Finalidad: Mostrar al asesor fiscal y contribuyente el nuevo aplicativo por el cual se presentará la revelación de un esquema reportable por caer en los supuestos señalados en el Titulo Sexto del Código Fiscal de la Federación (CFF), artículo 199, considerando de igual manera las disposiciones y reglas fiscales de los requisitos de la información que debe incluir el esquema reportable, y así dar cumplimiento a la obligación de presentar la declaración informativa de esquemas reportables generalizados o personalizados.

Orientado a: Asesores fiscales, personas físicas o morales que requieran conocer el procedimiento que se debe realizar al momento de presentar la declaración informativa de su esquema reportable y, en general, a cualquier persona interesada en el tema.

Consideraciones al tema: Es importante tener en cuenta los antecedentes que dieron origen a la aplicación en México de esta obligación, de la propuesta de la Organización para la Cooperación y el Desarrollo Económico (OCDE) y el Grupo de los 20 (G20), a través de su proyecto BEPS, por sus siglas en inglés (Base Erosion and Profit Shifting; en español, erosión de la base imponible y el traslado de beneficios fiscales), que manifiesta 15 acciones con las cuales se pueden generar mejores prácticas dentro de las políticas públicas de una economía, esto quiere decir que los países miembros y no miembros tienen como propósito crear una comunidad de economías comprometidas a encontrar soluciones conjuntas a desafíos comunes guiados por la asesoría de estas organizaciones para el bienestar social y económico.

Fundamento jurídico: Artículos 197 al 202 del CFF.

Antecedentes

A continuación, de manera breve, citaremos algunos antecedentes que dieron origen a la implementación de esta obligación en México.

El proyecto BEPS de la OCDE y del G20

El movimiento del BEPS se dio en septiembre de 2013 por parte de los líderes del G20, quienes avalaron el ambicioso y extenso Plan de Acción BEPS, el cual consistió en un paquete de 13 informes, publicados en 2015, en los que se añaden estándares internacionales nuevos o reforzados, así como, medidas concretas para ayudar a los países a hacer frente al fenómeno BEPS.

El objetivo del Proyecto BEPS en general es el siguiente:

Partiendo de la voluntad común de hacer frente a los problemas BEPS, los gobiernos han acordado un amplio paquete de medidas que exigen una implementación coordinada, mediante legislación interna y tratados internacionales, de medidas que se verán reforzadas por un seguimiento selectivo y una transparencia reforzada. El objetivo es atajar las estructuras BEPS atacando sus causas de fondo y no meramente sus síntomas.

En otras palabras, el Plan BEPS es un esfuerzo de carácter internacional creado y coordinado por la OCDE y los integrantes del G20, con el objetivo de cerrar los espacios y lagunas en las legislaciones fiscales de sus gobiernos y de países con economías emergentes, que permiten o dan lugar a la erosión de bases y el traslado de beneficios fiscales. La OCDE explica:

BEPS hace referencia a la erosión de la base imponible y al traslado de beneficios propiciados por la existencia de lagunas o mecanismos no deseados entre los distintos sistemas impositivos nacionales de los que pueden servirse las empresas multinacionales (EMN), con el fin de hacer “desaparecer” beneficios a efectos fiscales, o bien de trasladar beneficios hacia ubicaciones donde existe escasa o nula actividad real, si bien goza de una débil imposición, derivando en escasa o nula renta sobre sociedades. A tenor de la creciente movilidad del capital y de activos tales como la propiedad intelectual, así como de los nuevos modelos de negocio del siglo XXI, BEPS se ha convertido en un serio problema.

Implementación de la Acción 12 del proyecto BEPS en México

Partiendo de la acción 12 BEPS: “Exigir a los contribuyentes que revelen sus mecanismos de planeación fiscal agresiva”, actualmente se ve reflejada en los cambios que se realizaron a la Reforma Fiscal publicada el 9 de diciembre del 2019, que entró en vigor a partir del 1 de enero del 2020, en la cual se adiciona el Título Sexto del CFF, nombrado: “De la Revelación de esquemas reportables”, donde explican conceptos que debemos considerar al momento de generar operaciones (actos o hechos jurídicos) del negocio o entidad, que den origen a un beneficio fiscal, dentro del territorio nacional, considerando que dicho beneficio es el punto medular para la implementación de revelar esquemas reportables, a través del aplicativo que habilitó el Servicio de Administración Tributaria (SAT) para cumplir con el envío de la declaración informativa de los esquemas, aplicados en el ejercicio 2020 y los que pretendan aplicar para 2021.

De igual manera debemos unificar lo anterior con la Tercera Resolución de Modificaciones de la Resolución Miscelánea Fiscal (RMF) publicada el 18 de noviembre del 2020, en su Capítulo 2.22 denominado: “De la revelación de esquemas reportables”, donde se contemplan las 28 reglas relacionadas con las 14 fracciones del artículo 199 del CFF y requisitos del 200, en las cuales se enlistan los documentos e información que deberá acompañar el esquema reportable generalizado o personalizado que se esté presentando.

Definiciones

A continuación, citamos los numerales del CFF que prevén las definiciones relativas a la obligación de presentar esquemas reportables al SAT:

- Esquema (artículo 199 del CFF). Se considera esquema a cualquier plan, proyecto, propuesta, asesoría, instrucción o recomendación externada de forma expresa o tácita con el objeto de materializar una serie de actos jurídicos.

- No esquema (artículo 199 del CFF). No se considera un esquema, la realización de un trámite ante la autoridad o la defensa del contribuyente en controversias fiscales.

- Esquema reportable (artículo 199 del CFF). Se considera un esquema reportable, cualquiera que genere o pueda generar, directa o indirectamente, la obtención de un beneficio fiscal en México:

- Evite que autoridades extranjeras intercambien información fiscal o financiera con las autoridades fiscales mexicanas.

- Evite la aplicación del artículo 4-B o del Capítulo I, del Título VI, de la Ley del Impuesto sobre la Renta (LISR).

- Consista en uno o más actos jurídicos que permitan transmitir pérdidas fiscales pendientes de amortizar de utilidades fiscales, a personas distintas de las que las generaron.

- Consista en una serie de pagos u operaciones interconectados que retornen la totalidad o una parte del monto del primer pago que forma parte de dicha serie, a la persona que lo efectuó o alguno de sus socios, accionistas o partes relacionadas.

- Involucre a un residente en el extranjero que aplique un convenio para evitar la doble imposición suscrito por México, respecto a ingresos que no estén gravados en el país o jurisdicción de residencia fiscal del contribuyente. Lo dispuesto en esta fracción también será aplicable cuando dichos ingresos se encuentren gravados con una tasa reducida en comparación con la tasa de impuestos en el país o jurisdicción de residencia fiscal del contribuyente.

- Involucre operaciones entre partes relacionadas en las cuales:

- Se trasmitan activos intangibles difíciles de valorar de conformidad con las Guías sobre Precios de Transferencia para las Empresas Multinacionales y las Administraciones Fiscales;

- Se lleven a cabo reestructuraciones empresariales, en las cuales no haya contraprestación por la transferencia de activos, funciones y riesgos o cuando como resultado de dicha reestructuración, los contribuyentes que tributen de conformidad con el Título II de la LISR, reduzcan su utilidad de operación en más del 20%;

- Se transmitan o se conceda el uso o goce temporal de bienes y derechos sin contraprestación a cambio o se presten servicios o se realicen funciones que no estén remunerados;

- No existan comparables fiables, por ser operaciones que involucran funciones o activos únicos o valiosos, o

- Se utilice un régimen de protección unilateral concedido en términos de una legislación extranjera de conformidad con las Guías sobre Precios de Transferencia para las Empresas Multinacionales y las Administraciones Fiscales.

- Se evite constituir un establecimiento permanente en México en términos de la LISR y los tratados para evitar la doble tributación suscritos por México.

- Involucre la transmisión de un activo depreciado total o parcialmente, que permita su depreciación por otra parte relacionada.

- Cuando involucre un mecanismo híbrido definido de conformidad con la fracción XXIII del artículo 28 de la LISR.

- Evite la identificación del beneficiario efectivo de ingresos o activos, incluyendo a través del uso de entidades extranjeras o figuras jurídicas cuyos beneficiarios no se encuentren designados o identificados al momento de su constitución o en algún momento posterior.

- Cuando se tengan pérdidas fiscales cuyo plazo para realizar su amortización esté por terminar conforme a la LISR y se realicen operaciones para obtener utilidades fiscales a las cuales se les disminuyan dichas pérdidas fiscales y dichas operaciones le generan una deducción autorizada al contribuyente que generó las pérdidas o a una parte relacionada.

- Evite la aplicación de la tasa adicional del 10% prevista en los artículos 140, segundo párrafo; 142, segundo párrafo, de la fracción V; y 164 de la LISR.

- En el que se otorgue el uso o goce temporal de un bien y el arrendatario a su vez otorgue el uso o goce temporal del mismo bien al arrendador o una parte relacionada de este último.

- Involucre operaciones cuyos registros contables y fiscales presenten diferencias mayores al 20%, exceptuando aquéllas que surjan por motivo de diferencias en el cálculo de depreciaciones.

Adicionalmente, será reportable cualquier mecanismo que evite la aplicación de los párrafos anteriores de este artículo, en los mismos términos señalados en este Capítulo.

- Esquema reportable generalizado (artículo 199 del CFF). Se entiende por esquemas reportables generalizados, aquellos que buscan comercializarse de manera masiva a todo tipo de contribuyentes o a un grupo específico de ellos, y aunque requieran mínima o nula adaptación para adecuarse a las circunstancias específicas del contribuyente, la forma de obtener el beneficio fiscal sea la misma.

- Esquema reportable personalizado (artículo 199 del CFF). Se entiende por esquemas reportables personalizados aquellos que se diseñan, comercializan, organizan, implementan o administran para adaptarse a las circunstancias particulares de un contribuyente específico.

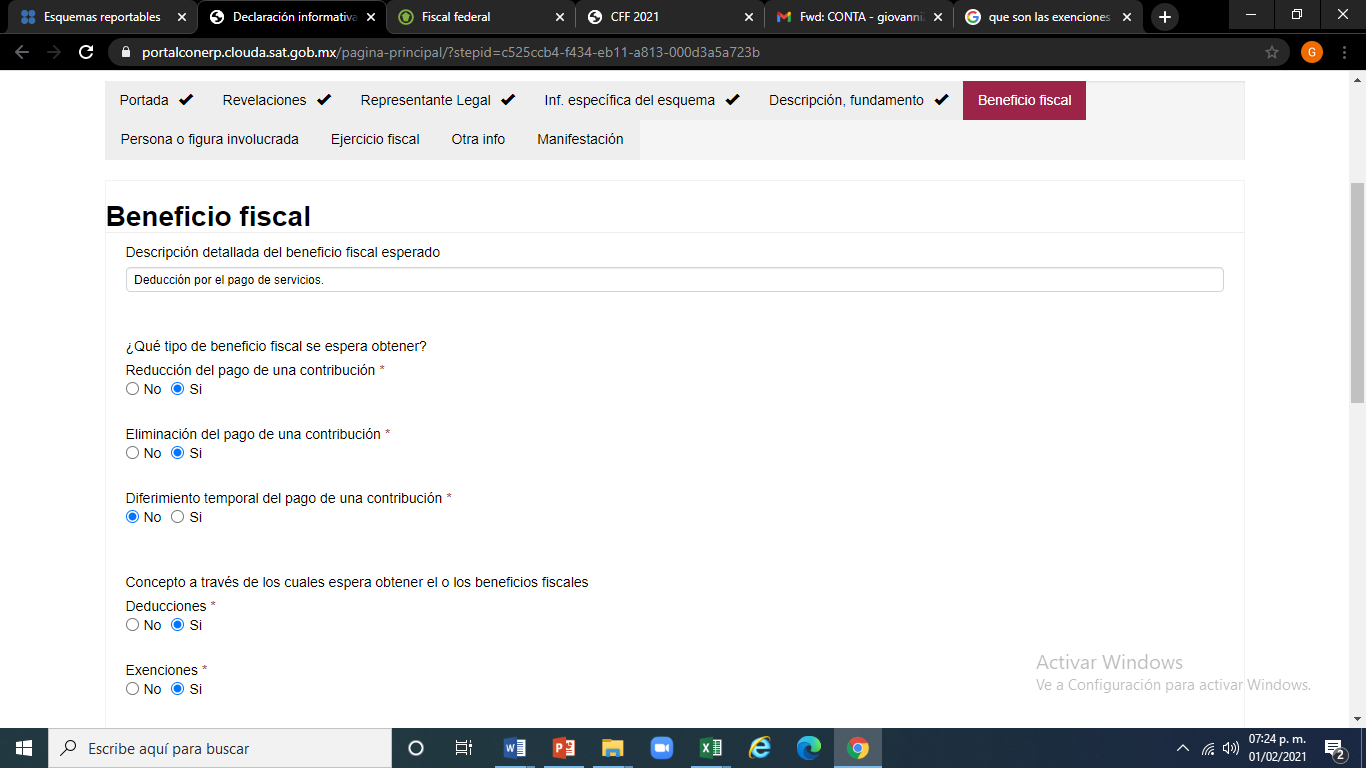

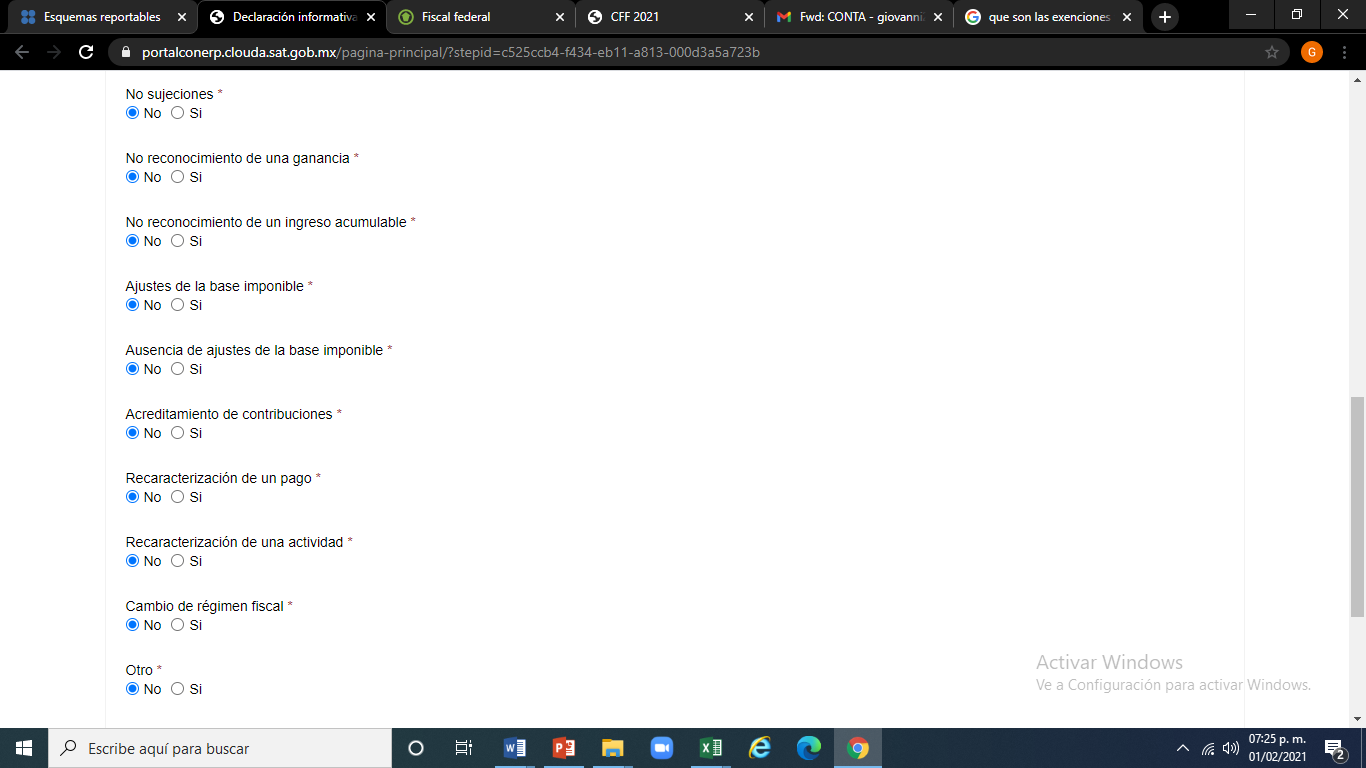

- Beneficio fiscal (artículo 5-A del CFF). Se consideran beneficios fiscales a cualquier reducción, eliminación o diferimiento temporal de una contribución. Esto incluye los alcanzados a través de deducciones, exenciones, no sujeciones, no reconocimiento de una ganancia o ingreso acumulable, ajustes o ausencia de ajustes de la base imponible de la contribución, el acreditamiento de contribuciones, la recaracterización de un pago o actividad, un cambio de régimen fiscal, entre otros.

- Asesor fiscal (artículo 197 del CFF). Se entiende por asesor fiscal a cualquier persona física o moral que, en el curso ordinario de su actividad, realice actividades de asesoría fiscal y sea responsable o esté involucrada en el diseño, comercialización, organización, implementación o administración de la totalidad de un esquema reportable o quien pone a disposición la totalidad de un esquema reportable para su implementación por parte de un tercero.

¿Qué se entiende por ordinario?

La Real Academia Española (RAE) lo define como: “ordinario, ría, Del lat. ordinarius. 1. adj. Común, regular y que sucede habitualmente”.

Asesor fiscal

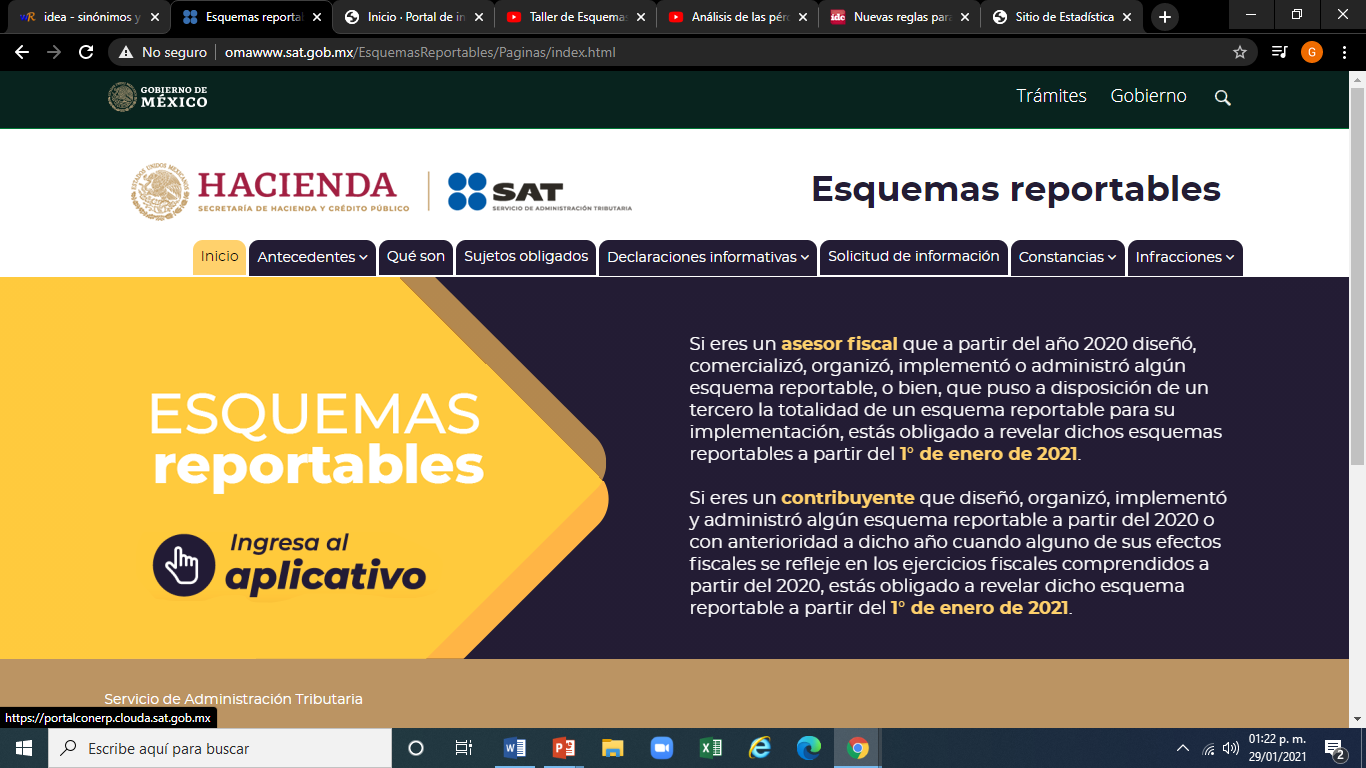

Si es usted un asesor fiscal que a partir del año 2020 diseñó, comercializó, organizó, implementó o administró algún esquema reportable, o bien, que puso a disposición de un tercero la totalidad de un esquema reportable para su implementación, está obligado a revelar dichos esquemas reportables a partir del 1 de enero de 2021.

Excepción del asesor fiscal

En términos del artículo 197, quinto párrafo, se prevé que si varios asesores fiscales se encuentran obligados a revelar un mismo esquema reportable, se considerará que los mismos han cumplido con la obligación señalada en este artículo si uno de ellos revela dicho esquema a nombre y por cuenta de todos ellos.

Cuando un asesor fiscal, que sea una persona física, preste servicios de asesoría fiscal a través de una persona moral, no estará obligado a revelar conforme a lo dispuesto en este Capítulo, siempre que dicha persona moral revele el esquema reportable por ser considerada un asesor fiscal, dicho asesor deberá emitir una constancia en los términos de las disposiciones generales que para tal efecto expida el SAT a los demás asesores fiscales que sean liberados de la obligación contenida en este artículo, que indique que ha revelado el esquema reportable a la que se deberá anexar una copia de la declaración informativa a través de la cual se reveló el esquema reportable, así como una copia del acuse de recibo de dicha declaración y el certificado donde se asigne el número de identificación del esquema.

Si alguno de los asesores fiscales no recibe la referida constancia o no está de acuerdo con el contenido de la declaración informativa presentada, seguirá obligado a revelar el esquema reportable en los términos previstos en el tercer párrafo del artículo 201 de este código. En caso de que no esté de acuerdo con el contenido de la declaración informativa presentada o desee proporcionar mayor información, podrá presentar una declaración informativa complementaria que sólo tendrá efectos para el asesor fiscal que la haya presentado, misma que se deberá presentar dentro de los 20 días siguientes a partir de la fecha en que se haya recibido dicha constancia.

Contribuyente

Si es usted un contribuyente que diseñó, organizó, implementó y administró algún esquema reportable a partir del 2020 o con anterioridad a dicho año cuando alguno de sus efectos fiscales se refleje en los ejercicios fiscales comprendidos a partir del 2020, está obligado a revelar dicho esquema reportable a partir del 1 de enero de 2021.

Excepción del contribuyente

En caso de que un esquema genere beneficios fiscales en México, pero que no sea reportable de conformidad con el artículo 199 del CFF, o haya un impedimento legal para su revelación por parte del asesor fiscal, éste deberá:

Expedir una constancia en los términos de las disposiciones generales que para tal efecto expida el SAT, al contribuyente en la que justifique y motive las razones por las cuales lo considere no reportable o exista un impedimento para revelar, misma que se deberá entregar dentro de los cinco días siguientes al día en que se ponga a disposición del contribuyente el esquema reportable o se realice el primer hecho o acto jurídico que forme parte del esquema, lo que suceda primero. La revelación de esquemas reportables, de conformidad con este Capítulo, no constituirá una violación a la obligación de guardar un secreto conocido al amparo de alguna profesión.

¿Cómo presentar el esquema reportable a través del aplicativo del SAT?

Paso 1

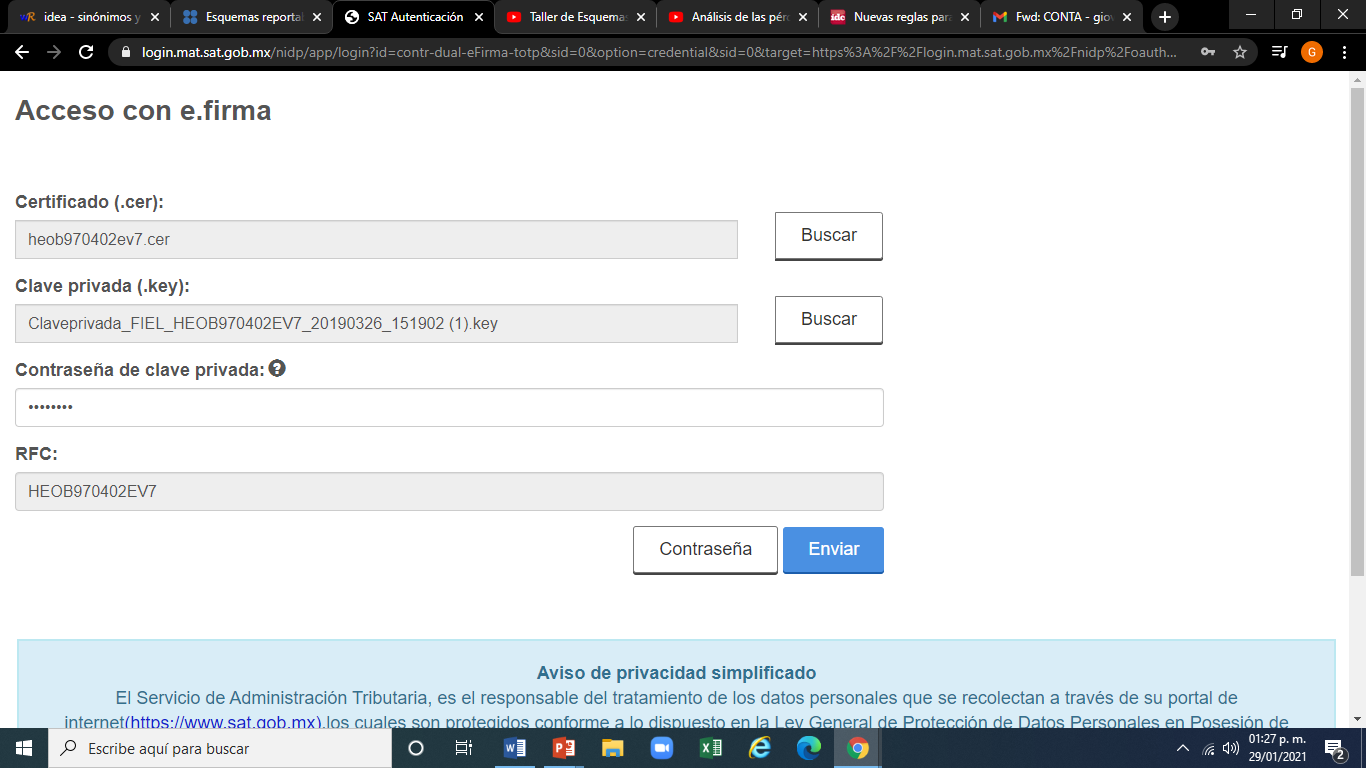

Para poder ingresar al aplicativo se tendrá que hacer con la e-firma vigente del contribuyente a través del mini-sitio que habilitó el SAT:

Clic aquí

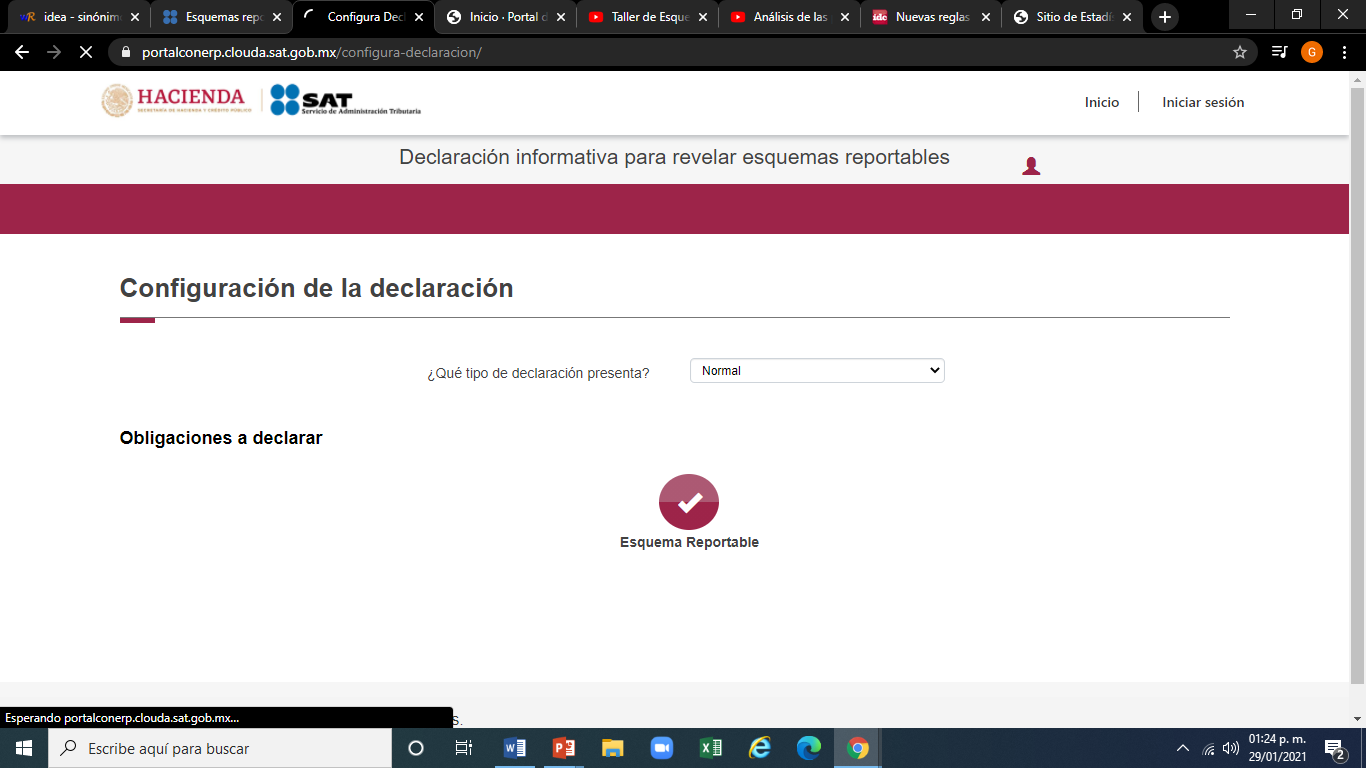

Seleccionar la opción de Normal por ser la primera vez.

Paso 2

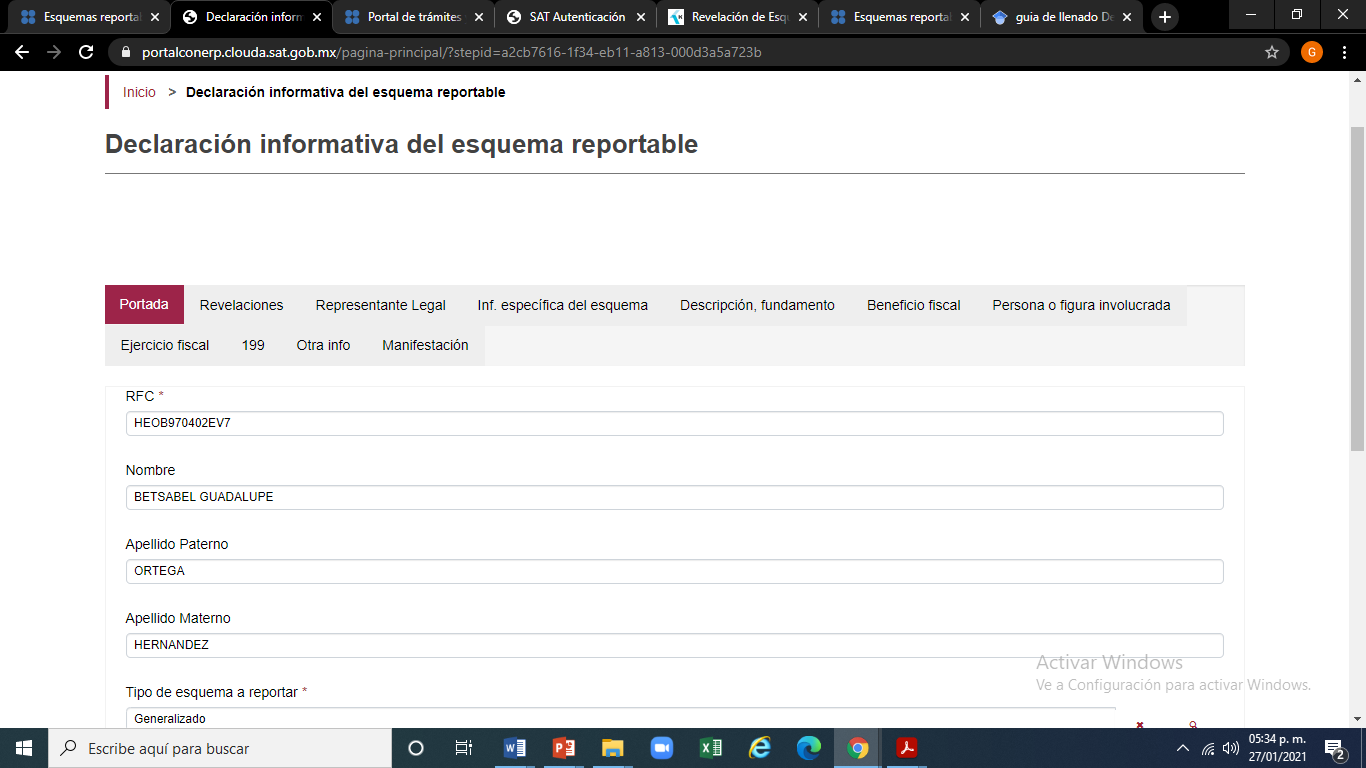

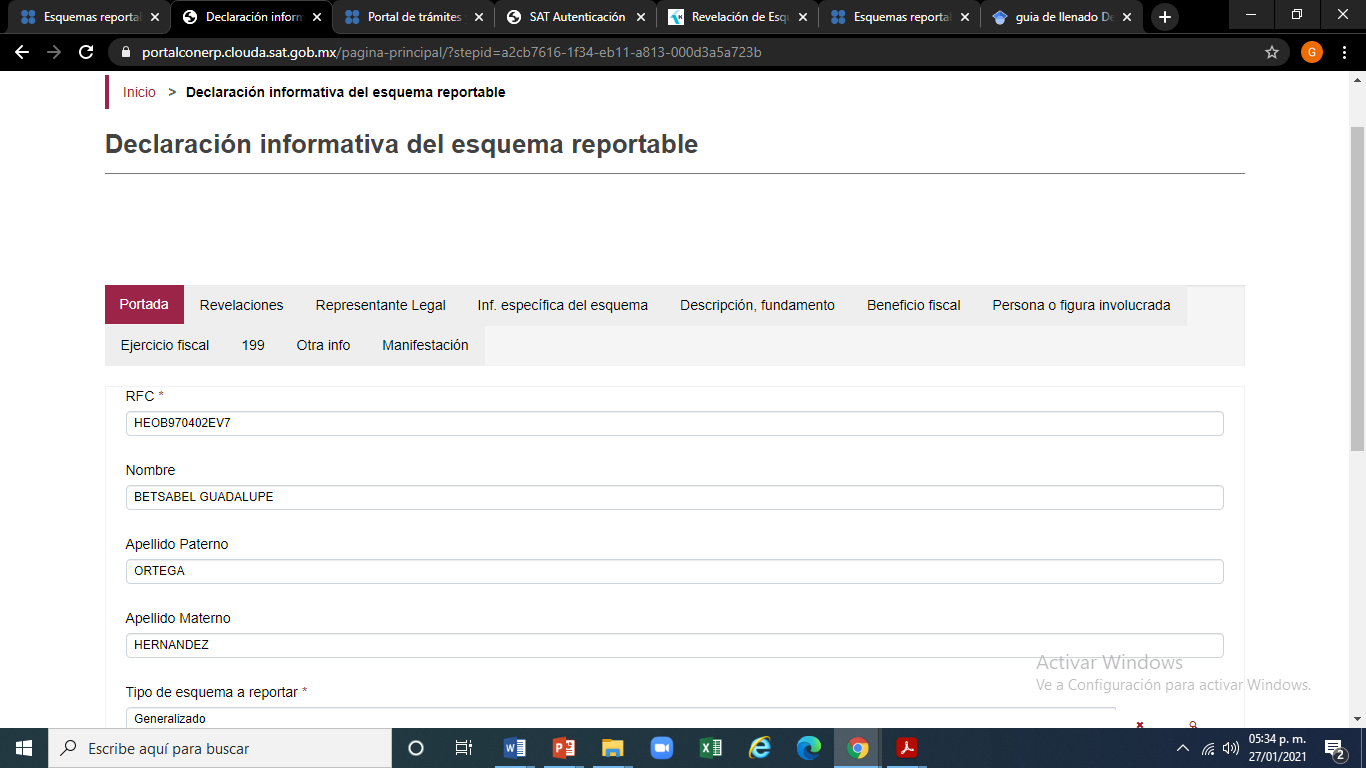

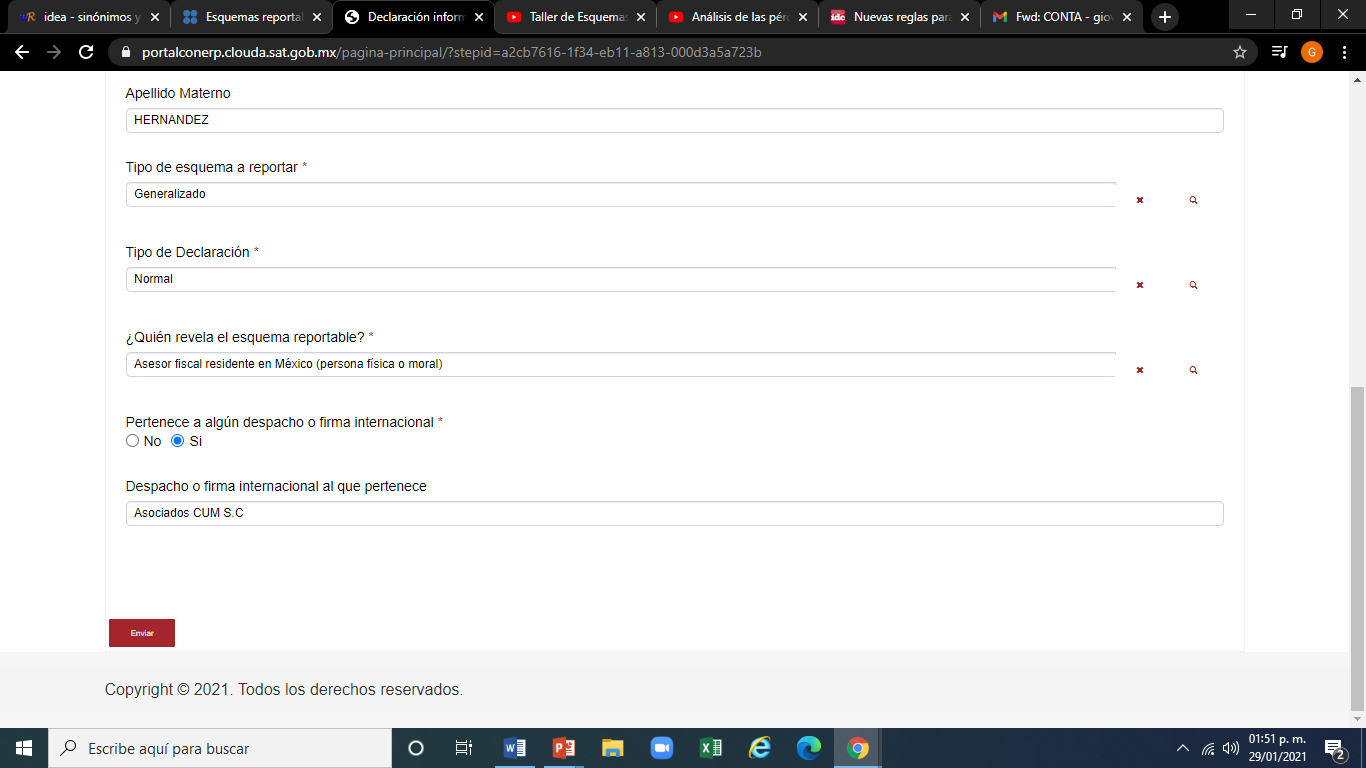

Una vez dentro se desplegará un menú donde tendrá que ingresar la información solicitada. Por ejemplo: Pestaña “Portada”.

Tipo de esquema reportable: Generalizado o personalizado, depende el caso.

¿Quién revela el esquema reportable? Opciones:

- Contribuyente residente en México (persona física o moral).

- Contribuyente residente en México con operaciones con partes relacionadas que obtienen un beneficio fiscal en México (persona física o moral).

Datos de la parte relacionada en el extranjero física o moral: Nombre completo o denominación o razón social; país de la parte relacionada en el extranjero; jurisdicción de la parte relacionada en el extranjero; número de identificación fiscal si no cuenta con Registro Federal de Contribuyentes (RFC).

- Asesor fiscal residente en México (persona física o moral).

Datos: nombre del despacho o firma internacional a la que pertenece.

- Parte relacionada con un asesor fiscal residente en el extranjero (persona física o moral).

Datos: nombre del despacho o firma internacional a la que pertenece.

Datos de la parte relacionada en el extranjero física o moral: nombre completo o denominación o razón social; país de la parte relacionada en el extranjero; jurisdicción de la parte relacionada en el extranjero; número de identificación fiscal si no cuenta con RFC.

- Contribuyente residente en el extranjero con establecimiento permanente en México (persona física o moral).

- Asesor fiscal residente en el extranjero con establecimiento permanente en México (persona física o moral)

Datos: nombre del despacho o firma internacional a la que pertenece.

- Tercero residente en México, que realiza actividades de asesoría fiscal bajo la misma marca o nombre comercial de un asesor fiscal residente en el extranjero (persona física o moral).

Datos: nombre del despacho o firma internacional a la que pertenece.

- Tercero residente en el extranjero con establecimiento permanente en México, que realiza actividades de asesoría fiscal bajo la misma marca o nombre comercial de un asesor fiscal residente en el extranjero (persona física o moral).

Datos: nombre del despacho o firma internacional a la que pertenece.

- Contribuyente residente en el extranjero con establecimiento permanente en México con operaciones con partes relacionadas que obtienen un beneficio fiscal en México (persona física o moral).

Datos de la parte relacionada en el extranjero física o moral: nombre completo o denominación o razón social; país de la parte relacionada en el extranjero; jurisdicción de la parte relacionada en el extranjero; número de identificación fiscal si no cuenta con RFC.

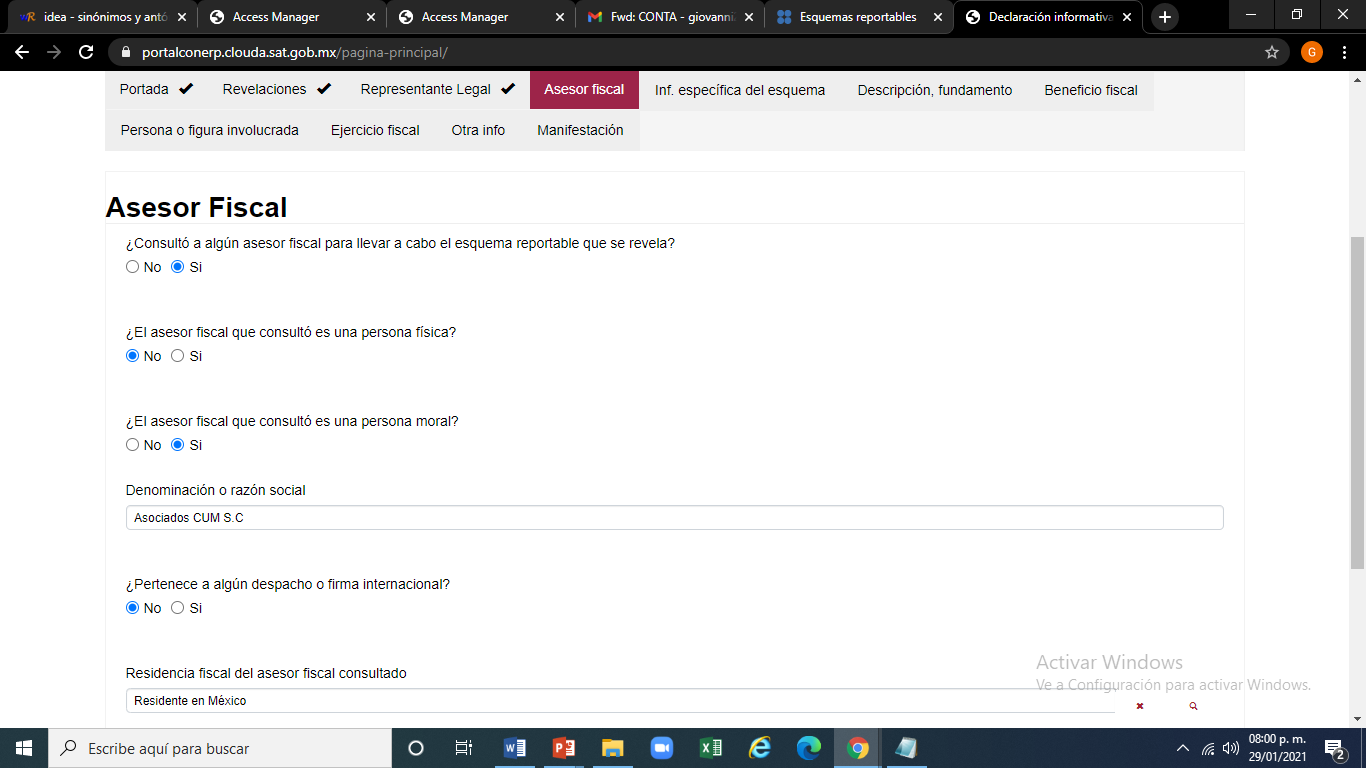

El asesor fiscal residente en México (persona física o moral) que está presentado el esquema reportable, ¿pertenece a algún despacho o firma internacional?:

Respuesta: “No”, podrá avanzar a la siguiente pestaña de “Revelaciones”;

“Sí”, indique el nombre del despacho. Por ejemplo: “Asociados CUM, S.C.”

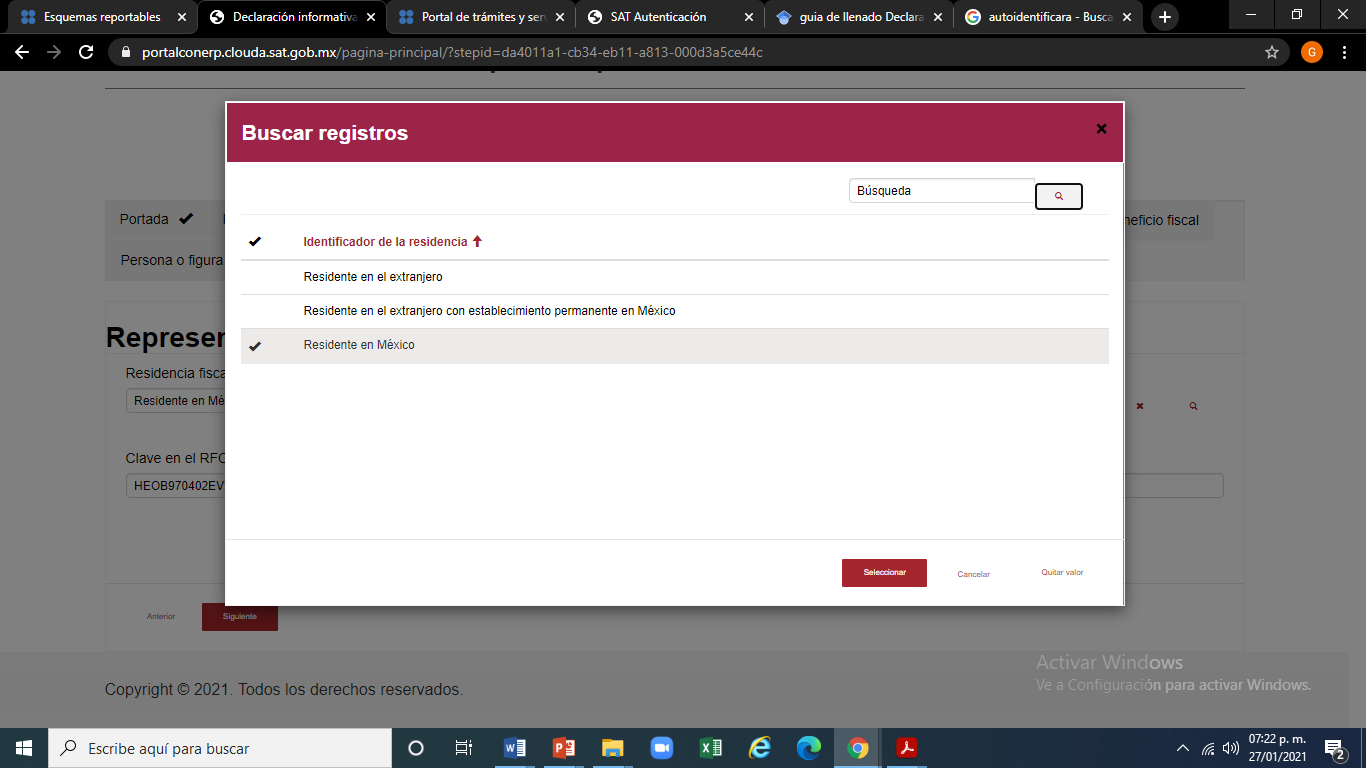

Búsqueda para mostrar las opciones mencionadas anteriormente, dar clic.

Botón de “Enviar”, dar clic para pasar a la pestaña de “REVELACIONES”

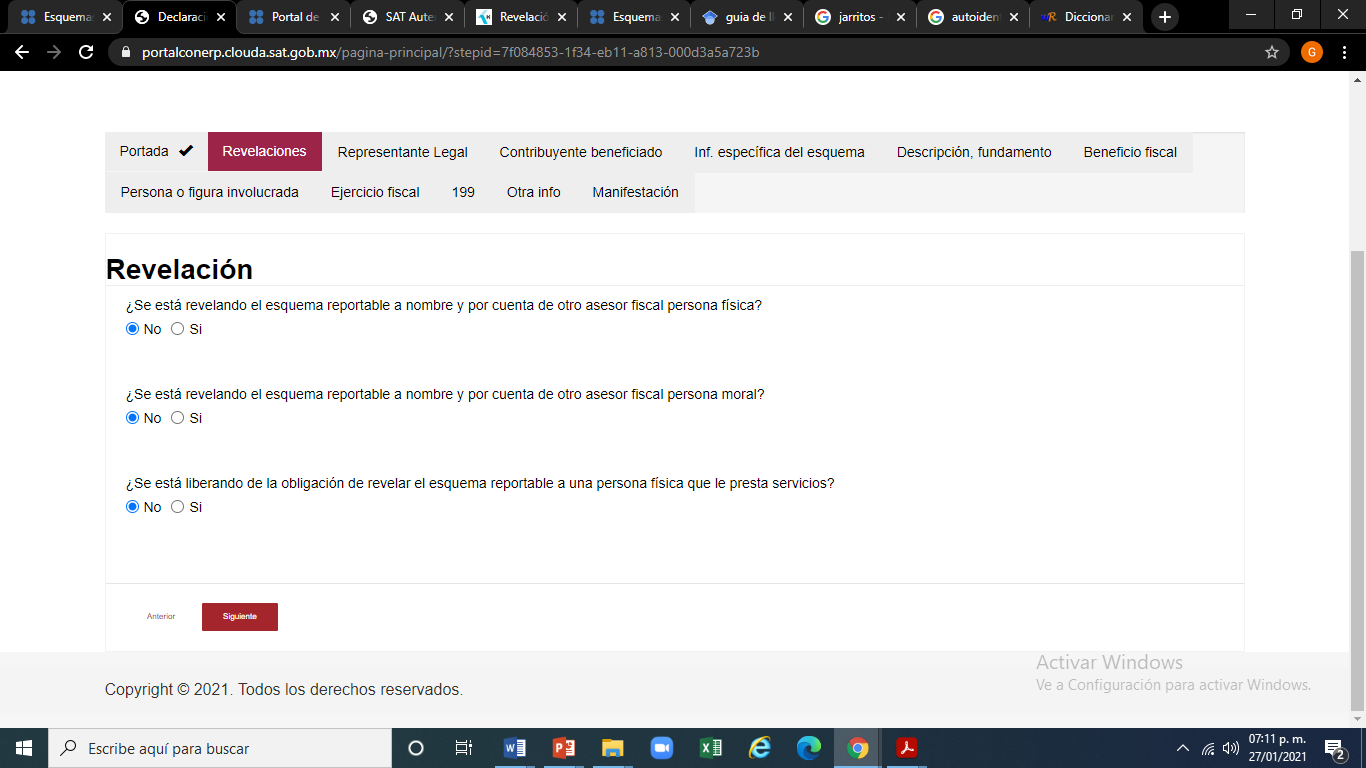

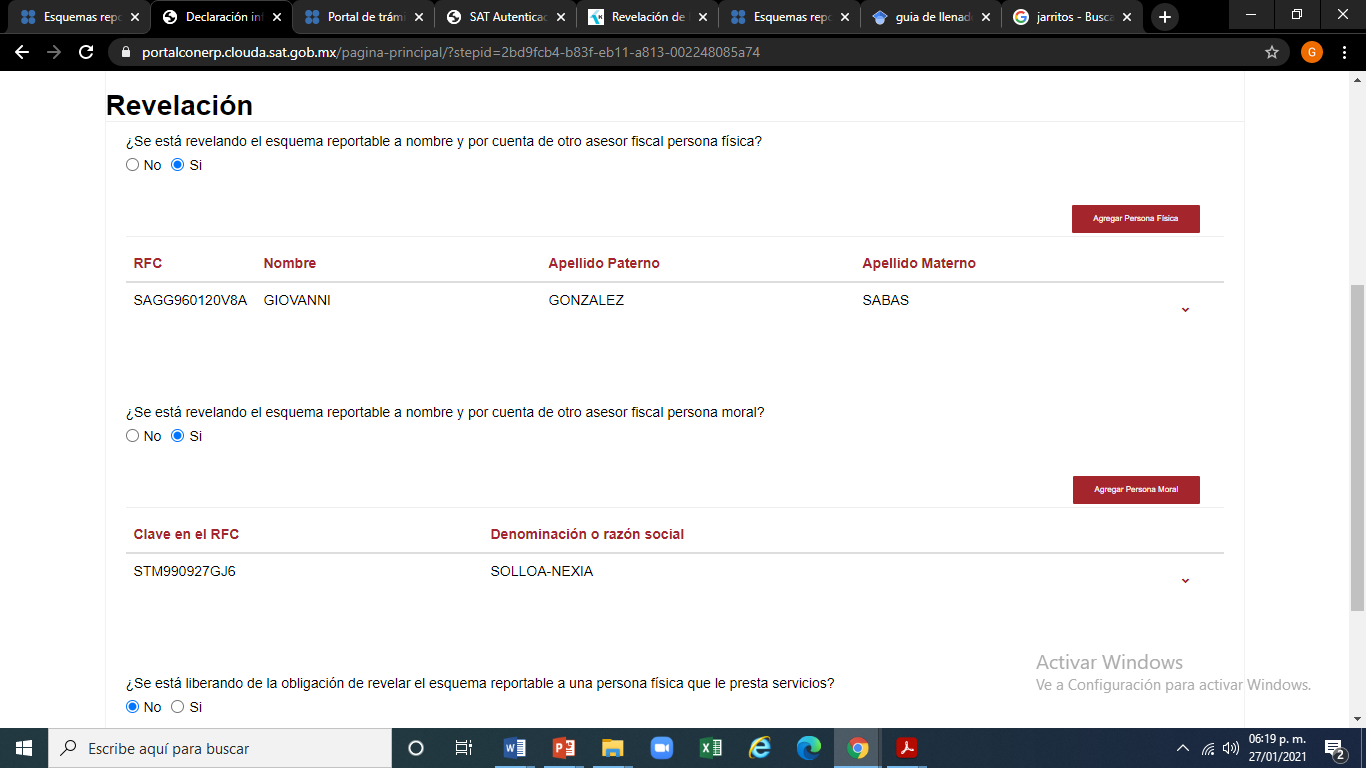

Paso 3

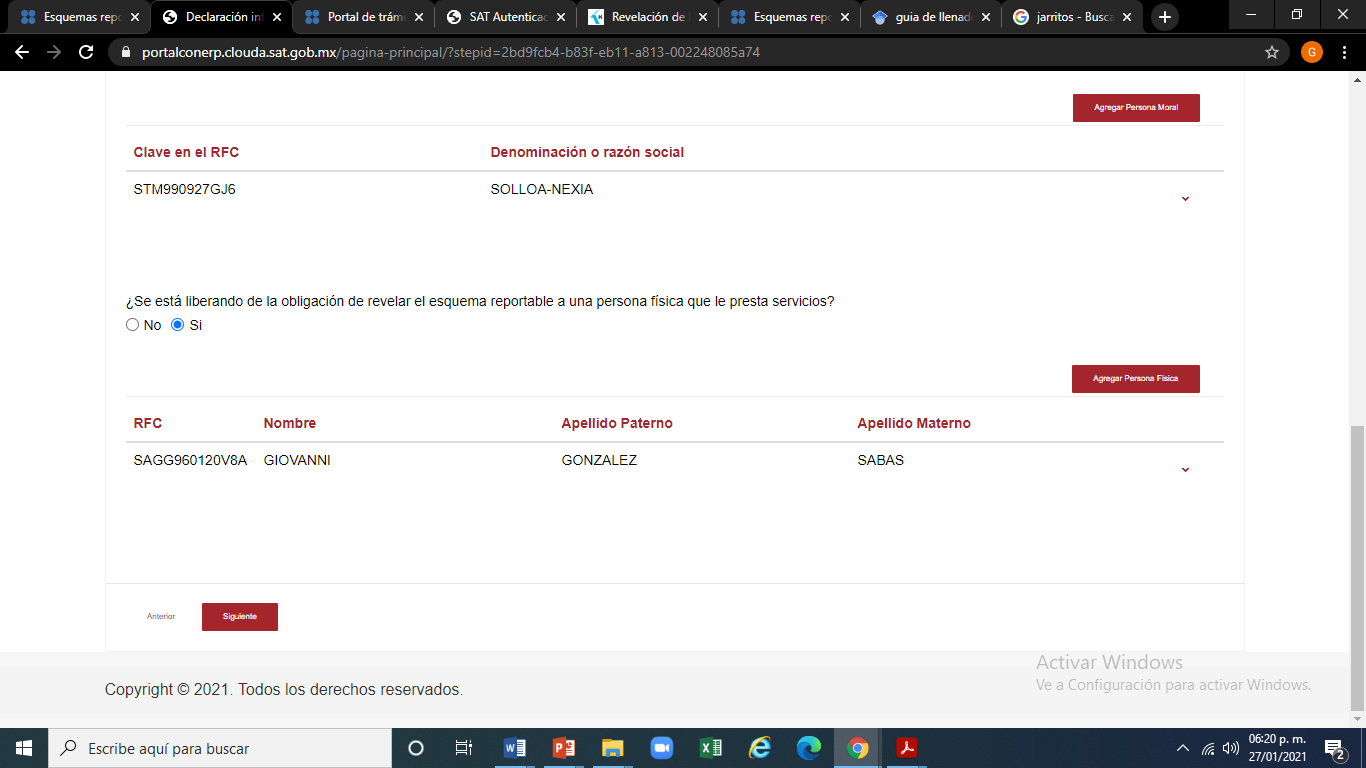

Al término de procesar la información del paso 2, el aplicativo nos posiciona en la pestaña “Revelaciones”, donde responderemos las preguntas realizadas al asesor fiscal o contribuyente que esté presentando el esquema reportable. Por ejemplo, si revela el esquema reportable, el asesor fiscal residente en México (persona física o moral):

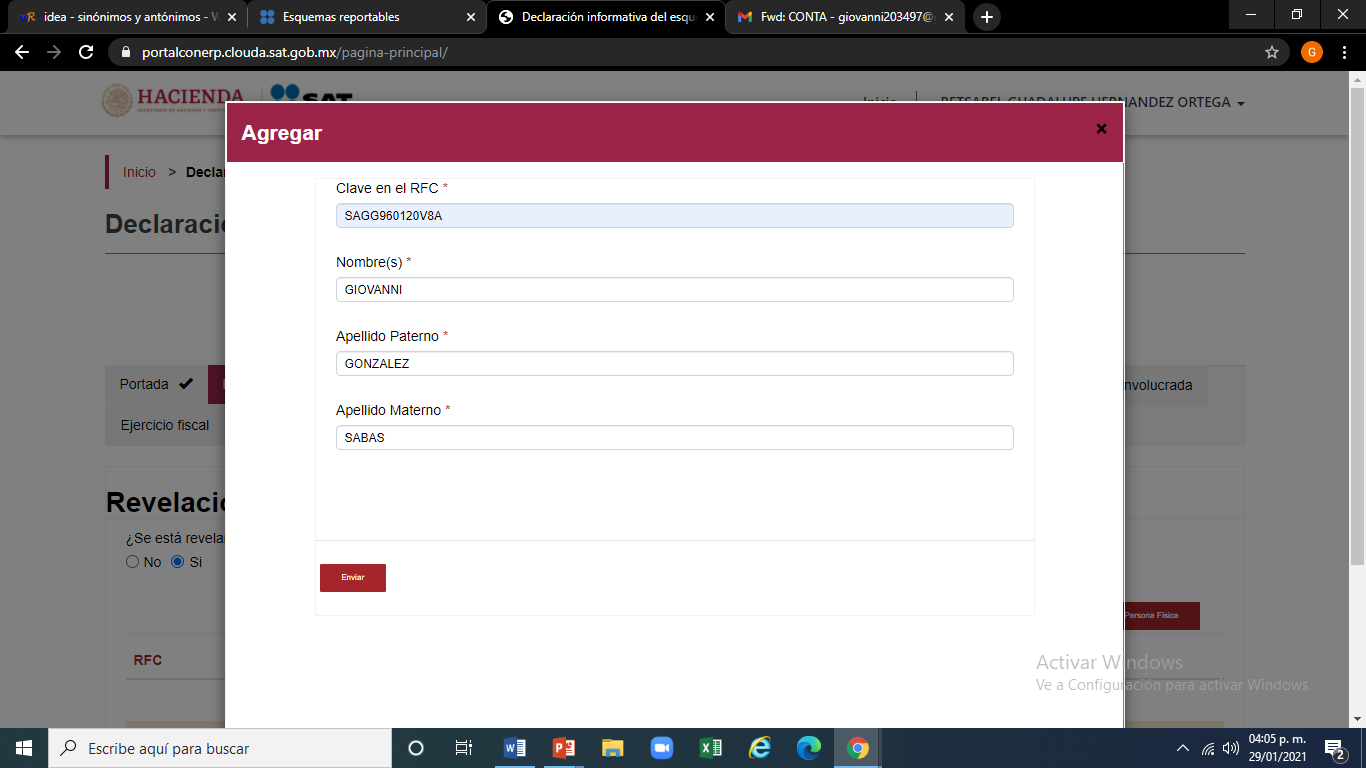

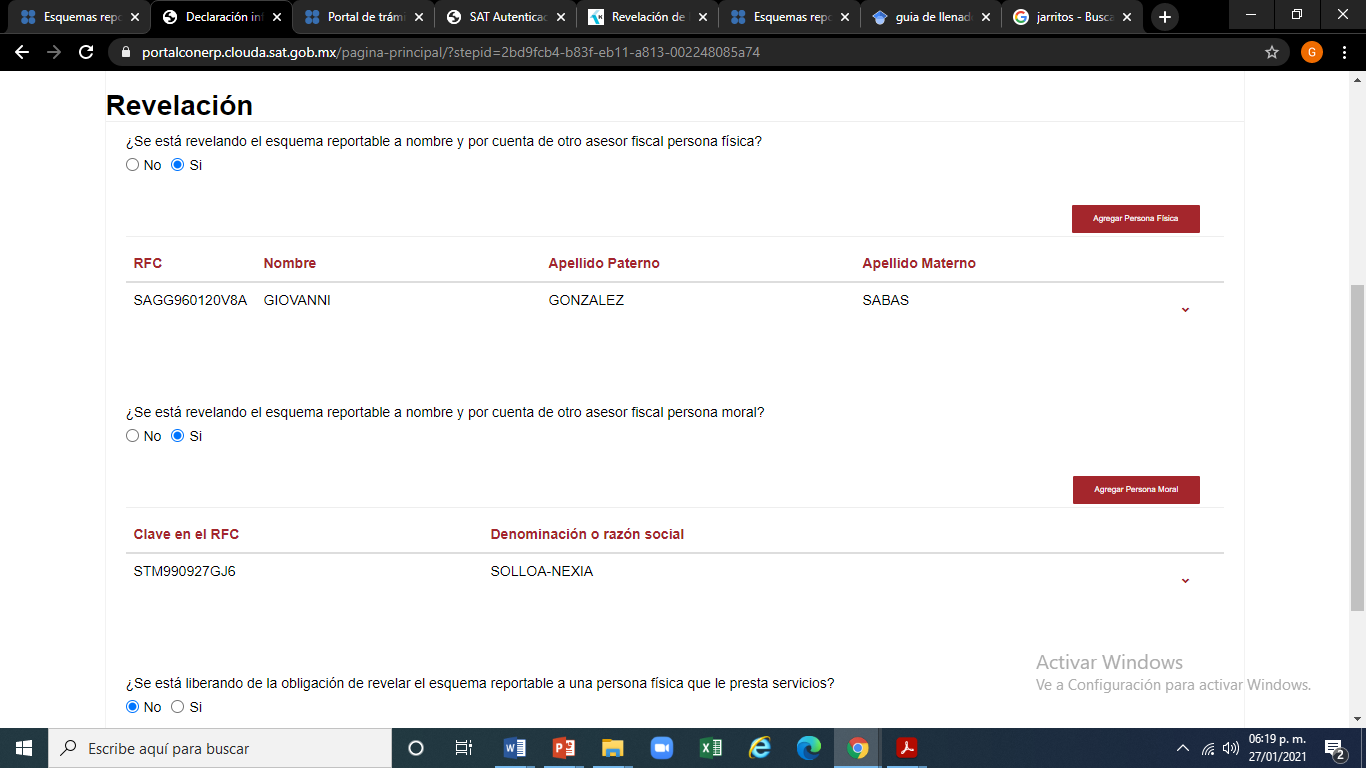

Como primera respuesta, el asesor podrá registrar a otros asesores fiscales personas físicas que participaron en la elaboración del esquema reportable y, por ende, todos ellos están cumpliendo con la obligación de presentarlo (artículo 197, quinto párrafo).

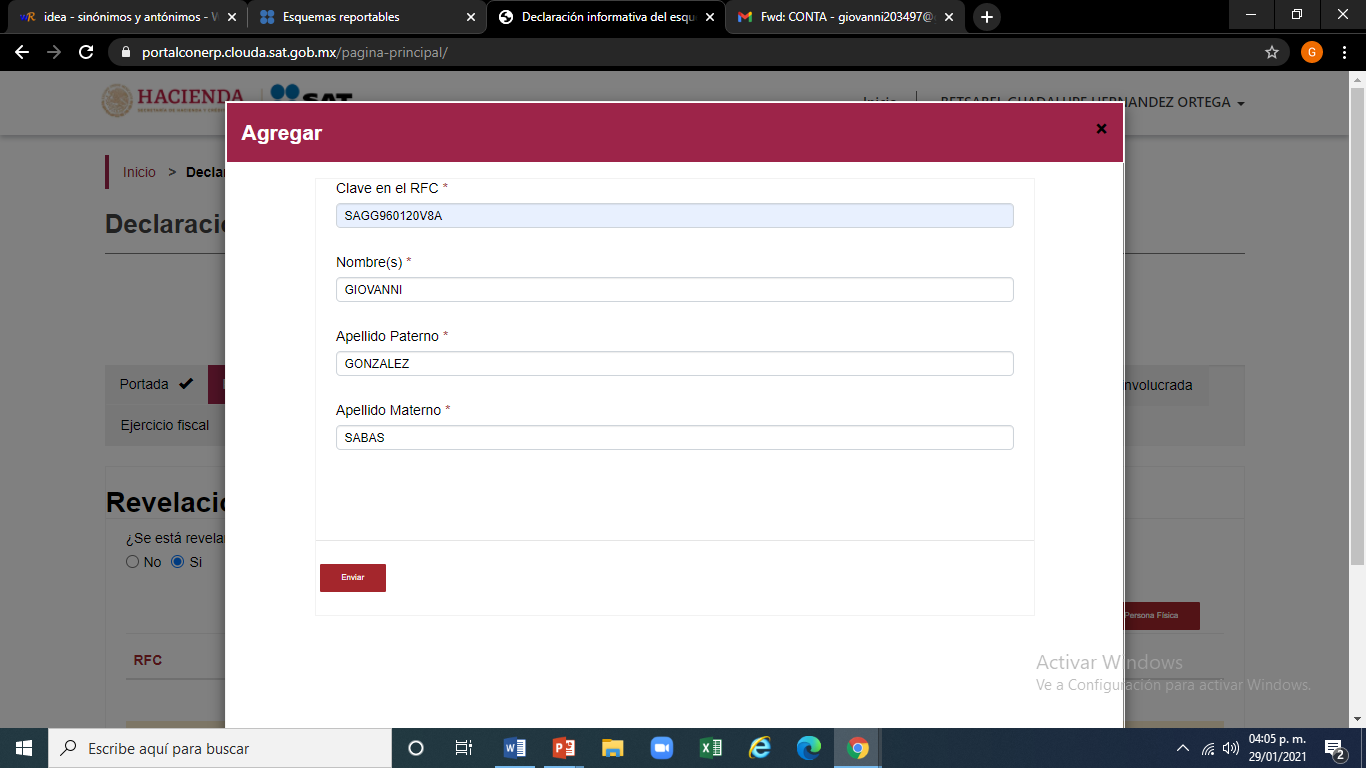

Botón de “Agregar Personas Físicas, involucradas obligadas”

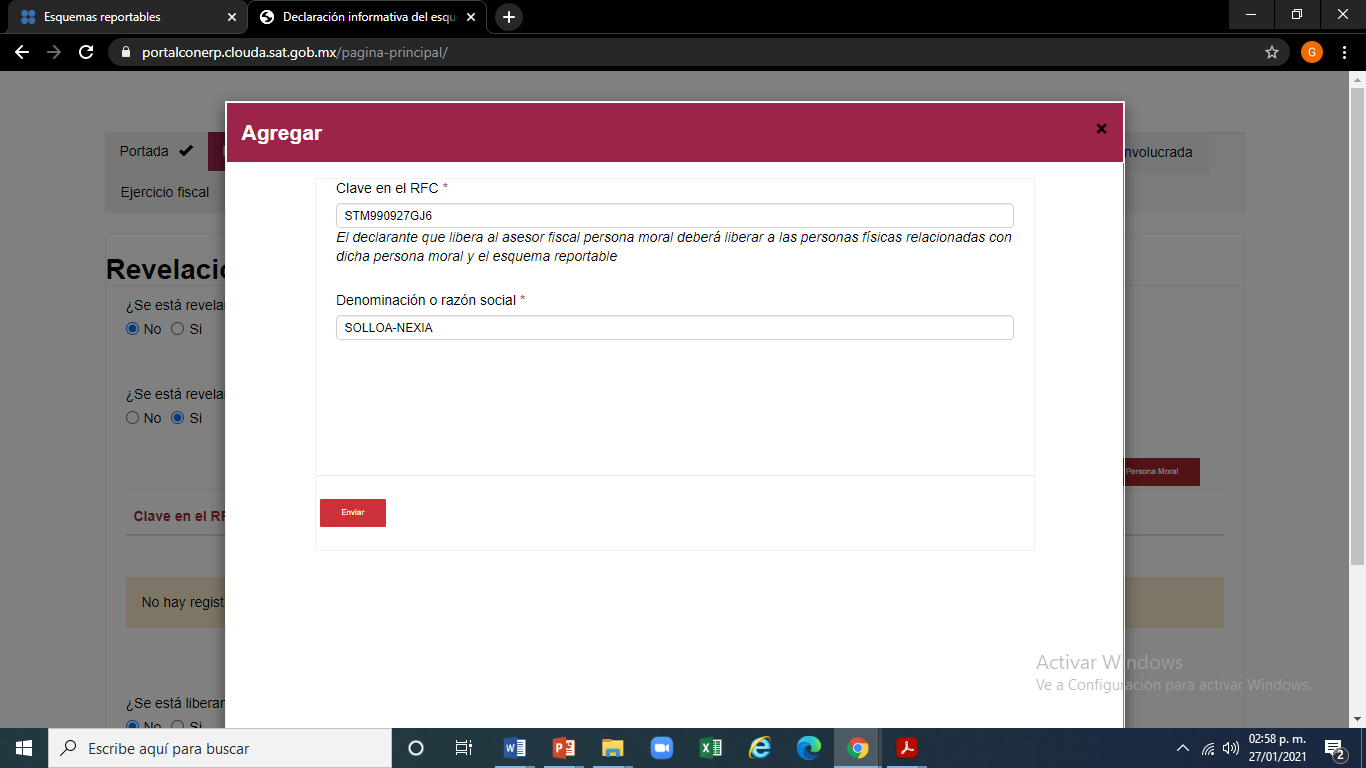

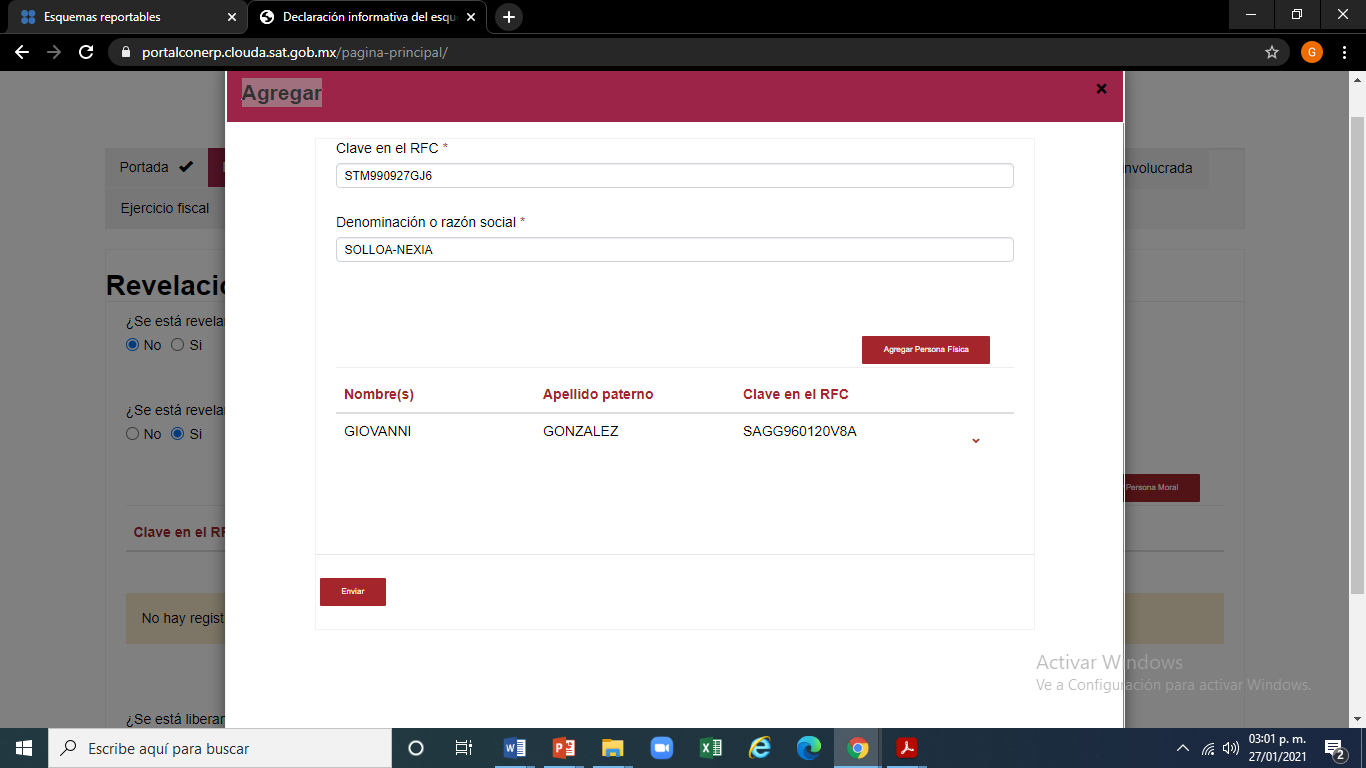

Como segunda respuesta, el asesor podrá registrar a otros asesores fiscales personas morales que participaron en la elaboración del esquema reportable y, por ende, todos ellos están cumpliendo con la obligación de presentarlo:

Botón de “Agregar Personas Morales, involucradas obligadas”

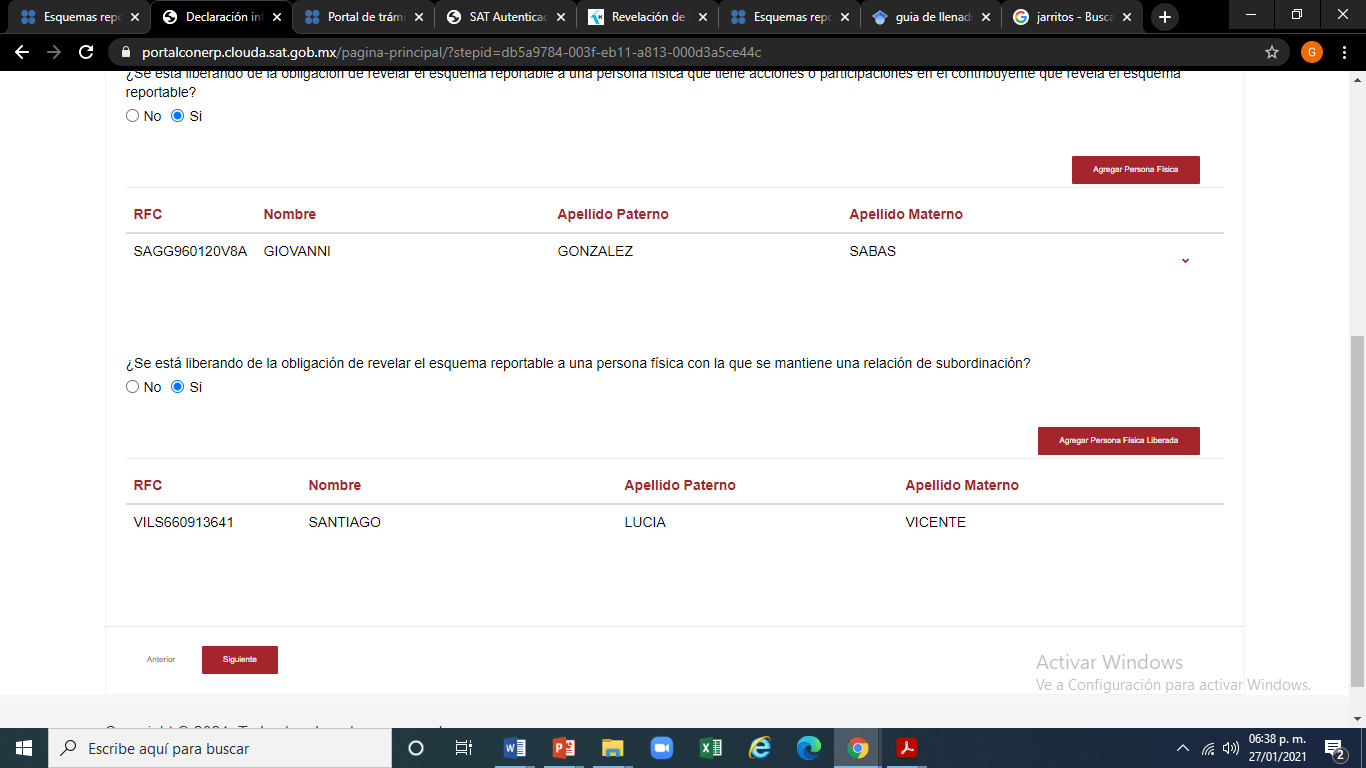

Al añadir a un asesor fiscal persona moral se tendrá la opción de liberar de la obligación a trabajadores subordinados a cargo de esa persona moral.

Como tercera respuesta, el asesor podrá liberar de la obligación a personas físicas que le presten servicios a él mismo:

Botón de “Agregar Personas Físicas involucradas, pero no obligadas, por la prestación del servicio a través de una P.M.”

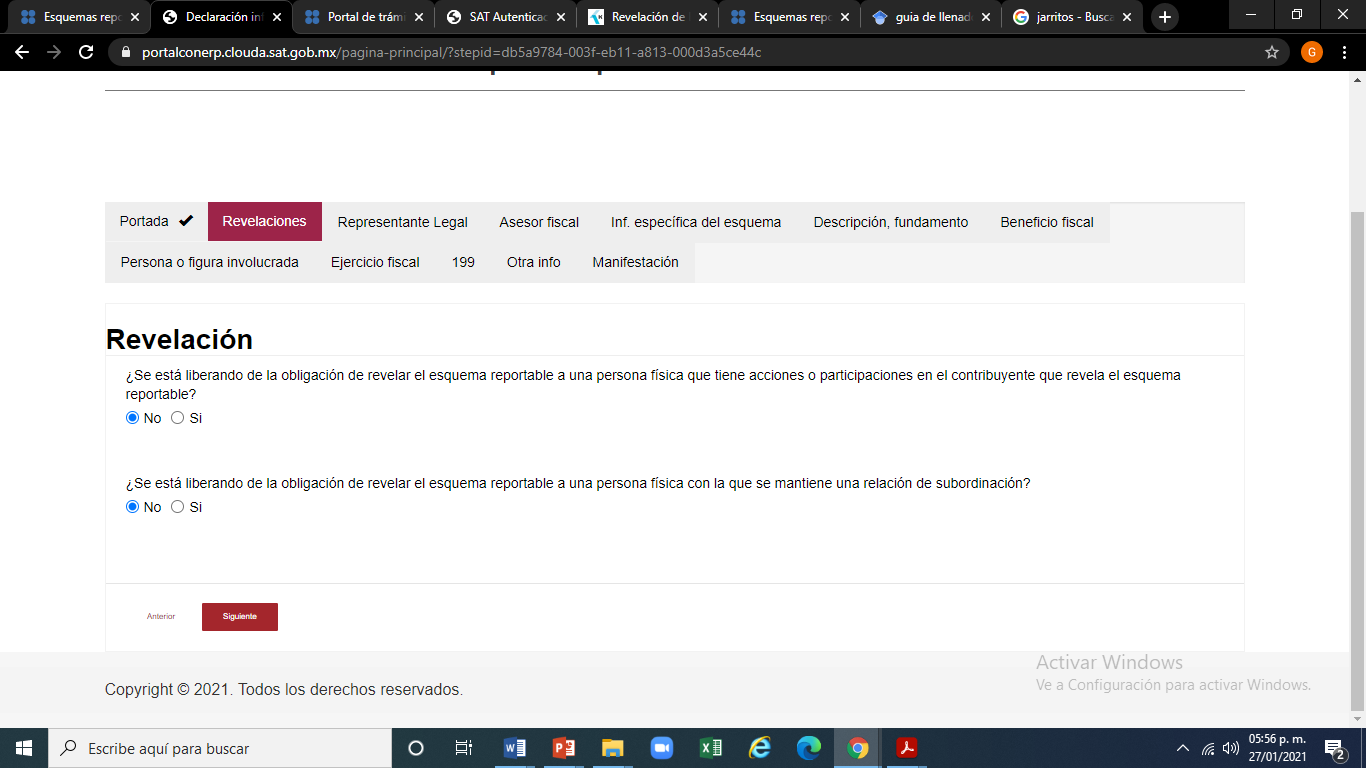

En caso contrario, si quien revela es el contribuyente residente en México (persona física o moral), deberá dar respuesta a las siguientes preguntas:

Como respuesta de las preguntas 1 y 2: el contribuyente podrá liberar de la obligación a socios, accionistas o terceros que participaron en el esquema. Y sus trabajadores subordinados a cargo de él mismo.

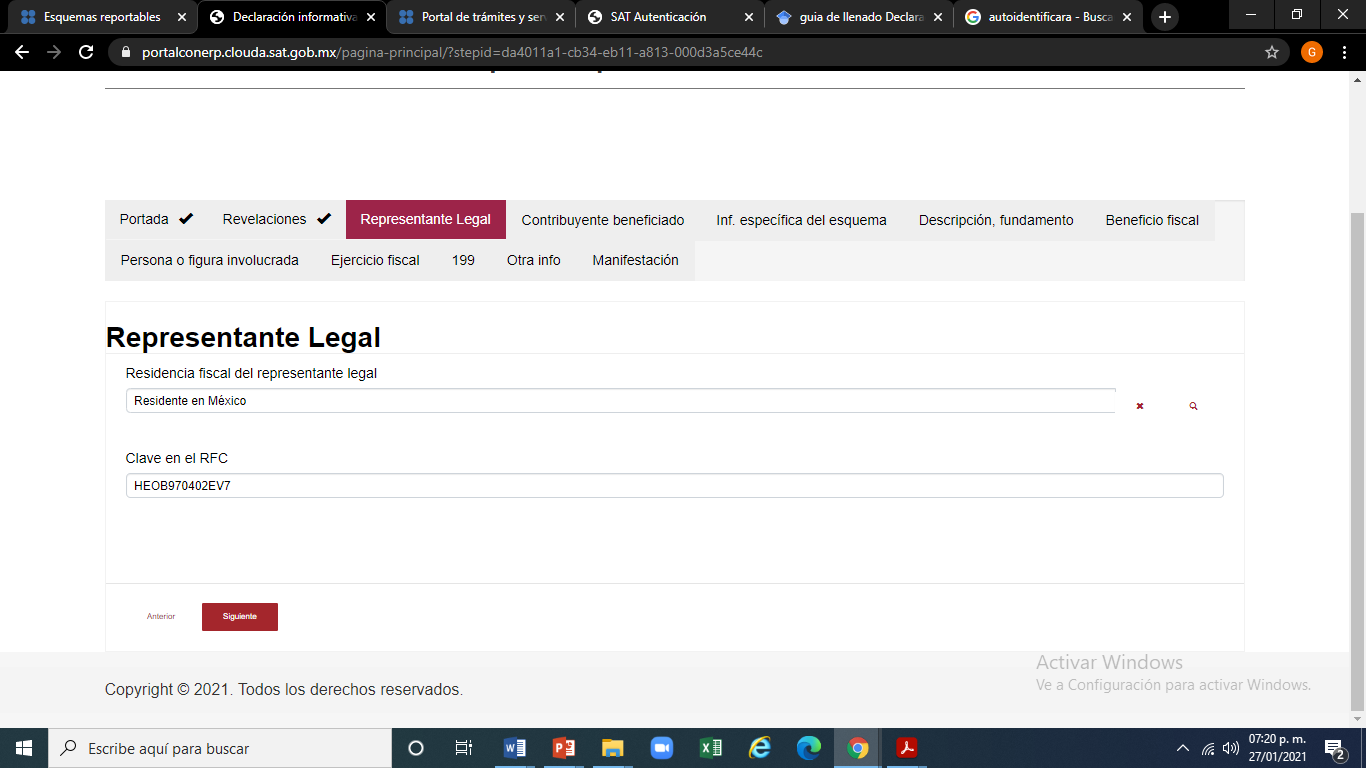

Paso 4

Una vez terminando de procesar la información del paso 3, el aplicativo se posicionará en la pestaña “Representante legal”, donde ingresará la residencia y el RFC del patrón del negocio o entidad. Por ejemplo:

Paso 5

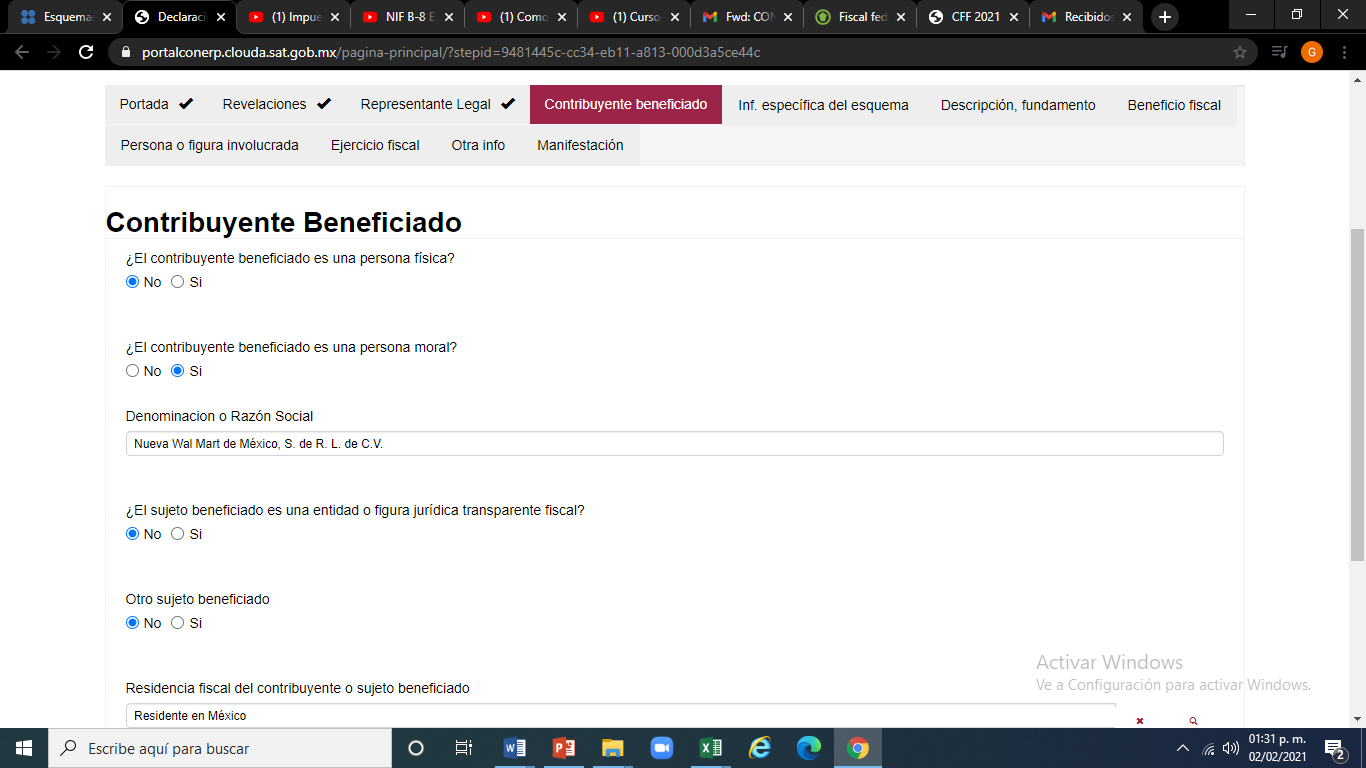

Una vez procesada la información del paso 4, se posicionará en la pestaña “Contribuyente beneficiado”, donde se solicitará el nombre completo o denominación social del contribuyente, o sujeto beneficiado que sea una entidad o figura jurídica transparente fiscal, residencia y RFC:

Artículo 4-A de la LISR:

Artículo 4-A. …………………………………………………………………………………..

Artículo 4-A. …………………………………………………………………………………..

Se considera que las entidades extranjeras y las figuras jurídicas extranjeras son transparentes fiscales, cuando no sean residentes fiscales para efectos del impuesto sobre la renta, en el país o jurisdicción donde estén constituidas ni donde tengan su administración principal de negocios o sede de dirección efectiva, y sus ingresos sean atribuidos a sus miembros, socios, accionistas o beneficiarios. Cuando se consideren residentes fiscales en México, dejarán de considerarse transparentes fiscales para efectos de esta Ley.

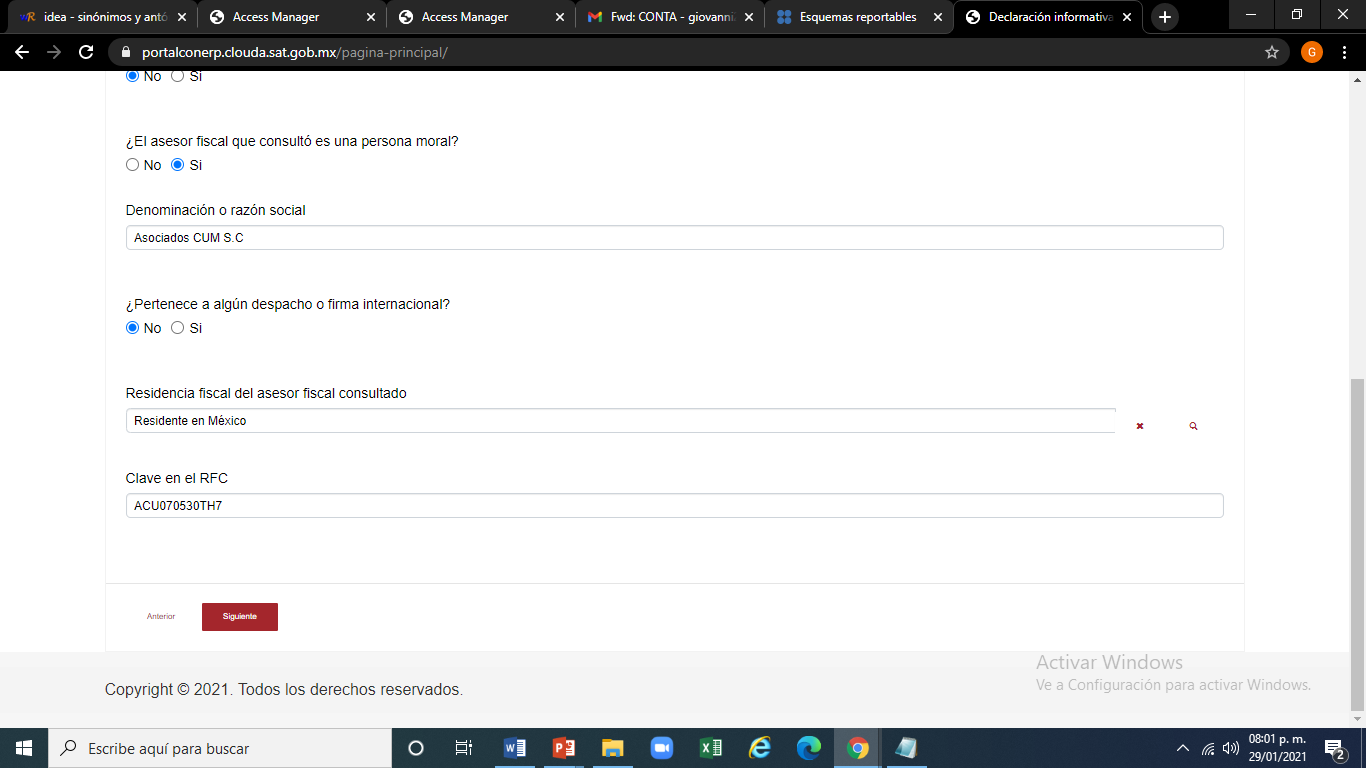

Nota: En caso de que el contribuyente esté presentando su esquema reportable, esta pestaña aparecerá con el nombre de “Asesor fiscal”, donde ingresará los datos del asesor fiscal, persona física o moral, que lo apoyó en la elaboración del esquema reportable como: nombre completo del asesor o denominación social, despacho o firma a la que pertenece el asesor persona física, y residencia del asesor fiscal que consultó:

Paso 6

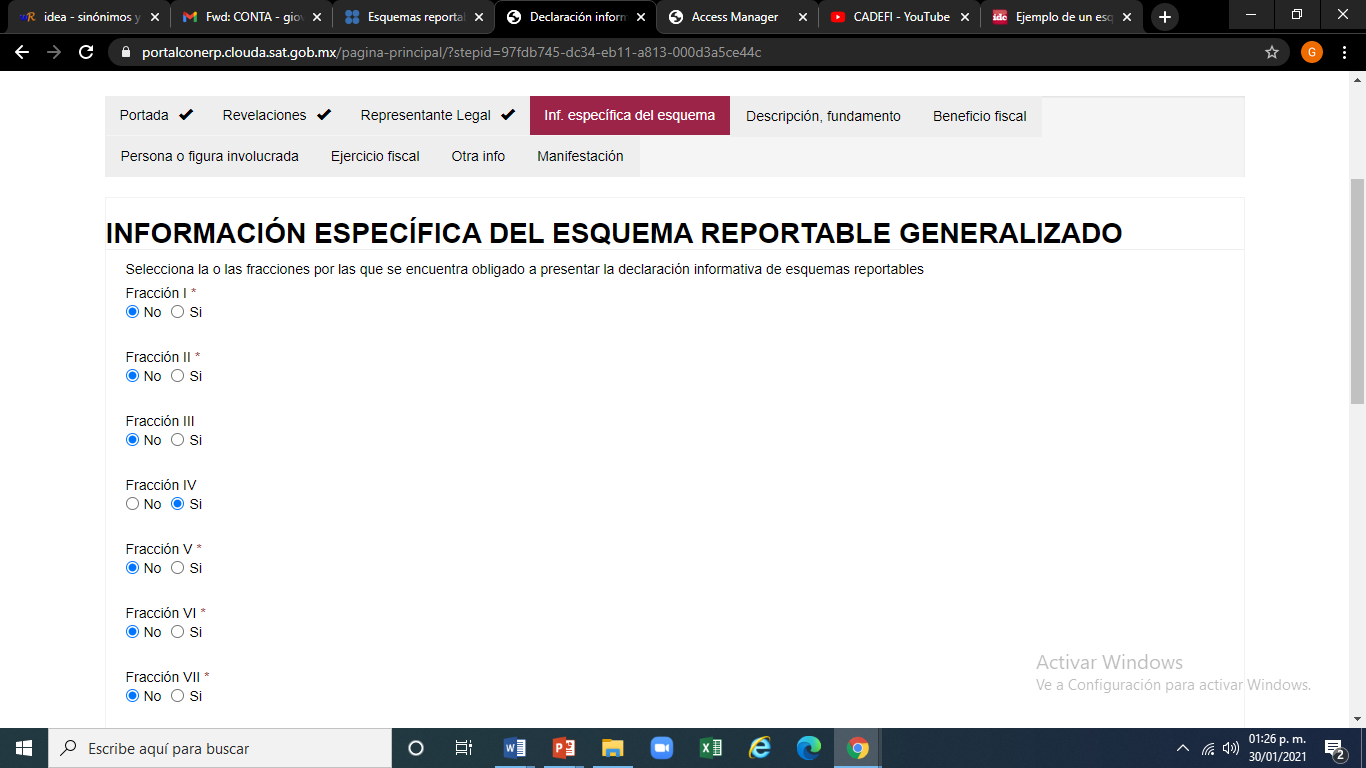

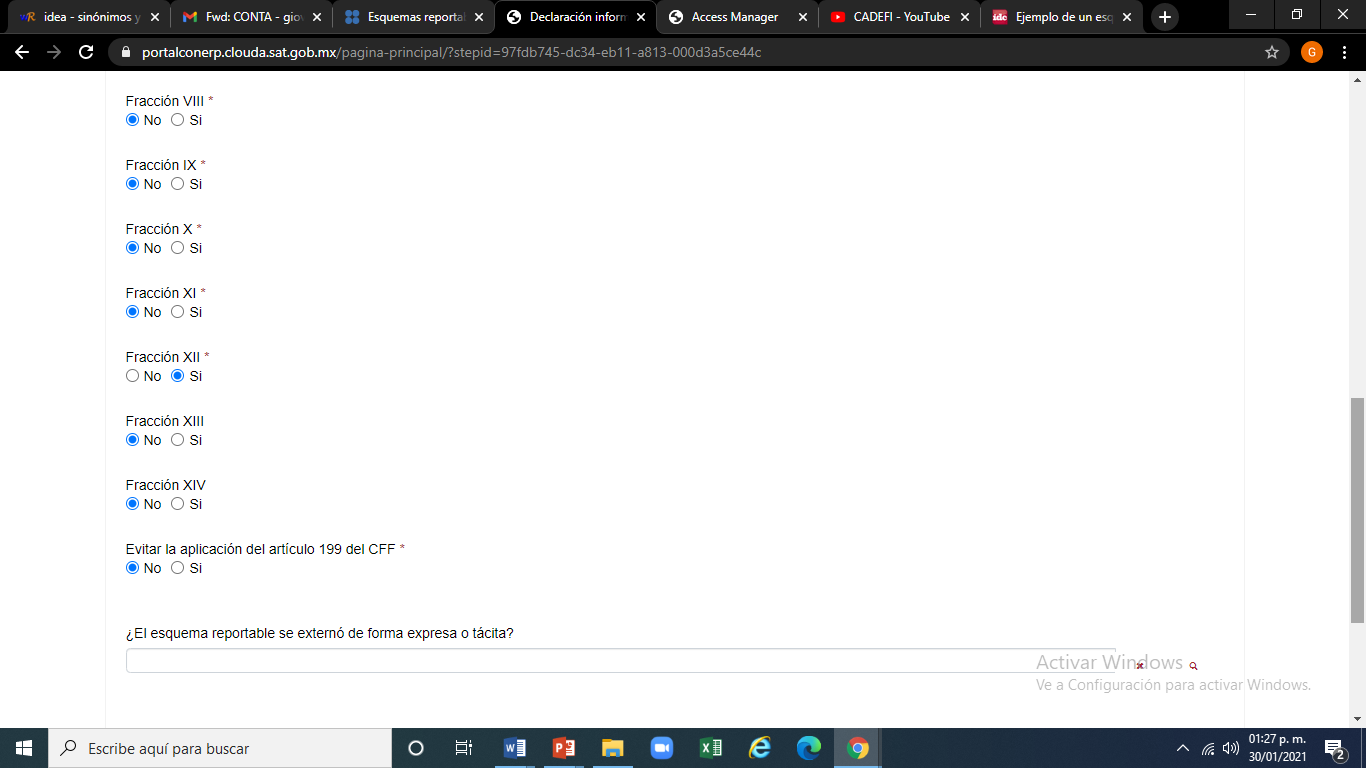

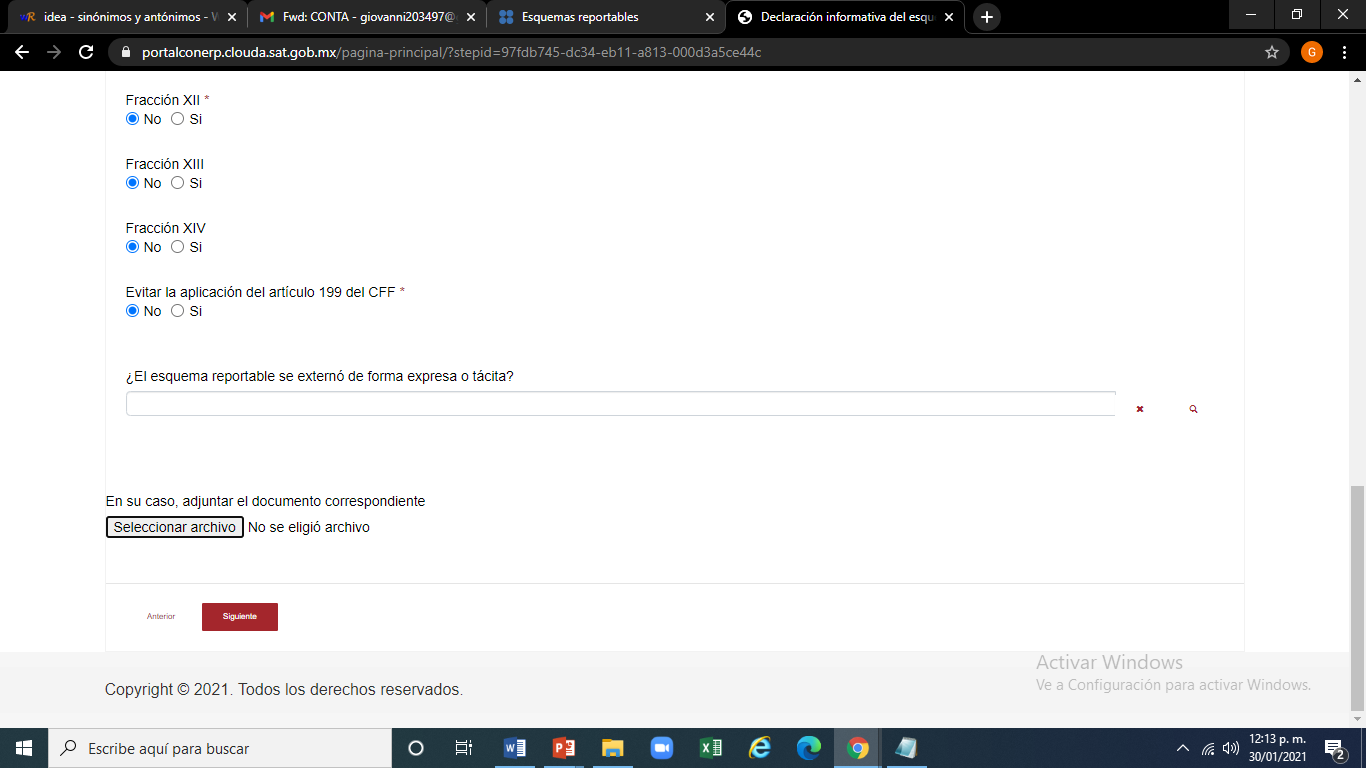

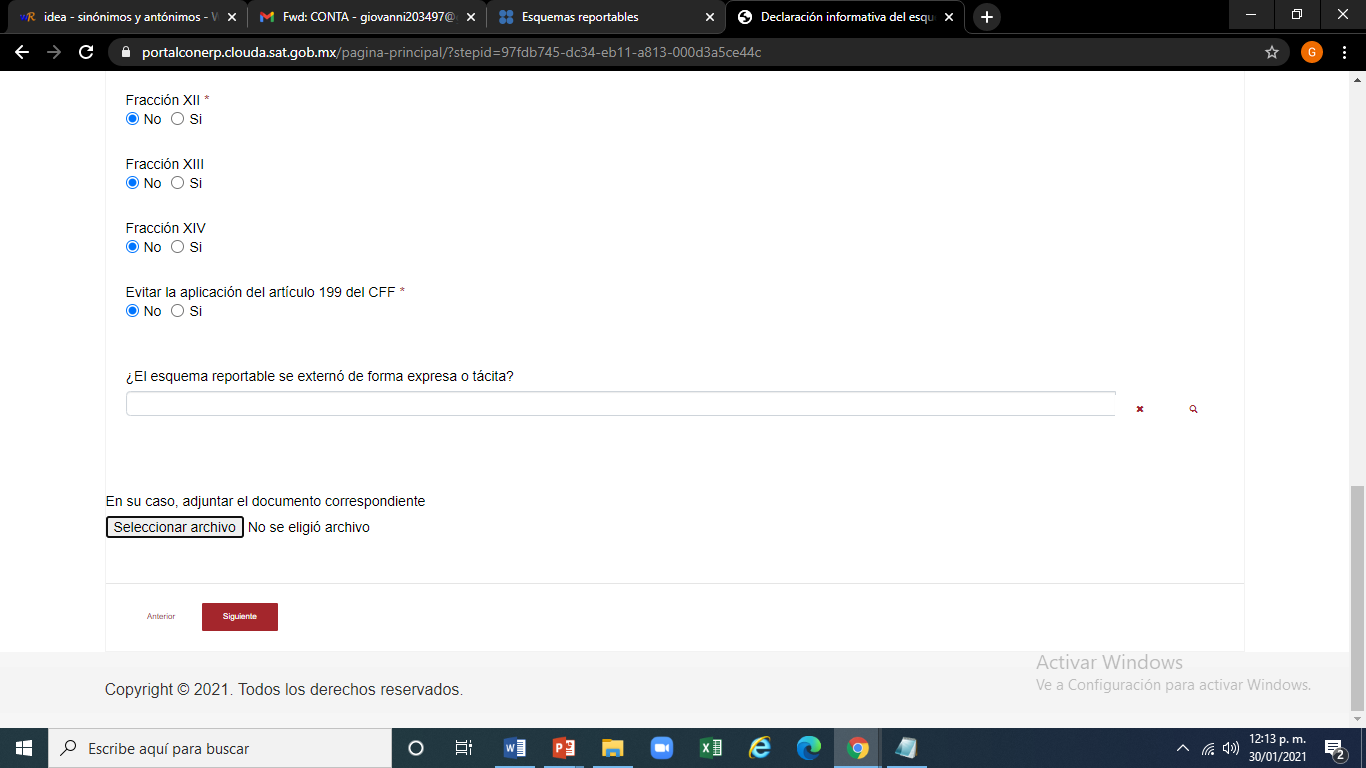

A continuación, en la pestaña de “Información específica del esquema”, seleccionaremos el supuesto en el cual recae nuestra operación (acto o hecho jurídico), de acuerdo con las 14 fracciones del artículo 199 del CFF:

Pago asimilado a salarios

Factura

EMPRESA “A”

EMPRESA “B”

Pago

Accionista

Accionista

Accionista

Accionista

Accionista

Reglas 2.21.8 y 2.21.20 de la RMF 2021

Por ejemplo:

Una persona moral del Régimen General de ley (empresa A) quiere pagar a sus accionistas dividendos; sin embargo, busca a un asesor fiscal para que le dé una alternativa para reducir el pago de impuestos.

El asesor fiscal le propone que, en vez de pagar un dividendo, otra empresa (empresa B) propiedad del accionista facture una operación y, a su vez, esta empresa pague al accionista como asimilado a salarios. En esta operación se estaría dando los supuestos previstos en las fracciones IV y XII del numeral 199 del CFF, toda vez que:

- Consiste en una serie de pagos u operaciones interconectados que retornen la totalidad o una parte del monto del primer pago que forma parte de dicha serie, a la persona que lo efectuó o alguno de sus socios, accionistas o partes relacionadas, y

- Evita la aplicación de la tasa adicional del 10% prevista en los artículos 140, segundo párrafo; 142, segundo párrafo, de la fracción V; y 164 de la LISR.

Es importante señalar que la aplicación de este esquema genera los siguientes beneficios fiscales:

- Deducciones por el pago de servicios.

- Reducción de utilidades con operaciones proyectadas.

- Evita el pago del 10% de retención del impuesto sobre la renta (ISR) por dividendos.

Bajo ese contexto, se llega a la conclusión de que se está en presencia de un esquema generalizado, toda vez que se puede comercializar de manera masiva a todo tipo de contribuyentes y la forma de obtener el beneficio fiscal sea la misma. Ahora bien, independientemente de lo mencionado, pueden existir consecuencias penales para el contribuyente si la operación fuera simulada y se realice una comercialización del comprobante fiscal digital por internet (CFDI). Teniendo en cuenta que la RMF-2021, en el capítulo 2.21., en sus reglas 2.21.8 y 2.21.20 describen que la información y los documentos debe contener el esquema reportable de acuerdo con el artículo 199, fracciones IV y XII, del CFF, los documentos detallados se agregarán en formato PDF:

Paso 7

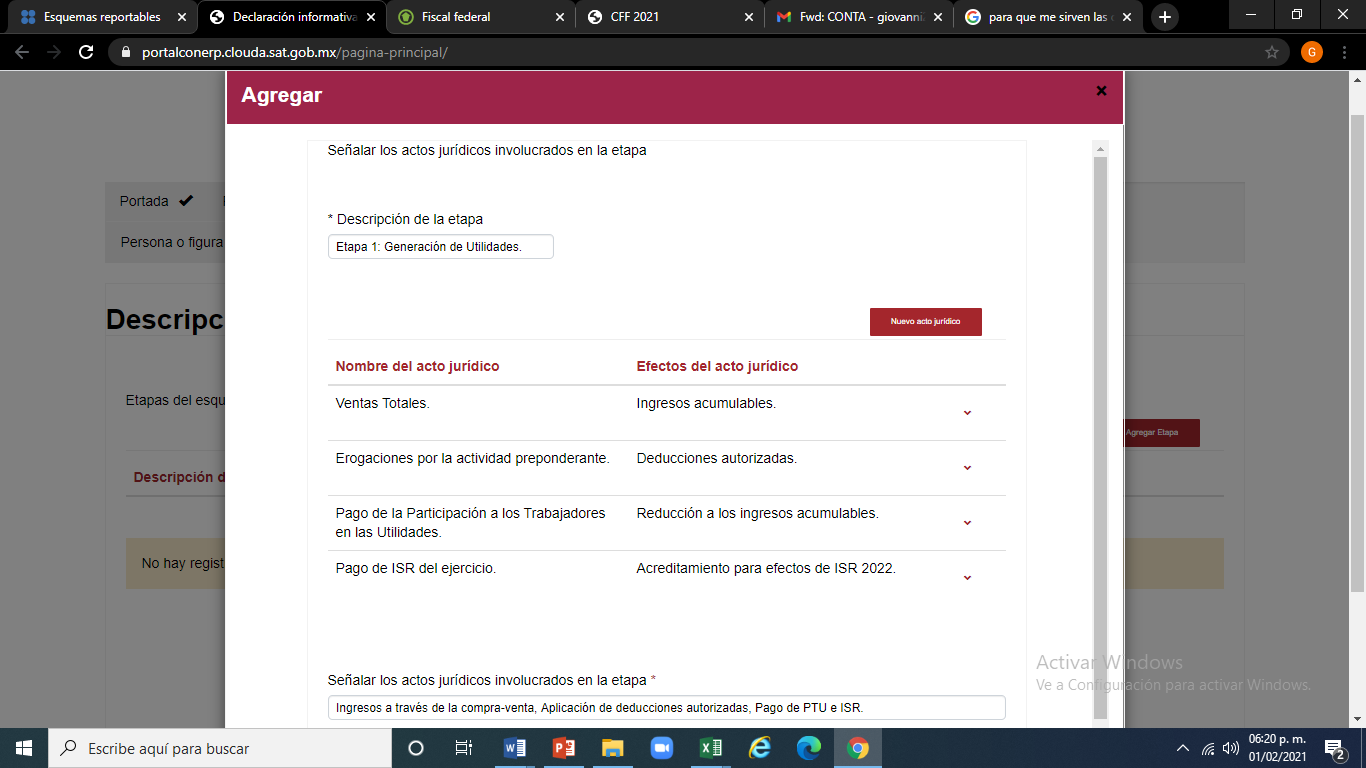

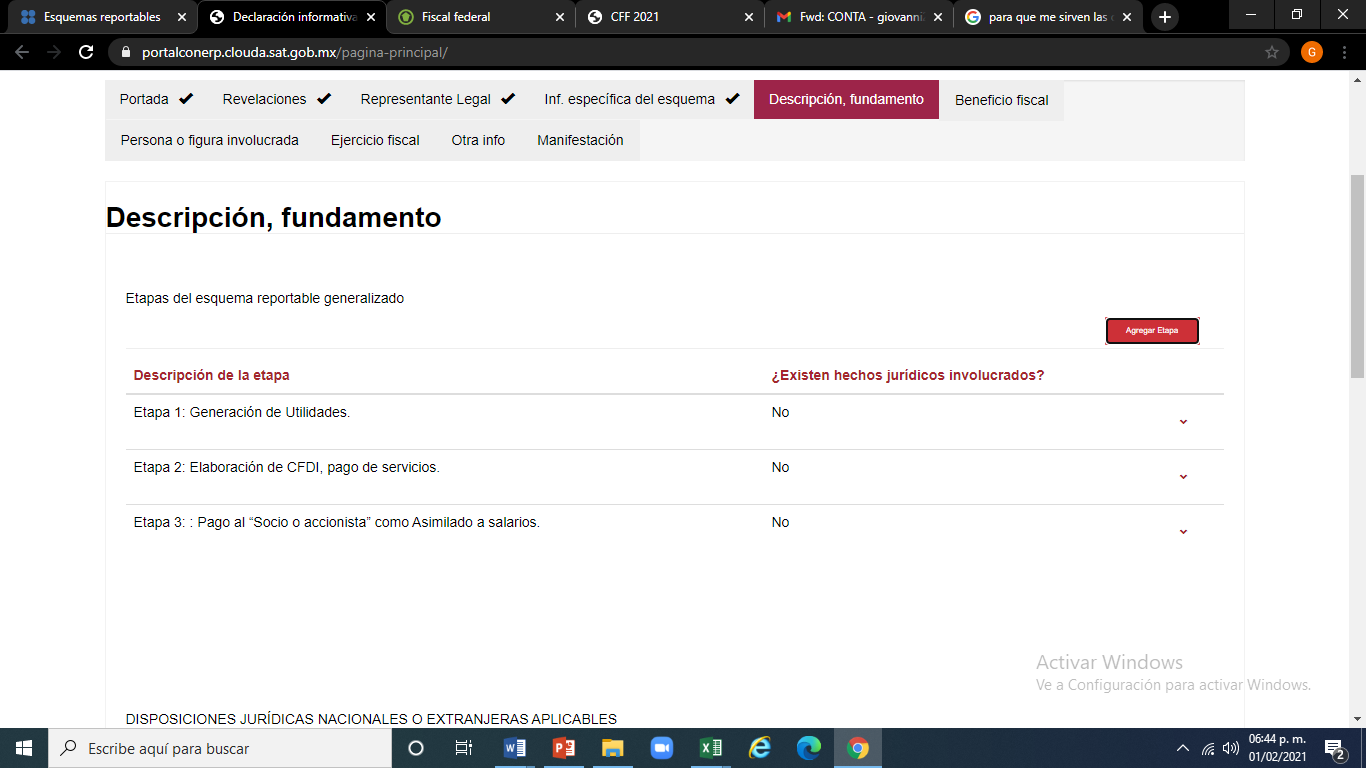

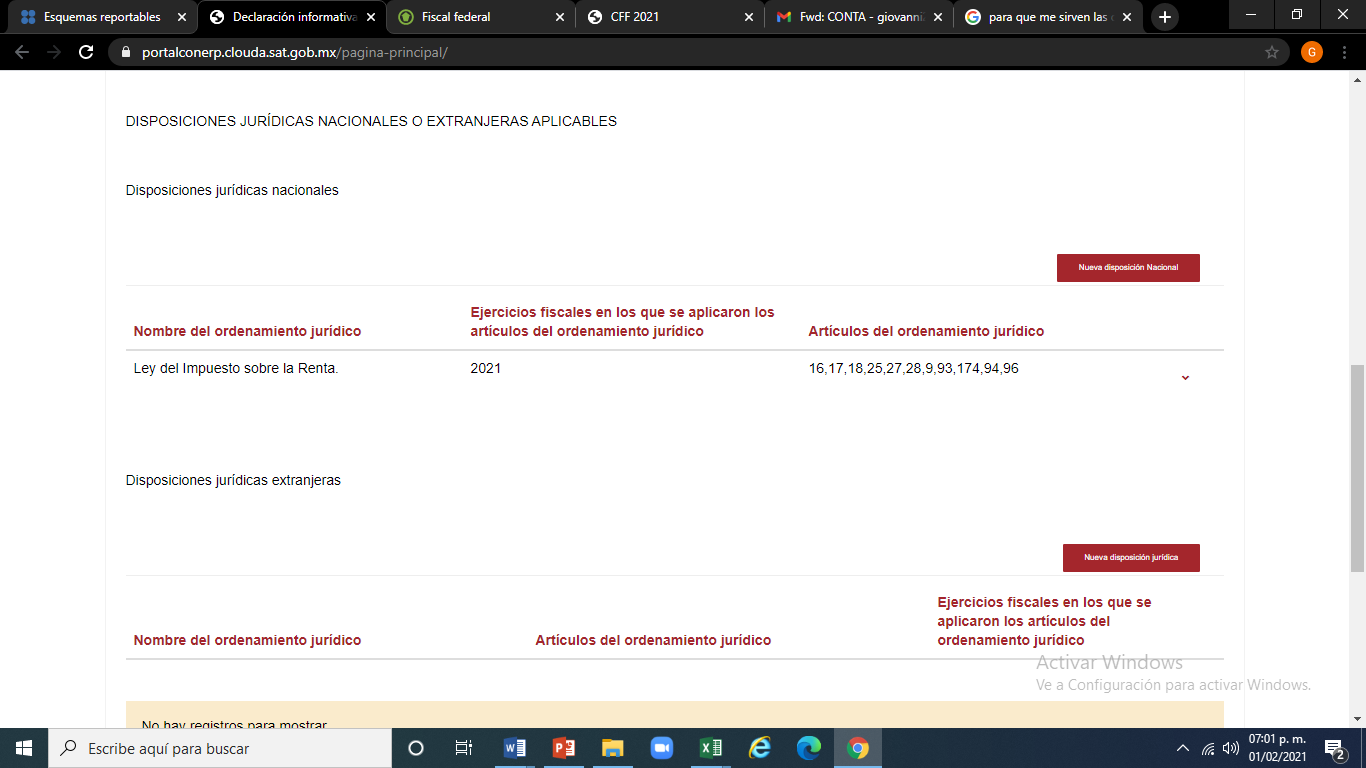

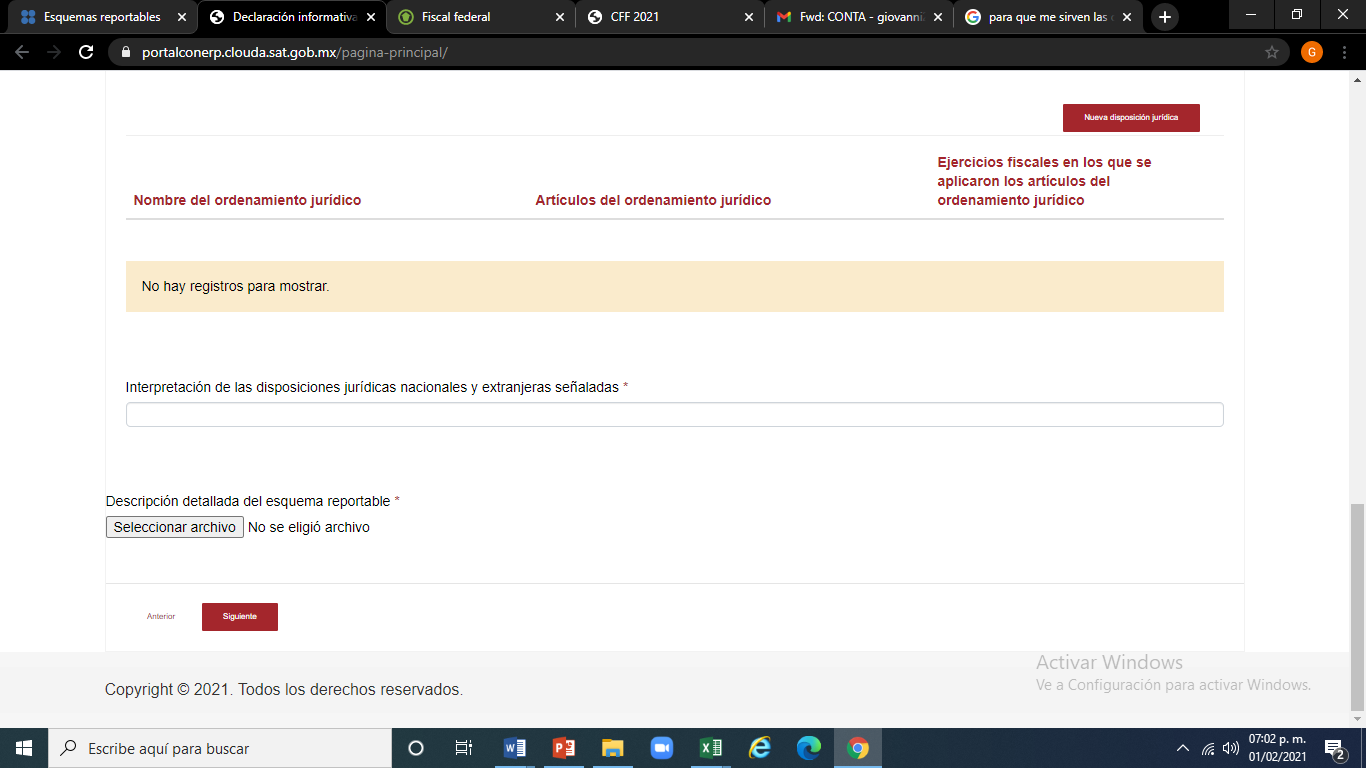

Cuando termine de procesar la información que añadimos, el aplicativo lo posicionará en la pestaña “Descripción, fundamento”, donde describiremos detalladamente, en etapas, nuestro esquema reportable, mencionando de igual manera las disposiciones jurídicas nacionales o extranjeras que se aplicaron a dicho esquema.

Artículo 200. La revelación de un esquema reportable, debe incluir la siguiente información:

…………………………………………………………………………………………………….

V. Descripción detallada del esquema reportable y las disposiciones jurídicas nacionales o extranjeras aplicables. Se entiende por descripción detallada, cada una de las etapas que integran el plan, proyecto, propuesta, asesoría, instrucción o recomendación para materializar la serie de hechos o actos jurídicos que den origen al beneficio fiscal.

(El uso de negrillas dentro del texto es nuestro.)

Por ejemplo:

- Etapa 1. Generación de utilidades.

Actos y efectos jurídicos involucrados en esta etapa. Ingresos acumulables por las ventas de la actividad principal del negocio.

Erogaciones realizadas en el ejercicio, consideradas deducciones autorizadas.

Pago de PTU, utilizado como reducción en la determinación del ISR anual.

Pago del ISR del ejercicio, para el acreditamiento en posteriores ejercicios fiscales.

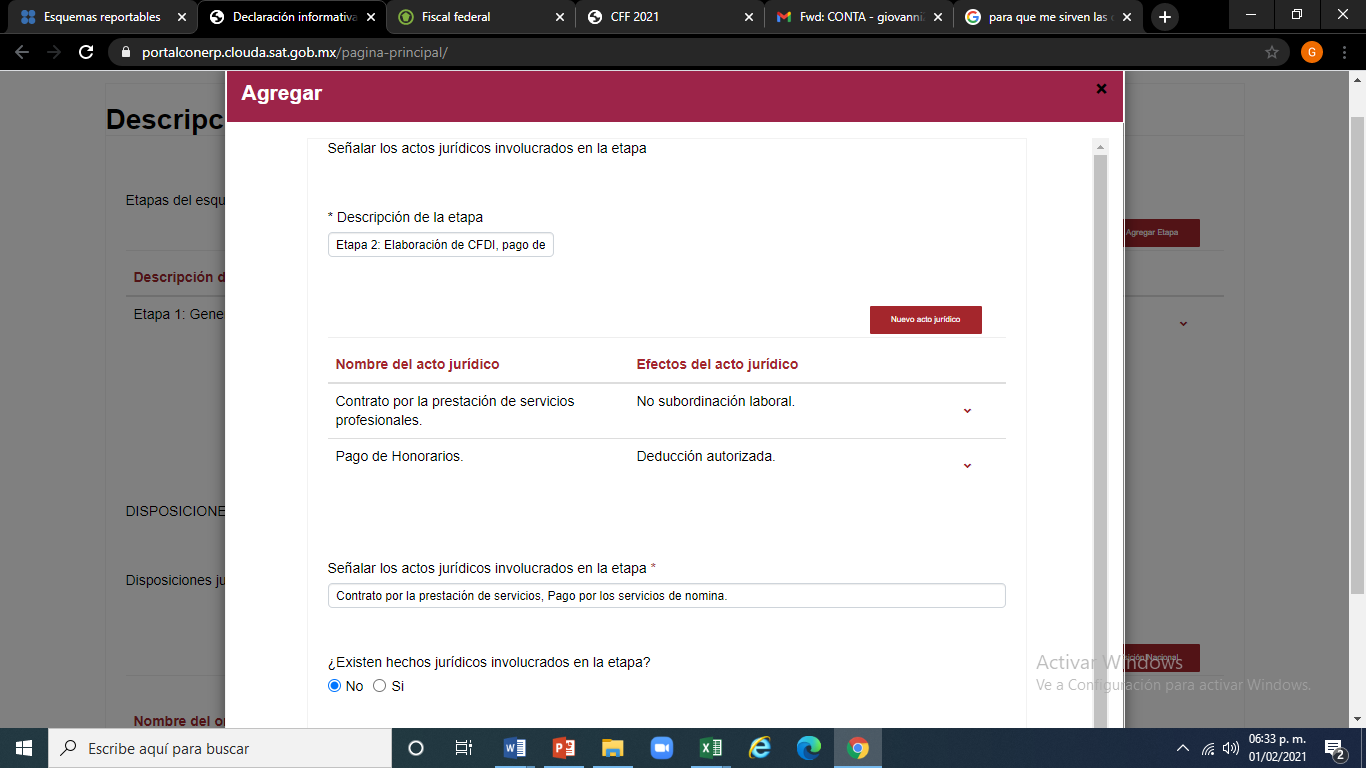

- Etapa 2. Elaboración del CFDI por el pago del servicio a la empresa “B”.

Actos y efectos jurídicos involucrados en esta etapa. Contrato por la prestación de servicios administrativos, como asimilados a salarios sin considerarse subordinación personal.

Pago de honorarios por los servicios administrativos, como deducción autorizada.

- Etapa 3. Pago al “socio o accionista”, como asimilado a salarios.

Actos y efectos jurídicos involucrados en la etapa. Pago de Honorarios de acuerdo con el CFDI y periodicidad acordada a través de Transferencia electrónica.

Acto jurídico. Manifestación de la voluntad que se realiza con el ánimo de producir un efecto o consecuencia legal. Ejemplos: contrato, pagar impuestos, registro de marca, pago de remuneraciones a socios o accionistas, transmisión de pérdidas fiscales.

Hecho jurídico. Cualquier conducta humana o fenómeno de la naturaleza que el ordenamiento jurídico, toma en consideración para atribuirle consecuencias jurídicas. Ejemplos: robo, delito fiscal, delito de daños a propiedad ajena.

Paso 8

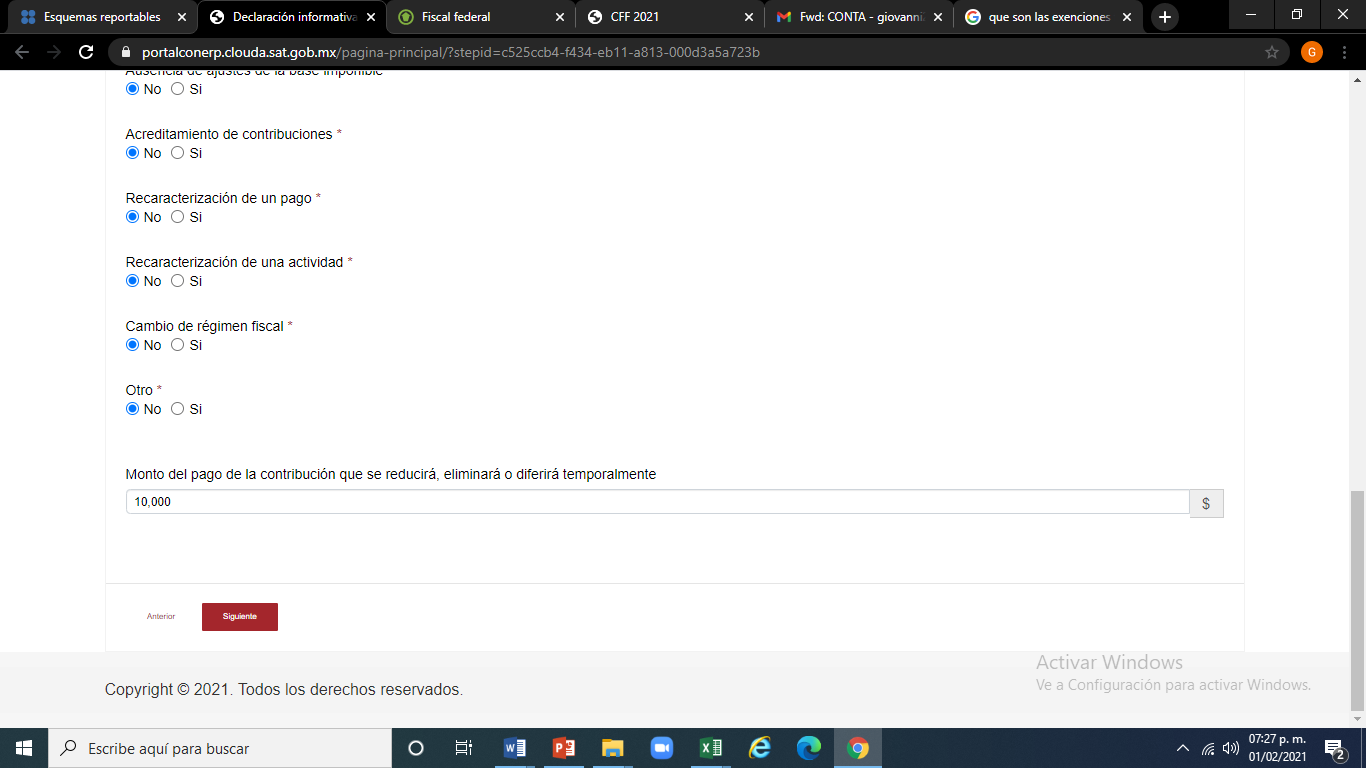

Después de concluir con el paso 7, el aplicativo se posicionará en la pestaña “Beneficio fiscal”, donde podremos describir, seleccionar y anotar la cantidad del esquema reportable declarado:

Paso 9

Paso 9

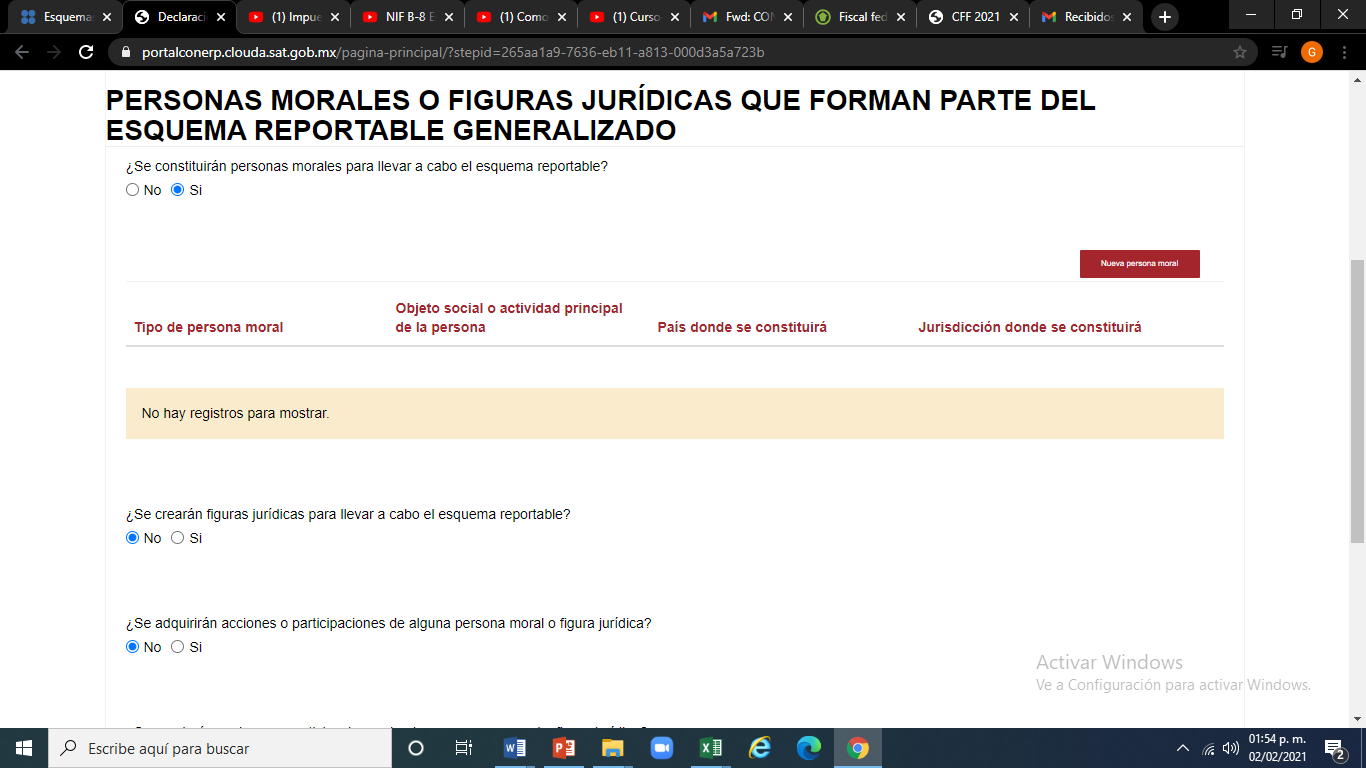

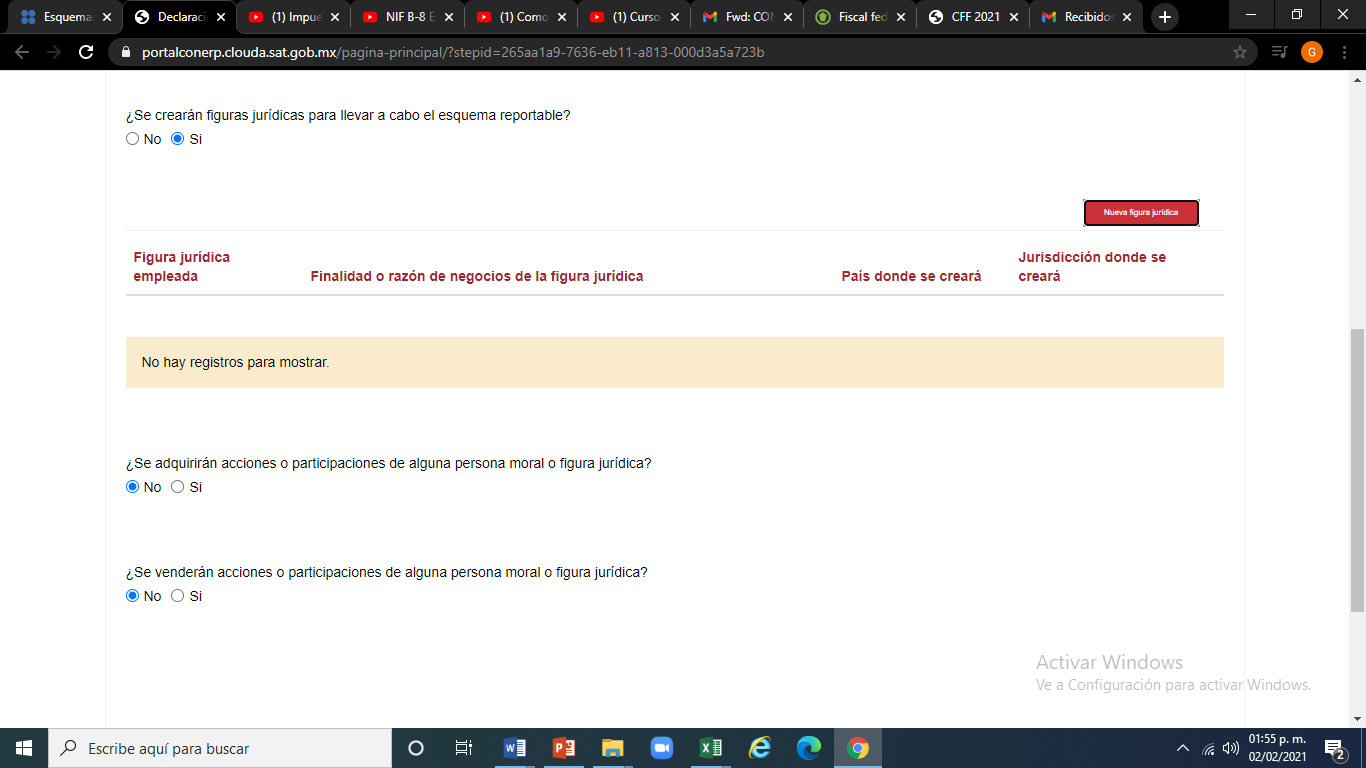

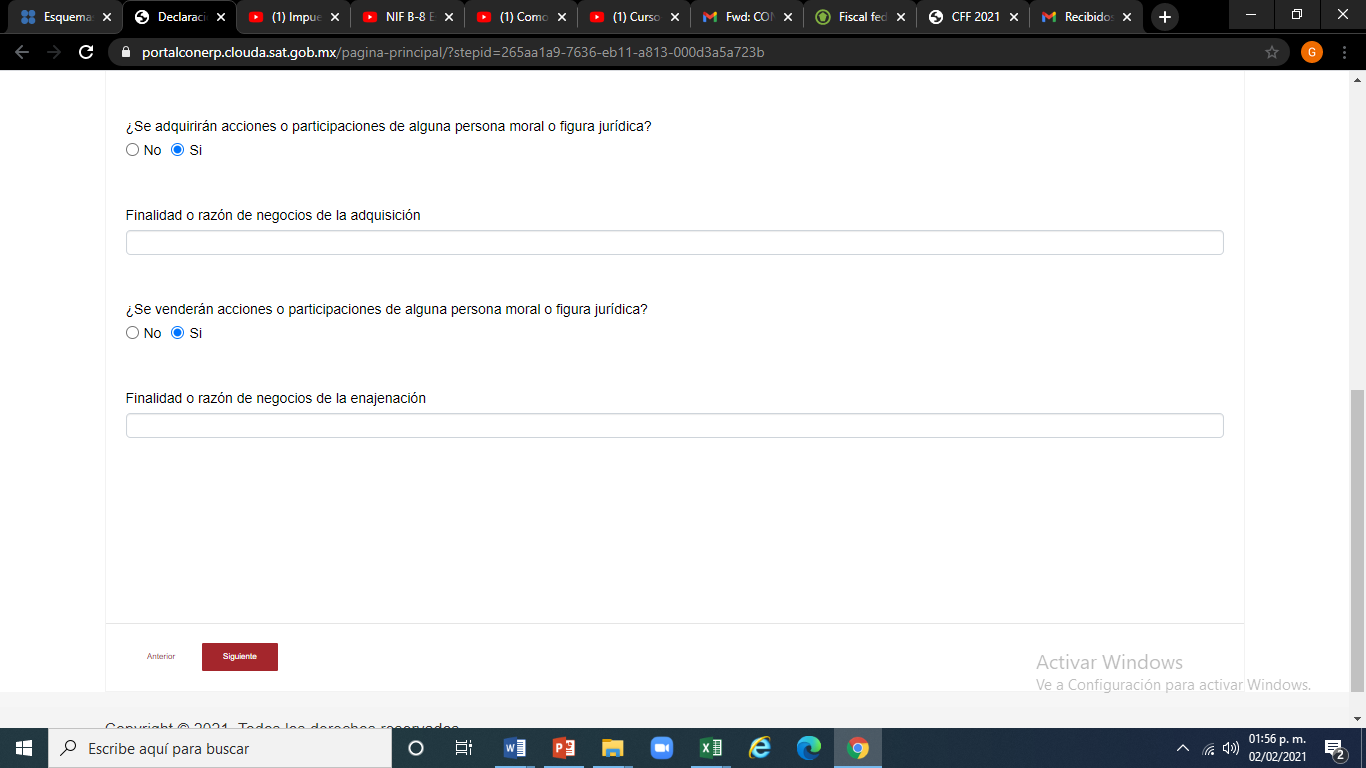

En la pestaña “Persona o figura jurídica involucrada” debemos registrar, con motivo del esquema reportable, si se constituyeron o crearon PM o adquirieron, vendieron acciones con motivo de las operaciones (actos o hechos jurídicos).

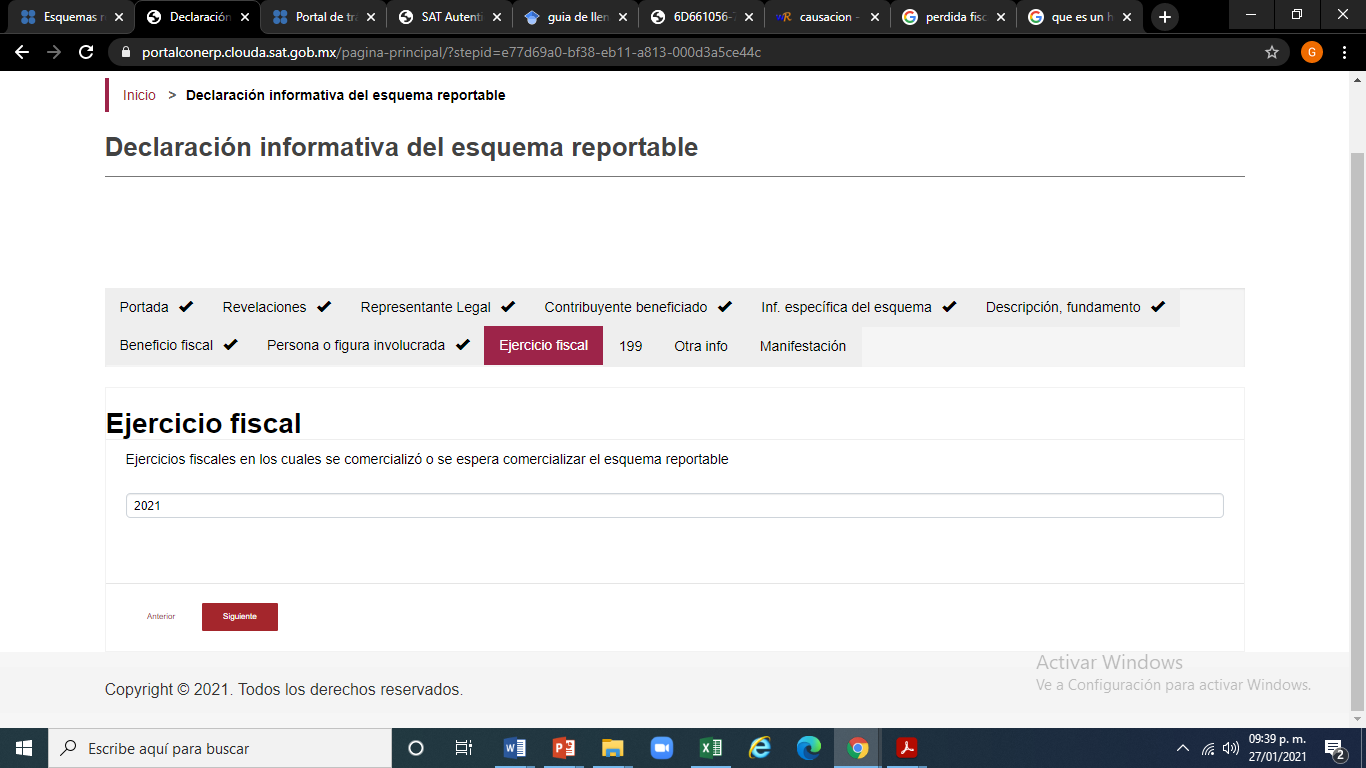

Paso 10

Anotar en la pestaña “Ejercicio fiscal”, el año en que se comercializó el esquema reportable:

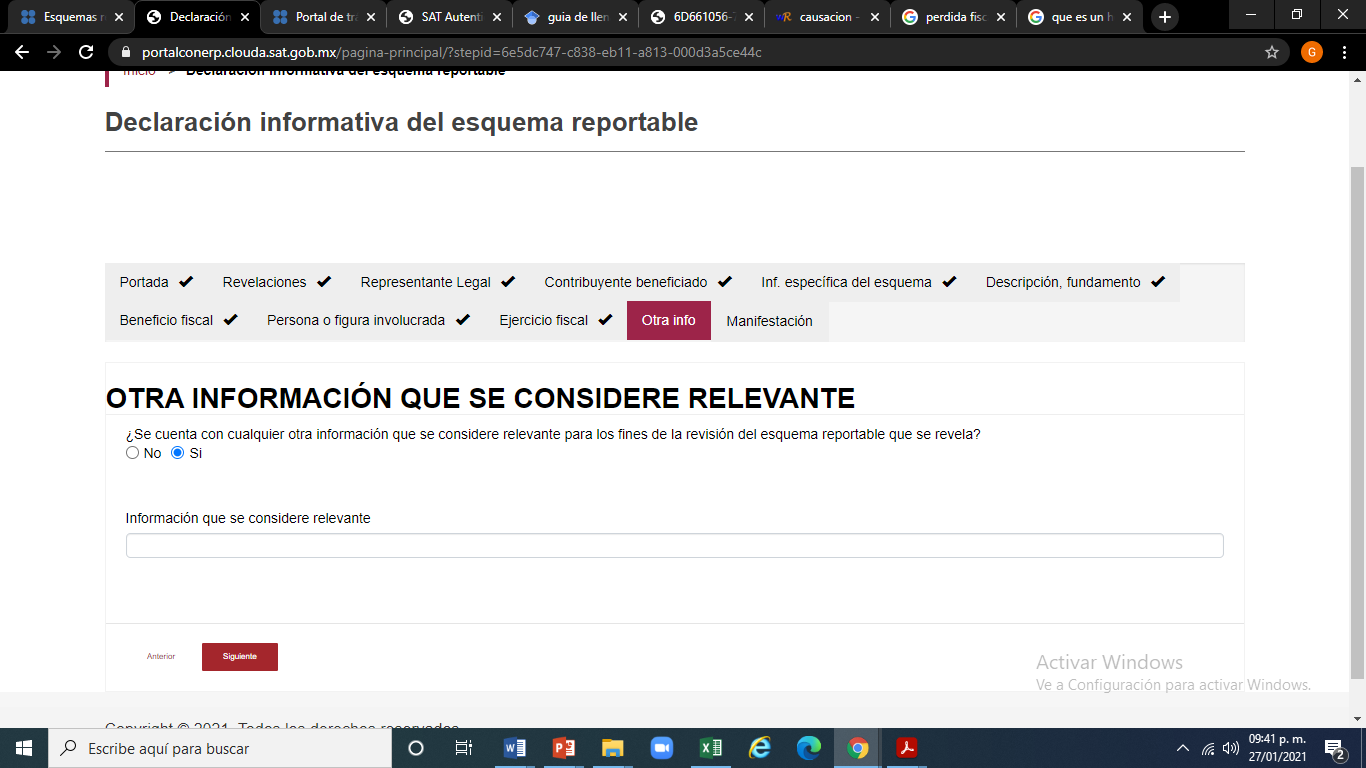

Paso 11

Describir en la pestaña de “Otra información” las características relevantes del esquema para fines de la revisión del mismo:

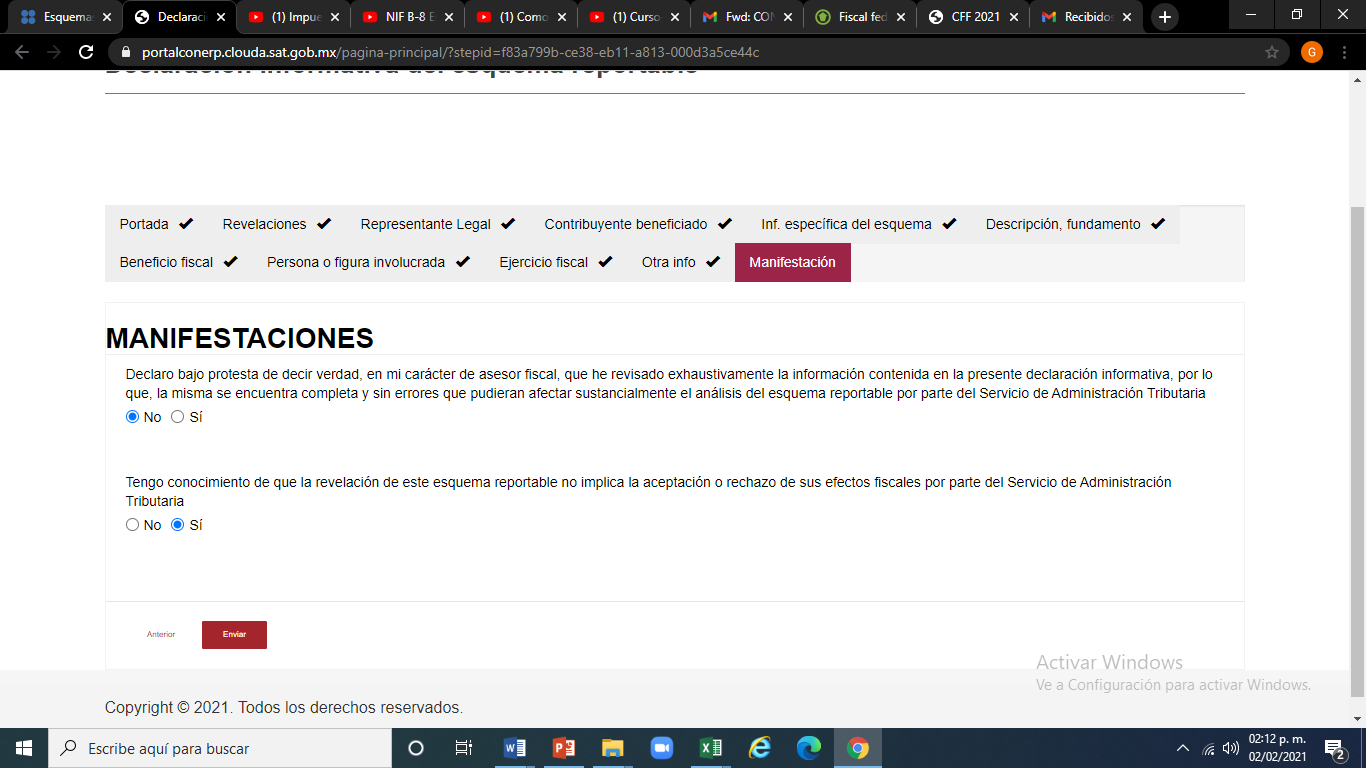

Paso 12

En la pestaña “Manifestación”, el aplicativo te hace declarar, bajo protesta de decir verdad, si la información y documentación que estamos presentando se encuentra completa y sin errores:

Con este procedimiento se concluye con la presentación del esquema reportable generalizado o personalizado, por el cual elaboramos y obtuvimos un beneficio fiscal en el ejercicio.

¿Qué sucede si no presenta su esquema reportable y se encuentra en los supuestos de la norma de aplicación? Si no realiza la presentación del esquema reportable, a sabiendas que se encuentra obligado el asesor fiscal o contribuyente a reportar sus operaciones (actos o hechos jurídicos) serán acreedores a infracciones y sanciones, como lo marcan los artículos 82-A, 82-B, 82-C y 82-D del CFF.

Infracciones cometidas por los asesores fiscales.

| Infracción | Sanción |

| No revelar un esquema reportable, revelarlo de forma incompleta o con errores, o hacerlo de forma extemporánea, salvo que se haga de forma espontánea. | De $50,000.00 a $20,000,000.00 |

| No revelar un esquema reportable generalizado, que no haya sido implementado. | De $15,000.00 a $20,000.00 |

| No proporcionar el número de identificación del esquema reportable a los contribuyentes. | De $20,000.00 a $25,000.00 |

| No atender el requerimiento de información adicional o manifestar falsamente que no cuenta con la información requerida respecto al esquema reportable. | De $100,000.00 a $300,000.00 |

| No expedir alguna de las constancias a que se encuentra obligado. | De $25,000.00 a $30,000.00 |

No informar al SAT cualquier cambio que suceda con posterioridad a la revelación del esquema reportable. Asimismo, presentar de forma extemporánea, salvo que se haga de forma espontánea, la siguiente información:

|

De $100,000.00 a $500,000.00 |

| No presentar la declaración informativa que contenga una lista con los nombres, denominaciones o razones sociales de los contribuyentes, así como su clave en el RFC, a los cuales brindó asesoría fiscal respecto a los esquemas reportables. | De $50,000.00 a $70,000.00 |

Infracciones cometidas por los contribuyentes

| Infracción | Sanción |

| No revelar un esquema reportable, revelarlo de forma incompleta o con errores. Se considera que la información se presenta de forma incompleta o con errores cuando la falta de esa información o los datos incorrectos afecten sustancialmente el análisis del esquema reportable. | No se aplicará el beneficio fiscal previsto en el esquema reportable y se aplicará una sanción económica equivalente a una cantidad entre 50 y 75% del monto del beneficio fiscal del esquema reportable que se obtuvo o se esperó obtener en todos los ejercicios fiscales que involucra o involucraría la aplicación del esquema. |

| No incluir el número de identificación del esquema reportable obtenido directamente del Servicio de Administración Tributaria o a través de un asesor fiscal en su declaración anual del ejercicio correspondiente. | De $50,000.00 a $100,000.00 |

| No atender el requerimiento de información adicional que efectúe la autoridad fiscal o manifestar falsamente que no cuenta con la información requerida respecto al esquema reportable. | De $100,000.00 a $350,000.00 |

No informar al SAT cualquier cambio que suceda con posterioridad a la revelación del esquema reportable. Asimismo, informar de forma extemporánea la siguiente información:

|

De $200,000.00 a $2’000,000.00 |

Fechas de presentación

| Descripción | Fecha |

| Esquema generalizado presentado por los asesores fiscales o contribuyentes obligados (declaración normal).

Obtención:

|

A más tardar dentro de los 30 días hábiles siguientes al día en que se realiza el primer contacto para su comercialización, es decir, cuando se toman las medidas necesarias para que terceros conozcan la existencia del esquema. |

| Esquema personalizado presentado por los asesores fiscales o contribuyentes obligados (declaración normal).

Obtención:

|

A más tardar dentro de los 30 días hábiles siguientes al día en que el esquema esté disponible para el contribuyente para su implementación, o se realice el primer hecho o acto jurídico que forma parte del esquema, lo que suceda primero. |

| Declaración de modificaciones por los asesores o contribuyentes obligados (declaración complementaria).

Obtención:

|

A más tardar dentro de los 20 días hábiles siguientes a aquél en que se llevó a cabo la modificación, corrección o actualización de la información y documentación del esquema reportable revelado. |

| Asesores fiscales liberados de la obligación, con una constancia de liberación y no se encuentren de acuerdo con el contenido de la primera declaración (declaración complementaria).

Obtención:

|

A más tardar dentro de los 20 días hábiles siguientes a aquél en que se recibió la constancia de liberación. |

| Declaración de los datos de los contribuyentes a los cuales el asesor fiscal comercializó un esquema reportable generalizado o personalizado (declaración informativa).

Obtención:

|

En el mes de febrero de cada año. |

Ahorros y beneficios: En consideración a lo anterior, podemos concluir que el tema es complejo y debemos seguir de cerca a la norma de aplicación y pronunciamientos que realice la Suprema Corte de Justicia de la Nación (SCJN) sobre actos o hechos jurídicos específicos; sobre todo, actualizar a nuestros asesores fiscales, que en su mayoría son los representantes de las planeaciones fiscales. Esto implica que el asesor fiscal, junto con el contribuyente, comience a aplicar de manera correcta las disposiciones legales en materia fiscal, y no caer en malas prácticas que conlleven como consecuencia a infracciones y sanciones ejecutadas por parte de la autoridad a través de sus facultades de comprobación que marca el CFF.

Es un hecho que los esquemas reportables buscarán que la autoridad se allegue de más información y documentación de empresas que apliquen planeaciones fiscales agresivas, para así poder prever y evaluar riesgos que eviten actos o hechos jurídicos que intenten evadir y eludir sus obligaciones fiscales. Sin dejar a un lado que el día 2 de febrero del 2021 se publicó en el Diario Oficial de la Federación (DOF) el Acuerdo 13/2021 por el cual se determinan los montos mínimos respecto de los cuales no se presenta esquema reportable el cual describe de la siguiente forma.

Los esquemas reportables generalizados deberán estar siempre sujetos a la obligación prevista en el Capítulo Único del Título Sexto del CFF denominado “De la revelación de esquemas reportables”, porque se tratan de esquemas que al buscar comercializarse de manera masiva serán siempre de interés de la administración fiscal; mientras que en el caso de esquemas reportables personalizados, al estar adaptados a las circunstancias particulares de contribuyentes específicos, es viable establecer montos mínimos para aplicar lo dispuesto en dicho Capítulo.

ACUERDO

ÚNICO. No serán aplicables las disposiciones previstas en el Capítulo Único del Título Sexto del Código Fiscal de la Federación, denominado “De la Revelación de Esquemas Reportables”, a los asesores fiscales o contribuyentes respecto de los esquemas reportables a que se refieren las fracciones II a XIV del artículo 199 del Código Fiscal de la Federación, siempre que se trate de esquemas reportables personalizados, y el monto agregado del beneficio fiscal obtenido o que se espere obtener en México, no exceda de 100 millones de pesos.

Cuando exista más de un esquema reportable de los previstos en las fracciones I a XIV del artículo 199 del Código Fiscal de la Federación que involucre o espere involucrar a un mismo contribuyente, implementado o que se pretenda implementar en al menos un ejercicio fiscal en común, y siempre que se trate de esquemas reportables personalizados, para determinar la cantidad de 100 millones de pesos prevista en el párrafo anterior, se deberá considerar el monto agregado del beneficio fiscal obtenido o que se espere obtener en México a través de la totalidad de los esquemas reportables personalizados mencionados.

(El uso de negrillas dentro del texto es nuestro.)

Por último, debemos mencionar que es de suma importancia observar detalladamente el contenido de la norma aplicativa para la revelación de esquemas reportables, y así poder concatenar de manera correcta la figura legal, los fundamentos, el beneficio fiscal y económico a que hacen referencia las diferentes disposiciones legales.