Inicie sesión para ver el contenido

¡Si no tiene cuenta suscríbase ahora para ver el contenido dando clic aquí!

Inicie sesión para ver el contenido

¡Si no tiene cuenta suscríbase ahora para ver el contenido dando clic aquí!

Dr. Martín Álvarez Ochoa

La definición de los fiscalistas que hasta la fecha han escrito sobre el tema definen al comercio electrónico como las transacciones comerciales que se realizan por medio del intercambio electrónico de datos y por otros medios de comunicación, en los que se usan métodos de comunicación y almacenamiento de información sustitutivos de los que utilizan papel (citado por Amezcua, 2000; Ley Modelo de la Comisión de las Naciones Unidas sobre el derecho mercantil [LMCNUDM]).

Por ello, el primer movimiento fue publicado por el Legislativo federal el 29 de mayo de 2000, emitiendo una reforma que regula para toda la legislación que tiene incidencia en el aspecto legal como son el Código Civil para el Distrito Federal (CCDF), aplicable a toda la República Mexicana; el Código Federal de Procedimientos Civiles (CFPC), así como el Código de Comercio (CCo) y la Ley Federal de Protección al Consumidor (LFPC). En los actos de comercio pueden utilizarse medios electrónicos o cualquier otra tecnología (teléfonos celulares, plataformas digitales, tabletas, etcétera).

El CCo (artículo 93), al igual que el CCF, previene que se tendrán cubiertas todas las formalidades para la validez de los contratos cuando tal mensaje de datos sea atribuible a las partes obligadas y que éste sea accesible para su ulterior consulta, con la finalidad de verificar los datos.

Código de Comercio:

Artículo 93. Cuando la ley exija la forma escrita para los actos, convenios o contratos, este supuesto se tendrá por cumplido tratándose de Mensaje de Datos, siempre que la información en él contenida se mantenga íntegra y sea accesible para su ulterior consulta, sin importar el formato en el que se encuentre o represente.

Cuando adicionalmente la ley exija la firma de las partes, dicho requisito se tendrá por cumplido tratándose de Mensaje de Datos, siempre que éste sea atribuible a dichas partes.

En los casos en que la ley establezca como requisito que un acto jurídico deba otorgarse en instrumento ante fedatario público, éste y las partes obligadas podrán, a través de Mensajes de Datos, expresar los términos exactos en que las partes han decidido obligarse, en cuyo caso el fedatario público deberá hacer constar en el propio instrumento los elementos a través de los cuales se atribuyen dichos mensajes a las partes y conservar bajo su resguardo una versión íntegra de los mismos para su ulterior consulta, otorgando dicho instrumento de conformidad con la legislación aplicable que lo rige.

Respecto de la conservación de los documentos que sirven de prueba para los comerciantes tienen obligación de mantenerlos por un plazo mínimo de 10 años; estos documentos son: cartas, telegramas, mensajes de datos u otros documentos, lo anterior parte de ser requisito si éste se consigna en contratos, convenios o compromisos que originen derechos y obligaciones, situación similar respecto a los correos electrónicos, el comerciante debe tener la misma conducta.

La política tributaria sobre el comercio electrónico se debe mantener el principio de neutralidad, este tipo de comercio tiene o modifica los sistemas tributarios del mundo, se sale del sistema tradicional, los momentos de causación son distintos, así como la documentación comprobatoria (Corabi, 2000).

Los impuestos deben ser equitativos, así lo establece el artículo 31, fracción IV, de la Constitución Política de los Estados Unidos Mexicanos, donde se establece que los mexicanos deben contribuir al gasto público de manera proporcional y equitativa que dispongan las leyes.

El comercio electrónico también complementa el principio tributario de neutralidad y ello se inspira en que debe ser competitivo. Por ejemplo, imaginemos a una empresa de cómputo que vende equipos, software, e incluso mediante plataforma propia, como ciertas firmas, enajenan no únicamente software, tienen librería virtual mediante el cual enajenan e-books o libros.

A este respecto recordemos que los impuestos se enteran al Estado de manera pecuniaria, éste es un concepto aceptado por todas las naciones y por los dogmáticos del derecho tributario, basado en el principio de legalidad que mencionamos del artículo 31, fracción IV, de la Constitución Política de los Estados Unidos Mexicanos, Nullum ributum sine lege.

Desde que el comercio electrónico hizo su aparición se ha enfrentado a diversos inconvenientes, entre los que se encuentran: derechos de autor, constantes cambios de la tecnología, demanda de la calidad digital, así como la falta de acceso generalizado. El fraude a las tarjetas de crédito y cuentas bancarias son constantes.

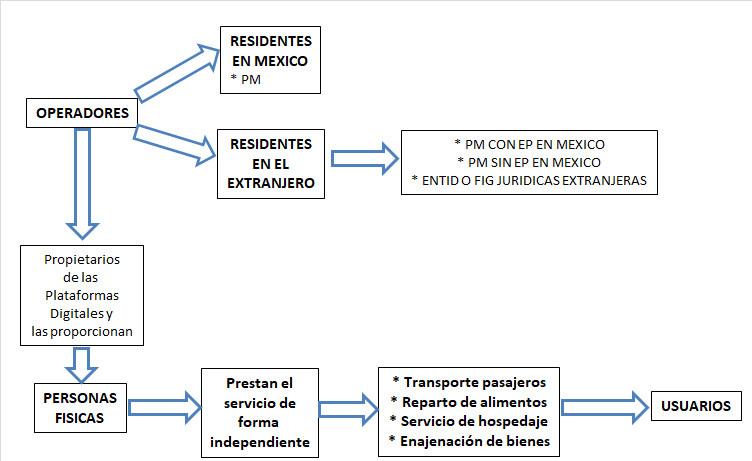

De manera gráfica podemos observar los sujetos que participan en el comercio electrónico:

Fuente: Gráfica tomada de www.aportacionesfiscales.com, 2020.

Dicho lo anterior, para 2020 la reforma alcanza básicamente a las personas físicas que, mediante el tratamiento en materia del impuesto sobre la renta (ISR), tienen las siguientes obligaciones:

Ley del impuesto sobre la renta:

Artículo 113-A. Están obligados al pago del impuesto establecido en esta Sección, los contribuyentes personas físicas con actividades empresariales que enajenen bienes o presten servicios a través de Internet, mediante plataformas tecnológicas, aplicaciones informáticas y similares que presten los servicios a que se refiere la fracción II del artículo 18 B de la Ley del IVA, por los ingresos que generen por los actos , incluidos aquellos pagos que reciban por cualquier concepto actividades en el tema que tratamos.

El impuesto se pagará mediante retención que efectuarán las personas morales residentes en México o en el extranjero que no cuenten con establecimiento permanente en el país, situación que prevalece en entidades o figuras jurídicas extranjeras que proporcionen, de manera directa o indirecta, el uso de las citadas plataformas tecnológicas, aplicaciones informáticas y similares.

Una de las reformas para el ejercicio fiscal 2021 sobre la retención es que ésta se deberá efectuar sobre el total de los ingresos que efectivamente perciban las personas físicas por dichas actividades citadas en el primer párrafo de este artículo, sin incluir el impuesto al valor agregado (IVA). Esta retención tendrá el carácter de pago provisional. Al monto total de los ingresos mencionados se le aplicarán las siguientes tasas fijas de retención:

| Tratándose de prestación de servicios de transporte terrestre de pasajeros y de entrega de bienes | 2.1% |

| Prestación de servicios de hospedaje la retención | 4.0% |

| Enajenación de bienes y prestación de servicios la retención | 1.0% |

Fuente: Elaboración propia. Ley del Impuesto sobre la Renta (LISR), 2021.

Artículo 113-B. Las personas físicas a que se refiere el artículo anterior podrán optar por considerar como pagos definitivos las retenciones que les efectúen conforme a la presente Sección, en los siguientes casos:

(El uso de negrillas dentro del texto es nuestro.)

Las personas físicas que ejerzan la opción de considerar las retenciones como pagos definitivos estarán a lo siguiente y cumplirán con las obligaciones señadas en 113-B y 113-C de la LISR:

En el caso de que los contribuyentes no proporcionen su clave del Registro Federal de Contribuyentes (RFC) prevista en el inciso b) de la fracción III del artículo 18-J de la LIVA, se deberá retener el impuesto que corresponda por los ingresos a que se refiere el artículo 113-A de la LISR, aplicando la tasa del 20% sobre los ingresos que hayan obtenido.

Por otra parte, deben conservar, como parte de su contabilidad, la documentación que demuestre que efectuaron la retención y entero del ISR correspondiente.

Respecto del tratamiento fiscal de las plataformas tecnológicas en cuanto a la presentación de declaraciones, la Resolución Miscelánea Fiscal 2021 (RMF-2021), a través de sus reglas, establece:

Entero de retenciones del ISR que deberán efectuar las plataformas tecnológicas

12.2.4. Para los efectos del artículo 113-C, párrafo primero, fracción IV de la Ley del ISR, los sujetos a que se refiere la citada disposición, que presten servicios digitales de intermediación entre terceros, realizarán el entero de las retenciones que efectúen a las personas físicas con actividades empresariales que enajenen bienes o presten servicios a través de Internet, mediante plataformas tecnológicas, aplicaciones informáticas y similares, a través de la “Declaración de pago del ISR retenciones por el uso de plataformas tecnológicas”, a más tardar el día 17 del mes inmediato siguiente a aquel en el que se hubiera efectuado la retención, conforme a lo establecido en la regla 2.8.4.1.

La presentación de la declaración se realizará de acuerdo con la “Guía de llenado de la declaración” que para tal efecto se publique en el Portal del SAT.

LISR: 113-C; RMF-2021: 2.8.4.1.

……………………………………………………………………………………………………….

Entero de retenciones del IVA que deberán efectuar quienes presten servicios digitales de intermediación entre terceros

12.2.6. Para los efectos de los artículos 1-A BIS, primer párrafo y 18-J, fracción II, incisos a) y b) de la Ley del IVA, los sujetos a que se refieren las citadas disposiciones que presten servicios digitales de intermediación entre terceros, realizarán el entero de las retenciones del IVA, a través de la “Declaración de pago del IVA retenciones por el uso de plataformas tecnológicas”, a más tardar el día 17 del mes inmediato siguiente a aquel en el que se hubiera efectuado la retención, conforme a lo establecido en la regla 2.8.4.1.

La presentación de la declaración se realizará de acuerdo con la “Guía de llenado de la declaración” que para tal efecto se publique en el Portal del SAT.

LIVA: 1-A BIS, 18-B, 18-J; RMF-2021: 2.8.4.1.

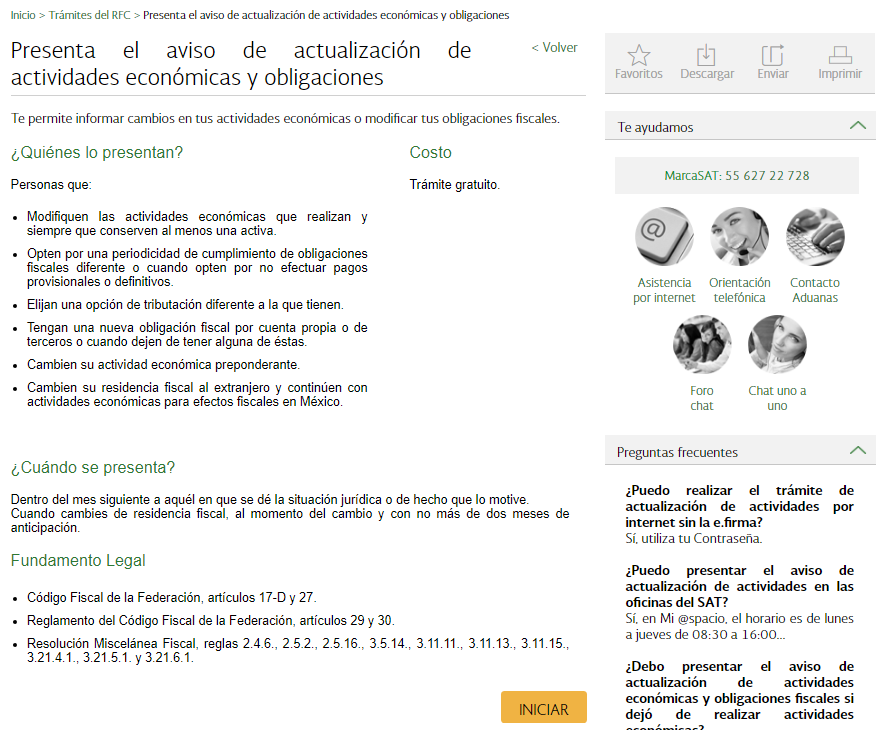

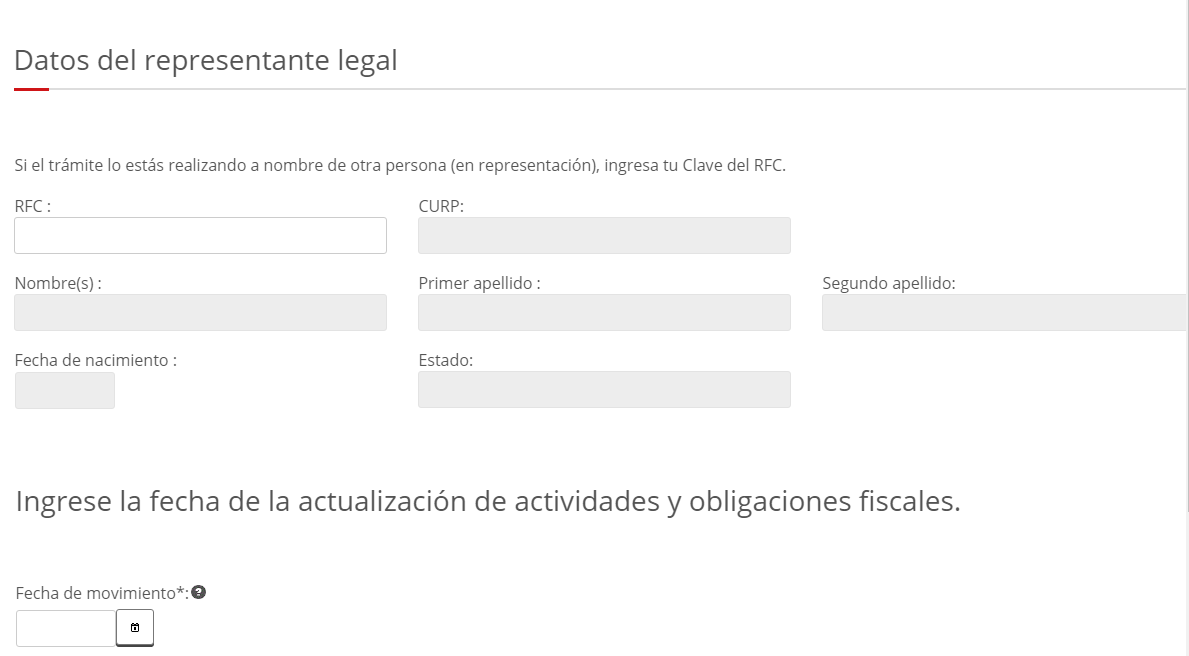

Hay que anotar fecha del movimiento

Si el contribuyente es persona física y no tiene representante legal, sólo se deberá anotar la fecha del movimiento.

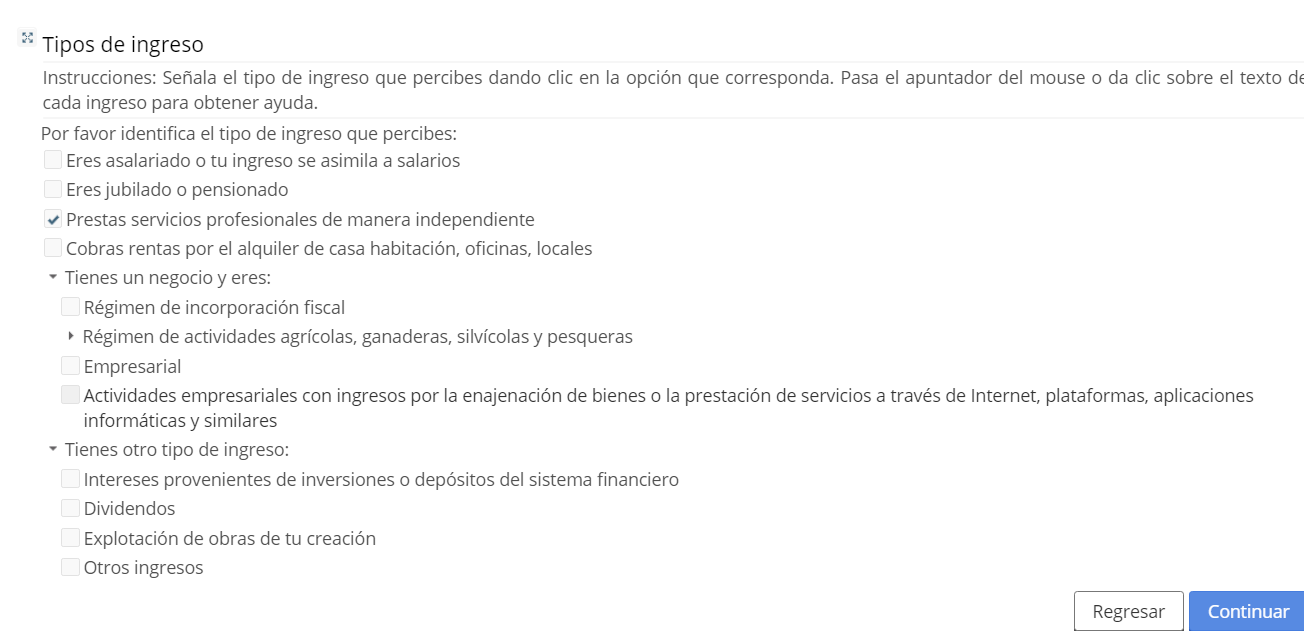

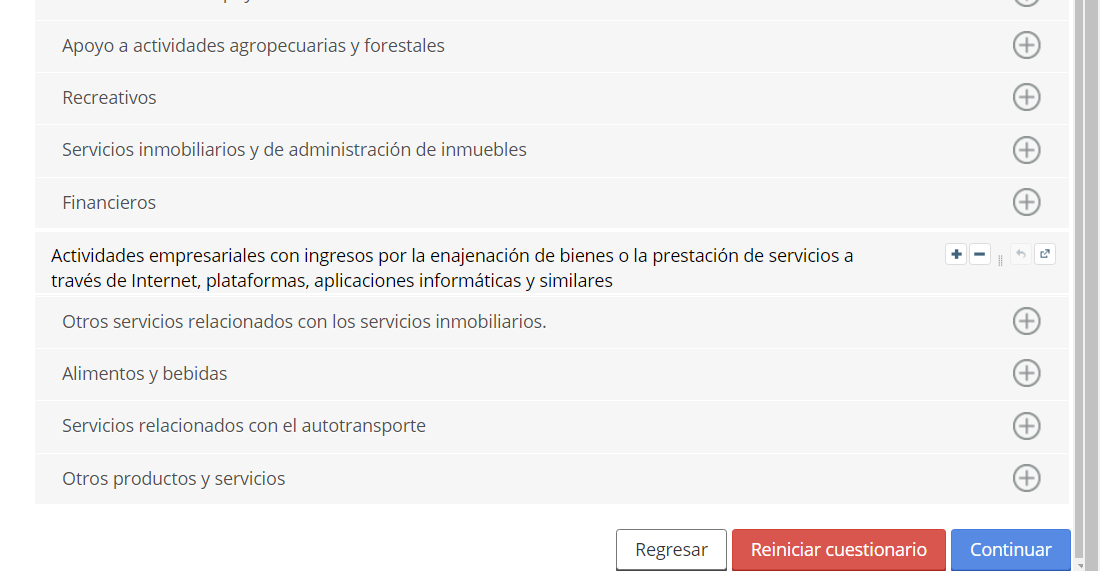

Al oprimir el botón “Continuar” tendremos la siguiente visualización:

![]()

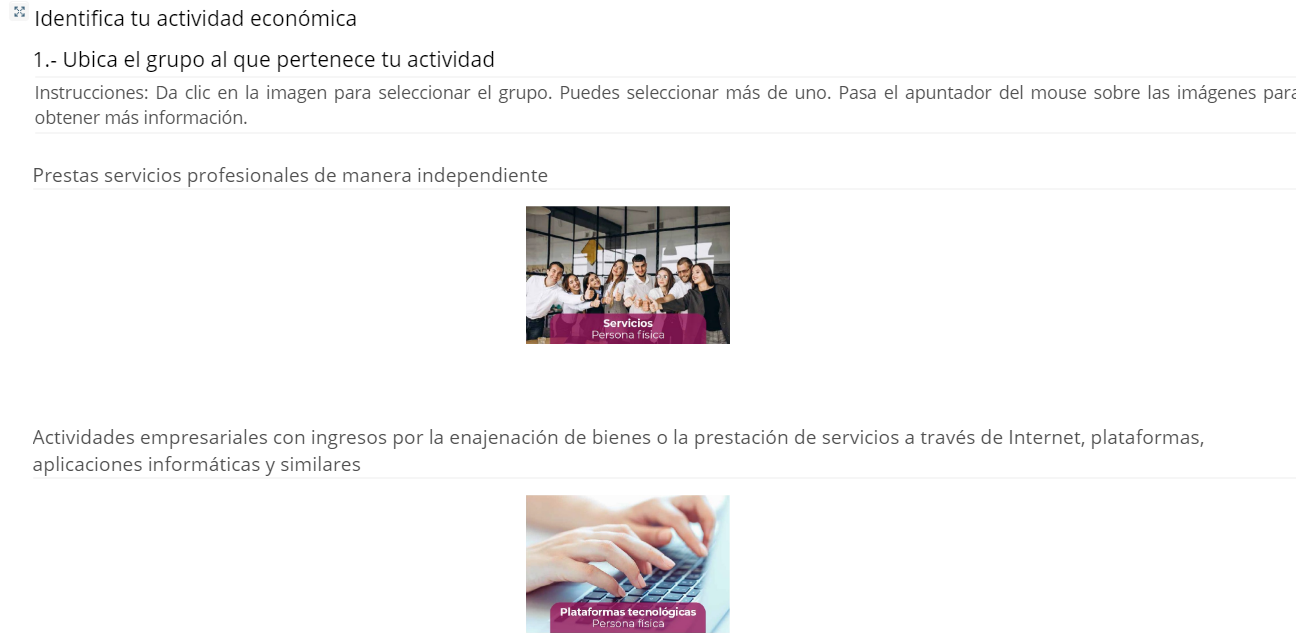

En este punto se debe seleccionar la actividad mediante plataforma digital, una vez seleccionado se oprime continuar y nos lleva a lo siguiente:

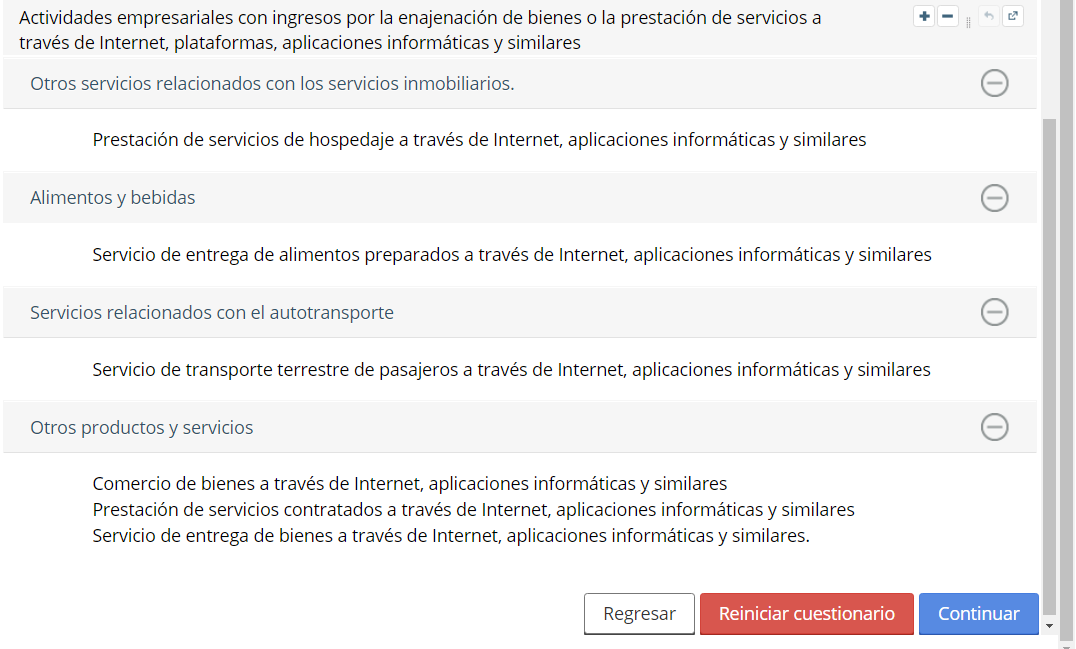

Aquí seleccionamos la actividad, al dar clic en “Continuar” aparece la siguiente página, donde nos permite seleccionar la o las actividades que prevén el artículo 113-A, fracciones I, II y III, de la LISR:

Para efectos de poder continuar, sólo como parte de la actividad de nosotros, tomaremos “Otros productos y servicios”, por ello debemos seleccionar los porcentajes de los ingresos, y tenemos la siguiente página:

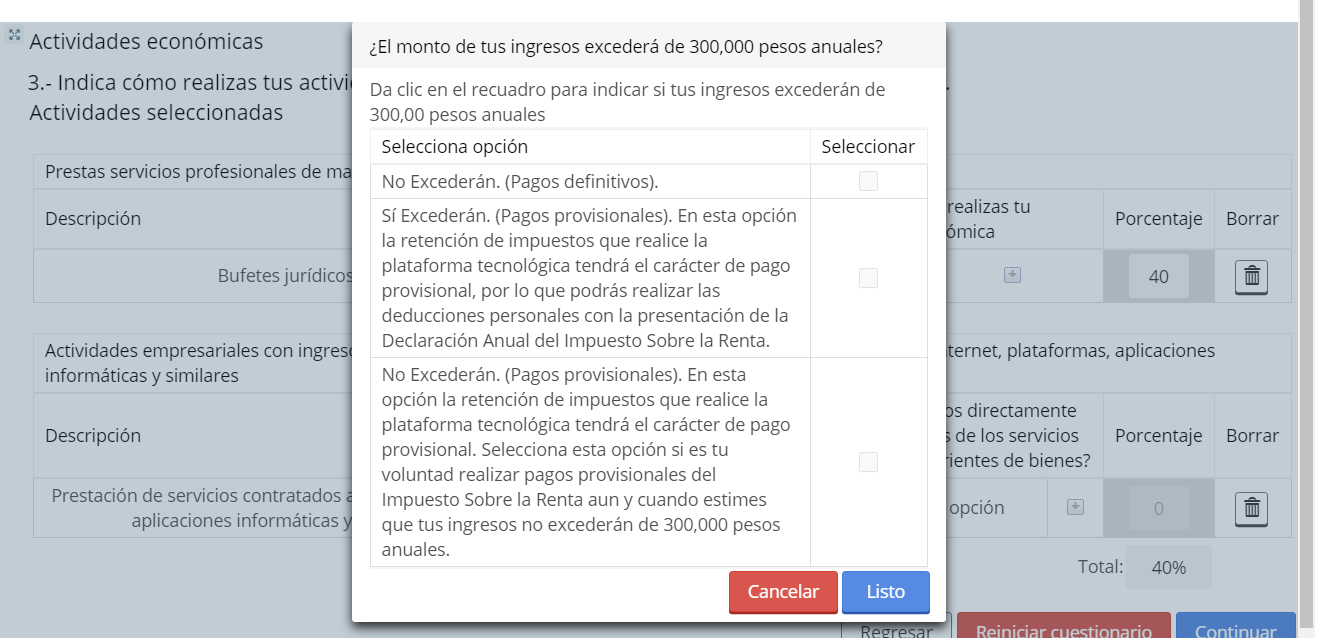

Una vez que se selecciona la opción, recordemos que son dos: mayor a $300,000.00 o menor a estos ingresos, para efectos del presente artículo seleccionamos que es mayor:

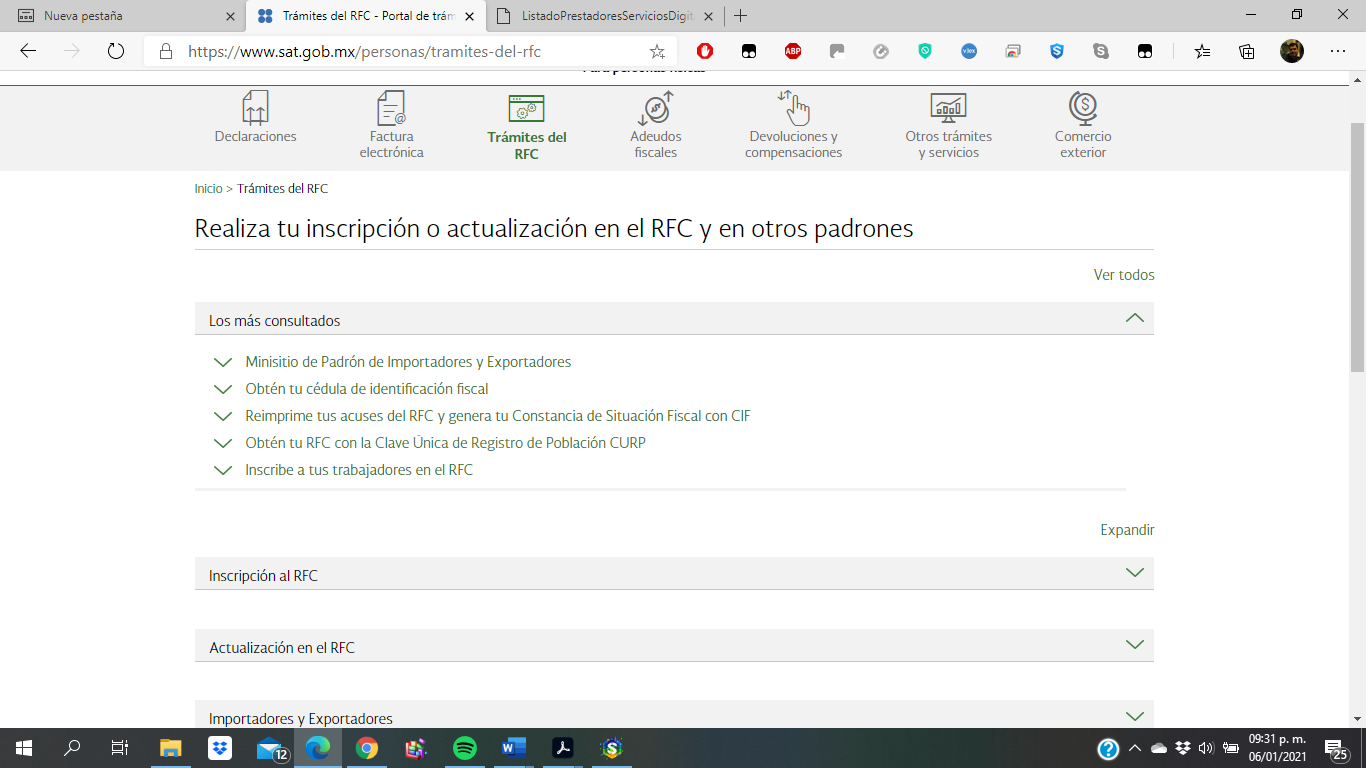

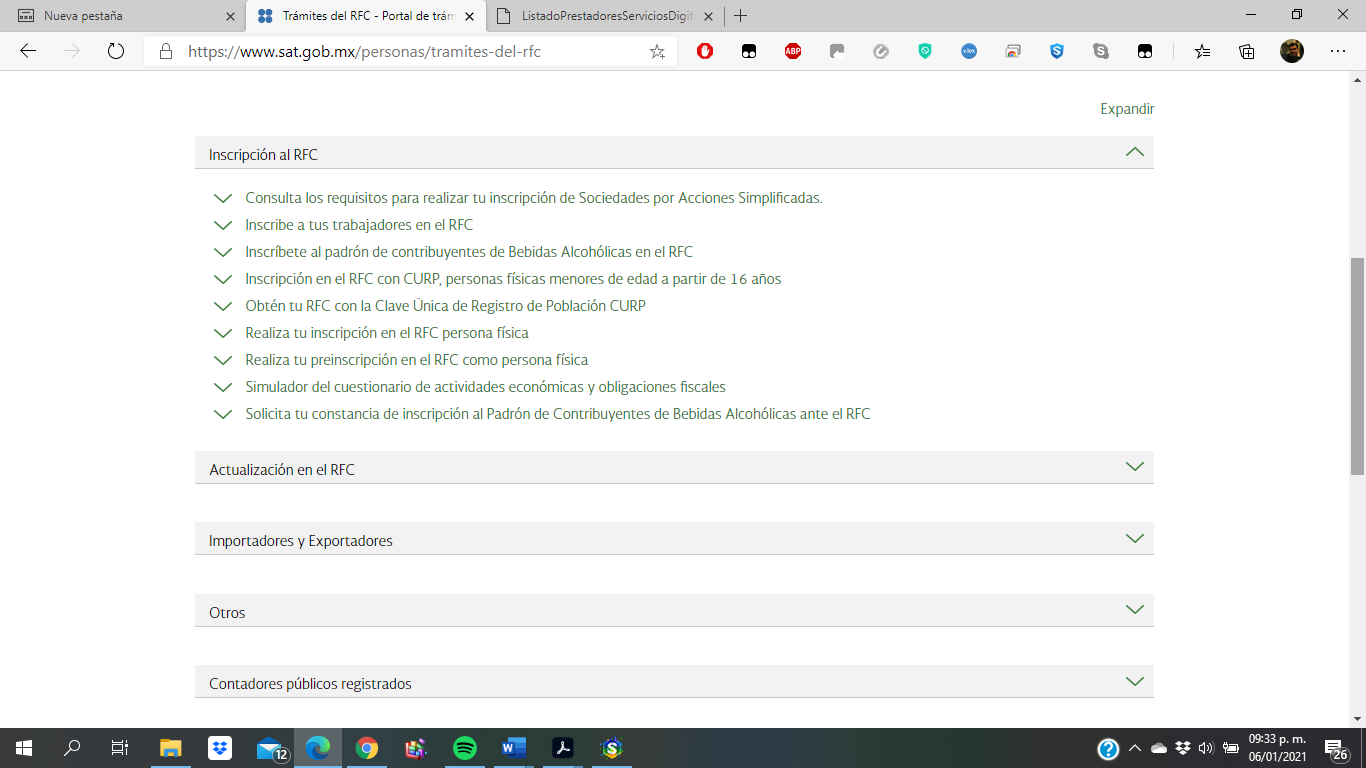

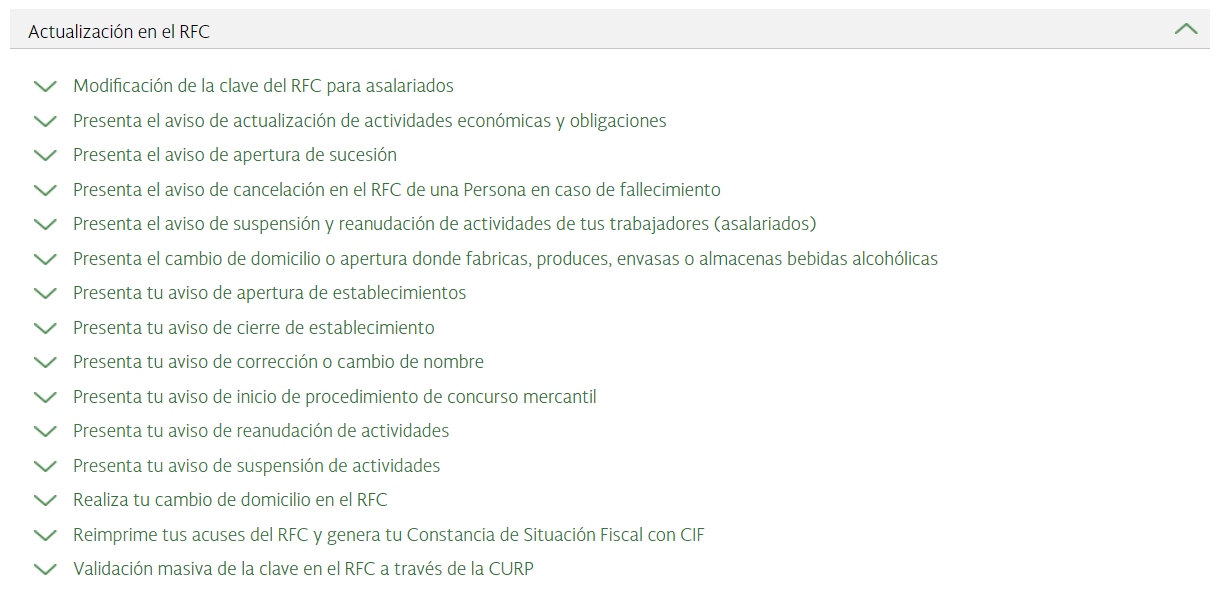

Con esta actividad llegamos al final del cuestionario, al dar “Continuar” nos lleva a capturar los RFC de los proveedores de plataformas digitales, listado que se encuentra en: ListadoPrestadoresServiciosDigitalesInscritosRFC.pdf (sat.gob.mx), bajo el Anexo número 1, del oficio número: 700-04-00-00-00-2020-152, de fecha 30 de octubre de 2020, que contiene el listado de prestadores de servicios digitales inscritos en el RFC para, posterior a la captura, se deberá firmar el aviso con la e.firma o con la contraseña.

Caso práctico de prestación de servicios de transporte terrestre de personas (S2)

Una persona física que se dedica a la prestación de servicios de transporte en el mes de noviembre de 2021 desea que se le determinen los impuestos a pagar, tanto del ISR como del IVA, para lo cual proporciona los siguientes datos:

| Ingresos obtenidos | Importe ($) |

| Chofer | $32,000.00 |

| (+) IVA trasladado | 5,120.00 |

| (=) | $37,120.00 |

| (x) Porcentaje de comisión | 20% |

| (=) Comisión Chofer cobrada | $7,424.00 |

| Cobro neto | $29,696.00 |

Determinación de la retención del IVA:

| IVA trasladado | $5,120.00 |

| (x) Tasa de retención | 50% |

| (=) Retención del IVA | $2,560.00 |

Notas:

|

|

Determinación del monto a cobrar por la plataforma:

| Ingresos obtenidos Chofer | $32,000.00 |

| (-) Comisión cobrada | 7,424.00 |

| Retención IVA (50% del IVA causado) | 2,560.00 |

| (-) Retención del ISR (2.1%) | 672.00 |

Notas:

|

|

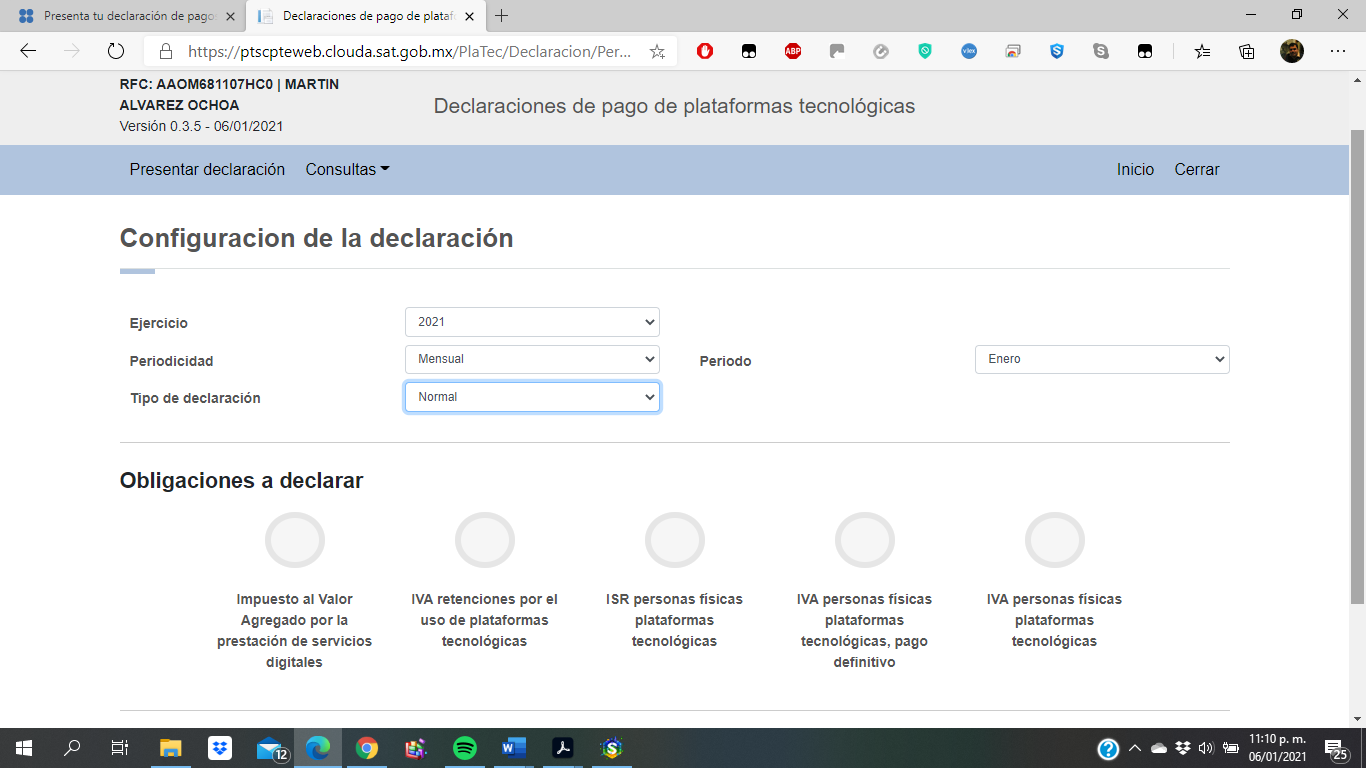

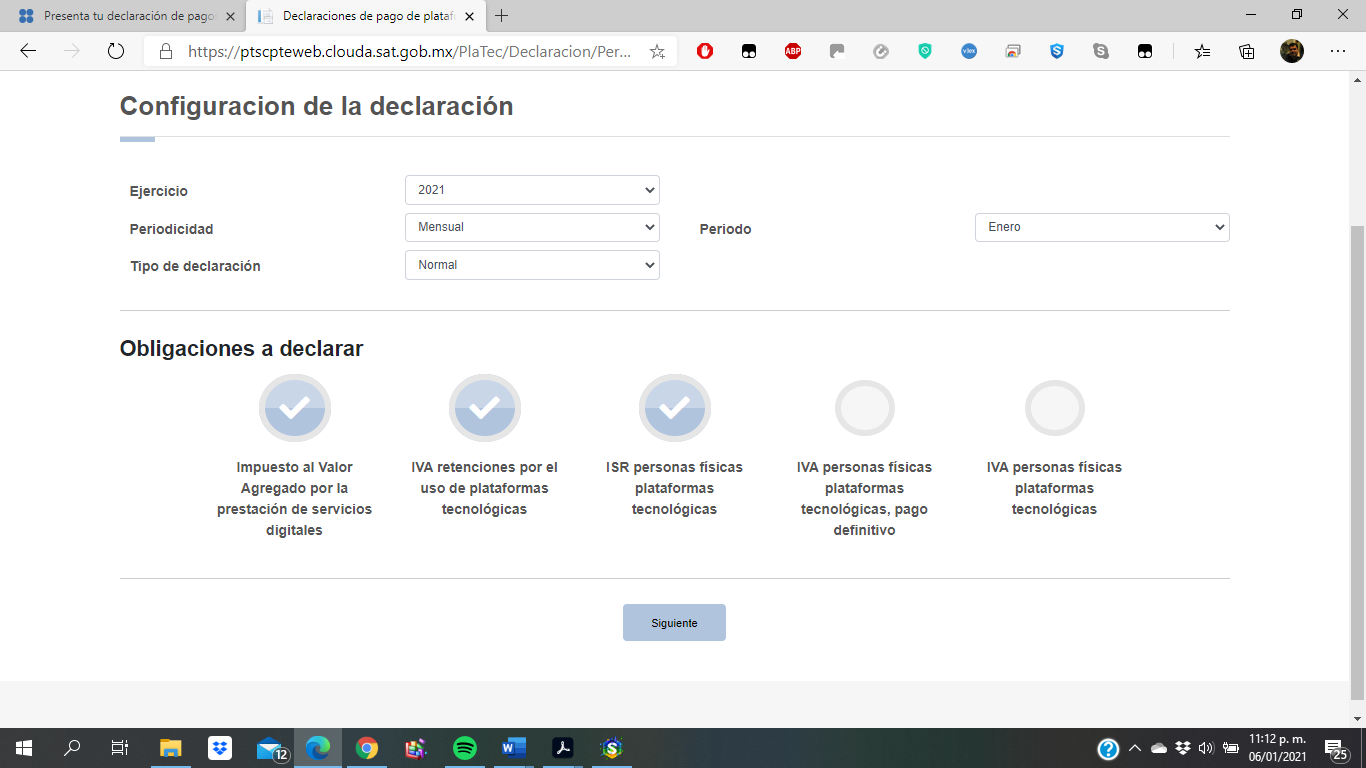

Esta aplicación de los pagos provisionales es para señalar las obligaciones a declarar, debemos ser cuidadosos de señalar únicamente las que sean representativas.

Para el caso podemos señalar, de manera educativa, tres obligaciones, aunque en nuestro caso desarrollado sólo deben ser dos obligaciones; como mencionamos, es sólo de manera didáctica.

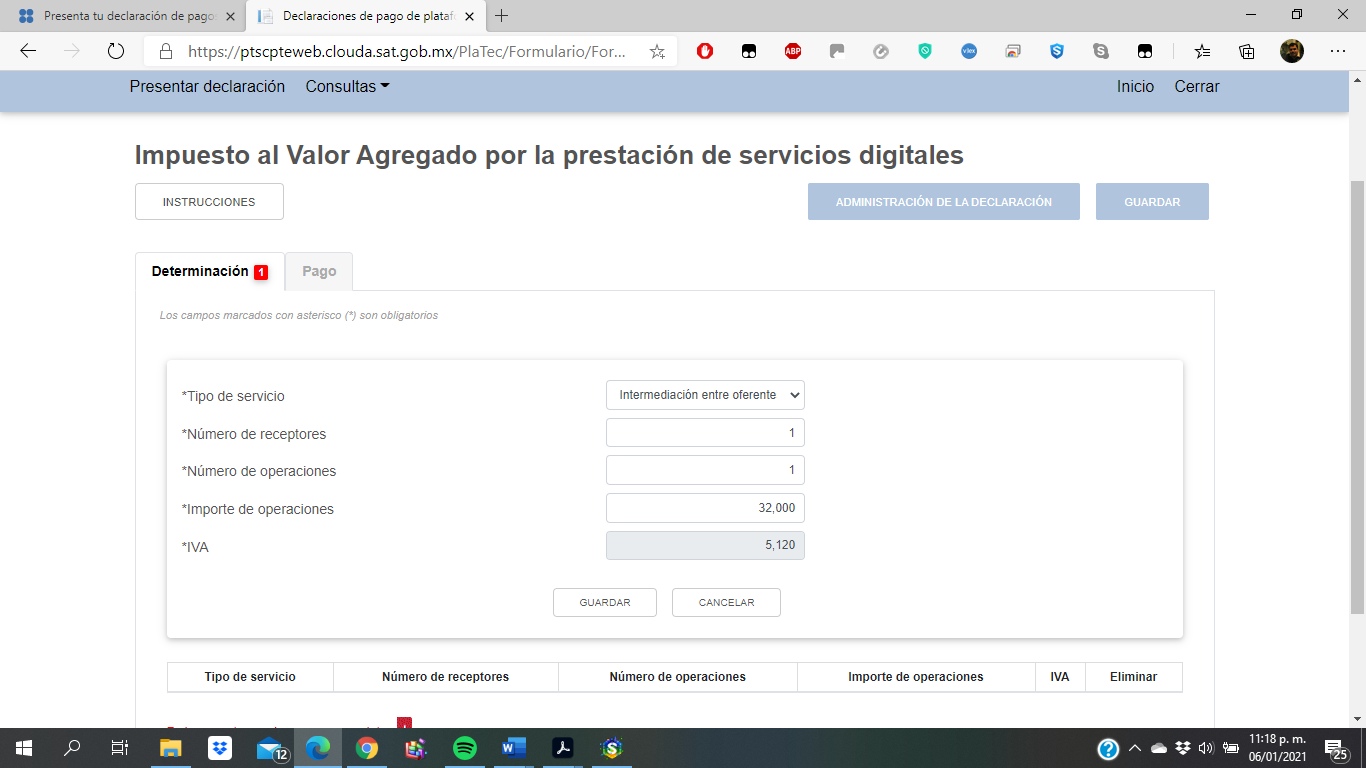

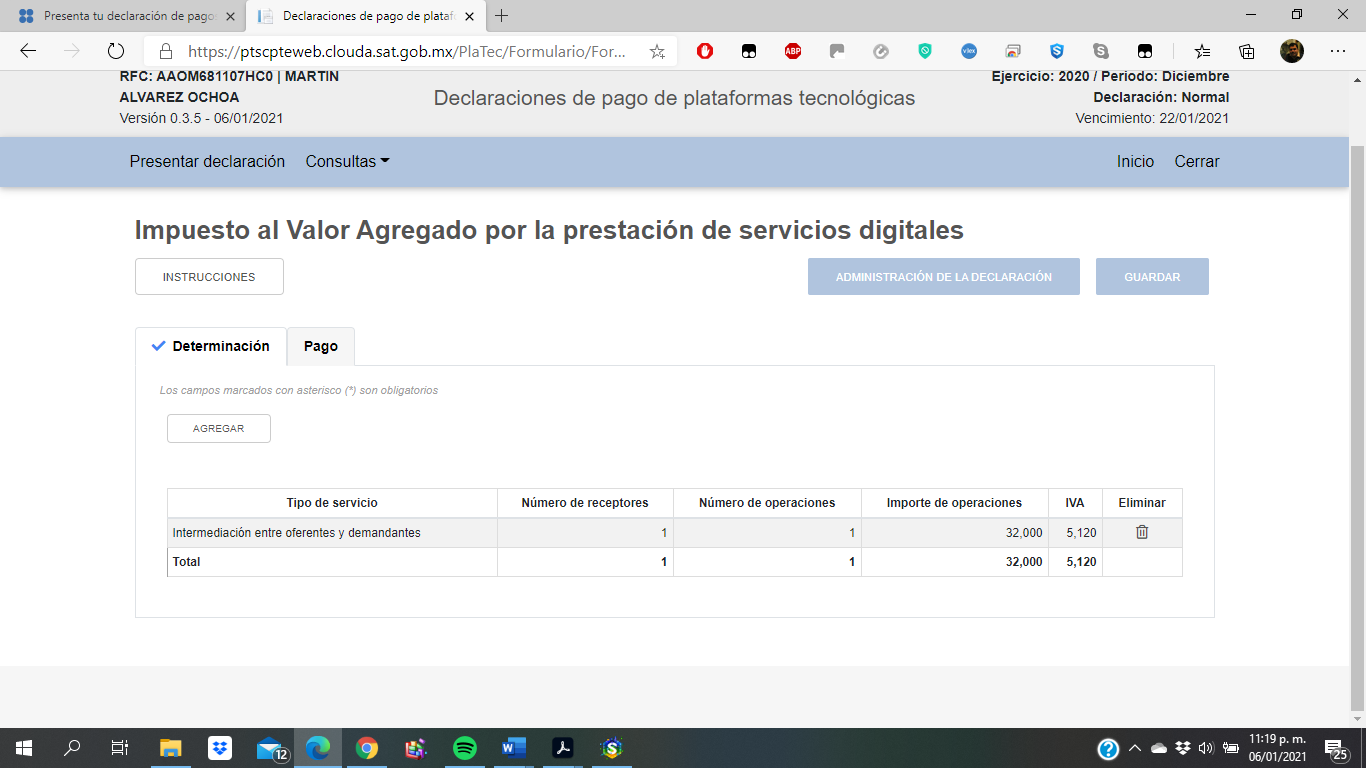

Aquí el ejemplo de llenado de la declaración del IVA, de acuerdo con nuestro ejercicio desarrollado:

Esta página representa el IVA a enterar por prestación de servicios digitales.

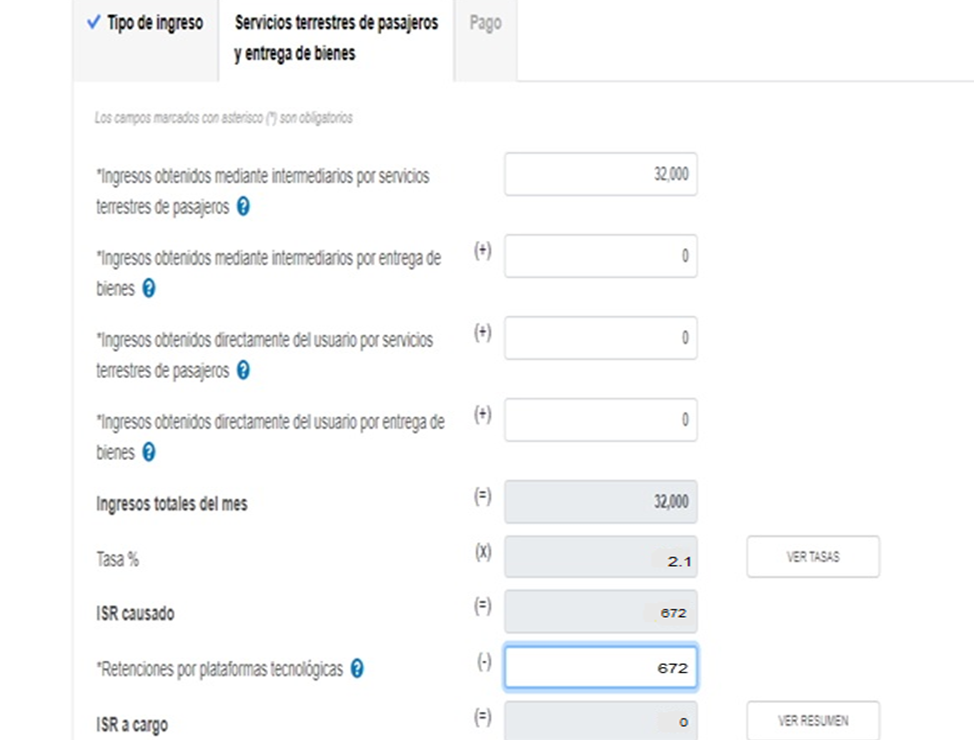

Veamos el caso del ISR:

Se deben tener en cuenta los cambios que se realizaron para el ejercicio 2021.

A la fecha de elaboración del presente artículo, la plataforma con la declaración no se había actualizado, la cual no coincide con la guía de declaración de plataformas digitales, pero es similar.

En el caso de los ingresos no superiores a $300,000.00, se debe recordar que las retenciones son definitivas.

En caso de no proporcionar el RFC, se considera que acepta la retención del IVA 100% y ambas retenciones (IVA e ISR) son pagos definitivos.