Inicie sesión para ver el contenido

¡Si no tiene cuenta suscríbase ahora para ver el contenido dando clic aquí!

Inicie sesión para ver el contenido

¡Si no tiene cuenta suscríbase ahora para ver el contenido dando clic aquí!

Inicie sesión para ver el contenido

¡Si no tiene cuenta suscríbase ahora para ver el contenido dando clic aquí!

Inicie sesión para ver el contenido

¡Si no tiene cuenta suscríbase ahora para ver el contenido dando clic aquí!

Mtro. Manuel Cuauhtémoc Parra Flores

Mtro. Erick Manuel Aranda Hernández

C.P. César Pineda Pineda

Finalidad: Conocer de manera general el procedimiento a seguir para determinar la retención del impuesto sobre la renta (ISR) por los pagos por concepto de participación de los trabajadores en las utilidades de las empresas (PTU).

Orientado a: Abogados, contadores, administradores, estudiantes y, en general, a cualquier persona interesada en el tema.

Consideraciones: La Ley del Impuesto sobre la Renta (LISR) establece, en el numeral 1, la obligación de las personas físicas y morales de pagar el ISR cuando se obtengan ingresos, entendiéndose como tal a cualquier cantidad que modifique positivamente el haber patrimonial.

Por lo anterior, las personas físicas que obtengas ingresos por la PTU deberán pagar, vía retención el ISR correspondiente, aplicando para ello la mecánica de la LISR o, en su caso, la del Reglamento de la Ley del Impuesto sobre la Renta (RLISR).

Fundamento jurídico: Artículos 94 y 96 de la LISR, así como 174 del RLISR.

Ley del Impuesto sobre la Renta:

Artículo 94. Se consideran ingresos por la prestación de un servicio personal subordinado, los salarios y demás prestaciones que deriven de una relación laboral, incluyendo la participación de los trabajadores en las utilidades de las empresas y las prestaciones percibidas como consecuencia de la terminación de la relación laboral. Para los efectos de este impuesto, se asimilan a estos ingresos los siguientes:

(El uso de negrillas dentro del texto es nuestro.)

Reglamento de la Ley del Impuesto sobre la Renta:

Artículo 174. Tratándose de las remuneraciones por concepto de gratificación anual, participación de utilidades, primas dominicales y vacacionales a que se refiere el artículo 96 de la Ley, la persona que haga dichos pagos podrá optar por retener el Impuesto que corresponda conforme a lo siguiente:

I. La remuneración de que se trate se dividirá entre 365 y el resultado se multiplicará por 30.4;

II. A la cantidad que se obtenga conforme a la fracción anterior, se le adicionará el ingreso ordinario por la prestación de un servicio personal subordinado que perciba el trabajador en forma regular en el mes de que se trate y al resultado se le aplicará el procedimiento establecido en el artículo 96 de la Ley;

III. El Impuesto que se obtenga conforme a la fracción anterior se disminuirá con el Impuesto que correspondería al ingreso ordinario por la prestación de un servicio personal subordinado a que se refiere dicha fracción, calculando este último sin considerar las demás remuneraciones mencionadas en este artículo;

IV. El Impuesto a retener será el que resulte de aplicar a las remuneraciones a que se refiere este artículo, sin deducción alguna, la tasa a que se refiere la fracción siguiente, y

V. La tasa a que se refiere la fracción anterior, se calculará dividiendo el Impuesto que se determine en términos de la fracción III de este artículo entre la cantidad que resulte conforme a la fracción I de dicho artículo. El cociente se multiplicará por cien y el producto se expresará en por ciento.

(El uso de negrillas dentro del texto es nuestro.)

Participación de los trabajadores en las utilidades de las empresas. El artículo 123, fracción IX Constitucional, con relación a la PTU indica textualmente lo siguiente:

Artículo 123. Toda persona tiene derecho al trabajo digno y socialmente útil; al efecto, se promoverán la creación de empleos y la organización social de trabajo, conforme a la ley.

El Congreso de la Unión, sin contravenir a las bases siguientes deberá expedir leyes sobre el trabajo, las cuales regirán:

IX. Los trabajadores tendrán derecho a una participación en las utilidades de las empresas, regulada de conformidad con las siguientes normas:

a) Una Comisión Nacional, integrada con representantes de los trabajadores, de los patronos y del Gobierno, fijará el porcentaje de utilidades que deba repartirse entre los trabajadores;

b) La Comisión Nacional practicará las investigaciones y realizará los estudios necesarios y apropiados para conocer las condiciones generales de la economía nacional. Tomará asimismo en consideración la necesidad de fomentar el desarrollo industrial del País, el interés razonable que debe percibir el capital y la necesaria reinversión de capitales;

c) La misma Comisión podrá revisar el porcentaje fijado cuando existan nuevos estudios e investigaciones que los justifiquen.

d) La Ley podrá exceptuar de la obligación de repartir utilidades a las empresas de nueva creación durante un número determinado y limitado de años, a los trabajos de exploración y a otras actividades cuando lo justifique su naturaleza y condiciones particulares;

e) Para determinar el monto de las utilidades de cada empresa se tomará como base la renta gravable de conformidad con las disposiciones de la Ley del Impuesto sobre la Renta. Los trabajadores podrán formular ante la Oficina correspondiente de la Secretaría de Hacienda y Crédito Público las objeciones que juzguen convenientes, ajustándose al procedimiento que determine la ley;

f) El derecho de los trabajadores a participar en las utilidades no implica la facultad de intervenir en la dirección o administración de las empresas.

(El uso de negrillas dentro del texto es nuestro.)

Es decir, de conformidad con el artículo 123, fracción IX, apartado A, de la Constitución Política de los Estados Unidos Mexicanos, una comisión nacional, integrada con representantes de los trabajadores, de los patrones y del gobierno, fijará el porcentaje de utilidades que deban repartirse entre los trabajadores.

Por lo anterior, el día 18 de septiembre de 2020 se publicó en el Diario Oficial de la Federación (DOF) la “Resolución del Consejo de Representantes de la Sexta Comisión Nacional para la Participación de los Trabajadores en las Utilidades de las Empresas”, en donde se indicó:

RESOLUCIÓN DEL H. CONSEJO DE REPRESENTANTES DE LA QUINTA COMISIÓN NACIONAL PARA LA PARTICIPACIÓN DE LOS TRABAJADORES EN LAS UTILIDADES DE LAS EMPRESAS.

En la Ciudad de México, siendo las trece horas con quince minutos, del día nueve de septiembre de dos mil veinte, en sesión celebrada el Consejo de Representantes de la Sexta Comisión Nacional para la Participación de los Trabajadores en las Utilidades de las Empresas, se procedió al estudio de los fundamentos que apoyaron la solicitud que dio inicio al procedimiento de revisión del porcentaje de dicha participación, al tenor de los siguientes:

RESULTANDOS

Primero. El diez de abril de dos mil diecinueve, los trabajadores a través de sus sindicatos, federaciones y confederaciones, encabezados por el Senador Carlos Humberto Aceves del Olmo, solicitaron a la secretaria del Trabajo y Previsión Social, Maestra Luisa María Alcalde Luján, la revisión del porcentaje de la participación de los trabajadores en las utilidades de las empresas, exponiendo las diversas causas y fundamentos que motivaron dicha solicitud.

Segundo. Con fecha nueve de julio de dos mil diecinueve, se verificó que dicha petición había sido presentada por quienes representaban más del cincuenta y uno por ciento del total de los trabajadores registrados en las bases de datos de la Dirección General de Registro de Asociaciones, diez años después de la emisión de la Resolución correspondiente a la Quinta Comisión Nacional para la Participación de los Trabajadores en las Utilidades de las Empresas.

Tercero. En consecuencia, con fecha ocho de agosto de dos mil diecinueve, la secretaria del Trabajo y Previsión Social, Maestra Luisa María Alcalde Luján, convocó a los sindicatos de trabajadores y de patrones debidamente registrados, así como a los patrones independientes, para que eligieran a quienes los representarían ante la Sexta Comisión Nacional para la Participación de los Trabajadores en las Utilidades de las Empresas.

Cuarto. El tres de octubre de dos mil diecinueve, los sindicatos de trabajadores y de patrones debidamente registrados, así como los patrones independientes, celebraron las convenciones en las cuales se eligieron a sus representantes ante el Consejo de Representantes de esta Sexta Comisión Nacional para la Participación de los Trabajadores en las Utilidades de las Empresas.

Quinto. El veintisiete de noviembre de dos mil diecinueve, el Presidente Constitucional de los Estados Unidos Mexicanos, Andrés Manuel López Obrador, tuvo a bien designar como Presidente de la Comisión Nacional para la Participación de los Trabajadores en las Utilidades de las Empresas al Maestro Víctor Ricardo Aguilar Solano.

Sexto. El pasado 11 de marzo de 2020, la Organización Mundial de la Salud declaró como pandemia global al coronavirus COVID-19 en razón de su capacidad de contagio a la población en general; por tal motivo resultó necesario extender el término para llevar a cabo la Sexta Comisión Nacional para la Participación de los Trabajadores en las Utilidades de las Empresas, con la finalidad de mitigar los riesgos de contagio de la epidemia de enfermedad por el virus SARS-CoV2 (COVID-19).

Séptimo. El nueve de septiembre de dos mil veinte, se procedió a la instalación de la Primera Sesión del Consejo de Representantes de la Sexta Comisión Nacional para la Participación de los Trabajadores en las Utilidades de las Empresas, así como de la propia Comisión, y en las que se realizó el estudio de los fundamentos que apoyaron la solicitud que dio inicio al procedimiento de revisión de dicho porcentaje. (…)

RESUELVE

Primero. La Sexta Comisión Nacional para la Participación de los Trabajadores en las Utilidades de las Empresas considera que del estudio de los fundamentos que apoyaron la solicitud que dio inicio al procedimiento de revisión del porcentaje de dicha participación, presentada por los trabajadores ante la Secretaría del Trabajo y Previsión Social, resultaron insuficientes para su revisión, por lo tanto, por unanimidad se determina que el porcentaje de participación para los trabajadores en las utilidades de las empresas, deberá mantenerse en el 10% aplicable sobre la renta gravable.

Segundo. Por tanto, hágase de conocimiento de la Secretaría del Trabajo y Previsión Social, de la subsistencia de las determinaciones actualmente vigentes en materia de la Participación de los Trabajadores en las Utilidades de las Empresas y posteriormente, procédase a la publicación en el Diario Oficial de la Federación de los resolutivos de esta Sexta Comisión Nacional para la Participación de los Trabajadores en las Utilidades de las Empresas y el Aviso de disolución de la misma.

Por lo anterior, la PTU será del 10% aplicable sobre la renta gravable; es de hacer mención que en los aspectos laborares y fiscales la forma de interpretación y solución de controversias es distinta, pues en el ámbito laboral se tutela a la clase trabajadora, mientras que en el ámbito fiscal la interpretación y aplicación es más rigurosa. La siguiente tesis abunda:

Época: Séptima Época

Registro: 251734

Instancia: Tribunales Colegiados de Circuito

Tipo de Tesis: Tesis Aislada

Fuente: Semanario Judicial de la Federación y su Gaceta

Materia(s): Común

Página: 113

PARTICIPACIÓN DE UTILIDADES. ASPECTOS LABORAL Y FISCAL.- Los preceptos que establecen derechos de los trabajadores, consagrados en el artículo 123 de la Constitución Federal, deben interpretarse de forma que cumplan sus altos fines de protección a la clase trabajadora, y en esta materia hay suplencia de la queja, en términos del artículo 76 de la Ley de Amparo. Por el contrario, en materia fiscal se debe aplicar una interpretación rigurosa de las normas que establecen cargas en contra de los causantes, como lo establece el artículo 11 del Código Fiscal de la Federación. De esto se sigue que, al examinar las cuestiones que sobre participación de utilidades dictan las autoridades fiscales, se deben aplicar dos raseros: uno para proteger en forma tutelar los derechos de los trabajadores, y otro para proteger en forma estricta los derechos de los causantes. Y aunque el artículo 123 constitucional, en su fracción IX, inciso e), señala que para determinar el monto de las utilidades se tomará como base la renta gravable, también es que señala que los trabajadores podrán, ante autoridades de la Secretaría de Hacienda, formular las objeciones que estimen pertinentes. Pero en el amparo esas observaciones se deben examinar con el espíritu tutelar de la legislación laboral. Lo que no implica que para determinar diferencias en el pago del impuesto se deba perder de vista la aplicación normativa estricta de que habla el artículo 11 del Código Fiscal. De todo lo cual se tiene que concluir, para que la interpretación de las normas aplicables permita la operación normal de todas ellas, en las condiciones especiales de mezclar cuestiones fiscales con obligaciones laborales, que las resoluciones que recaigan respecto de las objeciones hechas por los trabajadores a la base gravable declarada por la empresa deberán ser examinadas con espíritu tutelar, para que surtan sus plenos efectos en materia laboral. Y para que puedan aprovechar a la autoridad fiscal en el campo de los créditos por diferencias de impuestos, las autoridades fiscales se deberán preocupar por dar a sus resoluciones a las objeciones de los trabajadores una fundamentación estricta y rigurosa, en términos del artículo 11 del Código Fiscal. Sólo en esta forma se tutelan los intereses de los trabajadores, protegidos por el artículo 123 constitucional con espíritu tutelar, y los derechos de los causantes protegidos por el artículo 31, fracción IV, constitucional, con un espíritu de interpretación estricta. Y de todo esto se concluye que el aprobar la resolución que resolvió favorablemente las objeciones de los trabajadores, para el efecto del reparto de utilidades, no implica que quede aprobado el cobro posterior de posibles diferencias de impuesto, aspecto en el cual quedan a salvo los derechos de las empresas para alegar cuestiones de estricto derecho o de suplencia de la queja, que estima no satisfechas en la resolución anterior que se refería a objeciones de los trabajadores sobre el reparto de utilidades. Es decir, la determinación de un ingreso gravable para que sirva de base al reparto de utilidades, con motivo de las objeciones de los trabajadores, dejando a salvo los derechos del fisco para ejercer nuevamente sus facultades, sólo podrá tener efectos en materia fiscal si se han respetado las normas de estricto derecho establecidas en el artículo 11 del Código Fiscal, que hablan de interpretación restrictiva, en relación con el artículo 76 de la Ley de Amparo, que prohíbe la suplencia de la queja en materia fiscal.

PRIMER TRIBUNAL COLEGIADO EN MATERIA ADMINISTRATIVA DEL PRIMER CIRCUITO.

Amparo en revisión 1151/78.- Ingenio Tala, S. A.- 15 de agosto de 1979.- Unanimidad de votos.- Ponente: Guillermo Guzmán Orozco.

Las personas físicas que obtengan ingresos por concepto de PTU deben pagar el ISR correspondiente, como lo señala el artículo 94 de la LISR:

Artículo 94. Se consideran ingresos por la prestación de un servicio personal subordinado, los salarios y demás prestaciones que deriven de una relación laboral, incluyendo la participación de los trabajadores en las utilidades de las empresas y las prestaciones percibidas como consecuencia de la terminación de la relación laboral. Para los efectos de este impuesto, se asimilan a estos ingresos los siguientes:

(El uso de negrillas dentro del texto es nuestro.)

En caso de alguna duda, si se realiza el cálculo del ISR para la PTU que no es cobrada en tiempo y forma conforme a los plazos establecidos, la respuesta es no, dado que el propio numeral 94 de la LISR indica:

Artículo 94. ……………………………………………………………………………………

Se estima que los ingresos previstos en el presente artículo los obtiene en su totalidad quien realiza el trabajo. Para los efectos de este Capítulo, los ingresos en crédito se declararán y se calculará el impuesto que les corresponda hasta el año de calendario en que sean cobrados.

(El uso de negrillas dentro del texto es nuestro.)

Por lo tanto, en el mes de calendario en que se cobren las percepciones por concepto de PTU se deberá calcular el ISR de conformidad con el artículo 96 de la LISR:

Artículo 96. Quienes hagan pagos por los conceptos a que se refiere este Capítulo están obligados a efectuar retenciones y enteros mensuales que tendrán el carácter de pagos provisionales a cuenta del impuesto anual. No se efectuará retención a las personas que en el mes únicamente perciban un salario mínimo general correspondiente al área geográfica del contribuyente.

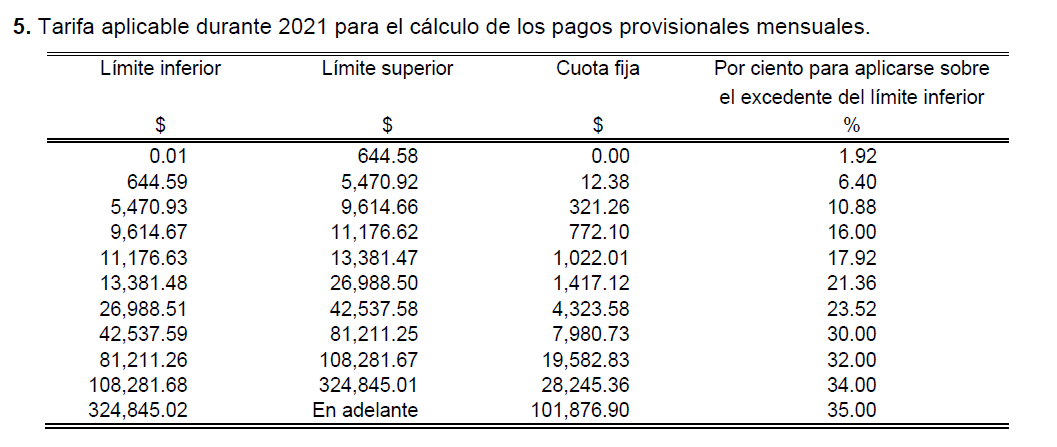

La retención se calculará aplicando a la totalidad de los ingresos obtenidos en un mes de calendario, la siguiente:

Quienes hagan pagos por concepto de gratificación anual, participación de utilidades, primas dominicales y primas vacacionales, podrán efectuar la retención del impuesto de conformidad con los requisitos que establezca el Reglamento de esta Ley; en las disposiciones de dicho Reglamento se preverá que la retención se pueda hacer sobre los demás ingresos obtenidos durante el año de calendario.

Quienes hagan las retenciones a que se refiere este artículo, deberán deducir de la totalidad de los ingresos obtenidos en el mes de calendario, el impuesto local a los ingresos por salarios y en general por la prestación de un servicio personal subordinado que, en su caso, hubieran retenido en el mes de calendario de que se trate, siempre que la tasa de dicho impuesto no exceda del 5%.

Tratándose de honorarios a miembros de consejos directivos, de vigilancia, consultivos o de cualquier otra índole, así como de los honorarios a administradores, comisarios y gerentes generales, la retención y entero a que se refiere este artículo, no podrá ser inferior la cantidad que resulte de aplicar la tasa máxima para aplicarse sobre el excedente del límite inferior que establece la tarifa contenida en el artículo 152 de esta Ley, sobre su monto, salvo que exista, además, relación de trabajo con el retenedor, en cuyo caso, se procederá en los términos del párrafo segundo de este artículo.

Las personas que hagan pagos por los conceptos a que se refiere el artículo 95 de esta Ley, efectuarán la retención aplicando al ingreso total por este concepto, una tasa que se calculará dividiendo el impuesto correspondiente al último sueldo mensual ordinario, entre dicho sueldo; el cociente obtenido se multiplicará por cien y el producto se expresará en por ciento. Cuando los pagos por estos conceptos sean inferiores al último sueldo mensual ordinario, la retención se calculará aplicándoles la tarifa establecida en este artículo.

Las personas físicas, así como las personas morales a que se refiere el Título III de esta Ley, enterarán las retenciones a que se refiere este artículo a más tardar el día 17 de cada uno de los meses del año de calendario, mediante declaración que presentarán ante las oficinas autorizadas.

Los contribuyentes que presten servicios subordinados a personas no obligadas a efectuar la retención, de conformidad con el último párrafo del artículo 99 de esta Ley, y los que obtengan ingresos provenientes del extranjero por estos conceptos, calcularán su pago provisional en los términos de este precepto y lo enterarán a más tardar el día 17 de cada uno de los meses del año de calendario, mediante declaración que presentarán ante las oficinas autorizadas.

La forma de redacción del artículo 96 de la LISR es interesante, dado que establece una tarifa, pero no un procedimiento detallado, lo cual ha ocasionado que muchos contribuyentes consideren que hay una violación flagrante al principio de legalidad del artículo 31, fracción IV, de la Constitución Política de los Estados Unidos Mexicanos; sin embargo, existen tesis de la Corte que indican lo contrario:

Época: Novena Época

Registro: 171339

Instancia: Segunda Sala

Tipo de Tesis: Jurisprudencia

Fuente: Semanario Judicial de la Federación y su Gaceta

Tesis: 2a./J. 160/2007

Materia(s): Constitucional, Administrativa

Página: 514

RENTA. LA FALTA DE DESCRIPCIÓN DEL PROCEDIMIENTO PARA APLICAR LAS TARIFAS CONTENIDAS EN LOS ARTÍCULOS 113 Y 177 DE LA LEY DEL IMPUESTO RELATIVO, EN RELACIÓN CON LAS FRACCIONES I Y III DEL NUMERAL SEGUNDO DE LAS DISPOSICIONES DE VIGENCIA ANUAL DEL DECRETO DE REFORMAS A DICHA LEY, PUBLICADO EN EL DIARIO OFICIAL DE LA FEDERACIÓN EL 26 DE DICIEMBRE DE 2005, NO TRANSGREDE EL PRINCIPIO DE LEGALIDAD TRIBUTARIA (LEGISLACIÓN VIGENTE EN 2006).- El hecho de que dicha ley no prevea el procedimiento para aplicar las tarifas contenidas en los artículos referidos, no genera incertidumbre jurídica ni atenta contra el principio de legalidad tributaria contenido en el artículo 31, fracción IV, de la Constitución Política de los Estados Unidos Mexicanos, ya que se trata de una mecánica general para calcular el impuesto a cargo de las personas físicas que prestan un servicio personal subordinado o asimilado, de modo que si bien contienen rangos con precisiones de límite inferior, límite superior, cuota fija y por ciento sobre el excedente del límite inferior, con una representación numérica o cifrada, ello obedece a que se crearon con base en la técnica contable, y desde esta óptica constituyen un mecanismo de clara comprensión.

Amparo en revisión 1301/2006.- Arturo García Pérez y otros.- 23 de mayo de 2007.- Cinco votos; la Ministra Margarita Beatriz Luna Ramos votó con salvedades.- Ponente: Margarita Beatriz Luna Ramos.- Secretarios: Israel Flores Rodríguez, Martha Elba Hurtado Ferrer y Gustavo Ruiz Padilla.

Amparo en revisión 1306/2006.- Fernando Torres Tiscareño y otros.- 23 de mayo de 2007.- Cinco votos; la Ministra Margarita Beatriz Luna Ramos votó con salvedades.- Ponente: Genaro David Góngora Pimentel.- Secretarios: Israel Flores Rodríguez, Martha Elba Hurtado Ferrer y Gustavo Ruiz Padilla.

Amparo en revisión 1322/2006.- Francisco Javier Buenrostro Gándara y otros.- 23 de mayo de 2007.- Cinco votos; la Ministra Margarita Beatriz Luna Ramos votó con salvedades.- Ponente: Genaro David Góngora Pimentel.- Secretarios: Israel Flores Rodríguez, Martha Elba Hurtado Ferrer y Gustavo Ruiz Padilla.

Amparo en revisión 1325/2006.- Eduardo Garza Valdez y otros.- 23 de mayo de 2007.- Cinco votos; la Ministra Margarita Beatriz Luna Ramos votó con salvedades.- Ponente: José Fernando Franco González Salas.- Secretarios: Israel Flores Rodríguez, Martha Elba Hurtado Ferrer y Gustavo Ruiz Padilla.

Amparo en revisión 1344/2006.- José Martín González Fernández.- 23 de mayo de 2007.- Cinco votos; la Ministra Margarita Beatriz Luna Ramos votó con salvedades.- Ponente: Genaro David Góngora Pimentel.- Secretarios: Israel Flores Rodríguez, Martha Elba Hurtado Ferrer y Gustavo Ruiz Padilla.

Tesis de jurisprudencia 160/2007. Aprobada por la Segunda Sala de este Alto Tribunal, en sesión privada del veintidós de agosto de dos mil siete.

Época: Novena Época

Registro: 174022

Instancia: Primera Sala

Tipo de Tesis: Tesis Aislada

Fuente: Semanario Judicial de la Federación y su Gaceta

Tesis: 1a. CLIV/2006

Materia(s): Constitucional, Administrativa

Página: 281

RENTA. EL ARTÍCULO 177 DE LA LEY DEL IMPUESTO RELATIVO, AL ESTABLECER LA FORMA Y EL PROCEDIMIENTO PARA CALCULAR EL TRIBUTO, NO TRANSGREDE EL PRINCIPIO DE LEGALIDAD TRIBUTARIA (LEGISLACIÓN VIGENTE EN 2003 Y 2004).- El citado precepto no transgrede el principio de legalidad tributaria contenido en el artículo 31, fracción IV, de la Constitución Política de los Estados Unidos Mexicanos, al establecer expresamente que las personas físicas calcularán el impuesto del ejercicio sumando a los ingresos obtenidos conforme a los Capítulos I, III, IV, V, VI, VIII y IX del Título IV de la Ley del Impuesto sobre la Renta, después de restar las deducciones autorizadas, la utilidad gravable y que una vez obtenida la cantidad correspondiente se le aplicará la tarifa que le resulte de acuerdo con la tabla contenida en el artículo segundo transitorio del Decreto por el que se expidió dicha Ley, conforme a la cual se aplica una tarifa progresiva con base en una cantidad entre el límite inferior y el superior, estableciendo una cuota fija, aplicando la tasa del impuesto sobre el excedente del límite inferior en un porcentaje. Lo anterior es así, en virtud de que el legislador no está obligado a definir cada una de las operaciones aritméticas que deban efectuarse para obtener el impuesto a pagar, pues no se trata de establecer un manual de fórmulas, sino de determinar los procedimientos para calcular el tributo, conforme a un mecanismo de clara comprensión que genere certidumbre a los contribuyentes, lo cual se observa en el artículo 177 de la Ley del Impuesto sobre la Renta (vigente en 2003 y 2004), en tanto que establece la forma y el procedimiento a través de los cuales los sujetos obligados deben contribuir al gasto público.

Amparo en revisión 1013/2005.- Rafael Alberto Gómez Cerqueda y otros.- 17 de agosto de 2005.- Cinco votos.- Ponente: Sergio A. Valls Hernández.- Secretaria: Paola Yaber Coronado.

Amparo en revisión 2039/2005.- Jesús Hernández Loranca.- 1o. de febrero de 2006.- Unanimidad de cuatro votos.- Ausente: José de Jesús Gudiño Pelayo.- Ponente: Sergio A. Valls Hernández.- Secretaria: Paola Yaber Coronado.

Por último, es de vital importancia tomar en consideración que hay una parte de la PTU por la que no se paga ISR (está exenta), de conformidad con el artículo 93, fracción XIV, de la LISR:

Artículo 93. No se pagará el impuesto sobre la renta por la obtención de los siguientes ingresos:

……………………………………………………………………………………………………

XIV. Las gratificaciones que reciban los trabajadores de sus patrones, durante un año de calendario, hasta el equivalente del salario mínimo general del área geográfica del trabajador elevado a 30 días, cuando dichas gratificaciones se otorguen en forma general; así como las primas vacacionales que otorguen los patrones durante el año de calendario a sus trabajadores en forma general y la participación de los trabajadores en las utilidades de las empresas, hasta por el equivalente a 15 días de salario mínimo general del área geográfica del trabajador, por cada uno de los conceptos señalados. Tratándose de primas dominicales hasta por el equivalente de un salario mínimo general del área geográfica del trabajador por cada domingo que se labore.

(El uso de negrillas dentro del texto es nuestro.)

No obstante, cuando en las distintas leyes se haga mención al salario mínimo, dicho concepto debe ser sustituido por la unidad de medida y actualización (UMA; Decreto por el que se declara reformadas y adicionadas diversas disposiciones de la Constitución Política de los Estados Unidos Mexicanos, en materia de desindexación del salario mínimo. Publicado en el Diario Oficial de la Federación el 27 de enero de 2016).

Por lo tanto, la cantidad por la que no se pagará el ISR por concepto de la PTU será:

Valor de la UMA 2021 $89.62

(x) UMAS exentas para PTU 15

(=) Exención para PTU $1,344.30

Por ejemplo, el señor Erick Parra obtiene en el mes de mayo de 2021 los siguientes ingresos:

Ingresos ordinarios por salarios $10,000.00

Ingresos por PTU $2,500.00

Determinación del ISR de la PTU:

Cálculo del ISR por ingresos ordinarios

Ingresos por salarios $10,000.00

(-) Límite inferior (LI) 9,614.67

(=) Excedente del LI $385.33

(x) Tasa aplicable 16%

(=) Impuesto marginal $61.65

(+) Cuota fija 772.10

(=) ISR causado $833.75

Cálculo del ISR por ingresos ordinarios más PTU

PTU total $2,500.00

(-) Exención de la PTU (artículo 93,

fracción XIV, de la LISR) 1,344.30

(=) PTU gravada $1,155.70

Ingresos por salarios $10,000.00

(+) PTU gravada 1,155.70

(=) Ingresos totales gravados $11,155.70

(-) LI 9,614.67

(=) Excedente del LI $1,541.03

(x) Tasa aplicable 16%

(=) Impuesto marginal $246.56

(+) Cuota fija 772.10

ISR de la PTU

ISR de los ingresos totales gravados $1,018.66

(-) ISR de los ingresos ordinarios 833.75

(=) ISR de la PTU $184.91

El RLISR permite un procedimiento alternativo para calcular la retención del ISR correspondiente a la PTU gravada, dicho procedimiento está regulado en el artículo 174 del citado ordenamiento que a la letra indica:

Artículo 174. Tratándose de las remuneraciones por concepto de gratificación anual, participación de utilidades, primas dominicales y vacacionales a que se refiere el artículo 96 de la Ley, la persona que haga dichos pagos podrá optar por retener el Impuesto que corresponda conforme a lo siguiente:

I. La remuneración de que se trate se dividirá entre 365 y el resultado se multiplicará por 30.4;

II. A la cantidad que se obtenga conforme a la fracción anterior, se le adicionará el ingreso ordinario por la prestación de un servicio personal subordinado que perciba el trabajador en forma regular en el mes de que se trate y al resultado se le aplicará el procedimiento establecido en el artículo 96 de la Ley;

III. El Impuesto que se obtenga conforme a la fracción anterior se disminuirá con el Impuesto que correspondería al ingreso ordinario por la prestación de un servicio personal subordinado a que se refiere dicha fracción, calculando este último sin considerar las demás remuneraciones mencionadas en este artículo;

IV. El Impuesto a retener será el que resulte de aplicar a las remuneraciones a que se refiere este artículo, sin deducción alguna, la tasa a que se refiere la fracción siguiente, y

V. La tasa a que se refiere la fracción anterior, se calculará dividiendo el Impuesto que se determine en términos de la fracción III de este artículo entre la cantidad que resulte conforme a la fracción I de dicho artículo. El cociente se multiplicará por cien y el producto se expresará en por ciento.

(El uso de negrillas dentro del texto es nuestro.)

Por ejemplo, el señor Erick Parra obtiene los siguientes ingresos:

Ingresos ordinarios por salarios $10,000.00

Ingresos por PTU $2,500.00

Determinación del ISR de la PTU

PTU total $2,500.00

(-) Exención de la PTU

(artículo 93, fracción XIV, de la LISR) 1,344.30

(=) PTU gravada $1,155.70

(÷) 365 365

(=) PTU gravada diaria $3.1663

(x) Factor mensual 30.40

(=) Resultado (fracción I del

artículo 174 del RLISR $96.25

(+) Ingresos ordinarios por salarios 10,000.00

(=) Resultado $10,096.25

(-) LI 9,614.67

(=) Excedente del LI $481.58

(x) Tasa aplicable 16%

(=) Impuesto marginal $77.05

(+) Cuota fija 772.10

(=) Resultado de la fracción II

del artículo174 del RLISR $849.15

(-) ISR causado del ingreso ordinario* 833.75

(=) Resultado de la fracción III

del artículo174 del RLISR $15.40

(÷) Resultado de la fracción I

del artículo 174 del RLISR 96.25

(=) Cociente 0.1600

(x) Factor 100

(=) Tasa efectiva 16%

(x) PTU gravada 1,155.70

(=) ISR de la PTU gravada $184.91

Comparativos (LISR vs. RLISR)

ISR de la PTU conforme a la ley $184.91

Vs.

ISR de la PTU gravada, según reglamento $184.91

_________________________________

* Calculo del ISR causado del ingreso ordinario

Ingresos por salarios $10,000.00

(-) LI 9,614.67

(=) Excedente del LI $385.33

(x) Tasa aplicable 16%

(=) Impuesto marginal $61.65

(+) Cuota fija 772.10

(=) ISR causado del ingreso ordinario $833.75

En este ejemplo no hubo variantes respecto a la determinación del impuesto.

Ahorros y beneficios: La Constitución Política de los Estados Unidos Mexicanos prevé, en su artículo 123, el derecho que tienen los trabajadores a una PTU, la cual, de conformidad con la “Resolución del H. Consejo de Representantes de la Sexta Comisión Nacional para la Participación de los Trabajadores en las Utilidades de las Empresas”, publicada en el DOF el día 18 de septiembre de 2020, asciende al del 10% aplicable sobre la renta gravable.

Por lo anterior, en materia fiscal, y sobre todo en la regulación de la LISR, se muestran las dos alternativas existentes para determinar el ISR, para visualizar esquemáticamente cuál de las dos opciones es más conveniente y sus procedimientos a desarrollar.

Inicie sesión para ver el contenido

¡Si no tiene cuenta suscríbase ahora para ver el contenido dando clic aquí!

Inicie sesión para ver el contenido

¡Si no tiene cuenta suscríbase ahora para ver el contenido dando clic aquí!

Inicie sesión para ver el contenido

¡Si no tiene cuenta suscríbase ahora para ver el contenido dando clic aquí!