Inicie sesión para ver el contenido

¡Si no tiene cuenta suscríbase ahora para ver el contenido dando clic aquí!

Inicie sesión para ver el contenido

¡Si no tiene cuenta suscríbase ahora para ver el contenido dando clic aquí!

Inicie sesión para ver el contenido

¡Si no tiene cuenta suscríbase ahora para ver el contenido dando clic aquí!

Inicie sesión para ver el contenido

¡Si no tiene cuenta suscríbase ahora para ver el contenido dando clic aquí!

L.D. José Avendaño Duran

Introducción

A través de las reformas a las disposiciones aduaneras se han implementado diferentes mecanismos para un mejor control y manejo de las operaciones de exportaciones e importaciones de bienes y servicios en materia de comercio exterior.

Con el decreto de reforma publicado en el Diario Oficial de la Federación (DOF) el 9 de diciembre de 2013, se modificaron los artículos 36 y 36-A de la Ley Aduanera, los cuales obligan a los contribuyentes que realicen actos de exportaciones de forma definitiva a transmitir, a través del sistema electrónico aduanero, en documento electrónico a las autoridades aduaneras, un pedimento con información referente a las citadas mercancías, en los términos y condiciones que establezca el Servicio de Administración Tributaria (SAT) mediante reglas de carácter general, empleando la Firma Electrónica Avanzada (Fiel) o el sello digital, asimismo, deberán proporcionar una impresión del pedimento con la información correspondiente, el cual llevará impreso el código de barras a partir del 1 de julio de 2016.

Por ello, es de gran importancia que los contribuyentes que realicen actos de exportación cumplan con los requisitos que la autoridad hacendaria emite a través de reglas de carácter general para la emisión de los comprobantes fiscales digitales por internet (CFDI), que verificaremos en este artículo.

Obligación de emitir CFDI en las operaciones de exportaciones definitivas

Como ya lo referimos, a partir del 1 de julio de 2016, con fundamento en la regla 3.1.35. de las Reglas Generales de Comercio Exterior (RGCE) para el ejercicio 2016, los contribuyentes que realicen actos u operaciones de exportaciones definitivas de bienes que tengan clave de pedimento “A1”, del Apéndice 2 del Anexo 22 de las RGCE publicado en el DOF el 9 de mayo de 2016, deberán emitir un CFDI utilizando el complemento para actos de “comercio exterior” publicado en la página de internet del SAT, en la opción de “Información”, enseguida en “Factura electrónica”, posteriormente en “¿Ya emites factura?”, y por último en “Factura electrónica CFDI”, “Complementos de factura electrónica”, y además deberá incluir en el comprobante los siguientes requisitos:

• El identificador fiscal (ID) del cliente o destinatario de las mercancías que se exportan.

• Utilizar el complemento de “Comercio exterior”.

• En el pedimento exportación se deberá señalar el folio fiscal del CFDI.

Cabe mencionar que el complemento de comercio exterior permitirá a la autoridad obtener información a detalle sobre el tipo de operaciones que realicen los contribuyentes, asimismo, datos del cliente o destinatario de la mercancía, así como la descripción de las mercancías exportadas.

La obligación de utilizar el complemento de comercio exterior se deriva del artículo 36-A, fracción II, inciso a), de la Ley Aduanera que obliga a todos los contribuyentes que exporten bienes mediante un régimen aduanero, además del pedimento de exportación a través de los sistemas electrónicos aduaneros deben cumplir con lo siguiente:

_______________________________________________________________________________________________

Artículo 36-A.

II.

a) La relativa al valor y demás datos relacionados con la comercialización de las mercancías, contenidos en la factura o documento equivalente, declarando el acuse correspondiente que se prevé en el artículo 59-A de la presente Ley.

(El uso de negrillas dentro del texto es nuestro.)

_______________________________________________________________________________________________

Por lo que respecta al artículo 59-A de la Ley Aduanera, nos refiere la obligación de los exportadores de transmitir la información del valor de los bienes a las autoridades correspondientes antes de su despacho aduanero.

En este sentido, se entiende como despacho aduanero a todos los trámites y formalidades relativas a la exportación de los bienes de acuerdo con los regímenes aduaneros que la misma ley nos permite.

Por otra parte, la regla 3.1.35. de las RGCE publicadas en el DOF el 27 de enero de 2016 precisa que para efectos de la transmisión de la información relativa a la exportación de bienes de forma definitiva con clave de pedimento “A1”, del Apéndice 2 del Anexo 22 de las RGCE deberán incorporar el complemento que publique el SAT en su portal de internet.

Como puedes apreciar, con estas obligaciones los contribuyentes que exporten de forma definitiva con clave de pedimento que ya referimos, se verán obligados a solicitar los datos de sus clientes, como se ve en el siguiente cuadro comparativo donde podemos ver las obligaciones anteriores y las vigentes.

| Cuadro comparativo en materia de exportaciones definitivas | |

| Hasta el 30 de junio de 2016 | A partir del 1 de julio de 2016 |

| 1. Se empleó como documento la pro-forma, sin formato específico ni requisitos. | 1. Se emplea la factura CFDI utilizando el complemento de comercio exterior en exportaciones definitivas de clave de pedimento “A1”. |

| 2. Era opcional el ID del cliente o el receptor de la mercancía en el país extranjero. | 2. Es un requisito obligatorio en la factura CFDI, proporcionar el ID del cliente o receptor. |

| 3. No era obligatorio la validación del ID del receptor por parte de la autoridad tributaria del país en que reside. | 3. La autoridad tributaria del país en que reside el receptor realiza la validación del ID. |

| 4. No era posible identificar las operaciones, ni la información del despacho aduanero. | 4. Es posible identificar con transparencia de las operaciones y demás información del despacho aduanero. |

| 5. No existía firmado con la firma electrónica en los formatos pro-forma o documentos de valor. | 5. Con el firmado electrónico se podrá identificar el exportador que emite el comprobante fiscal CFDI. |

| 6. El despacho de mercancías se realizaba mediante el formato de pro-forma, un pedimento y, en su caso, algunos contribuyentes emitían el comprobante fiscal. | 6. Existe una vinculación del CFDI con todos los documentos electrónicos, es decir, se relacionan tanto la factura como el pedimento respectivo. |

Como puedes apreciar, con esta obligación en vigor el 1 de julio de 2016, de conformidad con el Artículo Único Transitorio, fracción III, de las RGCE publicadas en el DOF el 27 de enero de 2016, la autoridad tendrá mayor control sobre las operaciones de exportaciones definitivas que realicen los contribuyentes.

Exportaciones definitivas de clave

“A1”, Apéndice 2 del Anexo 22 de las RGCE

No todos los actos de exportación que realicen los contribuyentes están sujetos a la emisión del CFDI utilizando el complemento respectivo, por ello analizaremos los supuestos en las que las exportaciones definitivas deben emitirse el CFDI y cumplir con los requisitos que ya referimos.

Cabe mencionar que la clave “A1”, Apéndice 2 del Anexo 22 refiere a los supuestos que se consideran de importaciones y exportaciones definitivas, por tanto, para efectos de la obligación de emitir el CFDI será por los actos de exportación, por consiguiente, mencionaremos los supuestos que respecta a las exportaciones; asimismo, se debe considerar lo siguiente:

• Que la exportación sea en el régimen definitivo.

• La clave del pedimento sea “A1”.

Por lo anterior, los supuestos en que se deberá emitir el CFDI son los siguientes:

• Salida de mercancías de nuestro país para permanecer en territorio extranjero por tiempo ilimitado.

• Retorno de envases y empaques importados temporalmente al amparo de un programa IMMEX, que se utilicen en la exportación de mercancía nacional.

• Exportación definitiva de mercancías que se retiren de recinto fiscalizado estratégico.

Lineamientos en las exportaciones definitivas en la emisión del CFDI

Con la obligación del uso del complemento de comercio exterior en el CFDI, a los contribuyentes pueden causarles la duda al momento de llenar el complemento, por lo que es importante precisar algunos lineamientos que el SAT ha señalado para su llenado.

Moneda y tipo de cambio

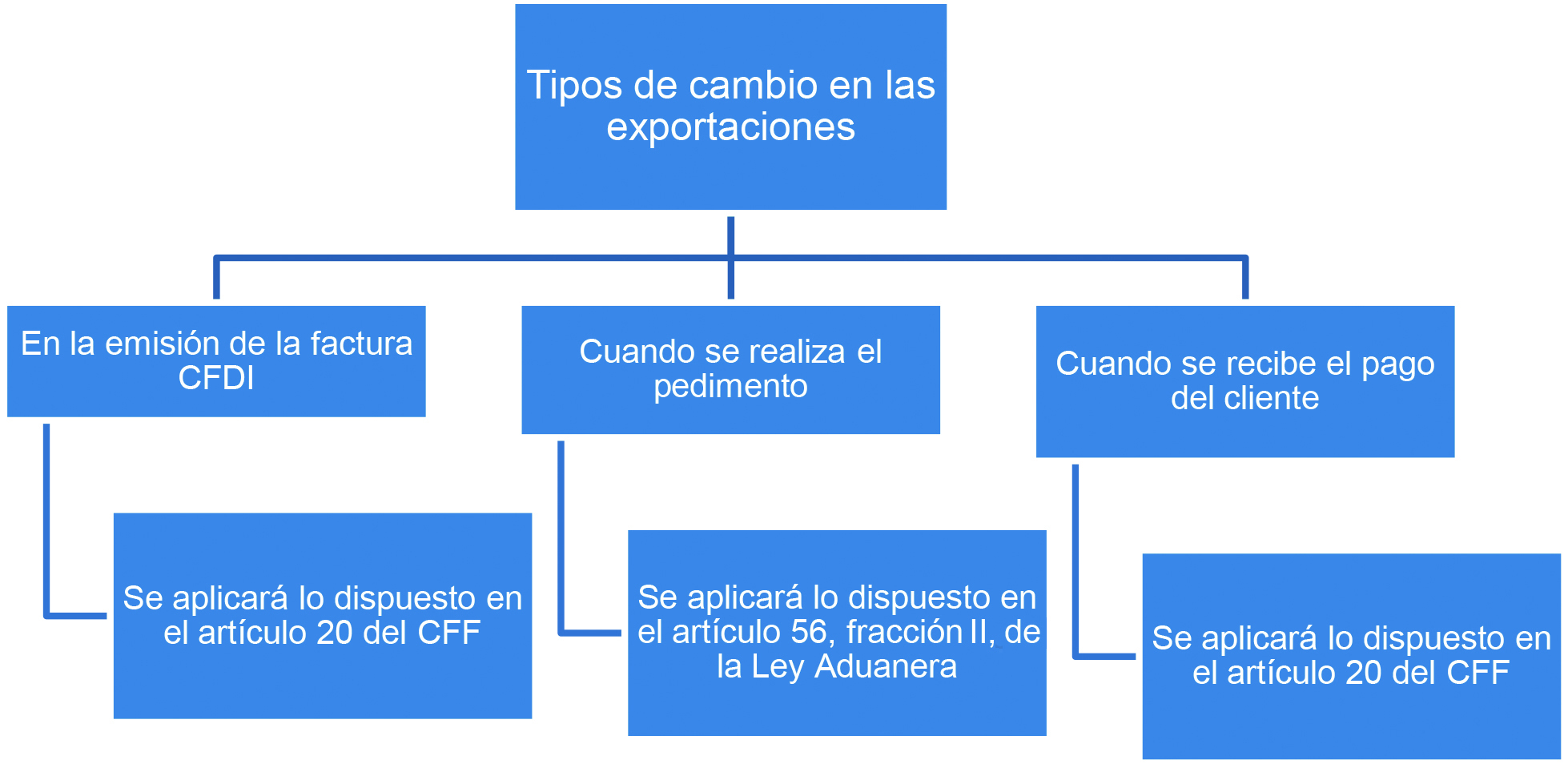

En las operaciones de comercio exterior es común que nos encontremos con distintos tipos de cambio, por lo que surge la duda de cuál se debe considerar para efectos fiscales, por tanto, en las exportaciones podemos identificar tres tipos diferentes en los siguientes supuestos:

Para efectos del llenado del comprobante fiscal CFDI, el tipo de cambio que deberá utilizar el contribuyente es el que nos refiere el artículo 20 del Código Fiscal de la Federación (CFF), cuando se dé cualquiera de los supuestos siguientes:

• Cuando se haya adquirido la moneda extranjera de que se trate.

• No habiendo adquisición, se estará al tipo de cambio que el Banco de México (Banxico) publique en el DOF del día anterior a aquel en que se causen las contribuciones.

Cabe mencionar que cuando no haya publicación del tipo de cambio por parte de Banxico se utilizará el último tipo de cambio del día anterior a aquel en que se causen las contribuciones.

Respecto al tipo de cambio que se utilizaría cuando se realice el pedimento, la misma Ley Aduanera nos menciona que será cuando se presente la mercancía ante las autoridades aduaneras; sin embargo, para efectos del llenado del complemento para el CFDI se considerará el tipo de cambio que referimos en párrafos anteriores.

Emisión del CFDI sin valor comercial

Los contribuyentes para efectos de implementar y obtener mayores beneficios comerciales, suelen exportar productos de muestra o promociones que ahora con la obligación de emitir la factura electrónica deberán hacerlo de la siguiente manera:

• Generar el CFDI con el respectivo complemento de comercio exterior y demás requisitos que refiere el artículo 29 y 29-A del CFF.

• Adjuntar en el pedimento “A1” con la fracción arancelaria conforme la tarifa de la Ley de los Impuestos Generales de Importación y Exportación (LIGIE).

• Señalar dentro del costo el precio de los productos a promocionar y en el rubro de descuentos indicar la misma cantidad a efecto de que la factura sea con valor a cero.

Es importante considerar que los productos que se emiten con esta finalidad no podrán ser comercializados, por tanto, no podrán ser enajenados por los contribuyentes.

Servicios de mensajería o paquetería

Con la obligación de la emisión de los CFDI, pareciera que todos los contribuyentes que exporten de forma definitiva están obligados a utilizar el complemento de comercio exterior; sin embargo, hasta el momento los contribuyentes que presten servicios de mensajería o paquetería de mercancía exportadas de forma definitiva, no están obligados a incorporar el complemento de comercio exterior ni la emisión del CFDI; pero sí están obligados a emitir el CFDI cuando haya enajenación de la misma por los ingresos correspondientes.

Conclusión

Con esta nueva obligación los contribuyentes exportadores de mercancías definitivas darán mayor certeza a sus adquirentes de sus mercancías al cumplir con los requisitos de legalidad; asimismo, les permitirá obtener mayores beneficios comerciales. Las autoridades tendrán un mejor control de las exportaciones que realicen los contribuyentes de forma definitiva.

L.C. y E.F. Rodmyna Aurora Domínguez Pastrana

Introducción

Los contribuyentes obligados al pago del impuesto al valor agregado (IVA) o cuyos actos o actividades se encuentran gravados a la tasa de 0% por este mismo impuesto, se encuentran obligados a presentar mensualmente una declaración en la que deberán informar acerca de las operaciones con sus proveedores; no obstante, algunos contribuyentes quedarán relevados de presentar esta obligación siempre que cumplan ciertos requisitos.

A pesar de que esta declaración es de carácter informativo, últimamente esta declaración se ha convertido en un requisito indispensable para que la autoridad fiscal devuelva a los contribuyentes las cantidades a favor del IVA, o bien, para que el contribuyente pueda compensar dichos saldos a favor.

La omisión en el cumplimiento de esta obligación por parte del contribuyente puede ocasionarle multas que ascienden en una cantidad algo considerable.

Sujetos obligados y exentos

E

l artículo 32, fracciones V y VIII, de la Ley del Impuesto al Valor Agregado (LIVA) dispone que las personas obligadas al pago del IVA, así como aquellos que realicen actos o actividades que de acuerdo con el artículo 2o.-A de la LIVA se encuentran gravados a la tasa de 0%, se encuentran obligados a proporcionar en forma mensual, la información sobre las personas a las que les hubieren retenido este impuesto, así como la información correspondiente sobre el pago, acreditamiento y traslado del IVA de sus proveedores.

Así entonces, los contribuyentes que se encuentran relevados de cumplir con esta obligación serán aquellos que se encuentran exentos de este impuesto por los actos o actividades que realicen, como es el caso de una persona, sea física o moral, que compra y vende libros, periódicos y revistas (artículo 9, fracción III, de la LIVA), y no así aquellas personas, física o moral, que editan libros, periódicos y revistas, ya que este acto o actividad se encuentra gravado a la tasa de 0% (artículo 2o.-A, fracción I, inciso i), de la LIVA).

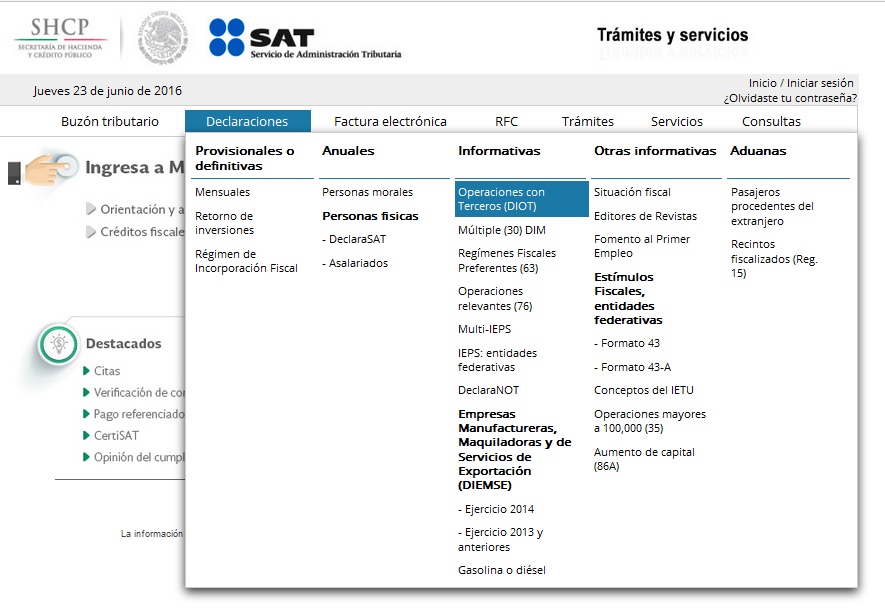

En estos casos, es recomendable que el contribuyente consulte en el portal del SAT las obligaciones que tiene registradas ante el Registro Federal de Contribuyentes (RFC) con el fin de asegurarse si se encuentra obligado o no a presentar esta declaración, ya que en ocasiones, a pesar de que sus actos o actividades, se encuentran exentos de este impuesto, sucede en algunos casos que se registró dicha actividad por equivocación.

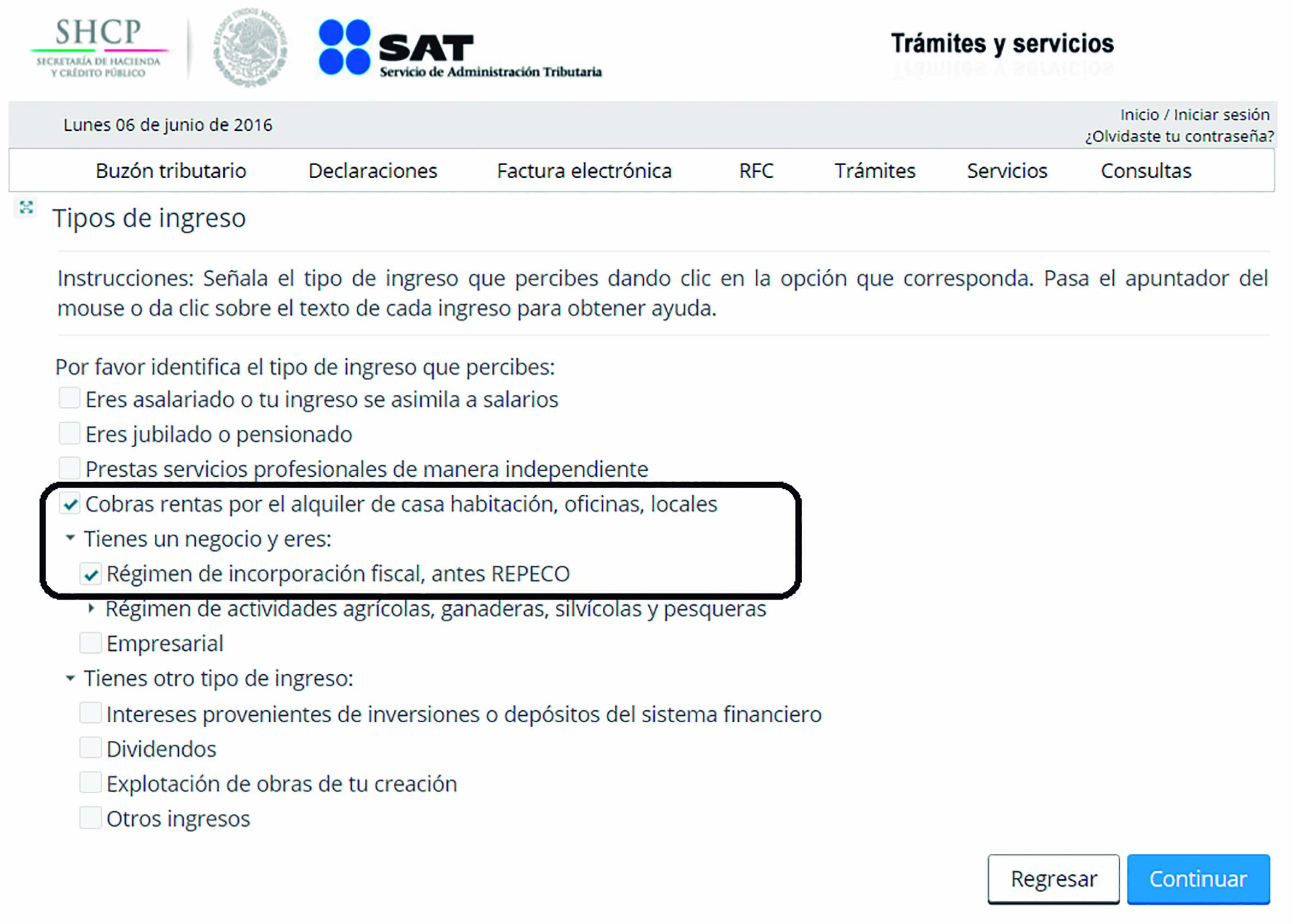

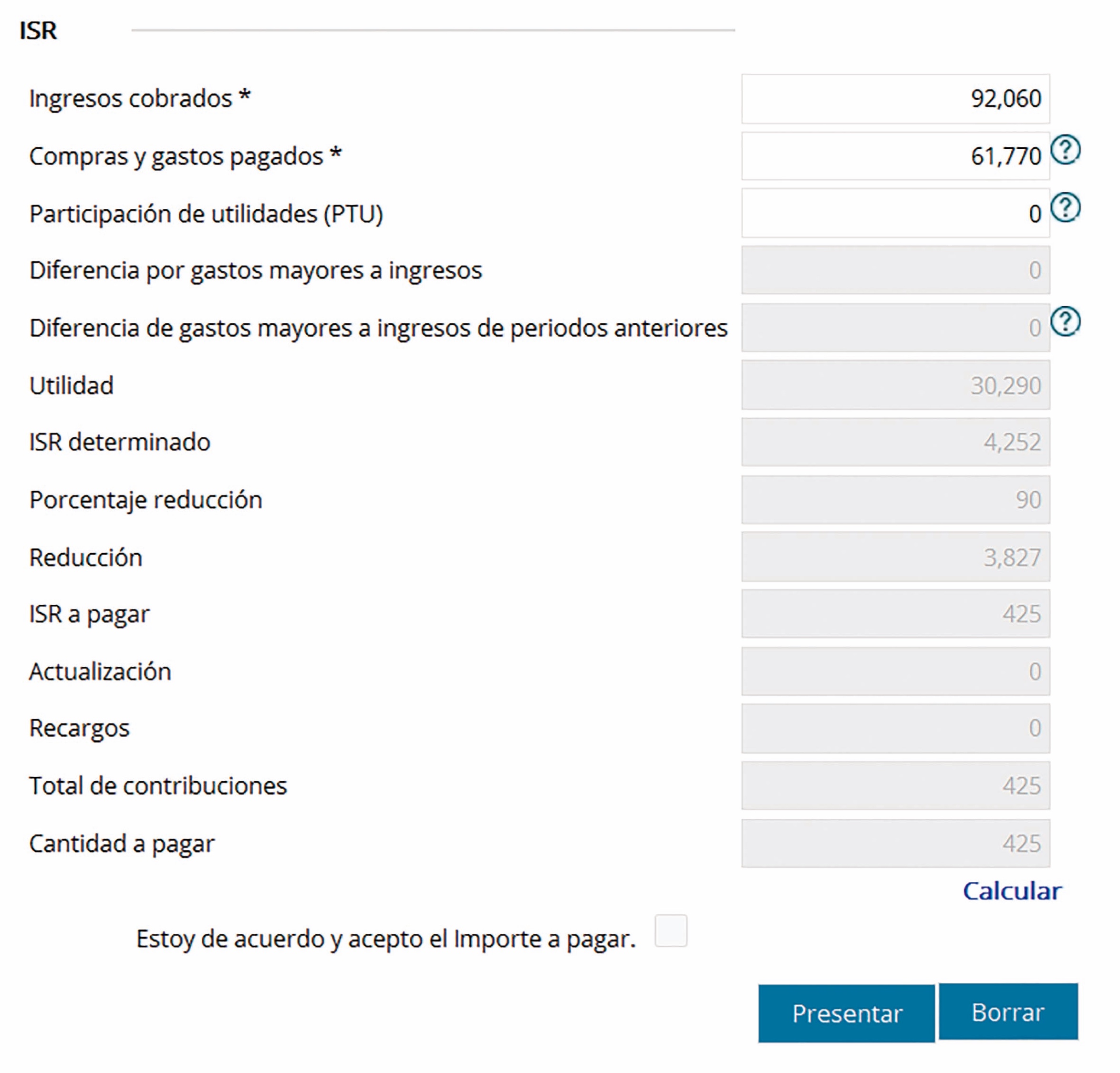

Figura 1

Otros de los contribuyentes que se encuentran eximidos de cumplir con esta obligación son las personas físicas que tributan en el Régimen de Incorporación Fiscal (RIF), aun cuando sus actos o actividades se encuentren gravados por el IVA.

En este caso, de acuerdo con el artículo 5o.-E de la LIVA, se encuentran relevados de esta obligación siempre y cuando cumplan con la obligación de presentar la información de las operaciones de sus proveedores correspondientes al bimestre inmediato anterior, obligación prevista en el artículo 112, fracción VIII, de la Ley del Impuesto sobre la Renta (LISR).

Al respecto, cabe señalar que, de acuerdo con la regla 2.9.3. de la Resolución Miscelánea Fiscal para 2016 (RMF-16), los contribuyentes del RIF quedarán eximidos de cumplir con la obligación de presentar la información de las operaciones de sus proveedores, cuando dichos contribuyentes registren sus operaciones en la aplicación electrónica “Mis cuentas”.

Para estos efectos, recordemos que los contribuyentes del RIF utilizan esta herramienta para registrar sus operaciones siempre que las mismas no se encuentren amparadas mediante un comprobante fiscal digital a través de internet (CFDI), ya que estas operaciones se registran de forma automática, como lo prevé la regla 2.8.1.5. de la RMF-16; por lo que si el contribuyente tiene amparados todos sus ingresos y deducciones mediante un CFDI, no será necesario registrar las operaciones realizadas por el contribuyente en la aplicación electrónica “Mis cuentas” y aun así se considerará que el contribuyente cumple con la obligación de presentar la información de las operaciones con sus proveedores y, por ende, estará eximido de presentar la Declaración Informativa de Operaciones con Terceros (DIOT).

Pero, ¿qué pasa con aquellos contribuyentes del RIF que no tuvieron operaciones-ingresos y/o deducciones en el bimestre? En este caso la citada regla señala, en su segundo párrafo, que se dará por cumplida la obligación de presentar la información de operaciones con sus proveedores cuando presenten la declaración bimestral correspondiente al periodo de que se trate en “ceros”.

Los contribuyentes del RIF, que además obtengan ingresos por arrendamiento gravados para el IVA, quedarán eximidos de presentar la DIOT por las operaciones de arrendamiento, siempre que para este último caso opten por aplicar la deducción opcional prevista en el artículo 115, segundo párrafo, de la LISR (regla 4.5.4. de la RMF-16) y además registren sus operaciones a través de la aplicación electrónica “Mis cuentas”.

Al respecto, cabe aclarar que para el ejercicio 2016, los contribuyentes que obtienen ingresos por arrendamiento y que se encuentran gravados por el IVA podían optar por registrar sus operaciones en la aplicación electrónica “Mis cuentas”, siempre y cuando presentaran un caso de aclaración a través del portal del Servicio de Administración Tributaria (SAT) a más tardar el 30 de abril de este mismo año (regla 2.8.1.19. de la RMF-16), ya que de no ser así estarían registrando sus operaciones en la contabilidad electrónica conforme al Código Fiscal de la Federación (CFF) y el Reglamento del Código Fiscal de la Federación (RCFF) y, por ende, el contribuyente estaría obligado a presentar la DIOT por las operaciones de arrendamiento.

En caso de que el contribuyente del RIF, por los ingresos de arrendamiento, cambie de opción en la declaración anual, es decir, que aplique las deducciones autorizadas en lugar de la deducción opcional conforme lo prevé el artículo 196 del Reglamento de la Ley del Impuesto sobre la Renta (RLISR), entonces el contribuyente deberá presentar la DIOT, en forma retroactiva, por cada uno de los meses del ejercicio, considerando que en la DIOT de diciembre se incluya el total de las operaciones realizadas en el ejercicio. En este caso, dichas declaraciones deberán presentarse a más tardar dentro del mes siguiente en que se haya presentado la declaración anual. Por ejemplo, si el contribuyente del RIF, por los ingresos de arrendamiento, presenta la declaración anual de 2016, el 1 de mayo de 2017, por ser la fecha límite para su cumplimiento, deberá presentar las DIOT a más tardar el 1 de junio de ese mismo año, conforme a lo siguiente:

| Mes | Forma de presentación |

| Enero | La presenta sin operaciones |

| Febrero | La presenta sin operaciones |

| Marzo | La presenta sin operaciones |

| Abril | La presenta sin operaciones |

| Mayo | La presenta sin operaciones |

| Junio | La presenta sin operaciones |

| Julio | La presenta sin operaciones |

| Agosto | La presenta sin operaciones |

| Septiembre | La presenta sin operaciones |

| Octubre | La presenta sin operaciones |

| Noviembre | La presenta sin operaciones |

| Diciembre | La presenta con datos (se incluirán todas las operaciones realizadas en el año por el régimen de arrendamiento) |

Otro de los contribuyentes que quedarán eximidos de presentar la DIOT son aquellas personas físicas que elaboran y enajenan sus artesanías y aplican los beneficios previstos en las reglas 2.4.3. y 2.7.3.9. de la RMF-16, es decir, se inscriban en el RFC a través de los adquirentes de sus productos, emitan el CFDI a través del adquirente, quien deberá solicitar los servicios de un proveedor de certificación de expedición de CFDI (PCECFDI), y el adquirente les retenga 5% del monto total de la operación por concepto de ISR y la totalidad del IVA trasladado.

Cabe señalar que dichos beneficios sólo aplicarán a aquellos contribuyentes que se dediquen exclusivamente a la elaboración y enajenación de artesanías; esto es, que al menos 90% de sus ingresos provengan de dichas actividades, sin incluir los ingresos por las enajenaciones de activos fijos y terrenos, de su propiedad que hubiesen estado afectos a su actividad y sus ingresos en el ejercicio inmediato anterior no hayan sido mayores a $250,000.00.

También quedarán relevados de cumplir con la obligación de presentar la DIOT las personas físicas por cuya cuenta y orden realicen cobros por concepto de actividades artísticas, literarias o de derechos de autor, las asociaciones de intérpretes y de actores, los sindicatos de trabajadores de la música y las sociedades de gestión colectiva constituidas de acuerdo con la Ley Federal del Derecho de Autor (LFDA), siempre que dichas personas físicas tengan el carácter de agremiados, socios, asociados o miembros integrantes de las mismas y apliquen lo previsto en la sección 2.7.6. “De las facilidades de comprobación para asociaciones de intérpretes y actores, sindicatos de trabajadores de la música y sociedades de gestión colectiva constituidas de acuerdo con la Ley Federal del Derecho de Autor” de la RMF-16.

Por último, podemos también mencionar a las personas físicas que únicamente obtienen ingresos por el Sector Primario y los mismos no exceden de 40 salarios mínimos anuales ($1’066,384.00 para el ejercicio 2016) también se encuentran eximidos de presentar la DIOT, ya que, de acuerdo con la regla 1.6. de la Resolución de Facilidades Administrativas para los sectores de contribuyentes que en la misma se señalan para 2016 (RFA-16) se encuentran eximidos de las obligaciones previstas en la LIVA.

Forma y plazo de presentación

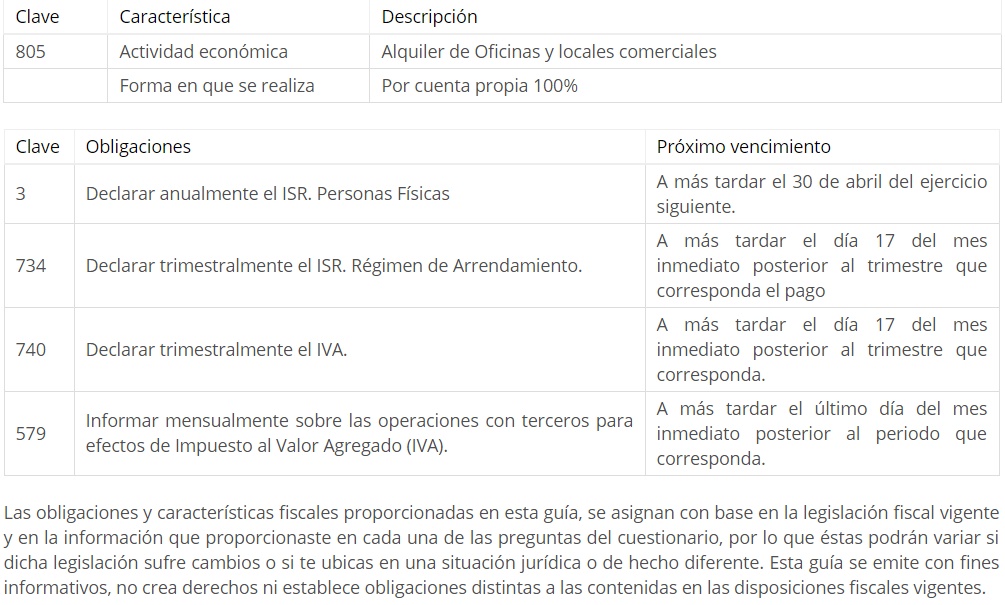

Para dar cumplimiento a esta obligación, la citada información se manifestará a través del formato electrónico A-29 “Declaración informativa de Operaciones con Terceros” (regla 4.5.1. de la RMF-16), en adelante DIOT, cuya versión vigente a la fecha de cierre de la presente edición es la DIOT 2014 V.1.1.5.

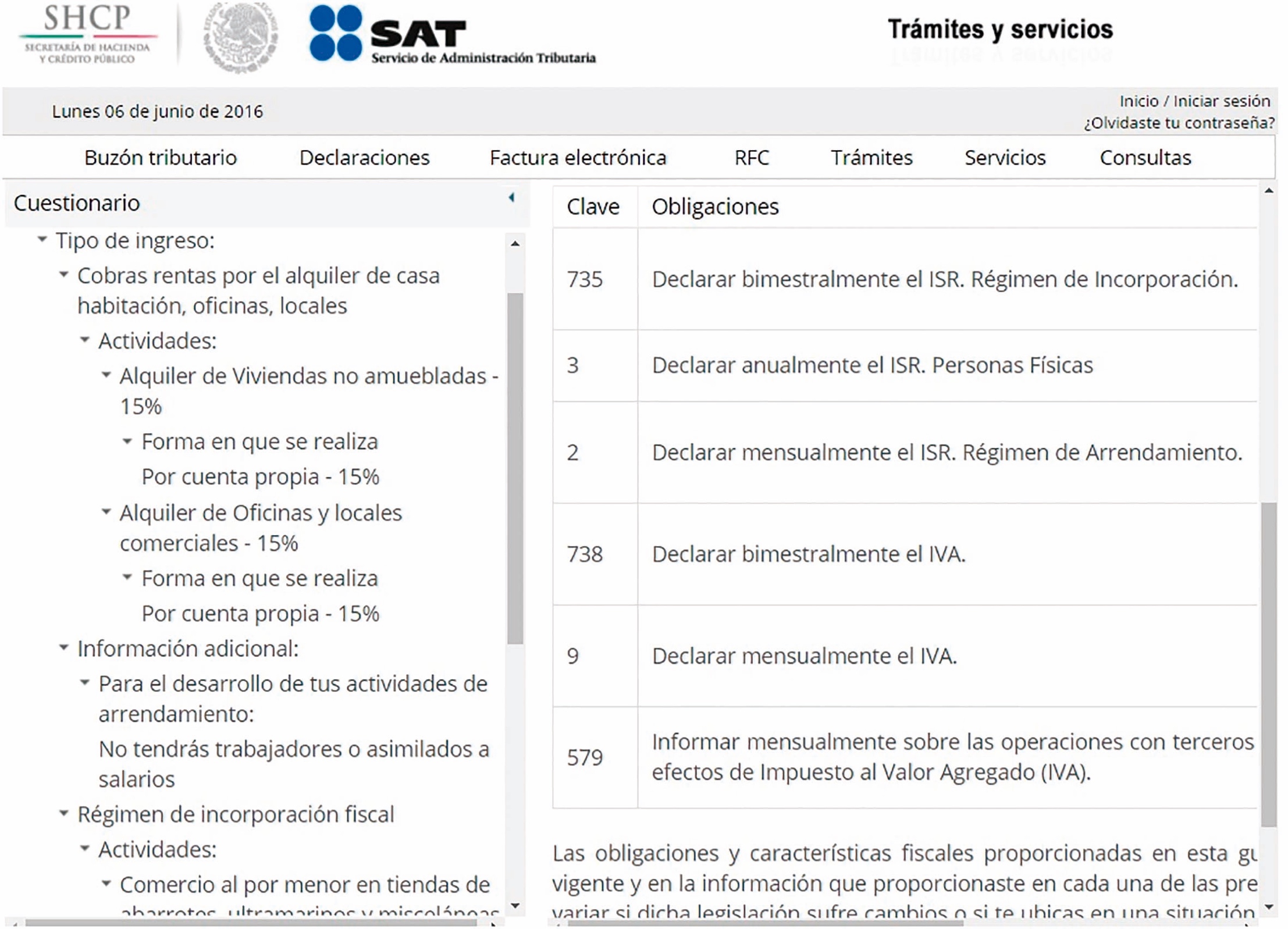

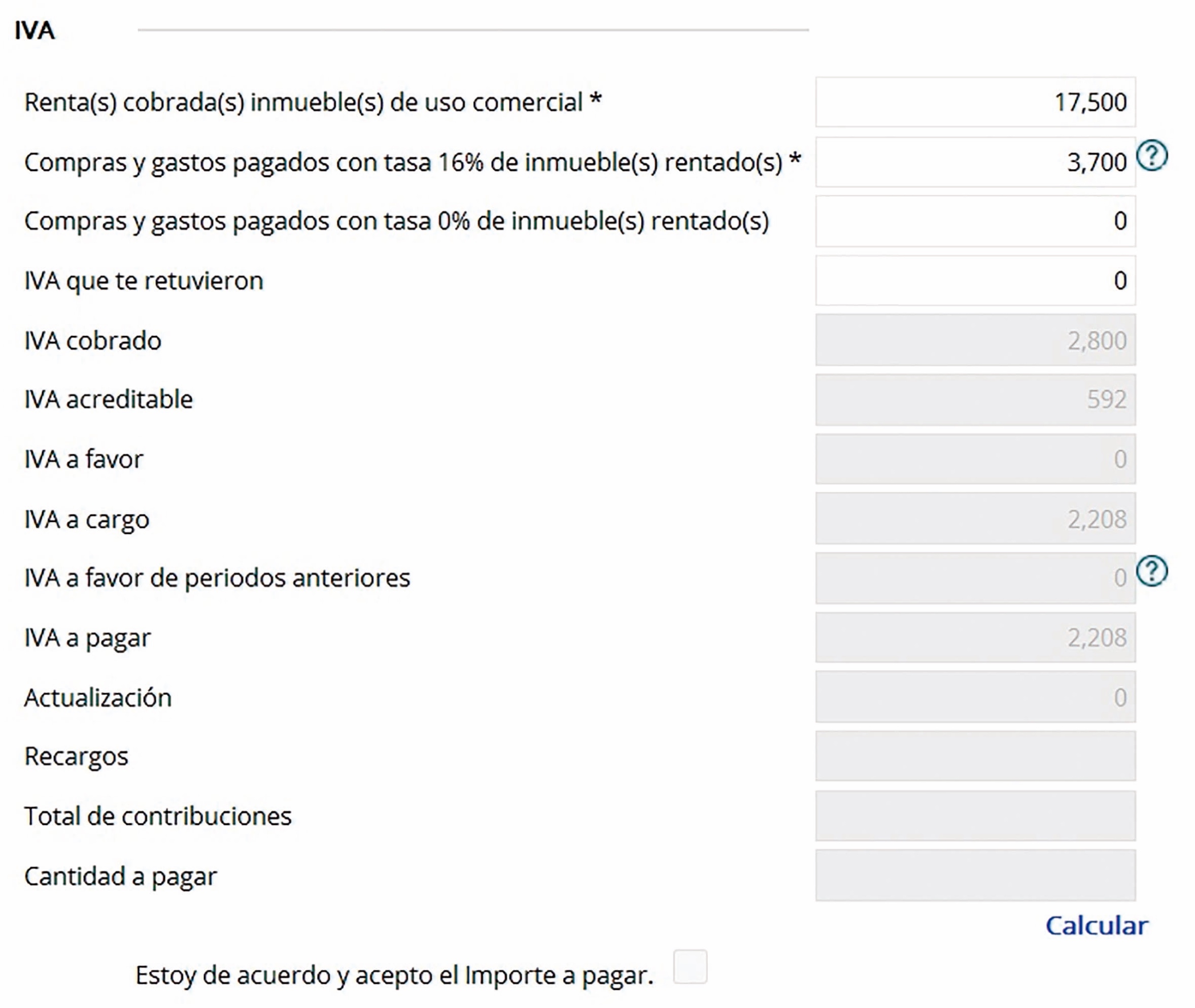

Figura 2

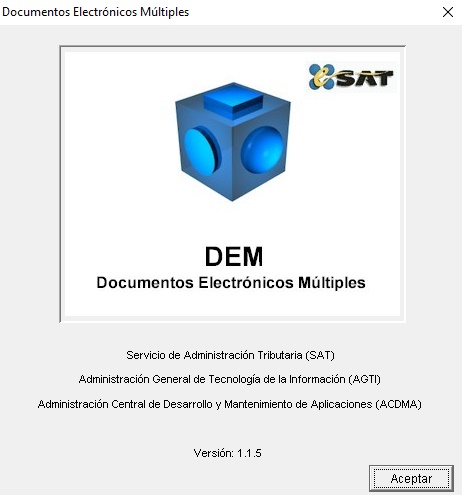

El archivo generado a través de esta declaración se enviará a través del portal del SAT en la siguiente ruta: Trámites > Declaraciones > Informativas > Operaciones con Terceros (DIOT).

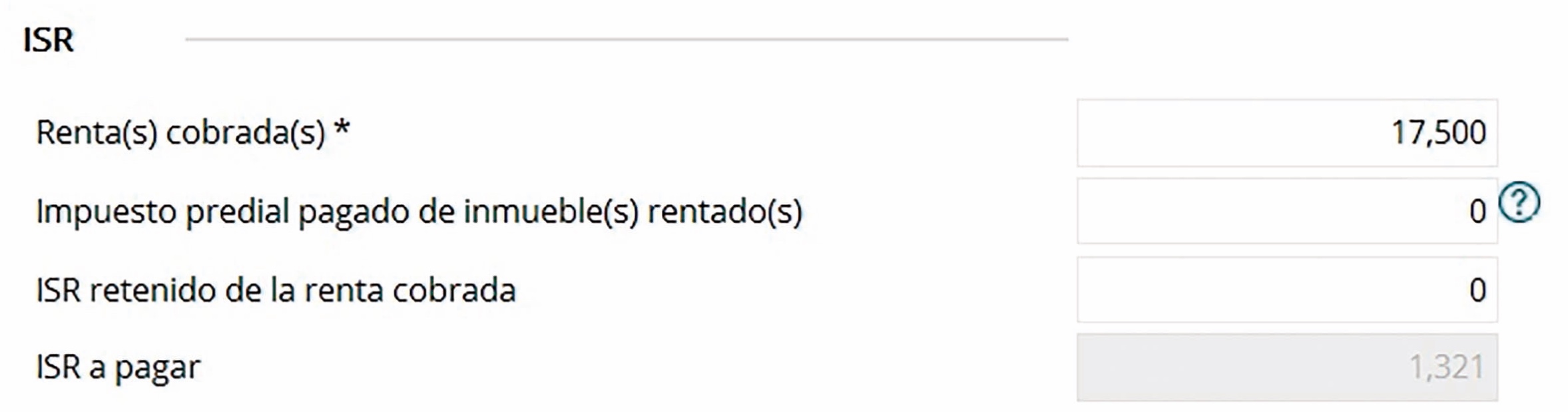

Figura 3

Cuando en la declaración se capturen más de 40 mil registros, entonces el contribuyente deberá presentar el archivo generado, ante cualquier Administración Descentralizada de Servicios al Contribuyente (ADSC), en disco compacto (CD) o unidad de memoria extraíble (USB), mismos que serán devueltos al contribuyente una vez hechas las validaciones correspondientes.

En cuanto a la fecha límite para su presentación, la LIVA señala que dicha obligación deberá cumplirse a más tardar el día 17 del mes inmediato posterior al que corresponda la información; sin embargo, la regla 4.5.1. de la RMF-16 dispone que tanto las personas morales como las personas físicas presentarán dicha información durante el mes inmediato posterior al que corresponde dicha información, salvo los contribuyentes del RIF, ya que, como se comentó, éstos se encuentran relevados de cumplir con esta obligación.

Así, tenemos que durante el ejercicio se cumplirá tal obligación conforme a lo siguiente, tomando en cuenta que si el último día del plazo cayera en día inhábil, se podrá prorrogar el mismo hasta el siguiente día hábil:

| Mes | Fecha de presentación |

| Enero | Del 1 al 28 o 29 de febrero |

| Febrero | Del 1 al 31 de marzo |

| Marzo | Del 1 al 30 de abril |

| Abril | Del 1 al 31 de mayo |

| Mayo | Del 1 al 30 de junio |

| Junio | Del 1 al 31 de julio |

| Julio | Del 1 al 31 de agosto |

| Agosto | Del 1 al 30 de septiembre |

| Septiembre | Del 1 al 31 de octubre |

| Octubre | Del 1 al 30 de noviembre |

| Noviembre | Del 1 al 31 de diciembre |

| Diciembre | Del 1 al 31 de enero del año siguiente |

No obstante, las personas morales o personas físicas que se dedican exclusivamente a las actividades del Sector Primario, que cumplen con sus obligaciones del impuesto sobre la renta (ISR) conforme al título II, capítulo VIII, de la LISR, y que optan por presentar sus pagos provisionales del ISR y sus pagos definitivos del IVA, en forma semestral, podrán presentar la DIOT a más tardar el día 17 del mes inmediato siguiente al semestre que corresponda, pero por cada uno de los meses que comprenden el semestre de que se trate (regla 1.13. de la RFA-16), es decir:

| Primer semestre | Segundo semestre |

| Enero | Julio |

| Febrero | Agosto |

| Marzo | Septiembre |

| Abril | Octubre |

| Mayo | Noviembre |

| Junio | Diciembre |

| Fecha de presentación | |

| A más tardar el 17 de julio. | A más tardar el 17 de enero del año siguiente. |

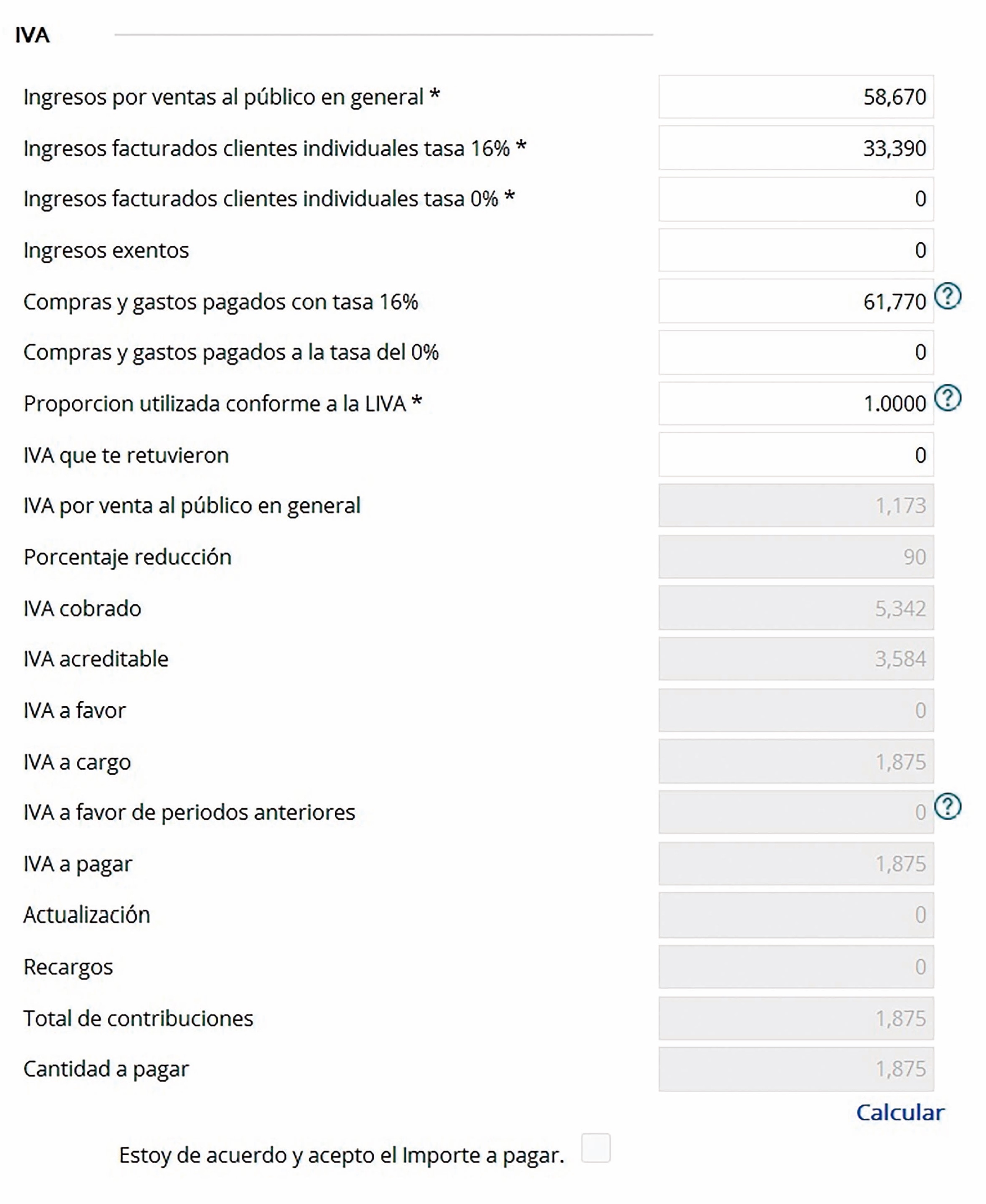

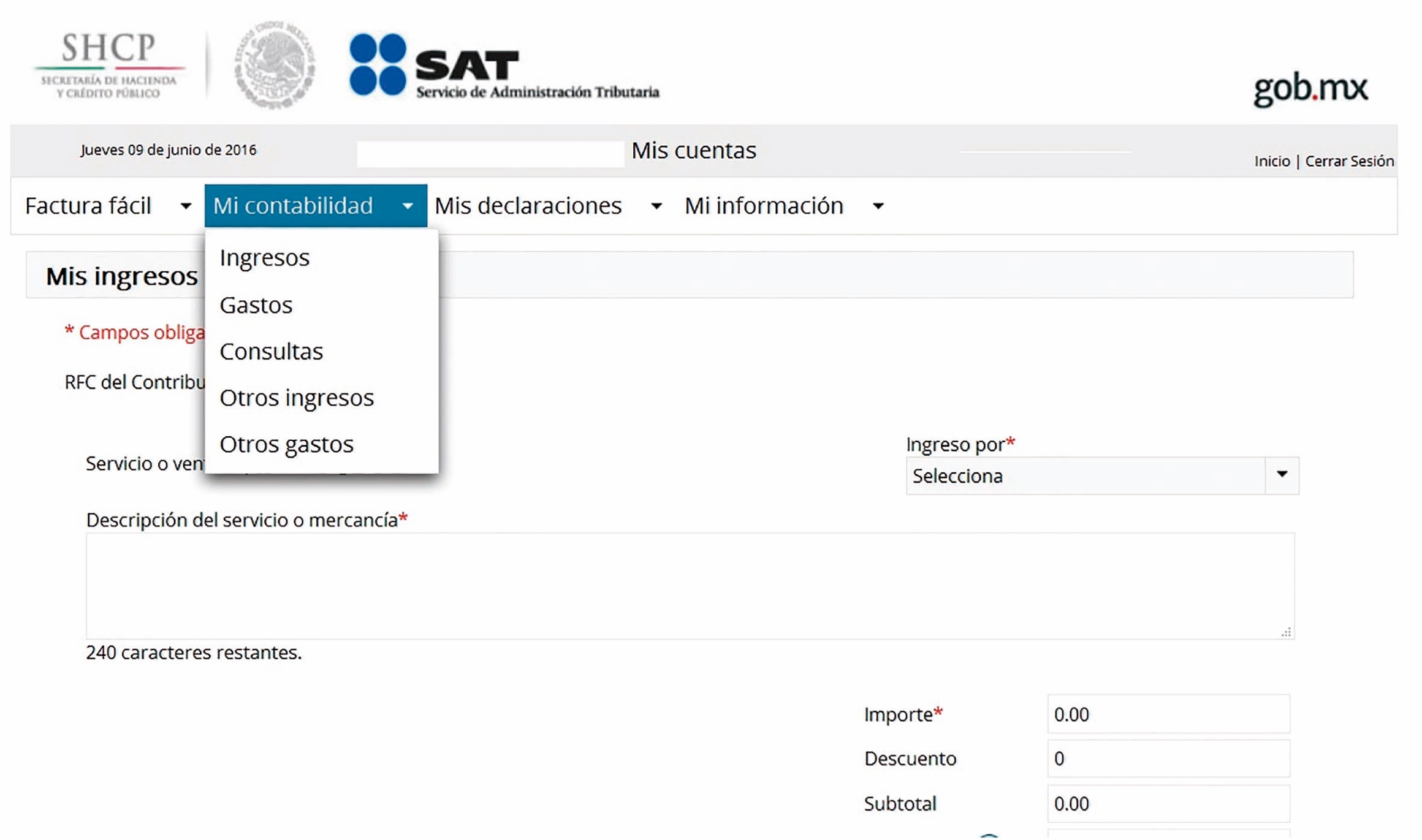

Figura 4

Cabe mencionar que ésta sería la única excepción de presentar la DIOT en forma distinta a la mensual, ya que los contribuyentes que únicamente obtienen ingresos por arrendamiento y cuyos ingresos al mes no rebasan de 10 salarios mínimos al mes ($22,205.00, aproximadamente) pueden optar por presentar sus pagos provisionales del ISR y pagos definitivos del IVA, en forma trimestral, pero la DIOT se deberá presentar en forma mensual (véase figura 1).

Efectos de la DIOT ante otras disposiciones fiscales

Si bien es cierto que la DIOT es una obligación que prevé la LIVA en su artículo 32, fracciones V y VIII, y cuyo cumplimiento vence en el mes siguiente a aquel al que corresponda la información, salvo los del régimen del Sector Primario que optan por efectuar pagos en forma semestral, como ya se comentó, también lo es que en ciertos casos el contribuyente deberá anticipar su presentación.

Tal es el caso de cuando el contribuyente determina un saldo a favor y desea solicitar su devolución, ya que uno de los requisitos que se prevé para que proceda la devolución es que el contribuyente deberá tener presentada la DIOT con anterioridad a la fecha de presentación de la solicitud de devolución (regla 2.3.4. de la RMF-16), por ejemplo:

| Saldo a favor del IVA | Junio de 2016 |

| Fecha de presentación del saldo a favor | 8 de julio de 2016 |

| Fecha de solicitud del saldo a favor | 11 de julio de 2016 |

| Fecha límite para presentar la DIOT (preferentemente) | 10 julio de 2016 |

En este caso, dado que la solicitud del saldo a favor de IVA de junio de 2016 se solicitó el 11 de julio de este mismo año, el contribuyente deberá presentar la DIOT de preferencia a más tardar el 10 de julio de 2016, aunque podría también ser el 11 de julio de 2016 antes de presentar el formato de solicitud de devolución, a pesar de que tenga hasta el 31 de este mismo mes para cumplir con su presentación.

Esta misma situación aplica para las devoluciones automáticas del IVA previsto en la regla 2.3.17. de la RMF-16. La devolución automática consiste en que si el contribuyente cumple con ciertos requisitos, la autoridad fiscal podrá devolver al contribuyente dicho saldo a favor en un plazo máximo de cinco días hábiles, sin que sea necesario presentar el Formato Electrónico de Devoluciones (FED).

En caso de que el contribuyente opte por compensar el saldo a favor del IVA, también deberá haber presentado la DIOT con anterioridad a dicha compensación.

Así, por ejemplo, si el contribuyente decide compensar el saldo a favor del IVA del mes de junio de 2016, contra el pago provisional que debe efectuar del ISR correspondiente al mismo mes, deberá presentar la declaración del mes de junio en la que manifieste el saldo a favor, así como la DIOT de dicho periodo, una vez presentadas éstas, entonces presentará declaración complementaria por obligación no presentada, en la que manifestará su ISR a cargo y en la sección de pago del ISR manifestará la compensación correspondiente.

Es importante comentar que, en caso de que el contribuyente omita presentar la DIOT con anterioridad a la solicitud de devolución o la compensación, la autoridad fiscal podrá considerar por desistida la devolución o que no procede la compensación, ocasionando en este último caso que el contribuyente deba pagar actualizaciones y recargos por la omisión del pago del impuesto a cargo.

Otro de los efectos fiscales que tiene presentar la DIOT, es que los contribuyentes quedarán relevados de presentar la declaración informativa de clientes y proveedores, de acuerdo con la regla 2.8.4.3. de la RMF-16, siempre que hubiesen presentado la citada DIOT por cada uno de los meses del ejercicio de que se trate.

En este caso, es importante comentar que la obligación de presentar la declaración de clientes y proveedores conforme al artículo 86, fracción VIII, y 110, fracción VII, de la LISR vigente hasta el 31 de diciembre de 2013, continúa vigente hasta el ejercicio 2016, de acuerdo con el Artículo Noveno Transitorio, fracción X, de las Disposiciones Transitorias de la LISR para 2014.

También las personas físicas quedarán relevadas de presentar la información que del IVA se les solicita en la declaración anual del ISR (artículo 32, fracción VII, de la LISR), siempre que hayan cumplido en tiempo y forma con la obligación de presentar mensualmente la DIOT del ejercicio de que se trate, de conformidad con el artículo 2.2. del Decreto que compila diversos beneficios fiscales y establece medidas de simplificación administrativa, publicado en el Diario Oficial de la Federación (DOF), el 26 de diciembre de 2013.

Sanción

La omisión del cumplimiento de esta obligación puede traer como consecuencia que la autoridad fiscal requiera su presentación y por ello se genere una multa, la cual podrá ser de $9,430.00 a $18,860.00. De la misma forma, se genera dicha multa en caso de que dicha información se presente en forma incompleta, con errores o no presentarla en los medios o formatos correspondientes (artículos 81, fracción XXVI, y 82, fracción XXVI, del CFF).

Cabe precisar que se contempla que, en caso de que el contribuyente reincida en su omisión en la infracción, dicha multa se aumentará en 100% por cada nuevo incumplimiento.

Así entonces, si la primera omisión ocasionó una multa de $9,430.00, y hubiera una segunda omisión, la multa ascendería a $18,860.00, y si hubiera una tercera, la multa podría ascender a $28,290.00.

Conclusión

La DIOT comenzó a presentarse desde el ejercicio 2007; sin embargo, los contribuyentes aún omiten cumplir con esta obligación, o bien, el desconocimiento si deben o no presentarla.

El problema surge cuando la autoridad requiere las declaraciones que confirmen el cumplimiento de esta obligación, ocasionando que el contribuyente tenga que desembolsar una cantidad considerable por concepto de multa.

Aunado a que actualmente su presentación es un requisito para que el contribuyente pueda solicitar la devolución del saldo a favor del IVA, o bien, su compensación, además de que puede eximir al contribuyente de cumplir con otras obligaciones fiscales.

Confirma tus conocimientos y responde las siguientes preguntas:

1. En general, los contribuyentes deberán presentar la DIOT cada mes, a más tardar:

____________________________________________________________________________________

____________________________________________________________________________________

2. Los contribuyentes del RIF que además obtengan ingresos por arrendamiento no están obligados a presentar la DIOT por estos últimos ingresos, siempre que:

____________________________________________________________________________________

____________________________________________________________________________________

3. Las personas físicas podrán no presentar la información del IVA que en la declaración anual del ISR se les solicita, siempre que:

____________________________________________________________________________________

____________________________________________________________________________________

Para responder ingresa a:

https://b.socrative.com

/login/student/

Mtro. y E.F. Juan Carlos Victorio Domínguez

Introducción

En esta ocasión abordaremos el tema de los anticipos a cuenta de utilidades a favor de los socios de sociedades y asociaciones civiles que tributan en el título II de la Ley del Impuesto sobre la Renta (LISR), por ejemplo: un despacho de contadores, ingenieros, médicos, arquitectos, entre otros, y de los efectos fiscales en el impuesto sobre la renta (ISR).

Efectos fiscales para las sociedades y asociaciones civiles

Anticipos a cuenta de utilidades (asimilados a salarios)

E

s importante señalar que las sociedades mercantiles, con excepción de las sociedades cooperativas de producción cuando opten por aplicar el estímulo fiscal, no pueden otorgar anticipos a cuenta de utilidades a sus socios, a diferencia de las sociedades y asociaciones civiles que sí lo pueden hacer, ya sea de manera quincenal, mensual, bimestral o trimestral, antes de que termine el ejercicio, ya que de no hacerlo habrá una utilidad y se le aplicará el tratamiento fiscal de los dividendos establecido en la LISR, de conformidad con el artículo 10 y 140 de la misma ley.

En términos del artículo 94, fracción II, de la LISR, se establece que los anticipos a los socios y asociados de las sociedades y asociaciones civiles se asimilan a salarios y que, por tanto, están regulados por el Capítulo I “De los ingresos por salarios y en general por la prestación de un servicio personal subordinado” del Título IV “De las personas físicas” de la LISR, como más adelante analizaremos.

Reparto de utilidades al cierre del ejercicio (dividendos)

En nuestra opinión, sólo podrá hacerse la distribución de dividendos si hay utilidades, como sucede en una sociedad mercantil y cumpliendo los aspectos legales.

Al respecto, el artículo 10 de la LISR establece que las personas morales que distribuyan utilidades o dividendos a sus socios deberán calcular y enterar el impuesto que corresponda a los mismos, aplicando la tasa establecida en el artículo 9 de la LISR (30% del ISR). Para estos efectos, los dividendos o utilidades distribuidos se adicionarán con el ISR que se deba pagar.

Al respecto, en términos del artículo 77 de la LISR, las personas morales que tributan en el título II de la LISR tendrán la obligación de llevar una cuenta de utilidad fiscal neta (Cufin), es decir, determinarán anualmente su utilidad fiscal. Es importante comentar que no es común que las sociedades y las asociaciones civiles lleven la Cufin, por lo que es recomendable que en cada uno de los meses del ejercicio se retiren los remanentes para que al cierre del ejercicio se llegue a un resultado fiscal de cero; sin embargo, a veces no sucede así y por una mala planeación se tiene un resultado y es cuando se deberá llevar dicha cuenta, tal es el caso de una sociedad civil que al final del ejercicio decide repartir las utilidades a sus socios. Los datos son los siguientes:

| Dividendos totales distribuidos en 2016 | $360,000.00 | |

| (–) | Saldo de la Cufin* | 260,000.00 |

| (=) | Dividendos distribuidos que no provienen de la Cufin** | $100,000.00 |

| (+) | ISR que se adiciona | 42,858.00 |

| (=) | Dividendos adicionados | $142,858.00 |

| (×) | Tasa de impuesto | 30% |

| (=) | ISR por dividendos distribuidos a cargo de la persona moral | $42,857.40 |

| Donde: | ||

| Dividendos distribuidos | $100,000.00 | |

| (×) | Factor 2016 | 1.4286 |

| (=) | Resultado | $142,860.00 |

| (×) | Tasa de impuesto 2016 | 30% |

| (=) | ISR que se adiciona | $42,858.00 |

| * No se paga el ISR hasta el monto de la Cufin.

** Dividendos sujetos al pago de impuesto. |

||

La persona moral deberá calcular el ISR correspondiente a dicha distribución, siendo este impuesto a cargo de la propia persona moral adicional al ISR propio, el cual deberá enterarse a más tardar el 17 del mes inmediato posterior a la distribución del dividendo y tendrá el carácter de pago definitivo.

Ahora bien, ¿qué sucede si al final del ejercicio en lugar de tener utilidades se tuvieron pérdidas fiscales? De acuerdo con las disposiciones fiscales no sucede nada, ya que la ley no establece que se tenga que hacer un ajuste por los anticipos que se hayan entregado a los socios o asociados a cuenta de utilidades. También se puede presentar que en ocasiones derivado de la aplicación de los anticipos se tenga una pérdida fiscal, por tanto, se estará a lo dispuesto al Capítulo V “De las pérdidas” del título II de la LISR, el cual podrá disminuirse de la utilidad fiscal de los 10 ejercicios siguientes hasta agotarla.

Anticipos en la declaración anual para efectos del ISR

El artículo 25, fracción IX, de la LISR dispone que las sociedades y asociaciones civiles del título II podrán efectuar las deducciones de los anticipos que entreguen a sus miembros cuando los distribuyan conforme al artículo 94, fracción II, de la LISR, las cuales se asimilarán a salarios, por tanto, será una deducción autorizada, la cual es una opción para evitar caer en simulaciones de que el socio o asociado esté retirando dinero sin tener documentación comprobatoria. Hay que recordar que la autoridad está fiscalizando las salidas de dinero en las empresas sin respaldo o que beneficien a dichas personas sin el pago del impuesto.

A continuación se muestra su efecto en la declaración anual del ejercicio:

| Ingresos acumulables obtenidos en el ejercicio | $1’249,600.00 |

Están incluidos los anticipos a cuenta de utilidades |

|

| (–) | Deducciones autorizadas del ejercicio | 794,200.00 | |

| (–) | PTU pagada en el ejercicio | 16,400.00 | |

| (=) | Utilidad fiscal | $439,000.00 | |

| (–) | Pérdidas fiscales de ejercicios anteriores | 74,000.00 | |

| (=) | Resultado fiscal | $365,000.00 | |

| (x) | Tasa de impuesto | 30% | |

| (=) | ISR del ejercicio | $109,500.00 | |

| (–) | Pagos provisionales de ISR | 92,600.00 | |

| (–) | ISR retenido | 3,600.00 | |

| (=) | Diferencia a cargo | $13,300.00 |

Sin embargo, para poder deducir los anticipos en la declaración anual que se asimilan a salarios es importante que se cumplan con los requisitos contenidos en el artículo 27 de la LISR, entre otros, los siguientes:

| Requisitos | Deducción autorizada | Fundamento legal |

| Que se cuente con un comprobante fiscal | Deben ampararse con un comprobante fiscal.

Es importante comentar que el artículo 29-A, último párrafo, del Código Fiscal de la Federación (CFF) establece que las cantidades que estén amparadas en los comprobantes fiscales que no reúnan algún requisito de los establecidos en esta disposición o en el artículo 29 del CFF, según sea el caso, o cuando los datos contenidos en los mismos se plasmen en forma distinta a lo señalado por las disposiciones fiscales, no podrán deducirse o acreditarse fiscalmente, por lo tanto, para poder deducir el pago de los anticipos al considerarse asimilados a salarios, se requiere de un comprobante fiscal. Así, se debe timbrar el comprobante, ya que el obligado será la sociedad o la asociación civil. |

Artículo 27, fracción III, de la LISR. |

| Medios de pago | Deberán ser pagadas con los medios autorizados por el Servicio de Administración Tributaria (SAT) cuando éstos rebasen del importe de $2,000.00, como: transferencia electrónica de fondos, cheque nominativo, tarjeta de crédito, de débito o de servicio, o a través de monederos electrónicos; sin embargo, el artículo 43 del Reglamento de la Ley del Impuesto sobre la Renta (RLISR) establece que las erogaciones efectuadas por salarios, y en general por la prestación de un servicio personal subordinado, pagadas en efectivo, podrán ser deducibles, siempre que además de cumplir con todos los requisitos que señalan las disposiciones fiscales para la deducibilidad de dicho concepto, se cumpla con la obligación inherente a la emisión del comprobante fiscal digital por internet (CFDI) correspondiente por concepto de nómina.

Por lo tanto, si deseas deducir el pago de los anticipos que se asimilan a salarios podrás hacerlo, aunque no sea a través de los medios autorizados por el SAT y los cubras en efectivo, sin importar el monto del pago, si además de cumplir los requisitos aplicables para su deducción se cumple con la obligación de expedir un CFDI. |

Artículo 27, fracción III, de la LISR. |

| Registro contable | Deben estar debidamente registradas en contabilidad y que sean restadas una sola vez. | Artículo 27, fracción IV, de la LISR. |

| Pagos por asimilados a salarios | 1. Efectuar y enterar las retenciones del ISR.

2. Calcular el impuesto anual. 3. Expedir y entregar comprobante fiscal. 4. Solicitar, en su caso, a las personas que contraten el Registro Federal de Contribuyentes (RFC), o bien, cuanto ya hubieran sido inscritas con anterioridad les proporcionen su clave del citado registro. 5. Presentar la declaración informativa por pago de asimilados a salarios en el Anexo 1 del programa Declaración Informativa Múltiple (DIM), a más tardar el 15 de febrero de cada año. Lo anterior de acuerdo con el Artículo Noveno, fracción X, de las disposiciones transitorias de la LISR para 2014. |

Artículo 27, fracción V, segundo párrafo, de la LISR. |

Es importante que se consideren los requisitos anteriores a fin de poder deducir los anticipos que entreguen a los socios o asociados y, como se comentó antes, la de efectuar y enterar la retención de ISR a cargo de tales personas como más adelante analizaremos.

Anticipos en los pagos provisionales para efectos del ISR

Coeficiente de utilidad

Uno de los cuestionamientos es: ¿cuál es el efecto fiscal de los anticipos en los pagos provisionales del ISR? El artículo 14, fracción I, segundo párrafo, de la LISR establece que las personas morales que distribuyan anticipos en los términos de la fracción II del artículo 94 de la LISR, adicionarán a la utilidad fiscal o reducirán de la pérdida fiscal, según corresponda, el monto de los anticipos que, en su caso, hubieran distribuido a sus miembros en los términos de la fracción mencionada, en el ejercicio por el que se calcule el coeficiente, como se muestra a continuación:

| Utilidad fiscal del ejercicio de 2016 para el coeficiente de utilidad aplicable en 2017 | ||

| a) | Si la empresa obtuvo una utilidad fiscal en el ejercicio inmediato anterior, la fórmula quedaría: | |

| CU= | Utilidad fiscal del ejercicio + deducción inmediata + anticipos y rendimientos |

|

| Ingresos nominales | ||

| Pérdida fiscal del ejercicio de 2016 para el coeficiente de utilidad aplicable en 2017 | ||

| b) | Si la empresa obtuvo una pérdida fiscal en el ejercicio inmediato anterior, la fórmula quedaría: | |

| CU= | Pérdida fiscal del ejercicio – (deducción inmediata + anticipos y rendimientos) |

|

| Ingresos nominales | ||

Disminución en la utilidad fiscal

Asimismo, el artículo 14, fracción II, segundo párrafo, de la LISR establece que las sociedades o asociaciones civiles que tributan en el título II de la LISR deberán disminuir de la utilidad fiscal el importe de los anticipos que las mismas distribuyan a sus socios o asociados en los términos del artículo 94, fracción II, de la LISR, como se muestra a continuación:

| Enero | Febrero | Marzo | Abril | Mayo | Junio | ||

| Ingresos nominales del mes | $102,600.00 | $216,400.00 | $324,200.00 | $416,200.00 | $574,200.00 | $694,200.00 | |

| (×) | Coeficiente de utilidad (CU) | 0.1694 | 0.1694 | 0.3240 | 0.3240 | 0.3240 | 0.3240 |

| (=) | Utilidad fiscal estimada del periodo |

$17,380.44 | $36,658.16 | $105,040.80 | $134,848.80 | $186,040.80 | $224,920.80 |

| (–) | Anticipos o rendimientos distribuidos a sus miembros* | 14,000.00 | 28,000.00 | 42,000.00 | 56,000.00 | 70,000.00 | 84,000.00 |

| (=) | Utilidad fiscal previa | $3,380.44 | $8,658.16 | $63,040.80 | $78,848.80 | $116,040.80 | $140,920.80 |

| (–) | Pérdidas fiscales de ejercicios anteriores pendientes de amortizar |

0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 |

| (=) | Utilidad fiscal base del pago provisional | $3,380.44 | $8,658.16 | $63,040.80 | $78,848.80 | $116,040.80 | $140,920.80 |

| (x) | Tasa del artículo 9 de la LISR | 30% | 30% | 30% | 30% | 30% | 30% |

| (=) | ISR causado | $1,014.13 | $2,597.45 | $18,912.24 | $23,654.64 | $34,812.24 | $42,276.24 |

| (–) | Pagos provisionales del ISR efectuados con anterioridad | 0.00 | 890.13 | 2,357.45 | 18,572.24 | 23,182.64 | 34,140.24 |

| (–) | Retenciones del ISR que le hayan efectuado |

124.00 | 240.00 | 340.00 | 472.00 | 672.00 | 846.00 |

| (=) | Pago provisional del ISR | $890.13 | $1,467.32 | $16,214.79 | $4,610.40 | $10,957.60 | $7,290.00 |

| * Deberán disminuir en pagos provisionales los anticipos de manera acumulada. | |||||||

Efectos fiscales para los socios o asociados

Retención del ISR por anticipos distribuidos a los socios (asimilados a salarios)

El artículo 94, fracción II, de la LISR establece que los anticipos a los socios y asociados de las sociedades y asociaciones civiles se asimilan a salarios y que, por tanto, están regulados por el Capítulo I “De los ingresos por salarios y en general por la prestación de un servicio personal subordinado” del Título IV “De las personas físicas” de la LISR. A continuación se muestra un ejemplo de la mecánica para determinar el ISR a cargo de los socios y asociados.

Ejemplo:

Una sociedad civil que tributa en el título II de la LISR entregó en junio de 2016 anticipos a uno de sus socios, por lo que se desea determinar la retención del ISR a cargo por dicho concepto.

| Mes en que se entregó el anticipo a uno de los socios | Junio de 2016 | |

| Monto del anticipo | $10,000.00 | |

| Determinación de la retención de ISR a cargo de junio de 2016 | ||

| Monto del anticipo | $10,000.00 | |

| (–) | Límite inferior (LI) de la tarifa del artículo 96 de la LISR | 8,601.51 |

| (=) | Excedente del LI | $1,398.49 |

| (x) | Porcentaje para aplicarse sobre el excedente del LI | 17.92 |

| (=) | Impuesto previo | $250.61 |

| (+) | Cuota fija | 786.54 |

| (=) | ISR a retener en el mes | $1,037.15 |

| Anticipos | $10,000.00 | |

| (–) | ISR a retener | 1,037.15 |

| (=) | Neto a recibir* | $8,962.85 |

| * Se debe enterar junto con las retenciones que por concepto de sueldos y salarios tengan que enterar o, en su caso, en las fechas establecidas para la misma, en este ejemplo a más tardar el 18 de julio de 2016. Además, es importante expedir el CFDI correspondiente y se recabe la firma inmediatamente. | ||

Cabe señalar que todos los ingresos que se asimilen a salarios están totalmente gravados para el ISR y no tendrán derecho al subsidio para el empleo (SPE).

Retención del ISR por utilidades distribuidas a los socios (dividendos)

Como se comentó antes, en caso de que no se anticipen las utilidades en el ejercicio y si deciden los socios en el siguiente o siguientes ejercicios llevárselas, se le aplicará el tratamiento fiscal de los dividendos establecido en la LISR de conformidad con el artículo 10 y 140 de la misma ley.

Al respecto, el artículo 140, segundo párrafo, de la LISR establece que adicionalmente las personas físicas estarán sujetas a una tasa adicional de 10% sobre los dividendos o utilidades distribuidos por las personas morales residentes en México. Estas últimas estarán obligadas a retener el impuesto cuando distribuyan dichos dividendos o utilidades, y lo enterarán conjuntamente con el pago provisional del periodo que corresponda. El pago realizado por parte de la persona física será definitivo.

No obstante, el Artículo Noveno, fracción XXX, de las disposiciones transitorias de la LISR para 2014 establece que lo anterior aplicará a las utilidades generadas a partir del ejercicio 2014 que sean distribuidas por la persona moral residente en México o establecimiento permanente:

Ejemplo:

Una sociedad civil del título II de la LISR optó por distribuir las utilidades en junio de 2016 (generados en 2014) a una persona física residente en México, las cuales provienen de la Cufin. Los datos son los siguientes:

| Dividendos generados en 2014 | $150,000.00 | ||

| Mes de la distribución | Junio de 2016 | ||

| Determinación del ISR a cargo de la persona física | |||

| Dividendos distribuidos | $150,000.00 | ||

| (×) | Retención de ISR | 10% | |

| (=) | Monto de ISR a retener al socio persona física | $15,000.00 | |

El pago realizado por parte de la persona física será definitivo, por lo que se recomienda retirar las utilidades con base en lo anterior, es decir, evalúe tal procedimiento, ya que es mejor realizar anticipos a cuenta bajo la figura de asimilados a salarios y se evita la retención de 10% del ISR por parte de la sociedad o asociación civil.

En este caso el importe neto a recibir por parte del socio o asociado será el siguiente:

| Dividendos distribuidos | $150,000.00 | |

| (–) | Retención de ISR | 15,000.00 |

| (=) | Neto a recibir | $135,000.00 |

Ahora bien, los socios o asociados que reciban ingresos por dividendos o utilidades durante el ejercicio, deberán acumular la cantidad de $150,000.00 a los demás ingresos en su declaración anual, y el importe de $15,000.00 ya no será acreditable en la declaración anual, por lo que se debe evaluar si conviene retirar las utilidades por esta vía.

Conclusión

En este artículo abordamos el tema de los anticipos a cuenta de utilidades o dividendos distribuidos por las sociedades y asociaciones civiles a los socios y asociados, y su efecto fiscal en el ISR.

Confirma tus conocimientos y responde las siguientes preguntas:

1. Las sociedades y asociaciones civiles que entreguen anticipos a los socios o asociados se deben considerar como:

_________________________________________________________________________________________________________________________________________________________________________________________________________________

2. La retención del ISR correspondiente a los anticipos que entreguen a sus miembros cuando los distribuyan las sociedades y asociaciones civiles del título II de la LISR se deben enterar:

_________________________________________________________________________________________________________________________________________________________________________________________________________________

3. Es uno de los requisitos para que proceda la deducción de los anticipos a los socios o asociados:

_________________________________________________________________________________________________________________________________________________________________________________________________________________

Para responder ingresa a:

https://b.socrative.com/login/student/

C.P. Hugo Coca

Bienvenido lector a esta otra entrega en donde continuaremos hablando de las razones financieras. Como recordarás, en el capítulo anterior se habló de qué es y cuál es el proceso del análisis financiero, además de estudiar las razones financieras de liquidez y endeudamiento. En este capítulo se estudiarán las razones de movilidad y productividad.

Antes de hablar de la razón de movilidad se debe mencionar sobre qué es el ciclo financiero o ciclo de caja.

Este es el constante movimiento de bienes o servicios para convertirlos en efectivo u otro tipo de recursos con los cuales la empresa puede continuar operando, y una vez que se cumple vuelve a empezar (inyección de efectivo para reiniciar el ciclo nuevamente).

Este ciclo indica, por ejemplo:

• Rotación de inventarios.

• Rotación o pago de proveedores.

• Recuperación de las cuentas por cobrar.

| Fabricación

Saldo de cuentas Ventas y cuentas Compras de materias primas o mercancías Cobros Dinero entrada de efectivo salida de efectivo El ciclo de operación del efectivo |

El objetivo es que este ciclo calculado en días no sea tan amplio, ya que estaríamos cayendo en la posibilidad de no continuar con las operaciones debido a falta de recursos por un mal cálculo.

Es fundamental saber si vamos a poder cubrir todos los pagos; no es fácil, pero si es posible, el gerente debe manejar el concepto de ciclo de caja y, sobre todo, aplicarlo en la empresa, el objetivo clave de la gestión del capital del trabajo es evitar quedarse sin efectivo, lo cual debe tenerlo bien en claro la gerencia. Antes de pensar en cómo solicitar créditos, el gerente debe aprender a gestionar el efectivo que se tiene.

Para entender el ciclo de caja se deben tener en cuenta dos conceptos.

1. Ciclo operativo.

2. El ciclo de pago del efectivo (caja).

En el siguiente cuadro se pueden comprender estos conceptos:

| Ciclo de operación 155 = 85 + 70 | |||||||

| Compras | Ventas | Cobranza | |||||

| 85 Días inventario |

70

Días cartera |

||||||

| 0 | |||||||

| 35 | 85 | 155 | |||||

| Días pago

35 |

|||||||

| Pagos Salida de efectivo |

Ciclo de caja 120 = 155 – 35 | Entrada de efectivo |

|||||

| Tiempo en días | |||||||

| 0 | |||||||

Ahora veamos cómo se entiende la razón financiera de movilidad.

Movilidad financiera

Es la capacidad de influir en el grado de cambio de los recursos económicos con objeto de determinar el mix de recursos en un momento dado. Ante esta situación, el objetivo para cualquier gestor financiero, colaborador necesario para la buena dirección estratégica, será el de lograr una gestión adecuada de flujos financieros a lo largo del tiempo. En términos financieros, la actividad empresarial aparece como un continuo entrar y salir de flujos de uso especializado con la esperanza de generar beneficios.

El objetivo último de la movilidad es alcanzar un estado de equilibrio en los flujos de fondos, consistente con los objetivos esenciales de la empresa.

Productividad

La productividad puede definirse como la relación entre la cantidad de bienes y servicios producidos y la cantidad de recursos utilizados. La productividad es un indicador que refleja qué tan bien se están usando los recursos de una economía en la producción de bienes o servicios.

Uno de los problemas comunes que hay entre diversas personas es el confundir el concepto de productividad financiera con otros conceptos, como:

• Eficiencia (la ejecución disciplinada de un trabajo determinado, aun que éste no resulte efectivo para conseguir los resultados deseados).

• Eficacia (la obtención del resultado deseado, aunque no se haya ejecutado el trabajo o plan de forma disciplinada).

• Intensidad del trabajo (el sobreesfuerzo del trabajador en la realización de sus actividades, ya sea mediante el aumento de horas de trabajo o exigiendo mucha más producción en la misma jornada laboral).

Si la producción crece para un mismo nivel de consumo, el índice de productividad también lo hace, indicando que la empresa es más productiva, es decir, que administra mejor sus recursos para producir más con la misma cantidad de recursos.

Un índice de productividad puede utilizarse para comparar el nivel de eficiencia de la empresa, ya sea en un conjunto, o respecto de la administración de uno o varios recursos en particular.

Si tú como administrador sospechas que tu empresa no es productiva (su índice de productividad total es bajo), la acción inmediata será investigar el porqué de estos resultados negativos; para este efecto se pueden considerar los índices de productividad parciales, con los cuales podrás investigar, por ejemplo, si estás consumiendo mucha materia prima y, en ese caso, deberás investigar cuáles son las fuentes de desperdicio.

A continuación explico en el siguiente cuadro la interpretación básica de las razones financieras de movilidad y productividad y un adelanto de las de rentabilidad, que explicaré en el próximo capítulo.

| Qué miden | Nombre razón | Fórmula | Interpretación básica |

| Recuperación de cxc (cartera) | Cxc x días

Vtas a crédito |

Plazo promedio de cobro. Días promedio de RECUPERACIÓN de la cartera de clientes. | |

| Movilidad | Rotación de inventarios | invent x días

Costo de vtas |

DÍAS promedio de mantenimiento de inventarios. Número de días en que la empresa vende sus inventarios totales. |

| Rotación de proveedores | proveed x días

Costo de vtas |

Días promedio de pago a proveedores, número de días que en promedio los proveedores financian a la empresa. | |

| Eficiencia de planta | Vts

af |

Eficiencia en el uso de las inversiones en activos fijos, exceso o insuficiencia de activos fijos o de ventas. | |

| Productividad | Productividad INVERSIÓN propia | Vts

CC |

Eficiencia en el uso de la inversión de los accionistas, exceso o insuficiencia de capital propio o ventas. |

| Productividad activo total | Vts

at |

Eficiencia en el uso de las inversiones en activos totales, exceso o insuficiencia de activos o ventas. | |

| Rentabilidad (rendimiento) |

Rendimiento sobre inversión propia | uns

Cc-un |

Rentabilidad del capital propio. Es el índice de rentabilidad o rendimiento sobre la inversión de los accionistas. |

| Rendimiento sobre inversión total | Un

at |

Rentabilidad de la inversión (total) es el ÍNDICE de rentabilidad o rendimiento sobre la inversión de los accionistas y de terceros. |

| Siglas | Significado |

| Ac | Activo circulante. |

| Pcp | Pasivo a corto plazo. |

| Inv | Inventario. |

| Pt | Pasivo total. |

| Cc | Capital contable. |

| Preban | Préstamos bancarios. |

| At | Activo total. |

| Ut ant int e imp | Utilidad antes de intereses e impuestos. |

| Int | Intereses. |

| Cxc | Cuentas por cobrar. |

| Vtas | Ventas. |

| Invent | Inventario. |

| Proveed | Proveedores. |

| Af | Activo fijo. |

| Un | Utilidad neta. |

| Util | Utilidad. |

| Ub | Utilidad bruta. |

| UOP | Utilidad o pérdida de operación. |

Actividad de aprendizaje

Sopa de letras

| a | o | p | e | r | a | c | i | o | n | i | o | n |

| w | p | o | t | d | c | d | f | c | a | l | s | a |

| s | x | r | m | p | o | e | l | x | d | g | d | d |

| e | n | r | o | r | k | p | u | n | f | g | a | o |

| u | o | v | e | m | t | r | j | a | s | d | b | m |

| n | i | h | w | c | o | e | o | x | i | d | i | r |

| i | n | u | q | i | l | v | s | v | j | s | r | p |

| d | o | d | w | o | r | i | i | e | k | e | q | e |

| a | i | c | z | t | c | t | c | l | l | f | w | i |

| d | c | q | e | s | c | c | t | a | i | i | x | j |

| e | a | d | r | u | v | i | i | o | x | d | k | p |

| s | t | p | d | c | o | o | l | t | c | j | a | t |

| n | o | o | o | n | m | c | a | s | v | c | a | d |

| d | r | n | d | i | i | e | c | t | o | s | b | c |

| p | m | t | a | c | f | g | c | u | n | e | n | o |

L.D. Ivonne Rendón Roque

Introducción

El contrato es un acuerdo de voluntades y funge como la principal fuente de derechos y obligaciones, tanto por la ley como por la doctrina, por tanto, el contrato es, por excelencia, el negocio jurídico en que se manifiesta con eficacia máxima la libre voluntad de los sujetos de derecho.

De lo anterior deriva la libertad contractual, denominada así a la facultad que cada una de las partes tiene para decidir cómo, en qué circunstancias y términos desea celebrar un contrato.

En el presente artículo revisaremos los aspectos básicos del contrato de compraventa, por lo que al igual que el resto de los actos jurídicos es necesario que esencialmente cumpla con los elementos de validez y de existencia.

Contrato de compraventa

El contrato de compraventa es el más común en la práctica, ya que se puede dar desde ir al supermercado, vender un automóvil o un inmueble, aunque en cada uno de estos supuestos conlleva diferentes formalidades.

Por medio del contrato de compraventa una persona denominada enajenante o vendedor transmite la propiedad de una cosa e inclusive un derecho a otra llamada adquirente o comprador a cambio de un precio cierto y en dinero. Las características de este contrato son las siguientes:

• Real. Para que se pueda materializar se requiere forzosamente la entrega de la cosa sobre la que versa el contrato.

• Oneroso. Estipula derechos y obligaciones de manera recíproca desde el momento mismo del perfeccionamiento del contrato.

• Bilateral. Ambas partes se obligan, es decir, hay obligaciones recíprocas, esto es, a cambio del precio cierto y en dinero se entrega materialmente el bien o, en su caso, el derecho se transmite.

• Obligatorio. Genera obligaciones y efectos reales.

• Aleatorio. El contrato de compraventa puede ser aleatorio, aunque resulta una excepción, toda vez que desde el principio se fija el precio cierto y en dinero, así como el bien a enajenar. Son contratos aleatorios aquellos en donde los efectos, las ganancias, así como las pérdidas dependen de un acontecimiento incierto, un ejemplo de contrato aleatorio es el de compraventa de esperanza porque depende de un hecho futuro e incierto.

• Consensual. En este tipo de contratos basta el consentimiento o aceptación de las partes al momento mismo en que se estipulan las condiciones del contrato.

• Principal. El contrato de compraventa puede existir por sí mismo y tiene un fin propio independiente a los demás.

• Conmutativo. Este contrato es 100% oneroso, con la particularidad de que las prestaciones deben ser ciertas al igual que las partes desde el momento mismo de la celebración del contrato.

Elementos del contrato de compraventa

Por regla general, la venta es perfecta y obligatoria para las partes cuando se han convenido sobre la cosa y su precio, aunque la primera no haya sido entregada ni el segundo satisfecho.

Todo contrato cuenta con elementos personales, reales y formales atendiendo la naturaleza de cada uno de éstos. A continuación se precisa cada uno de dichos elementos.

Elementos personales

Enajenante. Dicha figura recae en la persona propietaria del bien o derecho y que transmitirá dicho dominio a cambio de un precio cierto y en dinero.

Adquirente. Es la persona a la que se le transmitirá la propiedad del bien y se convertirá en el nuevo dueño.

Elementos reales

Objeto. Debe ser física y jurídicamente posible y será el fondo o motivo del contrato.

Precio. Contraprestación monetaria a la que se obliga el comprador para efecto de que se le entregue materialmente el bien y funja como nuevo propietario.

Si el precio de la cosa vendida se ha de pagar parte en dinero y parte con el valor de otra cosa, el contrato será de venta cuando la parte de numerario sea igual o mayor que la que se pague con el valor de otra cosa. Si la parte en numerario fuere inferior, el contrato será permuta.

Los contratantes pueden convenir en que el precio sea el que corre en día o lugar determinados o el que fije un tercero.

El comprador debe pagar el precio en los términos y plazos convenidos. A falta de convenio lo deberá pagar al contado. La demora en el pago del precio lo constituirá en la obligación de pagar réditos al tipo legal sobre la cantidad que adeude.

Elementos formales

El contrato de compraventa no requiere para su validez formalidad alguna especial, sino cuando recae sobre un inmueble, por lo que tratándose de muebles podrá ser verbal o por escrito atendiendo el objeto del contrato.

En estricto sentido, el único contrato de compraventa que deberá formalizarse en escritura pública es aquel donde el objeto del contrato sea un bien inmueble; sin embargo, para generar mayor seguridad jurídica a las partes se recomienda celebrar un contrato privado tratándose de venta de bienes muebles, por ejemplo, al enajenar un vehículo.

Las enajenaciones de bienes inmuebles cuyo valor de avalúo no exceda al equivalente a 365 veces el salario mínimo general diario vigente en el Distrito Federal (SMGDF) en el momento de la operación, esto es, $26,659.60 para el ejercicio fiscal 2016 y la constitución o transmisión de derechos reales estimados hasta la misma cantidad o que garanticen un crédito no mayor de dicha suma, podrán otorgarse en documento privado firmado por los contratantes ante dos testigos cuyas firmas se ratifiquen ante notario, juez competente o Registro Público de la Propiedad (RPP), lo cual resulta inoperante ya que es nulo referirse a un inmueble de dicho valor.

Efectos del contrato de compraventa

De manera sucinta podemos señalar que los efectos generales de cualquier contrato de compraventa son los siguientes:

• Transmisión de la propiedad, es decir, el adquirente en el contrato se convertirá en el nuevo propietario. Lo anterior conlleva los derechos y obligaciones generados por la celebración de dicho contrato, es decir, las consecuencias jurídicas derivadas por el mismo.

• Responder al saneamiento por evicción, es decir, el vendedor se encuentra obligado a responder en caso de que un tercero alegue tener mejor derecho que el adquirente, por lo que este último es desposeído del bien objeto del contrato.

• Se puede exigir el pago de daños y perjuicios, esto aplica cuando el acreedor puede exigir al deudor el equivalente a la utilidad o beneficio que a aquél le hubiese reportado el cumplimento efectivo, íntegro y oportuno de la obligación instaurada entre las partes o la reparación del mal causado al acreedor.

Modalidades de la compraventa

De conformidad con el propio Código Civil Federal (CCF), el contrato de compraventa puede adoptar diferentes modalidades entre las que considera las enunciadas a continuación:

• Pública o privada. Precisamente, como su nombre lo establece, al intervenir un fedatario público el contrato se convierte en público dada su propia naturaleza, por ejemplo, al enajenar un bien inmueble; en cambio, cuando simplemente el contrato se celebra sin la necesidad de que intervenga un fedatario público esta compraventa es privada.

• Judicial o extrajudicial. En la compraventa extrajudicial hay litigio, pero no hay una sentencia, mientras que en la judicial ya hay sentencia y los bienes se venden a través de una puja o almoneda de remate.

• Voluntaria o necesaria. En la necesaria, como su nombre lo establece, el Estado impone a las partes ya sea comprar o vender determinado bien; en la voluntaria, en cambio, la pueden celebrar libremente las partes, incluso el Estado puede intervenir, como parte por supuesto y no como juzgador o impartidor de justicia.

• Compraventa en abonos. La forma de cubrir el precio o deuda será a través de diversos pagos o parcialidades. La venta que se haga facultando al comprador para que pague el precio en abonos, se sujetará a lo siguiente:

– Si la venta es de bienes inmuebles, puede pactarse que la falta de pago de uno o varios abonos ocasionará la rescisión del contrato. La rescisión producirá efectos contra el tercero que hubiere adquirido los bienes de que se trata, siempre que la cláusula rescisoria se haya inscrito en el RPP.

– Si se trata de bienes muebles que sean susceptibles de identificarse de manera indubitable, podrá también pactarse la cláusula rescisoria, de que habla contra terceros si se inscribió en el registro público.

– Si se trata de bienes muebles que no sean susceptibles de identificarse, los contratantes podrán pactar la rescisión de la venta por falta de pago del precio, pero esa cláusula no producirá efectos contra el tercero de buena fe que hubiere adquirido dichos bienes.

• Compraventa con reserva de dominio. En este tipo de contratos el vendedor no entrega el bien al celebrar el contrato, ya que para la entrega material deberá haberse cubierto por completo el precio que se haya estipulado, por lo que el enajenante se reserva el dominio hasta que se termine de pagar la cosa. Mientras no se venza el plazo para pagar el precio, el vendedor no podrá enajenar la cosa vendida con reserva de propiedad. Esta limitación de dominio se anotará en la parte correspondiente.

• Compraventa con pacto de preferencia. En algunos contratos se establece una cláusula donde se señala a quién se va a ofrecer el bien en caso de que a su vez se venda éste. El derecho adquirido por el pacto de preferencia no puede cederse, ni pasa a los herederos del que lo disfrute. Además, si se ha concedido un plazo para pagar el precio, el que tiene el derecho de preferencia no puede prevalerse de este término si no da las seguridades necesarias de que pagará el precio al expirar el plazo.

• Compraventa de esperanza. Al hablar de las características de este tipo de contrato señalamos que como regla el objeto y el precio es cierto; sin embargo, puede pactarse que los efectos, las ganancias o las pérdidas dependan de un acontecimiento incierto.

• Compraventa por acervo o a la vista. De manera general podemos considerar venta por acervo a la venta de mayoreo o en grandes cantidades o volúmenes, mientras que a la vista es comprar y pagar por lo que se ve.

Si la venta se hizo sólo a la vista y por acervo, aun cuando sea de cosas que se suelen contar, pesar o medir, se entenderá realizada luego que los contratantes se avengan en el precio, y el comprador no podrá pedir la rescisión del contrato alegando no haber encontrado en el acervo la cantidad, peso o medida que él calculaba; no obstante, habrá lugar a la rescisión si el vendedor presentare el acervo como de especie homogénea, y ocultare en él especies de inferior clase y calidad de las que están a la vista.

• Compraventa sobre muestras. Cuando se trate de venta de artículos determinados y perfectamente conocidos, el contrato podrá hacerse sobre muestras.

Derechos y obligaciones de las partes

Del vendedor

La redacción de cada contrato generará derechos y obligaciones en función de éste; sin embargo, de manera general las obligaciones del vendedor son las siguientes:

• Entregar la cosa. Los gastos de la entrega de la cosa vendida son de cuenta del vendedor, y los de su transporte o traslación, de cargo del comprador, salvo convenio en contrario.

• Transferir la propiedad.

• Responder por vicios ocultos, es decir, debe garantizar la calidad del bien.

• Conservar y custodiar la cosa hasta el momento de la entrega.

• Garantizar el derecho personal.

• Garantizar la evicción.

Del comprador

Por su parte, el comprador cuenta con los siguientes derechos y obligaciones:

• Pagar el precio de la cosa en el tiempo, lugar y forma convenidos. Si no se han fijado tiempo y lugar, el pago se hará en el tiempo y lugar en que se entregue la cosa.

• La falta de pago del precio da derecho para pedir la rescisión del contrato, aunque la venta se haya hecho a plazo.

• El comprador deberá pagar intereses por el tiempo que medie entre la entrega de la cosa y el pago del precio, en los tres casos siguientes:

i. Si así se hubiere convenido.

ii. Si la cosa vendida y entregada produce fruto o renta.

iii. Si se hubiere constituido en mora.

Riesgos de la compraventa

En estricto sentido, nadie puede vender lo que no es de su propiedad, aunque en la práctica hemos escuchado fraudes, así como adquirientes de buena fe que deben ser saneados por evicción, entre otros.

La venta de cosa ajena es nula, y el vendedor es responsable de los daños y perjuicios si procede con dolo o mala fe; sin embargo, el contrato quedará revalidado si antes de que tenga lugar la evicción, el vendedor adquiere la propiedad de la cosa vendida por cualquier título legítimo.

Cuando un mismo bien hubiese sido vendido a diversas personas por el mismo vendedor prevalecerá la venta primera en fecha; si no fuere posible verificar la prioridad de ésta, prevalecerá la hecha al que se halle en posesión de la cosa tratándose de bienes muebles, mientras que tratándose de bienes inmuebles prevalecerá la venta que primero se haya registrado; y si ninguna lo ha sido, se estará a la fecha en que se haya poseído el bien.

Asimismo, hemos escuchado sobre la venta de derechos litigiosos ya que no está prohibida, pero el vendedor que no declare la circunstancia de hallarse la cosa en litigio, es responsable de los daños y perjuicios si el comprador sufre la evicción, quedando, además, sujeto a las penas respectivas.

Por lo anterior, es importante que en las declaraciones del contrato el enajenante manifieste que es el dueño legítimo de la cosa, además de precisar, en su caso, que se encuentra en litigio.

Entre otros de los riesgos que podría acarrear un contrato de compraventa se encuentran:

• Que se destruya la cosa total o parcialmente.

• Pérdida total o parcial del bien.

• Que el objeto materia del contrato se vea afectado total o parcialmente por evicción.

Modos de terminación

Como cualquier otro tipo de contrato, el de compraventa podrá rescindirse; sin embargo, se deberán seguir las reglas que el propio instrumento haya estipulado en dichos casos, ya que en determinados supuestos podrá exigirse una pena convencional. Otros de los motivos por los que se puede terminar el contrato de compraventa son los siguientes:

• Frustración. La frustración de la obligación se deba a una circunstancia extraña a la obligación y al propio deudor, por ejemplo, al hablar de caso fortuito o fuerza mayor.

• Extinción de sus efectos. Este modo podrá darse cuando el contrato ya no satisface la necesidad del acreedor o porque el acreedor ha alcanzado su objetivo por otros medios.

• Incumplimiento. Es decir, una de las partes no satisfizo perfectamente las cláusulas del contrato, ya sea con el precio, o bien, la cosa no cumple con las características que se especificaron en el documento legal, por lo que ordinariamente puede demandar y solicitar se pague la pena convencional que en su caso se haya precisado al celebrar el contrato.

Figuras afines

Según la doctrina, entre los contratos, actos o figuras jurídicas análogos al de compraventa se encuentran los siguientes:

• Permuta.

• Suministro.

• Arrendamiento.

• Derechos litigiosos.

Por ser uno de los contratos traslativos de dominio más usuales, seguido claro está del de compraventa, profundizaremos un poco respecto al contrato de permuta, entendiéndose por éste al contrato traslativo de propiedad por el que uno de los contratantes se obliga a transferir la propiedad de un bien y el otro, a su vez, se obliga a transferir la propiedad de otro bien a cambio. La clasificación de este contrato es muy parecida al de compraventa, por lo que tenemos lo siguiente:

• Principal.

• Bilateral.

• Oneroso.

• Consensual.

• Conmutativo.

• Instantáneo.

De la misma forma, los elementos reales de este contrato son el objeto y el precio, así como los formales aplican bajo las mismas reglas que el contrato de compraventa, es decir, tratándose de bienes inmuebles deberá ser a través de escrito público y como regla puede ser verbal, aunque se reitera que para darle mayor seguridad jurídica el contribuyente puede optar por celebrar un contrato privado.

Respecto a las partes del contrato hay diferentes posturas en la doctrina, ya que el CCF no precisa obligaciones ni denominaciones de las partes. Algunos indican que como cualquier otro contrato, las partes serían permutante y permutuario, aunque en estricto sentido ambas partes tienen los mismos derechos y obligaciones, por lo que algunos autores se inclinan por denominar a ambos permutantes.

Finalmente, podemos señalar que el contrato de permuta puede darse si la equivalencia del precio del bien de la otra persona se encuentra cubierto en más de 51% en especie, por lo que el resto puede ser en dinero, por tanto, si el 51% es cubierto a través de dinero no se trata de permuta sino de compraventa.

Confirma tus conocimientos y responde las siguientes preguntas:

1. Es una de las características del contrato de compraventa:

________________________________________________________________________________

________________________________________________________________________________

2. Tratándose de venta de bienes inmuebles, dicho contrato deberá cumplir con la siguiente formalidad:

________________________________________________________________________________

________________________________________________________________________________

3. Es una de las figuras afines del contrato de compraventa:

________________________________________________________________________________

________________________________________________________________________________

Para responder ingresa a:

https://b.socrative.com/

login/student/

L.D. José Avendaño Duran

L.C. y E.F. Rodmyna Aurora Domínguez Pastrana

L.D. Ivonne Rendón Roque

L.D. Joan Irwin Valtierra Guerrero

Mtro. y E.F. Juan Carlos Victorio Domínguez

Las respuestas que aquí aparecen fueron elaboradas considerando las disposiciones fiscales, laborales y de seguridad social vigentes, con base en los datos proporcionados por nuestros lectores, por lo que si la información entregada por ellos fuere imprecisa o incorrecta, la respuesta podría variar sustancialmente.

LISR:

1. Deducción de inversiones.

2. Deducción del IVA.

3. Remanente ficto para las personas morales con fines no lucrativos.

CFF:

4. Apertura de sucursal o establecimiento.

LFPIORPI:

5. Comercialización de autos nuevos o usados.

LISR 1.

Deducción de inversiones

Pregunta

Una persona física que tributa en el régimen de las actividades empresariales y profesionales se dedica a la comercialización de calzado y accesorios para dama. Recientemente acaba de comprar un camión de carga en $450,000.00, por lo que desea saber si hay alguna limitación respecto a la aplicación de la deducción fiscal, ya que un familiar le ha comentado que sólo es deducible hasta $175,000.00. ¿Es correcto lo que le señala su familiar?

Respuesta

No, ya que para ese tipo de vehículos no hay limitación alguna al considerarse camión de carga.

Conforme al artículo 32, fracción II, de la Ley del Impuesto sobre la Renta (LISR) se establece que las inversiones en automóviles sólo serán deducibles hasta por un monto de $175,000.00. El artículo 34, fracción VI, de la misma ley dispone también que tratándose de automóviles, autobuses, camiones de carga, tractocamiones, montacargas y remolques, el porcentaje máximo autorizado como deducción anual es de 25%.