Mtro. y E.F. Juan Carlos Victorio Domínguez

Introducción

Actualmente muchas de las operaciones que realizan los contribuyentes son a crédito; sin embargo, en ocasiones nos anticipan o se anticipan cantidades para la venta o adquisición de bienes o para servicios a fin de garantizar el cumplimiento de lo que se contrató, ya sea anticipos de clientes, o bien, anticipos a proveedores.

Lo anterior ha generado una serie de confusiones en relación con el efecto de los anticipos recibidos, o bien, a los otorgados, por parte de los contribuyentes, ya que en la práctica es usual confundirse con los pagos a cuenta (parcialidades) o depósitos, los cuales tienen un esquema diferente. En esta ocasión analizaremos el tratamiento contable y fiscal de los anticipos.

Antes de analizar a detalle el tema es importante precisar cuándo verdaderamente estamos en presencia de un anticipo. Para comprender lo anterior, a continuación se comenta lo siguiente:

Anticipo. Es la cantidad que se recibe o entrega a cuenta del precio que aún no está definido, cuando jurídicamente no hay enajenación de bienes o prestación de servicios.

Pago a cuenta. Es la cantidad que se recibe o entrega a cuenta del precio total, cuando jurídicamente hay enajenación o prestación de servicios.

Depósito. Es la cantidad que se entrega para garantizar o formalizar un contrato, la cual se devolverá en un futuro.

E

ntonces para saber cuándo estamos en presencia de enajenación de bienes o prestación de servicios nos debemos remitir al Código Civil Federal (CCF).

Al respecto, el artículo 1792 de este cuerpo normativo señala que un convenio es el acuerdo de dos o más personas para crear, transferir, modificar o extinguir obligaciones. Asimismo, el artículo 1793 del CCF establece que los convenios que producen o transfieren las obligaciones y derechos toman el nombre de contratos.

Hay diversos contratos que regulan las diversas operaciones que realizan las personas, en esta ocasión nos enfocaremos a los contratos de:

1. Compraventa.

2. Prestación de servicios.

En el caso del numeral 1, el artículo 2248 del CCF señala que habrá compraventa cuando uno de los contratantes se obliga a transferir la propiedad de una cosa o de un derecho, y el otro a su vez se obliga a pagar por ellos un precio cierto y en dinero. Asimismo, con base en el artículo 2249 del CCF se establece que por regla general, la venta es perfecta y obligatoria para las partes cuando se han convenido sobre la cosa y su precio, aunque la primera no haya sido entregada ni el segundo satisfecho.

De lo anterior se desprende que si en la operación los contratantes han convenido cosa y precio, jurídicamente existirá compraventa, de ahí que cualquier pago que se haga se entenderá a cuenta del precio que se haya pactado (pagos a cuenta); caso contrario sucede cuando no se ha convenido cosa y precio, si se entrega algún importe como adelanto de la operación estaremos en presencia de un anticipo.

Para el caso del numeral 2, el artículo 2606 del CCF señala que el que presta y el que recibe los servicios profesionales pueden fijar, de común acuerdo, retribución debida por ellos. Al respecto, el artículo 2610 del CCF establece que el pago de los honorarios se hará en el lugar de la residencia del que ha prestado los servicios profesionales, inmediatamente que preste cada servicio o al fin de todos.

Se concluye que en el caso de prestación de servicios, si jurídicamente ya se llevó a cabo un contrato de prestación de servicios, cualquier pago que se haga se entenderá a cuenta del precio que se haya pactado (pago a cuenta); caso contrario sucede cuando no hay contrato de prestación de servicios y si se entrega algún importe como adelanto de la operación estaremos en presencia de un anticipo.

Aspecto contable

Anticipos de clientes

El boletín C-9 “Pasivo, provisiones, activos y pasivos contingentes y compromisos”, de las Normas de Información Financiera (NIF), define en su párrafo 26 claramente que los anticipos de clientes son cobros anticipados a cuenta de futuras ventas de productos o prestación de servicios.

Además, en el párrafo 51 del boletín en comento se establece que los anticipos de clientes deben reconocerse como pasivos por el monto de efectivo o, en su caso, por el valor razonable de los bienes o servicios recibidos en el momento de la transacción.

Ahora bien, en relación con los ingresos, en la NIF A-5 “Elementos Básicos de los Estados Financieros”, en su párrafo 43 define al ingreso como “el incremento de los activos o el decremento de los pasivos de una entidad, durante un periodo contable, con un impacto favorable en la utilidad o pérdida neta o, en su caso, en el cambio neto en el patrimonio contable y, consecuentemente, en el capital ganado o patrimonio contable”, por ejemplo: si a una entidad le depositan en la cuenta bancaria por la venta de mercancías en un periodo contable tendrá un impacto en la utilidad.

No obstante lo anterior, en el párrafo 46 de la NIF señalada se estipula que no deben reconocerse como ingresos los incrementos de activos derivados del aumento de pasivos, tal es el caso de los anticipos. Al respecto, de acuerdo con la misma NIF A-5 antes referida, en su párrafo 50 se establece lo siguiente:

__________________________________________________________________

En caso de que una parte o la totalidad de una contraprestación pactada, se reciba de manera anticipada a la devengación del ingreso relativo, dicho anticipo debe reconocerse como un pasivo, siempre que se cumpla cabalmente con la definición de éste; tal es el caso del reconocimiento como pasivo de un anticipo de clientes.

__________________________________________________________________

Es decir, un anticipo de clientes se debe considerar como pasivo y no como un ingreso, además de que no tendrá ninguna repercusión en la utilidad o pérdida neta de la entidad, ya que se genera una obligación que se debe cumplir con el cliente y, sobre todo, porque no incrementa el patrimonio contable ya que se registra como pasivo.

Finalmente, como se ha explicado, los anticipos de clientes se tienen que considerar como un pasivo, entendiendo como tal, según el boletín C-9 “Pasivo, provisiones, activos y pasivos contingentes y compromisos”, párrafo 7 de las NIF, como el conjunto o segmento cuantificable, de las obligaciones presentes de una entidad, virtualmente ineludibles, de transferir activos o proporcionar servicios en el futuro a otras entidades, como consecuencia de transacciones o eventos pasados.

Ejemplo:

Una persona moral que tributa en el Régimen General de la Ley del Impuesto sobre la Renta (LISR) (entidad) dedicada a la compraventa de mercancías (muebles) y que en junio de 2016 recibió un anticipo de un cliente por la adquisición de mercancías y en julio se entregó la mercancía y el comprobante fiscal digital por internet (CFDI) correspondiente, desea realizar su registro contable:

|

Debe |

Haber |

| Bancos |

|

|

| Banco del Sur, S.A. |

$400,000.00 |

|

| Anticipos de clientes |

|

|

| Proveedora del Centro, S.A. de C.V. |

|

$400,000.00 |

| Registro de anticipo del cliente “Proveedora del Centro, S.A. de C.V.” |

|

|

|

Debe |

Haber |

| Bancos |

|

|

| Banco del Sur, S.A. |

$528,000.00 |

|

|

|

|

| Anticipo de clientes |

$400,000.00 |

|

| Proveedora del Centro, S.A. de C.V. |

|

|

|

|

|

| Ventas |

|

$800,000.00 |

| Artículos “A” |

|

|

|

|

|

| IVA trasladado cobrado |

|

|

| Tasa de 16% |

|

$128,000.00 |

|

|

|

| Registro de la venta de mercancías, el impuesto al valor agregado (IVA) trasladado cobrado, así como la cancelación del anticipo del cliente “Proveedora del Centro, S.A. de C.V.” |

|

|

|

Debe |

Haber |

| Costo de ventas |

|

|

| Artículos “A” |

$600,000.00 |

|

| Almacén |

|

|

| Artículos “A” |

|

$600,000.00 |

| Registro de la venta de mercancías a precio de costo. |

|

|

A continuación se registran en cuentas de mayor:

| Bancos |

|

Anticipo de clientes |

| 1) $400,000.00 |

|

|

2) $400,000.00 |

$400,000.00 (1 |

| 2) $528,000.00 |

|

|

|

|

| Ventas |

|

Costo de ventas |

|

$800,000.00 (2 |

|

2A) $600,000.00 |

|

|

|

|

|

|

| IVA trasladado cobrado |

|

Almacén |

|

$128,000.00 (2 |

|

|

$600,000.00 (2A |

|

|

|

|

|

Es importante señalar que al momento de hacer la entrega de la mercancía se debe cancelar el anticipo de clientes y registrar, asimismo, el costo de lo vendido, además el IVA se cobraría al momento en que se lleve a cabo jurídicamente la enajenación, en nuestra opinión antes no habría traslado, como se verá más adelante en las disposiciones fiscales.

En el estado de posición financiera la cuenta de anticipo de clientes se presenta en el pasivo circulante en el grupo de cuentas por pagar, ya que si no se efectúa la venta o no se presta el servicio, se tiene que devolver el anticipo.

Anticipos a proveedores

La NIF C-4 “Inventarios” en su párrafo 44.7.6.1. establece que los anticipos a proveedores deben tratarse conforme a la NIF C-5 “Pagos anticipados” y sólo deben reconocerse como inventarios los activos que cumplan con la definición de éstos que se incluye en el inciso h) del párrafo 30.1. de esta NIF, que por su importancia se comenta a continuación:

__________________________________________________________________

Son activos no monetarios sobre las cuales la entidad ya tiene los riesgos y beneficios:

• Adquiridos y mantenidos para su venta en el curso normal de las operaciones de una entidad.

• En proceso de producción o fabricación para su venta como productos terminados.

• En forma de materiales a ser consumidos en el proceso productivo o en la prestación de los servicios.

__________________________________________________________________

Al respecto, cuando los proveedores transfieren a la entidad adquirente los riesgos y beneficios de los artículos que se adquieren deben reconocerse la adquisición del activo (inventario) en su totalidad como parte del rubro de inventarios, es decir, si la entidad tiene la certeza de que dio un anticipo a un proveedor y éste le entregara inventarios, además de que se garantice que el precio no variará, los anticipos a proveedores deben registrarse como inventarios, ya que en caso contrario deben registrarse como pagos anticipados.

Al respecto, de acuerdo con la NIF C-5 “Pagos anticipados” son activos de pagos efectuados en efectivo o equivalentes con la finalidad de asegurar el abastecimiento de bienes, servicios u otros beneficios que se van a recibir en el desarrollo normal de las operaciones futuras de las entidad, pero significa que no deben registrarse como inventarios. Estos pagos pueden hacerse, por ejemplo, pagos de la entidad a cuenta de futuras adquisiciones como:

• Inventarios (mercancías).

• Activos fijos (maquinaria, computadoras, etcétera).

• O, en su caso, para un gasto (material para publicidad, papelería, etcétera).

Pero además pueden hacerse para la adquisición de servicios como: publicidad, rentas de inmuebles, primas de seguros, entre otros.

Ejemplo:

Una persona moral que tributa en el Régimen General de la LISR (entidad) dedicada a la fabricación de zapatos que en junio de 2016 otorgó un anticipo a uno de sus proveedores para la adquisición de materia prima y materiales que se utilizarán en el empaque pero que en julio se recibió la mercancía correspondiente y el CFDI, por lo que desea realizar su registro contable:

|

Debe |

Haber |

| Anticipo a proveedores |

|

|

| Empaques del Sur, S.A. de C.V. |

$100,000.00 |

|

| Bancos |

|

|

| Banco del Sur, S.A. |

|

$100,000.00 |

| Registro del anticipo al proveedor “Empaques del Sur, S.A. de C.V.” para la futura adquisición de mercancía. |

|

|

|

Debe |

Haber |

| Almacén |

|

|

| Artículos “B” |

$200,000.00 |

|

|

|

|

| IVA acreditable pagado |

$32,000.00 |

|

| Tasa de 16% |

|

|

|

|

|

| Bancos |

|

|

| Banco del Sur, S.A. |

|

$132,000.00 |

|

|

|

| Anticipo a proveedores |

|

|

| Empaques del Sur, S.A. de C.V. |

|

$100,000.00 |

|

|

|

| Registro de la compra de mercancías a precio de adquisición, el IVA pagado y cancelación del anticipo. |

|

|

A continuación se registran en cuentas de mayor:

| Bancos |

|

Anticipo a proveedores |

|

$100,000.00 (1 |

|

1) $100,000.00 |

$100,000.00 (2 |

|

$132,000.00 (2 |

|

|

|

|

|

|

|

|

| Almacén |

|

IVA acreditable pagado |

| 2) $200,000.00 |

|

|

2) $32,000.00 |

|

|

|

|

|

|

Es importante señalar que al momento de recibir la mercancía se debe cancelar el anticipo a los proveedores y registrar la entrada de la mercancía al almacén, asimismo, el IVA se pagaría al momento en que se lleve a cabo jurídicamente la compra, en nuestra opinión antes no habría traslado de IVA, como se verá más adelante en las disposiciones fiscales.

En el estado de posición financiera la cuenta de anticipo a proveedores se presenta en el activo circulante en el grupo de pagos anticipados, ya que si no se efectúa la compra o se recibe el servicio, nos tienen que devolver el anticipo.

Es importante señalar que los anticipos a proveedores no tiene la naturaleza de una cuenta por cobrar, en virtud de que el boletín C-3 “Cuentas por cobrar”, en su párrafo 2, establece lo siguiente:

__________________________________________________________________

Las cuentas por cobrar representan derechos exigibles originados por ventas, servicios prestados, otorgamiento de préstamos o cualquier otro concepto análogo.

__________________________________________________________________

Sin embargo, sí tendrán la naturaleza de los demás activos de la entidad y esto con base a lo que se establece en la NIF A-5 “Elementos Básicos de los Estados Financieros”, en su párrafo 4, el cual señala lo siguiente:

__________________________________________________________________

Un activo es un recurso controlado por una entidad, identificado, cuantificado en términos monetarios, del que se esperan fundadamente beneficios económicos futuros, derivado de operaciones ocurridas en el pasado, que han afectado económicamente a dicha entidad.

__________________________________________________________________

Entonces en el estado de posición financiera los pagos anticipados (anticipo a proveedores) se presenta en el último rubro del activo circulante cuando el periodo en el cual se espera obtener sus beneficios económicos futuros es igual o menor a un año o al ciclo normal de operaciones de la entidad, caso contrario deben presentarse como parte del activo no circulante, por ejemplo, para anticipos para compras futuras de propiedades, planta y equipo. En el ejemplo se trata de anticipos a proveedores para la adquisición de inventarios en el activo circulante.

A continuación se muestra la presentación en el estado de posición financiera del saldo tanto de los anticipos de clientes (pasivo circulante) como de los anticipo a proveedores (activo circulante).

| Estado de posición financiera al ____ de __________de 20___. |

|

|

|

|

|

|

| ACTIVO |

|

|

PASIVO |

|

|

| circulante |

|

|

circulante |

|

|

| Caja y bancos nacionales |

$794,300.00 |

|

Anticipo de clientes |

$326,000.00 |

|

Cuentas

y documentos

por cobrar |

$43,600.00 |

|

Contribuciones por pagar |

32,000.00 |

|

| Inventarios |

$494,200.00 |

|

|

|

|

Anticipo

a proveedores |

$214,000.00 |

$1’546,100.00 |

|

|

|

|

|

|

Suma pasivo |

|

$358,000.00 |

Aspectos fiscales

Anticipo de clientes

Para el caso de las personas morales del título II, el artículo 17, fracción I, de la LISR establece el momento de acumulación de los ingresos en el caso de enajenación de bienes o prestación de servicios cuando se dé cualquiera de los siguientes supuestos, el que ocurra primero:

• Se expida el comprobante que ampare el precio o la contraprestación pactada.

• Se envíe o entregue materialmente el bien o cuando se preste el servicio.

• Se cobre o sea exigible total o parcialmente el precio o la contraprestación pactada, aun cuando provenga de anticipos.

Como se estableció anteriormente para efectos contables no hay ingreso, por el contrario es un pasivo, desde nuestro punto de vista en materia fiscal también debe interpretarse que jurídicamente no hay enajenación de bienes por no existir cosa y precio pactados; igualmente, en el caso de prestación de servicios no hay obligación y precio pactados, por tanto, no se deberán acumular los anticipos; sin embargo, esto será motivo de controversias con las autoridades fiscales, por lo que es importante que considere dicha situación.

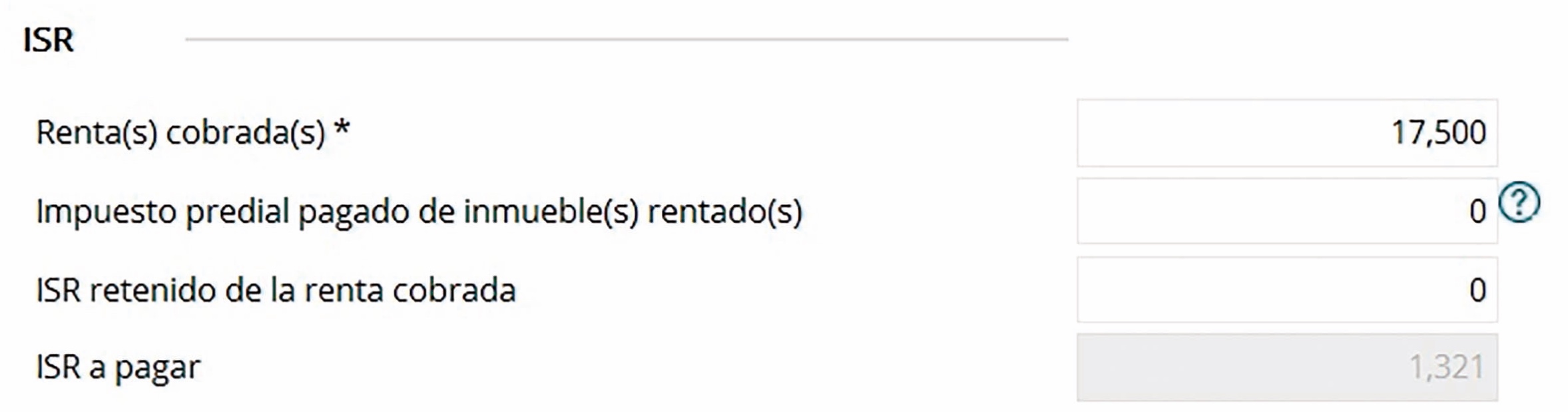

Igualmente para el caso de las personas físicas del régimen de las actividades empresariales y profesionales, ya que en la enajenación de bienes o prestación de servicios de acuerdo con el artículo 100 de la LISR están obligadas al pago del impuesto sobre la renta (ISR), cuando obtengan los siguientes ingresos:

1. Ingresos por actividades empresariales, los provenientes de la realización de actividades comerciales, industriales, agrícolas, ganaderas, de pesca o silvícolas, conforme al artículo 16 del CFF.

2. Ingresos por la prestación de un servicio profesional, las remuneraciones que deriven de un servicio personal independiente y cuyos ingresos no estén considerados en el Capítulo I “De los ingresos por salarios y en general por la prestación de un servicio personal subordinado” de la LISR.

Al respecto, el artículo del artículo 102 de la LISR establece que los ingresos se consideran acumulables en el momento en que sean efectivamente percibidos y se consideran efectivamente percibidos cuando se reciban en efectivo, en bienes o en servicios, aun cuando aquéllos correspondan a anticipos, a depósitos o a cualquier otro concepto, sin importar el nombre con el que se les designe.

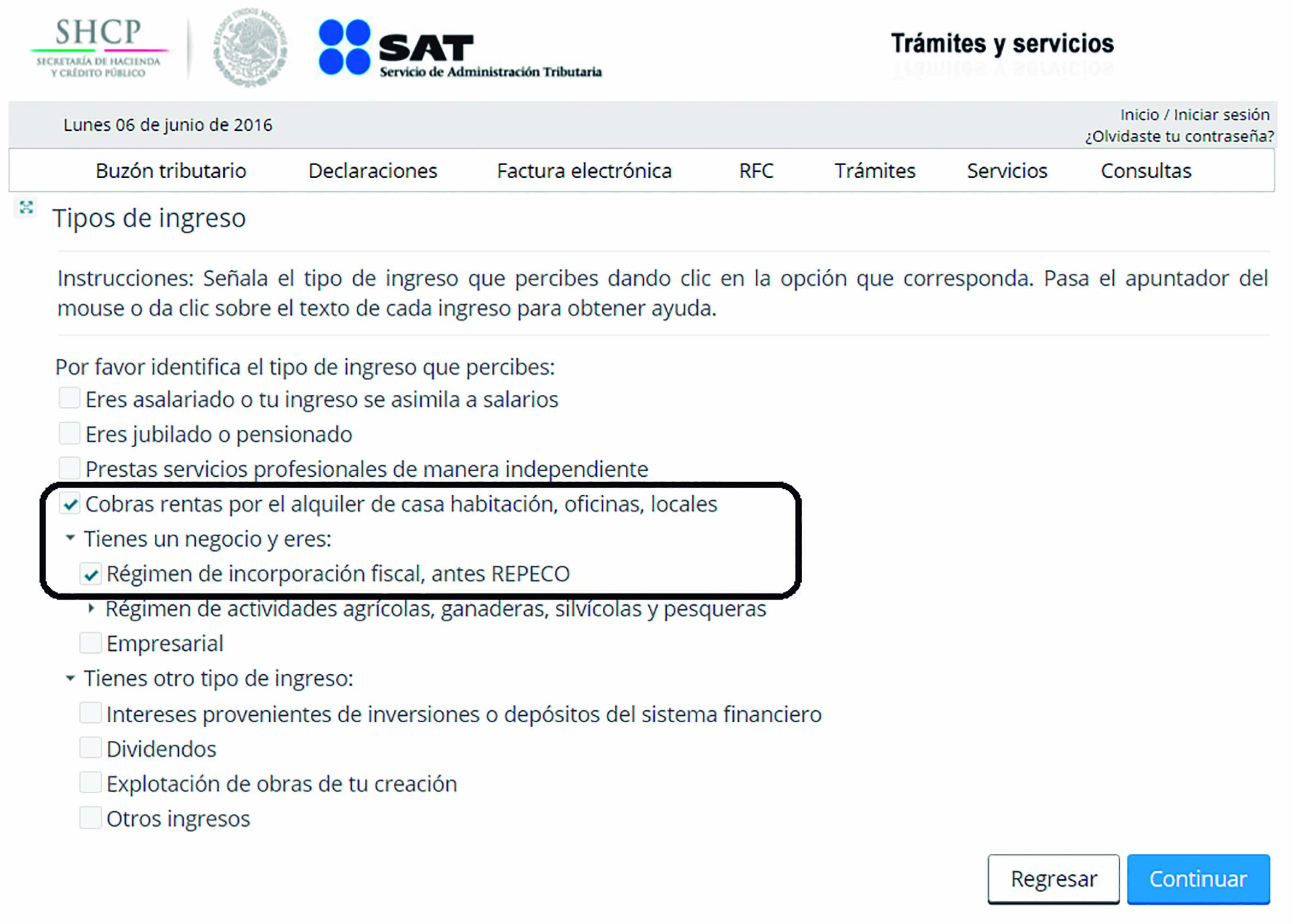

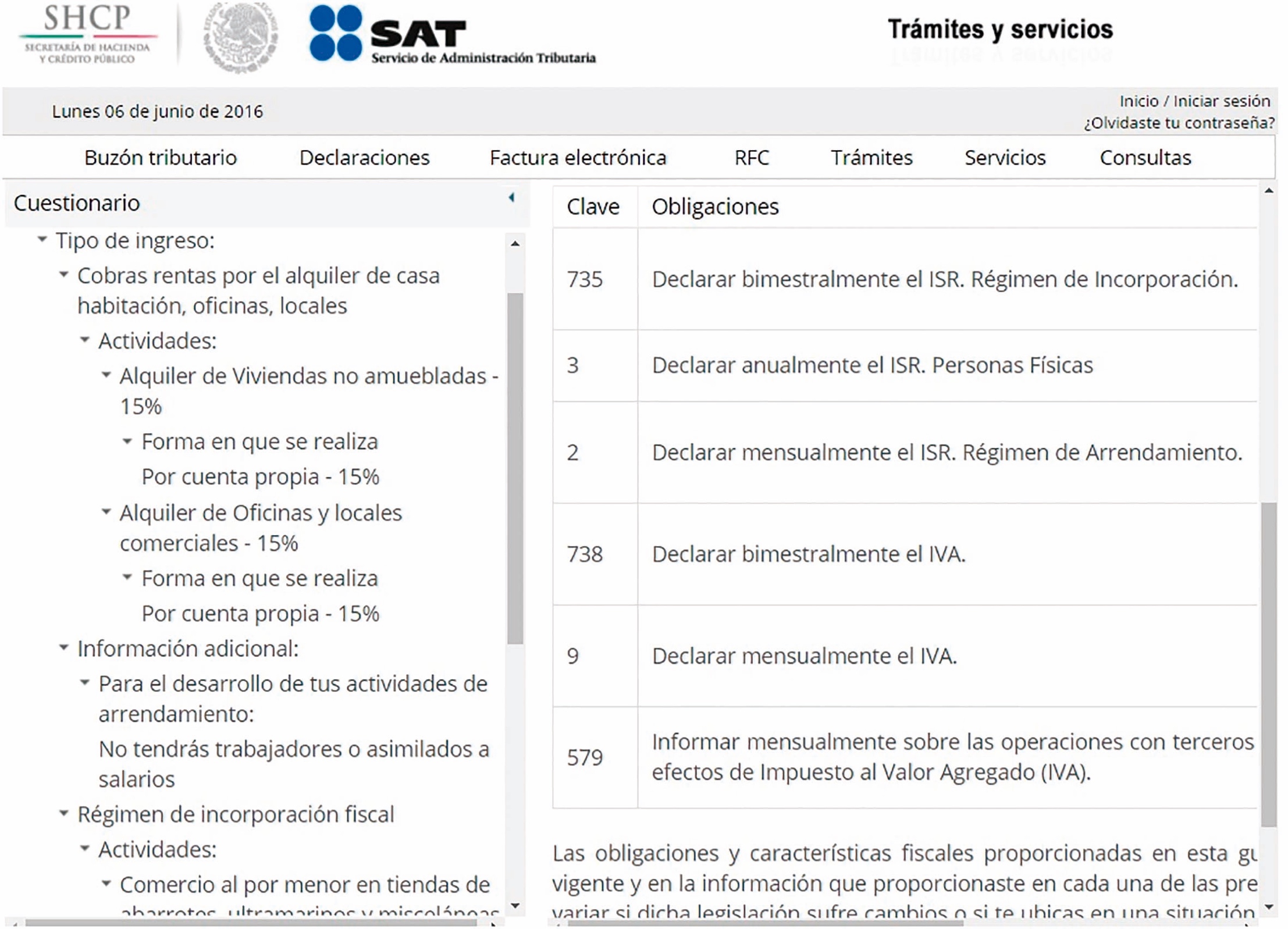

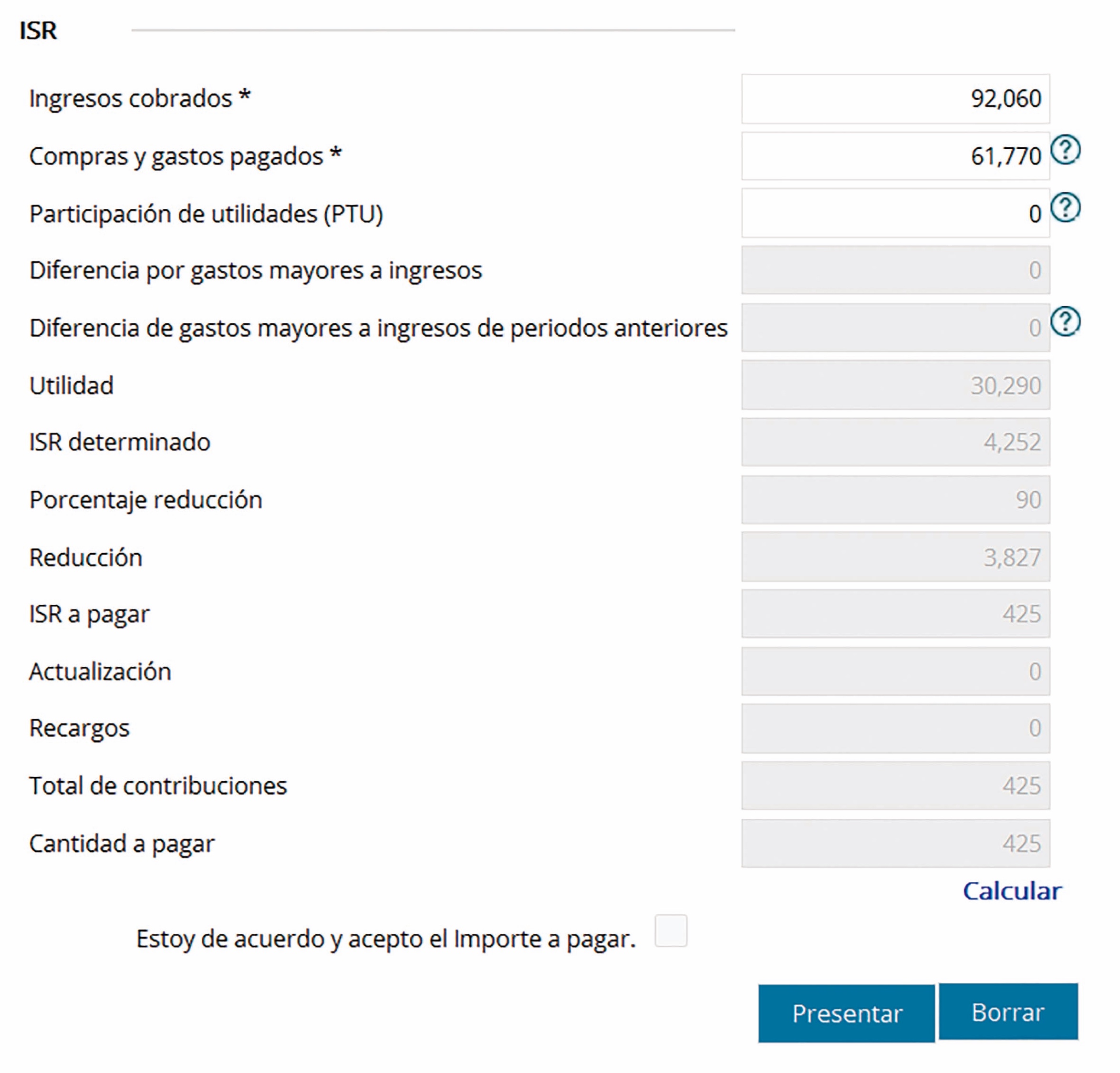

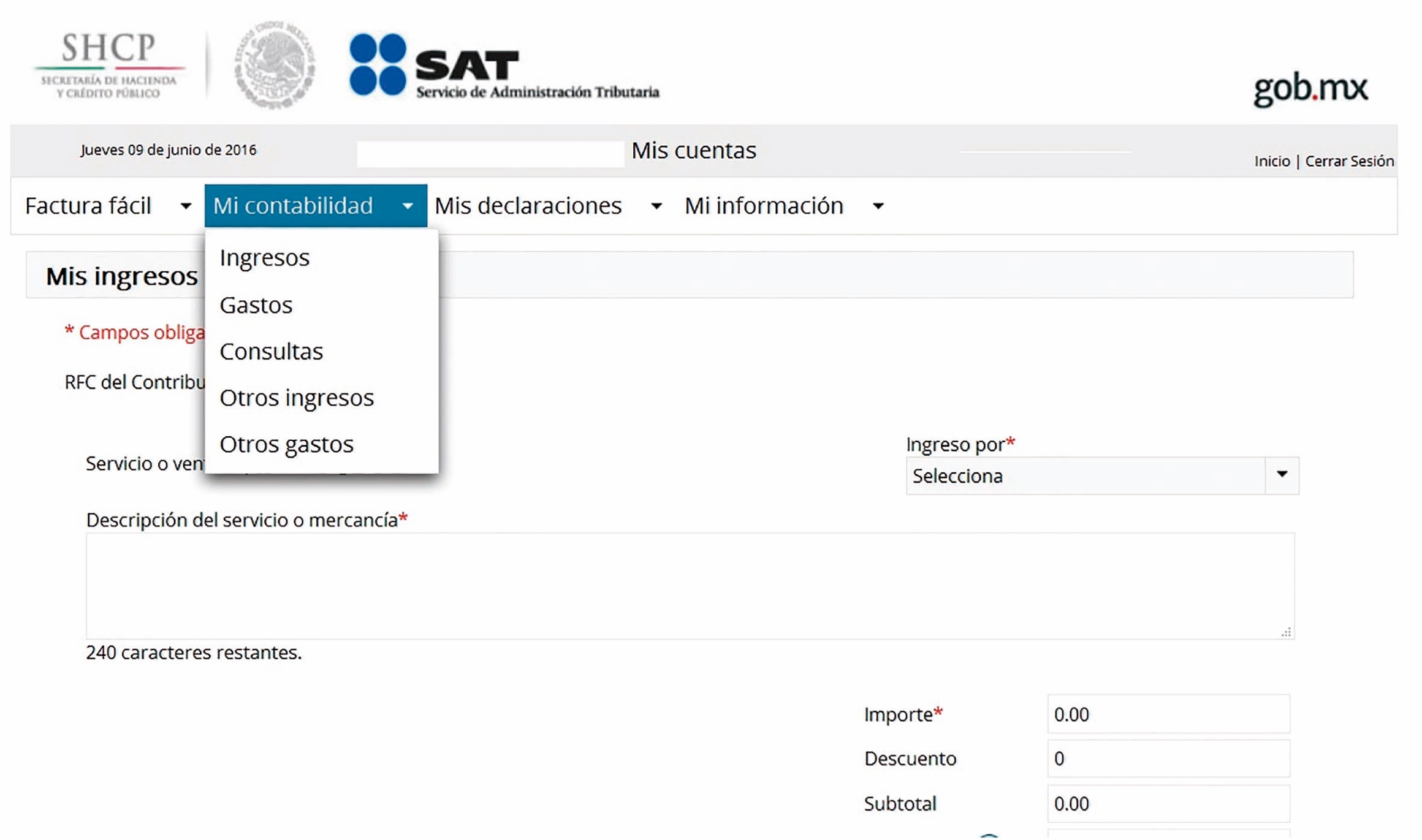

En nuestra opinión si la persona física no ha realizado las actividades que se señalan en los numerales 1 y 2, no deberán acumular los anticipos recibidos; sin embargo, esto será motivo de controversias con las autoridades fiscales, por lo que es importante que consideres dicha situación. El mismo tratamiento sería aplicable para las personas físicas que tributen en el Régimen de Incorporación Fiscal (RIF).

Ejemplo:

Una persona física que tributa en el régimen de las actividades empresariales y profesionales, dedicada a la compraventa de equipos de oficina, recibió cantidades anticipadas de un posible cliente, por lo que desea saber si debe acumular el ingreso para efectos del ISR. Los datos son los siguientes:

| Anticipo de clientes (pasivo) |

$12,800.00 |

|

|

| Determinación del ingreso acumulable |

|

|

|

| Ingreso acumulable para efectos del ISR |

$0.00 |

Las personas físicas que tributen en el régimen de las actividades empresariales y profesionales, o bien en el RIF, no deberán acumular para efectos del ISR los anticipos que reciban cuando no hayan realizado las actividades antes mencionadas; sin embargo, como se comentó antes será motivo de controversia con la autoridad fiscal, por lo que es importante que considere dicha situación.

Anticipos a proveedores

a) Anticipos por gastos

El artículo 25, último párrafo, de la LISR establece que cuando por los gastos, por ejemplo: papelería, honorarios, renta de local, entre otros, los contribuyentes hubieren pagado algún anticipo, éste será deducible siempre que se cumpla con los requisitos establecidos en el artículo 27, fracción XVIII, de la misma ley.

Al respecto, serán deducibles en el ejercicio en el que se efectúen, siempre que se reúnan los siguientes requisitos:

• Se cuente con el comprobante fiscal del anticipo en el mismo ejercicio en el que se pagó.

• Reunir en el ejercicio siguiente el comprobante fiscal que ampare la totalidad de la operación por la que se efectuó el anticipo, a más tardar el último día del ejercicio siguiente a aquel en que se dio el anticipo.

La deducción del anticipo en el ejercicio en el que se pague será por el monto del mismo y, en el ejercicio en el que se reciba el bien o el servicio, la deducción será por la diferencia entre el valor total consignado en el comprobante fiscal y el monto del anticipo; no obstante, si se cancela la operación y el monto del anticipo no los devuelven, los contribuyentes deberán cancelar la deducción del anticipo en el periodo en que se haya considerado como tal.

Cabe señalar que lo anterior aplica también para las personas físicas que tributan en el régimen de las actividades empresariales y profesionales y el RIF.

Ejemplo:

Una persona moral que tributa en el régimen general de la LISR, dedicada a la compraventa de refacciones, en junio otorgó un anticipo a un proveedor para la adquisición de papelería, el cual le entregó un comprobante fiscal. Los datos son los siguientes:

| Pagos anticipados (anticipo a proveedores) |

$20,000.00 |

|

|

| Determinación de la deducción autorizada |

|

|

|

| Deducción autorizada (gasto) |

$20,000.00 |

En todo caso para efectuar la deducción de anticipos, se deberán cumplir con los demás requisitos que establezcan las disposiciones fiscales. Además, no debe corresponder a un gasto relacionado con el costo de lo vendido.

b) Anticipos por adquisición de mercancías

Conforme al artículo 28, fracción XXVIII, de la LISR, no serán deducibles los anticipos que se otorguen para las adquisiciones de las mercancías, materias primas, productos semiterminados y terminados o para los gastos relacionados directa o indirectamente con la producción o la prestación de servicios a que se refiere el artículo 39 de la LISR, ni formarán parte del costo de lo vendido a que se refiere la fracción II del artículo 25 de dicha ley.

Al respecto, el monto total de las adquisiciones o de los gastos se deducirán en los términos de la Sección III “El costo de lo vendido” del título II de la LISR, en el ejercicio en que se acumule el ingreso derivado de la enajenación de los bienes y siempre que se cuente con el comprobante fiscal que ampare la totalidad de la operación por la que se efectuó el anticipo.

En el caso de personas físicas que tributan en el régimen de las actividades empresariales y profesionales, o bien en el RIF, los anticipos que otorguen por concepto de adquisición de mercancías, así como de materias primas, productos semiterminados o terminados que utilicen para prestar servicios, para fabricar bienes o para enajenarlos, no serán deducibles en su totalidad, siguiendo el criterio que jurídicamente no hay enajenación o prestación de servicios.

c) Anticipos para la adquisición de activos fijos

Como se mencionó en el aspecto contable de acuerdo con la NIF C-5 “Pagos anticipados” estos pagos pueden hacerse, por ejemplo, pagos de la entidad a cuenta de futuras adquisiciones como: inventarios (mercancías), activos fijos (maquinaria, computadoras, etcétera), entre otros. En el caso de la adquisición de activos fijos, el artículo 32, segundo párrafo, de la LISR, señala que activo fijo es el conjunto de bienes tangibles que utilicen los contribuyentes para la realización de sus actividades y que se demeriten por el uso en el servicio del contribuyente y por el transcurso del tiempo. La adquisición o fabricación de dichos bienes tendrá siempre como finalidad la utilización de los mismos para el desarrollo de las actividades del contribuyente, y no la de ser enajenados dentro del curso normal de sus operaciones.

Lo anterior es muy claro que en el caso de que se otorgan anticipos para la adquisición de activos fijos, el bien no se ha recibido y por consiguiente no se está en condiciones para la realización de actividades y para su uso en servicio del contribuyente, el cual no puede considerarse como activo fijo y, por tanto, la erogación debe considerarse como anticipo a proveedores.

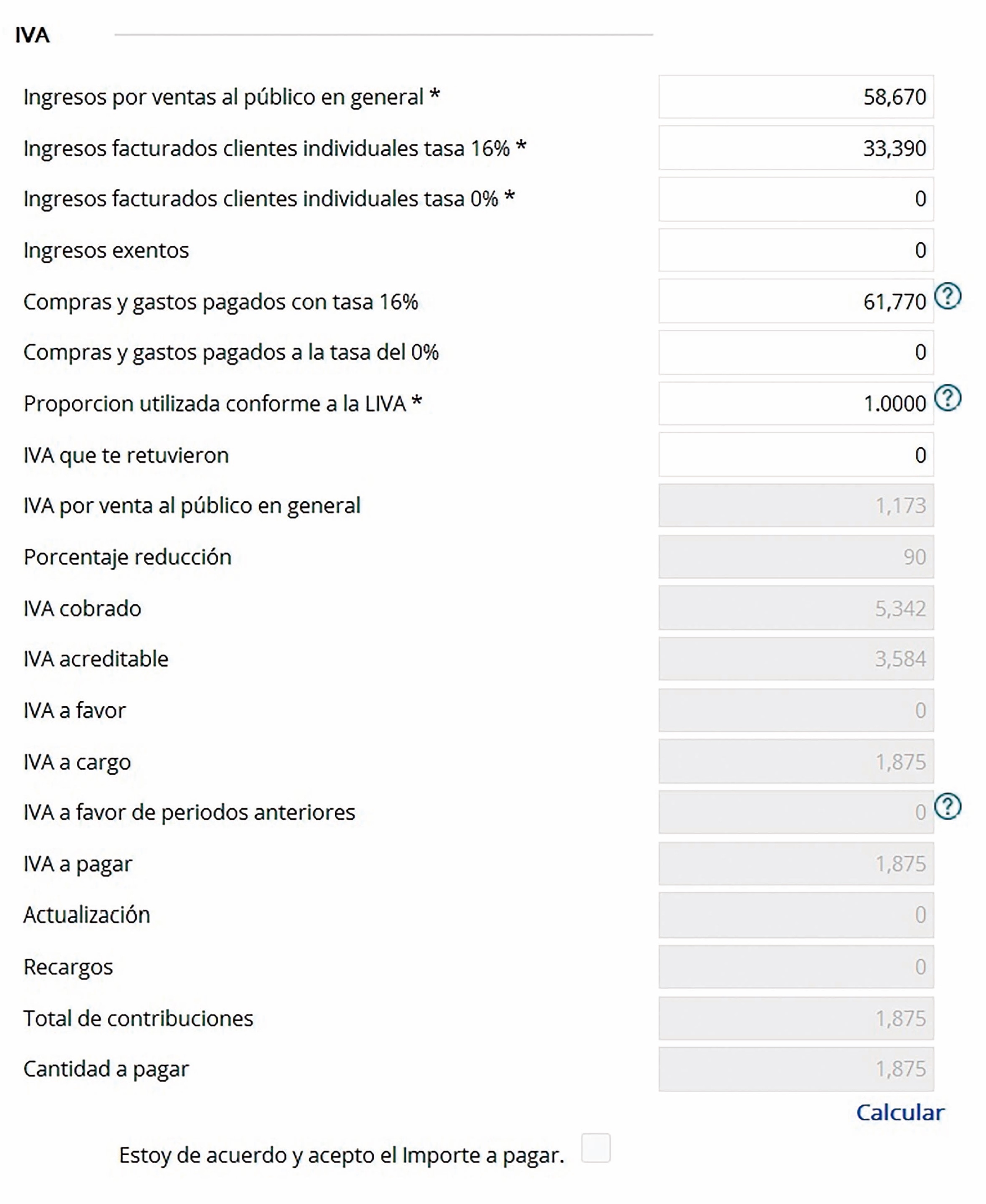

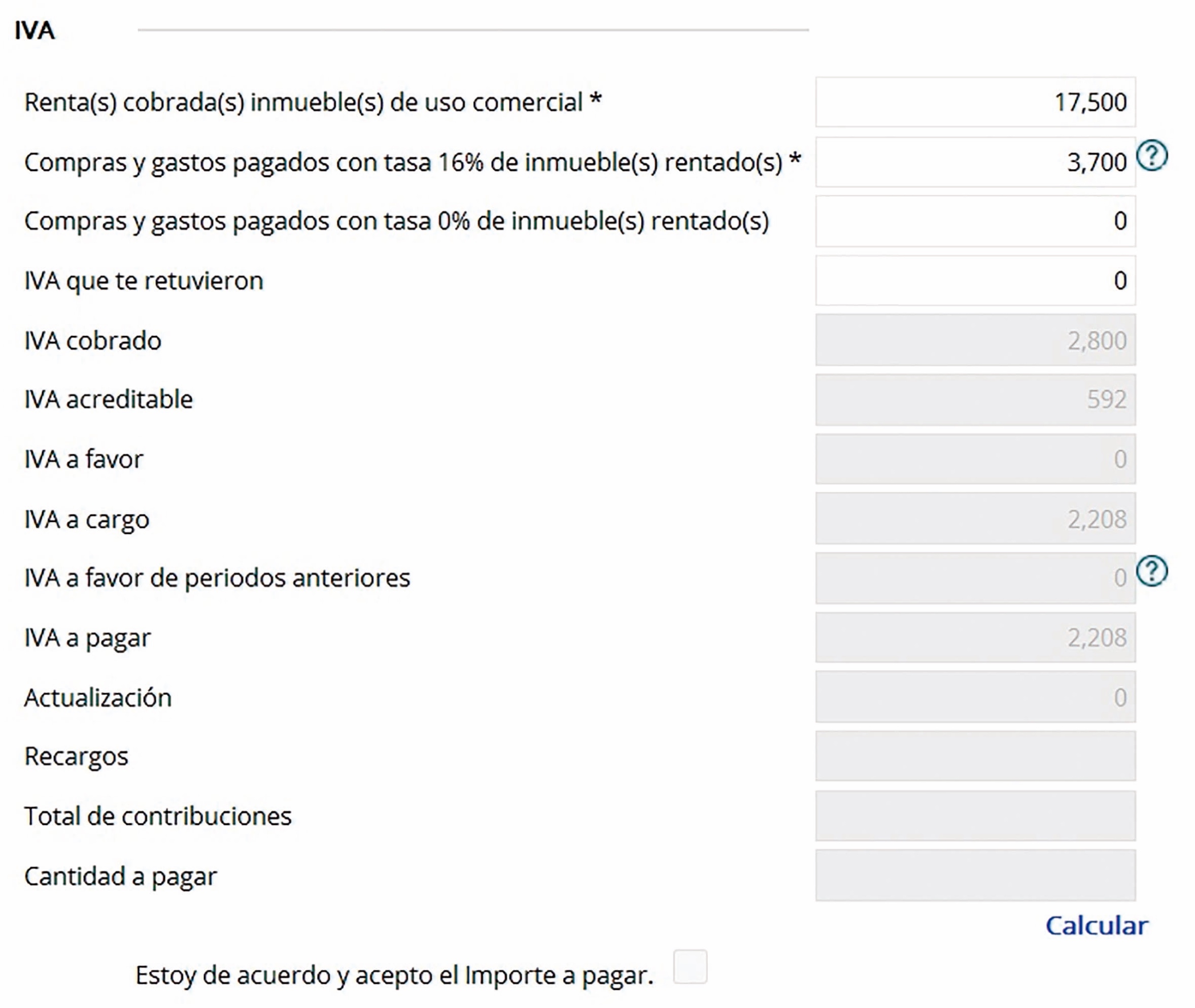

IVA

El artículo 1O. de la Ley del Impuesto al Valor Agregado (LIVA) señala que estarán obligadas al pago de IVA, las personas físicas y las morales que en territorio nacional: enajenen bienes, presten servicios, otorguen el uso o goce temporal de bienes, así como importen bienes o servicios. El impuesto se calculará la tasa general de 16% o, en su caso, la tasa de 0%; sin embargo, no se estará obligado cuando la propia ley establezca que se estará exento de pagar el impuesto.

Como se abordó al principio del artículo, cuando se recibe un anticipo jurídicamente no hay enajenación de bienes o prestación de servicios (no hay cosa ni precio), por tanto, no hay causación de IVA y como se comentó contablemente no hay ingreso.

Al respecto, conforme al artículo 1o.-B de la LIVA si un contribuyente obligado al pago del IVA recibe alguna cantidad a cuenta del precio (pago a cuenta o parcialidad) que se haya pactado por alguno de los actos o actividades antes mencionados, se causará el IVA sobre el importe de la contraprestación al momento en que sea efectivamente cobrado, ya que este propio ordenamiento establece su causación con base en el flujo de efectivo, o bien, cuando el interés de acreedor quede satisfecho mediante cualquier forma de extinción de las obligaciones; sin embargo, es importante comentar que esta interpretación es contraria a la de las autoridades fiscales, por lo que su aplicación podría generar alguna contingencia futura, misma que tendría que resolverse probablemente a través de medios de defensa. Lo mismo sucedería en el caso de los anticipos a los proveedores no se podría acreditar el IVA.

Ejemplos:

1. Una empresa que tributa en el Régimen General de la LISR dedicada a la venta de zapatos recibió un anticipo en junio de un posible cliente, por lo que desea saber el impuesto que deberá trasladar. Los datos son los siguientes:

| Anticipo de clientes |

$124,000.00 |

| Tasa de IVA |

16% |

| Determinación del IVA trasladado |

|

| IVA trasladado cobrado |

$0.00 |

En este caso por tratarse de cantidades anticipadas, no se ubica en el hecho generador de la contribución, al no realizar los actos o actividades gravados contemplados por la LIVA, por tanto, dichas cantidades no serían objeto del pago del IVA.

2. Un contribuyente dedicado a la compraventa de muebles entregó un anticipo a un proveedor de materiales para la adquisición de materiales que se utilizará en el empaque, por lo que desea saber el impuesto que deberá acreditar. Los datos son los siguientes:

| Anticipo a proveedores |

$68,000.00 |

| Tasa de IVA |

16% |

|

|

| Determinación del IVA que podrá acreditar |

|

| IVA acreditable pagado |

$0.00 |

En este caso por tratarse de cantidades anticipadas, no se ubica en el hecho generador de la contribución, al no realizar los actos o actividades gravados contemplados por la LIVA, por tanto, no habría acreditamiento de IVA.

Ahora bien, no hay que confundir el tratamiento del anticipo con el de un pago en parcialidades; si el precio del bien y la cosa ya fueron definidos pero se pacta que se cubrirá en parcialidades, toda vez que el impuesto ya se causa con cada cobro, de conformidad con el artículo 1o.-B de la LIVA, si se reúnen los requisitos para su acreditamiento en términos del artículo 5o. de la misma ley se trasladará y se podrá acreditar el IVA de dichas parcialidades en el mes en que los hubiese pagado, siempre y cuando cuente con el comprobante fiscal, de acuerdo con la fracción III del artículo 32 de la LIVA.

Ejemplo:

| Monto de la enajenación (precio total) |

$150,000.00 |

| Parcialidades |

3 |

| Monto de la primera parcialidad cobrada |

$50,000.00 |

| Tasa de IVA |

16% |

| Determinación del IVA por trasladar |

| Monto de la primera parcialidad cobrada |

$50,000.00 |

| (×) Tasa de IVA |

16% |

| (=) IVA trasladado cobrado |

$8,000.00 |

En este caso por tratarse del cobro de una parcialidad y no de un anticipo, se debe trasladar el IVA.

Conclusión

En el presente artículo analizamos el aspecto contable y fiscal de los anticipos que se reciben de los clientes y de los que se otorgan a los proveedores, los cuales dependen de la contratación para la adquisición de los bienes o prestación de servicios, a fin de saber si estamos en presencia de un verdadero anticipo, o bien, de un pago a cuenta (parcialidades).

Confirma tus conocimientos y responde las siguientes preguntas:

- Los anticipos son cantidades que se reciben o entregan a cuenta del precio total cuando jurídicamente existe enajenación o prestación de servicios:

□ Verdadero □ Falso

- Los anticipos a proveedores se consideran pagos anticipados para efectos contables:

□ Verdadero □ Falso

- Los anticipos de clientes se consideran ingresos para efectos contables:

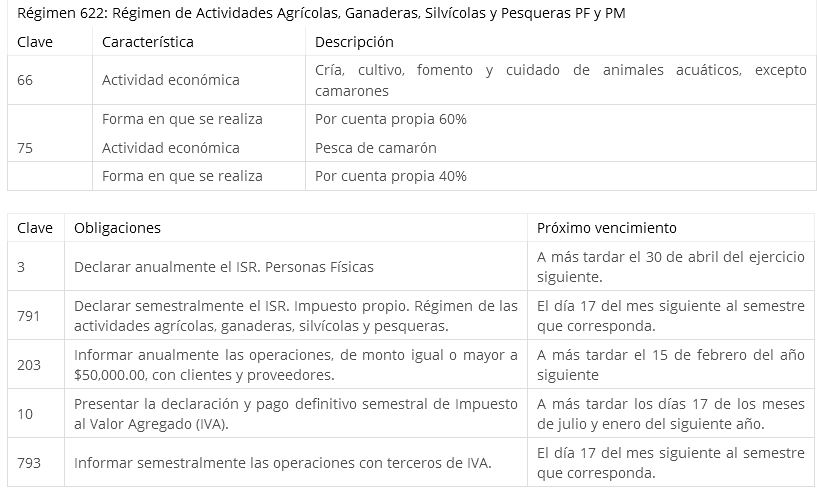

□ Verdadero □ Falso