Inicie sesión para ver el contenido

¡Si no tiene cuenta suscríbase ahora para ver el contenido dando clic aquí!

Inicie sesión para ver el contenido

¡Si no tiene cuenta suscríbase ahora para ver el contenido dando clic aquí!

L.A.I. Viridiana González Díaz

C.P. Miguel Ríos Rayón

En esta época de pandemia ha sonado mucho el tema del concurso mercantil, ya que hemos observado que muchos negocios fueron afectados debido a la Covid-19, y no es otro que un medio de defensa alterno para que los empresarios se apeguen a éste y poder salvar sus negocios o, en determinado momento, liquidar los mismos, cualquiera de las dos cosas se debe seguir un procedimiento para entender en qué momento podemos o no usar este esquema legal alterno para estar en posibilidad de hacer frente a nuestras obligaciones.

Ingresar a un concurso mercantil no significa que vamos a dejar de pagar, o que la empresa se va a liquidar, se debe ser muy escrupuloso a la hora de tomar esta decisión, primero porque se trata de conocer en dónde nos encontramos y qué nos está haciendo falta, o si deseamos mantener nuestro negocio.

Algunas situaciones por las que no podemos hacer frente a nuestras obligaciones son:

Debemos tomar en cuenta aquellos activos que sean propiedad de la empresa para ver de qué manera podemos cumplir con nuestras obligaciones. Pero únicamente se tomarán en consideración los de inmediata realización, de acuerdo con los artículos 9 y 10 de la Ley de Concursos Mercantiles (LCM).

Además, la sugerencia es buscar a un especialista jurídico con experiencia en concurso mercantil, ya que será éste quien fije la directriz a seguir acerca de la documentación y todo aquello que vamos a requerir para poder llevar a cabo el procedimiento para concurso mercantil.

De esta manera cobra relevancia la intervención de un contador público para que revise la cuantificación respecto a los pasivos de la comerciante, cuentas por pagar y estados financieros, tengan congruencia con lo que se presente a la autoridad fiscal.

En este punto, la opinión expedida por un contador público titulado especializado servirá para realizar la cuantificación a efecto de determinar si la empresa puede o no hacer frente a sus obligaciones, y si está o no en los supuestos que contempla la ley para iniciar con un procedimiento de concurso mercantil.

En este tipo de procedimientos es común que el empresario se visualice en dos caminos: que algún acreedor o acreedores hagan la demanda de concurso mercantil y lo obliguen a éste a ingresar al procedimiento; o que sea el mismo empresario el que haga la solicitud, como ya lo hemos indicado, dependerá en dónde se encuentre la empresa en ese momento en cuanto a liquidez para hacer frente a sus obligaciones, lo ideal es no esperar mucho tiempo sino valorar qué será lo mejor para la empresa evitando demora innecesaria.

Si hablamos de que en estos tiempos de pandemia muchos empresarios han sido afectados, deberíamos considerar que el concurso mercantil puede ser una herramienta a nuestro favor para buscar una reestructura financiera, salvarla en vez de liquidarla; para llegar a eso, se requiere no solamente de capital, se debe buscar ayuda entre inversionistas, donde los accionistas de la propia compañía también deberán inyectar capital que permita hacer frente a los acreedores, sino además debemos tomar en cuenta cómo podemos utilizar las finanzas propias y de terceros a nuestro favor.

Ahora bien, antes de comprender de qué manera podemos conocer si estamos o no en los supuestos del concurso mercantil, se debe estudiar a cabalidad el artículo 10 de la LCM.

El empresario deberá tomar en cuenta:

Si bien es cierto que la mayoría de los concursos inician con la visita, está contemplado en la LCM que inicien en la conciliación o directamente en la quiebra, dependerá de cómo se encuentre la comerciante al momento de ingresar la solicitud o demanda del concurso:

Asimismo, que los activos de la compañía no sean suficientes para cubrir, por lo menos, el 80% de las obligaciones vencidas a la fecha de presentación de la solicitud o demanda de concurso.

De esta manera se podrá saber si se encuentra o no en concurso mercantil, a partir de este momento el comerciante sabrá primero si continúa con la etapa siguiente, o se va directo a la tercera etapa que se trata de la liquidación.

En caso de que en esta etapa se logre un financiamiento que permita la liquidez de la misma, entonces se da por terminado el concurso, en caso de que no se logre, se procede a la siguiente etapa.

En caso de que en la etapa de conciliación no se haya logrado un financiamiento o convenio con los acreedores, entonces se deberá liquidar a la compañía y buscar arreglos con todos los acreedores de la masa concursal para pagar, en moneda de quiebra, una parte de lo que se debe, en esta etapa se nombra a un especialista síndico, quien a partir de 60 días deberá entregar al juzgador lo siguiente:

Los activos fijos desafortunadamente no forman parte de los activos que la ley permite como pieza para hacer frente a las obligaciones, aunque sí se pueden volver líquidos al momento en que se vendan los activos fijos para pago en moneda de quiebra a los acreedores.

Asimismo, el síndico, por su parte, no está obligado a conocer el precio de los activos, por lo que deberá contratar a especialistas en valuación para que, conforme a estudio valuatorio, se fije un monto para conocer el valor comercial los activos antes descritos y con ellos poder liquidar las deudas en moneda de quiebra.

La moneda de quiebra significa pagar, en algunos casos, 40 centavos por cada peso adeudado.

Por todo lo anteriormente descrito, el procedimiento de concurso mercantil cobra relevancia en estos tiempos difíciles y puede ser una alternativa legal viable para todos aquellos empresarios que fueron afectados por la pandemia; es una herramienta capaz de llegar a un acuerdo con los acreedores, o, en el peor de los casos, lograr una liquidez pacífica y con el menor riesgo posible.

L.C.P. y M.T. Carlos Alberto Méndez Cañaveral

La certificación es una de las estrategias para combatir al crimen organizado que el gobierno federal en México ha adoptado, y la Comisión Nacional Bancaria y de Valores (CNBV) es la institución encargada de emitir el certificado una vez que el o la sustentante ha presentado y aprobado el examen.

La certificación valida que el profesionista cuenta con los conocimientos mínimos necesarios en materia de prevención de lavado de dinero y financiamiento al terrorismo (PLD/FT). Esta certificación es una herramienta para fungir como oficial de cumplimiento en las empresas que conforman el Sistema Financiero mexicano, o bien para desempeñarse como auditor de los diversos sujetos obligados a observar las disposiciones en esta materia.

Estudiar la Ley Federal de Prevención e Identificación de Operaciones con Recursos de Procedencia Ilícita (LFPIORPI) no garantizará que el sustentante apruebe el examen, esto debido a que el examen está divido en tres grandes áreas:

En este artículo encontrarás información importante sobre:

La certificación PLD/FT es el principal mecanismo de profesionalización orientado a oficiales de cumplimiento, auditores y demás profesionales que prestan sus servicios a las entidades sujetas a la supervisión o regulación de la CNBV. Esto mismo hace que el examen se vuelva un filtro muy importante, ya que sólo aprueban quienes demuestren contar con conocimientos teóricos y técnicos.

La guía la emiten el Centro Nacional de Evaluación para la Educación Superior (Ceneval) y la CNBV.

Los beneficios principales que plantea el certificado son los siguientes:

A estas alturas conviene estar atentos a las publicaciones oficiales, ya que la Segunda evaluación programada en el año 2020 tuvo que ser reprogramada por causa de la pandemia del Covid-19; sin embargo, hay que tomar en cuenta que al día de hoy tenemos tiempo suficiente para iniciar el estudio y aplicar para la próxima convocatoria para la obtención o renovación de certificación de la CNBV.

A continuación compartimos el temario que contempla la guía de estudios para que inicie su preparación a la brevedad:

Área I. Conocimientos básicos en PLD/FT

Área II. Conocimientos técnicos en PLD/FT

Área III. Conocimientos en auditoría, supervisión y enfoque basado en riesgos en PLD/FT

|

Aunque el temario resulta extenso, puede enfocar el estudio según el número de reactivos de cada área.

La intención es evaluar sus fortalezas y debilidades para enfocar el estudio donde más lo necesite, de tal suerte que pueda autorregular su avance en el estudio.

A continuación, presentamos el temario vigente con la intención de enfocar y fortalecer su estudio:

| TEMARIO DE ESTUDIO PARA CERTIFICACIÓN EN MATERIA DE PLD/FT | |||

| Área | Subárea | Tema | Número de reactivos |

| 1. Conocimientos básicos PLD/FT | 1.1. Conceptos básicos PLD/FT. | 1.1.1. Lavado de dinero. | 7 |

| 1.1.2. Financiamiento al terrorismo. | |||

| 1.1.3. Penas del delito de operaciones con recursos de procedencia ilícita conforme al Código Penal Federal (CPF). | |||

| 1.1.4. Penas del delito de financiamiento al terrorismo conforme al CPF. | |||

| 1.2. Organismos internacionales. | 1.2.1. Conocimientos básicos sobre los organismos y foros internacionales e intergubernamentales en materia de prevención y combate del lavado de dinero y financiamiento al terrorismo. | 14 | |

| 1.2.2. Grupo de Acción Financiera Internacional (GAFI). | |||

| 1.2.3. Recomendaciones del GAFI. | |||

| 1.3. Autoridades nacionales. | 1.3.1. Régimen de prevención. | 3 | |

| 1.3.2. Autoridades nacionales en materia de prevención de operaciones con recursos de procedencia ilícita y financiamiento al terrorismo. | |||

| 2. Conocimientos técnicos en PLD/FT | 2.1. Leyes relativas al Sistema Financiero mexicano y disposiciones de carácter general aplicables a los sujetos obligados. | 2.1.1. Objetivo. | 59 |

| 2.1.2. Política de identificación y conocimiento del cliente o usuario. | |||

| 2.1.3. Reportes. | |||

| 2.1.4. Restricciones de dólares en efectivo. | |||

| 2.1.5. Sistemas automatizados. | |||

| 2.1.6. Otras obligaciones. | |||

| 2.1.7. Intercambio de información. | |||

| 2.1.8. Lista de personas bloqueadas. | |||

| 2.1.9. Comité de Comunicación y Control. | |||

| 2.1.10. Oficial de cumplimiento. | |||

| 2.1.11. Obligaciones de los modelos novedosos. | |||

| 2.1.12. Centros cambiarios. | |||

| 2.1.13. Transmisores de dinero. | |||

| 2.1.14. Instituciones de tecnología financiera. | |||

| 2.1.15. Sanciones. | |||

| 2.1.16. Propietario real. | |||

| 2.1.17. Plazos de cumplimiento regulatorio. | |||

| 2.2. LFPIORPI. | 2.2.1. Actividades vulnerables. | 7 | |

| 2.2.2. Uso de efectivo. | |||

| 3. Conocimientos en auditoría, supervisión y enfoque basado en riesgos en PLD/FT | 3.1 Auditoría y supervisión | 3.1.1. Informe de auditoría PLD/FT. | 11 |

| 3.1.2. Supervisión CNBV. | |||

| 3.2 Enfoque basado en riesgos (contexto internacional) | 3.2.1. Guía del Enfoque basado en riesgo para el sector bancario del GAFI. | 7 | |

| 3.2.2. Adecuada gestión de los riesgos relacionados con el blanqueo de capitales y la financiación del terrorismo del Comité de Basilea. | |||

| 3.3 Enfoque basado en riesgos (contexto nacional) | 3.3.1. Metodología de evaluación de riesgos. | 17 | |

| 3.3.2. Clasificación por grado de riesgo para clientes y usuarios. | |||

| 3.3.3. Evaluación Nacional de Riesgos de México. | |||

| 3.3.4. Riesgos de corrupción. | |||

| Total | 125 | ||

Para que el examen no resulte tan estresante, debe saber que la prueba agrupa dos dimensiones del conocimiento:

|

Cabe destacar que son cuatro tipos de reactivos:

Los reactivos son de opción múltiple y presenta cuatro opciones. A continuación, presentamos los tipos de preguntas que contiene la guía:

¿Cuáles son los tipos de leyes que los países deben asegurar, que no impiden la implementación de las Recomendaciones del GAFI?

De acuerdo con las Disposiciones de carácter general en materia de PLD/FT, las instituciones de crédito y las casas de bolsa deben remitir un reporte de operaciones con dólares en efectivo por cada operación que realicen por un monto igual o superior a ___ USD, tratándose de clientes, y por un monto superior a ___ USD, cuando se trate de usuarios.

Relacione el tipo de cliente con el dato o documento que le corresponde, de conformidad con las Disposiciones de Carácter General a que se refiere el artículo 115 de la Ley de Instituciones de Crédito y sus correlativas.

4.- Elección de elementos. Identifique algunas de las obligaciones en materia de prevención de operaciones con recursos de procedencia ilícita y financiamiento al terrorismo, previstas en las leyes relativas al Sistema Financiero.

|

A continuación, compartimos algunos consejos que le ayudarán en el proceso de preparación para la certificación:

Por último, compartimos el link de la CNBV (https://www.gob.mx/cnbv/acciones-y-programas/certificacion-cnbv-en-materia-de-pld-ft) donde encontrará información respecto a:

Le deseamos éxito en su preparación, pero si tiene dudas, puede contactarnos a los correos que se indican en la semblanza del autor.

CURRÍCULO

L.C.P. y M.T. Carlos Alberto Méndez Cañaveral

Auditor certificado en prevención de lavado de dinero y financiamiento al terrorismo por la Comisión Nacional Bancaria y de Valores. proyectosfinancieros@asigemsa.com, asigemsacamc@gmail.com

Dra. Luz Elena Machaen López

Dr. José Luis Flores Espinoza

Lic. y M.I. José Francisco Plascencia R.

Dra. Mayra Angélica Sánchez Castro

En colaboraciones anteriores hemos abordado, analizado y comentado algunas de las medidas de carácter fiscal y tributario que se han aplicado en Latinoamérica y otras latitudes.

Hemos realizado dicho ejercicio con el marco referencial y, desde el punto de vista de la “nueva realidad” en que estamos viviendo en nuestro país como en el resto del mundo, y la que por su permanencia y tendencia nos exige el planteamiento de alternativas y propuestas que nos encaminen a la consecución de esa nueva realidad con la ineludible convivencia con la pandemia del Covid-19 con la que tendremos que convivir en el futuro, según las opiniones de los expertos en el tema.

De igual manera, hemos fundamentado nuestros análisis con base en las obligaciones de organizar la economía mediante la distribución de incentivos (y, en todo caso, también con la aplicación de sanciones), teniendo como objetivo el mandato doctrinal y constitucional al Estado, todo ello con el fin: “…de que la prosperidad en la vida privada y la vida pública esté garantizada…”.

Dichas medidas ya han sido probadas y aplicadas con excelentes resultados y beneficios para las economías, altamente desarrolladas y otras aún emergentes, donde han sido planeadas y planteadas conforme a criterios técnicos y programáticos, amén de apegados a derecho.

En ese orden de ideas, analizamos y comentamos a una figura que ha sido ampliamente utilizada en nuestro país como lo es, sin duda, la figura económico tributaria denominada por la doctrina y los mismos órganos jurisdiccionales como incentivos fiscales.

En ese sentido, el Estado debe organizar la economía mediante incentivos y sanciones, sin dejar de lado que el objetivo de todo ello es la búsqueda, garantía y consecución de prosperidad general, y siempre en el entendido de que el ente público tiene las herramientas compuestas por sus finanzas, por un lado, así como las herramientas de política fiscal que hemos comentado con antelación.

Así, en esta oportunidad abordamos de manera panorámica el marco constitucional de la figura en comento para seguir con el examen de casos, iniciando con la figura ante el principio de legalidad, y seguir con el de justicia, generalmente conocido en nuestra materia como equidad, mismo que en una aplicación desacertada pudiera dar pie al no muy conocido en nuestra materia como principio de igualdad.

La obligación del Estado mexicano, en sus tres niveles y sus correspondientes tres poderes de asumir sus funciones de rector y garante del desarrollo nacional, se encuentra previsto de manera expresa en el artículo 25, primer párrafo, de la Constitución Política de los Estados Unidos Mexicanos, además de que el mismo párrafo determina que dicho desarrollo será integral y sustentable, amén de fortalecedor de la soberanía nacional y su régimen democrático. A la letra sigue enunciando el citado párrafo que todo ello debe ser:

Artículo 25. Corresponde al Estado la rectoría del desarrollo nacional para garantizar que éste sea integral y sustentable, que fortalezca la Soberanía de la Nación y su régimen democrático y que, mediante la competitividad, el fomento del crecimiento económico y el empleo y una más justa distribución del ingreso y la riqueza, permita el pleno ejercicio de la libertad y la dignidad de los individuos, grupos y clases sociales, cuya seguridad protege esta Constitución. La competitividad se entenderá como el conjunto de condiciones necesarias para generar un mayor crecimiento económico, promoviendo la inversión y la generación de empleo.

(El uso de negrillas dentro del texto es nuestro.)

En ese sentido, los siguientes tres párrafos hacen referencia a dicho mandato; mientras que el quinto párrafo del numeral delimita y establece la exclusividad del sector público en las áreas estratégicas relacionadas y precisadas en el artículo 28 de la misma Carta Magna.

De igual manera, los restantes párrafos del precepto en comento señalan la participación en dichas encomiendas de los sectores social y privado, así como los mecanismos que para esos efectos se deben establecer, destacando (en el octavo párrafo) que:

Artículo 25. ………………………………………………………………………………………

La ley alentará y protegerá la actividad económica que realicen los particulares y proveerá…

En tanto que en el último párrafo del artículo se determina que todos los órdenes de gobierno deberán implementar políticas de mejora regulatoria y de simplificación de los trámites necesarios para los efectos del caso.

Corrobora esa obligación del Estado y los comentarios vertidos, la tesis jurisprudencial 1a./J. 105/2011, emitida por la Primera Sala del Poder Judicial de la Federación, visible en la página 374, del Semanario Judicial de la Federación y su Gaceta, tomo XXXIV, del mes de septiembre de 2011 en el sentido de que el marco regulatorio de la figura de estímulos fiscales se encuentra prevista en los artículos 25, 26 y 28 de la Constitución Federal y, en segundo lugar, en la jurisprudencia la Sala aclara que el Congreso de la Unión es el facultado para su diseño, así como los sujetos que lo recibirán, además de determinar sus fines y efectos sobre la economía, para luego establecer las áreas de interés general, estratégicas y/o prioritarias que requieren concretamente, toda vez que la figura tiene todo que ver con las contribuciones. A la letra, en el texto de la tesis se determina que:

… una de las tareas centrales en la regulación económica que ejerce debe encaminarse a diseñar los estímulos fiscales, los sujetos que los reciben, sus fines y efectos sobre la economía, determinando las áreas de interés general, estratégicas y/o prioritarias que requieren concretamente su intervención exclusiva en esos beneficios tributarios, a fin de atender el interés social o económico nacional; aspectos que corresponde ponderar exclusivamente a…

La tesis jurisprudencial, por lo antes destacado, se reproduce íntegra a continuación:

ESTÍMULOS FISCALES. FACULTADES DEL CONGRESO DE LA UNIÓN PARA DETERMINARLOS CONFORME A LOS ARTÍCULOS 25, 26 Y 28 DE LA CONSTITUCIÓN POLÍTICA DE LOS ESTADOS UNIDOS MEXICANOS.- La Suprema Corte de Justicia de la Nación ha sostenido que el Congreso de la Unión en materia tributaria goza de un amplio margen de libertad que deriva de su posición constitucional y, en última instancia, de su específica legitimidad democrática, dentro de los límites establecidos en la Constitución Política de los Estados Unidos Mexicanos, fundamentalmente los derivados de su artículo 31, fracción IV. Esa libertad de configuración para legislar en materia fiscal, reconocida por el texto constitucional, debe entenderse en el sentido de que da espacio para diversas políticas tributarias. Ello es así porque no se encuentran previamente establecidas en el texto fundamental las distintas opciones de los modelos impositivos ni, por ende, de los estímulos fiscales. Por el contrario, de la interpretación de los artículos 25, 26 y 28 constitucionales, se advierte que el Congreso de la Unión está facultado para organizar y conducir el desarrollo nacional y, por tanto, una de las tareas centrales en la regulación económica que ejerce debe encaminarse a diseñar los estímulos fiscales, los sujetos que los reciben, sus fines y efectos sobre la economía, determinando las áreas de interés general, estratégicas y/o prioritarias que requieren concretamente su intervención exclusiva en esos beneficios tributarios, a fin de atender el interés social o económico nacional; aspectos que corresponde ponderar exclusivamente a ese Poder, dado que la propia Constitución prevé a su favor la facultad para elegir los medios encaminados a la consecución de esos fines. Lo anterior no es obstáculo para verificar si el ejercicio de esa atribución se revela en concreto como expresión de un uso distorsionado de la discrecionalidad, resultando arbitraria y, por tanto, de desviación y exceso de poder en el ejercicio de sus facultades constitucionales.

Amparo en revisión 2216/2009.- Minera Real de Ángeles, S.A. de C.V. y otra.- 27 de enero de 2010.- Cinco votos.- Ponente: Olga Sánchez Cordero de García Villegas.- Secretarios: Dolores Rueda Aguilar, Francisca María Pou Giménez, Juan Carlos Roa Jacobo y Ricardo Manuel Martínez Estrada.

Amparo en revisión 26/2011.- Global Bussiness Management, S.A. de C.V.- 16 de febrero de 2011.- Unanimidad de cuatro votos.- Ponente: Olga Sánchez Cordero de García Villegas.- Secretario: Ricardo Manuel Martínez Estrada.

Amparo en revisión 17/2011.- Conafimex, S.A. de C.V.- 23 de marzo de 2011.- Unanimidad de cuatro votos.- Ausente: José Ramón Cossío Díaz.- Ponente: Arturo Zaldívar Lelo de Larrea.- Secretario: Carlos Enrique Mendoza Ponce.

Amparo en revisión 905/2010.- Desarrollos Oportunos Córdoba, S.A. de C.V.- 23 de marzo de 2011.- Unanimidad de cuatro votos.- Ausente: José Ramón Cossío Díaz.- Ponente: Arturo Zaldívar Lelo de Larrea.- Secretario: Carlos Enrique Mendoza Ponce.

Amparo en revisión 80/2011.- Administradora de Asesoría Multinacional de Vanguardia Mexicana, S.A. de C.V.- 6 de abril de 2011.- Cinco votos.- Ponente: Arturo Zaldívar Lelo de Larrea.- Secretario: Carlos Enrique Mendoza Ponce.

Tesis de jurisprudencia 105/2011. Aprobada por la Primera Sala de este Alto Tribunal, en sesión privada de veinticuatro de agosto de dos mil once.”

(El uso de negrillas dentro del texto es nuestro.)

Es oportuno señalar, respecto del artículo 26, que es el precepto constitucional que regula y establece en dos grandes apartados y 13 párrafos la obligatoriedad del Estado mexicano para organizar un sistema de planeación, y que a la letra en su primer párrafo expresa que ésta será democrática en el:

Artículo 26.

A. El Estado organizará un sistema de planeación democrática del desarrollo nacional que imprima solidez, dinamismo, competitividad, permanencia y equidad al crecimiento de la economía para la independencia y la democratización política, social y cultural de la nación.

(El uso de negrillas dentro del texto es nuestro.)

Ese mandato, hay que destacarlo y decirlo, hasta ahora no lo hemos visto su cabal cumplimiento ni por éste ni por otros gobiernos federales, con independencia de los diversos partidos políticos que nos han gobernado y que en esa materia, definitivamente, no han cumplido.

De cualquier manera, debe quedar completamente claro que las funciones del Estado mexicano de asumir su papel de rector y garante del desarrollo nacional, previsto expresamente en el primer párrafo del numeral 25 de la Carta Magna, por un lado, y de conformidad de lo señalado por la tesis jurisprudencial en el sentido de que “…una de las tareas centrales en la regulación económica que ejerce debe encaminarse a diseñar los estímulos fiscales, los sujetos que los reciben, sus fines y efectos sobre la economía, determinando las áreas de interés general, estratégicas y/o prioritarias que requieren…”, por lo cual la figura aquí estudiada cobra suma importancia en estos tiempos de crisis sanitaria y económica.

En razón del tema aquí abordado analizaremos la figura del estímulo fiscal desde el punto de vista de algunos principios constitucionales, por lo que iniciamos con comentarios básicos acerca del “principio en el derecho” para seguir con la concepción jurídico-conceptual del referido a la legalidad de la actuación autoritaria, y continuar con el conocido como de justicia de la ley y del derecho, para concluir con el principio de igualdad.

Es conocido y aceptado en el ámbito jurídico que la Constitución Política de los Estados Unidos Mexicanos protege a la sociedad ante actos de autoridad mediante la aplicación de los denominados en el derecho como principios y otras figuras conocidas como garantías, figura esta última que por razones de espacio, en otra oportunidad nos ocuparemos de su estudio y análisis.

El Diccionario Pequeño Larousse ilustrado define al vocablo “principio”, entre otros, como la:

“Base, fundamento sobre el cual se apoya una cosa: los principios de la filosofía. (SINÓN. V. Regla) Causa primitiva o primera de una cosa.”

Para la doctrina, según Jorge Machicado y en el ámbito del derecho, el vocablo técnicamente se lo entiende como:

“… una aspiración, es una guía, un indicador, es la orientación central de un sistema” (Machicado, Jorge. Artículo ¿Qué es un Principio?, en apuntes en la Web. Vínculo bit.ly/2iyExBj).

En ese orden de ideas, podemos válidamente concluir en que los principios o principio, desde el punto del derecho, los podemos definir como:

La base o fundamento sobre el que se apoya o funda una aspiración o guía que da orientación al derecho en la sociedad.

Un principio que es columna vertebral en el derecho en general y en el tributario y fiscal en particular es el aquí comentado, inclusive forma parte de los denominados como “principios generales del derecho”.

Así, y con propósitos de claridad en nuestro análisis, parece oportuno definir a la figura o institución estudiada, pero ya en el ámbito del derecho tributario o fiscal, lo que hacemos a continuación.

Para J. Jesús Orozco Henríquez, del Instituto de Investigaciones Jurídicas (IIJ) de la Universidad Nacional Autónoma de México (UNAM), el principio de legalidad es exigencia y fundamento primordiales de todo Estado de derecho, esto en los siguientes términos:

“…el principio de legalidad demanda la sujeción de todos los órganos estatales al derecho; en otros términos, todo acto o procedimiento jurídico llevado a cabo por las autoridades estatales debe tener su apoyo estricto en una norma legal (en sentido material), la que, a su vez, debe estar conforme a las disposiciones de fondo y forma consignados en la C. En este sentido, el principio de legalidad constituye la primordial exigencia de todo “Estado de derecho”, en sentido técnico” (Orozco H. J., Jesús. Diccionario jurídico mexicano. p. 2535. Porrúa, UNAM. 6a. ed. México, 1993).

Jurisdiccional

Por su parte, para los órganos jurisdiccionales, dicho principio, y ya en el ámbito de la tributación mexicana atento lo señala la SCJN, se materializa o consiste:

“… en que las autoridades del Estado sólo pueden actuar cuando la ley se lo permite, en la forma y los términos determinados por ella” (Las garantías de seguridad jurídica. P. 79. Poder Judicial de la Federación, Suprema Corte de Justicia de la Nación. 2a. ed. 1a. reimp., agosto de 2007).

En esos mismos términos existen diversos pronunciamientos de la propia Suprema Corte de Justicia de la Nación (SCJN), como la que se contiene en laTesis Jurisprudencial 419, visible en la p. 308, y contenida en el Apéndice de 1995, tomo III, Parte SCJN, y que a la letra expresa:

CONTRIBUCIONES. COBRO DE.- El cobro de contribuciones basado en acuerdos administrativos que no tienen el carácter de leyes y menos de leyes expedidas por la legislatura competente, constituye una violación de garantías.

Quinta Época:

Amparo en revisión 18/17.- Baigts José.- 23 de enero de 1918.- Unanimidad de once votos.

Amparo en revisión 271/17.- Allende Pablo.- 4 de febrero de 1918.- Unanimidad de diez votos.

Amparo en revisión 93/17.-Sigarroa Agustín.- 8 de mayo de 1918.- Unanimidad de once votos.

Tomo II, pág. 1360.- Amparo en revisión.- Escobar Tomás.- 8 de mayo de 1918.- Unanimidad de once votos.

Amparo en revisión 285/17.- Compañía de Minerales y Metales, S. A.- 18 de noviembre de 1918.- Unanimidad de once votos.

Así, y totalmente apegado a dicho principio de legalidad, se ha expresado la Primera Sala de nuestro Máximo Tribunal mediante la emisión de la tesis aislada 1a. XCIII/2010, visible en la página 252, del Semanario Judicial de la Federación y su Gaceta, tomo XXXII, del mes de julio de 2010, donde al ocuparse de la figura, expresa que se cumple con dicho principio: “…cuando la autoridad legislativa que las emite está legítimamente facultada para ello por el propio texto constitucional y las leyes que así lo determinan, y …”

A mayor abundamiento, en el texto se afirma que: “…en materia de estímulos fiscales, por regla general, dentro del contexto constitucional de la motivación ordinaria, atendiendo a la fuerza normativa de los principios democrático y de separación de poderes, ya que las razones para adoptar un estímulo fiscal, la elección de sus destinatarios, la finalidad y verificación del cumplimiento perseguido con esa medida, implican un balance de los valores constitucionales contenidos en los artículos 25, 26 y 28 de la Ley Fundamental a favor del Congreso de la Unión y,…” La tesis completa se reproduce a continuación:

ESTÍMULOS FISCALES. EN ESA MATERIA LA REFERENCIA A LAS “RELACIONES SOCIALES QUE RECLAMAN SER JURÍDICAMENTE REGULADAS” DEBE ENTENDERSE, POR REGLA GENERAL, DENTRO DEL CONTEXTO CONSTITUCIONAL DE LA MOTIVACIÓN ORDINARIA.- El Tribunal en Pleno de la Suprema Corte de Justicia de la Nación ha sostenido que tratándose de disposiciones legales, la garantía de legalidad contenida en el artículo 16 de la Constitución Política de los Estados Unidos Mexicanos se cumple cuando la autoridad legislativa que las emite está legítimamente facultada para ello por el propio texto constitucional y las leyes que así lo determinan, y cuando se refieren a relaciones sociales que reclaman ser jurídicamente reguladas. Asimismo, ha establecido que en determinados campos -como el económico-, debe realizarse un análisis poco estricto al verificar la motivación de las leyes, con el fin de no vulnerar la libertad política del legislador. En congruencia con lo anterior, se concluye que la referencia a las “relaciones sociales que reclaman ser jurídicamente reguladas” debe entenderse en materia de estímulos fiscales, por regla general, dentro del contexto constitucional de la motivación ordinaria, atendiendo a la fuerza normativa de los principios democrático y de separación de poderes, ya que las razones para adoptar un estímulo fiscal, la elección de sus destinatarios, la finalidad y verificación del cumplimiento perseguido con esa medida, implican un balance de los valores constitucionales contenidos en los artículos 25, 26 y 28 de la Ley Fundamental a favor del Congreso de la Unión y, en consecuencia, los criterios para su establecimiento deben entenderse reservados a esa potestad, en cuanto órgano representativo y políticamente responsable.

Amparo en revisión 2216/2009.- Minera Real de Ángeles, S.A. de C.V. y otra.- 27 de enero de 2010.- Cinco votos.- Ponente: Olga Sánchez Cordero de García Villegas.- Secretarios: Dolores Rueda Aguilar, Francisca María Pou Giménez, Juan Carlos Roa Jacobo y Ricardo Manuel Martínez Estrada.

De igual manera que en los apartados previos, aquí se define el principio del que nos ocupamos para luego ubicarlo en el ámbito de los estímulos fiscales, tema del presente.

La justicia, en general, según la doctrina procedimental en voz del jurista Alfonso Pinto es la:

“…Virtud por la cual, se inclina a dar a cada uno lo que le corresponde, sin privilegios para nadie” (Pinto E., Alfonso. Diccionario enciclopédico procedimental. P. 197. 1a. ed. México, 2006).

La precisión, lógicamente, va en el sentido de las normas procedimentales, por un lado, pero también en el resto del derecho, donde se incluye también al derecho tributario, el fiscal y el aduanero.

En los mismos términos ha sido tomada por el jurista Servando J. Garza, que en un estudio editado por el Tribunal Federal de Justicia Fiscal y Administrativa, el que como ya se señaló hoy tiene el nombre de Tribunal Federal de Justicia Administrativa (TFJA), donde señala que:

“El principio de justicia, es de equidad, de igualdad. Su violación es la desigualdad. Si el concepto de violación ha de fincarse en la desigualdad, debe mostrarse primero, que es lo igual, para establecer qué es lo desigual” (Garza, Servando J. Las garantías constitucionales en el derecho tributario mexicano. Colección de Obras Clásicas. T. II. P. 75. TFJFA. México. 2002).

De la definición formulada por el autor, se puede corroborar que el principio de justicia es el previsto en el artículo 31, fracción IV, y que se denomina como equidad, que ha sido resumida como “tratar como iguales a los iguales y desiguales a los desiguales” y, todavía más, que su violación traerá consigo la desigualdad, esto es, será contrario al principio de igualdad que en el siguiente punto se aborda.

En ese sentido, el principio de justicia tributaria, para efectos prácticos, lo podemos enunciar y resumir como:

Que la ley tributaria otorgue a cada uno lo que le corresponde.

En esos mismos términos, y en el ámbito del estudio constitucional de los estímulos fiscales, la Segunda Sala de nuestro Máximo Tribunal se ha pronunciado en la tesis jurisprudencial 2a./J. 26/2010, visible en la página 1032, del Semanario Judicial de la Federación y su Gaceta, tomo XXXI, del mes de marzo de 2010, donde expresamente se señala que la figura, una vez que se ha concebido el requisito será, según se puede leer en el texto, que: “…la finalidad perseguida con ellos sea objetiva y no arbitraria ni caprichosa, respetando los principios de justicia fiscal que les sean aplicables cuando incidan en los elementos esenciales de la contribución,…” La jurisprudencia completa se transcribe a continuación:

ESTÍMULOS FISCALES. DEBEN RESPETAR LOS PRINCIPIOS DE JUSTICIA FISCAL QUE LES SEAN APLICABLES, CUANDO INCIDAN EN LOS ELEMENTOS ESENCIALES DE LA CONTRIBUCIÓN.- Los estímulos fiscales, además de ser benéficos para el sujeto pasivo, se emplean como instrumentos de política financiera, económica y social en aras de que el Estado, como rector en el desarrollo nacional, impulse, oriente, encauce, aliente o desaliente algunas actividades o usos sociales, con la condición de que la finalidad perseguida con ellos sea objetiva y no arbitraria ni caprichosa, respetando los principios de justicia fiscal que les sean aplicables cuando incidan en los elementos esenciales de la contribución, como sucede en el impuesto sobre la renta en el que el estímulo puede revestir la forma de deducción que el contribuyente podrá efectuar sobre sus ingresos gravables una vez cumplidos los requisitos previstos para tal efecto.

Amparo en revisión 249/2005.- Proveedores de Ingeniería Alimentaria, S.A. de C.V.- 8 de abril de 2005.- Cinco votos.- Ponente: Juan Díaz Romero.- Secretario: Israel Flores Rodríguez.

Amparo en revisión 1842/2006.- Grupo Almos, S.A. de C.V.- 10 de enero de 2007.- Cinco votos.- Ponente: Genaro David Góngora Pimentel.- Secretario: David Rodríguez Matha.

Amparo en revisión 2008/2006.- Promotores Inmobiliarios Rivera, S.A. de C.V.- 14 de marzo de 2007.- Cinco votos.- Ponente: Mariano Azuela Güitrón.- Secretario: Francisco García Sandoval.

Amparo en revisión 293/2007.- Promotora Médica Aguascalientes, S.A. de C.V.- 27 de junio de 2007.- Cinco votos.- Ponente: Mariano Azuela Güitrón.- Secretario: Óscar F. Hernández Bautista.

Amparo en revisión 158/2009.- **********.- 4 de noviembre de 2009.- Mayoría de cuatro votos.- Disidente y Ponente: Margarita Beatriz Luna Ramos.- Secretarios: Rosaura Rivera Salcedo, Claudia Mendoza Polanco y Rolando Javier García Martínez.

Tesis de jurisprudencia 26/2010. Aprobada por la Segunda Sala de este Alto Tribunal, en sesión privada del veinticuatro de febrero de dos mil diez.

Por último, en este apartado nuevamente definimos al principio en su carácter general, para luego ubicarlo en el espacio del derecho tributario.

Como en la conceptualización jurídica del principio previamente comentado, nuevamente acudidos al jurista Pinto para conocer su descripción del principio en el derecho en general, para encontrar que lo define como:

“Es el principio Constitucional, que reconoce a todos los ciudadanos por igual, capacidad para los mismos derechos” (Pinto, Alfonso. Op. cit. P. 173).

A mayor abundamiento, el Poder Judicial de la Federación, en una de sus publicaciones y citando a la doctrina especializada, señala que se puede definir este principio de la siguiente manera:

“…los derechos públicos subjetivos que toda persona puede oponer a los órganos del Estado, a fin de recibir un trato acorde con la situación jurídica en que se encuentren, evitando así situaciones discriminatorias, basadas en características irrelevantes para los supuestos contemplados por las leyes” (Las garantías de igualdad. P. 33. SCJN. 1a. reimp. de la 2a. ed., agosto de 2007. México).

De la anterior definición se puede deducir que el principio de igualdad, en materia tributaria, viene a materializarse cuando no se aplica la equidad o también conocida en el medio como justicia, según se ha comentado en el punto anterior.

En ese orden, podemos válidamente definir a la igualdad como el trato desigual a los iguales, con lo que se manifiesta jurídicamente la aplicación contraria al principio.

En esos mismos términos, se ha pronunciado la Primera Sala de la SCJN, esto en la tesis aislada 1a. XCIV/2010, visible en la página 253, del Semanario Judicial de la Federación y su Gaceta, Tomo XXXII, del mes de julio de 2010 donde se dirime este principio versus la aplicación de estímulos fiscales y donde se determina que la aplicación de la figura aquí estudiada debe cumplir sus elementos y propósitos: “…el análisis de igualdad de los estímulos fiscales procede siempre que no se afecten el mérito político de su adopción, la elección de sus destinatarios y, la finalidad y cumplimiento de lo que persiguen, …” La tesis es la siguiente:

ESTÍMULOS FISCALES. PROCEDE SU ANÁLISIS A LA LUZ DE LA GARANTÍA DE IGUALDAD, SIEMPRE QUE NO SE AFECTE EL MÉRITO POLÍTICO DE SU ADOPCIÓN, LA ELECCIÓN DE SUS DESTINATARIOS Y LA FINALIDAD Y CUMPLIMIENTO DE LO QUE PERSIGUEN.- La Primera Sala de la Suprema Corte de Justicia de la Nación ha establecido que los estímulos fiscales que incidan directa o indirectamente en los elementos esenciales de las contribuciones o que se traduzcan en la disminución de la cuantía de una obligación tributaria, no escapan al control de constitucionalidad. Sin embargo, el análisis de igualdad de los estímulos fiscales procede siempre que no se afecten el mérito político de su adopción, la elección de sus destinatarios y, la finalidad y cumplimiento de lo que persiguen, pues la limitante del control viene deducido del principio por el cual están vedadas al Alto Tribunal las valoraciones de naturaleza política, ya que éstas se reservan en la Constitución Federal a los órganos de representación democráticamente responsables. Por lo anterior, dicho análisis únicamente puede verificarse si el ejercicio de esa facultad contrasta de modo manifiesto con el criterio de razonabilidad, es decir, que se revele en concreto como expresión de un uso distorsionado de la discrecionalidad, resultando arbitraria y, por tanto, de desviación y exceso de poder respecto de las atribuciones que la Constitución General de la República dispone en sus artículos 25, 26 y 28 para la función legislativa en aquella materia.

Amparo en revisión 2216/2009.- Minera Real de Ángeles, S.A. de C.V. y otra.- 27 de enero de 2010.- Cinco votos.- Ponente: Olga Sánchez Cordero de García Villegas.- Secretarios: Dolores Rueda Aguilar, Francisca María Pou Giménez, Juan Carlos Roa Jacobo y Ricardo Manuel Martínez Estrada.

(El uso de negrillas dentro del texto es nuestro.)

Con relación a lo aquí comentado y analizado se pueden extraer algunas conclusiones:

Los gobiernos federales y locales deben asumir sus funciones con apego a la Carta Magna, así como planificar de inmediato sus tareas en torno de los tres problemas multicitados para seguir con las otras propuestas relacionadas y referidas aquí, como la revisión de los términos vigentes del Sistema Nacional de Coordinación Fiscal y la urgente Reforma Fiscal Integral con todas sus implicaciones, requerimientos y consecuencias que traería consigo para todos (gobiernos y población), temas ambos que abordaremos en otra oportunidad.

Dr. Martín Álvarez Ochoa

La definición de los fiscalistas que hasta la fecha han escrito sobre el tema definen al comercio electrónico como las transacciones comerciales que se realizan por medio del intercambio electrónico de datos y por otros medios de comunicación, en los que se usan métodos de comunicación y almacenamiento de información sustitutivos de los que utilizan papel (citado por Amezcua, 2000; Ley Modelo de la Comisión de las Naciones Unidas sobre el derecho mercantil [LMCNUDM]).

Por ello, el primer movimiento fue publicado por el Legislativo federal el 29 de mayo de 2000, emitiendo una reforma que regula para toda la legislación que tiene incidencia en el aspecto legal como son el Código Civil para el Distrito Federal (CCDF), aplicable a toda la República Mexicana; el Código Federal de Procedimientos Civiles (CFPC), así como el Código de Comercio (CCo) y la Ley Federal de Protección al Consumidor (LFPC). En los actos de comercio pueden utilizarse medios electrónicos o cualquier otra tecnología (teléfonos celulares, plataformas digitales, tabletas, etcétera).

El CCo (artículo 93), al igual que el CCF, previene que se tendrán cubiertas todas las formalidades para la validez de los contratos cuando tal mensaje de datos sea atribuible a las partes obligadas y que éste sea accesible para su ulterior consulta, con la finalidad de verificar los datos.

Código de Comercio:

Artículo 93. Cuando la ley exija la forma escrita para los actos, convenios o contratos, este supuesto se tendrá por cumplido tratándose de Mensaje de Datos, siempre que la información en él contenida se mantenga íntegra y sea accesible para su ulterior consulta, sin importar el formato en el que se encuentre o represente.

Cuando adicionalmente la ley exija la firma de las partes, dicho requisito se tendrá por cumplido tratándose de Mensaje de Datos, siempre que éste sea atribuible a dichas partes.

En los casos en que la ley establezca como requisito que un acto jurídico deba otorgarse en instrumento ante fedatario público, éste y las partes obligadas podrán, a través de Mensajes de Datos, expresar los términos exactos en que las partes han decidido obligarse, en cuyo caso el fedatario público deberá hacer constar en el propio instrumento los elementos a través de los cuales se atribuyen dichos mensajes a las partes y conservar bajo su resguardo una versión íntegra de los mismos para su ulterior consulta, otorgando dicho instrumento de conformidad con la legislación aplicable que lo rige.

Respecto de la conservación de los documentos que sirven de prueba para los comerciantes tienen obligación de mantenerlos por un plazo mínimo de 10 años; estos documentos son: cartas, telegramas, mensajes de datos u otros documentos, lo anterior parte de ser requisito si éste se consigna en contratos, convenios o compromisos que originen derechos y obligaciones, situación similar respecto a los correos electrónicos, el comerciante debe tener la misma conducta.

La política tributaria sobre el comercio electrónico se debe mantener el principio de neutralidad, este tipo de comercio tiene o modifica los sistemas tributarios del mundo, se sale del sistema tradicional, los momentos de causación son distintos, así como la documentación comprobatoria (Corabi, 2000).

Los impuestos deben ser equitativos, así lo establece el artículo 31, fracción IV, de la Constitución Política de los Estados Unidos Mexicanos, donde se establece que los mexicanos deben contribuir al gasto público de manera proporcional y equitativa que dispongan las leyes.

El comercio electrónico también complementa el principio tributario de neutralidad y ello se inspira en que debe ser competitivo. Por ejemplo, imaginemos a una empresa de cómputo que vende equipos, software, e incluso mediante plataforma propia, como ciertas firmas, enajenan no únicamente software, tienen librería virtual mediante el cual enajenan e-books o libros.

A este respecto recordemos que los impuestos se enteran al Estado de manera pecuniaria, éste es un concepto aceptado por todas las naciones y por los dogmáticos del derecho tributario, basado en el principio de legalidad que mencionamos del artículo 31, fracción IV, de la Constitución Política de los Estados Unidos Mexicanos, Nullum ributum sine lege.

Desde que el comercio electrónico hizo su aparición se ha enfrentado a diversos inconvenientes, entre los que se encuentran: derechos de autor, constantes cambios de la tecnología, demanda de la calidad digital, así como la falta de acceso generalizado. El fraude a las tarjetas de crédito y cuentas bancarias son constantes.

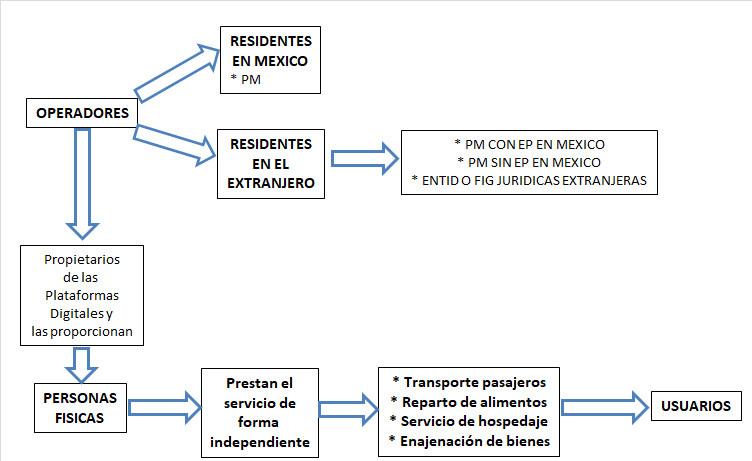

De manera gráfica podemos observar los sujetos que participan en el comercio electrónico:

Fuente: Gráfica tomada de www.aportacionesfiscales.com, 2020.

Dicho lo anterior, para 2020 la reforma alcanza básicamente a las personas físicas que, mediante el tratamiento en materia del impuesto sobre la renta (ISR), tienen las siguientes obligaciones:

Ley del impuesto sobre la renta:

Artículo 113-A. Están obligados al pago del impuesto establecido en esta Sección, los contribuyentes personas físicas con actividades empresariales que enajenen bienes o presten servicios a través de Internet, mediante plataformas tecnológicas, aplicaciones informáticas y similares que presten los servicios a que se refiere la fracción II del artículo 18 B de la Ley del IVA, por los ingresos que generen por los actos , incluidos aquellos pagos que reciban por cualquier concepto actividades en el tema que tratamos.

El impuesto se pagará mediante retención que efectuarán las personas morales residentes en México o en el extranjero que no cuenten con establecimiento permanente en el país, situación que prevalece en entidades o figuras jurídicas extranjeras que proporcionen, de manera directa o indirecta, el uso de las citadas plataformas tecnológicas, aplicaciones informáticas y similares.

Una de las reformas para el ejercicio fiscal 2021 sobre la retención es que ésta se deberá efectuar sobre el total de los ingresos que efectivamente perciban las personas físicas por dichas actividades citadas en el primer párrafo de este artículo, sin incluir el impuesto al valor agregado (IVA). Esta retención tendrá el carácter de pago provisional. Al monto total de los ingresos mencionados se le aplicarán las siguientes tasas fijas de retención:

| Tratándose de prestación de servicios de transporte terrestre de pasajeros y de entrega de bienes | 2.1% |

| Prestación de servicios de hospedaje la retención | 4.0% |

| Enajenación de bienes y prestación de servicios la retención | 1.0% |

Fuente: Elaboración propia. Ley del Impuesto sobre la Renta (LISR), 2021.

Artículo 113-B. Las personas físicas a que se refiere el artículo anterior podrán optar por considerar como pagos definitivos las retenciones que les efectúen conforme a la presente Sección, en los siguientes casos:

(El uso de negrillas dentro del texto es nuestro.)

Las personas físicas que ejerzan la opción de considerar las retenciones como pagos definitivos estarán a lo siguiente y cumplirán con las obligaciones señadas en 113-B y 113-C de la LISR:

En el caso de que los contribuyentes no proporcionen su clave del Registro Federal de Contribuyentes (RFC) prevista en el inciso b) de la fracción III del artículo 18-J de la LIVA, se deberá retener el impuesto que corresponda por los ingresos a que se refiere el artículo 113-A de la LISR, aplicando la tasa del 20% sobre los ingresos que hayan obtenido.

Por otra parte, deben conservar, como parte de su contabilidad, la documentación que demuestre que efectuaron la retención y entero del ISR correspondiente.

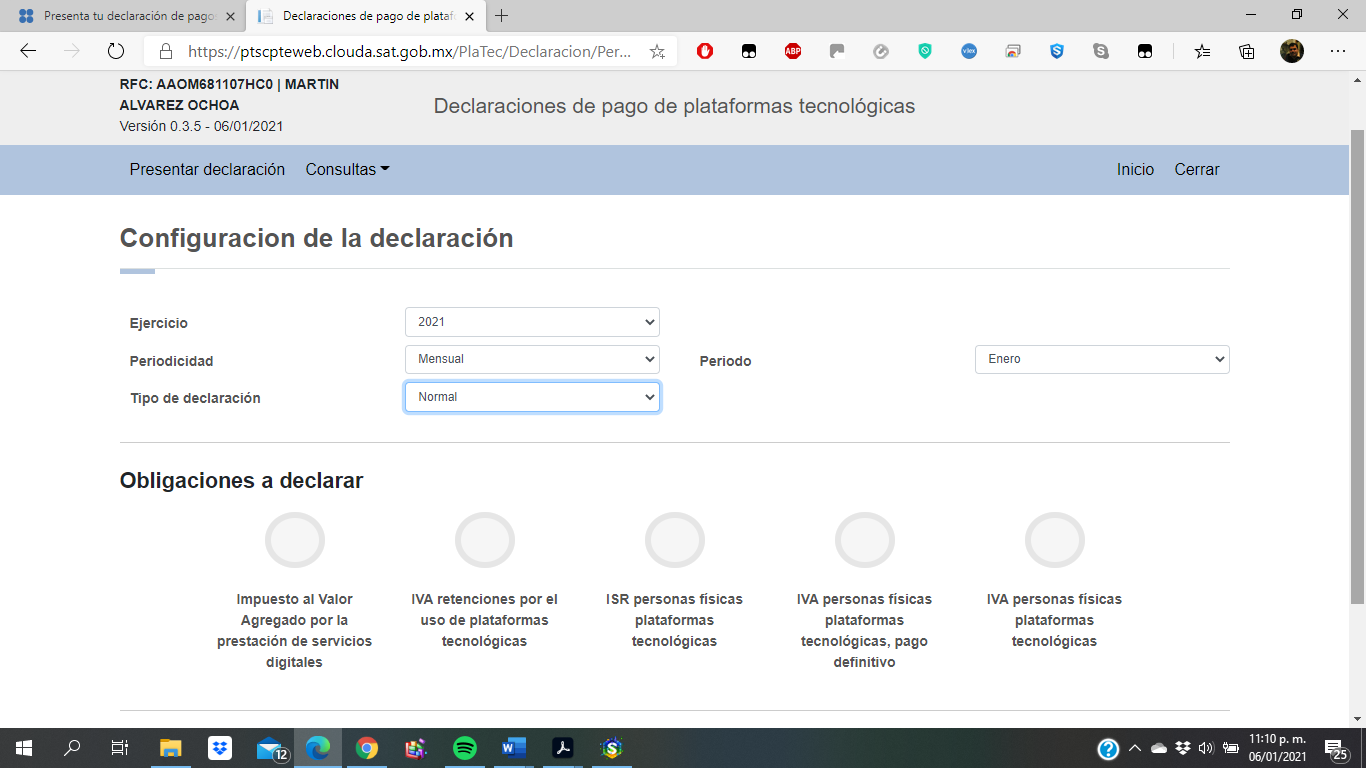

Respecto del tratamiento fiscal de las plataformas tecnológicas en cuanto a la presentación de declaraciones, la Resolución Miscelánea Fiscal 2021 (RMF-2021), a través de sus reglas, establece:

Entero de retenciones del ISR que deberán efectuar las plataformas tecnológicas

12.2.4. Para los efectos del artículo 113-C, párrafo primero, fracción IV de la Ley del ISR, los sujetos a que se refiere la citada disposición, que presten servicios digitales de intermediación entre terceros, realizarán el entero de las retenciones que efectúen a las personas físicas con actividades empresariales que enajenen bienes o presten servicios a través de Internet, mediante plataformas tecnológicas, aplicaciones informáticas y similares, a través de la “Declaración de pago del ISR retenciones por el uso de plataformas tecnológicas”, a más tardar el día 17 del mes inmediato siguiente a aquel en el que se hubiera efectuado la retención, conforme a lo establecido en la regla 2.8.4.1.

La presentación de la declaración se realizará de acuerdo con la “Guía de llenado de la declaración” que para tal efecto se publique en el Portal del SAT.

LISR: 113-C; RMF-2021: 2.8.4.1.

……………………………………………………………………………………………………….

Entero de retenciones del IVA que deberán efectuar quienes presten servicios digitales de intermediación entre terceros

12.2.6. Para los efectos de los artículos 1-A BIS, primer párrafo y 18-J, fracción II, incisos a) y b) de la Ley del IVA, los sujetos a que se refieren las citadas disposiciones que presten servicios digitales de intermediación entre terceros, realizarán el entero de las retenciones del IVA, a través de la “Declaración de pago del IVA retenciones por el uso de plataformas tecnológicas”, a más tardar el día 17 del mes inmediato siguiente a aquel en el que se hubiera efectuado la retención, conforme a lo establecido en la regla 2.8.4.1.

La presentación de la declaración se realizará de acuerdo con la “Guía de llenado de la declaración” que para tal efecto se publique en el Portal del SAT.

LIVA: 1-A BIS, 18-B, 18-J; RMF-2021: 2.8.4.1.

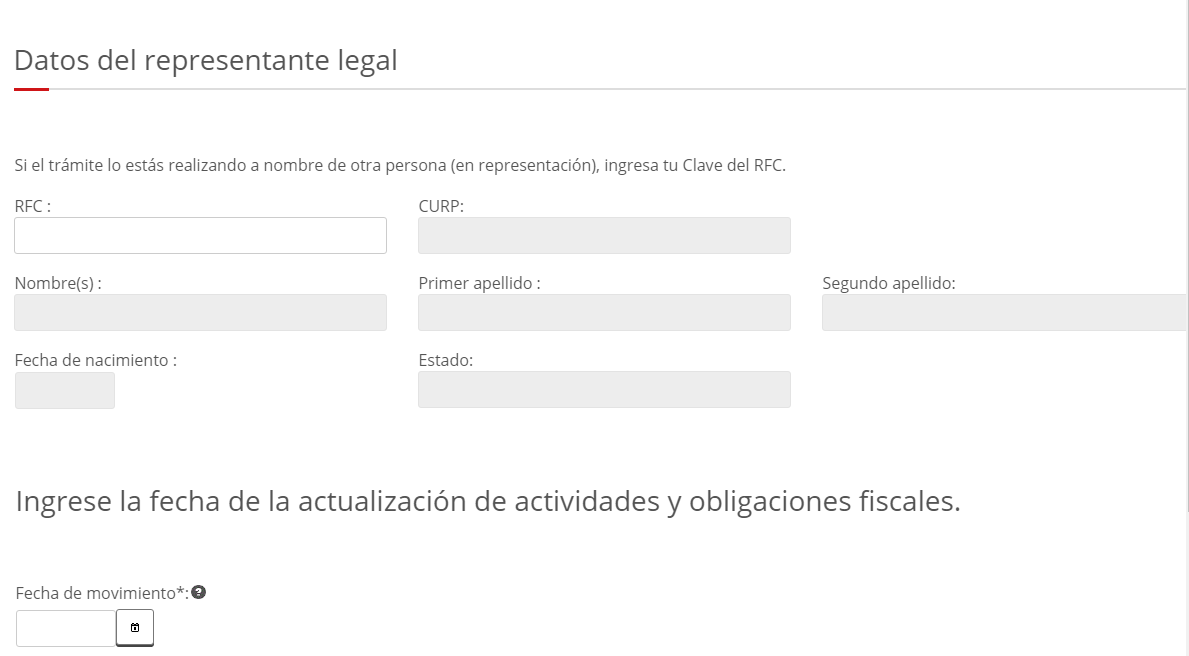

Hay que anotar fecha del movimiento

Si el contribuyente es persona física y no tiene representante legal, sólo se deberá anotar la fecha del movimiento.

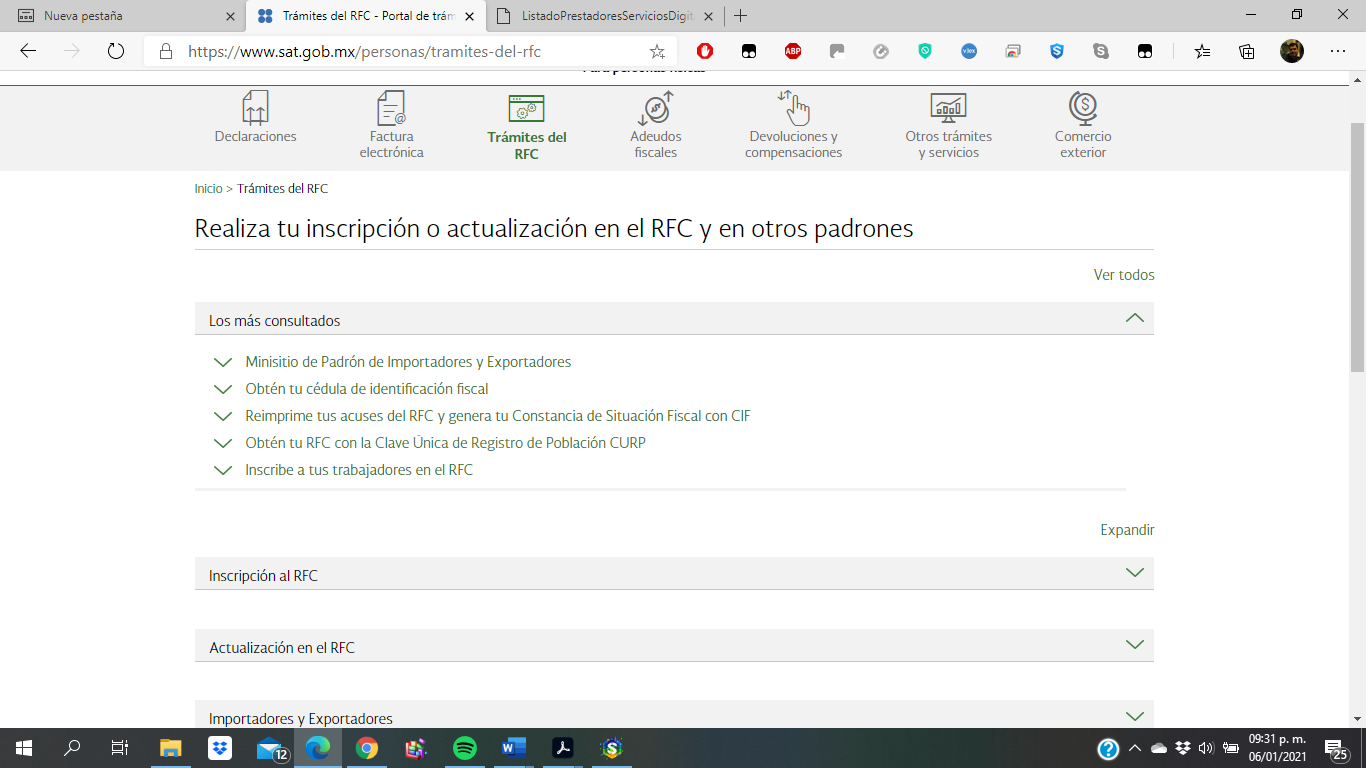

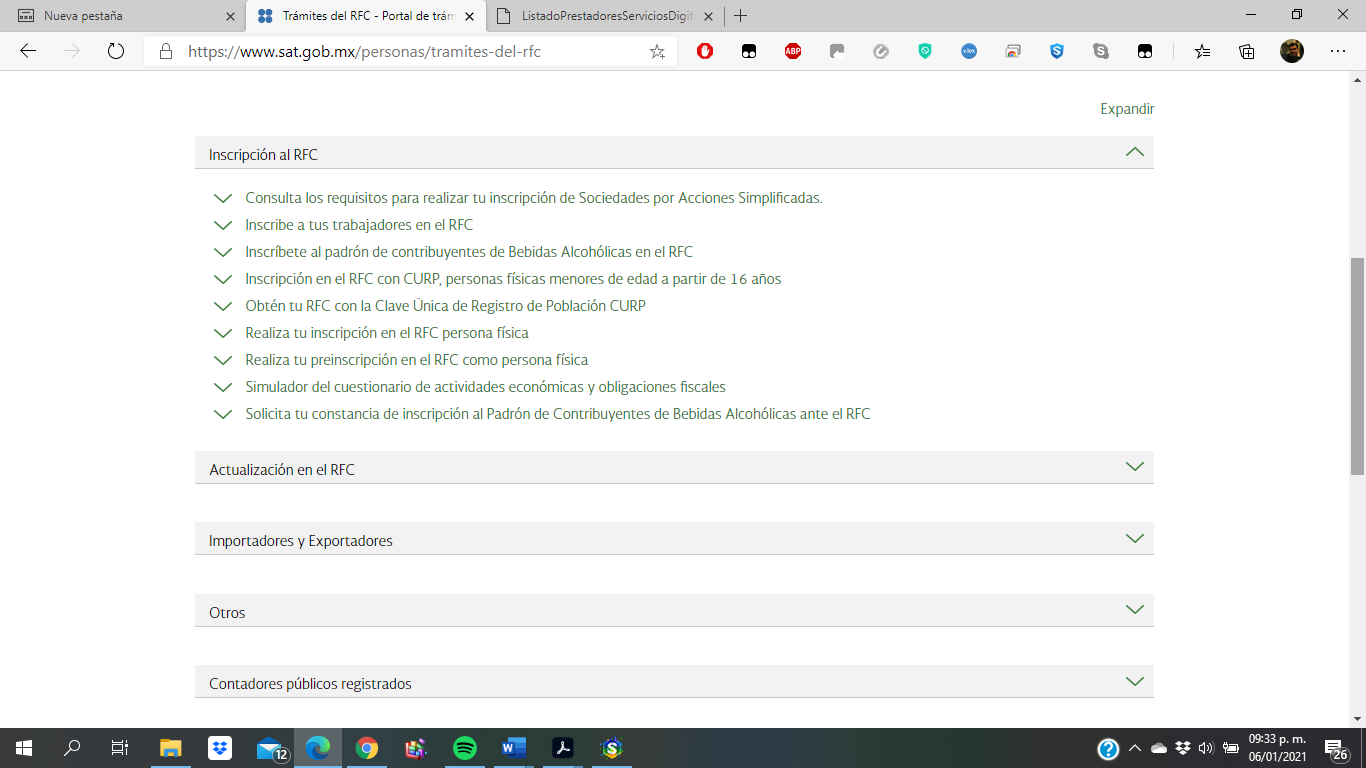

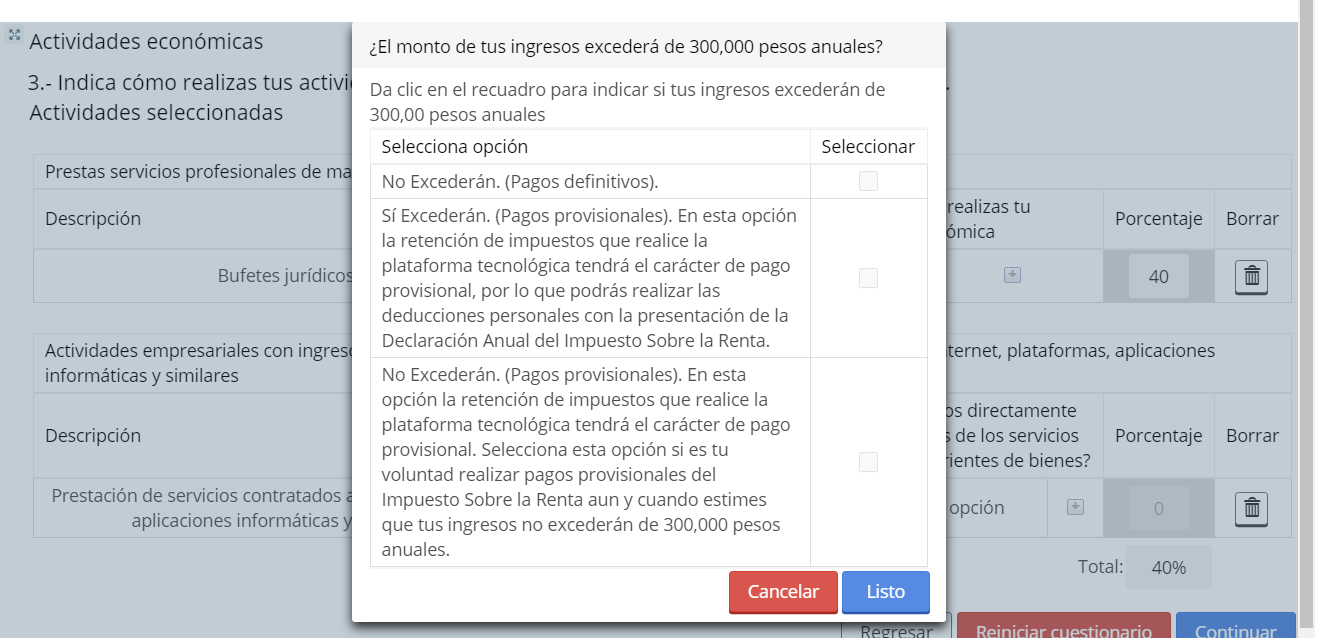

Al oprimir el botón “Continuar” tendremos la siguiente visualización:

![]()

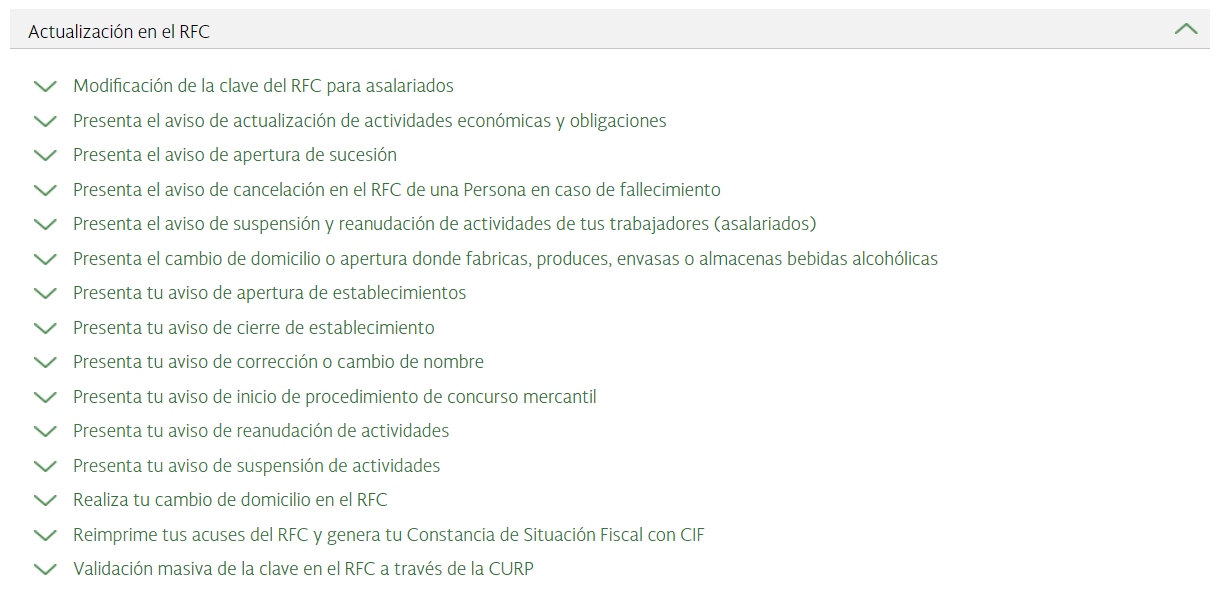

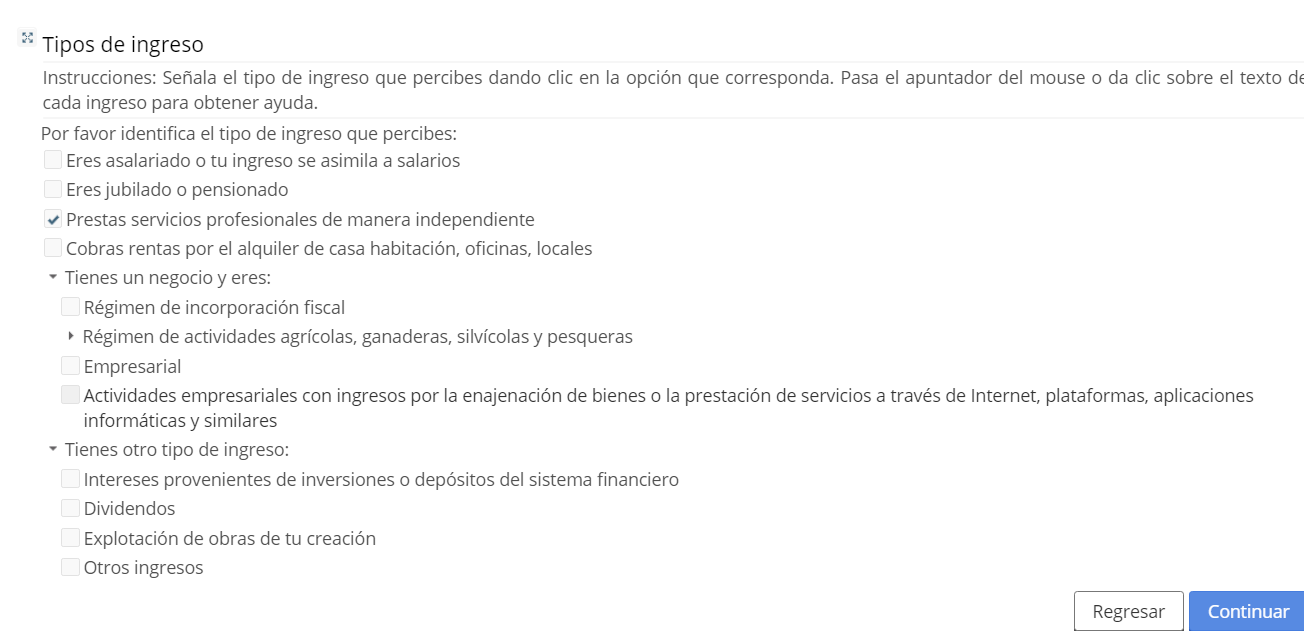

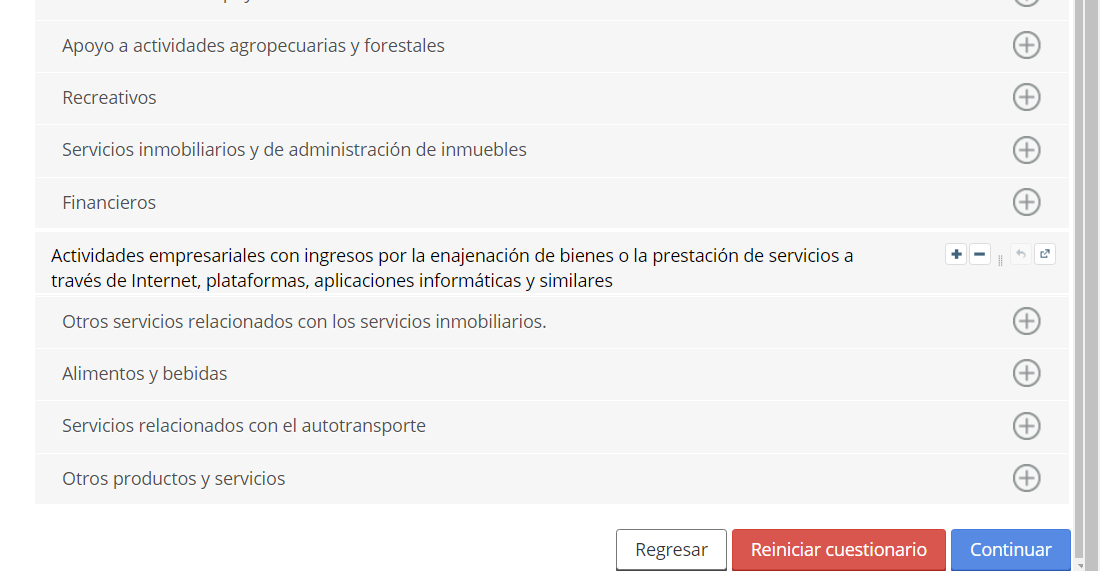

En este punto se debe seleccionar la actividad mediante plataforma digital, una vez seleccionado se oprime continuar y nos lleva a lo siguiente:

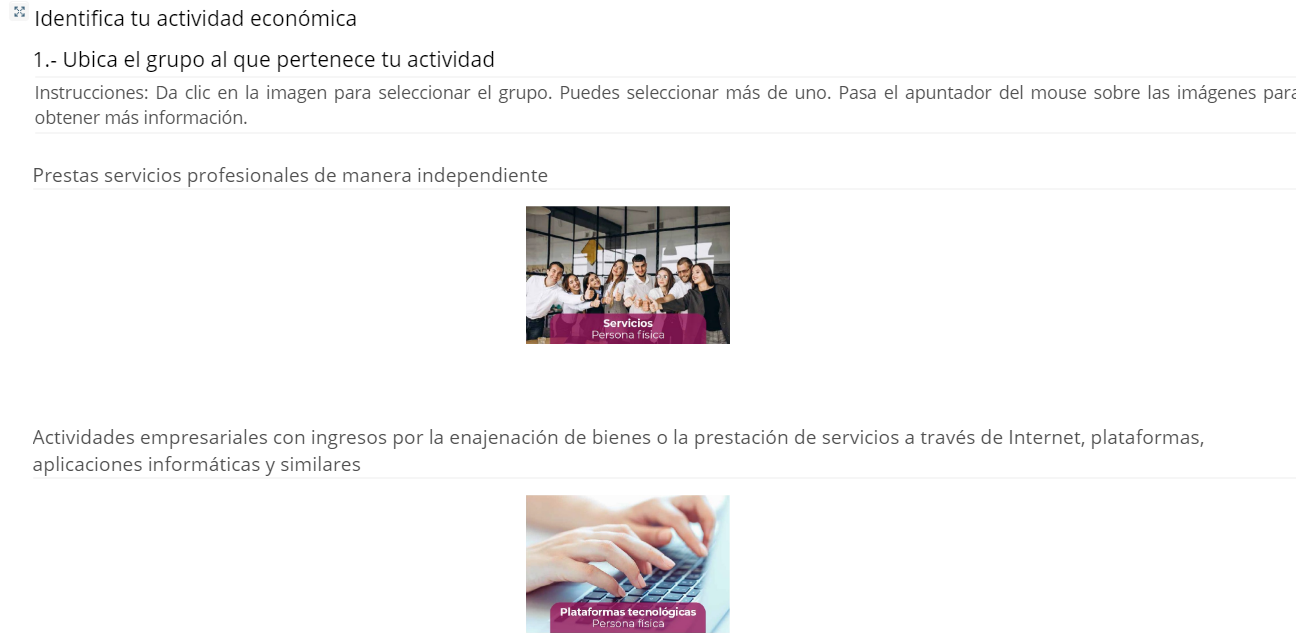

Aquí seleccionamos la actividad, al dar clic en “Continuar” aparece la siguiente página, donde nos permite seleccionar la o las actividades que prevén el artículo 113-A, fracciones I, II y III, de la LISR:

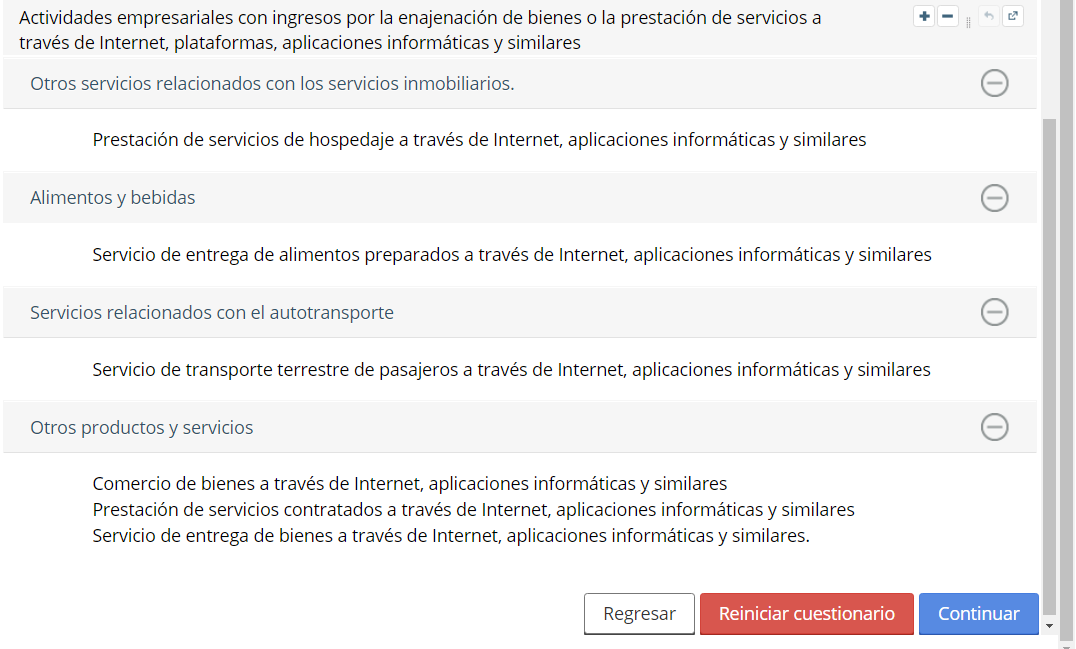

Para efectos de poder continuar, sólo como parte de la actividad de nosotros, tomaremos “Otros productos y servicios”, por ello debemos seleccionar los porcentajes de los ingresos, y tenemos la siguiente página:

Una vez que se selecciona la opción, recordemos que son dos: mayor a $300,000.00 o menor a estos ingresos, para efectos del presente artículo seleccionamos que es mayor:

Con esta actividad llegamos al final del cuestionario, al dar “Continuar” nos lleva a capturar los RFC de los proveedores de plataformas digitales, listado que se encuentra en: ListadoPrestadoresServiciosDigitalesInscritosRFC.pdf (sat.gob.mx), bajo el Anexo número 1, del oficio número: 700-04-00-00-00-2020-152, de fecha 30 de octubre de 2020, que contiene el listado de prestadores de servicios digitales inscritos en el RFC para, posterior a la captura, se deberá firmar el aviso con la e.firma o con la contraseña.

Caso práctico de prestación de servicios de transporte terrestre de personas (S2)

Una persona física que se dedica a la prestación de servicios de transporte en el mes de noviembre de 2021 desea que se le determinen los impuestos a pagar, tanto del ISR como del IVA, para lo cual proporciona los siguientes datos:

| Ingresos obtenidos | Importe ($) |

| Chofer | $32,000.00 |

| (+) IVA trasladado | 5,120.00 |

| (=) | $37,120.00 |

| (x) Porcentaje de comisión | 20% |

| (=) Comisión Chofer cobrada | $7,424.00 |

| Cobro neto | $29,696.00 |

Determinación de la retención del IVA:

| IVA trasladado | $5,120.00 |

| (x) Tasa de retención | 50% |

| (=) Retención del IVA | $2,560.00 |

Notas:

|

|

Determinación del monto a cobrar por la plataforma:

| Ingresos obtenidos Chofer | $32,000.00 |

| (-) Comisión cobrada | 7,424.00 |

| Retención IVA (50% del IVA causado) | 2,560.00 |

| (-) Retención del ISR (2.1%) | 672.00 |

Notas:

|

|

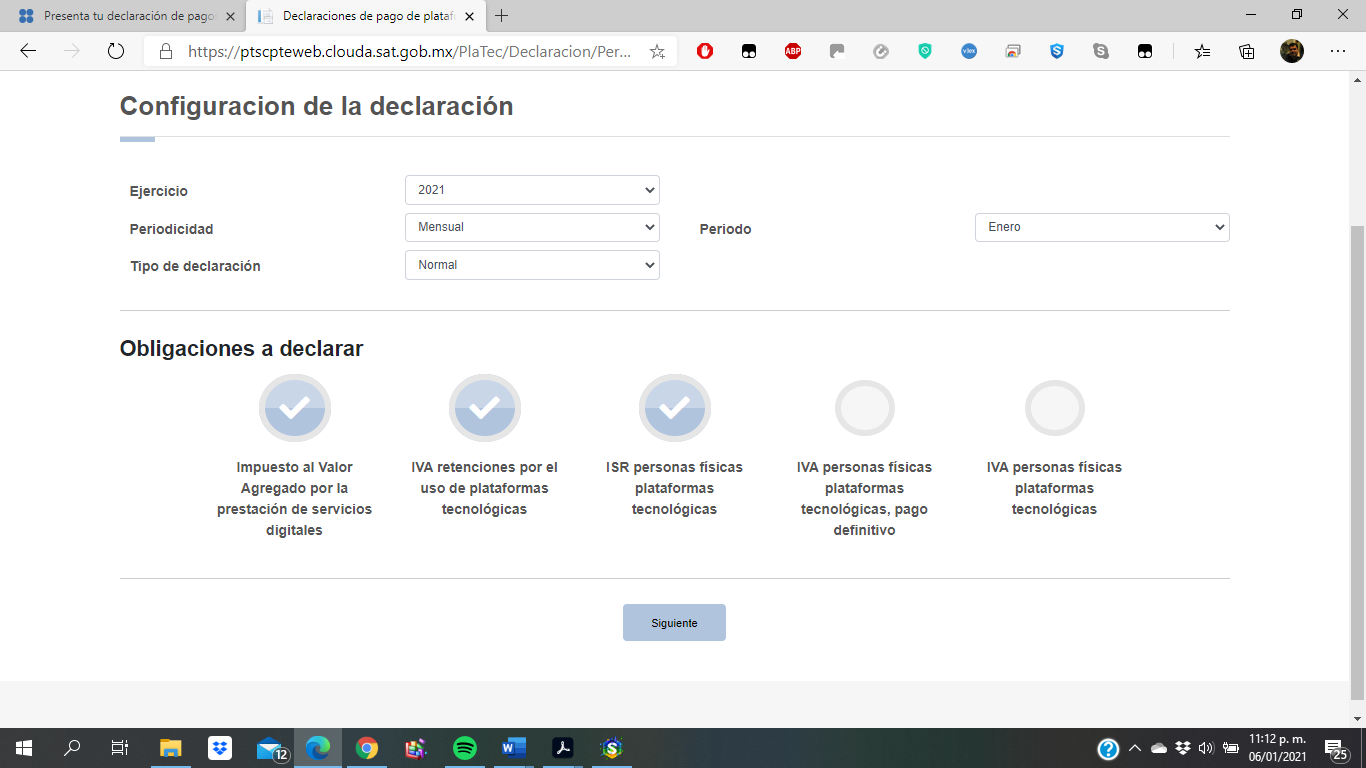

Esta aplicación de los pagos provisionales es para señalar las obligaciones a declarar, debemos ser cuidadosos de señalar únicamente las que sean representativas.

Para el caso podemos señalar, de manera educativa, tres obligaciones, aunque en nuestro caso desarrollado sólo deben ser dos obligaciones; como mencionamos, es sólo de manera didáctica.

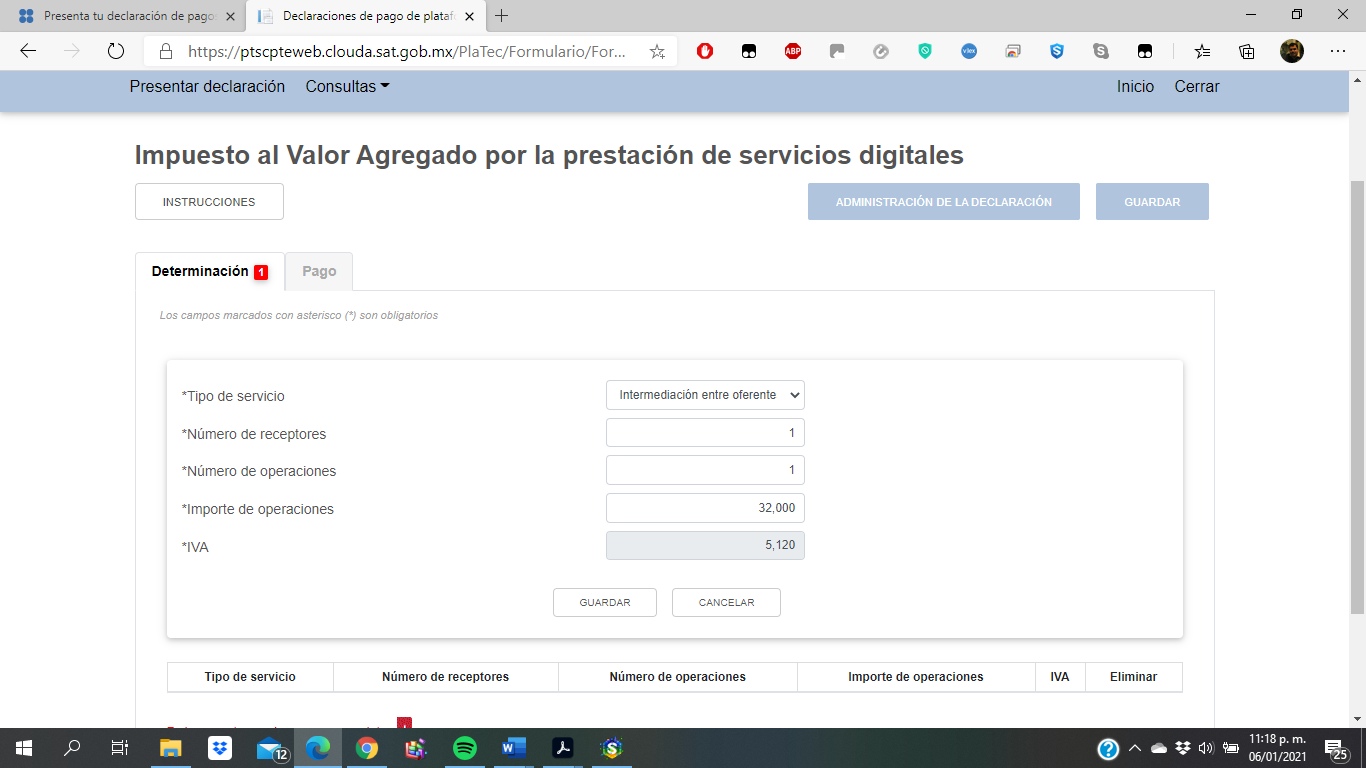

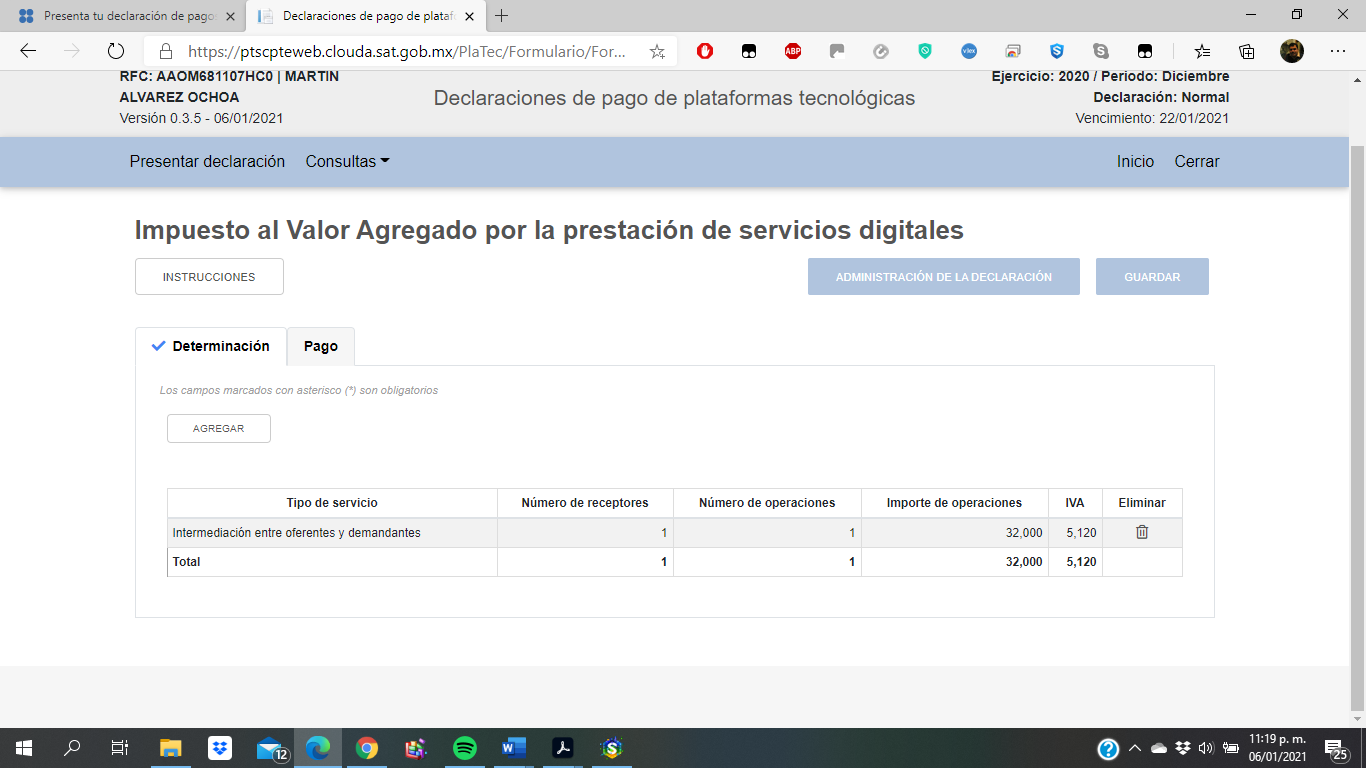

Aquí el ejemplo de llenado de la declaración del IVA, de acuerdo con nuestro ejercicio desarrollado:

Esta página representa el IVA a enterar por prestación de servicios digitales.

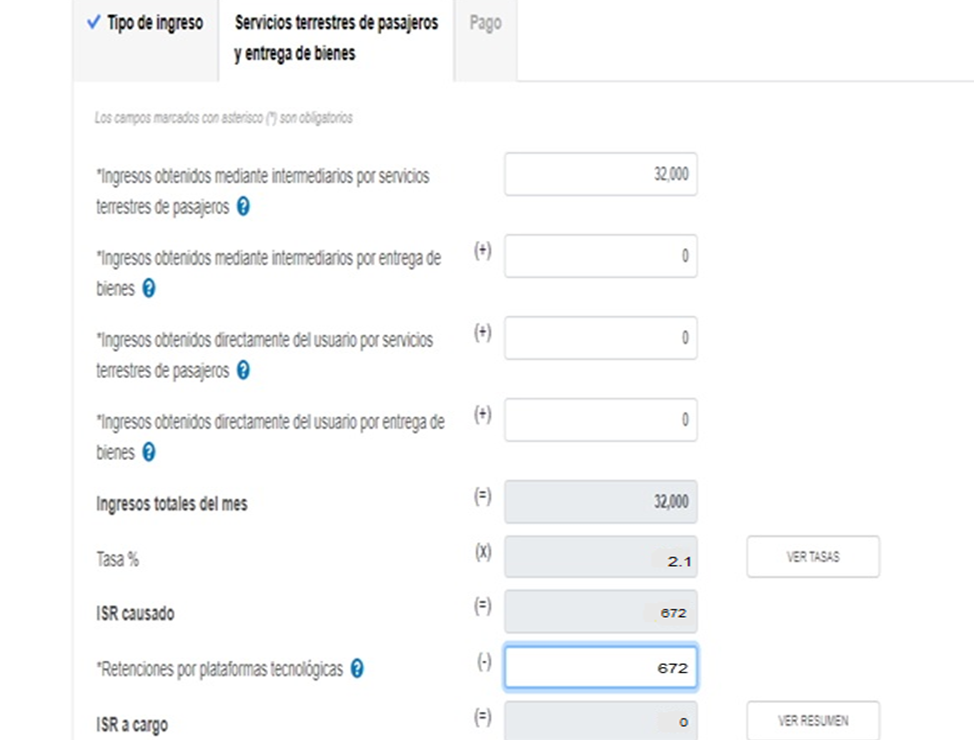

Veamos el caso del ISR:

Se deben tener en cuenta los cambios que se realizaron para el ejercicio 2021.

A la fecha de elaboración del presente artículo, la plataforma con la declaración no se había actualizado, la cual no coincide con la guía de declaración de plataformas digitales, pero es similar.

En el caso de los ingresos no superiores a $300,000.00, se debe recordar que las retenciones son definitivas.

En caso de no proporcionar el RFC, se considera que acepta la retención del IVA 100% y ambas retenciones (IVA e ISR) son pagos definitivos.

L.D. y M.I. Mauricio Reyna Rendón

L.C. y M.I. Roberto Blancarte García

L.C. y M.I. José Ángel Carmona Ramírez

Los salarios, según lo establecido en la Ley del Impuesto sobre la Renta (LISR), son ingresos que obtienen los trabajadores por la prestación de un servicio personal subordinado, así como cualquier prestación que el trabajador obtenga derivado de la relación laboral, tanto en numerario como en especie, como participación de los trabajadores en las utilidades de las empresas (PTU), becas, vales de despensa, percepciones recibidas a consecuencia de la terminación laboral, entre otros.

En este contexto, el asalariado es la persona física que percibe salarios y demás prestaciones derivadas de un trabajo personal subordinado a disposición de un empleador, como se advierte, lo característico de un asalariado es la prestación de un trabajo personal subordinado, lo que implica tres elementos:

Los numerales 94 y 96 de la LISR establecen que se consideran ingresos por la prestación de un servicio personal subordinado los salarios y demás prestaciones que deriven de una relación laboral, incluyendo la PTU y las prestaciones percibidas como consecuencia de la terminación de la relación laboral y, además, quienes hagan pagos por los conceptos a que se refiere el capítulo de ingresos por salarios, están obligados a efectuar retenciones y enteros mensuales que tendrán el carácter de pagos provisionales a cuenta del impuesto anual, acotando que no se efectuará retención a las personas que en el mes únicamente perciban un salario mínimo general (SMG) correspondiente al área geográfica del contribuyente.

La premisa anterior guarda relevancia con el mandato constitucional indicado en el articulo 123, que precisa:

Título Sexto del Trabajo y de la Previsión Social

Artículo 123. Toda persona tiene derecho al trabajo digno y socialmente útil; al efecto, se promoverán la creación de empleos y la organización social de trabajo, conforme a la ley.

Por otra parte, hay otros ingresos que reciben el tratamiento de salarios y, por tanto, las personas que los reciben pagan el impuesto sobre la renta (ISR) como si fueran asalariados (en el régimen de “Ingresos por salarios y en general por la prestación de un servicio personal subordinado”) y son también considerados asalariados para efectos fiscales, los cuales son:

Los trabajadores asalariados (o personas que perciben ingresos que son tratados como salarios), al estar subordinados a un patrón o empleador, en principio no intervienen en la determinación y pago del ISR a su cargo, puesto que, conforme a la ley, dicha obligación recae en el propio patrón o empleador como responsable solidario; es decir, los asalariados sí pagan el ISR, pero el patrón o empleador entera el impuesto al Servicio de Administración Tributaria (SAT) derivado de la retención efectuada a sus trabajadores mediante declaración a más tardar el día 17 del mes siguiente al periodo al que corresponda el pago. La fracción I del artículo 26 del Código Fiscal de la Federación (CFF), señala (Cámara de Diputados, CFF, http://www.diputados.gob.mx/LeyesBiblio/pdf/8_081220.pdf):

Artículo 26. Son responsables solidarios con los contribuyentes:

I. Los retenedores y las personas a quienes las leyes impongan la obligación de recaudar contribuciones a cargo de los contribuyentes, hasta el monto por dichas contribuciones.

Recordemos que el ISR es un impuesto anual que se paga por cada ejercicio fiscal mediante declaración; en el caso de personas físicas, a más tardar en el mes de abril siguiente al ejercicio que se reporta.

Los pagos provisionales que realizan los patrones o empleadores por cuenta de sus empleados tienen como base el monto total de salarios pagados a sus empleados en el mes, incluyendo los montos adicionales como primas vacacionales, prima dominical, vacaciones, gratificaciones, entre otros.

El carácter de provisional de dichos enteros se actualiza a cuenta del impuesto anual, cuya base es el total de salarios pagados al trabajador en todo el año; incluidas las demás prestaciones que la ley no considere como exentas.

Es importante precisar que el ejercicio fiscal 2017 fue el último donde los patrones tenían la obligación de entregar a sus subordinados constancias de retención. Desde dicho año, a la fecha, todos los contribuyentes que realicen pagos por concepto de nómina deben utilizar el complemento correspondiente a las retenciones. Este complemento permite al SAT hacerse llegar de manera inmediata de la información de las percepciones, deducciones y demas conceptos que formen parte del pago a los trabajadores.

Es el SAT, quien al contar con la información de los pagos de nómina, podrá determinar si el patrón retuvo correctamente a sus trabajadores y también pondrá a disposición del trabajador la información de los pagos por sueldos y salarios, incluyendo las retenciones de impuestos que le haga el patrón, esto con el fin de que pueda presentar su declaración anual, ya sea porque se encuentre obligado a ello o porque desea realizar deducciones personales con la finalidad de obtener un saldo a favor.

Entendiendo lo anterior, se tiene que la retención en materia tributaria es la recaudación de los sujetos que realizan pagos, en el caso del ISR, en atención a la cercanía de la fuente de riqueza. En la doctrina jurídica tributaria, una retención es entendida como el deber de colaboración del no contribuyente con la hacienda pública. Este deber de colaboración se concreta en retener e ingresar en el tesoro público una cantidad por la realización de determinados pagos.

Así, por ejemplo, si los trabajadores reclaman indebidamente a su patrón o empleador la ilegal aplicación del ISR o impuesto sobre el producto de trabajo a las prestaciones: prima de antigüedad, prima vacacional, aguinaldo, bonos, etcétera, tal consideración es desacertada debido a que el artículo 7, penúltimo párrafo, de la LISR, establece que se considera previsión social las erogaciones efectuadas que tengan por objeto satisfacer contingencias o necesidades presentes o futuras, así como el otorgar beneficios a favor de los trabajadores o de los socios o miembros de las sociedades cooperativas, tendientes a su superación física, social, económica o cultural, que les permitan el mejoramiento en su calidad de vida y en la de su familia.

Artículo 7. Cuando en esta Ley se haga mención a persona moral, se entienden comprendidas, entre otras, las sociedades mercantiles, los organismos descentralizados que realicen preponderantemente actividades empresariales, las instituciones de crédito, las sociedades y asociaciones civiles y la asociación en participación cuando a través de ella se realicen actividades empresariales en México.

……………………………………………………………………………………………………

Para los efectos de esta ley, se considera previsión social las erogaciones efectuadas que tengan por objeto satisfacer contingencias o necesidades presentes o futuras, así como el otorgar beneficios a favor de los trabajadores o de los socios o miembros de las sociedades cooperativas, tendientes a su superación física, social, económica o cultural, que les permitan el mejoramiento en su calidad de vida y en la de su familia. En ningún caso se considerará previsión social a las erogaciones efectuadas a favor de personas que no tengan el carácter de trabajadores o de socios o miembros de sociedades cooperativas.

(El uso de negrillas dentro del texto es nuestro.)

Artículo 93. No se pagará el impuesto sobre la renta por la obtención de los siguientes ingresos:

……………………………………………………………………………………………………….

La exención aplicable a los ingresos obtenidos por concepto de prestaciones de previsión social se limitará cuando la suma de los ingresos por la prestación de servicios personales subordinados o aquellos que reciban, por parte de las sociedades cooperativas, los socios o miembros de las mismas y el monto de la exención exceda de una cantidad equivalente a siete veces el salario mínimo general del área geográfica del contribuyente, elevado al año; cuando dicha suma exceda de la cantidad citada, solamente se considerará como ingreso no sujeto al pago del impuesto un monto hasta de un salario mínimo general del área geográfica del contribuyente, elevado al año. Esta limitación en ningún caso deberá dar como resultado que la suma de los ingresos por la prestación de servicios personales subordinados o aquellos que reciban, por parte de las sociedades cooperativas, los socios o miembros de las mismas y el importe de la exención, sea inferior a siete veces el salario mínimo general del área geográfica del contribuyente, elevado al año.

(El uso de negrillas dentro del texto es nuestro.)

En atención a la cita textual de los preceptos anteriormente señalados, se colige:

La retención del ISR es una obligación constitucional y fiscal por virtud del carácter de auxiliar de la administración pública federal en la recaudación del ISR a cargo de sus trabajadores. No es una adopción voluntaria, sino la misma calidad de patrón y obligado frente al fisco federal.

En referencia a lo anterior, la Suprema Corte de Justicia de la Nación (SCJN) ha sostenido que el principio de legalidad tributaria, contenido en el artículo 31, fracción IV, de la Constitución Política de los Estados Unidos Mexicanos, exige que los tributos se prevean en la ley y, de manera específica, sus elementos esenciales, para que el sujeto obligado conozca con certeza la forma en que debe cumplir con su obligación de contribuir a los gastos públicos y no quede margen para la arbitrariedad de las autoridades exactoras.

En tal sentido, las obligaciones del patrón o empleador como retenedor del ISR a sus trabajadores se encuentra debidamente establecida en la ley fiscal, por lo que constituye un gravamen de cuota variable que no puede prescindirse para cuantificar el tributo, sin que ello implique una violación al principio de justicia fiscal, al ser la propia ley la que proporciona la cantidad a pagar, aunado a que todos los sujetos pasivos del tributo deben contribuir al gasto público conforme a su auténtica capacidad económica.

En ese orden de ideas, el sistema tributario tiene como objetivo recaudar los ingresos que el Estado requiere para satisfacer las necesidades básicas de la comunidad, haciéndolo de manera que aquél resulte justo, equitativo y proporcional, conforme al artículo 31, fracción IV, de la Constitución Política de los Estados Unidos Mexicanos, con el propósito de procurar el crecimiento económico y la más justa distribución de la riqueza para el desarrollo óptimo de los derechos tutelados por la Carta Magna. En ese cumplimiento, el patrón o empleador únicamente tiene funciones de retenedor para enterar las cantidades gravadas del ISR al SAT.

Lo anterior en virtud de que la obligación de contribuir, elevada a rango constitucional, tiene una trascendencia mayúscula, pues no se trata de una simple imposición soberana derivada de la potestad del Estado, sino que posee una vinculación social, una aspiración más alta relacionada con los fines perseguidos por la propia Constitución, como los que se desprenden de la interpretación conjunta de los artículos 3o. y 25 del texto fundamental, consistentes en la promoción del desarrollo social, dando incluso una dimensión sustantiva al concepto de democracia, de acuerdo con estos fines, encauzándola hacia el mejoramiento económico y social de la población y en la consecución de un orden en el que el ingreso y la riqueza se distribuyan de una manera más justa, para lo cual participarán con responsabilidad social los sectores público, social y privado.

En este contexto, debe destacarse que, entre otros aspectos inherentes a la responsabilidad social a que se refiere el artículo 25 constitucional, se encuentra la obligación de contribuir prevista en el artículo 31, fracción IV, de la Constitución Política de los Estados Unidos Mexicanos, tomando en cuenta que la exacción fiscal, por su propia naturaleza, significa una reducción del patrimonio de las personas y de su libertad general de acción. De manera que la propiedad tiene una función social que conlleva responsabilidades, entre las cuales destaca el deber social de contribuir al gasto público, con el fin de que se satisfagan las necesidades colectivas o los objetivos inherentes a la utilidad pública o a un interés social, por lo que la obligación de contribuir es un deber que nadie puede soslayar por convenio, pacto o capricho establecido.

Sirve de aplicación a la anterior determinación, la jurisprudencia laboral número 256, sustentada por la Cuarta Sala de la SCJN, cuyo rubro y texto indican:

IMPUESTO SOBRE LA RENTA. OBLIGACIÓN DEL PATRÓN DE RETENERLO, CUANDO LAS PERSONAS SUJETAS A UNA RELACIÓN LABORAL, OBTIENEN PRESTACIONES DERIVADAS DE LA MISMA.- De conformidad con los artículos 77, fracción X, 79 y 80 de la Ley del Impuesto Sobre la Renta, vigente en el año de 1991, quienes hagan pagos por conceptos de prima de antigüedad, retiro, indemnizaciones y otros, deben, en principio, retener el tributo respectivo; esta regla general admite dos casos de excepción, la primera se da cuando la cantidad recibida no excede de noventa veces el salario mínimo; la segunda, cuando el empleado sólo ha percibido un sueldo mínimo general correspondiente a su área geográfica; por tanto, si dichos preceptos legales no exceptúan de cubrir el impuesto sobre la renta a las personas que han estado sujetas a una relación laboral, y obtienen prestaciones derivadas de una condena impuesta por un órgano jurisdiccional, es obvio que el patrón debe retener el tributo relativo, sin importar si existe separación justificada o injustificada, pues el hecho de que el pago deba hacerse por determinación judicial, como consecuencia de un despido o un no sometimiento al arbitraje, no priva a dicho pago de su carácter indemnizatorio, cuya base impositiva deriva de la obligación establecida en los artículos 31, fracción IV y 73, fracción VII de la Constitución Federal.

Resulta aplicable en la especie la jurisprudencia administrativa número 2a./J. 52/2004, emitida por la Segunda Sala de la SCJN y publicada en el Semanario Judicial de la Federación y su Gaceta, cuyo contenido literal prevé:

IMPUESTO SOBRE LA RENTA. SU RETENCIÓN POR EL PATRÓN AL EFECTUAR EL PAGO DE ALGÚN CONCEPTO QUE LA LEY RELATIVA PREVÉ COMO INGRESO POR LA PRESTACIÓN DE UN SERVICIO PERSONAL SUBORDINADO, CONSTITUYE ACTO DE APLICACIÓN PARA EFECTOS DEL AMPARO, Y ES SUSCEPTIBLE DE GENERAR LA IMPROCEDENCIA POR CONSENTIMIENTO TÁCITO, SIEMPRE Y CUANDO EN EL DOCUMENTO RESPECTIVO SE EXPRESEN LOS CONCEPTOS SOBRE LOS CUALES SE EFECTÚA DICHA RETENCIÓN Y SU FUNDAMENTO LEGAL.- La Suprema Corte de Justicia de la Nación ha determinado que el primer acto de aplicación de una norma tributaria puede tener su origen tanto en la actuación de una autoridad que, en pleno ejercicio de sus facultades legales, concretice la hipótesis normativa en perjuicio de un gobernado, como en la actualización que de tal norma realice el propio contribuyente al cumplir con la obligación tributaria principal, o bien aquel particular que en auxilio de la administración pública la aplique, como es el caso de aquellos gobernados a quienes se les encomienda la retención de una contribución a cargo de un tercero. De conformidad con los artículos 110, 113 y 116 de la Ley del Impuesto sobre la Renta y 26, fracciones I y II, del Código Fiscal de la Federación, los patrones tienen el carácter de auxiliares en la administración pública federal en la recaudación del impuesto sobre la renta a cargo de sus trabajadores, en tanto tienen la obligación de retener el causado por alguno o algunos de los conceptos que el citado ordenamiento legal prevé como ingresos por la prestación de un servicio personal subordinado, al momento de efectuar el pago correspondiente, así como de hacer enteros mensuales y realizar el cálculo del impuesto anual a cargo de sus empleados, y que por tal motivo son considerados como responsables solidarios de éstos hasta por el monto del citado tributo, es evidente que el acto en virtud del cual el patrón retiene por vez primera el impuesto causado por el o los conceptos que prevé la norma que el trabajador tilda de inconstitucional, constituye el primer acto de aplicación en su perjuicio y, por ende, es susceptible de generar la improcedencia del juicio de garantías por consentimiento tácito, en caso de que no la impugne dentro de los quince días siguientes a aquel en que tuvo pleno conocimiento de dicho acto, siempre y cuando en el documento respectivo se expresen los conceptos respecto de los cuales se efectuó la retención y el sustento legal de tal actuación, cuestión esta última que debe acreditarse fehacientemente.”

(El uso de negrillas dentro del texto es nuestro.)

En tal virtud, el retenedor es un sujeto específico que actúa, en principio, como mero auxiliar de las autoridades hacendarias en la recaudación de las contribuciones, situación que se corrobora con los artículos 96 y 99, fracción I, de la LISR, en atención a que el patrón tiene la obligación ineludible de descontar o detraer una parte de los ingresos que reciban sus trabajadores por concepto de renta gravable, para posteriormente enterarla a la autoridad hacendaria de acuerdo con los requisitos legales establecidos.

Por estas razones, la retención que realiza el patrón o empleador como tercero es un instrumento de recaudación de la obligación tributaria principal que actúa en el momento en que se produce la renta gravable; esto es, la detracción se realiza en la fuente, por lo que esa persona, que es distinta del contribuyente y de la autoridad fiscal, tiene el deber de aplicar las disposiciones legales respectivas para llevar a cabo la retención adecuada, siendo, en consecuencia, el único obligado directo frente a la administración tributaria.

Finalmente, con relación al aguinaldo, la LISR exenta del pago del impuesto el equivalente a 30 días del SMG del área geográfica del trabajador, en la actualidad, 30 unidades de medida y actualización (UMA). Esta exención aplica a todos los trabajadores de México.

El aguinaldo es una retribución anual en efectivo y parte integrante del salario, como se establece en los artículos 84 y 87 de la Ley Federal del Trabajo (LFT). Para confirmar lo anterior, resulta aplicable la jurisprudencia 2a./J. 33/2002 emitida por la Segunda Sala de la SCJN, cuyo rubro y texto indican:

SALARIO. EL AGUINALDO. ES PARTE INTEGRANTE DEL MISMO.- De lo dispuesto en el artículo 84 de la Ley Federal del Trabajo, se desprende que el salario se integra con los pagos hechos en efectivo por cuota diaria, gratificaciones, percepciones, habitación, primas, comisiones, prestaciones en especie y cualquiera otra cantidad o prestación que se entregue al trabajador por su trabajo de manera ordinaria y permanente, es decir, todo aquello que habitualmente se sume a la cuota diaria estipulada como consecuencia inmediata del servicio prestado, ya sea que derive del contrato individual de trabajo, del contrato colectivo o de cualquier otra convención e, incluso, de la costumbre. Ahora bien, si se toma en consideración que, por un lado, ante la necesidad de los trabajadores de hacer frente a los gastos de fin de año, en el artículo 87 de la ley citada se consagró el derecho de los trabajadores a percibir el aguinaldo anual o su parte proporcional, y se fijaron las condiciones mínimas para su otorgamiento, esto es, que se pague antes del veinte de diciembre de cada año una cantidad equivalente cuando menos a quince días de salario, la cual puede ser mayor si así lo acuerdan las partes y, por otro, que al ser una prestación creada por la ley y susceptible de ser aumentada en los contratos, su pago es un derecho de los trabajadores que, como tal, es irrenunciable, en términos de los artículos 123, apartado A, fracción XXVII, inciso h), de la Constitución Política de los Estados Unidos Mexicanos y 5o., fracción XIII, de la Ley Federal del Trabajo, se concluye que el pago de esta percepción forma parte de las gratificaciones a que se refiere el artículo primeramente invocado y, por tanto, es computable para la integración del salario para efectos indemnizatorios provenientes de un reajuste de personal cuando existe convenio entre las partes. En consecuencia, las cláusulas de los convenios individuales o colectivos de trabajo que no respeten este derecho o cualquier otro beneficio que como mínimo establezca la Ley Federal del Trabajo en favor de los trabajadores, se entenderán sustituidas por lo previsto en este ordenamiento legal, por así disponerlo el primer párrafo de su artículo tercero transitorio, y sólo quedarán vigentes las cláusulas que superen esos mínimos, en términos del segundo párrafo de ese numeral.

En cuanto a las prestaciones que pueden otorgar los patrones a sus trabajadores, las podemos clasificar en dos grandes rubros:

La retención en la ciencia jurídica representa un amplio campo de aplicación, concepto muy extendido en la ciencia del derecho. A grosso modo, en un primer acercamiento, la retención tiene una esencia garantista, es decir, garantizar el cumplimiento de una obligación principal (obligación ex lege de los patrones, Ríos Granados, Boletín Mexicano de Derecho Comparado, unam.mx, https://revistas.juridicas.unam.mx/index.php/derecho-comparado/article/view/3671/4481).

Tenemos entonces que, en la teoría del derecho tributario, la retención es la obligación de los no contribuyentes directos de cooperar con la hacienda pública en atención a la proximidad de la fuente de riqueza, como lo son los patrones o empleadores. Esta obligación cooperativa se materializa en la retención y depósito del ISR causado por los trabajadores en el erario público.

El SAT tiene la potestad, sin detentar, de imponer al patrón o empleador la recaudación y entero de las contribuciones a cargo de sus trabajadores a través de la figura de responsable solidario, establecida en el CFF, convirtiéndolo así en una institución auxiliar en el cumplimiento de las obligaciones fiscales bajo las premisas de economía y seguridad, obteniendo de este modo una mayor efectividad en la percepción de los tributos.

Dr. Jorge Antonio Montalvo Núñez

C.P.A. y M.A. Luis Fernando Saldaña Pérez

Lic. y M.I. José Francisco Plascencia R.

Dra. Sandra Berenice Cabrera Reynoso

Como es acostumbrado, cada año o ejercicio fiscal se ve influido y afectado por las modificaciones o reformas en las diversas normas reguladoras de las contribuciones que percibe el gobierno federal de nuestro país.

Así, para el presente ejercicio fiscal 2021, atento a lo que señala el “Decreto por el que se reforman, adicionan y derogan diversas disposiciones de la Ley del Impuesto sobre la Renta, de la Ley del Impuesto al Valor agregado y del Código Fiscal de la Federación” (en lo sucesivo RF-2021) y que fuera publicado en el Diario Oficial de la Federación (DOF) el 8 de diciembre de 2020, mismo que, en efecto, reforma, adiciona y deroga diversos artículos de las normas a que se refiere el citado documento (para efectos prácticos, aquí denominado modificación o modificaciones), vigente a partir del 1 de enero del presente año, según lo dispone el Artículo Único Transitorio de dicho Decreto.

Los artículos modificados en las tres normas fiscales federales son amplios. Consideramos que dichas modificaciones se orientan o manifiestan expresamente que el sentido de la política en materia fiscal y tributaria, así como aduanera, se encaminará cabal y completamente a la fiscalización, algunas de manera inmediata y otras en forma mediata, de los sujetos pasivos o contribuyentes de ambos campos en este espacio gubernamental.