L.D. José Avendaño Duran

Introducción

A través de las reformas a las disposiciones aduaneras se han implementado diferentes mecanismos para un mejor control y manejo de las operaciones de exportaciones e importaciones de bienes y servicios en materia de comercio exterior.

Con el decreto de reforma publicado en el Diario Oficial de la Federación (DOF) el 9 de diciembre de 2013, se modificaron los artículos 36 y 36-A de la Ley Aduanera, los cuales obligan a los contribuyentes que realicen actos de exportaciones de forma definitiva a transmitir, a través del sistema electrónico aduanero, en documento electrónico a las autoridades aduaneras, un pedimento con información referente a las citadas mercancías, en los términos y condiciones que establezca el Servicio de Administración Tributaria (SAT) mediante reglas de carácter general, empleando la Firma Electrónica Avanzada (Fiel) o el sello digital, asimismo, deberán proporcionar una impresión del pedimento con la información correspondiente, el cual llevará impreso el código de barras a partir del 1 de julio de 2016.

Por ello, es de gran importancia que los contribuyentes que realicen actos de exportación cumplan con los requisitos que la autoridad hacendaria emite a través de reglas de carácter general para la emisión de los comprobantes fiscales digitales por internet (CFDI), que verificaremos en este artículo.

Obligación de emitir CFDI en las operaciones de exportaciones definitivas

Como ya lo referimos, a partir del 1 de julio de 2016, con fundamento en la regla 3.1.35. de las Reglas Generales de Comercio Exterior (RGCE) para el ejercicio 2016, los contribuyentes que realicen actos u operaciones de exportaciones definitivas de bienes que tengan clave de pedimento “A1”, del Apéndice 2 del Anexo 22 de las RGCE publicado en el DOF el 9 de mayo de 2016, deberán emitir un CFDI utilizando el complemento para actos de “comercio exterior” publicado en la página de internet del SAT, en la opción de “Información”, enseguida en “Factura electrónica”, posteriormente en “¿Ya emites factura?”, y por último en “Factura electrónica CFDI”, “Complementos de factura electrónica”, y además deberá incluir en el comprobante los siguientes requisitos:

• El identificador fiscal (ID) del cliente o destinatario de las mercancías que se exportan.

• Utilizar el complemento de “Comercio exterior”.

• En el pedimento exportación se deberá señalar el folio fiscal del CFDI.

Cabe mencionar que el complemento de comercio exterior permitirá a la autoridad obtener información a detalle sobre el tipo de operaciones que realicen los contribuyentes, asimismo, datos del cliente o destinatario de la mercancía, así como la descripción de las mercancías exportadas.

La obligación de utilizar el complemento de comercio exterior se deriva del artículo 36-A, fracción II, inciso a), de la Ley Aduanera que obliga a todos los contribuyentes que exporten bienes mediante un régimen aduanero, además del pedimento de exportación a través de los sistemas electrónicos aduaneros deben cumplir con lo siguiente:

_______________________________________________________________________________________________

Artículo 36-A.

II.

a) La relativa al valor y demás datos relacionados con la comercialización de las mercancías, contenidos en la factura o documento equivalente, declarando el acuse correspondiente que se prevé en el artículo 59-A de la presente Ley.

(El uso de negrillas dentro del texto es nuestro.)

_______________________________________________________________________________________________

Por lo que respecta al artículo 59-A de la Ley Aduanera, nos refiere la obligación de los exportadores de transmitir la información del valor de los bienes a las autoridades correspondientes antes de su despacho aduanero.

En este sentido, se entiende como despacho aduanero a todos los trámites y formalidades relativas a la exportación de los bienes de acuerdo con los regímenes aduaneros que la misma ley nos permite.

Por otra parte, la regla 3.1.35. de las RGCE publicadas en el DOF el 27 de enero de 2016 precisa que para efectos de la transmisión de la información relativa a la exportación de bienes de forma definitiva con clave de pedimento “A1”, del Apéndice 2 del Anexo 22 de las RGCE deberán incorporar el complemento que publique el SAT en su portal de internet.

Como puedes apreciar, con estas obligaciones los contribuyentes que exporten de forma definitiva con clave de pedimento que ya referimos, se verán obligados a solicitar los datos de sus clientes, como se ve en el siguiente cuadro comparativo donde podemos ver las obligaciones anteriores y las vigentes.

| Cuadro comparativo en materia de exportaciones definitivas | |

| Hasta el 30 de junio de 2016 | A partir del 1 de julio de 2016 |

| 1. Se empleó como documento la pro-forma, sin formato específico ni requisitos. | 1. Se emplea la factura CFDI utilizando el complemento de comercio exterior en exportaciones definitivas de clave de pedimento “A1”. |

| 2. Era opcional el ID del cliente o el receptor de la mercancía en el país extranjero. | 2. Es un requisito obligatorio en la factura CFDI, proporcionar el ID del cliente o receptor. |

| 3. No era obligatorio la validación del ID del receptor por parte de la autoridad tributaria del país en que reside. | 3. La autoridad tributaria del país en que reside el receptor realiza la validación del ID. |

| 4. No era posible identificar las operaciones, ni la información del despacho aduanero. | 4. Es posible identificar con transparencia de las operaciones y demás información del despacho aduanero. |

| 5. No existía firmado con la firma electrónica en los formatos pro-forma o documentos de valor. | 5. Con el firmado electrónico se podrá identificar el exportador que emite el comprobante fiscal CFDI. |

| 6. El despacho de mercancías se realizaba mediante el formato de pro-forma, un pedimento y, en su caso, algunos contribuyentes emitían el comprobante fiscal. | 6. Existe una vinculación del CFDI con todos los documentos electrónicos, es decir, se relacionan tanto la factura como el pedimento respectivo. |

Como puedes apreciar, con esta obligación en vigor el 1 de julio de 2016, de conformidad con el Artículo Único Transitorio, fracción III, de las RGCE publicadas en el DOF el 27 de enero de 2016, la autoridad tendrá mayor control sobre las operaciones de exportaciones definitivas que realicen los contribuyentes.

Exportaciones definitivas de clave

“A1”, Apéndice 2 del Anexo 22 de las RGCE

No todos los actos de exportación que realicen los contribuyentes están sujetos a la emisión del CFDI utilizando el complemento respectivo, por ello analizaremos los supuestos en las que las exportaciones definitivas deben emitirse el CFDI y cumplir con los requisitos que ya referimos.

Cabe mencionar que la clave “A1”, Apéndice 2 del Anexo 22 refiere a los supuestos que se consideran de importaciones y exportaciones definitivas, por tanto, para efectos de la obligación de emitir el CFDI será por los actos de exportación, por consiguiente, mencionaremos los supuestos que respecta a las exportaciones; asimismo, se debe considerar lo siguiente:

• Que la exportación sea en el régimen definitivo.

• La clave del pedimento sea “A1”.

Por lo anterior, los supuestos en que se deberá emitir el CFDI son los siguientes:

• Salida de mercancías de nuestro país para permanecer en territorio extranjero por tiempo ilimitado.

• Retorno de envases y empaques importados temporalmente al amparo de un programa IMMEX, que se utilicen en la exportación de mercancía nacional.

• Exportación definitiva de mercancías que se retiren de recinto fiscalizado estratégico.

Lineamientos en las exportaciones definitivas en la emisión del CFDI

Con la obligación del uso del complemento de comercio exterior en el CFDI, a los contribuyentes pueden causarles la duda al momento de llenar el complemento, por lo que es importante precisar algunos lineamientos que el SAT ha señalado para su llenado.

Moneda y tipo de cambio

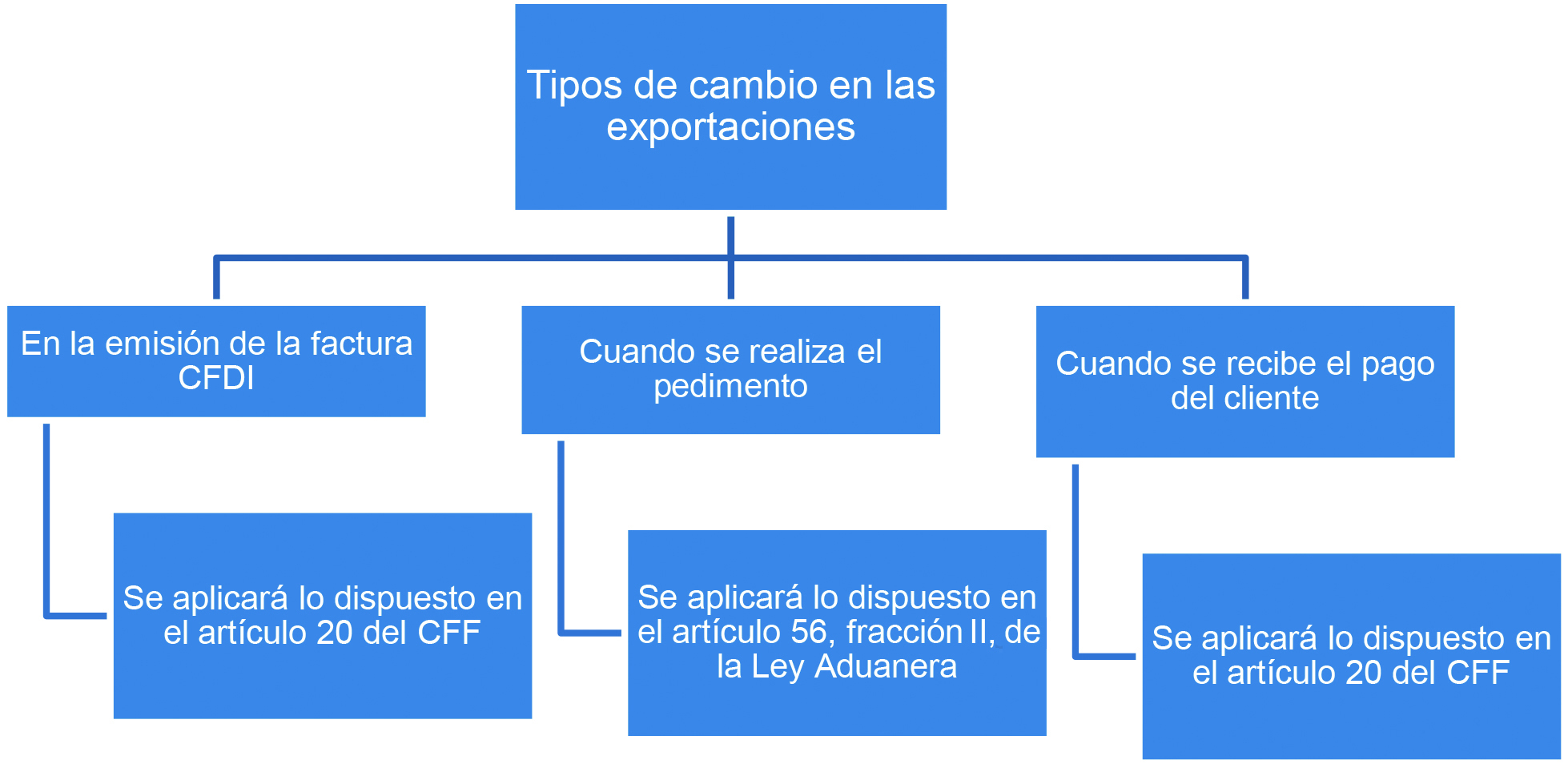

En las operaciones de comercio exterior es común que nos encontremos con distintos tipos de cambio, por lo que surge la duda de cuál se debe considerar para efectos fiscales, por tanto, en las exportaciones podemos identificar tres tipos diferentes en los siguientes supuestos:

Para efectos del llenado del comprobante fiscal CFDI, el tipo de cambio que deberá utilizar el contribuyente es el que nos refiere el artículo 20 del Código Fiscal de la Federación (CFF), cuando se dé cualquiera de los supuestos siguientes:

• Cuando se haya adquirido la moneda extranjera de que se trate.

• No habiendo adquisición, se estará al tipo de cambio que el Banco de México (Banxico) publique en el DOF del día anterior a aquel en que se causen las contribuciones.

Cabe mencionar que cuando no haya publicación del tipo de cambio por parte de Banxico se utilizará el último tipo de cambio del día anterior a aquel en que se causen las contribuciones.

Respecto al tipo de cambio que se utilizaría cuando se realice el pedimento, la misma Ley Aduanera nos menciona que será cuando se presente la mercancía ante las autoridades aduaneras; sin embargo, para efectos del llenado del complemento para el CFDI se considerará el tipo de cambio que referimos en párrafos anteriores.

Emisión del CFDI sin valor comercial

Los contribuyentes para efectos de implementar y obtener mayores beneficios comerciales, suelen exportar productos de muestra o promociones que ahora con la obligación de emitir la factura electrónica deberán hacerlo de la siguiente manera:

• Generar el CFDI con el respectivo complemento de comercio exterior y demás requisitos que refiere el artículo 29 y 29-A del CFF.

• Adjuntar en el pedimento “A1” con la fracción arancelaria conforme la tarifa de la Ley de los Impuestos Generales de Importación y Exportación (LIGIE).

• Señalar dentro del costo el precio de los productos a promocionar y en el rubro de descuentos indicar la misma cantidad a efecto de que la factura sea con valor a cero.

Es importante considerar que los productos que se emiten con esta finalidad no podrán ser comercializados, por tanto, no podrán ser enajenados por los contribuyentes.

Servicios de mensajería o paquetería

Con la obligación de la emisión de los CFDI, pareciera que todos los contribuyentes que exporten de forma definitiva están obligados a utilizar el complemento de comercio exterior; sin embargo, hasta el momento los contribuyentes que presten servicios de mensajería o paquetería de mercancía exportadas de forma definitiva, no están obligados a incorporar el complemento de comercio exterior ni la emisión del CFDI; pero sí están obligados a emitir el CFDI cuando haya enajenación de la misma por los ingresos correspondientes.

Conclusión

Con esta nueva obligación los contribuyentes exportadores de mercancías definitivas darán mayor certeza a sus adquirentes de sus mercancías al cumplir con los requisitos de legalidad; asimismo, les permitirá obtener mayores beneficios comerciales. Las autoridades tendrán un mejor control de las exportaciones que realicen los contribuyentes de forma definitiva.