L.D. Juan José Ines Trejo

Finalidad: Identificar los pasos a seguir para presentar la declaración informativa en la que se revelan los esquemas reportables por parte de los asesores fiscales y/o los contribuyentes obligados.

Orientado a: Contadores, abogados, asesores fiscales, estudiantes, público en general, así como a cualquier persona interesada en el tema.

Consideraciones al tema: El Título Sexto del Código Fiscal de la Federación (CFF), que se intitula “De la Revelación de los Esquemas Reportables” establece la obligación de revelar los esquemas reportables personalizados y generalizados por parte de los asesores fiscales, con el fin de informar a la autoridad “Cualquier plan, proyecto, propuesta, asesoría, instrucción o recomendación externada de forma expresa o tácita con el objeto de materializar una serie de actos jurídicos, que generen, directa o indirectamente, la obtención de un beneficio fiscal en México y que tenga alguna de las características previstas en el artículo 199 del CFF” (de acuerdo con el minisitio de esquemas reportables).

La revelación de los esquemas reportables deberá realizarse mediante el portal del Servicio de Administración Tributaria (SAT) a través de la Declaración informativa para revelar esquemas reportables generalizados y personalizados, por lo cual se deberán seguir las instrucciones e indicaciones de la ficha de trámite “298/CFF Declaración informativa para revelar esquemas reportables generalizados y personalizados”, localizada en el Anexo 1-A de la Resolución Miscelánea Fiscal para 2021 (RMF-2021).

Fundamento jurídico: Artículos 197 al 200 del CFF; Único del Acuerdo por el que se determinan los montos mínimos respecto de los cuales no se aplicará lo dispuesto en el Capítulo Único del Título Sexto del CFF, denominado “De la revelación de esquemas reportables en el Diario Oficial de la Federación” (DOF) y reglas 2.21.4 a 2.21.22 y 2.21.25. de la RMF-2021.

Análisis del texto

- ¿Qué es un esquema reportable?

R: En la edición PAF número 750 se abordó el tema “Generalidades de la declaración informativa para revelar esquemas reportables”, señalando que es un esquema reportable, manifestando a su letra lo siguiente:

“El artículo 199 del CFF considera un esquema reportable cualquiera que genere o pueda generar, directa indirectamente la obtención de un beneficio fiscal en México y tenga alguna de las características que se enlistan en las fracciones del citado numeral.”

- ¿Quiénes están obligados revelar la información de los esquemas reportables?

R: De conformidad con los artículos 197 y 198 del CFF, se verán obligados a revelar esquemas reportables:

- Asesores fiscales. Entendiéndose por asesor fiscal a “cualquier persona física o moral que, en el curso ordinario de su actividad realice actividades de asesoría fiscal, y sea responsable o esté involucrada en el diseño, comercialización, organización, implementación o administración de la totalidad de un esquema reportable o quien pone a disposición la totalidad de un esquema reportable para su implementación por parte de un tercero.”

- Contribuyentes. Siempre y cuando se encuentren en algunos de los siguientes supuestos:

- Cuando el asesor fiscal no le proporcione el número de identificación del esquema reportable emitido por el SAT ni le otorgue una constancia que señale que el esquema no es reportable.

- Cuando el esquema reportable haya sido diseñado, organizado, implementado y administrado por el contribuyente.

- Cuando el contribuyente obtenga beneficios fiscales en México de un esquema reportable que haya sido diseñado, comercializado, organizado, implementado o administrado por una persona que no se considera asesor fiscal conforme al artículo 197 del CFF.

- Cuando el asesor fiscal sea un residente en el extranjero sin establecimiento permanente en territorio nacional de conformidad con la Ley del Impuesto sobre la Renta (LISR), o cuando teniéndolo, las actividades atribuibles a dicho establecimiento permanente no sean aquéllas realizadas por un asesor fiscal conforme al artículo 197 del CFF.

- Cuando haya un impedimento legal para que el asesor fiscal revele el esquema reportable.

- Cuando haya un acuerdo entre el asesor fiscal y el contribuyente para que sea este último el obligado a revelar el esquema reportable.

- ¿Hay diferentes tipos de esquemas reportables?

R: Sí, de conformidad con el artículo 199, tercer párrafo, del CFF hay dos tipos de esquemas:

- Esquemas reportables generalizados. Son aquellos que buscan comercializarse de manera masiva a todo tipo de contribuyentes o a un grupo específico de ellos, y aunque requieran mínima o nula adaptación para adecuarse a las circunstancias específicas del contribuyente, la forma de obtener el beneficio fiscal sea la misma.

- Esquemas reportables personalizados. Se entiende por esquemas reportables personalizados aquellos que se diseñan, comercializan, organizan, implementan o administran para adaptarse a las circunstancias particulares de un contribuyente específico.

- ¿Cuándo se debe presentar la declaración informativa para revelar esquemas reportables generalizados y personalizados?

R: De acuerdo con la ficha de trámite 298/CFF del Anexo 1-A de la RMF-2021, la declaración informativa se tendrá que presentar de acuerdo con los siguientes supuestos:

- A más tardar dentro de los 30 días hábiles siguientes al día en que se realiza el primer contacto para su comercialización.

- A más tardar dentro de los 30 días hábiles siguientes al día en que el esquema esté disponible para el contribuyente para su implementación, o se realice el primer hecho o acto jurídico que forme parte del esquema, lo que suceda primero.

- ¿Hay alguna excepción para no tener que revelar la información de los esquemas reportables?

R: Sí, de acuerdo con el artículo 199, cuarto párrafo, del CFF, a su letra indica lo siguiente:

Artículo 199. ……………………………………………………………………………….

El Servicio de Administración Tributaria emitirá reglas de carácter general para la aplicación de los anteriores párrafos. La Secretaría de Hacienda y Crédito Público mediante acuerdo secretarial emitirá los parámetros sobre montos mínimos respecto de los cuales no se aplicará lo dispuesto en este Capítulo.

Con correlación al citado párrafo, el día 2 de febrero del año 2021 se publicó el acuerdo por el que se determinan los montos mínimos respecto de los cuales no se aplicará lo dispuesto en el Capítulo Único del Título Sexto del CFF, denominado “De la revelación de esquemas reportables en el Diario Oficial de la Federación”, el cual, en el primer párrafo de su artículo Único, establece lo siguiente:

ÚNICO. No serán aplicables las disposiciones previstas en el Capítulo Único del Título Sexto del Código Fiscal de la Federación, denominado “De la Revelación de Esquemas Reportables”, a los asesores fiscales o contribuyentes respecto de los esquemas reportables a que se refieren las fracciones II a XIV del artículo 199 del Código Fiscal de la Federación, siempre que se trate de esquemas reportables personalizados, y el monto agregado del beneficio fiscal obtenido o que se espere obtener en México, no exceda de 100 millones de pesos.

(El uso de negrillas dentro del texto es nuestro.)

- ¿Se tendrá que adjuntar documentación en la declaración informativa para revelar esquemas reportables generalizados y personalizados?

R: Es correcto, se deberá adjuntar un documento en formato PDF, con la información y documentación que se manifiesta en las reglas 2.21.4 a 2.21.25 de la RMF-2021, según corresponda, de acuerdo con los supuestos que se contemplan en el artículo 199 del CFF.

- ¿Cuáles son los requisitos que deberán incluirse en el esquema reportable?

R: La información que deberá incluir se encuentra en el artículo 200 del CFF, adicional al contenido de las reglas citadas en la pregunta 6 de presente taller. A su letra, el artículo 200 señala:

Artículo 200. La revelación de un esquema reportable, debe incluir la siguiente información:

I. Nombre, denominación o razón social, y la clave en el registro federal de contribuyentes del asesor fiscal o contribuyente que esté revelando el esquema reportable. En caso que el asesor fiscal revele el esquema reportable a nombre y por cuenta de otros asesores fiscales en términos del párrafo quinto del artículo 197 de este Código, se deberá indicar la misma información de éstos.

II. En el caso de asesores fiscales o contribuyentes que sean personas morales que estén obligados a revelar, se deberá indicar el nombre y clave en el registro federal de contribuyentes de las personas físicas a las cuales se esté liberando de la obligación de revelar de conformidad con el párrafo quinto del artículo 197 y fracción II del artículo 198 de este Código.

III. Nombre de los representantes legales de los asesores fiscales y contribuyentes para fines del procedimiento previsto en este Capítulo.

IV. En el caso de esquemas reportables personalizados que deban ser revelados por el asesor fiscal, se deberá indicar el nombre, denominación o razón social del contribuyente potencialmente beneficiado por el esquema y su clave en el registro federal de contribuyentes.

En caso que el contribuyente sea un residente en el extranjero que no tenga una clave en el registro federal de contribuyentes, se deberá indicar el país o jurisdicción de su residencia fiscal y constitución, así como su número de identificación fiscal y domicilio fiscal, o cualquier dato de localización.

V. En el caso de esquemas reportables que deban ser revelados por el contribuyente, se deberá indicar el nombre, denominación o razón social de los asesores fiscales en caso de que existan.

En caso que los asesores fiscales sean residentes en México o sean establecimientos permanentes de residentes en el extranjero, se deberá indicar su clave en el registro federal de contribuyentes y en caso de no tenerla, cualquier dato para su localización.

VI. Descripción detallada del esquema reportable y las disposiciones jurídicas nacionales o extranjeras aplicables. Se entiende por descripción detallada, cada una de las etapas que integran el plan, proyecto, propuesta, asesoría, instrucción o recomendación para materializar la serie de hechos o actos jurídicos que den origen al beneficio fiscal.

VII. Una descripción detallada del beneficio fiscal obtenido o esperado.

VIII. Indicar el nombre, denominación o razón social, clave en el registro federal de contribuyentes y cualquier otra información fiscal de las personas morales o figuras jurídicas que formen parte del esquema reportable revelado. Adicionalmente, indicar cuáles de ellas han sido creadas o constituidas dentro de los últimos dos años de calendario, o cuyas acciones o participaciones se hayan adquirido o enajenado en el mismo periodo.

IX. Los ejercicios fiscales en los cuales se espera implementar o se haya implementado el esquema.

X. En el caso de los esquemas reportables a los que se refiere la fracción I del artículo 199 de este Código, adicionalmente se deberá revelar la información fiscal o financiera que no sea objeto de intercambio de información en virtud del esquema reportable.

En caso de las declaraciones informativas complementarias a las que se refiere el párrafo sexto del artículo 197 de este Código, indicar el número de identificación del esquema reportable que haya sido revelado por otro asesor fiscal y la información que considere pertinente para corregir o complementar la declaración informativa presentada.

XII. Cualquier otra información que el asesor fiscal o contribuyente consideren relevante para fines de su revisión.

XIII. Cualquier otra información adicional que se solicite en los términos del artículo 201 de este Código.

Adicionalmente, en el caso de los mecanismos que sean reportables conforme al último párrafo del artículo 199 de este Código, se deberá revelar el mecanismo a través del cual se evitó la referida aplicación, además de la información sobre el esquema que proporciona beneficios fiscales en México conforme a lo dispuesto en este artículo.

- ¿Cuáles son los pasos para presentar la declaración informativa para revelar esquemas reportables?

R: Para enviar la declaración informativa para revelar esquemas reportables generalizados y personalizados, a través del minisitio de esquemas reportables, se deberán seguir las indicaciones de la ficha de trámite “298/CFF Declaración informativa para revelar esquemas reportables generalizados y personalizados”, contenida en el Anexo 1-A de la RMF-2021, la cual se muestra a continuación:

| 298/CFF Declaración informativa para revelar esquemas reportables generalizados y personalizados | ||||||||

| Trámite

Servicio |

Descripción del trámite o servicio | Monto | ||||||

| Declaración informativa para revelar esquemas reportables generalizados y personalizados, presentada por los asesores fiscales o los contribuyentes obligados. | Gratuito | |||||||

| Pago de derechos

Costo: |

||||||||

| ¿Quién puede solicitar el trámite o servicio? | ¿Cuándo se presenta? | |||||||

| Si eres un asesor fiscal o un contribuyente obligado a revelar esquemas reportables en términos de los artículos 197 y 198 del CFF puedes solicitar este trámite. |

|

|||||||

| ¿Dónde puedo presentarlo? | En el Portal del SAT: http://omawww.sat.gob.mx/EsquemasReportables/ | |||||||

| INFORMACIÓN PARA REALIZAR EL TRÁMITE O SERVICIO | ||||||||

| ¿Qué tengo que hacer para realizar el trámite o servicio? | ||||||||

| Sigue el procedimiento que se indica en el mini sitio de esquemas reportables que se encuentra en la liga señalada en el apartado ¿Dónde puedo presentarlo? de esta ficha de trámite. | ||||||||

| ¿Qué requisitos debo cumplir? | ||||||||

|

||||||||

| ¿Con qué condiciones debo cumplir? | ||||||||

| Contar con e.firma o Contraseña. | ||||||||

| SEGUIMIENTO Y RESOLUCIÓN DEL TRÁMITE O SERVICIO | ||||||||

| ¿Cómo puedo dar seguimiento al trámite o servicio? | ¿El SAT llevará a cabo alguna inspección o verificación para emitir la resolución de este trámite o servicio? | |||||||

| Trámite inmediato. | No. | |||||||

| Resolución del trámite o servicio | ||||||||

| Se considerará presentada la Declaración si el envío de la misma se realiza conforme a lo establecido en esta ficha de trámite. | ||||||||

| Plazo máximo para que el SAT resuelva el trámite o servicio | Plazo máximo para que el SAT resuelva el trámite o servicio | Plazo máximo para cumplir con la información solicitada | ||||||

| Trámite inmediato. | No aplica. | No aplica. | ||||||

| ¿Qué documento obtengo al finalizar el trámite o servicio? | ¿Cuál es la vigencia del trámite o servicio? | |||||||

|

Indefinida. | |||||||

| CANALES DE ATENCIÓN | ||||||||

| Consultas y dudas | Quejas y denuncias | |||||||

Los días y horarios siguientes: Lunes a Jueves de 8:30 a 16:00 hrs. y Viernes de 8:30 a 15:00 hrs.

|

|

|||||||

| Información adicional | ||||||||

| No aplica. | ||||||||

| Fundamento jurídico | ||||||||

| Arts. 197, 198, 199, 200 y 201 del CFF; Séptimo DECRETO DOF 09/12/2019; Reglas 2.21.1., 2.21.4. a 2.21.22. y 2.21.25. de la RMF. | ||||||||

Pasos para la presentación de la declaración

De acuerdo con lo anterior, las indicaciones por seguir serán las siguientes:

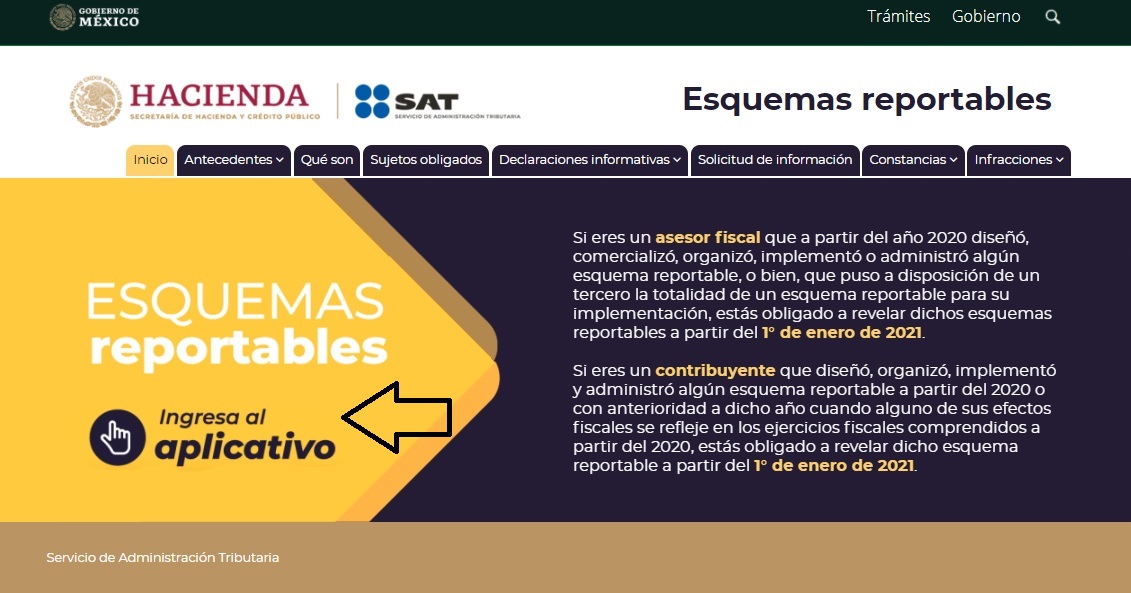

- Deberán de ingresar a enlace del minisitio de esquemas reportables contenido en el portal del SAT, contenido en la siguiente liga: http://omawww.sat.gob.mx/EsquemasReportables/

- Se desplegará la pantalla de inicio del minisitio de esquemas reportables, por lo cual, deberán de dar clic en el área que se encuentra de color amarillo y con el mensaje de “Ingresa al aplicativo”:

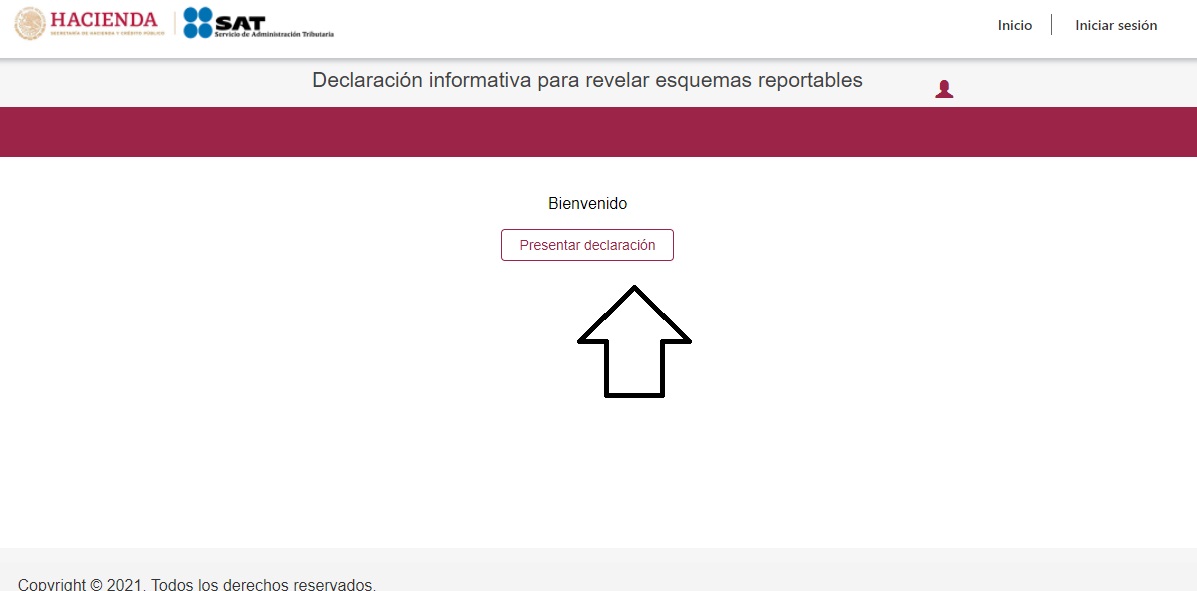

- Se deberá dar clic en la opción de “Presentar declaración”, en la nueva ventana que se despliegue:

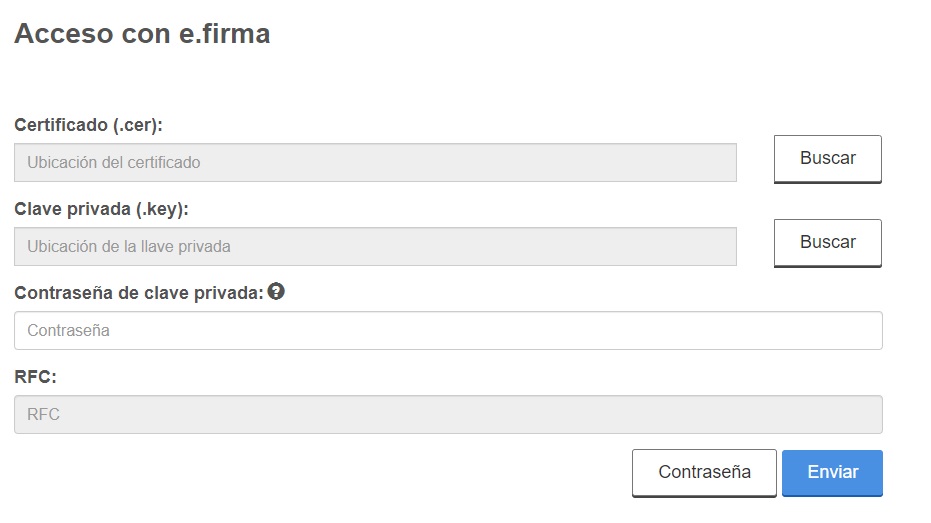

- Seleccione el tipo de declaración y después la opción “Esquemas reportables”; se autenticará con la e.firma o contraseña:

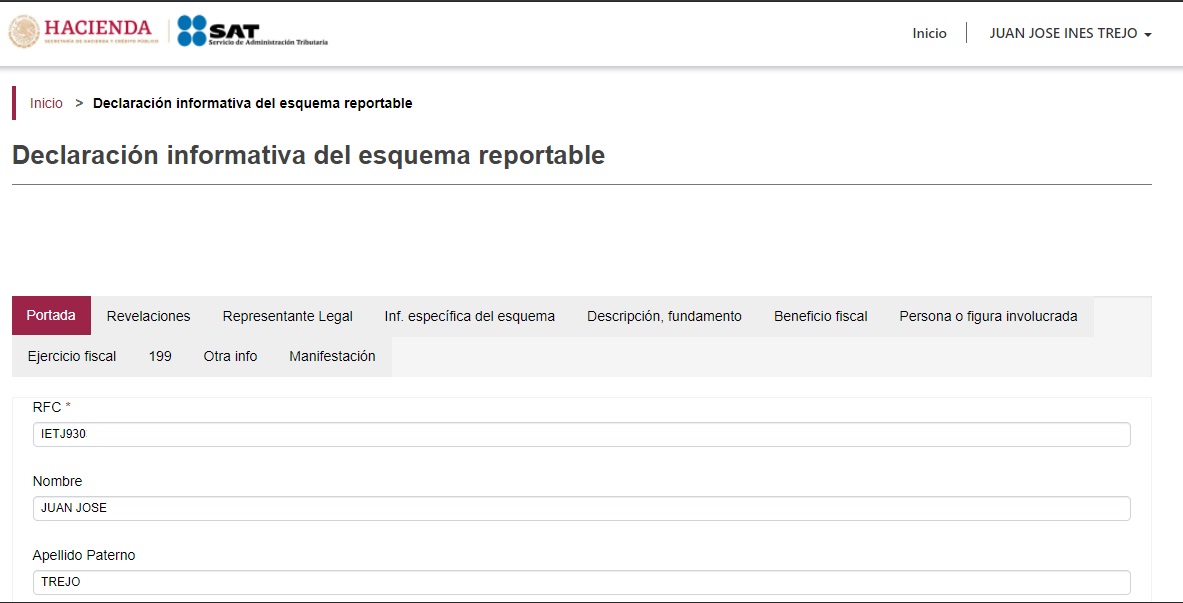

- Una vez ingresando al aplicativo, lo primero que se podrá visualizar es que de manera automática se desplegará la información de la persona que presentará la citada declaración:

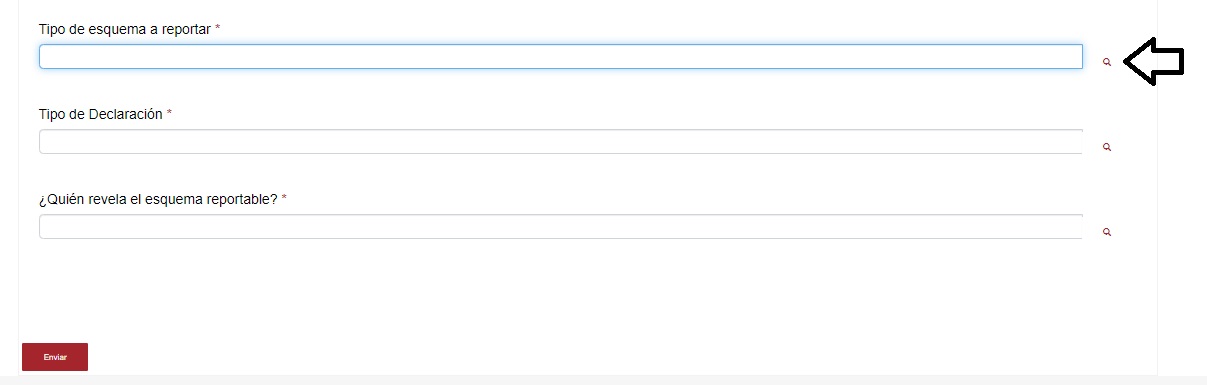

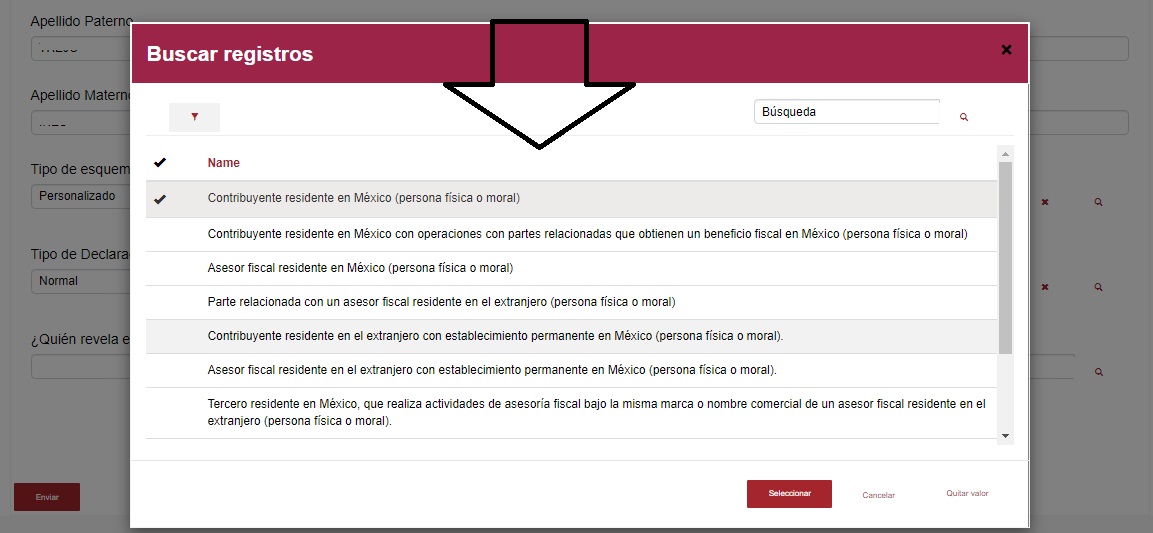

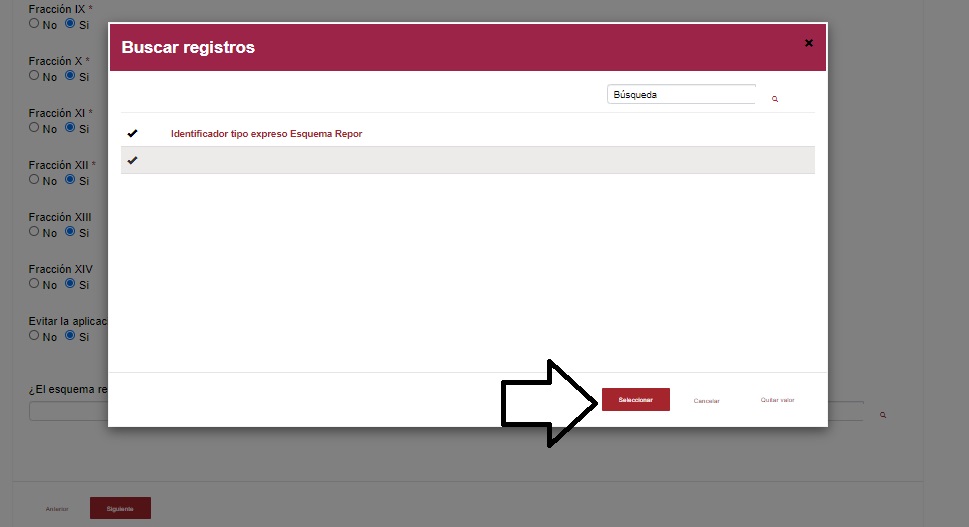

- Después de verificar la información cargada en el aplicativo deberá direccionarse a la parte inferior para indicar el tipo de esquema reportable a declarar y el tipo de declaración, por lo cual dará clic en la opción “Buscar” (ícono de una lupa) y después seleccionar la opción correspondiente, seguido ello, se dará clic en la opción de “Seleccionar”.

- Se tendrá que elegir quién está revelando el esquema, por ende, se seleccionará la opción que corresponda y culminando de ello se deberá de dar clic en la opción “Enviar” que se encuentra en la parte inferior izquierda de la pantalla:

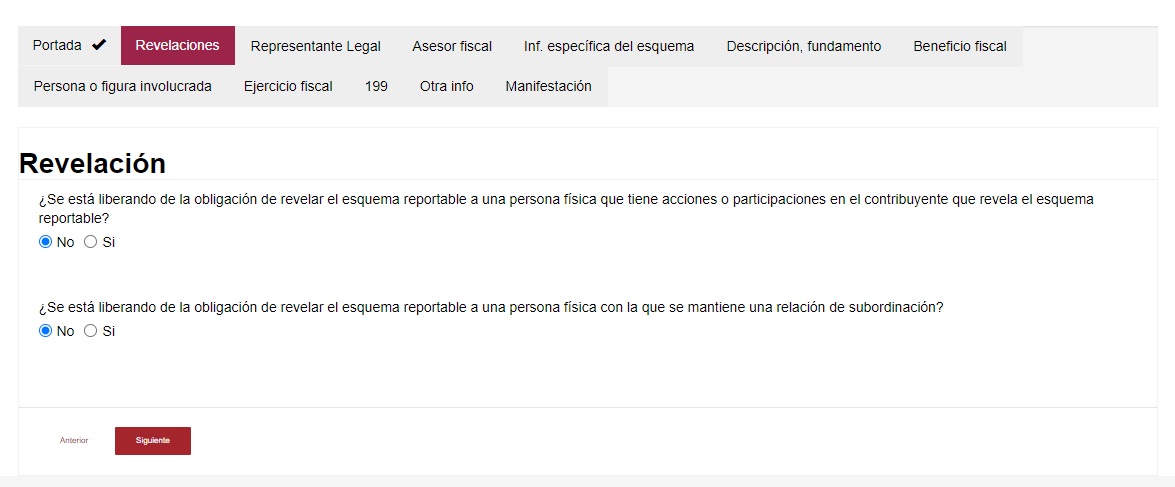

- Posteriormente el aplicativo direccionará a otro apartado en el cual cuestionará si se encuentra librado de enviar algún esquema reportable, culminando de seleccionar, se dará clic en la opción “Siguiente”:

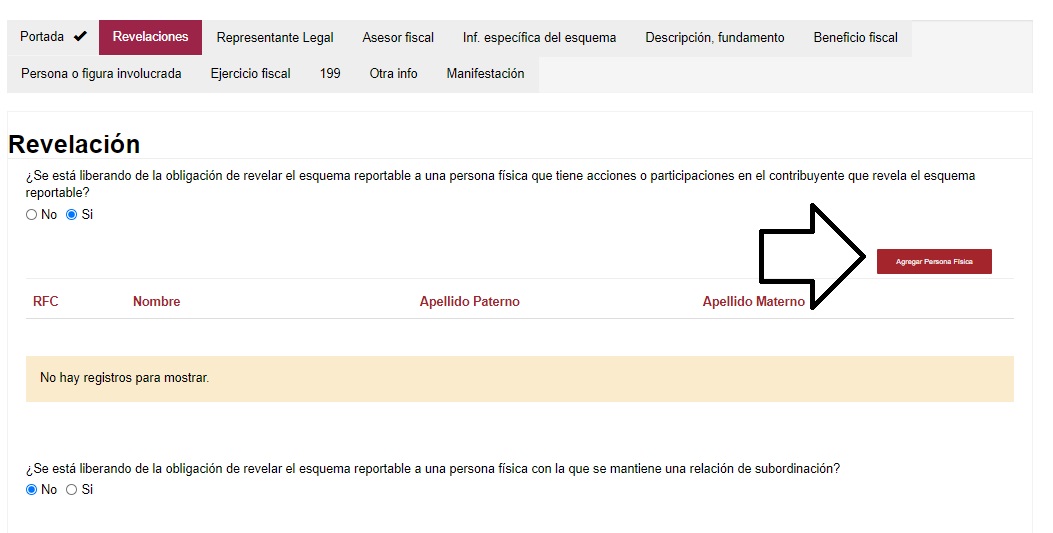

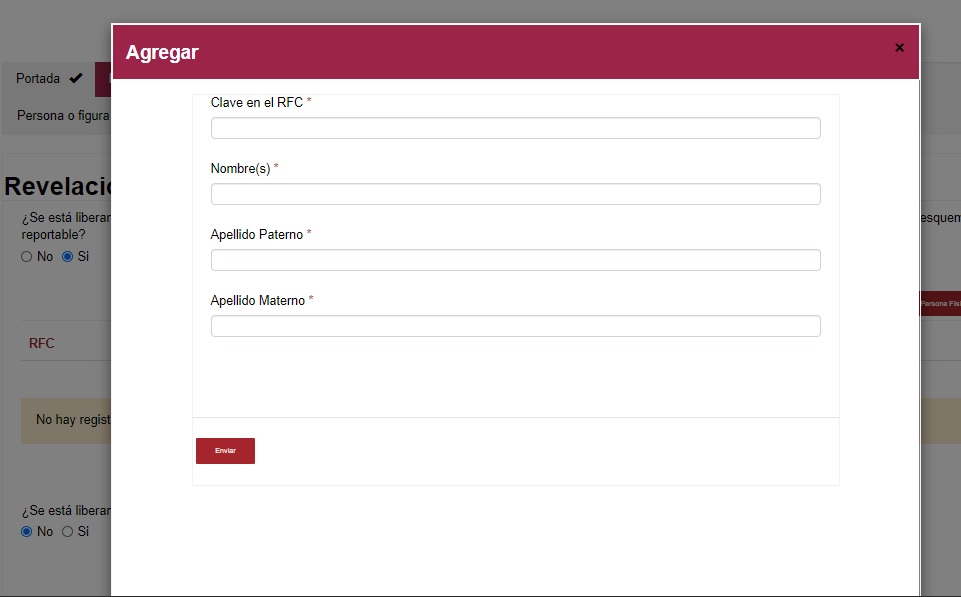

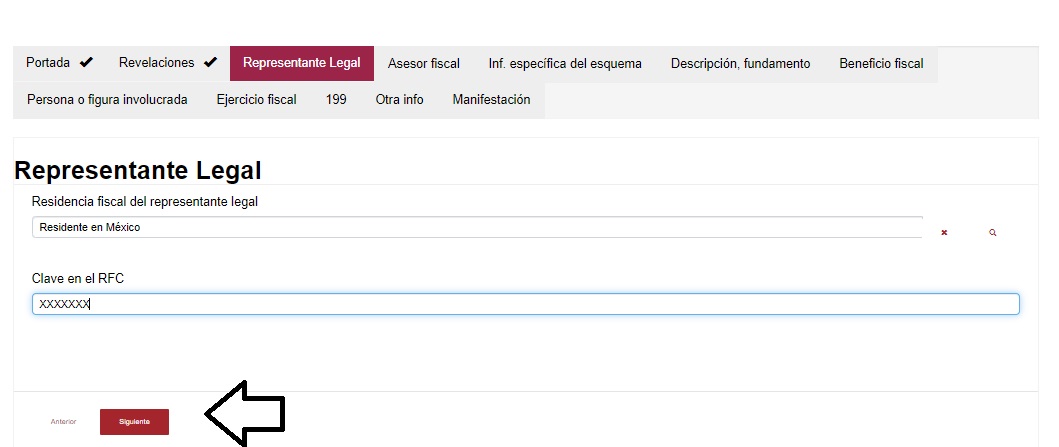

En caso de llegar a estar librado de revelar algún esquema y se deba seleccionar la opción “Sí”, el aplicativo solicitará ingresar la información específica, como se muestra en las siguientes imágenes:

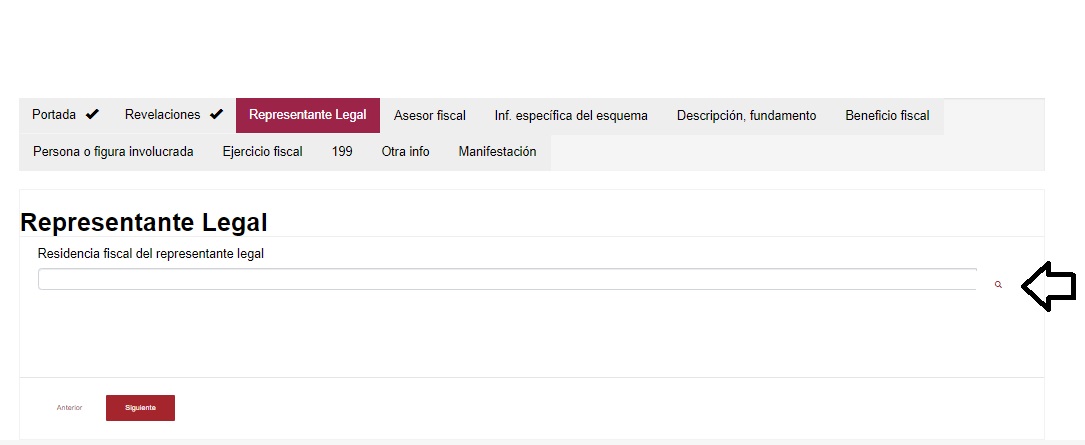

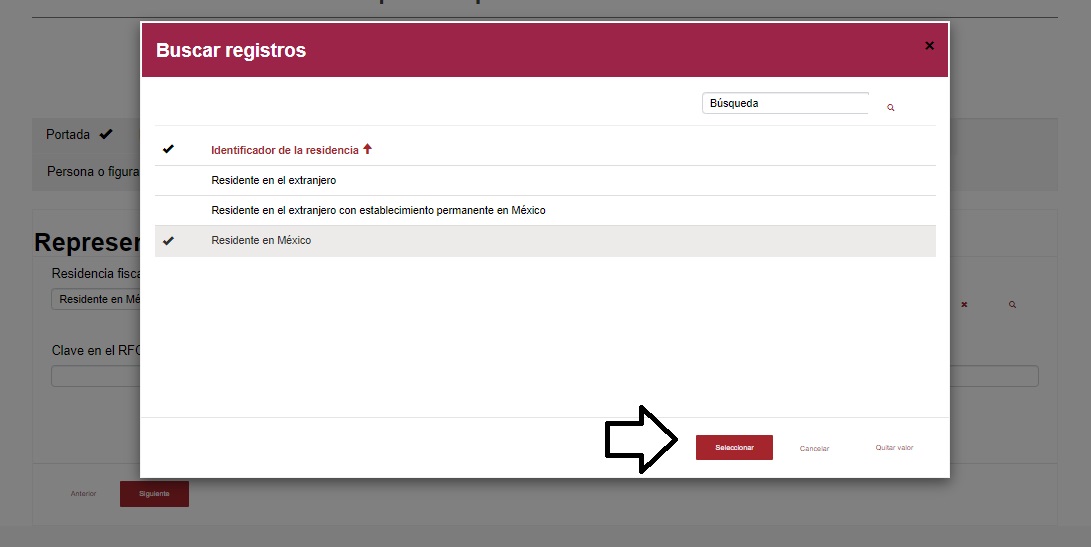

- Capture la información de la residencia del representante legal:

- Realizada la selección de residencia, se habilitará un nuevo recuadro que solicitará su Registro Federal de Contribuyentes (RFC), en caso de que no sea residente en México, sólo pedirá sus datos generales, lo cuales se deberán capturar y se deberá dar clic en la opción “Siguiente”:

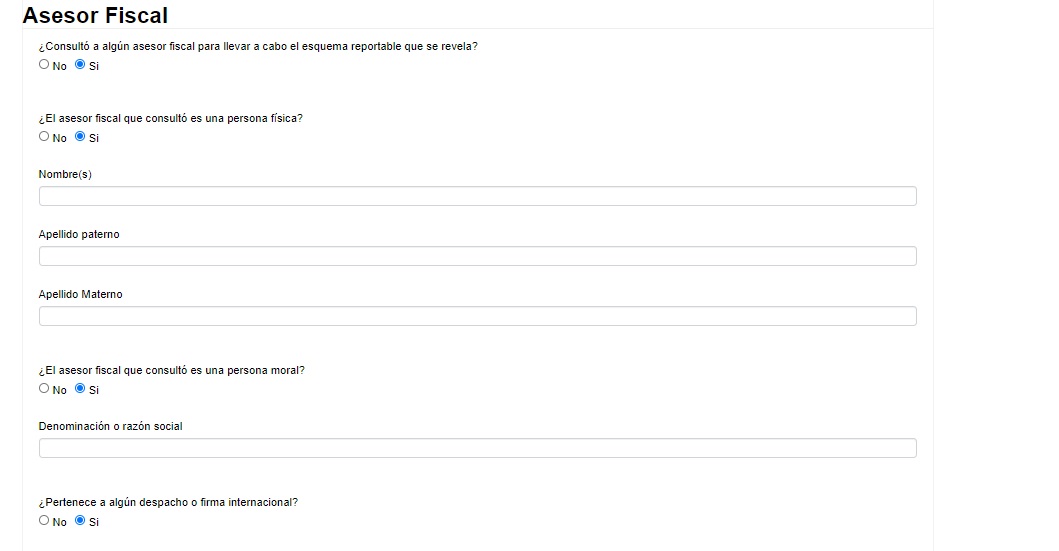

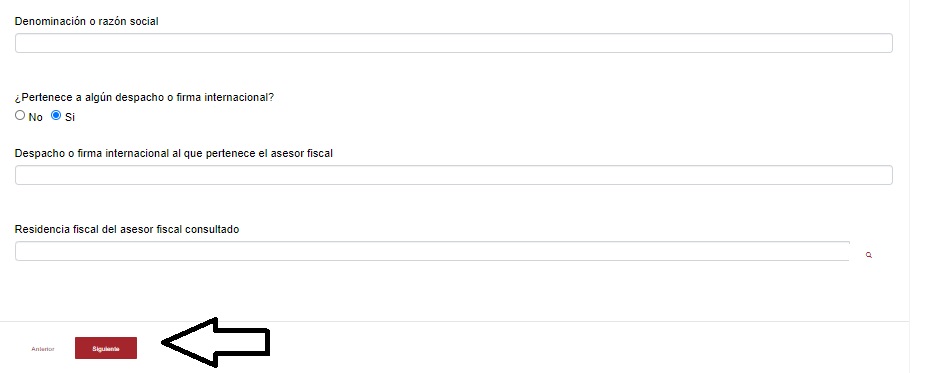

- El aplicativo direccionará al apartado en donde se capturará la información del asesor fiscal, en caso de haber consultado alguno:

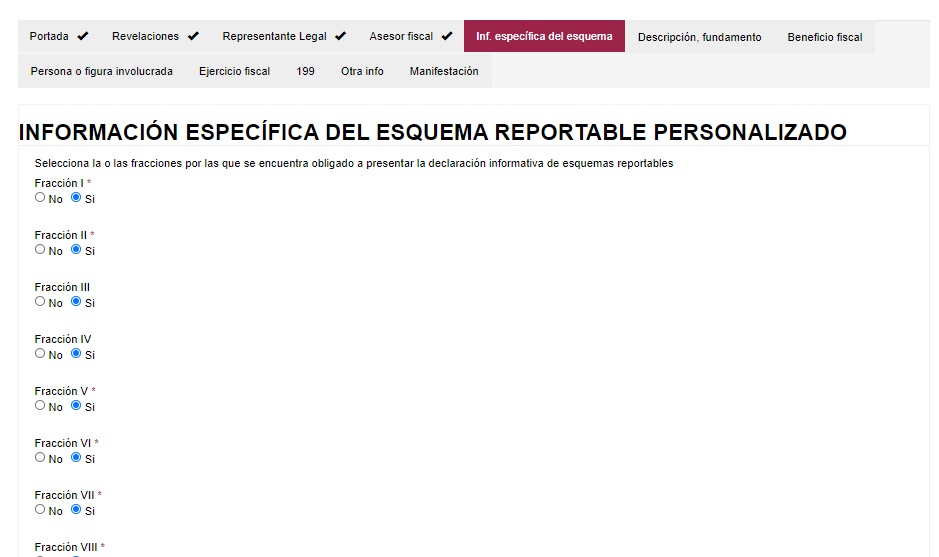

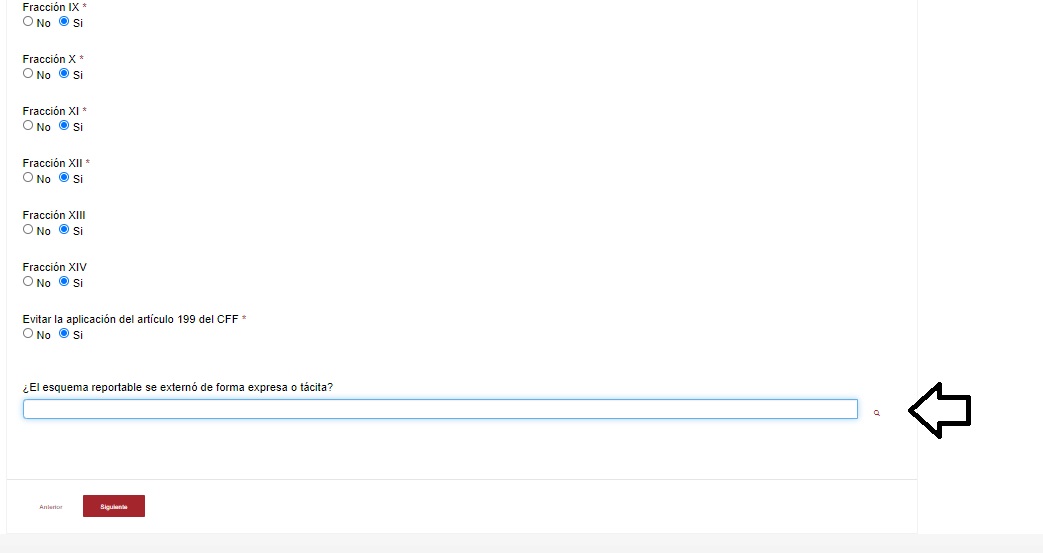

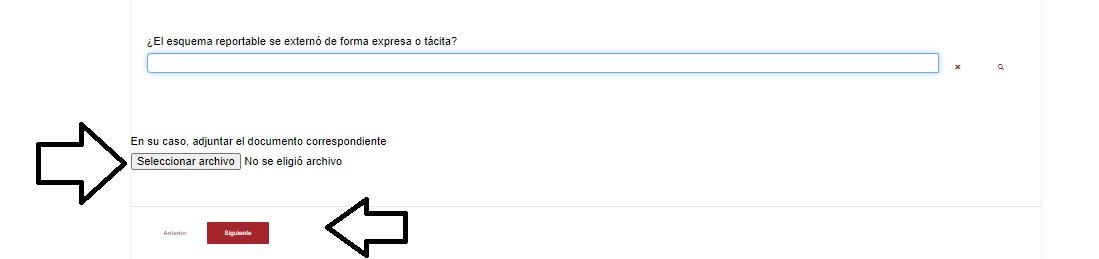

- La nueva ventana que se observará tendrá opciones por seleccionar para que se indique cuál es la fracción en la que se encuentra obligado el contribuyente por la que se aplicó el esquema reportable, por lo que existe la opción de que se esté en más de un supuesto; para validar específicamente la situación, podrán analizar las fracciones del artículo 199 del CFF. Culminada la selección de las fracciones, se deberá seleccionar la respuesta al cuestionamiento que se habilita en la parte inferior:

Después intentar responder la pregunta, se podrá observar que se habilita un campo en el cual se adjuntará la información que indica en las reglas de carácter general, mencionadas en la pregunta 6, recordando que deberá estar en formato PDF:

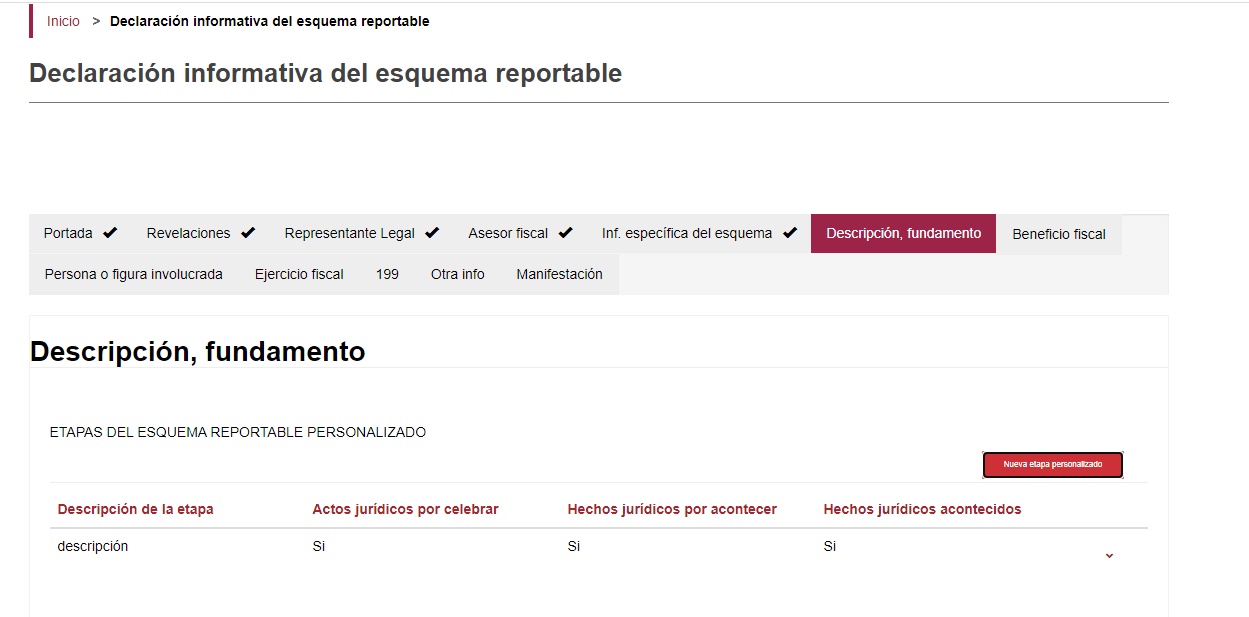

- Posteriormente, la ventana desplegada solicitará la descripción del esquema reportable, en este caso es por un esquema reportable generalizado, donde se deberá describir la etapa en la que se encuentra el contribuyente, con relación al beneficio y/o estímulo que esté aplicando, el cual es sujeto al esquema reportable, por ello se deberá detallar si tiene actos jurídicos por celebrar, hechos jurídicos acontecidos y hechos jurídicos por acontecer:

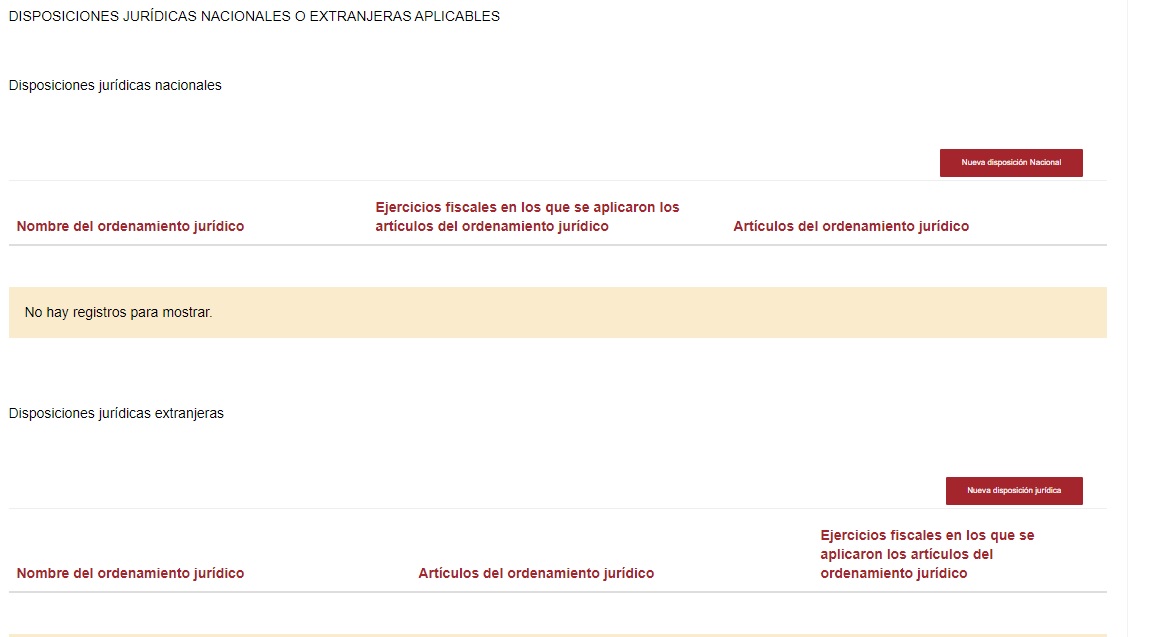

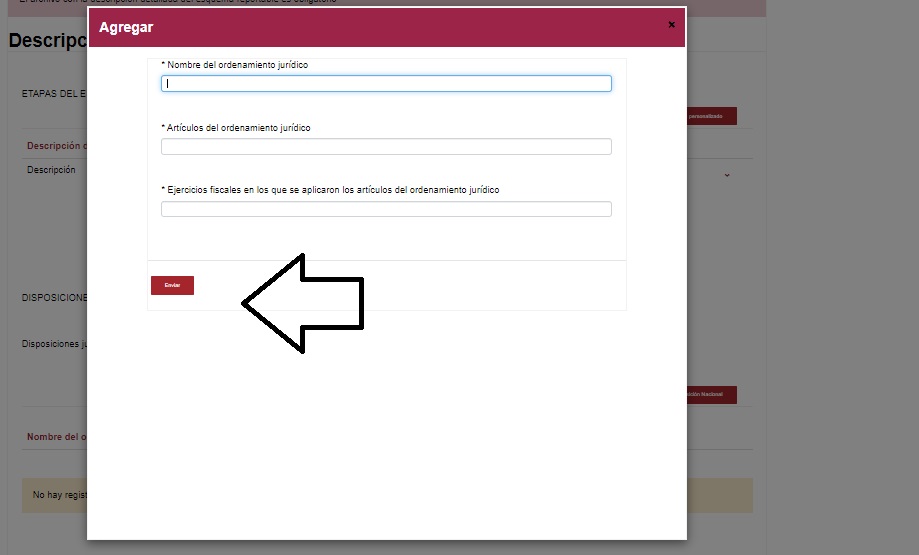

- Una vez registradas las etapas del esquema reportable, se declararán las disposiciones jurídicas nacionales y extranjeras aplicables, como algún estimulo contemplado en algún convenio de colaboración entre México y otro país:

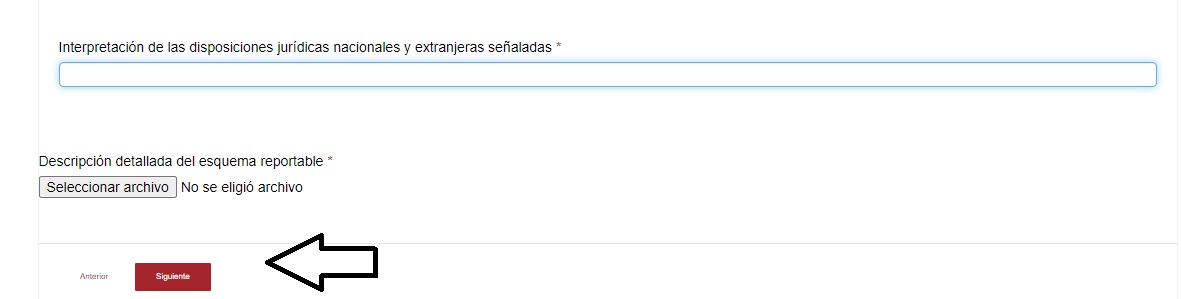

- Seguido de las acciones anteriores, se tendrá ingresará la interpretación de los fundamentos jurídico aplicables y adjuntar un archivo en formato PDF, en el cual se detalle la aplicación del esquema reportable:

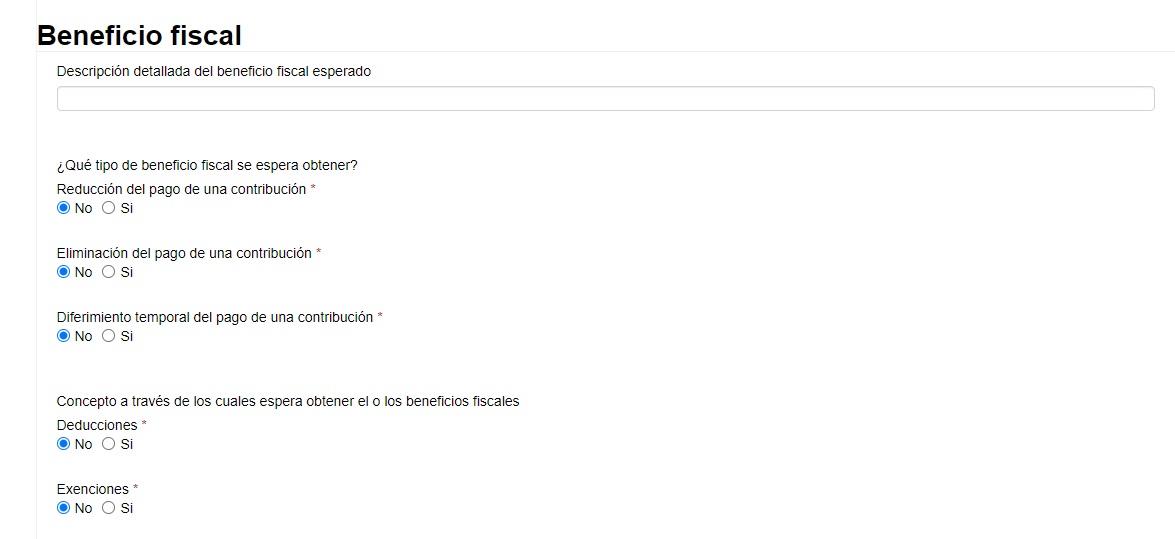

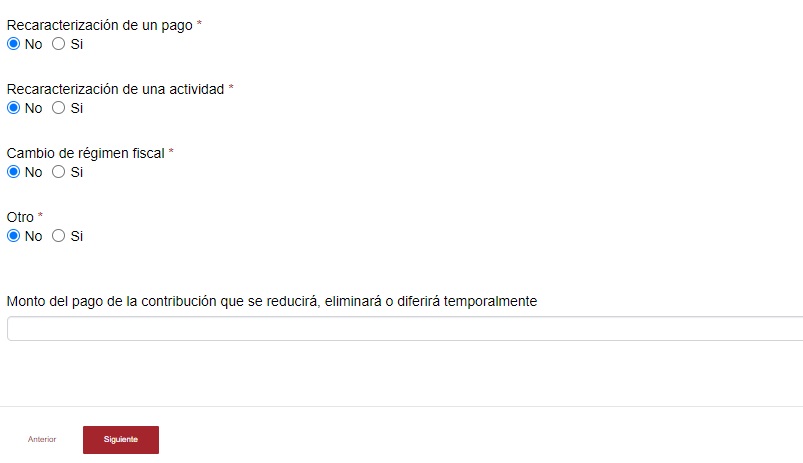

- Después del llenado de los campos previos y adjuntado la descripción detallada del esquema reportable, se seleccionará en el aplicativo el beneficio obtenido y el monto del pago de la contribución que se reducirá, eliminará o diferirá temporalmente:

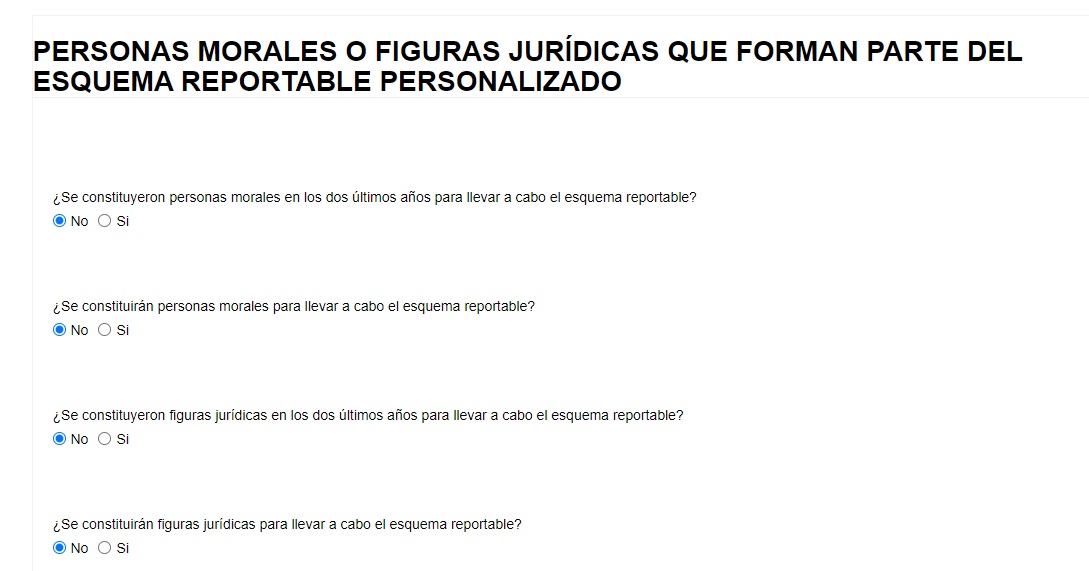

- Se indicará y, en dado caso, recabará la información de las personas morales y figuras jurídicas que forman parte del esquema reportable personalizado:

- Se deberá ingresar el ejercicio fiscal en el que se empezó a implementar el esquema reportable y se debe señalar en qué ejercicios fiscales se ha aplicado y cuáles son los ejercicios fiscales en los que se piensa implementar el beneficio fiscal que ocasiona la obligación de que se tenga que revelar el esquema reportable:

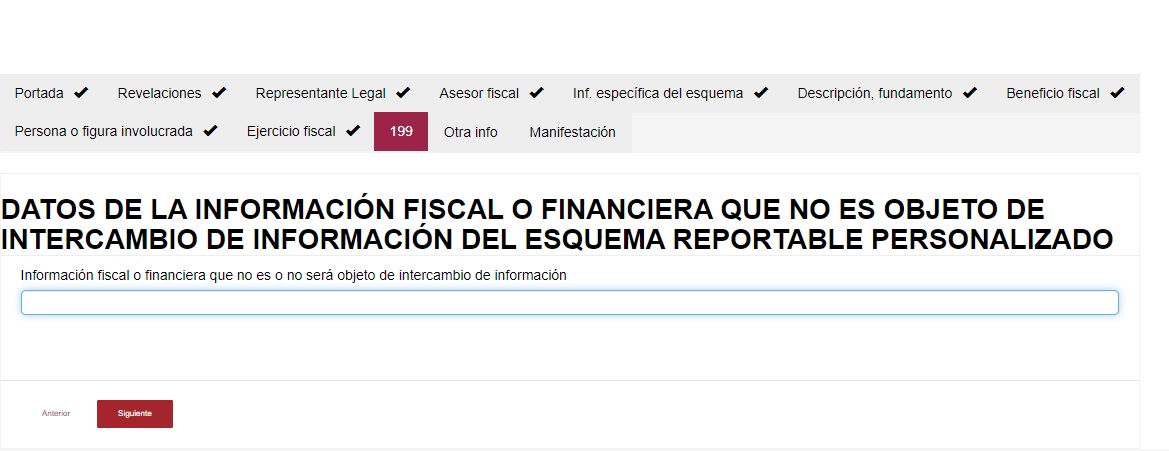

- De acuerdo con la fracción X del artículo 200 del CFF adicionalmente se deberá revelar la información fiscal o financiera que no sea objeto de intercambio de información en virtud del esquema reportable, cuando se aplique el estímulo o beneficio de acuerdo con lo dispuesto en el artículo 199, fracción I, del CFF, por lo tanto, esa será la información por enterar en el siguiente apartado del aplicativo:

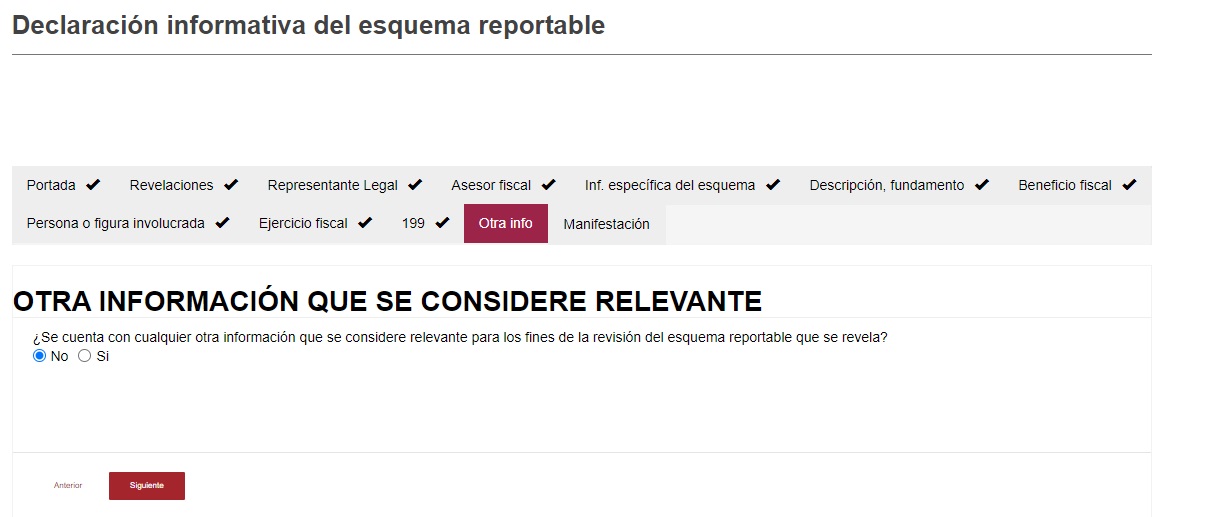

- Se desplegará un nuevo apartado en el cual se podrá indicar si existe otra información relevante por enterar, de acuerdo con el esquema reportable que se está declarando:

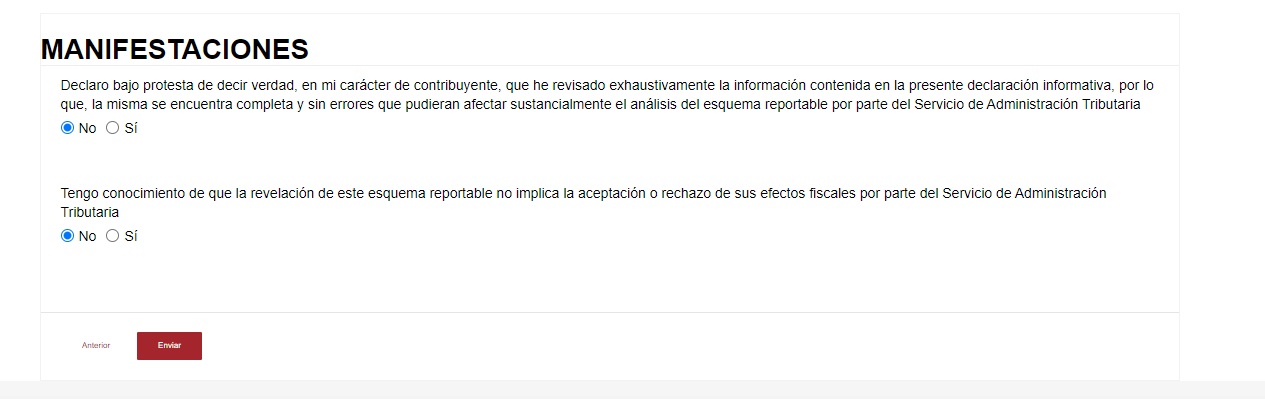

- Como último paso, se validarán y responderán las manifestaciones correspondientes para el envío del esquema reportable:

Ahorros y beneficios: La presentación de la declaración informativa para revelar esquemas reportables es una obligación, siempre y cuando el monto agregado del beneficio fiscal obtenido o que se espere obtener en México no exceda de 100 millones de pesos; no obstante, si los contribuyentes se encuentran obligados, será necesario que conozcan el aplicativo que deberán utilizar para el cumplimiento de sus obligaciones, así como las disposiciones fiscales aplicables y la información adicional por enterar en dichos esquemas reportables.