Consideraciones para su presentación

Agregar logo de Joan

L.D. y M.D.F. Joan Irwin Valtierra Guerrero

Finalidad: Que el lector conozca los aspectos a considerar para la presentación de la declaración anual del impuesto sobre la renta (ISR) de personas morales 2020.

Orientado a: Contribuyentes personas morales, empresarios, contadores, abogados, administradores, estudiantes y cualquier persona interesada en el tema.

Consideraciones al tema: El 31 de marzo de 2021 vence el plazo para la presentación de la declaración anual del ISR 2020 de las personas morales que tributan en términos del Título II de la Ley del Impuesto sobre la Renta (LISR), es momento de reflejar la totalidad de las operaciones realizadas durante el ejercicio fiscal que se declara, por tanto, es importante tener toda la información correspondiente a efecto de estar en posibilidad de cumplir con esta obligación.

Dentro de la información con la que deberá contar el contribuyente están el total de ingresos acumulables, las deducciones autorizadas, inversiones, la participación de los trabajadores en las utilidades de las empresas (PTU) generadas en el ejercicio, la información contable, etcétera.

Fundamento jurídico: Artículos 9 de la LISR, y 31 del Código Fiscal de la Federación (CFF).

Análisis del texto

En el presente taller damos a conocer un extracto de algunos aspectos que consideramos relevantes para la presentación de la declaración anual del ISR 2020.

- ¿Quiénes son los contribuyentes personas morales obligados a presentar la declaración anual del ISR y cuáles son los plazos de presentación?

R: Todas las personas morales se encuentran obligadas a presentar la declaración de ISR del ejercicio, y tanto los formularios como los plazos de presentación varían dependiendo el tipo de contribuyente.

Como regla general, en términos del artículo 9 de la LISR, la declaración anual del ISR de las personas morales se presenta dentro de los tres primeros meses posteriores al cierre del ejercicio fiscal que se declara.

En la siguiente tabla se indican los plazos y el fundamento legal de la obligación de presentar la declaración anual para personas morales por tipo de contribuyente de conformidad con la LISR:

| Tipo de contribuyente | Forma oficial | Plazo de presentación | Fundamento legal |

| Personas morales. Régimen General de ley | DAPMG. Declaración anual de personas morales. Régimen general.

*Programa electrónico www.sat.gob.mx |

Dentro de los tres meses siguientes a la fecha del cierre del ejercicio | Artículos 9, tercer párrafo, y 76, fracción V, de la LISR. |

| Personas morales flujo de efectivo | Forma 18. Declaración anual. Personas morales. Opción de acumulación de ingresos.

*Programa electrónico www.sat.gob.mx |

Dentro de los tres meses siguientes a la fecha del cierre del ejercicio | Artículos 9, tercer párrafo, y 76, fracción V, de la LISR. |

| Régimen opcional para grupos de sociedades. Integradoras | Forma 23. Declaración del ejercicio.

Personas morales del régimen opcional para grupos de sociedades. Integradoras |

Dentro de los tres meses siguientes a la fecha del cierre del ejercicio | Artículo 70, fracción IV, de la LISR. |

| Régimen de los coordinados. | Forma 24. Declaración del ejercicio.

Personas morales del régimen de los coordinados. |

Marzo del año siguiente, excepto cuando se trate de personas morales, cuyos integrantes por los cuales cumpla con sus obligaciones fiscales sólo sean personas físicas, en cuyo caso la declaración se presentará en el mes de abril del año siguiente | Artículo 72, fracción II, tercer párrafo, de la LISR. |

| Personas morales del régimen de actividades agrícolas, ganaderas, silvícolas y pesqueras | Forma 25. Declaración del ejercicio.

Personas morales del régimen de actividades agrícolas, ganaderas, silvícolas y pesqueras |

Marzo del año siguiente, excepto cuando se trate de personas morales, cuyos integrantes por los cuales cumpla con sus obligaciones fiscales sólo sean personas físicas, en cuyo caso la declaración se presentará en el mes de abril del año siguiente | Artículo 74, séptimo párrafo, fracción II, de la LISR. |

Todos los formularios se encuentran incluidos en la herramienta disponible en la página electrónica del SAT, misma que analizaremos en el presente taller.

Para efectos del presente taller nos enfocaremos en el formulario DAPMG de la “Declaración anual personas morales. Régimen general”. Versión 0.5.3.

- ¿Cuál es el medio de presentación de la declaración anual 2020 de las personas morales?

R: De conformidad con el artículo 31 del CFF, los contribuyentes deberán presentar sus declaraciones en documentos digitales con firma electrónica avanzada (e.firma) a través de los medios, formatos electrónicos y con la información que señale el Servicio de Administración Tributaria (SAT) mediante reglas de carácter general, enviándolos a las autoridades correspondientes o a las oficinas autorizadas, según sea el caso, debiendo cumplir los requisitos que se establezcan en dichas reglas para tal efecto y, en su caso, pagar mediante transferencia electrónica de fondos.

La presentación de la declaración anual del ISR 2020 de personas morales se hará a través de la herramienta “Declaración anual de personas morales. Régimen general (programa electrónico www.sat.gob.mx)”, el cual incluye todos los formularios de acuerdo con el régimen de tributación de la persona moral (excepto aquellas que hayan elegido la opción de flujo de efectivo), este sistema cuenta con las siguientes funcionalidades:

- El SAT cuenta con información de pagos provisionales, entero de retenciones y CFDI de nómina, con fechas de corte previas al día en que se presente la declaración anual, por lo que dicha información se encuentra prellenada de la declaración anual.

- La información capturada se guarda en el sistema, el contribuyente puede ir alimentando el sistema con la información correspondiente a su declaración y aunque no haga el envío cuando ingrese nuevamente la información capturada con antelación estará precargada, de tal forma que se pueda completar la información y enviarla.

- Cuando se presente una declaración complementaria estará precargada la información presentada en la declaración normal o en la última declaración, pudiendo el contribuyente únicamente modificar los datos que dieron origen a la presentación de la declaración complementaria.

- En caso de que resulte impuesto a cargo se genera una línea de captura para poder realizar el pago, pudiéndolo efectuar vía portal bancario, y cuando no resulte impuesto a cargo se tendrá por cumplida la obligación con el simple envío y con la obtención del acuse.

- Se pueden consultar las declaraciones enviadas, las pagadas y la reimpresión del acuse.

- ¿Cuál es el medio electrónico con el que debe autenticarse el contribuyente para accesar a presentar su declaración?

R: Para poder presentar la declaración se deberá contar con contraseña y/o e.firma (Antes Fiel) para el envío de la declaración, ya que dichas formas de autenticación sustituyen a la firma autógrafa. Lo anterior con fundamento en el artículo 17-D del CFF, que prevé lo siguiente:

Artículo 17-D. Cuando las disposiciones fiscales obliguen a presentar documentos, éstos deberán ser digitales y contener una firma electrónica avanzada del autor, salvo los casos que establezcan una regla diferente. Las autoridades fiscales, mediante reglas de carácter general, podrán autorizar el uso de otras firmas electrónicas.

…………………………………………………………………………………………………………………….

En los documentos digitales, una firma electrónica avanzada amparada por un certificado vigente sustituirá a la firma autógrafa del firmante, garantizará la integridad del documento y producirá los mismos efectos que las leyes otorgan a los documentos con firma autógrafa, teniendo el mismo valor probatorio.

- ¿Cómo se paga el impuesto cuando resulte cantidad a cargo?

R: De conformidad con el artículo 20 del CFF, si resulta impuesto a cargo el pago deberá realizarse vía internet mediante transferencia electrónica de fondos a favor de la Tesorería de la Federación (Tesofe), cheques del mismo banco en que se efectúe el pago, así como las tarjetas de crédito y débito. Para tales efectos el acuse de presentación de la declaración contendrá la línea de captura para efectuar el pago correspondiente.

- ¿Cómo determino la renta gravable para el pago de la PTU?

R: De conformidad con el artículo 123, apartado A, fracción IX, de la Constitución Política de los Estados Unidos Mexicanos, los trabajadores tendrán derecho a una participación en las utilidades de las empresas, el porcentaje de participación lo determina la Comisión Nacional para la Participación de los Trabajadores en las Utilidades de las Empresas, el cual asciende a 10% sobre la renta gravable que se determine de conformidad con la LISR.

Para determinar la renta gravable a que se refiere el inciso e) de la fracción IX del artículo 123, apartado A, de la Constitución Política de los Estados Unidos Mexicanos no se disminuirá la PTU pagada en el ejercicio, ni las pérdidas fiscales pendientes de aplicar de ejercicios anteriores.

Asimismo, los contribuyentes deberán disminuir de los ingresos acumulables las cantidades que no hubiesen sido deducibles en los términos de la fracción XXX del artículo 28 de la LISR.

| Determinación de la PTU | |

| Ingresos acumulables obtenidos en el ejercicio | |

| (-) | Deducciones autorizadas |

| (-) | No deducibles en términos de la fracción XXX del artículo 28 de la LISR |

| (=) | Renta gravable para el pago de la PTU |

| (x) | Porcentaje de participación (10%) |

| (=) | PTU generada en 2020 |

Finalmente, deberá informarse en la declaración anual, y de conformidad con el artículo 122 de la Ley Federal del Trabajo (LFT), el reparto de utilidades deberá efectuarse dentro de los 60 días siguientes a la fecha en que deba pagarse el impuesto anual, aun cuando esté en trámite objeción de los trabajadores.

- ¿Qué ingresos se acumularán?

R: Durante el ejercicio se vinieron haciendo pagos provisionales donde se acumulaban los ingresos desde el inicio del ejercicio hasta el último día del periodo que se declaraba dependiendo el momento de acumulación de cada persona moral en términos del artículo 17 de la LISR, es momento de reconocer qué ingresos son los que van a ser efectivamente acumulados para efectos del ISR anual, pues puede ocurrir que el contribuyente reciba devoluciones de mercancías o la cancelación de la prestación de un servicio, ya sea durante el ejercicio o a inicio del siguiente ejercicio. En esos casos se deberá emitir un comprobante fiscal digital por internet (CFDI) con efectos egreso (nota de crédito) que servirá al contribuyente como comprobante fiscal para aplicar la deducción sobre sus ingresos acumulables del ejercicio que declara.

- ¿Qué información deberá contar el contribuyente para dar a conocer en la declaración?

R: Es el momento de aplicar las deducciones autorizadas, es importante estar preparados para distinguir a qué concepto corresponde cada deducción, pues en la declaración se deberá detallar dicha información en los apartados correspondientes.

- ¿A qué deducciones tienen derecho las personas morales?

R: Recordemos que el artículo 25 de la LISR enlista las deducciones que pueden realizar los contribuyentes y son:

- Las devoluciones que se reciban o los descuentos o bonificaciones que se hagan en el ejercicio.

- El costo de lo vendido.

- Los gastos netos de descuentos, bonificaciones o devoluciones.

- Las inversiones.

- Los créditos incobrables y las pérdidas por caso fortuito, fuerza mayor o por enajenación de bienes distintos a los que se refiere la fracción II de este artículo.

- Las cuotas a cargo de los patrones pagadas al Instituto Mexicano del Seguro Social (IMSS), incluidas las previstas en la Ley del Seguro de Desempleo (LSD).

- Los intereses devengados a cargo en el ejercicio, sin ajuste alguno. En el caso de los intereses moratorios, a partir del cuarto mes se deducirán únicamente los efectivamente pagados. Para estos efectos, se considera que los pagos por intereses moratorios que se realicen con posterioridad al tercer mes siguiente a aquél en el que se incurrió en mora cubren, en primer término, los intereses moratorios devengados en los tres meses siguientes a aquél en el que se incurrió en mora, hasta que el monto pagado exceda al monto de los intereses moratorios devengados deducidos correspondientes al último periodo citado.

- El ajuste anual por inflación que resulte deducible en los términos del artículo 44 de esta ley.

- Los anticipos y los rendimientos que paguen las sociedades cooperativas de producción, así como los anticipos que entreguen las sociedades y asociaciones civiles a sus miembros, cuando los distribuyan en los términos de la fracción II del artículo 94 de esta ley.

- Las aportaciones efectuadas para la creación o incremento de reservas para fondos de pensiones o jubilaciones del personal, complementarias a las que establece la Ley del Seguro Social (LSS), y de primas de antigüedad constituidas en los términos de esta ley. El monto de la deducción a que se refiere esta fracción no excederá en ningún caso a la cantidad que resulte de aplicar el factor de 0.47 al monto de la aportación realizada en el ejercicio de que se trate. El factor a que se refiere este párrafo será del 0.53 cuando las prestaciones otorgadas por los contribuyentes a favor de sus trabajadores, que a su vez sean ingresos exentos para dichos trabajadores, en el ejercicio de que se trate, no disminuyan respecto de las otorgadas en el ejercicio fiscal inmediato anterior.

- ¿Qué requisitos deben reunir las deducciones autorizadas?

R: El artículo 27 de la LISR prevé los requisitos para poder aplicar las deducciones autorizadas, y es importante reunir todas las condiciones previstas en dicha disposición, como comprobantes fiscales, medios de pago, tratándose de anticipos se podrán deducir siempre y cuando se cuente con el comprobante fiscal por tal concepto y se obtenga CFDI que ampare la totalidad de la operación a más tardar el siguiente ejercicio fiscal.

También es importante cumplir con la obligación en materia de retención y entero de impuestos para poder hacer efectivas las deducciones referentes a pagos de salarios, honorarios, arrendamientos, intereses, etcétera.

Tratándose de la deducción de créditos incobrables se reúnan los lineamientos para poder aplicarlas y éstas se consideren realizadas en el mes en el que se consuma el plazo de prescripción, que corresponda, o antes si fuera notoria la imposibilidad práctica de cobro.

A continuación, se transcribe parte del artículo 27 de la LISR que prevén algunos requisitos importantes:

Artículo 27. Las deducciones autorizadas en este Título deberán reunir los siguientes requisitos:

I. Ser estrictamente indispensables para los fines de la actividad del contribuyente, salvo que se trate de donativos no onerosos ni remunerativos, que satisfagan los requisitos previstos en esta Ley y en las reglas generales que para el efecto establezca el Servicio de Administración Tributaria y que se otorguen en los siguientes casos:

……………………………………………………………………………………………………………………………………………………………….

II. Que cuando esta Ley permita la deducción de inversiones se proceda en los términos de la Sección II de este Capítulo.

III. Estar amparadas con un comprobante fiscal y que los pagos cuyo monto exceda de $2,000.00 se efectúen mediante transferencia electrónica de fondos desde cuentas abiertas a nombre del contribuyente en instituciones que componen el sistema financiero y las entidades que para tal efecto autorice el Banco de México; cheque nominativo de la cuenta del contribuyente, tarjeta de crédito, de débito, de servicios, o los denominados monederos electrónicos autorizados por el Servicio de Administración Tributaria.

Tratándose de la adquisición de combustibles para vehículos marítimos, aéreos y terrestres, el pago deberá efectuarse en la forma señalada en el párrafo anterior, aun cuando la contraprestación de dichas adquisiciones no excedan de $2,000.00.

………………………………………………………………………………………………………………………….

IV. Estar debidamente registradas en contabilidad y que sean restadas una sola vez.

V. Cumplir con las obligaciones establecidas en esta Ley en materia de retención y entero de impuestos a cargo de terceros o que, en su caso, se recabe de éstos copia de los documentos en que conste el pago de dichos impuestos. Tratándose de pagos al extranjero, éstos sólo se podrán deducir siempre que el contribuyente proporcione la información a que esté obligado en los términos del artículo 76 de esta Ley.

…………………………………………………………………………………………………………………………

VI. Que cuando los pagos cuya deducción se pretenda realizar se hagan a contribuyentes que causen el impuesto al valor agregado, dicho impuesto se traslade en forma expresa y por separado en el comprobante fiscal correspondiente.

En los casos en los que las disposiciones fiscales establezcan la obligación de adherir marbetes o precintos en los envases y recipientes que contengan los productos que se adquieran, la deducción a que se refiere la fracción II del artículo 25 de esta Ley, sólo podrá efectuarse cuando dichos productos tengan adherido el marbete o precinto correspondiente.

- ¿Cuál es la ruta para ingresar a la herramienta electrónica para presentar la declaración?

- El contribuyente deberá ingresar a la página electrónica www.sat.gob.mx y se deberá ubicar en el menú de la parte superior, en la opción “Empresas”, y en el submenú de “Declaraciones” elegir la opción “Presenta tu declaración anual de personas morales”:

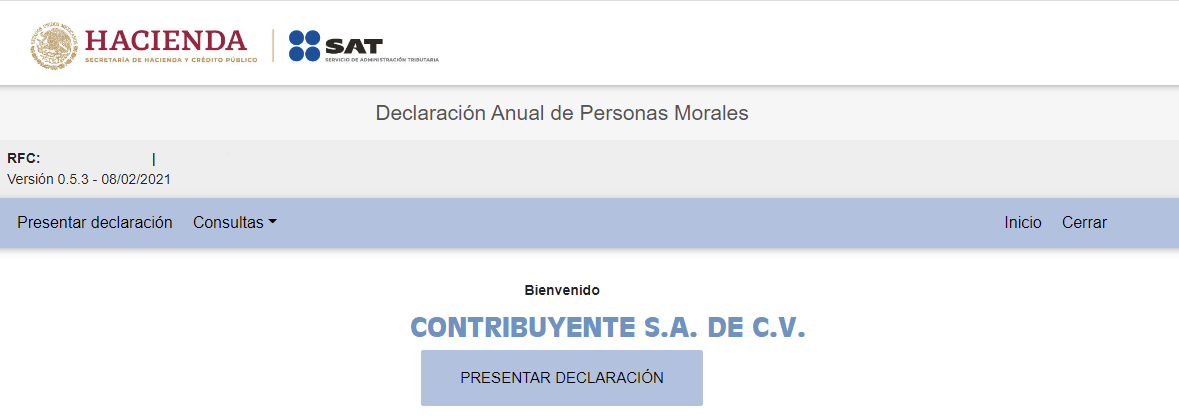

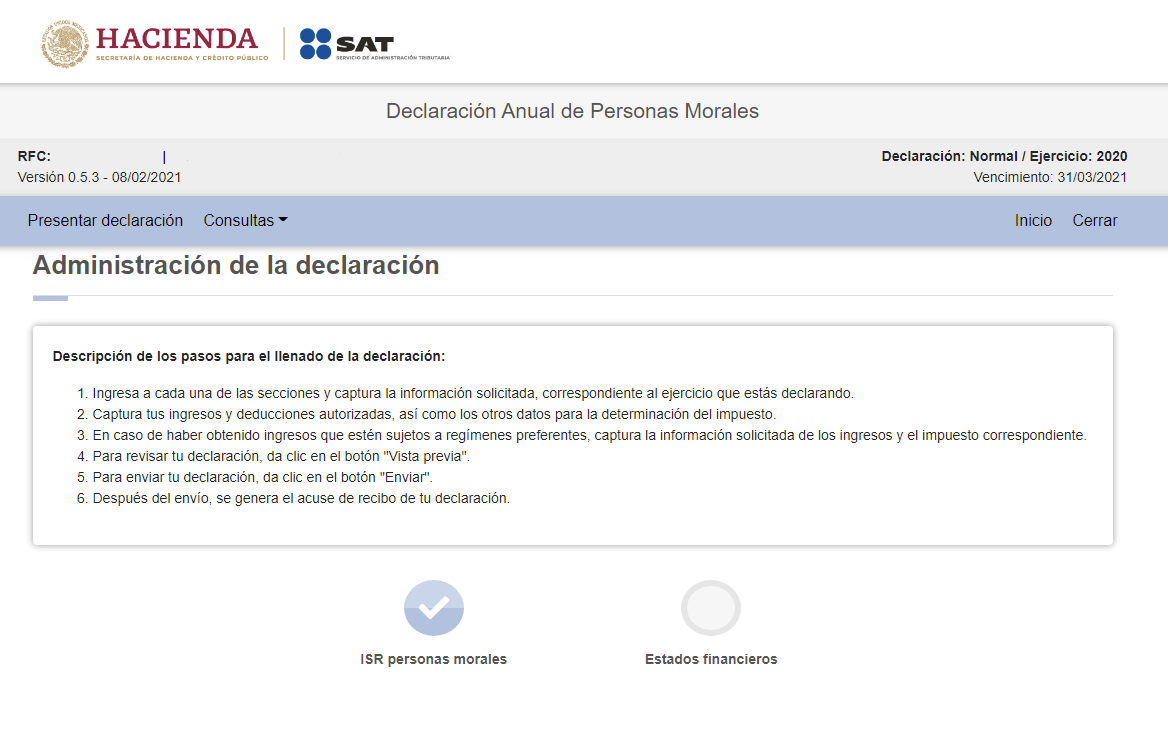

- Ingresará con su RFC y contraseña, o bien con su e.firma, una vez que accese deberá elegir la opción “Presentar declaración”:

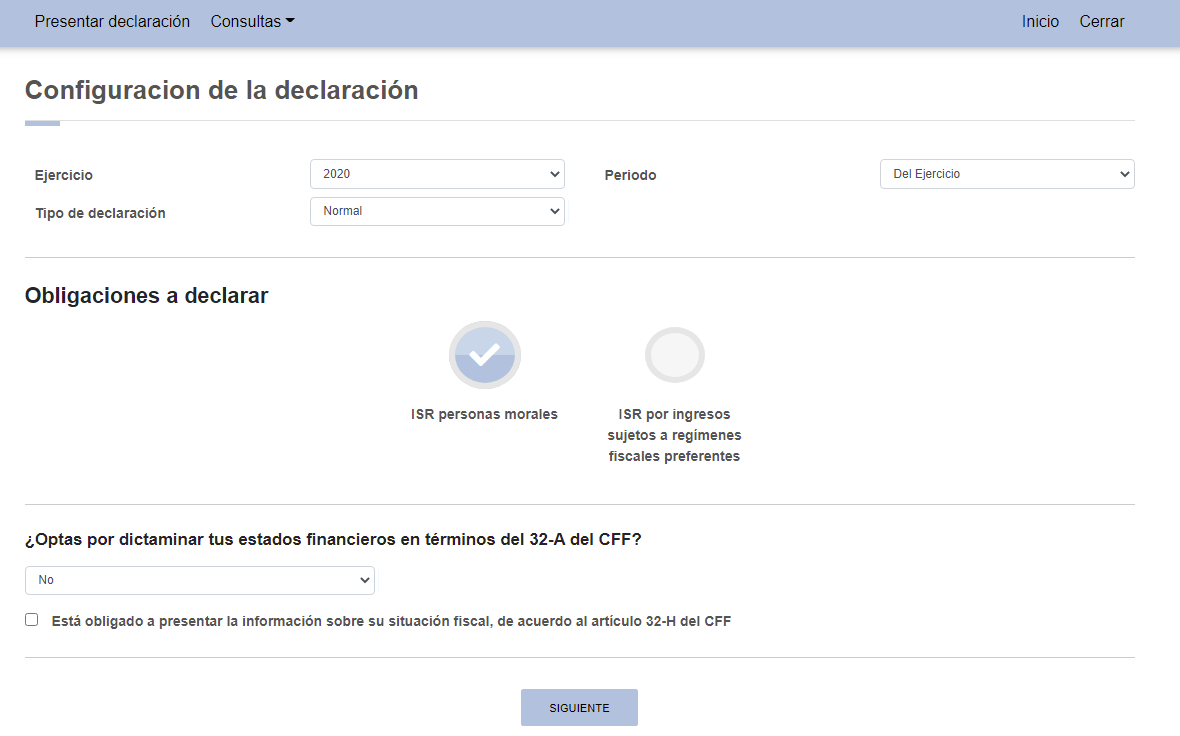

- Elija lo siguiente:

- Obligaciones a declarar (ISR Personas morales o ISR por ingresos sujetos a Refipres).

- Tipo de declaración (normal, complementaria, etcétera).

- Indicar si opta por dictaminar estados financieros.

- Indicar si está obligado a presentar la Declaración Informativa de Situación Fiscal (Disif), en términos del artículo 32-H del CFF, seleccionar y dar clic en “Siguiente”:

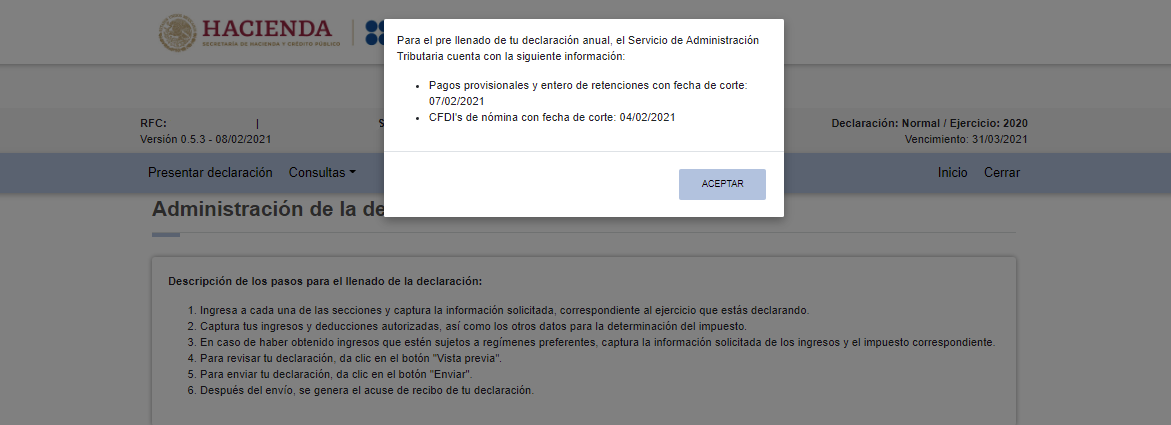

- La herramienta contiene información prellenada respecto de:

- Pagos provisionales y entero de retenciones.

- CFDI de nómina.

- Una vez que se accesa, la herramienta se divide en dos apartados que son:

- “ISR personas morales”.

- Estados financieros.

Además, se indica una breve descripción de los pasos para el llenado de la declaración.

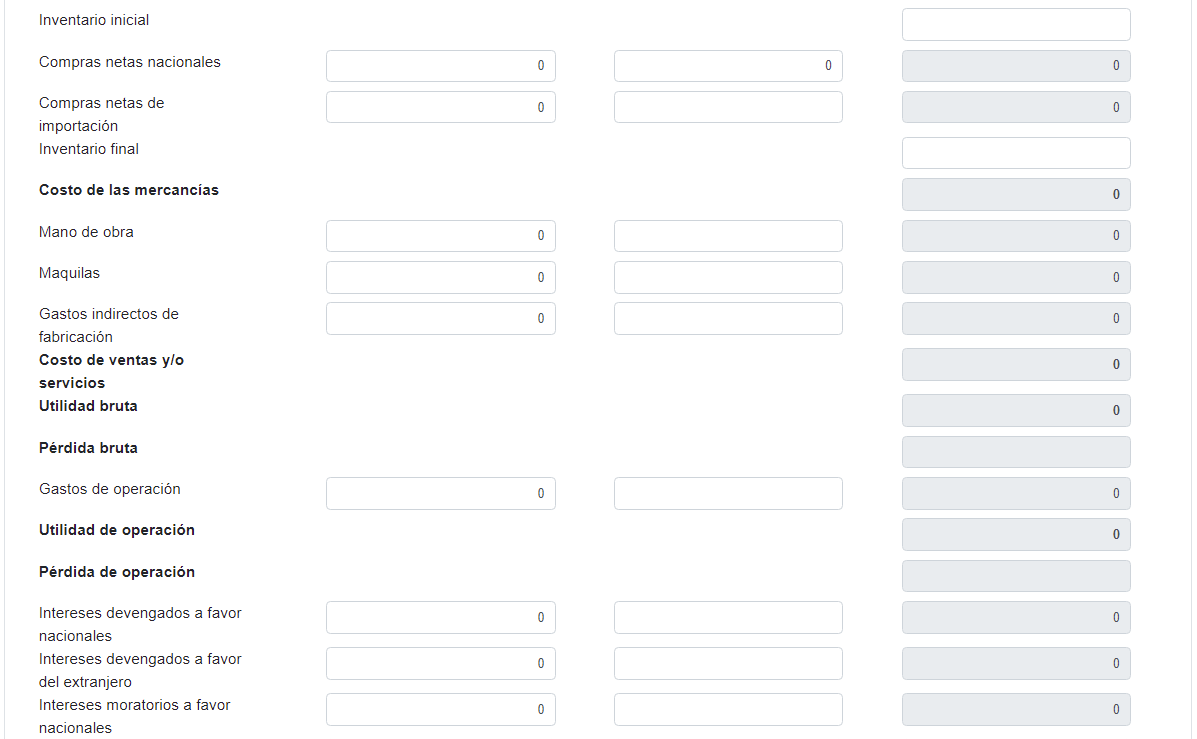

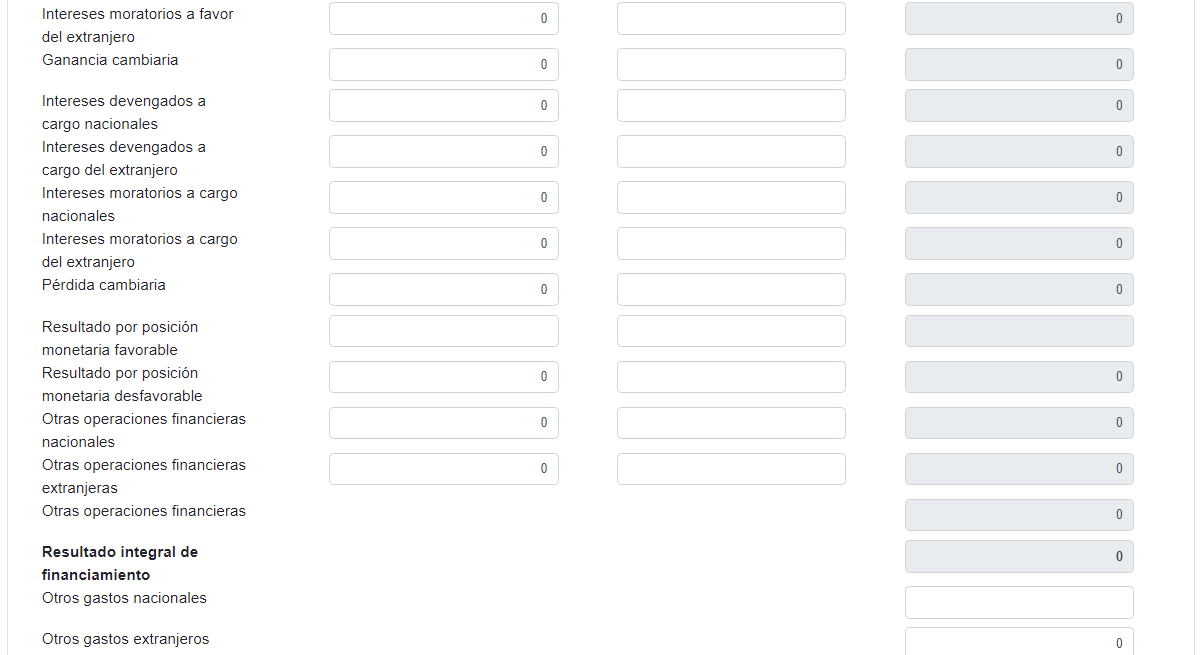

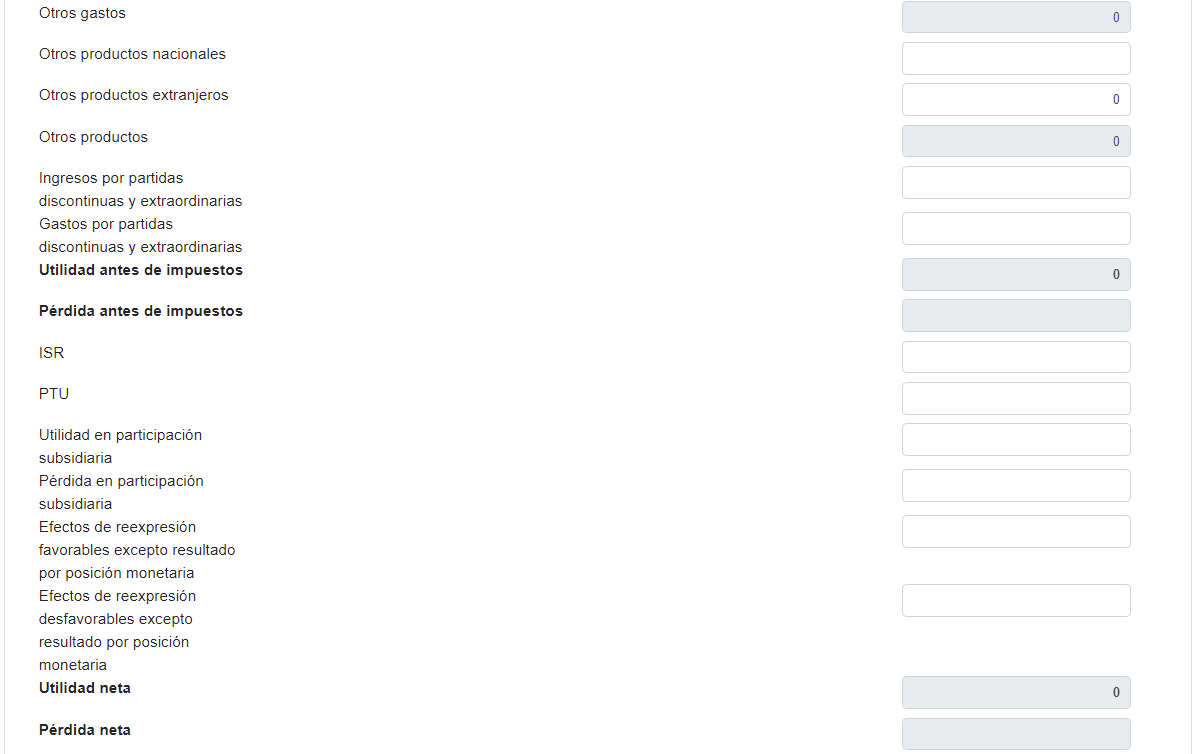

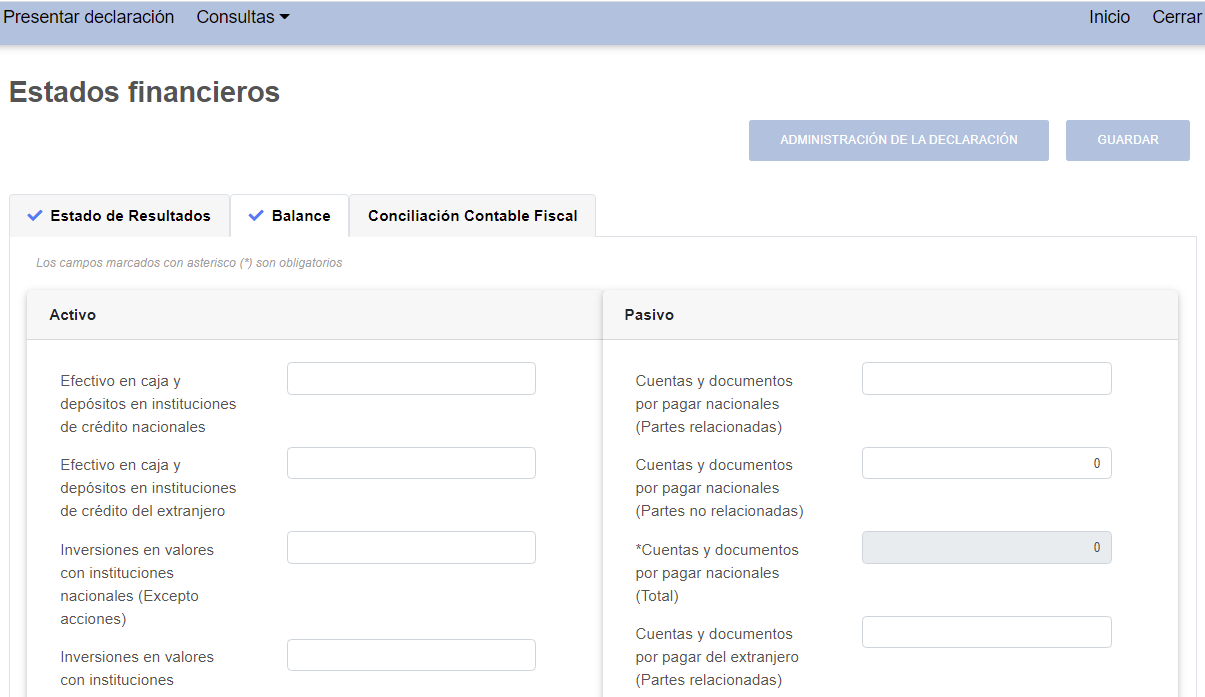

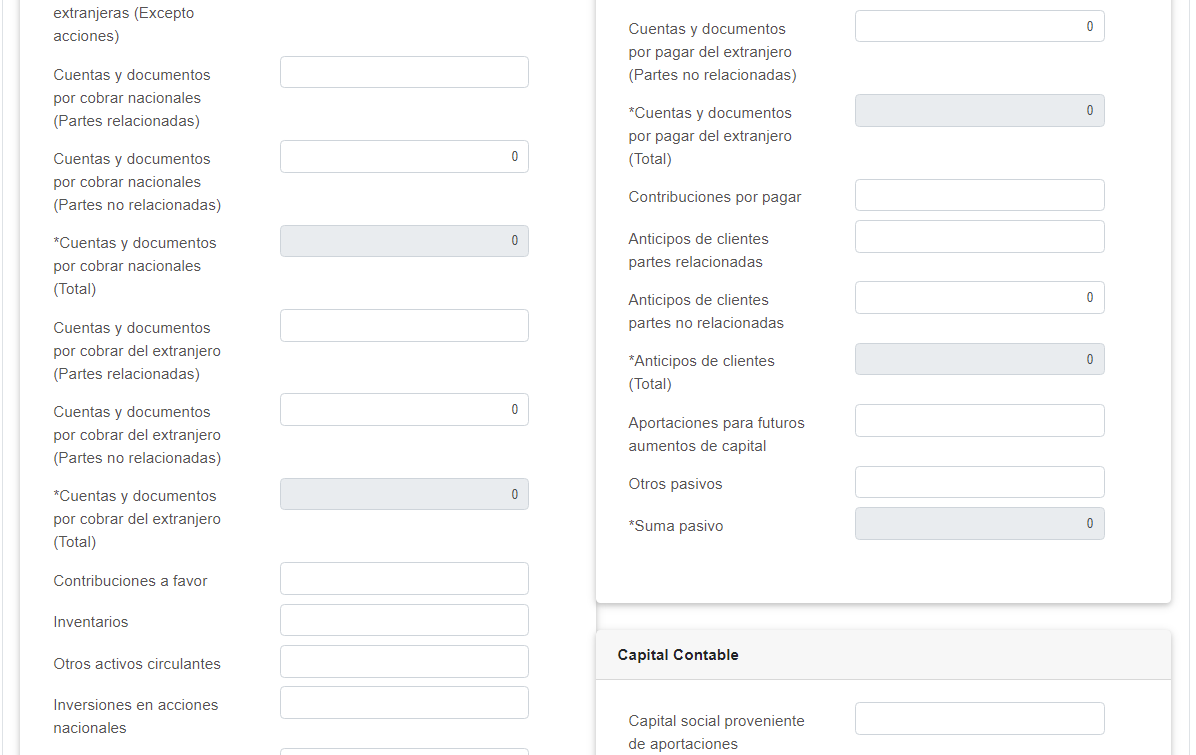

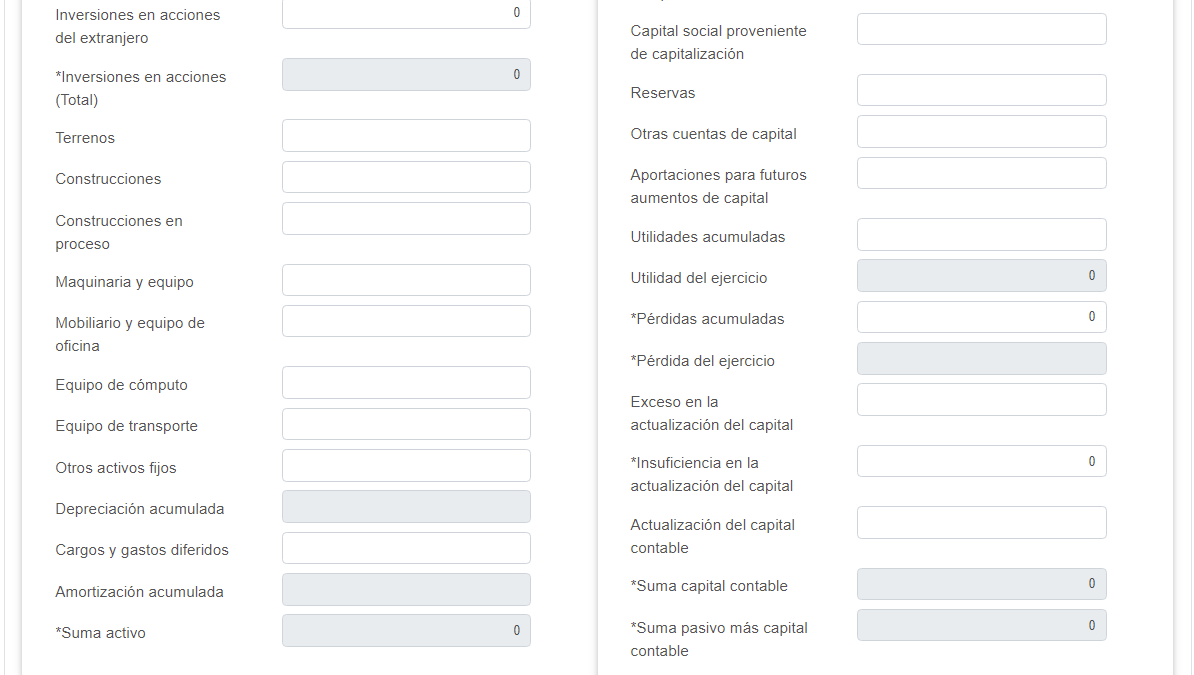

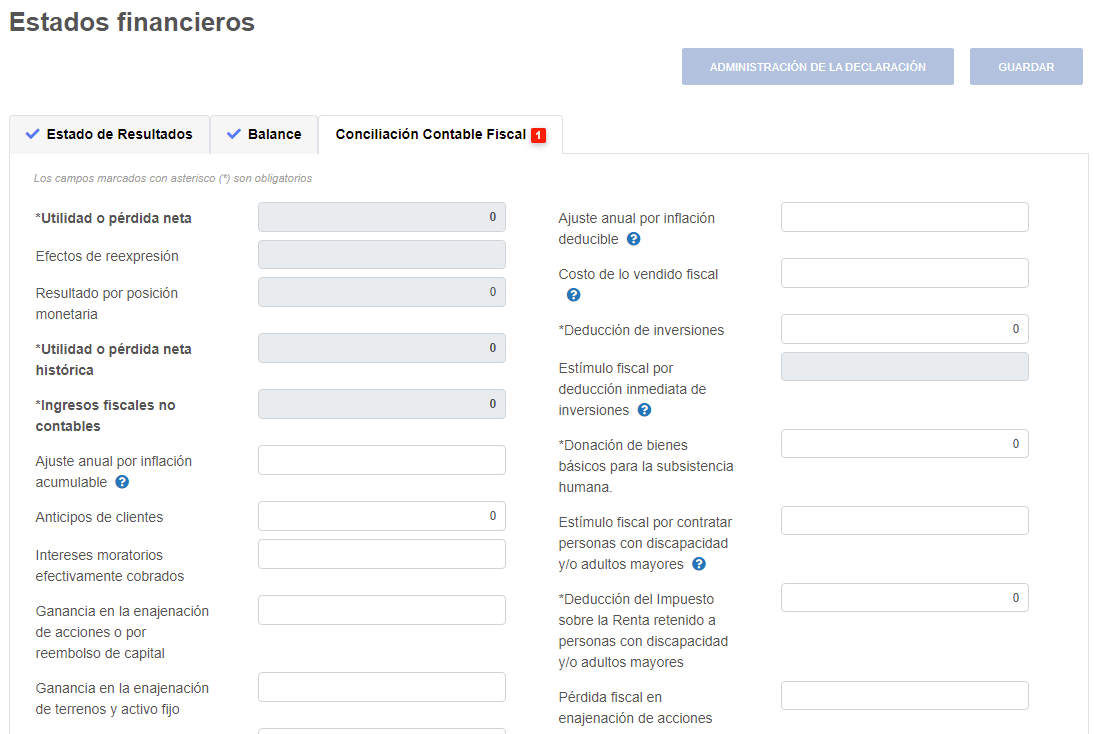

- ¿Cómo se muestran los formularios de los estados financieros?

R: A continuación, veamos los formularios para requisitar los estados financieros (los formularios de los estados financieros que se muestran sólo son para efectos didácticos, ya que no reflejan algún cálculo ni determinación alguna):

- Estado de resultados. En el estado de resultados se manifiesta la información medular de los números del contribuyente en cuanto a sus ingresos y sus operaciones para determinar precisamente la utilidad o la pérdida de su operación, su utilidad o pérdida antes y después de impuestos:

Martín: Las siguientes cuatro imágenes pégalas y haz que queden en una sola, por favor.

- Balance general. Para la presentación de la declaración anual, los contribuyentes deben tener lista la información de su estado de posición financiera y hacer un inventario de existencias a la fecha en que termine el ejercicio, pues dicha información es requerida para cumplir con la obligación de presentar dicha declaración:

Martín: Las siguientes tres imágenes pégalas y haz que queden en una sola, por favor.

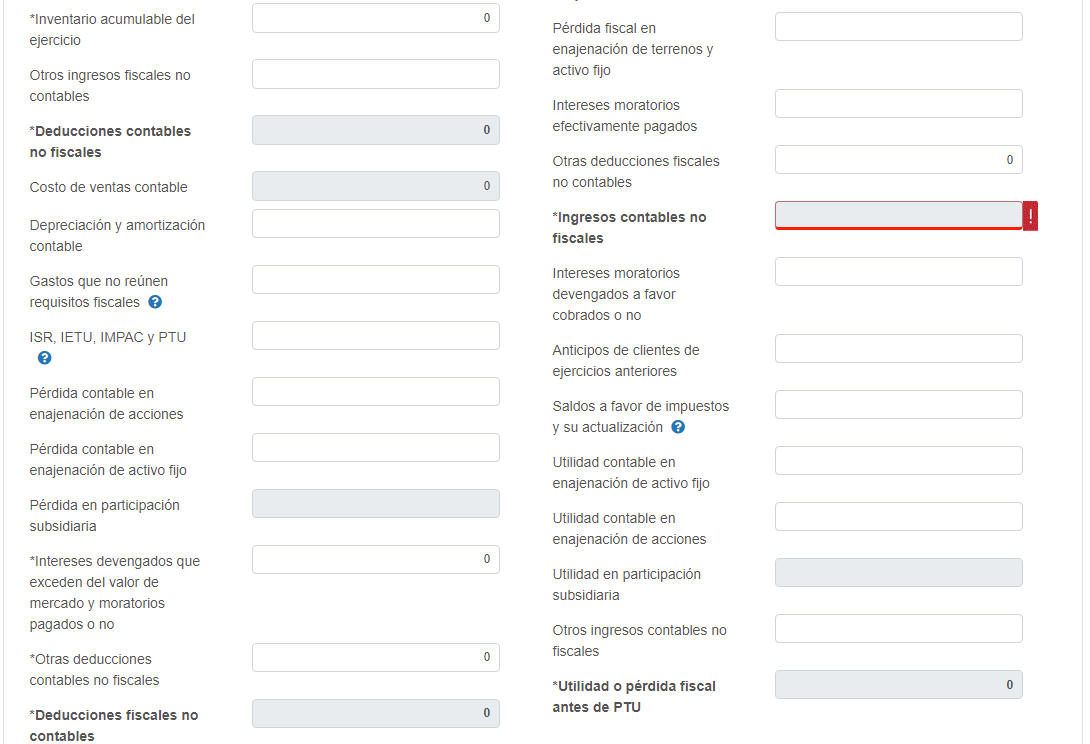

- Conciliación contable fiscal. La información contable varía con relación a la información de carácter fiscal, pues no es uniforme, hay gastos contables no fiscales, o bien deducciones fiscales no contables, lo mismo pasa con los ingresos, la LISR prevé distintos momentos de acumulación y no necesariamente se obtiene el efectivo, por ello se debe realizar la conciliación contable fiscal para empatar la información y manifestarla en la declaración del ejercicio:

Martín: Las siguientes dos imágenes pégalas y haz que queden en una sola, por favor.

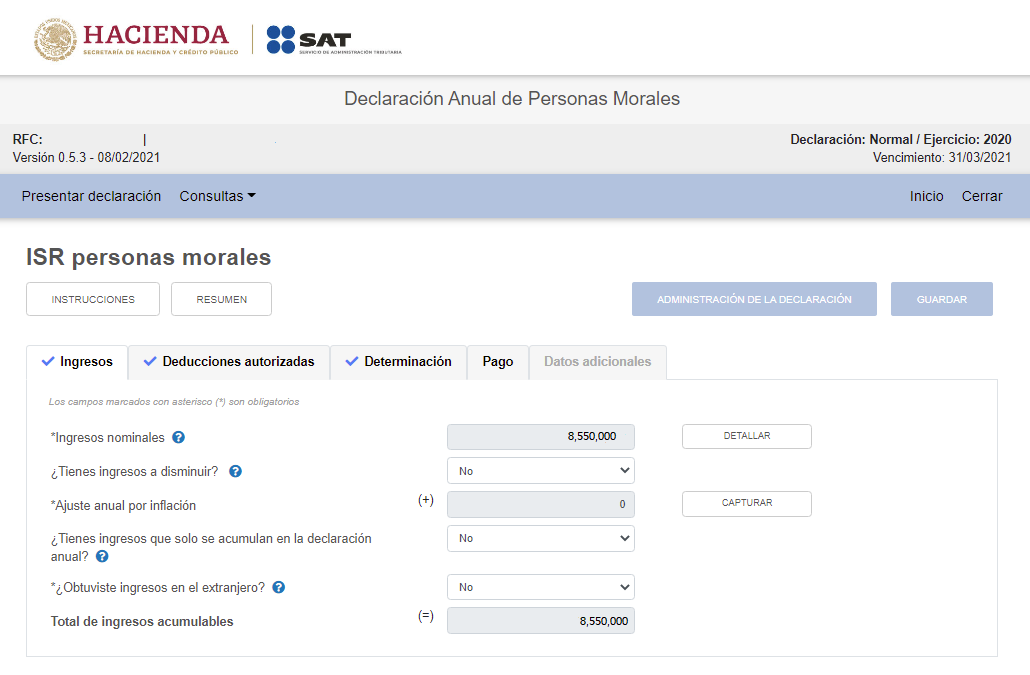

- ¿Qué información deberá manifestarse para la determinación del ISR del ejercicio?

R: Habrá información prellenada en este apartado en cuanto a los ingresos nominales, la cual se obtiene de los CFDI emitidos por el contribuyente, además se deberá detallar el origen de los ingresos.

Asimismo, de manera manual se tendrá que manifestar lo siguiente:

- Los saldos promedios de deudas y créditos para el cálculo del ajuste anual por inflación.

- Ingresos que sólo se acumulan en la declaración anual (no precargados).

- Ingresos obtenidos del extranjero (no precargados).

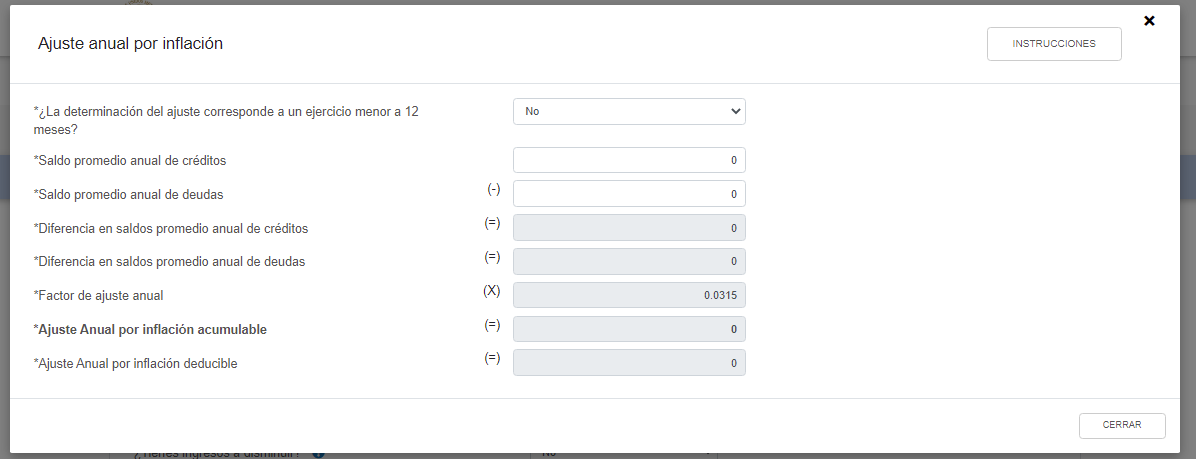

- Ajuste anual por inflación acumulable o deducible. Se deberá manifestar el saldo promedio anual de deudas y el saldo promedio anual de créditos en términos de los artículos 44 al 46 de la LISR, para la determinación del ajuste anual por inflación. En caso de que el saldo promedio anual de deudas sea mayor que el saldo promedio anual de créditos se obtendrá un ajuste anual por inflación acumulable y en caso contrario se obtendrá un ajuste anual por inflación deducible:

- Deducciones autorizadas. Se deberá detallar cada uno de los conceptos que aparecen como deducciones autorizadas (gastos, sueldos, inversiones, costo de ventas y estímulos fiscales), del lado derecho de cada concepto de deducción aparece una opción que dice “Capturar”, en la cual se hará el citado detalle. El importe relativo a los sueldos, salarios y asimilados viene prellenado con base en la información de los CFDI de nómina:

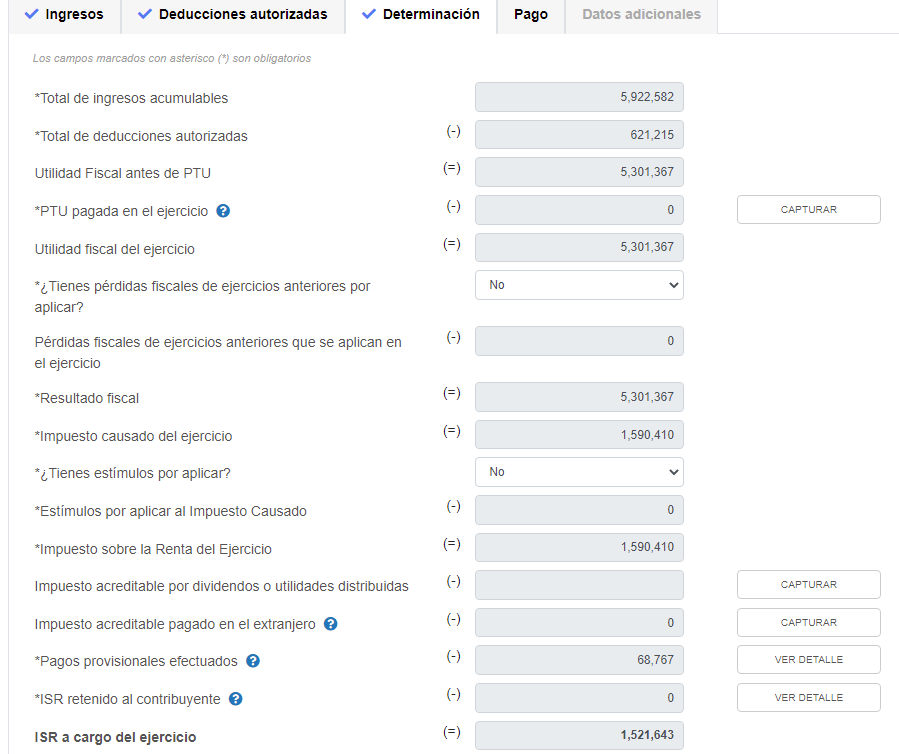

- Determinación del ISR. Finalmente, para culminar la determinación del ISR habrá que capturar, en su caso, los datos siguientes:

- PTU pagada en el ejercicio.

- Pérdidas fiscales pendientes de amortizar.

- Estímulos fiscales.

- Impuesto acreditable por dividendos o utilidades distribuidas.

- Impuesto acreditable pagado en el extranjero.

- Aplicaciones contra el ISR del ejercicio. Contra el ISR que resulte a cargo en el ejercicio se podrán aplicar los siguientes conceptos:

- El subsidio para el empleo (SPE) entregado a los trabajadores.

- Compensaciones de saldos a favor.

- Estímulos fiscales (impuesto especial sobre producción y servicios [IEPS] en gasolinas, producción cinematográfica, etcétera).

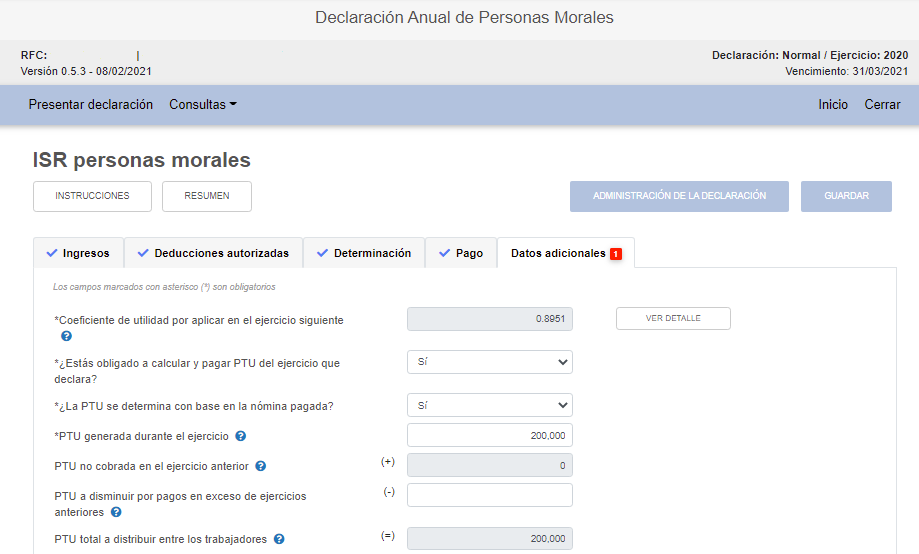

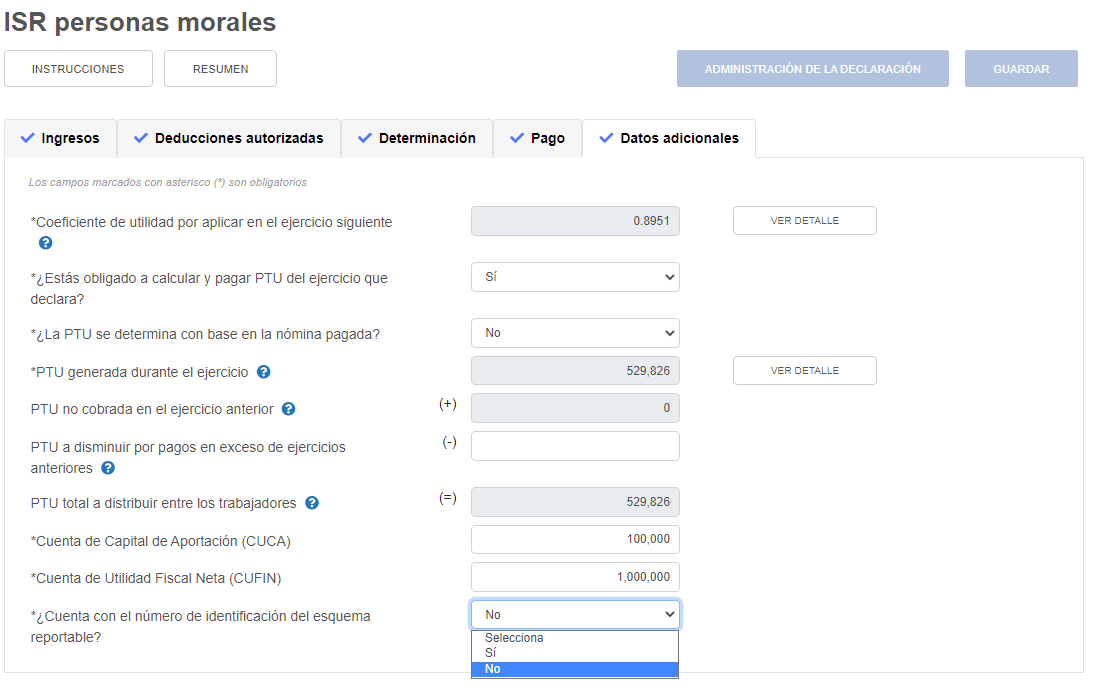

- Cifras al cierre del ejercicio (datos adicionales). Hay cierta información del ejercicio que se declara que tendrán impacto en el cumplimiento de las obligaciones fiscales de los subsecuentes ejercicios y en la operación del contribuyente, dicha información deberá manifestarse en la declaración anual, por lo que es importante tener toda la información de manera oportuna y veraz. Los datos que deberán manifestarse en la declaración son:

- Coeficiente de utilidad por aplicar en el ejercicio siguiente, el cual se determinará en términos del artículo 14, fracción I, de la LISR, que servirá para el cálculo de los pagos provisionales del ejercicio fiscal 2020.

- PTU del ejercicio que declara en términos del artículo 9 de la LISR.

- Saldo actualizado de la cuenta de capital de aportación (Cuca) en términos del artículo 78 de la LISR.

- Saldo actualizado de la cuenta de utilidad fiscal neta (Cufin) en términos del artículo 77 de la LISR.

- Indicar si cuenta, o no, con número de identificación del esquema reportable (número proporcionado por el SAT en caso de estar obligado a informarlo).

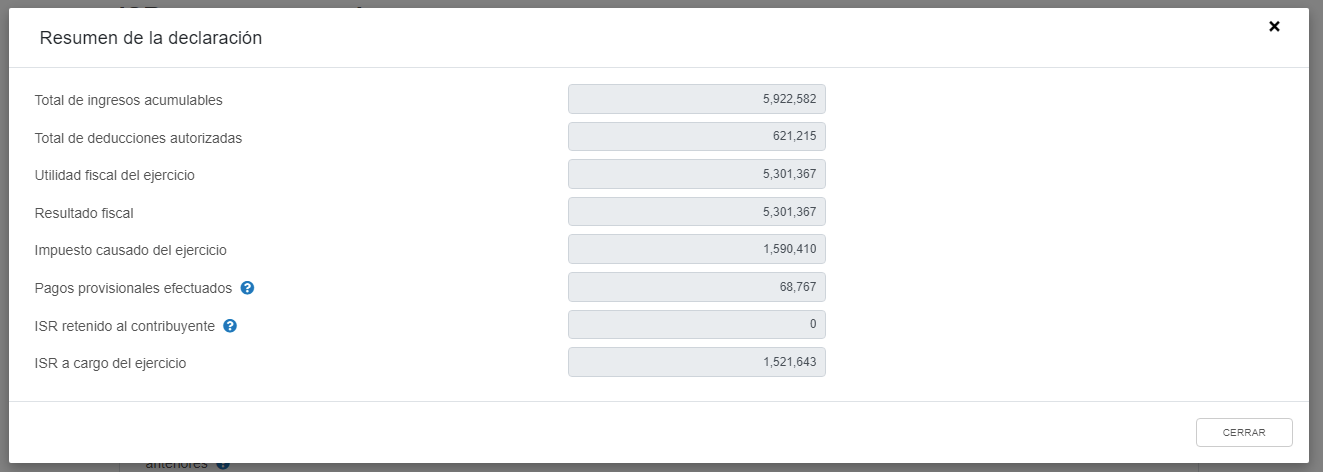

- Resumen de la declaración. Finalmente, una vez concretada la captura de toda la declaración, y antes de hacer el envío de la misma, se puede ver un resumen de la declaración en donde se puede observar la determinación del ISR:

- Formulario previo de la declaración. Antes de proceder a realizar el envío de la declaración se podrá obtener una vista previa del formulario, eligiendo la opción “Administración de la declaración”:

- ¿Qué sanciones se pueden imponer por no presentar la declaración anual?

R: En caso de que las personas morales no presenten su declaración anual en tiempo y forma, y dicha situación sea detectada por la autoridad, ésta requerirá al contribuyente para que cumpla con su obligación; aunado al requerimiento, impondrá una sanción pecuniaria (multa), de conformidad con el artículo 81 del CFF, fracciones I y III, que prevén las infracciones relacionadas con la presentación de declaraciones, así como el pago de contribuciones respectivamente.

El artículo 82 del CFF establece el importe de las sanciones aplicables, en caso de que el contribuyente cometa alguna de las infracciones previstas en el artículo 81 del mismo ordenamiento, en el caso de omitir la presentación de la declaración, la multa será de $1,400.00 a $17,370.00, tratándose de declaraciones, por cada una de las obligaciones no declaradas. Si dentro de los seis meses siguientes a la fecha en que se presentó la declaración por la cual se impuso la multa, el contribuyente presenta declaración complementaria de aquélla, declarando contribuciones adicionales, por dicha declaración también se aplicará la multa a que se refiere este inciso.

De $14,230.00 a $28,490.00 por no presentar las declaraciones en los medios electrónicos estando obligado a ello, presentarlas fuera del plazo o no cumplir con los requerimientos de las autoridades fiscales para presentarlas o cumplirlos fuera de los plazos señalados en los mismos.

Recordemos que en materia fiscal existe la figura de la espontaneidad prevista en el artículo 73 del CFF, que consiste en la no imposición de multas, aún cuando se cumplan con las obligaciones fiscales fuera de los plazos señalados, siempre y cuando la omisión no sea detectada por las autoridades fiscales.

Derivado de lo anterior, es conveniente que los contribuyentes se encuentren preparados para cumplir con la obligación de presentar la declaración anual y evitar así una sanción que afectaría su patrimonio.

Ahorros y beneficios: En el presente taller se analizaron algunos aspectos a considerar para la presentación de la declaración anual del ISR 2020 de las personas morales, pero recordemos que la información de cada contribuyente es variable dependiendo de su naturaleza jurídica, recordando que es importante presentarla en tiempo y forma para evitar multas y requerimientos.