Inicie sesión para ver el contenido

¡Si no tiene cuenta suscríbase ahora para ver el contenido dando clic aquí!

Inicie sesión para ver el contenido

¡Si no tiene cuenta suscríbase ahora para ver el contenido dando clic aquí!

Inicie sesión para ver el contenido

¡Si no tiene cuenta suscríbase ahora para ver el contenido dando clic aquí!

Inicie sesión para ver el contenido

¡Si no tiene cuenta suscríbase ahora para ver el contenido dando clic aquí!

L.D. Juan José Ines Trejo

Finalidad: Identificar las principales reglas que se modificaron, adicionaron o se eliminaron para la Resolución Miscelánea Fiscal 2021 (RMF-2021).

Orientado a: Contadores, abogados, arrendadores, estudiantes, asesores fiscales, público en general, así como a cualquier persona interesada en el tema.

Consideraciones al tema: El 29 de diciembre del año 2020 fue publicada en el Diario Oficial de la Federación (DOF) la RMF-2021, con fundamento en los artículos 33, fracción I, inciso g), del Código Fiscal de la Federación (CFF); 14, fracción III, de la Ley del Servicio de Administración Tributaria (LSAT), y 8 del Reglamento Interior del Servicio de Administración Tributaria (RISAT), la cual contiene diversas modificaciones en comparación con la RMF-2020; dichos cambios son de relevancia, toda vez que eliminan facilidades y/o modifican el tratamiento correspondiente de alguna situación específica en la que se encuentran los contribuyentes.

Fundamento jurídico: Artículos 33, fracción I, inciso g), 197 y 199 del CFF; 14, fracción III, de la LSAT, y 8 del RISAT.

R: También conocida como las Reglas de Carácter General, corresponde a un documento que contiene diversas disposiciones de carácter fiscal aplicables a impuestos, productos, aprovechamientos, contribuciones de mejoras y derechos federales, excepto con los relacionados al comercio exterior, cuya expedición es de manera anualizada y publicada en el DOF.

Su fundamento legal se localiza en el artículo 33, fracción I, inciso g), del CFF, que a su letra indica lo siguiente:

Artículo 33.- Las autoridades fiscales para el mejor cumplimiento de sus facultades, estarán a lo siguiente:

I. Proporcionarán asistencia gratuita a los contribuyentes y ciudadanía, procurando:

……………………………………………………………………………………………………

g) Publicar anualmente las resoluciones dictadas por las autoridades fiscales que establezcan disposiciones de carácter general agrupándolas de manera que faciliten su conocimiento por parte de los contribuyentes; se podrán publicar aisladamente aquellas disposiciones cuyos efectos se limitan a periodos inferiores a un año. Las resoluciones que se emitan conforme a este inciso y que se refieran a sujeto, objeto, base, tasa o tarifa, no generarán obligaciones o cargas adicionales a las establecidas en las propias leyes fiscales.

R: Publicar anualmente, agrupar y facilitar el conocimiento de las reglas generales dictadas por las autoridades fiscales en materia de impuestos, productos, aprovechamientos, contribuciones de mejoras y derechos federales, excepto los de comercio exterior (las cuales tienen sus reglas independientes).

R: No, derivado de que cada año hay modificaciones en la legislación fiscal, dichas reglas se adecuan al ejercicio de que se trate.

R: Sí, algunas de las reglas que se adicionaron y que se consideran de relevancia son las siguientes:

Aseguramiento precautorio efectuado a terceros relacionados con el contribuyente o responsable solidario

2.1.54. Para los efectos del artículo 40-A, fracción III, segundo párrafo del CFF, tratándose del aseguramiento precautorio de bienes o de la negociación de los terceros relacionados con el contribuyente o responsable solidario, cuando el valor del bien a asegurar conforme al orden de prelación establecido exceda de la tercera parte del monto de las operaciones, actos o actividades que dicho tercero realizó con el contribuyente o responsable solidario de que se trate, o del monto que la autoridad fiscal pretenda comprobar con las solicitudes de información o requerimientos de documentación dirigidos a estos, se podrá practicar el aseguramiento precautorio sobre el bien en el orden de prelación establecido.

CFF: 40-A.

Verificación de la clave en el RFC de los socios, accionistas o representantes legales

2.4.21. Para los efectos del artículo 27, apartado B, fracción IX del CFF, los fedatarios públicos tendrán por cumplida la obligación de cerciorarse que la clave en el RFC que corresponda a cada socio, accionista o representante legal, cuando la misma coincida con la asentada en la cédula de identificación fiscal o en la constancia de situación fiscal, emitidas por el SAT.

CFF: 27.

Tratamiento a contribuyentes sujetos al ejercicio de facultades de comprobación que presenten aviso de cancelación en el RFC

2.5.26. Para los efectos del artículo 27, apartado D, fracción IX, inciso a), segundo párrafo del CFF, los contribuyentes que presenten el aviso de cancelación en el RFC por liquidación total del activo, por cese total de operaciones o por fusión de sociedades y se coloquen en el supuesto de improcedencia previsto en el citado inciso a), exclusivamente por encontrarse sujetos al ejercicio de facultades de comprobación, quedarán relevados de la presentación de declaraciones periódicas, así como el cumplimiento de obligaciones formales hasta en tanto se concluya el ejercicio de facultades de comprobación.

CFF: 27.

Personas relevadas de presentar aviso de suspensión o disminución de obligaciones

2.5.27. Para los efectos de los artículos 27, apartado C, fracción V y 63 del CFF; así como 29 fracciones V y VII y 30 fracciones IV, inciso a) y V inciso a) del Reglamento del CFF, la autoridad fiscal podrá realizar la suspensión en el RFC y disminución de obligaciones en dicho registro, sin necesidad de que estos presenten el aviso respectivo, cuando los contribuyentes no hayan realizado alguna actividad en los tres ejercicios fiscales previos a la suspensión o disminución, derivado de la información obtenida de sus sistemas o bases de datos, así como de la información proporcionada por otras autoridades o terceros, o bien, la obtenida por la autoridad por cualquier otro medio.

La autoridad fiscal podrá realizar la suspensión o disminución de manera retroactiva con base en la información con la que se cuente.

El contribuyente podrá formular las aclaraciones correspondientes aportando las pruebas necesarias que desvirtúen la actualización de sus datos en el RFC realizada por la autoridad, en los términos de la regla 2.5.10.

CFF: 27, 63; RCFF: 29, 30, y RMF-2021: 2.5.10.

Conciliación de quejas por facturación

2.7.1.49. Para los efectos de los artículos 29, primer párrafo y 29-A, penúltimo y último párrafos del CFF, los contribuyentes podrán solicitar la intervención de la autoridad fiscal para que actúe como conciliadora y orientadora, cuando se ubiquen en alguno de los siguientes supuestos:

I. No les sea expedido el CFDI correspondiente a las personas que adquieran bienes, disfruten de su uso o goce temporal, reciban servicios o aquellas a las que les hubieran retenido contribuciones, aunque ya hayan solicitado la expedición del CFDI, o bien, el CFDI carezca de algún requisito fiscal o existan errores en su contenido.

II. Les sea cancelado el CFDI de una operación existente sin motivo y no se expida nuevamente el CFDI correspondiente.

III. Realicen el pago de una factura y no reciban el CFDI de pagos correspondiente.

IV. Les emitan un CFDI de nómina y no exista relación laboral con el emisor del comprobante.

V. Le emitan algún CFDI por concepto de ingreso, egreso o pago, en donde no exista relación comercial con el emisor del comprobante.

VI. Requieran la cancelación de una factura y el receptor no la acepte, aun y cuando la cancelación sea procedente.

Para efectos de lo anterior, la solicitud del servicio de conciliación y orientación deberá realizarse de conformidad con lo establecido en la ficha de trámite 304/CFF “Conciliación de quejas por facturación”, contenida en el Anexo 1-A.

El contribuyente proveedor del bien o servicio, el emisor del CFDI o, en su caso, el receptor del mismo, recibirá un mensaje a través del buzón tributario o bien, del correo electrónico que la autoridad tenga registrado en donde la autoridad, en calidad de conciliadora y orientadora, le informe de la situación que se reporte conforme a cualquiera de los numerales del primer párrafo de esta regla, a efecto de invitarle a que subsane la omisión, cancele los CFDI, acepte la cancelación, reexpida el CFDI o bien, realice las aclaraciones correspondientes a través del mismo servicio, de ser esto procedente.

La solicitud para que la autoridad fiscal actúe como conciliadora y orientadora, entre los emisores y los receptores de CFDI, y la aceptación de esta mediación, serán totalmente voluntarias para ambas partes.

La actuación de la autoridad en su carácter de conciliadora y orientadora prevista en esta regla no constituirá instancia, ni generará derechos u obligaciones distintas a las establecidas en las disposiciones fiscales.

CFF: 29, 29-A, 33; RMF-2021: 2.7.1.38., 2.7.1.39.

Definición de público en general para efectos de expedición de CFDI

2.7.1.50. Para los efectos de los artículos 29 y 29-A fracción IV, segundo párrafo del CFF, en relación con el 23, fracción I, segundo párrafo de la LIF, se entiende por actividades realizadas con el público en general, cuando se registre la clave en el RFC genérica a que se refiere la regla 2.7.1.26., consistente en: XAXX010101000, en el campo RFC del nodo Receptor del CFDI.

CFF: 29, 29-A; LIF: 23; RMF-2021 2.7.1.24., 2.7.1.26.

Presentación de la declaración de ISR del ejercicio por liquidación para personas morales del régimen general de ley

2.8.4.3. Para los efectos de lo dispuesto en los artículos 9, 11 y 31 del CFF y 12, primer párrafo de la Ley del ISR, los contribuyentes que tributen en términos del Título II de la citada Ley, que entren en liquidación y deban presentar declaración anual por terminación anticipada del ejercicio, declaración anual por cada ejercicio en el que se encuentre en liquidación o declaración final del ejercicio de liquidación, deberán realizarlo a través del formulario 18 “Declaración del ejercicio. Personas morales”.

CFF: 9, 11, 31; LISR: 12.

Pérdida deducible en venta de acciones y otros títulos valor fuera de Bolsa de Valores

3.3.1.46. Para los efectos del artículo 28, fracción XVII, cuarto párrafo, inciso c) de la Ley del ISR, las personas morales que determinen la perdida deducible en la enajenación de acciones y otros títulos valor, deberán presentar el aviso al que se refiere dicha disposición en los términos de la ficha de trámite 4/ISR “Aviso para la determinación de la pérdida deducible en venta de acciones y otros títulos valor, cuando se adquieran o se enajenen fuera de Bolsa de Valores concesionada”, contenida en el Anexo 1-A.

LISR: 28.

Enajenación de bienes inmuebles de los residentes en el extranjero

3.15.16. Para efectos de lo dispuesto en el artículo 160 de la Ley del ISR, los notarios, jueces, corredores y demás fedatarios, efectuarán el pago de impuesto definitivo por la enajenación de bienes inmuebles, mediante la presentación del formato R17 “ISR otras retenciones”.

LISR: 160; RMF-2021: 2.8.4.1.

Entero de retenciones de IVA en servicios de personal

4.1.11. Para los efectos del artículo 1-A, fracción IV y penúltimo párrafo de la Ley del IVA, las personas físicas con actividades empresariales o personas morales de los Títulos II y III de la Ley del ISR obligadas a efectuar la retención por los servicios a que se refiere la fracción anteriormente citada, deberán enterarla mediante la presentación de la declaración “IVA retenciones por prestación de servicios de personal”, a más tardar el día 17 del mes siguiente a aquel en que se hubiera efectuado la retención, sin que contra el entero de la retención pueda realizarse acreditamiento, compensación o disminución alguna.

LIVA: 1-A; RMF-2021: 2.8.4.1.

R: Sí, hay reglas que fueron eliminadas y que por ello no aparecen actualmente en la RMF-2021, pero que sí eran contempladas en la RMF-2020, de las cuales se pueden observar las siguientes:

| Reglas eliminadas |

| 2.2.11. Verificación y autenticación de e.firma |

| 2.5.22. Cambio de domicilio fiscal, alcaldía |

| 2.8.3.1. Medios electrónicos (e.firma y contraseña) que sustituyen a la firma autógrafa |

| 2.8.5.2. Procedimiento para presentar el informe de las razones por las que no se realiza pago de impuestos |

| 2.8.5.3. Procedimiento en el caso de que el pago de impuestos por línea de captura se realice fuera del plazo |

| 2.8.5.4. Procedimiento en caso de pago de impuestos por modificación de obligaciones |

| 2.8.6.1. Procedimiento para efectuar la presentación de declaraciones complementarias vía internet |

| 2.8.6.2. Procedimiento para presentar declaraciones complementarias de pagos provisionales y definitivos de personas físicas y declaraciones complementarias por errores de personas físicas |

| 2.8.6.3. Procedimiento para presentar declaraciones complementarias por omisión de obligaciones de personas físicas |

| 2.8.6.4. Procedimiento para efectuar la presentación de Declaraciones Complementarias Esquema Anterior |

| 2.8.6.5. Presentación de declaraciones complementarias del ejercicio de personas físicas y personas morales |

| 2.8.6.6. Presentación y pago de declaraciones complementarias del ejercicio para personas morales |

| 2.8.7.2. Procedimiento para realizar el pago de DPA’s en ventanilla bancaria |

| 2.8.7.3. Variación de pago de DPA’s que se realicen en forma subsecuente |

| 2.8.7.4. Pago del IVA en DPA’s |

| 2.8.8.2. Procedimiento para el pago de DPA’s con línea de captura en ventanilla bancaria |

| 2.8.8.3. Procedimiento en el caso de que el pago del DPA por la línea de captura se realice fuera del plazo |

| 2.8.9.1. Cálculo para determinar los activos utilizados en la operación de maquila |

| 2.10.1. Presentación de declaraciones complementarias para modificar declaraciones con errores |

| 2.10.2. Presentación de declaraciones complementarias por omisión de algunas obligaciones fiscales |

| 2.10.3. Declaraciones complementarias cuando el pago se realiza fuera del plazo |

| 2.11.1. Pago de DPA’s |

| 2.12.14. Confirmaciones de criterio a contribuyentes sujetos a facultades de comprobación |

| 3.1.23. Concepto de entidades extranjeras y figuras jurídicas extranjeras transparentes fiscales |

| 3.3.1.40. Garantía para obtener autorización para emitir monederos electrónicos utilizados en la adquisición de combustibles para vehículos marítimos, aéreos y terrestres |

| 3.3.1.41. Garantía para obtener autorización para emitir monederos electrónicos de vales de despensa |

| 3.10.5. Organismos de integración como personas morales con fines no lucrativos |

| 3.10.15. Causas de revocación de la autorización para recibir donativos deducibles |

| 3.10.16. Procedimiento que el SAT debe seguir para llevar a cabo la revocación de la autorización para recibir donativos deducibles |

| 3.10.21. Donatarias que apoyan al fideicomiso 80755 “Fuerza México” |

| 3.11.11. Retención de ISR e IVA aplicable a los prestadores de servicio de transporte terrestre de pasajeros o entrega de alimentos |

| 3.11.12. Opción para aplicar el esquema de retención por permitir el uso de plataformas tecnológicas a personas físicas |

| 3.11.13. Actualización de obligaciones fiscales de las personas físicas que prestan el servicio de transporte terrestre de pasajeros o servicio de entrega de alimentos preparados |

| 3.11.14. Opción para manifestarle a la plataforma tecnológica que efectúe la retención de ISR e IVA |

| 3.11.15. Conclusión del uso de la plataforma tecnológica |

| 3.11.16. Cambio de opción para personas físicas que prestan el servicio de transporte terrestre de pasajeros o de alimentos preparados a través de plataformas tecnológicas |

| 3.13.26. Tarifa para el cálculo de pagos bimestrales definitivos del RIF |

| 3.13.27. Contribuyentes del RIF relevados del buzón tributario |

| 3.17.3. Fecha en que se considera presentada la declaración anual de 2019 de personas físicas |

| 3.21.5.4. Presentación de declaraciones complementarias del ejercicio, opción de acumulación de ingresos personas morales |

| 3.21.7.1. Registro de los integrantes o miembros de una figura jurídica extranjera |

| 7.41. Suspensión de plazos y términos para efectos de los procedimientos de fiscalización de la Conagua |

| 10.1. Deducibilidad de aportaciones al fideicomiso de abandono |

| 11.1.10. Obras que podrán ser nuevamente dictaminadas por el Comité de Pago en Especie |

| 11.4.1. Solicitud de inscripción en el “Padrón de beneficiarios del estímulo para la región fronteriza norte”, en materia del ISR |

| 11.4.2. Aviso para aplicar el estímulo fiscal en materia de IVA en la región fronteriza norte |

| 11.4.3. Expedición de CFDI en región fronteriza norte aplicando estímulo en materia de IVA |

| 11.4.4. Programa de verificación en tiempo real para los contribuyentes de la región fronteriza norte |

| 11.4.5. Ingresos obtenidos exclusivamente en la región fronteriza norte |

| 11.4.6. Pérdida del derecho para aplicar en ISR el beneficio del Decreto |

| 11.4.7. Documentación para comprobar antigüedad en la región fronteriza norte |

| 11.4.8. Documentación para comprobar capacidad económica, activos e instalaciones |

| 11.4.9. Documentación para comprobar la obtención de ingresos en la región fronteriza norte |

| 11.4.10. Documentación para comprobar que los bienes adquiridos son nuevos o, en su caso, usados |

| 11.4.11. Expedición de CFDI en región fronteriza para los contribuyentes que tributan en el RIF |

| 11.4.12. Sujetos a que se refiere el Artículo Sexto, fracción VII del Decreto |

| 11.4.13. Aplicación del estímulo fiscal del IVA en la región fronteriza norte a contribuyentes que se les hubiere condonado algún crédito fiscal |

| 11.4.14. Contribuyentes que celebraron operaciones con aquéllos que se ubicaron en la presunción del artículo 69-B del CFF |

| 11.4.15. Tratamientos y estímulos fiscales que pueden ser aplicables conjuntamente con el estímulo fiscal del ISR de la región fronteriza norte |

| 11.4.16. Solicitud de renovación al “Padrón de beneficiarios del estímulo para la región fronteriza norte”, en materia del ISR |

| 11.4.17. Aviso para darse de baja del “Padrón de beneficiarios del estímulo para la región fronteriza norte”, en materia del ISR |

| 11.4.18. Tasa de retención del IVA en subcontratación laboral |

| 12.2.2. Aviso de actualización de obligaciones de los residentes en México o residentes en el extranjero que presten servicios digitales de intermediación entre terceros |

| 12.2.4. Facilidad de expedición de comprobante de retenciones para servicios digitales de intermediación entre terceros |

| 12.3.9. Acreditamiento de la retención del ISR efectuada conforme a la regla 3.11.11., a las personas físicas con actividades empresariales que obtienen ingresos por operaciones a través de plataformas tecnológicas |

R: Es correcto, hay reglas que sólo se modificaron de las cuales se enuncia un extracto de las más relevantes:

| Regla en la RMF-2020 | Regla en la RMF-2021 |

| Aclaración de publicación de datos de los contribuyentes en el Portal del SAT

1.2. Para los efectos del artículo 69, último párrafo del CFF, los contribuyentes que estén inconformes con la publicación de sus datos en el Portal del SAT, podrán solicitar la aclaración, en la cual podrán aportar las pruebas que a su derecho convengan y deberán señalar al menos una dirección electrónica de contacto, conforme al siguiente procedimiento: I. La solicitud de aclaración podrá ser presentada en el SAT, a través de los siguientes medios: a) A través del Portal del SAT. b) Personalmente en cualquier ADSC, previa cita al teléfono MarcaSAT: 55 627 22 728. |

Aclaración de publicación de datos de los contribuyentes en el Portal del SAT

1.2. Para los efectos del artículo 69, último párrafo del CFF, los contribuyentes que estén inconformes con la publicación de sus datos en el Portal del SAT, podrán solicitar la aclaración, en la cual podrán aportar las pruebas que a su derecho convengan y deberán señalar al menos una dirección electrónica de contacto, conforme al siguiente procedimiento: I. La solicitud de aclaración podrá ser presentada en el SAT, a través de los siguientes medios: a) A través del Portal del SAT. b) Personalmente en cualquier ADSC, previa cita registrada en el Portal del SAT, en el aplicativo SAT Móvil o en el Portal www.gob.mx |

| Días inhábiles

2.1.6. Para los efectos del artículo 12, primer y segundo párrafos del CFF, se estará a lo siguiente: I. Son periodos generales de vacaciones para el SAT: a) El segundo periodo general de vacaciones del 2019, comprende los días del 23 de diciembre de 2019 al 7 de enero de 2020. |

Días inhábiles

2.1.6. Para los efectos del artículo 12, primer y segundo párrafos del CFF, se estará a lo siguiente: I. Son días inhábiles para el SAT el 1 y 2 de abril de 2021, así como el 2 de noviembre de 2021. |

| Verificación de la autenticidad de los acuses de recibo con sello digital

2.1.15. Para los efectos del artículo 17-E del CFF, los contribuyentes podrán verificar la autenticidad de los acuses de recibo con sello digital que obtengan a través del Portal del SAT, opción “Otros trámites y servicios”, sección “Servicios electrónicos”, apartado ”Verifica la autenticidad del sello digital de las declaraciones”, siguiendo las instrucciones que en el citado apartado se señalen, de conformidad con la ficha de trámite 109/CFF “Verificación de la autenticidad de los acuses de recibo con sello digital”, contenida en el Anexo 1-A. CFF: 17-E. |

Verificación de la autenticidad de los acuses de recibo con sello digital

2.1.15. Para los efectos del artículo 17-E del CFF, los contribuyentes podrán verificar la autenticidad de los acuses de recibo con sello digital que obtengan por la presentación de declaraciones a través del Portal del SAT. Las rutas en las que se podrá verificar la autenticidad de los acuses de recibo, son las siguientes: I. Página principal del SAT, en el menú principal “Otros trámites y servicios”, seleccionar “Ver más”, sección “Servicios electrónicos”, opción “Verifica la autenticidad del sello digital de las declaraciones”, dar clic en el botón de “Ejecutar en línea”, por último, ingresar su RFC y su Contraseña o e.firma. II. Página principal del SAT, en el menú principal elegir “Personas” “Empresas” o “Residentes en el extranjero” seguido de “Declaraciones”, seleccionar “Ver más”, posteriormente seleccionar una de las siguientes opciones: “Pagos provisionales definitivos”, “Anuales”, “Plataformas tecnológicas” o “Informativas” seleccionar la declaración a que corresponda el acuse que se desea verificar, dar clic en el botón “Iniciar” e ingresar con su RFC y Contraseña o e firma seguido de “Consultas” |

| Facilidad para que las personas físicas expidan CFDI con e.firma

2.2.8. Para los efectos del artículo 29, segundo párrafo, fracción II del CFF, las personas físicas en sustitución del CSD, podrán utilizar el certificado de e.firma obtenido conforme a lo previsto en el artículo 17-D del citado Código, únicamente para la emisión del CFDI, a través de la herramienta electrónica denominada “Servicio gratuito de generación de Factura Electrónica (CFDI) ofrecido por el SAT”. Cuando los contribuyentes que ejerzan la opción prevista en esta regla se ubiquen en el supuesto del artículo 17-H, fracción X del CFF, les será restringido el uso del certificado de e.firma para la emisión de CFDI, conforme al procedimiento que se establece en la regla 2.2.4., y no podrán solicitar otro CSD, ni ejercer la opción a que se refiere la regla 2.7.1.21., o alguna otra opción para la expedición de CFDI establecida mediante reglas de carácter general, hasta que el contribuyente haya presentado solicitud de aclaración para subsanar las irregularidades detectadas, o bien, para desvirtuar las causas que motivaron la aplicación de tal medida, o en su caso se emita la resolución correspondiente a la citada solicitud de aclaración. CFF: 17-D, 17-H, 29; RMF-2020: 2.2.3., 2.2.4., 2.7.1.6., 2.7.1.21. |

Facilidad para que las personas físicas expidan CFDI con e.firma

2.2.8. Para los efectos del artículo 29, segundo párrafo, fracción II del CFF, las personas físicas en sustitución del CSD, podrán utilizar el certificado de e.firma obtenido conforme a lo previsto en el artículo 17-D del citado Código, únicamente para la emisión del CFDI, a través de la herramienta electrónica denominada “Servicio gratuito de generación de Factura Electrónica (CFDI) ofrecido por el SAT”. Cuando los contribuyentes que ejerzan la opción prevista en esta regla se ubiquen en alguno de los supuestos del artículo 17-H Bis del CFF, les será aplicable el procedimiento de restricción temporal contenido en dicho artículo. Cuando desahogado el procedimiento a que se refiere el citado precepto y la regla 2.2.14., no se hubieran subsanado las irregularidades detectadas o desvirtuado las causas que motivaron la restricción temporal, o bien, cuando haya transcurrido el plazo de cuarenta días sin que el contribuyente haya presentado la solicitud de aclaración referida, les será aplicable lo dispuesto en el artículo 17-H, primer párrafo, fracción X del CFF, o 17-H Bis, último párrafo del CFF, según corresponda. Los contribuyentes que se ubiquen en los casos señalados en el párrafo anterior, así como aquellos que actualicen los supuestos previstos en el artículo 17-H, fracciones XI y XII del CFF, les será restringido el uso del certificado de e.firma para la emisión de CFDI, conforme al procedimiento que se establece en la regla 2.2.4., considerándose que se deja sin efectos el CSD y no podrán solicitar un nuevo certificado de sello digital, ni ejercer otra opción para la expedición de CFDI establecida mediante reglas de carácter general, en tanto no se subsanen las irregularidades detectadas. CFF: 17-D, 17-H, 17-H Bis, 29; RMF-2021: 2.2.4., 2.2.14., 2.7.1.6., 2.7.1.21. |

| Compensación de oficio

2.3.12. Para los efectos del artículo 23, último párrafo del CFF, la autoridad fiscal podrá compensar de oficio las cantidades que los contribuyentes tengan derecho a recibir de las autoridades fiscales por cualquier concepto contra créditos fiscales autorizados a pagar a plazos, en los siguientes casos: I. Cuando no se hubiere otorgado, desaparezca o resulte insuficiente la garantía del interés fiscal, en los casos que no se hubiere dispensado, sin que el contribuyente dé nueva garantía o amplíe la que resulte insuficiente. II. Cuando el contribuyente tenga una o dos parcialidades vencidas no pagadas a la fecha en la que se efectúe la compensación o hubiera vencido el plazo para efectuar el pago diferido y éste no se efectúe. La compensación será hasta por el monto de las cantidades que tenga derecho a recibir el contribuyente de las autoridades fiscales por cualquier concepto o por el saldo de los créditos fiscales autorizados a pagar a plazos al contribuyente, cuando éste sea menor. CFF: 23. |

Compensación de oficio

2.3.11. Para los efectos del artículo 23, último párrafo del CFF, la autoridad fiscal podrá compensar de oficio las cantidades que los contribuyentes tengan derecho a recibir de las autoridades fiscales por cualquier concepto contra créditos fiscales autorizados a pagar a plazos, en los siguientes casos: I. Cuando no se hubiere otorgado, desaparezca o resulte insuficiente la garantía del interés fiscal, en los casos que no se hubiere dispensado, sin que el contribuyente dé nueva garantía o amplíe la que resulte insuficiente. II. Cuando el contribuyente tenga una o dos parcialidades vencidas no pagadas a la fecha en la que se efectúe la compensación o hubiera vencido el plazo para efectuar el pago diferido y éste no se efectúe. La compensación será hasta por el monto de las cantidades que tenga derecho a recibir el contribuyente de las autoridades fiscales por cualquier concepto o por el saldo actualizado de los créditos fiscales autorizados a pagar a plazos al contribuyente, cuando éste sea menor. Cuando el contribuyente cuente con créditos fiscales firmes a su cargo, la autoridad fiscal podrá compensar de oficio las cantidades que el contribuyente tenga derecho a recibir, por cualquier concepto, derivado de los saldos a favor determinados en la declaración que resulten procedentes y aplicarlos hasta por el saldo actualizado de los créditos fiscales firmes. CFF: 23. |

| Presentación del dictamen fiscal 2019

2.13.2. Para los efectos de lo dispuesto en los artículos 32 A, tercer párrafo y 52, fracción IV del CFF, los contribuyentes deberán enviar únicamente vía Internet, a través del Portal del SAT, su dictamen fiscal, así como la demás información y documentación a que se refiere el artículo 58 del Reglamento del CFF y la regla 2.13.15. de la RMF para 2020. El dictamen y la información a que se refiere la presente regla se podrá presentar a más tardar el 29 de julio del año inmediato posterior a la terminación del ejercicio de que se trate, siempre y cuando las contribuciones estén pagadas al 15 de julio de 2020 y esto quede reflejado en el anexo “Relación de contribuciones por pagar”; la cual en los casos en que no se cumpla con lo anterior, el dictamen se considerará extemporáneo. La fecha de presentación del dictamen, será aquélla en la que el SAT reciba en los términos de la regla 2.13.8. de la RMF para 2020, la información correspondiente. Para tales efectos el citado órgano desconcentrado emitirá acuse de aceptación utilizando correo electrónico; y los contribuyentes podrán consultar a través del Portal del SAT, la fecha de envío y recepción del dictamen. CFF: 32-A, 52; RCFF: 58; RMF-2020: 2.13.8., 2.13.15. |

Presentación del dictamen fiscal 2020

2.12.2. Para los efectos de lo dispuesto en los artículos 32-A, tercer párrafo y 52, fracción IV del CFF, los contribuyentes deberán enviar únicamente vía Internet, a través del Portal del SAT, su dictamen fiscal, así como la demás información y documentación a que se refiere el artículo 58 del Reglamento del CFF y la regla 2.12.15., pudiendo presentarlo a más tardar el 29 de julio del 2021. Tratándose de contribuyentes en cuyos dictámenes se vayan a determinar diferencias de impuesto a pagar, para aplicar la facilidad prevista en el párrafo anterior, deberán tener pagadas las citadas contribuciones a más tardar el 15 de julio de 2021, debiendo quedar ello reflejado en el anexo “Relación de contribuciones por pagar”. En los casos en que no se cumpla con lo señalado en los párrafos anteriores, la facilidad establecida en la presente regla se considerará no ejercida y, en consecuencia, el dictamen que se llegue a presentar se considerará extemporáneo para efectos de lo previsto en el artículo 52-A, quinto párrafo, inciso k) del CFF. La fecha de presentación del dictamen, será aquella en la que el SAT reciba en los términos de la regla 2.12.8., la información correspondiente. Para tales efectos, el citado órgano desconcentrado emitirá acuse de aceptación utilizando correo electrónico, y los contribuyentes podrán consultar a través del Portal del SAT, la fecha de envío y recepción del dictamen. CFF: 32-A, 52; RCFF: 58; RMF-2021: 2.12.8., 2.12.15. |

| Requisitos de los CFDI que expidan las instituciones educativas privadas

11.3.1. Para los efectos del Artículo 1.8., fracción II del Decreto a que se refiere este Capítulo, los CFDI que al efecto expidan las instituciones educativas privadas, deberán de cumplir con los requisitos del artículo 29-A del CFF, para lo cual a efecto de cumplir con el requisito de la fracción IV, primer párrafo de dicho artículo, estarán a lo siguiente: I. Dentro de la descripción del servicio, deberán precisar el nombre del alumno, la CURP, el nivel educativo e indicar por separado, los servicios que se destinen exclusivamente a la enseñanza del alumno, así como el valor unitario de los mismos sobre el importe total consignado en el comprobante. II. Cuando la persona que recibe el servicio sea diferente a la que realiza el pago, se deberá incluir en los comprobantes fiscales la clave en el RFC de este último. CFF: 29-A; Decreto 26/12/2013, 1.8. |

Requisitos de los CFDI que expidan las instituciones educativas privadas

11.3.1. Para los efectos del Artículo 1.8., fracción II del Decreto a que se refiere este Capítulo, los CFDI que al efecto expidan las instituciones educativas privadas, deberán de cumplir con los requisitos del artículo 29-A del CFF, e incorporar el “Complemento Concepto de Instituciones Educativas Privadas”. CFF: 29-A; Decreto 26/12/2013, 1.8. |

| Inscripción en el RFC de residentes en el extranjero que proporcionen servicios digitales

12.1.1. Para los efectos de los artículos 113-C, primer párrafo, fracción I de la Ley del ISR y 18-D, primer párrafo, fracción I de la Ley del IVA, los sujetos a que se refieren las citadas disposiciones, deberán solicitar su inscripción en el RFC, de acuerdo a lo establecido en la ficha de trámite 1/PLT “Solicitud de inscripción en el RFC de residentes en el extranjero que proporcionen servicios digitales”, contenida en el Anexo 1-A. LISR: 113-C; LIVA: 18-D. |

Inscripción en el RFC de residentes en el extranjero que proporcionen servicios digitales

12.1.1. Para los efectos de los artículos 113-C, primer párrafo, fracción I de la Ley del ISR y 18-D, primer párrafo, fracción I de la Ley del IVA, los sujetos a que se refieren las citadas disposiciones, deberán solicitar su inscripción en el RFC, de acuerdo a lo establecido en la ficha de trámite 1/PLT “Solicitud de inscripción en el RFC de residentes en el extranjero que proporcionen servicios digitales”, contenida en el Anexo 1-A. Lo dispuesto en el párrafo anterior, no será aplicable tratándose de los residentes en el extranjero, que se ubiquen en el supuesto previsto en el último párrafo del artículo 18-D de la Ley del IVA. LISR: 113-C; LIVA: 18-D. |

R: Se debe tener en cuenta que las resoluciones contienen disposiciones transitorias, en las cuales se realizan apreciaciones acerca de diversas obligaciones y/o disposiciones. A continuación, se mencionan algunas:

Décimo Octavo. Para los efectos del artículo 17-K, fracción I del CFF, las autoridades fiscales distintas al SAT, como IMSS, Instituto del Fondo Nacional de la Vivienda para los Trabajadores, Procuraduría Federal del Consumidor, CONAGUA, así como las autoridades que ejercen la facultad de fiscalización en las entidades federativas, podrán hacer uso del buzón tributario para la notificación electrónica de los actos o resoluciones administrativas que emitan en documentos digitales, incluyendo aquellas que puedan ser recurribles.

Lo anterior, a partir del 31 de diciembre de 2021, por lo que en tanto entra en vigor, las notificaciones que en el CFF hagan referencia al buzón tributario, deberán realizarse de conformidad a las otras formas establecidas en el artículo 134 del CFF.

………………………………………………………………………………………………………….

Vigésimo Segundo. Para los efectos de lo dispuesto por la regla 2.7.1.24., último párrafo, los contribuyentes a que se refiere la regla 2.6.1.2., fracciones VII y VIII, podrán seguir emitiendo un CFDI diario, semanal o mensual por todas las operaciones que realicen con el público en general, hasta el 31 de diciembre de 2021, siempre que:

I. Emitan comprobantes de operaciones con el público en general que cumplan con lo establecido en la regla 2.7.1.24., tercer párrafo, fracción III.

II. Emitan el CFDI global de acuerdo con el Apéndice 3 “Instrucciones específicas de llenado en el CFDI global aplicable a Hidrocarburos y Petrolíferos” de la guía de llenado del CFDI global versión 3.3. del CFDI, publicada en el Portal del SAT por todas sus operaciones, inclusive aquellas en las que los adquirentes no soliciten comprobantes y cuyo monto sea inferior a $100.00 (cien pesos 00/100 M.N.).

III. Envíen a partir del 1 de enero de 2021, a través del Portal del SAT, la información de controles volumétricos de conformidad con las “Especificaciones Técnicas para la Generación del Archivo XML mensual de Controles Volumétricos para Hidrocarburos y Petrolíferos” o las “Especificaciones Técnicas para la Generación del Archivo JSON mensual de Controles Volumétricos para Hidrocarburos y Petrolíferos”, según corresponda, y la Guía de llenado de las Especificaciones.

Técnicas para la Generación del Archivo XML o JSON mensual de Controles Volumétricos para Hidrocarburos y Petrolíferos, publicadas en el Portal del SAT.

La información deberá enviarse de forma mensual a más tardar en los primeros tres días naturales del segundo mes posterior al mes al que corresponda la información a enviar, por cada uno de los meses del ejercicio fiscal de que se trate. de conformidad con lo siguiente:

Para Hidrocarburos:

1. Temperatura 15.56 °C (60 °F).

2. Presión absoluta 101.325 kPa (1 atmósfera).

Para Petrolíferos:

1. Temperatura 20 °C (293.15 K).

2. Presión absoluta 101.325 kPa (1 atmósfera).

| Identificador Tipo | Tratándose del reporte diario. Identificador del tipo de documento, longitud 1 carácter, el valor es: D=Diario. |

| Tratándose del reporte mensual. Identificador del tipo de documento, longitud 1 carácter, el valor es: M=Mensual. |

|

| Identificador Envío | Identificador de envío del documento. Este valor será el identificador (GUID). De una longitud de 36 caracteres alfanuméricos excepto signos de puntuación y acentos. |

| RFCCV | RFC del Contribuyente Obligado que envía el documento. Longitud 12 o 13 caracteres. |

| RFCProveedor | RFC del Proveedor. Longitud de 12 caracteres.

Hasta en tanto se publiquen en el Portal del SAT las autorizaciones de los proveedores de equipos y programas informáticos para llevar controles volumétricos, el RFC deberá corresponder al del proveedor actual. |

| Periodo | Periodo que comprende la información del documento. Se contempla año y mes con el formato AAAA-MM-DD (4 dígitos para el año, 2 dígitos para el mes y 2 dígitos para el día). |

| CveInstalacion | Requerido para expresar la clave de identificación de la instalación o proceso donde deban instalarse sistemas de medición, conforme a la subsección “Para el elemento ClaveInstalacion”, contenida en las “Especificaciones Técnicas para la Generación del Archivo XML mensual de Controles Volumétricos para Hidrocarburos y Petrolíferos” o las “Especificaciones Técnicas para la Generación del Archivo JSON mensual de Controles Volumétricos para Hidrocarburos y Petrolíferos”, según corresponda. |

| TipoReporte | Clave a 3 caracteres que identifica el tipo de reporte, los valores posibles son: EXT, REF, PGN, CON, DEN, LON, RGN,TRA, ALM, AGA, USP, DIS, CMN, EXO. |

| TipoEstandar | Establece el tipo de archivo. Longitud de 3 ó 4 caracteres, los valores posibles son: XML y JSON.

El archivo deberá estar firmado digitalmente conforme a las definiciones establecidas por el área de ACSMC. |

| Compresión | Indica que el archivo se encuentra compreso en formato zip. Longitud 4 caracteres “.zip” |

Cada uno de los campos estará separado por un carácter “_”, excepto el campo .zip en el cual no es necesario.

Los contribuyentes que incumplan cualquiera de las condiciones establecidas en el presente transitorio, perderán el derecho de aplicar la facilidad que en el mismo se detalla y estarán a lo dispuesto en la regla 2.7.1.24., último párrafo.

……………………………………………………………………………………………………

Trigésimo Primero. Para los efectos de lo dispuesto en la regla 2.1.39., numeral 3, inciso b) y numerales 8, 9 y 10, entrarán en vigor a más tardar el 31 de diciembre de 2021.

Asimismo, para efectos de la regla 2.1.30., en relación con la regla 2.1.39., numerales 4 y 10, entrarán en vigor a más tardar el 31 de diciembre de 2021.

……………………………………………………………………………………………………

Trigésimo Cuarto. Para los efectos de lo dispuesto en el Título 12. denominado “De la prestación de servicios digitales” de la RMF, hasta en tanto no se encuentre actualizado el cuestionario de actividades económicas para personas morales a que se refiere el Anexo 6, los contribuyentes residentes en México o residentes en el extranjero con establecimiento permanente en territorio nacional que proporcionen los servicios digitales a que se refiere el artículo 18-B de la Ley del IVA, deberán presentar el Aviso de actualización de actividades económicas y obligaciones en el RFC, a través de la presentación de un caso de aclaración en el Portal del SAT, utilizando la etiqueta “Ingresos a través de Plataform”, indicando lo siguiente:

I. La descripción de alguna actividad económica conforme al Anexo 6, correspondiente al grupo de plataformas tecnológicas: “Servicios de plataformas tecnológicas intermediarias, en las cuales se enajenan bienes y prestan servicios a través de internet, aplicaciones informáticas o similares” o “Creación o difusión de contenido o contenidos en formato digital, a través de internet, mediante plataformas tecnológicas, aplicaciones informáticas y similares”.

II. La fecha a partir de la cual prestan servicios en territorio nacional.

III. Acreditar los datos del representante legal.

IV. El domicilio en territorio nacional.

……………………………………………………………………………………………………

Cuadragésimo Primero. Para efectos de las reglas 1.2., 1.6. y 9.11., y de aquellas fichas de trámite contenidas en el Anexo 1-A, en las que se señale que la cita se generará a través del aplicativo SAT móvil, se podrán generar hasta que el SAT libere el aplicativo y éste sea publicado en el Portal del SAT.

Cuadragésimo Segundo. Para efectos del artículo 17-K, segundo párrafo del CFF, los contribuyentes que tributen en el Título IV, Capítulo II, Sección II y Sección III, deberán realizar el trámite de habilitación del buzón tributario conforme al calendario siguiente:

| Sexto dígito numérico de la clave del RFC | Fecha límite |

| 1 y 2 | A más tardar el 31 de enero de 2021. |

| 3 y 4 | |

| 5 y 6 | A más tardar el 28 de febrero de 2021 |

| 7 y 8 | |

| 9 y 0 | A más tardar el 31 de marzo de 2021. |

……………………………………………………………………………………………………

Cuadragésimo Sexto. Para efectos del tercer párrafo de los artículos 17-K; 17-H Bis; 86-C, todos del CFF; regla 2.2.7 y ficha de trámite 245/CFF contenida en el Anexo 1-A, los contribuyentes que para habilitar su buzón tributario solamente hubieren señalado un solo medio de contacto ya sea un número de teléfono celular o correo electrónico como mecanismo de comunicación, deberán actualizar sus medios de contacto adicionando el que les haga falta, de acuerdo a la regla 2.2.7., a más tardar el 30 de abril de 2021.

……………………………………………………………………………………………………

Cuadragésimo Octavo. Para los efectos del artículo 17-K, tercer párrafo respecto a la habilitación del buzón tributario, 27 apartado C, fracción IV, y 86-C del CFF, en cuanto hace a la no habilitación del buzón tributario; en relación con el artículo 29 fracciones V, XII, XIII, XIV, XV y XVI del Reglamento del CFF; reglas, 2.4.6., 2.4.14., fracción VI, 2.5.1., 2.5.2., 2.5.3., 2.5.4., 2.5.12, 2.5.16., fracción X de la RMF vigente, los contribuyentes personas físicas que cuenten ante el RFC con situación fiscal: sin obligaciones fiscales, sin actividad económica y suspendidos tendrán la opción de no habilitar el buzón tributario. Para las personas morales que cuenten ante el RFC con situación fiscal de suspendidos tendrán la opción de habilitar el buzón tributario.

Ahorros y beneficios: Cada que se emite una RMF es necesario visualizar y analizar su contenido, toda vez que conocer e identificar las modificaciones que se realizan serán de ayuda para evitar los actos de molestia que la autoridad fiscal quiera imponer por algún incumplimiento de obligaciones por parte de los contribuyentes, como en esta ocasión se puede visualizar, dentro de los cuales se puede mencionar la obligación de activar el Buzón Tributario por parte de los contribuyentes que tributan en el Régimen de Incorporación Fiscal (RIF).

L.D. Juan José Ines Trejo

Las respuestas que aquí aparecen fueron elaboradas considerando las disposiciones fiscales, laborales y de seguridad social vigentes con base en los datos proporcionados por nuestros lectores, por lo que si la información entregada por ellos fuere imprecisa o incorrecta, la respuesta podría variar sustancialmente.

LIVA: 1. Exención del envío de la DIOT por ingresos mediante plataformas tecnológicas y actividad empresarial.

LISR: 2. Modificación de la información prellenada en las declaraciones provisionales del ISR para personas morales

Pregunta

Un contribuyente (persona física) que tributa bajo la sección de plataformas tecnológicas está por actualizar sus obligaciones aumentando el régimen de actividad empresarial; sin embargo, le surge la siguiente duda: ¿se verá obligado a presentar la Declaración Informativa de Operaciones con Terceros (DIOT) por tributar en ambos regímenes de manera simultánea y no rebasar de los cuatro millones de pesos como ingresos?

Respuesta

No, esto derivado de que cuenta con la facilidad de no enviar la DIOT ni la contabilidad electrónica al presentar sus declaraciones en el aplicativo denominado “Mi contabilidad”. A continuación, una breve explicación:

El artículo 33, fracción VIII, de la Ley del Impuesto al Valor Agregado (LIVA) obliga a presentar la DIOT, siempre y cuando los contribuyentes sean sujetos al impuesto al valor agregado (IVA), a su letra el artículo citado prevé lo siguiente:

Artículo 32. Los obligados al pago de este impuesto y las personas que realicen los actos o actividades a que se refiere el artículo 2o.-A tienen, además de las obligaciones señaladas en otros artículos de esta Ley, las siguientes:

………………………………………………………………………………………………………………….

VIII. Proporcionar mensualmente a las autoridades fiscales, a través de los medios y formatos electrónicos que señale el Servicio de Administración Tributaria, la información correspondiente sobre el pago, retención, acreditamiento y traslado del impuesto al valor agregado en las operaciones con sus proveedores, desglosando el valor de los actos o actividades por tasa a la cual trasladó o le fue trasladado el impuesto al valor agregado, incluyendo actividades por las que el contribuyente no está obligado al pago, dicha información se presentará, a más tardar el día 17 del mes inmediato posterior al que corresponda dicha información.

Sin embargo, cuando una persona obtiene ingresos, de acuerdo con la Sección III, Capítulo II, del Título IV de la Ley del Impuesto sobre la Renta (LISR, ingresos por plataformas tecnológicas) y por tributar en la Sección I, del Capítulo II, del Título IV (ingresos por actividad empresarial), deberá presentar su declaración por la totalidad de sus ingresos en el aplicativo denominado “Mi Contabilidad”, esto de conformidad con la regla 12.3.20 de la Resolución Miscelánea Fiscal 2021 (RMF-2021), que a su letra indica lo siguiente:

Declaración de pago del IVA de personas físicas que realicen actividades únicamente a través de plataformas tecnológicas, que no opten por considerar como pagos definitivos las retenciones del IVA

12.3.20. Para los efectos de lo dispuesto en los artículos 5-D y 18-K de la Ley del IVA, las personas físicas que enajenen bienes, presten servicios u otorguen el uso o goce temporal de bienes, únicamente a través de plataformas tecnológicas, aplicaciones informáticas y similares, salvo las personas físicas a que se refiere la regla 12.3.13., deberán realizar el pago mensual del IVA, mediante la “Declaración de pago del IVA personas físicas plataformas tecnológicas”, a más tardar el día 17 del mes inmediato siguiente a aquel al que corresponda el pago, conforme a lo establecido en la regla 2.8.4.1.

En caso de que las personas físicas mencionadas en el primer párrafo de esta regla, obtengan ingresos gravados con el IVA, incluso a la tasa del 0%, por actividades distintas o adicionales a las ofertadas mediante plataformas tecnológicas, aplicaciones informáticas y similares, deberán efectuar el pago mensual del IVA a través de la “Declaración Impuesto al Valor Agregado”, a más tardar el día 17 del mes inmediato siguiente a aquel al que corresponda el pago. Esta declaración deberá utilizarse a partir del mes en el que esto suceda, y durante los meses subsecuentes del año de calendario de que se trate, aun cuando con posterioridad, solo se obtengan ingresos por actividades ofertadas mediante plataformas tecnológicas, aplicaciones informáticas y similares.

LIVA: 5-D, 18-K; RMF-2021: 2.8.4.1., 12.3.13.

(El uso de negrillas dentro del texto es nuestro.)

Por tanto, al verse obligado a presentar su declaración mediante el aplicativo denominado “Mi Contabilidad” (es el aplicativo que contiene la obligación de declaración del IVA), contará con las mismas facilidades que los demás contribuyentes tienen (al utilizar el aplicativo), dentro de las cuales se encuentra el no enviar la DIOT, esto de conformidad con la regla 2.8.1.21 de la RMF-2021, que a su letra indica:

Facilidades para los contribuyentes personas físicas

2.8.1.21. Las personas físicas que tributen conforme al Capítulo II, Secciones I y III y Capítulo III del Título IV de la Ley de ISR, cuyos ingresos totales del ejercicio inmediato anterior no hubieran excedido de $4’000,000.00 (cuatro millones de pesos 00/100 M.N.), o que inicien actividades en el ejercicio y estimen que sus ingresos obtenidos en el mismo no excederán de la cantidad señalada, quedarán relevados de cumplir con las siguientes obligaciones:

I. Enviar la contabilidad electrónica e ingresar de forma mensual su información contable en términos de lo señalado en el artículo 28 del CFF.

II. Presentar la Información de Operaciones con Terceros (DIOT) a que se refiere el artículo 32, fracción VIII de la Ley del IVA.

CFF: 28; LIVA: 32.

(El uso de negrillas dentro del texto es nuestro.)

De acuerdo con lo manifestado, siempre y cuando el contribuyente no rebase de los cuatro millones de pesos como ingresos por sus actividades, podrá apegarse al beneficio de la citada regla para no tener que enviar su contabilidad electrónica ni la DIOT, esto por verse obligado a utilizar el aplicativo denominado “Mi Contabilidad”, ya que obtendrá ingresos en las secciones I y III del Capítulo II, del Título IV de la LISR.

Fundamento legal: Artículo 32, fracción VIII, de la LIVA, y reglas 2.8.1.21 y 12.3.20 de la RMF-2021.

Pregunta

Una persona moral intenta presentar su pago provisional del impuesto sobre la renta (ISR); sin embargo, al ingresar visualiza que dicha declaración ya se encuentra con información, y al intentar modificarla, el aplicativo no se lo permite, por lo tanto, le surge la duda siguiente: ¿deberá presentar una solicitud de aclaración ante el Servicio de Administración Tributaria (SAT) para informarle que su aplicativo para presentar declaraciones provisionales está fallando?

Respuesta

No, derivado de que el aplicativo para las declaraciones provisionales de personas morales ya se encuentra con la información llenada de sus declaraciones, deberá presentar una declaración complementaria para modificar su información, ya que la situación no es porque el aplicativo esté fallando. A continuación, una breve explicación:

El artículo 14, primer párrafo, de la LISR impone la obligación de que las personas morales realicen su pago provisional a través de su declaración correspondiente, veamos:

Artículo 14. Los contribuyentes efectuarán pagos provisionales mensuales a cuenta del impuesto del ejercicio, a más tardar el día 17 del mes inmediato posterior a aquél al que corresponda el pago.

Sin embargo, la RMF-2021 adiciona la regla 3.9.19, la cual manifiesta que la información de la declaración de pagos provisionales para personas morales ya se encontrará precargada y si se desea modificar la citada información se tendrá que presentar una declaración complementaria, a su letra la citada regla indica lo siguiente:

Pagos provisionales para personas morales del régimen general de ley

3.9.19. Para efectos del artículo 14 de la Ley del ISR, las personas morales deberán de efectuar sus pagos provisionales mensuales del ejercicio mediante la presentación de la declaración ISR personas morales, conforme a lo establecido en la regla 2.8.4.1.

Dicha declaración estará prellenada con la información de los comprobantes fiscales de tipo ingreso emitidos por las personas morales en el periodo de pago.

Asimismo, se precargará la información correspondiente a los pagos provisionales efectuados con anterioridad y con información de la declaración anual del ejercicio inmediato anterior.

En caso de que el contribuyente requiera modificar la información prellenada, obtenida de los pagos provisionales o de la declaración anual, deberá presentar las declaraciones complementarias que corresponda.

Asimismo, se deberá capturar la información requerida por el propio aplicativo.

Concluido el llenado de la declaración, se deberá realizar el envío utilizando la e.firma o Contraseña.

LISR: 14; RMF-2021: 2.8.4.1.

En diversas ocasiones, la RMF contiene información de la funcionalidad de los aplicativos disponibles en el portal del SAT que son necesarios para el cumplimiento de las obligaciones fiscales, por lo tanto, en cuanto a la modificación de la información que se encuentra precargada en el aplicativo para presentar las declaraciones provisionales se tendrá que presentar dicha declaración, tal como se encuentra, y si se desea modificar la información se deberá presentar una declaración complementaria.

Fundamento legal: Artículos 14 de la LISR y regla 3.9.19 de la RMF-2021.

L.D. Juan José Ines Trejo

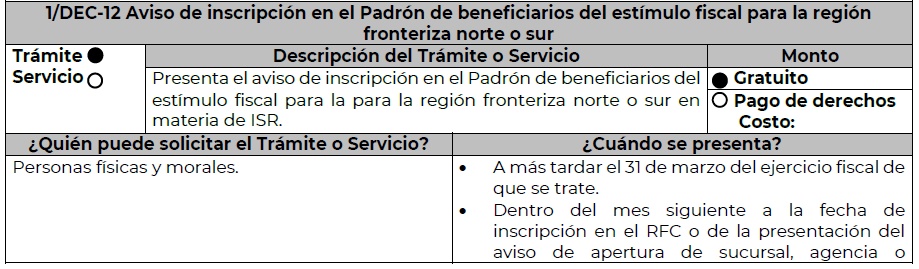

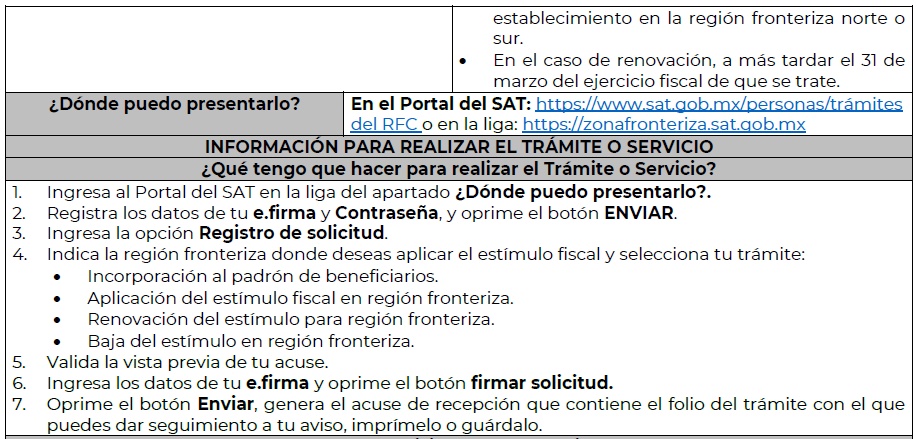

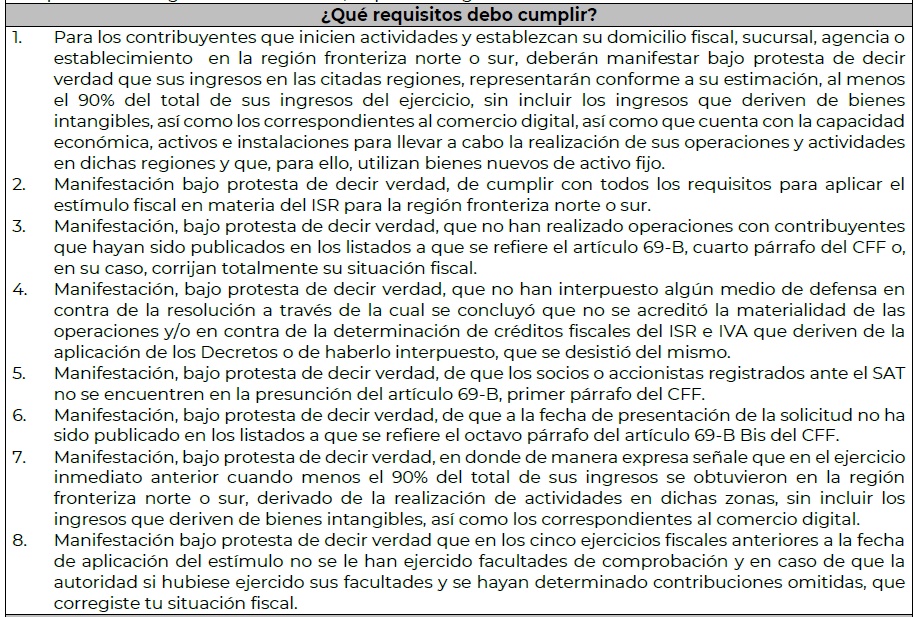

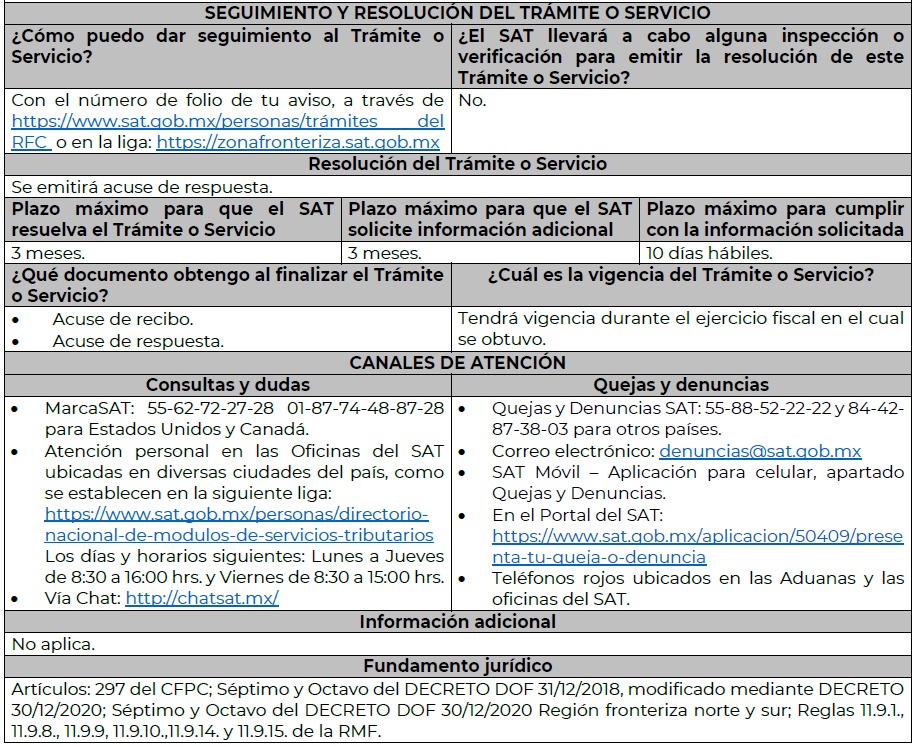

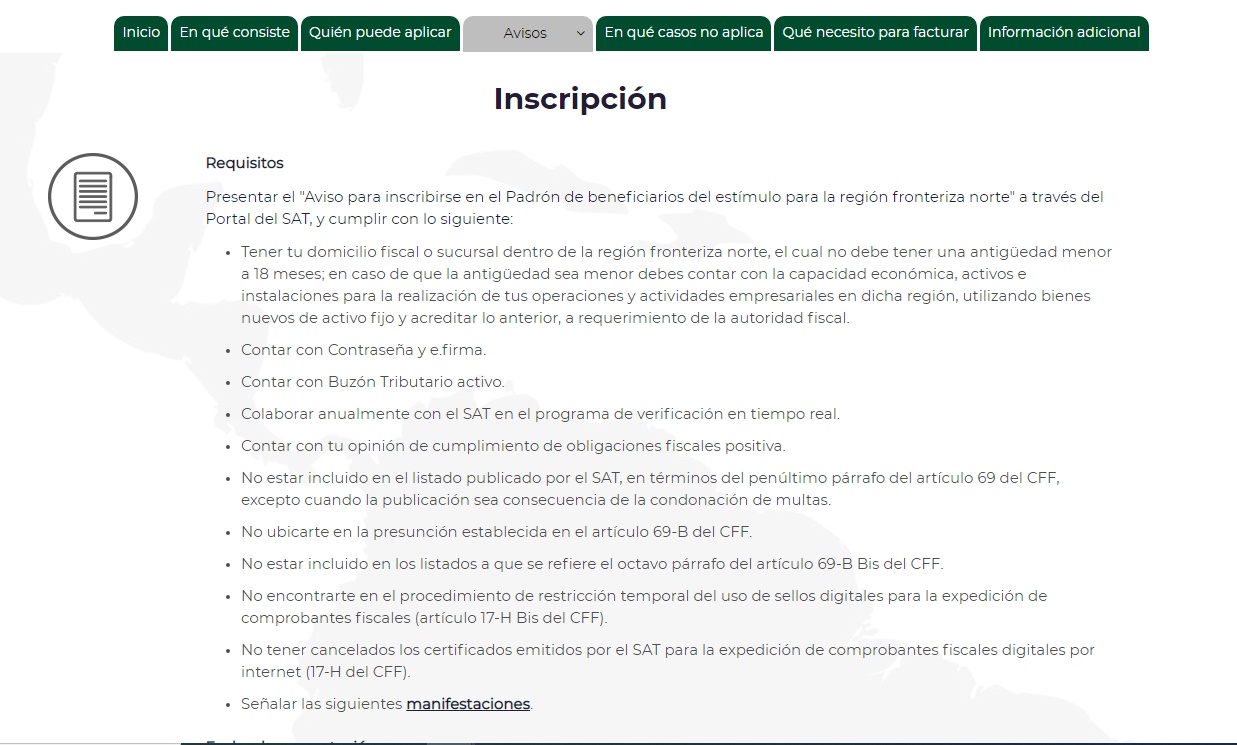

Finalidad: Conocer la forma de presentar los avisos para la aplicación de los estímulos fiscales de los impuestos sobre la renta (ISR) y al valor agregado (IVA) en la región fronteriza norte y sur.

Dirigido a: Contadores, abogados, estudiantes, empresarios que habitan las regiones fronterizas norte y sur, público en general, así como a cualquier persona interesada en el tema.

Consideraciones al tema: El 30 de diciembre de 2020 se promulgó en el Diario Oficial de la Federación (DOF) el “Decreto por el que se modifica el diverso de estímulos fiscales región fronteriza sur”, y el “Decreto de estímulos fiscales región fronteriza sur”, en los cuales se manifiesta que para apegarse a dichos estímulos se deberán presentar los avisos correspondientes; sin embargo, para presentar los citados avisos se debe conocer e identificar los pasos correctos dentro del Minisitio de Región Fronteriza Norte y Sur ubicado en la página electrónica del Servicio de Administración Tributaria (SAT), seleccionando las opciones correctas al momento de realizar la presentación de los avisos de inscripción o renovación a los estímulos en materia del ISR y del IVA.

Fundamento jurídico: Artículos Séptimo y Octavo del Decreto de estímulos fiscales en región fronteriza norte, publicado el 31 de diciembre de 2018 en el DOF, modificado mediante el Decreto por el que se modifica el diverso de estímulos fiscales región fronteriza norte; Séptimo y Octavo del Decreto de estímulos fiscales región fronteriza sur, publicado el 30 de diciembre de 2020 en el DOF; reglas 11.9.1 y 11.9.2. de la Primera Resolución de Modificaciones a la Resolución Miscelánea Fiscal 2021 (RMF-2021 [anticipada]).

R: El “Decreto por el que se modifica el diverso de estímulos fiscales región fronteriza sur”, y el “Decreto de estímulos fiscales región fronteriza sur” otorgan estímulos fiscales del ISR y del IVA, consistentes en:

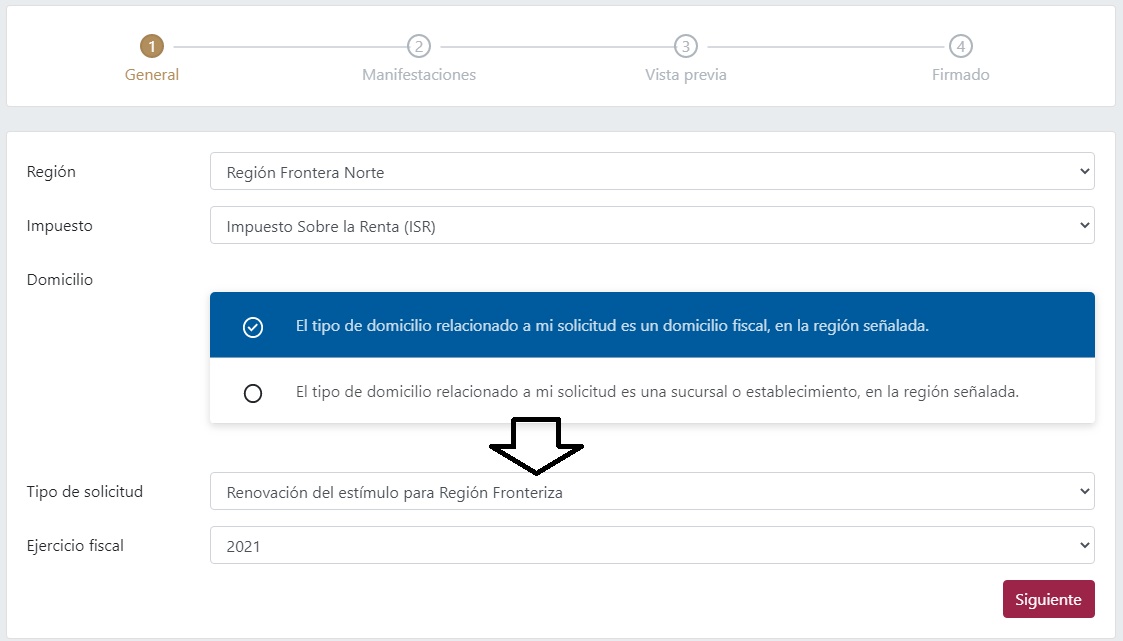

R: Sí, para poder gozar de los estímulos previamente indicados, los contribuyentes que quieran optar por aplicarlos tendrán que presentar el aviso de inscripción, por lo cual se deberá considerar lo dispuesto en las reglas 11.9.1 y 11.9.2 de la Primera Resolución de Modificaciones a la RMF-2021 (anticipada) que a su letra indican lo siguiente:

Aviso de inscripción en el Padrón de beneficiarios del estímulo fiscal para la región fronteriza norte o sur, en materia del ISR

11.9.1. Para los efectos de los artículos Séptimo de los decretos región fronteriza norte y región fronteriza sur y 27, apartados A, fracción I y B, fracción II del CFF, el SAT inscribirá al Padrón de beneficiarios del estímulo fiscal para la región fronteriza norte o sur, a los contribuyentes que presenten el aviso de inscripción en términos de la ficha de trámite 1/DEC-12 “Aviso de inscripción en el Padrón de beneficiarios del estímulo fiscal para la región fronteriza norte o sur”, contenida en el Anexo 1-A, siempre que cumplan con todos los requisitos previstos en los citados decretos.

En caso de que la autoridad fiscal informe al contribuyente, a través del Portal del SAT, que no cumple con alguno de los requisitos previstos en el artículo Séptimo de los decretos a que se refiere este Capítulo, dicho contribuyente podrá presentar un nuevo aviso de inscripción al Padrón de beneficiarios del estímulo fiscal para la región fronteriza norte o sur, siempre y cuando se encuentre dentro del plazo legal para ello.

Decretos DOF 31/12/2018 Séptimo, 30/12/2020 Séptimo Región fronteriza norte y sur

Aviso para aplicar el estímulo fiscal en materia del IVA en la región fronteriza norte o sur

11.9.2. Para los efectos de los artículos Décimo Segundo, primer párrafo, fracción II del Decreto región fronteriza norte y Décimo Primero, primer párrafo, fracción II del Decreto región fronteriza sur y 27, apartados A, fracción I y B, fracción II del CFF, las personas físicas o morales que opten por aplicar el estímulo fiscal en materia del IVA, deberán presentar un aviso en términos de la ficha de trámite 3/DEC-12 “Aviso para aplicar el estímulo fiscal en materia del IVA en la región fronteriza norte o sur”, contenida en el Anexo 1-A.

Los contribuyentes que decidan dejar de aplicar el referido estímulo fiscal, deberán presentar un aviso de conformidad con la ficha de trámite 4/DEC-12 “Aviso para dar de baja el estímulo fiscal en materia del IVA en la región fronteriza norte o sur”, contenida en el Anexo 1-A.

CFF: 27; Decretos DOF 31/12/2018 Décimo Segundo, 30/12/2020 Región fronteriza norte y Décimo Segundo, 30/12/2020 Región fronteriza sur Décimo Primero.

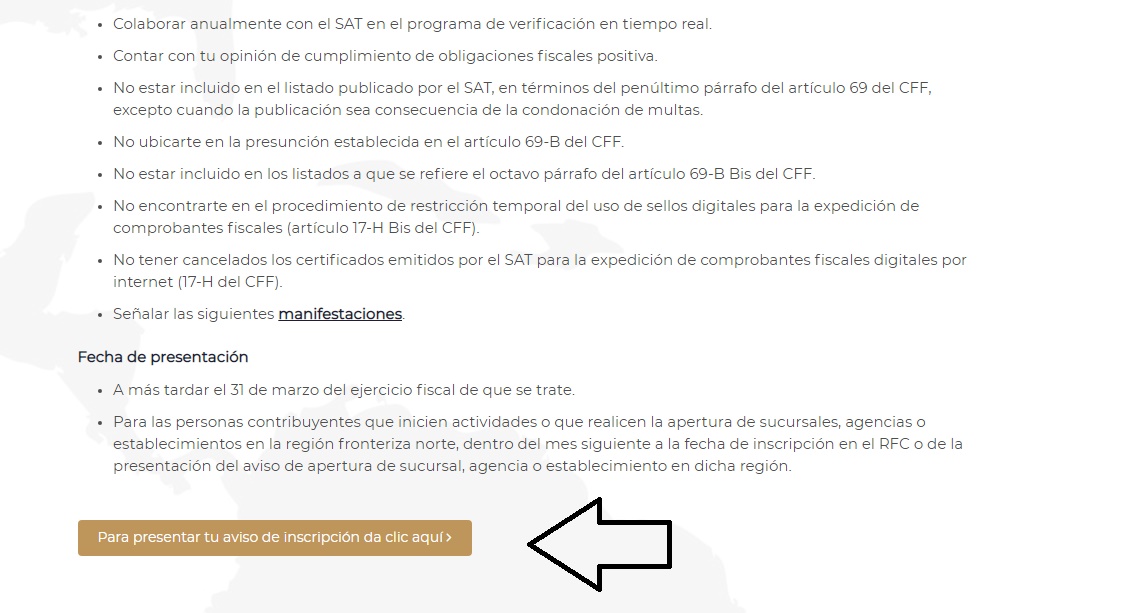

R: Sí, la fecha límite para presentar el aviso de inscripción al estímulo del ISR será a más tardar el día 31 de marzo del ejercicio fiscal que se trate o dentro del mes siguiente a la fecha de inscripción en el Registro Federal de Contribuyentes (RFC) o de la presentación del establecimiento en la región fronteriza norte o sur.

En materia del IVA, en lo que concierne a la región fronteriza sur, se deberá presentar el aviso a más tardar el 11 de febrero del 2021 para dicho ejercicio, tratándose de contribuyentes que se inscriban al RFC o aperturen una sucursal en la citada región con posterioridad a la entrada en vigor del decreto, deberán presentar el aviso dentro del mes siguiente a la fecha de inscripción en el RFC o de la presentación del aviso de apertura de sucursal o establecimiento en la región fronteriza norte o sur.

En caso de reanudación de actividades o actualización de obligaciones, a más tardar el día 17 del mes siguiente a la fecha de presentación del aviso de reanudación de actividades o de actualización de actividades económicas y de obligaciones.

R: Sí, el contribuyente que presentó el aviso de inscripción para el estímulo del ISR que desee continuar con el beneficio de dicho estímulo deberá presentar el aviso de renovación a más tardar el día 31 de marzo del ejercicio fiscal que se trate.

R: No, para el caso del estímulo fiscal del IVA de la región fronteriza norte se debe contemplar que no hay un fundamento que obligue a presentar el aviso de renovación para continuar con el estímulo; sin embargo, está la publicación del comunicado 005/2021 que se realizó el 11 de enero de 2020 y que en su segundo párrafo indica lo siguiente:

“Tratándose de aquellos contribuyentes que, al 31 de diciembre del año 2020, se encuentren activos en el Registro Federal del Contribuyentes y cuenten con el estímulo fiscal en materia del Impuesto al Valor Agregado (IVA), contenido en el Decreto de la región fronteriza norte, podrán facturar con una tasa del 8% de IVA, a partir del 1 de enero del 2021, beneficio que se encontrará supeditado al cumplimiento de los requisitos establecidos para tal efecto en el decreto.”

A su letra, el citado indica lo siguiente:

Estímulos fiscales para la región fronteriza norte y sur

Derivado de la publicación en el Diario Oficial de la Federación del Decreto donde se modifica el diverso de estímulos fiscales para región fronteriza norte y el Decreto de estímulos fiscales región fronteriza sur, el día 30 de diciembre de 2020; el Servicio de Administración Tributaria (SAT) pondrá a disposición de las y los contribuyentes, a partir del 11 de enero del 2021, la aplicación electrónica mediante la cual se presentarán los avisos para aplicar los beneficios fiscales relativos al impuesto sobre la renta (ISR) e impuesto al valor agregado (IVA), que prevén dichos Decretos.

Tratándose de aquellos contribuyentes que, al 31 de diciembre de 2020, se encuentren activos en el Registro Federal de Contribuyentes y cuenten con el estímulo fiscal en materia del impuesto al valor agregado (IVA), contenido en el Decreto de estímulos fiscales región fronteriza norte, podrán facturar con una tasa de 8 % de IVA, a partir del 1 de enero de 2021, beneficio que se encontrará supeditado al cumplimiento de los requisitos establecidos para tal efecto en el Decreto.

Con base en lo manifestado, los contribuyentes que aplicaron el estímulo del IVA hasta el 31 de diciembre del 2020 podrán seguir haciéndolo sin la necesidad de presentar un aviso de renovación.

Para efectos de poder apegarse a lo dispuesto en el citado comunicado, se podría considerar lo dispuesto en la regla 1.8, segundo párrafo, de la RMF-2021 que a su letra indica:

Requisitos de los trámites

1.8. ……………………………………………………………………………………………..

Cuando en el Portal del SAT o en la página de Internet de la Secretaría se establezcan a favor de los contribuyentes, requisitos diferentes a los establecidos en la presente Resolución para la realización de algún trámite, podrán aplicar en sustitución de lo señalado en la citada Resolución, lo dispuesto en dicho Portal y página para el trámite que corresponda.

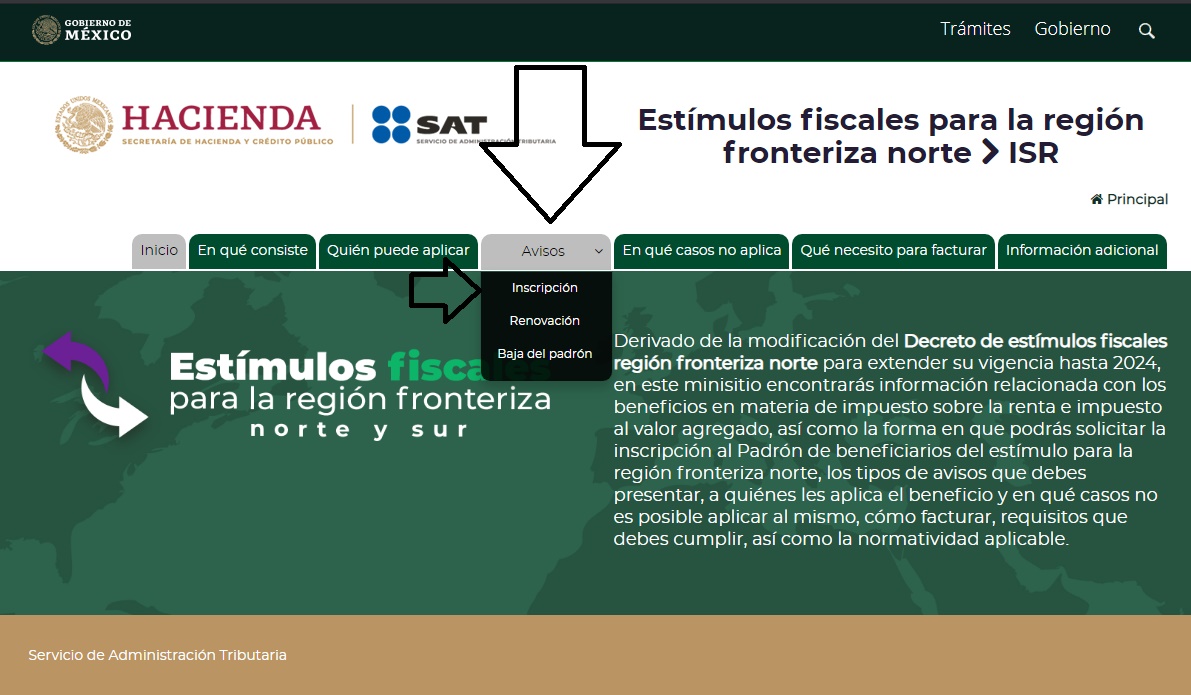

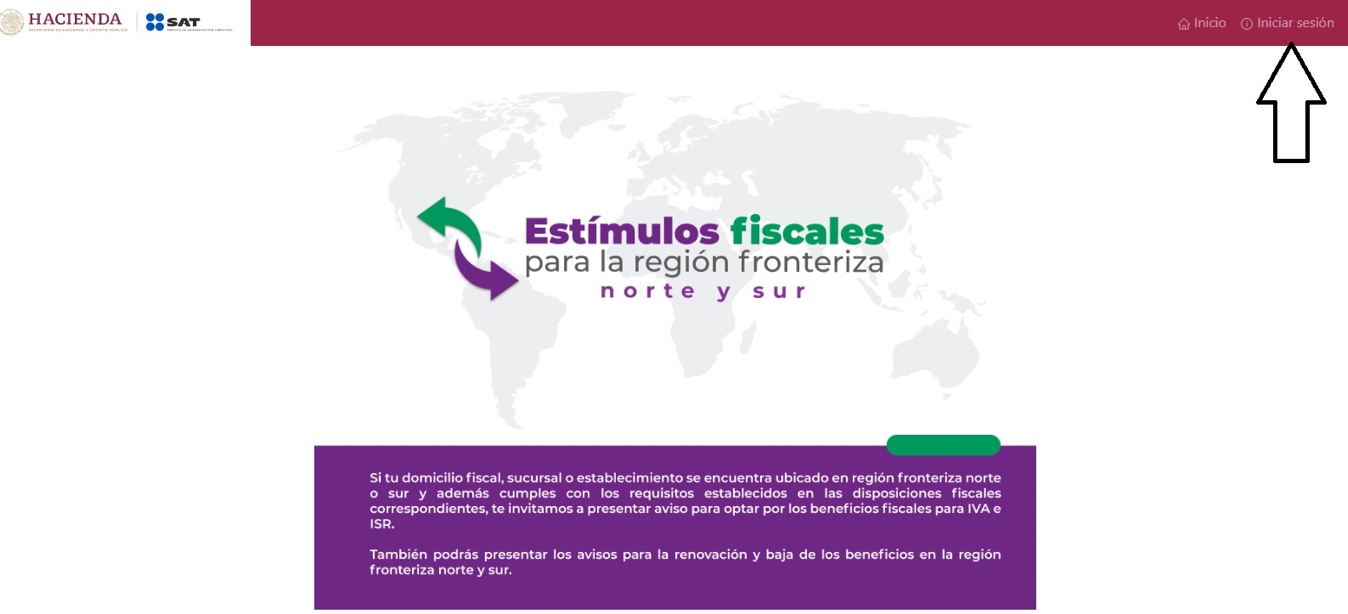

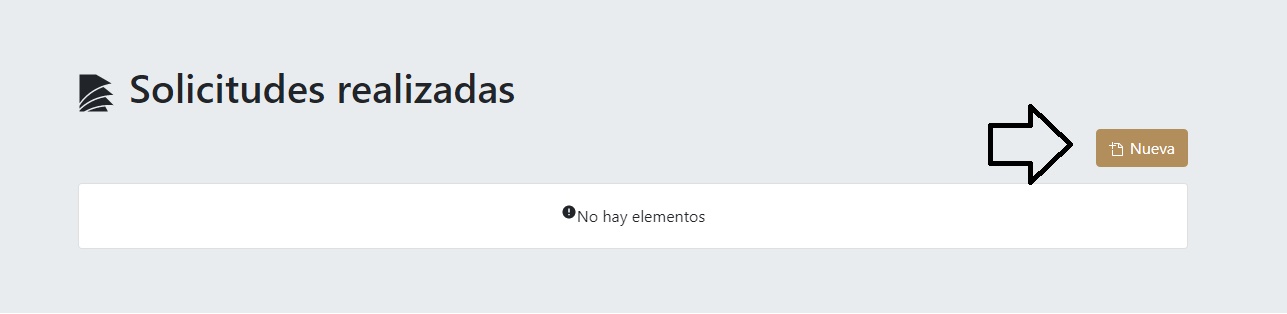

R: Para ingresar al minisitio se tendrá que ingresar al portal del SAT (www.sat.gob.mx), y direccionarse a la parte central del portal; en el carrusel que se despliega, dar clic sobre la opción “Minisitio Región Fronteriza Norte y Sur”.

Se desplegará una nueva ventana en la cual se podrá observar que hay opciones a elegir, dependiendo de la región fronteriza a la que pertenece el contribuyente (norte o sur) y el impuesto por el cual se desea aplicar el estímulo fiscal:

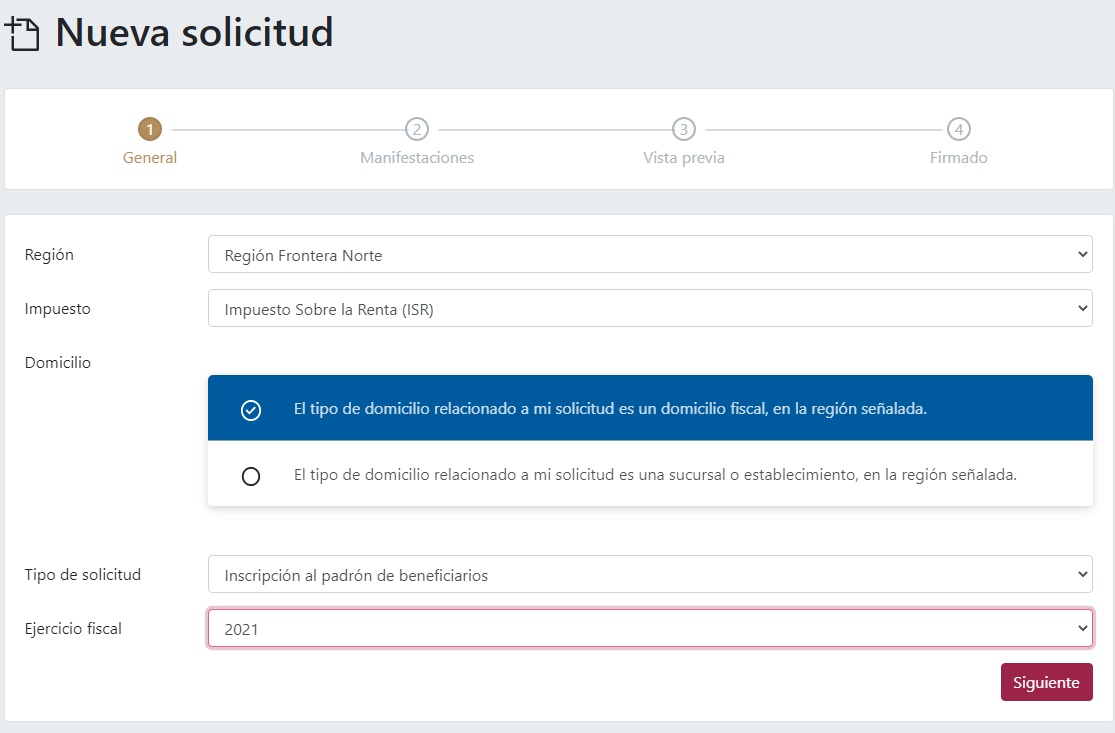

R: Hay dos formas para ingresar al aplicativo y presentar el aviso correspondiente, la primera es que se presente el aviso desde el minisitio que se mostró en la pregunta 6 del presente taller, y la segunda es que se ingrese directamente al aplicativo mediante el siguiente enlace https://zonafronteriza.sat.gob.mx, como se muestra en la ficha “1/DEC-12 Aviso de inscripción en el Padrón de beneficiarios del estímulo fiscal para la región fronteriza norte o sur”, que manifiesta lo siguiente:

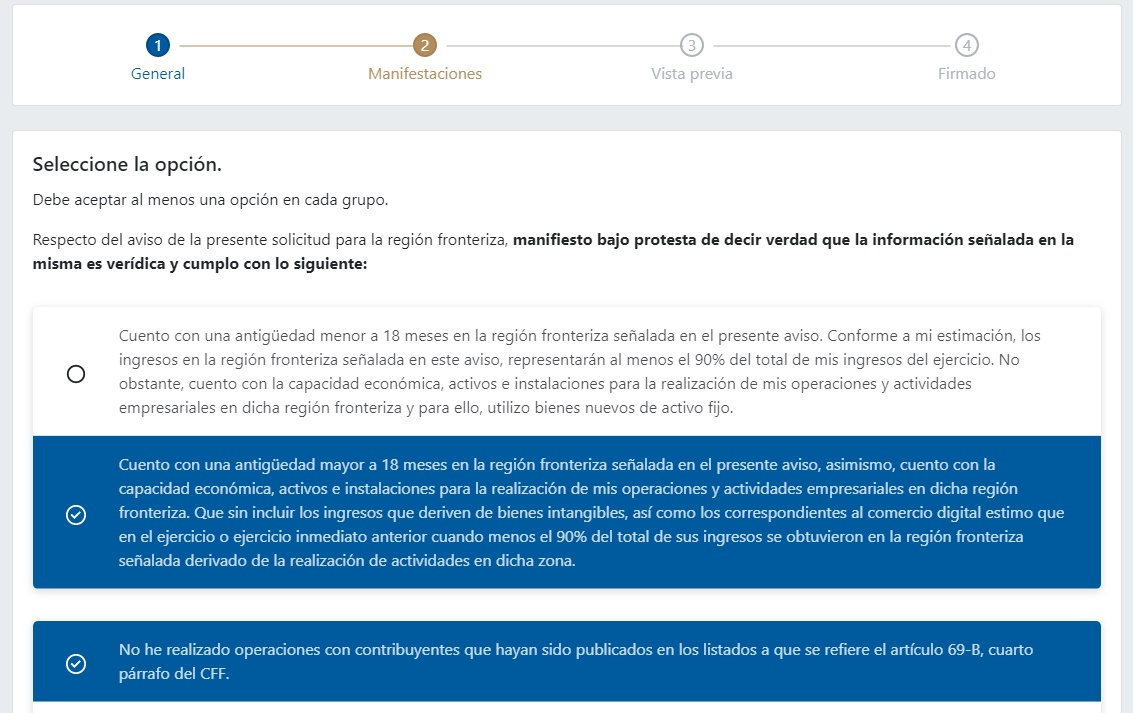

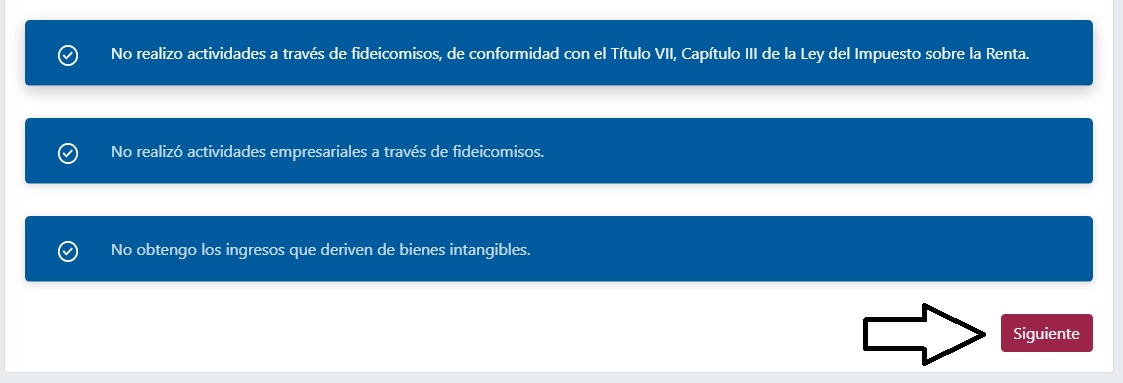

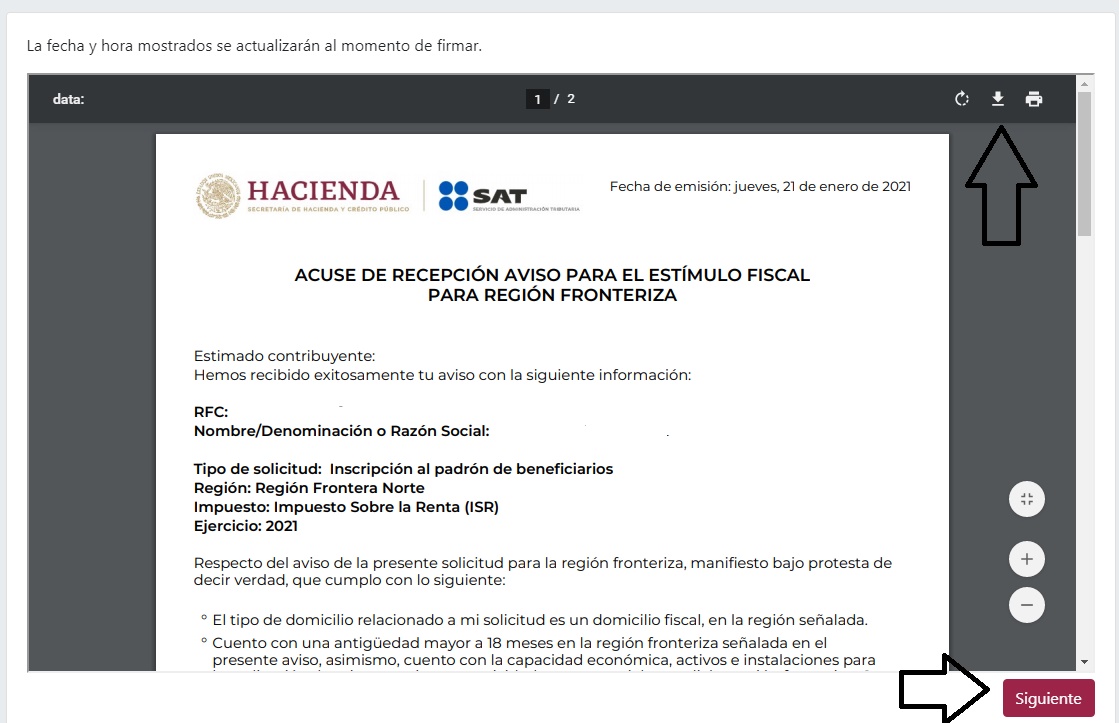

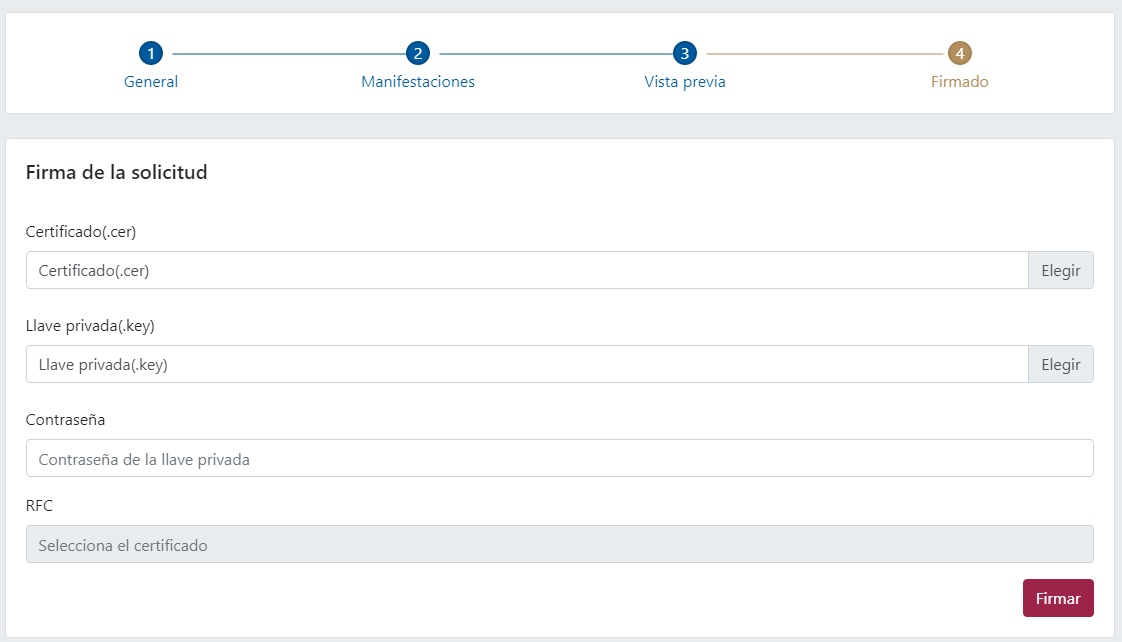

Para saber qué manifestaciones seleccionar, podrá basarse en el apartado “¿Qué requisitos debo cumplir?”, de la ficha de trámite 1/DEC-12, previamente proporcionada.

R: El aviso de renovación se encuentra contemplado en la regla 11.9.15 de la Primera Resolución de Modificaciones a la RMF-2021 (anticipada), que a su letra indica:

Aviso de renovación al Padrón de beneficiarios del estímulo fiscal para la región fronteriza norte o sur, en materia del ISR

11.9.15. Para los efectos de los artículos Octavo, segundo párrafo del Decreto región fronteriza norte y del Decreto región fronteriza sur, los contribuyentes que opten por continuar aplicando el estímulo fiscal en materia del ISR, deberán presentar el aviso de renovación en términos de la ficha de trámite 1/DEC-12 “Aviso de inscripción en el Padrón de beneficiarios del estímulo fiscal para la región fronteriza norte o sur”, contenida en el Anexo 1-A.

Decretos DOF 31/12/2018, 30/12/2020 Región fronteriza norte: Octavo, 30/12/2020; región fronteriza sur: Octavo.

Por lo tanto, al ser la misma ficha de trámite, efectivamente, serán casi los mismos pasos a seguir, con excepción del paso número 8, toda vez que el llenado se realizará de la siguiente forma:

Ahorros y beneficios: Uno de los requisitos para apegarse a los estímulo de la región fronteriza norte y sur es presentar su aviso correspondiente, ya sea de inscripción o de renovación, por lo cual es indispensable conocer la forma de la presentación y el llenado correcto, para que puedan ser aceptados y recibidos por parte de la autoridad fiscal, siendo necesario conocer cómo se selecciona cada uno de los campos dentro del “Minisitio de región fronteriza norte y sur”, como se puede observar en el apartado de “Manifestaciones”.

L.D. Juan José Ines Trejo

Finalidad: Identificar los pasos a seguir para presentar la declaración informativa en la que se revelan los esquemas reportables por parte de los asesores fiscales y/o los contribuyentes obligados.

Orientado a: Contadores, abogados, asesores fiscales, estudiantes, público en general, así como a cualquier persona interesada en el tema.

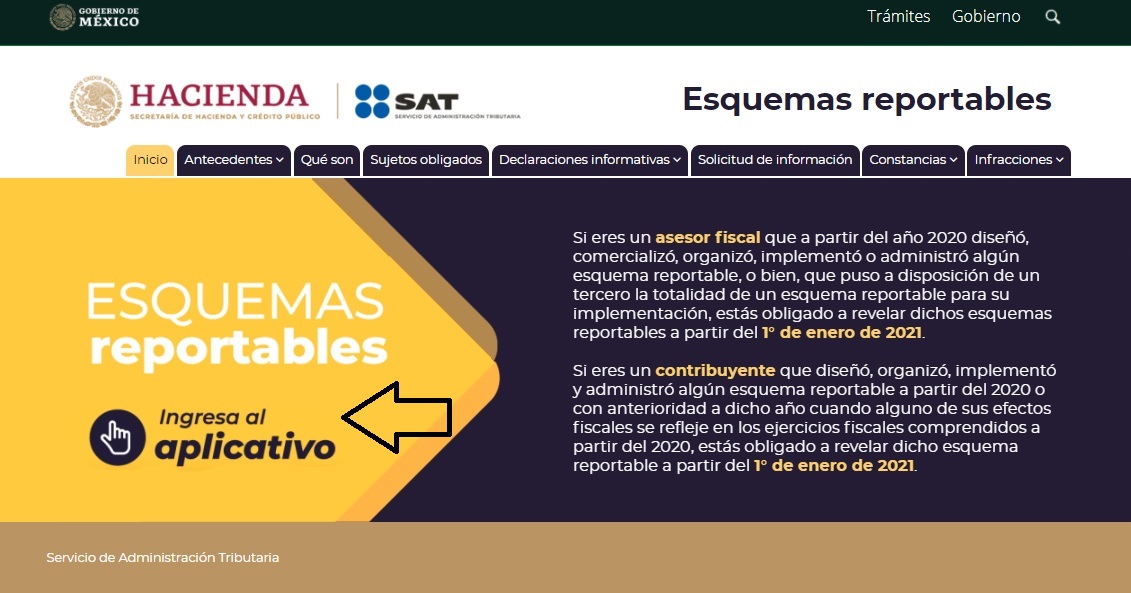

Consideraciones al tema: El Título Sexto del Código Fiscal de la Federación (CFF), que se intitula “De la Revelación de los Esquemas Reportables” establece la obligación de revelar los esquemas reportables personalizados y generalizados por parte de los asesores fiscales, con el fin de informar a la autoridad “Cualquier plan, proyecto, propuesta, asesoría, instrucción o recomendación externada de forma expresa o tácita con el objeto de materializar una serie de actos jurídicos, que generen, directa o indirectamente, la obtención de un beneficio fiscal en México y que tenga alguna de las características previstas en el artículo 199 del CFF” (de acuerdo con el minisitio de esquemas reportables).

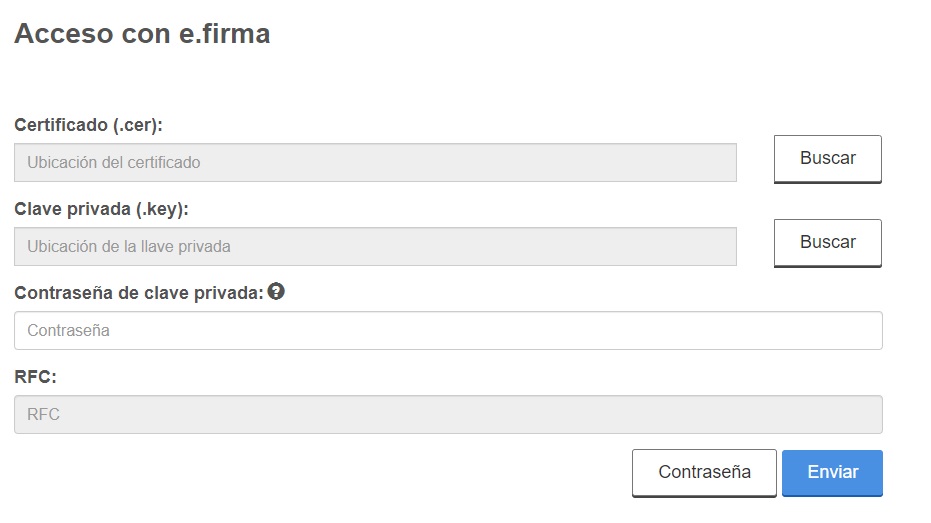

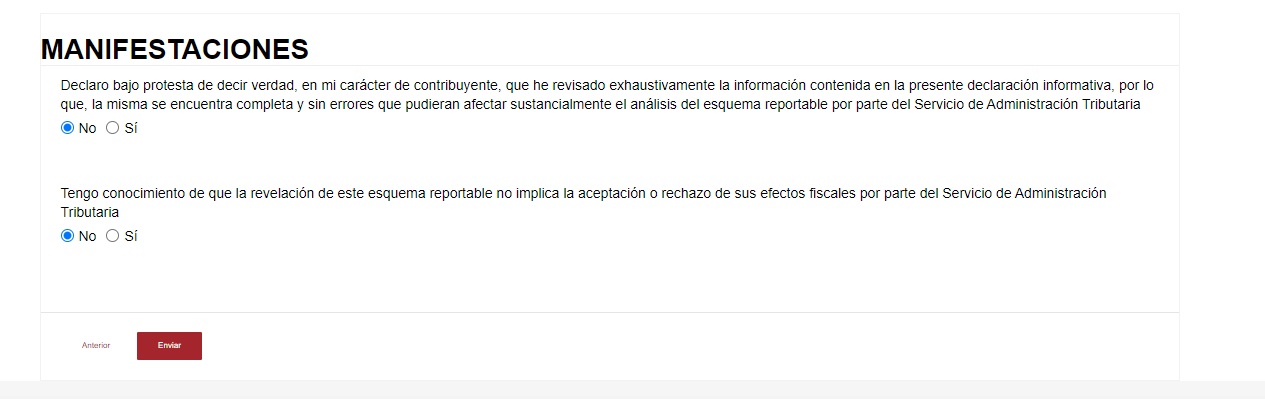

La revelación de los esquemas reportables deberá realizarse mediante el portal del Servicio de Administración Tributaria (SAT) a través de la Declaración informativa para revelar esquemas reportables generalizados y personalizados, por lo cual se deberán seguir las instrucciones e indicaciones de la ficha de trámite “298/CFF Declaración informativa para revelar esquemas reportables generalizados y personalizados”, localizada en el Anexo 1-A de la Resolución Miscelánea Fiscal para 2021 (RMF-2021).

Fundamento jurídico: Artículos 197 al 200 del CFF; Único del Acuerdo por el que se determinan los montos mínimos respecto de los cuales no se aplicará lo dispuesto en el Capítulo Único del Título Sexto del CFF, denominado “De la revelación de esquemas reportables en el Diario Oficial de la Federación” (DOF) y reglas 2.21.4 a 2.21.22 y 2.21.25. de la RMF-2021.

R: En la edición PAF número 750 se abordó el tema “Generalidades de la declaración informativa para revelar esquemas reportables”, señalando que es un esquema reportable, manifestando a su letra lo siguiente:

“El artículo 199 del CFF considera un esquema reportable cualquiera que genere o pueda generar, directa indirectamente la obtención de un beneficio fiscal en México y tenga alguna de las características que se enlistan en las fracciones del citado numeral.”

R: De conformidad con los artículos 197 y 198 del CFF, se verán obligados a revelar esquemas reportables:

R: Sí, de conformidad con el artículo 199, tercer párrafo, del CFF hay dos tipos de esquemas:

R: De acuerdo con la ficha de trámite 298/CFF del Anexo 1-A de la RMF-2021, la declaración informativa se tendrá que presentar de acuerdo con los siguientes supuestos:

R: Sí, de acuerdo con el artículo 199, cuarto párrafo, del CFF, a su letra indica lo siguiente:

Artículo 199. ……………………………………………………………………………….

El Servicio de Administración Tributaria emitirá reglas de carácter general para la aplicación de los anteriores párrafos. La Secretaría de Hacienda y Crédito Público mediante acuerdo secretarial emitirá los parámetros sobre montos mínimos respecto de los cuales no se aplicará lo dispuesto en este Capítulo.

Con correlación al citado párrafo, el día 2 de febrero del año 2021 se publicó el acuerdo por el que se determinan los montos mínimos respecto de los cuales no se aplicará lo dispuesto en el Capítulo Único del Título Sexto del CFF, denominado “De la revelación de esquemas reportables en el Diario Oficial de la Federación”, el cual, en el primer párrafo de su artículo Único, establece lo siguiente:

ÚNICO. No serán aplicables las disposiciones previstas en el Capítulo Único del Título Sexto del Código Fiscal de la Federación, denominado “De la Revelación de Esquemas Reportables”, a los asesores fiscales o contribuyentes respecto de los esquemas reportables a que se refieren las fracciones II a XIV del artículo 199 del Código Fiscal de la Federación, siempre que se trate de esquemas reportables personalizados, y el monto agregado del beneficio fiscal obtenido o que se espere obtener en México, no exceda de 100 millones de pesos.

(El uso de negrillas dentro del texto es nuestro.)

R: Es correcto, se deberá adjuntar un documento en formato PDF, con la información y documentación que se manifiesta en las reglas 2.21.4 a 2.21.25 de la RMF-2021, según corresponda, de acuerdo con los supuestos que se contemplan en el artículo 199 del CFF.

R: La información que deberá incluir se encuentra en el artículo 200 del CFF, adicional al contenido de las reglas citadas en la pregunta 6 de presente taller. A su letra, el artículo 200 señala:

Artículo 200. La revelación de un esquema reportable, debe incluir la siguiente información:

I. Nombre, denominación o razón social, y la clave en el registro federal de contribuyentes del asesor fiscal o contribuyente que esté revelando el esquema reportable. En caso que el asesor fiscal revele el esquema reportable a nombre y por cuenta de otros asesores fiscales en términos del párrafo quinto del artículo 197 de este Código, se deberá indicar la misma información de éstos.

II. En el caso de asesores fiscales o contribuyentes que sean personas morales que estén obligados a revelar, se deberá indicar el nombre y clave en el registro federal de contribuyentes de las personas físicas a las cuales se esté liberando de la obligación de revelar de conformidad con el párrafo quinto del artículo 197 y fracción II del artículo 198 de este Código.

III. Nombre de los representantes legales de los asesores fiscales y contribuyentes para fines del procedimiento previsto en este Capítulo.

IV. En el caso de esquemas reportables personalizados que deban ser revelados por el asesor fiscal, se deberá indicar el nombre, denominación o razón social del contribuyente potencialmente beneficiado por el esquema y su clave en el registro federal de contribuyentes.

En caso que el contribuyente sea un residente en el extranjero que no tenga una clave en el registro federal de contribuyentes, se deberá indicar el país o jurisdicción de su residencia fiscal y constitución, así como su número de identificación fiscal y domicilio fiscal, o cualquier dato de localización.

V. En el caso de esquemas reportables que deban ser revelados por el contribuyente, se deberá indicar el nombre, denominación o razón social de los asesores fiscales en caso de que existan.

En caso que los asesores fiscales sean residentes en México o sean establecimientos permanentes de residentes en el extranjero, se deberá indicar su clave en el registro federal de contribuyentes y en caso de no tenerla, cualquier dato para su localización.

VI. Descripción detallada del esquema reportable y las disposiciones jurídicas nacionales o extranjeras aplicables. Se entiende por descripción detallada, cada una de las etapas que integran el plan, proyecto, propuesta, asesoría, instrucción o recomendación para materializar la serie de hechos o actos jurídicos que den origen al beneficio fiscal.

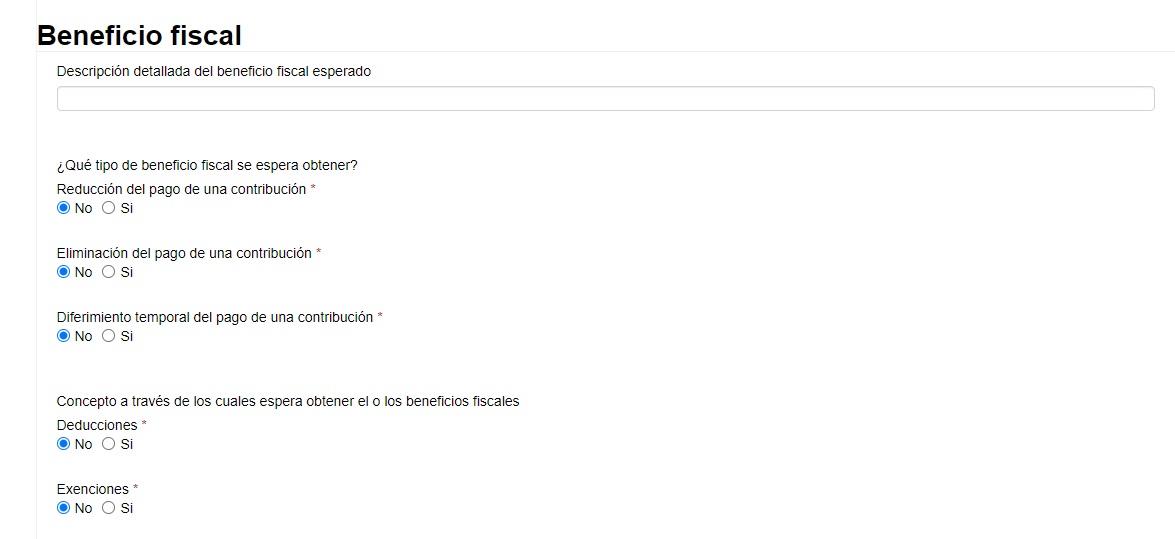

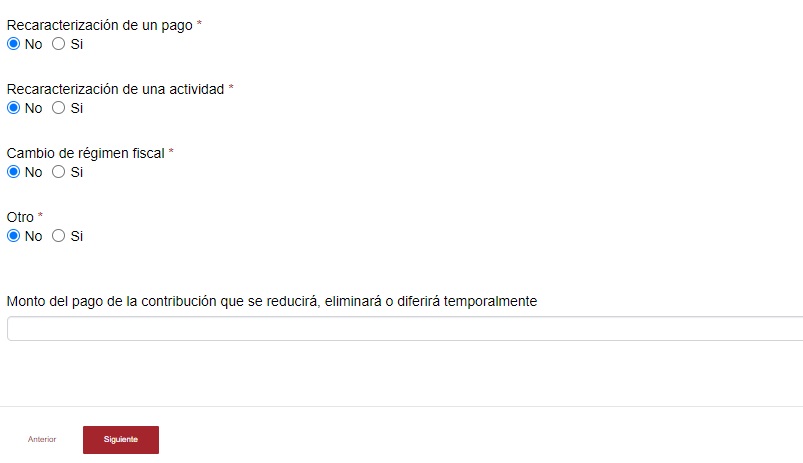

VII. Una descripción detallada del beneficio fiscal obtenido o esperado.

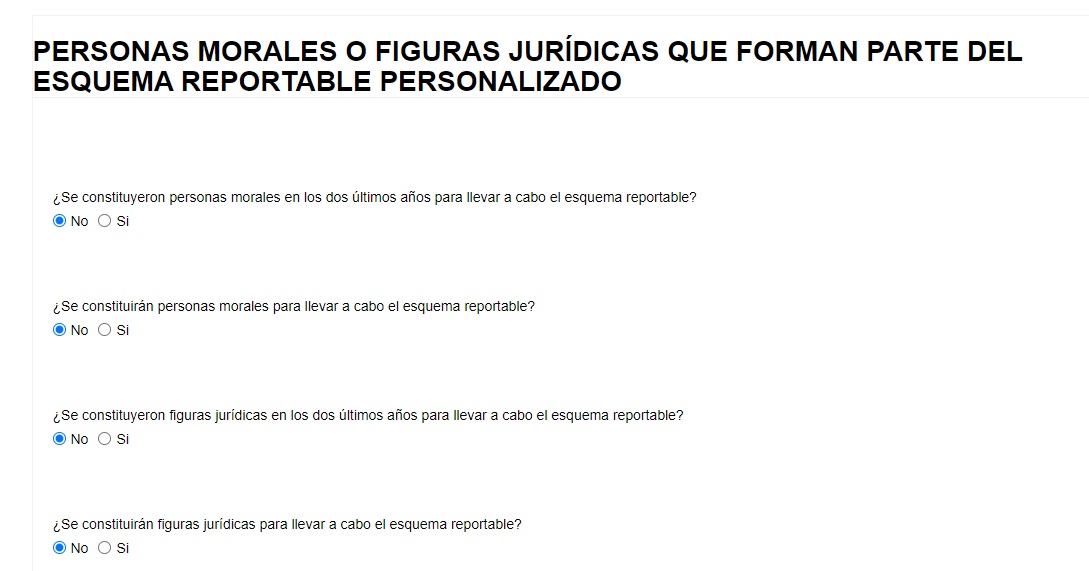

VIII. Indicar el nombre, denominación o razón social, clave en el registro federal de contribuyentes y cualquier otra información fiscal de las personas morales o figuras jurídicas que formen parte del esquema reportable revelado. Adicionalmente, indicar cuáles de ellas han sido creadas o constituidas dentro de los últimos dos años de calendario, o cuyas acciones o participaciones se hayan adquirido o enajenado en el mismo periodo.

IX. Los ejercicios fiscales en los cuales se espera implementar o se haya implementado el esquema.

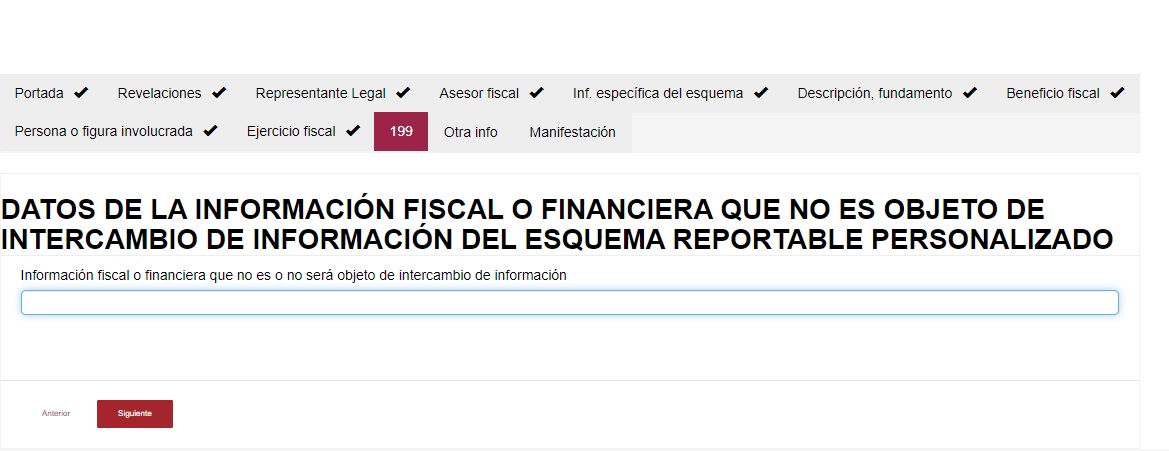

X. En el caso de los esquemas reportables a los que se refiere la fracción I del artículo 199 de este Código, adicionalmente se deberá revelar la información fiscal o financiera que no sea objeto de intercambio de información en virtud del esquema reportable.

En caso de las declaraciones informativas complementarias a las que se refiere el párrafo sexto del artículo 197 de este Código, indicar el número de identificación del esquema reportable que haya sido revelado por otro asesor fiscal y la información que considere pertinente para corregir o complementar la declaración informativa presentada.

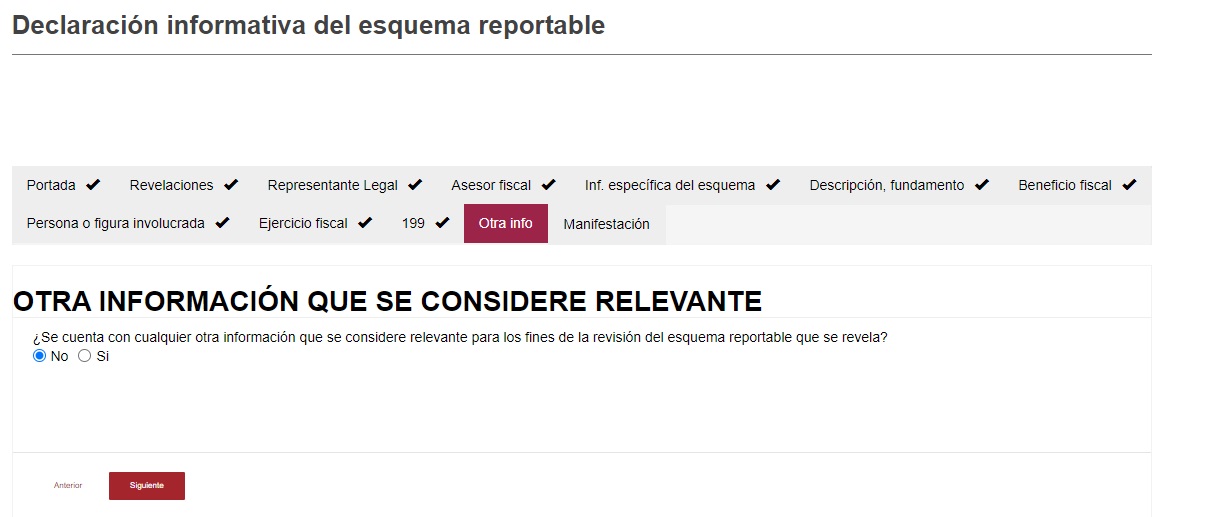

XII. Cualquier otra información que el asesor fiscal o contribuyente consideren relevante para fines de su revisión.

XIII. Cualquier otra información adicional que se solicite en los términos del artículo 201 de este Código.

Adicionalmente, en el caso de los mecanismos que sean reportables conforme al último párrafo del artículo 199 de este Código, se deberá revelar el mecanismo a través del cual se evitó la referida aplicación, además de la información sobre el esquema que proporciona beneficios fiscales en México conforme a lo dispuesto en este artículo.

R: Para enviar la declaración informativa para revelar esquemas reportables generalizados y personalizados, a través del minisitio de esquemas reportables, se deberán seguir las indicaciones de la ficha de trámite “298/CFF Declaración informativa para revelar esquemas reportables generalizados y personalizados”, contenida en el Anexo 1-A de la RMF-2021, la cual se muestra a continuación:

| 298/CFF Declaración informativa para revelar esquemas reportables generalizados y personalizados | ||||||||

| Trámite

Servicio |

Descripción del trámite o servicio | Monto | ||||||

| Declaración informativa para revelar esquemas reportables generalizados y personalizados, presentada por los asesores fiscales o los contribuyentes obligados. | Gratuito | |||||||

| Pago de derechos

Costo: |

||||||||

| ¿Quién puede solicitar el trámite o servicio? | ¿Cuándo se presenta? | |||||||

| Si eres un asesor fiscal o un contribuyente obligado a revelar esquemas reportables en términos de los artículos 197 y 198 del CFF puedes solicitar este trámite. |

|

|||||||

| ¿Dónde puedo presentarlo? | En el Portal del SAT: http://omawww.sat.gob.mx/EsquemasReportables/ | |||||||

| INFORMACIÓN PARA REALIZAR EL TRÁMITE O SERVICIO | ||||||||

| ¿Qué tengo que hacer para realizar el trámite o servicio? | ||||||||

| Sigue el procedimiento que se indica en el mini sitio de esquemas reportables que se encuentra en la liga señalada en el apartado ¿Dónde puedo presentarlo? de esta ficha de trámite. | ||||||||

| ¿Qué requisitos debo cumplir? | ||||||||

|

||||||||

| ¿Con qué condiciones debo cumplir? | ||||||||

| Contar con e.firma o Contraseña. | ||||||||

| SEGUIMIENTO Y RESOLUCIÓN DEL TRÁMITE O SERVICIO | ||||||||

| ¿Cómo puedo dar seguimiento al trámite o servicio? | ¿El SAT llevará a cabo alguna inspección o verificación para emitir la resolución de este trámite o servicio? | |||||||

| Trámite inmediato. | No. | |||||||

| Resolución del trámite o servicio | ||||||||

| Se considerará presentada la Declaración si el envío de la misma se realiza conforme a lo establecido en esta ficha de trámite. | ||||||||

| Plazo máximo para que el SAT resuelva el trámite o servicio | Plazo máximo para que el SAT resuelva el trámite o servicio | Plazo máximo para cumplir con la información solicitada | ||||||

| Trámite inmediato. | No aplica. | No aplica. | ||||||

| ¿Qué documento obtengo al finalizar el trámite o servicio? | ¿Cuál es la vigencia del trámite o servicio? | |||||||

|

Indefinida. | |||||||

| CANALES DE ATENCIÓN | ||||||||

| Consultas y dudas | Quejas y denuncias | |||||||

Los días y horarios siguientes: Lunes a Jueves de 8:30 a 16:00 hrs. y Viernes de 8:30 a 15:00 hrs.

|

|

|||||||

| Información adicional | ||||||||

| No aplica. | ||||||||

| Fundamento jurídico | ||||||||

| Arts. 197, 198, 199, 200 y 201 del CFF; Séptimo DECRETO DOF 09/12/2019; Reglas 2.21.1., 2.21.4. a 2.21.22. y 2.21.25. de la RMF. | ||||||||

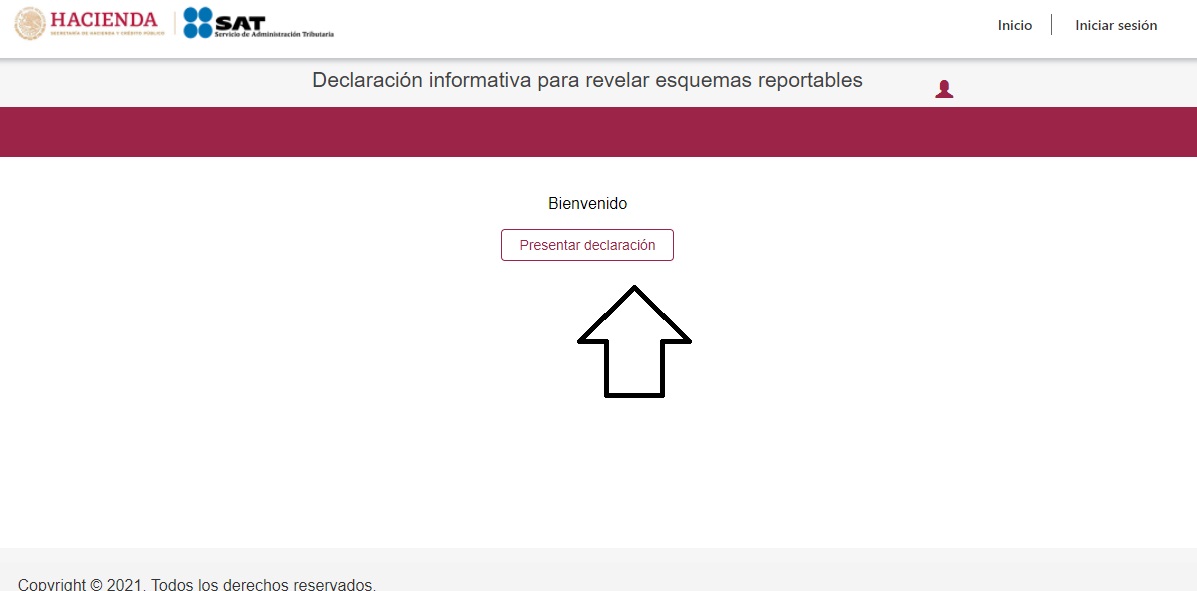

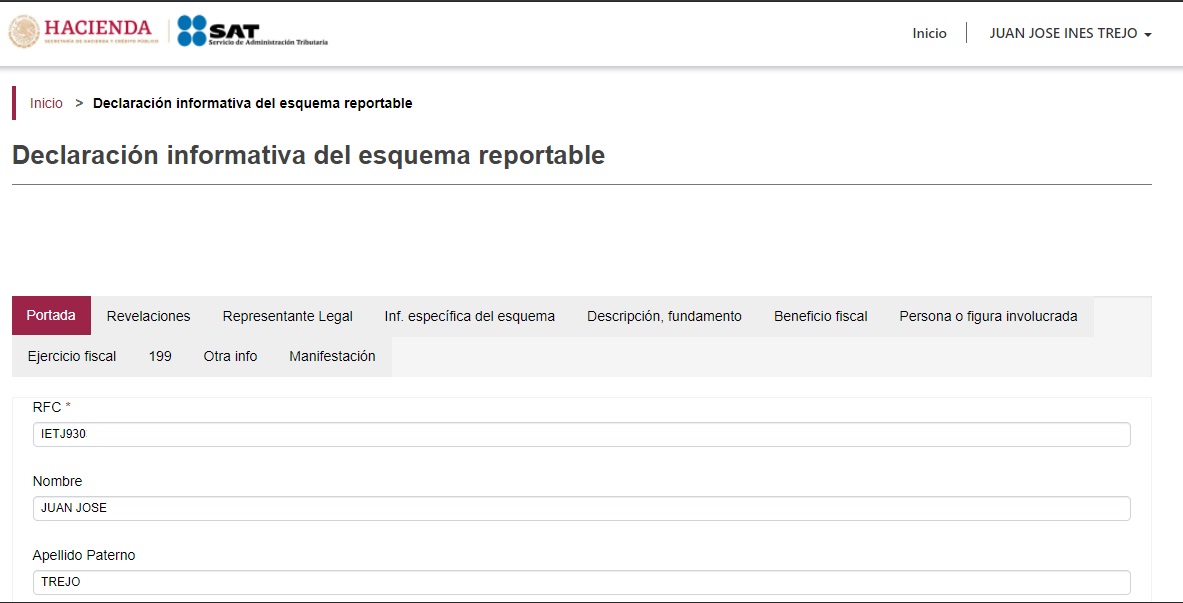

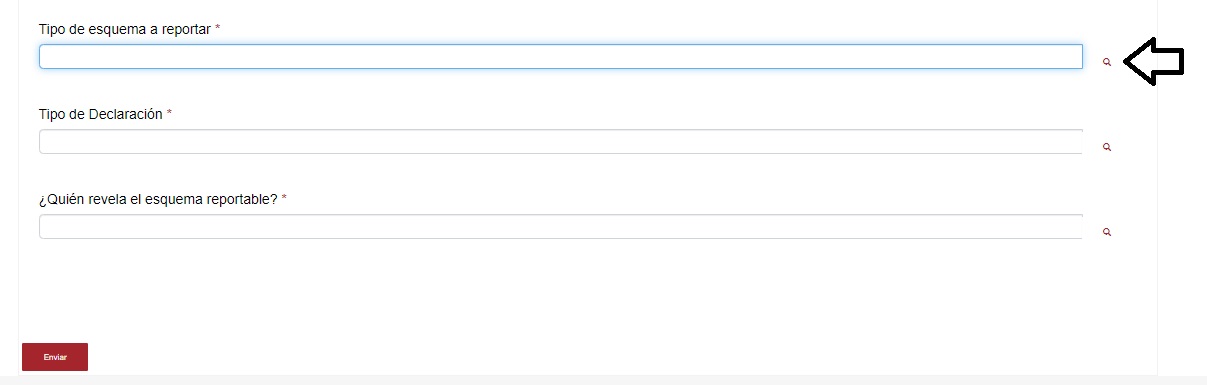

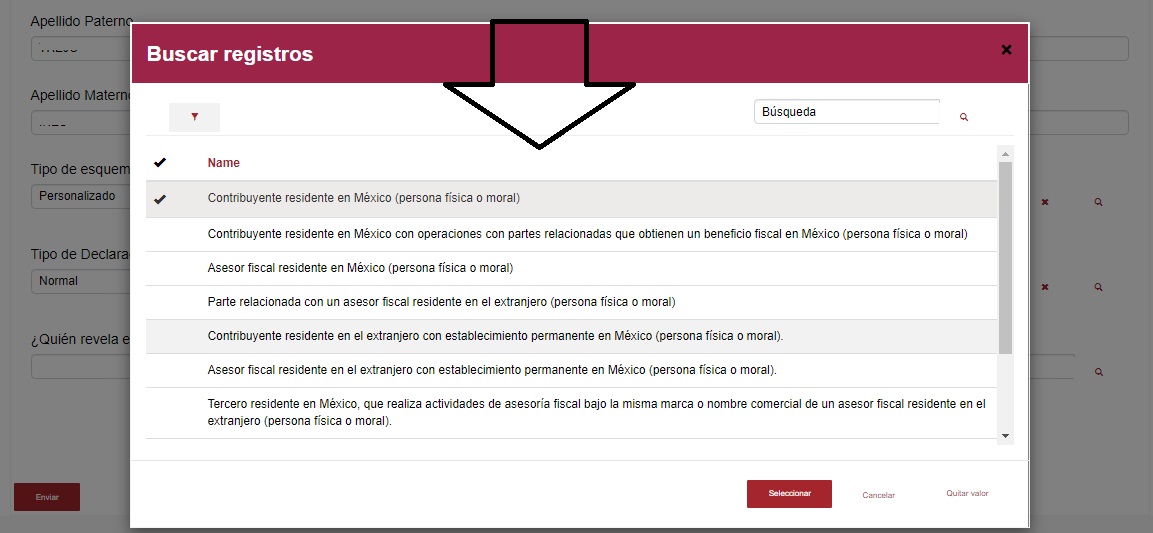

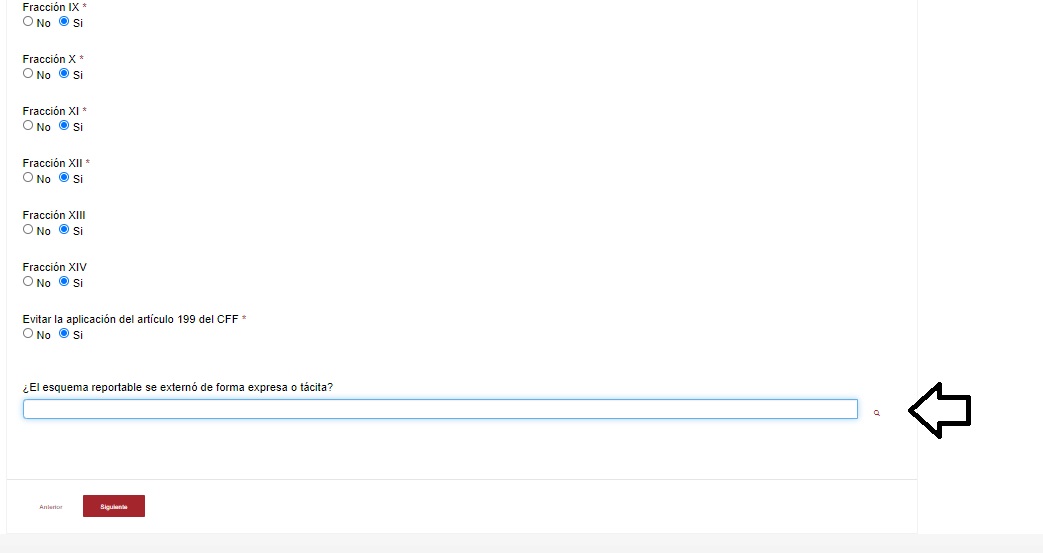

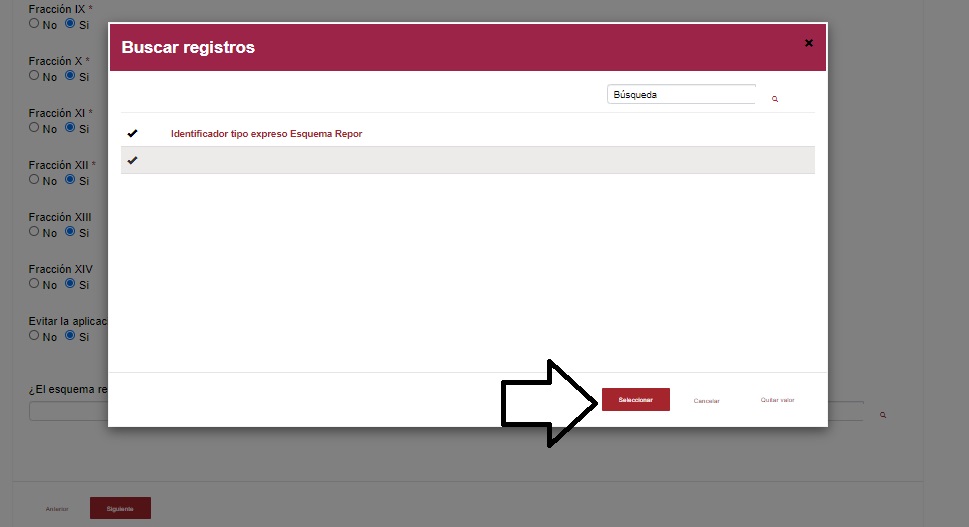

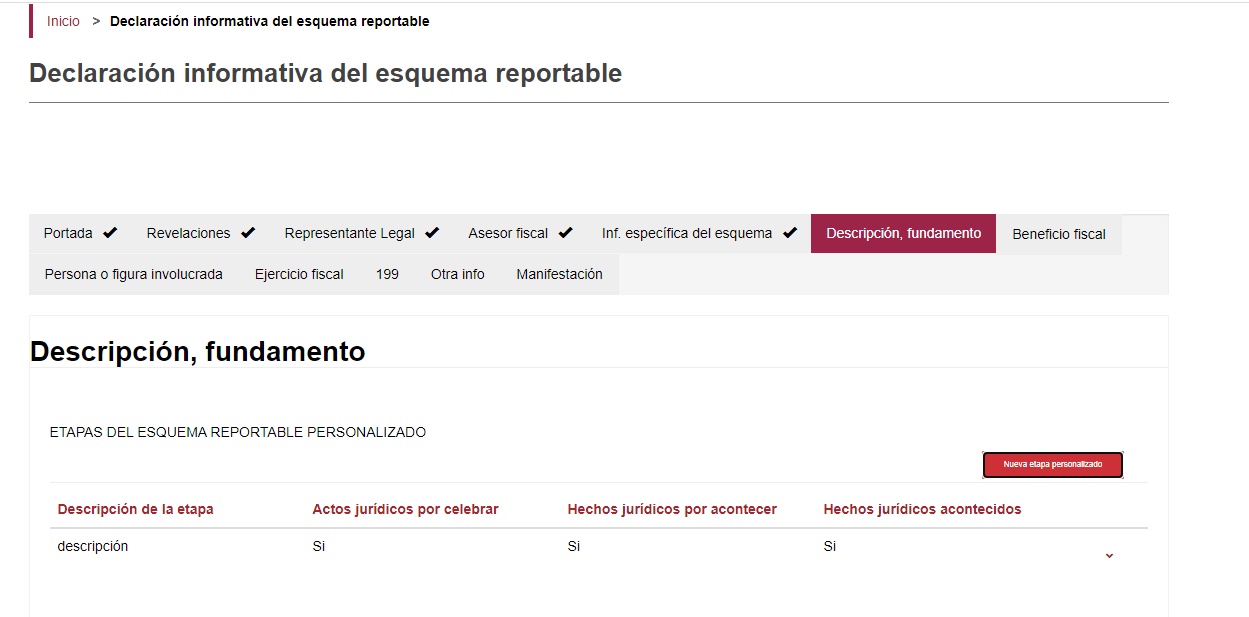

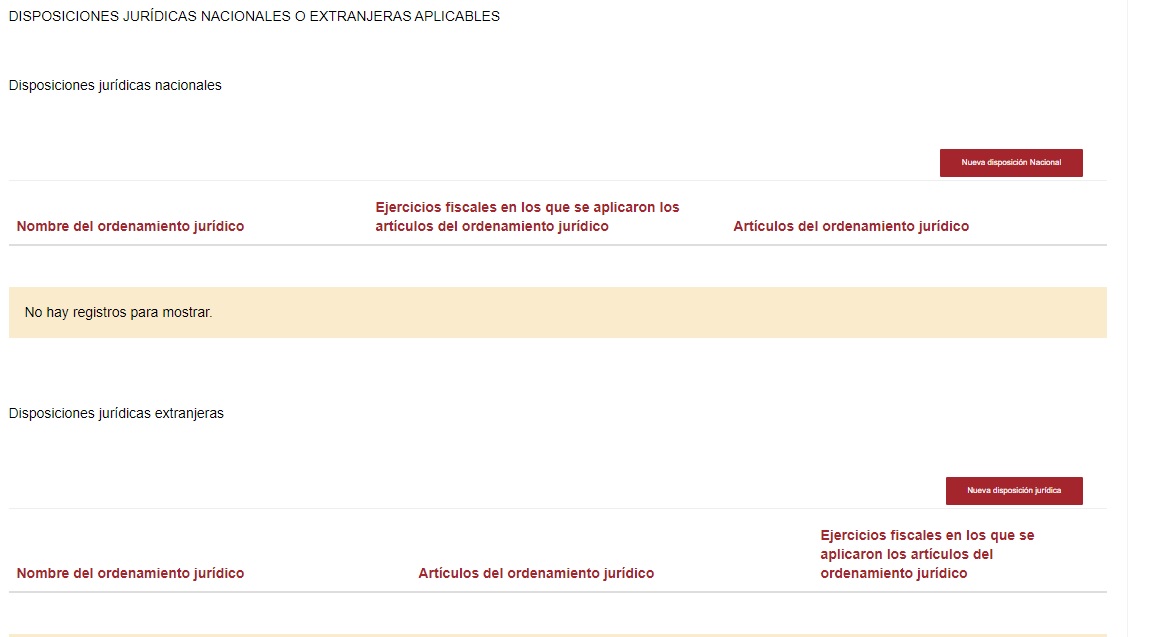

De acuerdo con lo anterior, las indicaciones por seguir serán las siguientes:

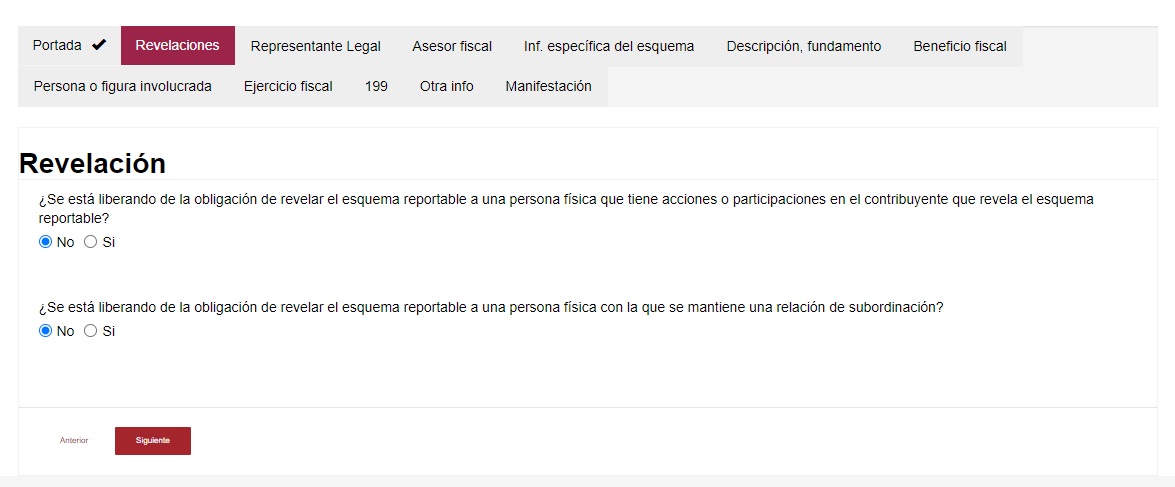

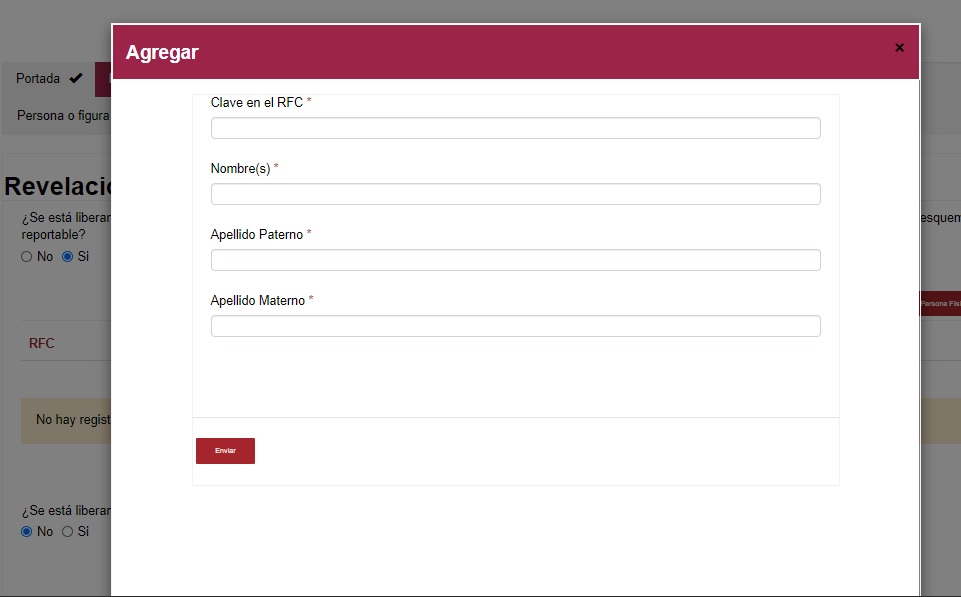

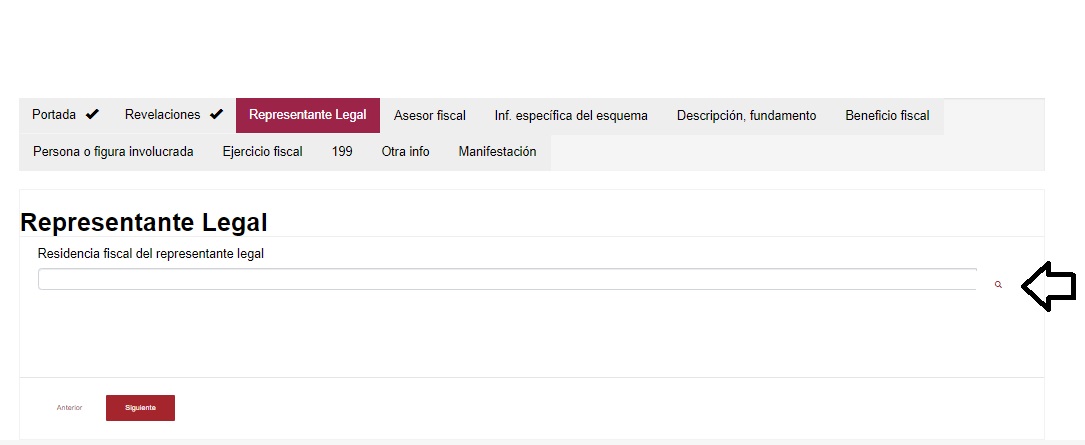

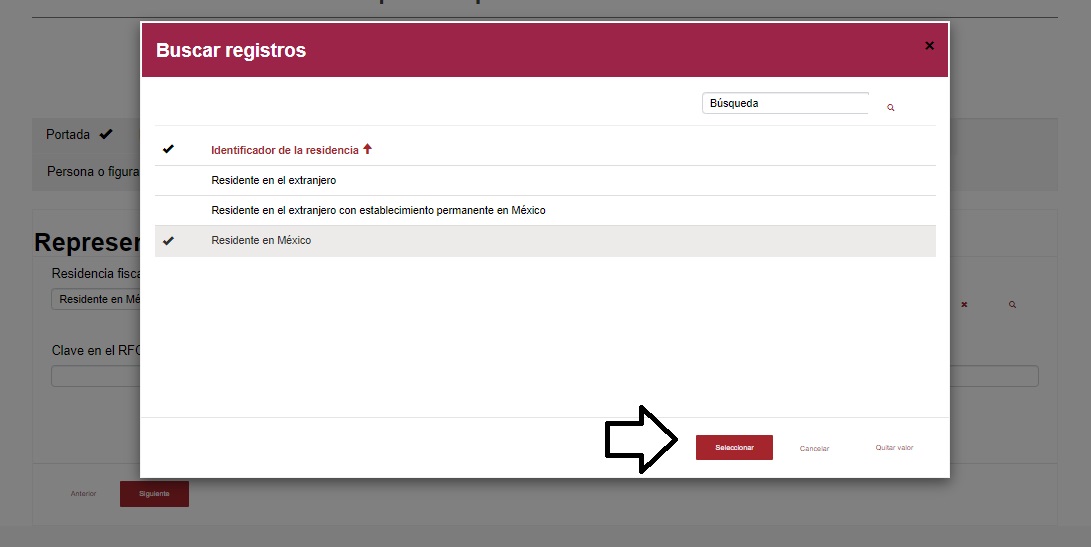

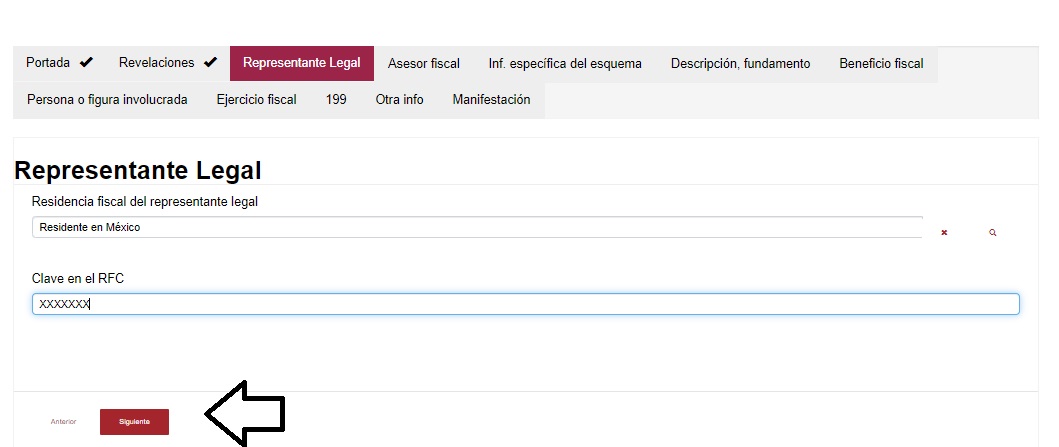

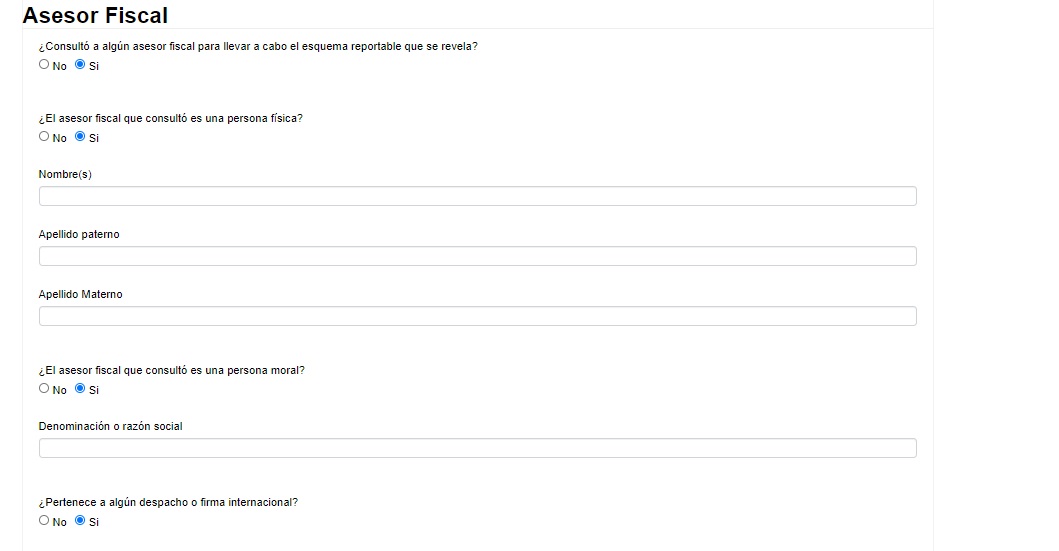

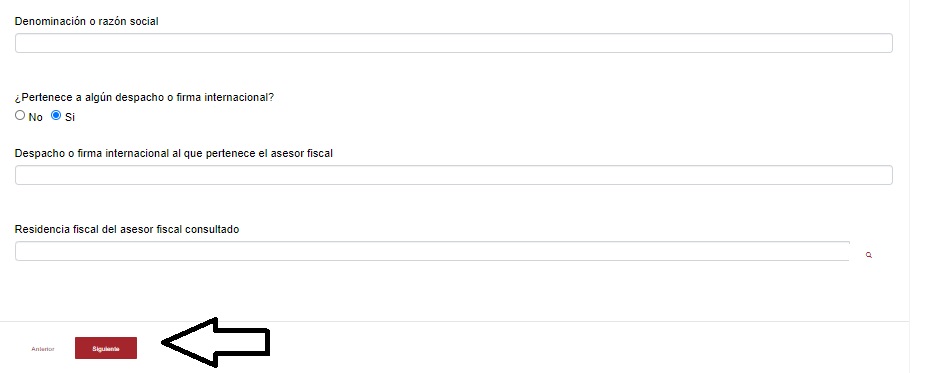

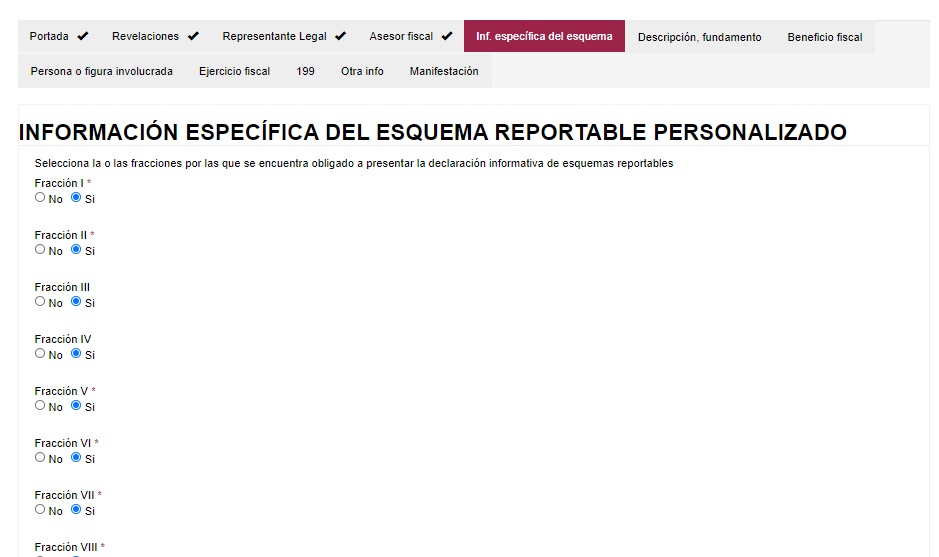

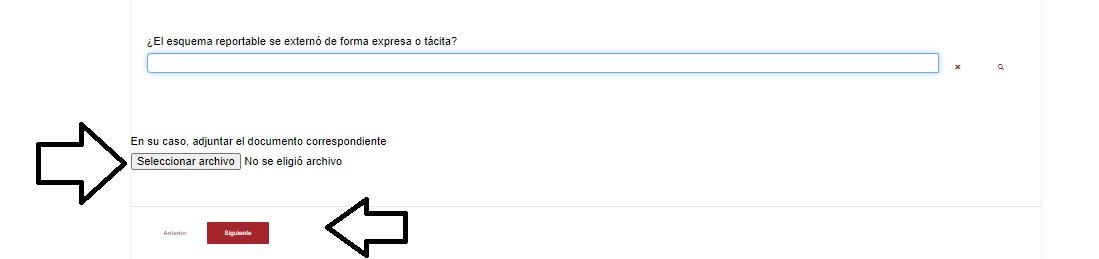

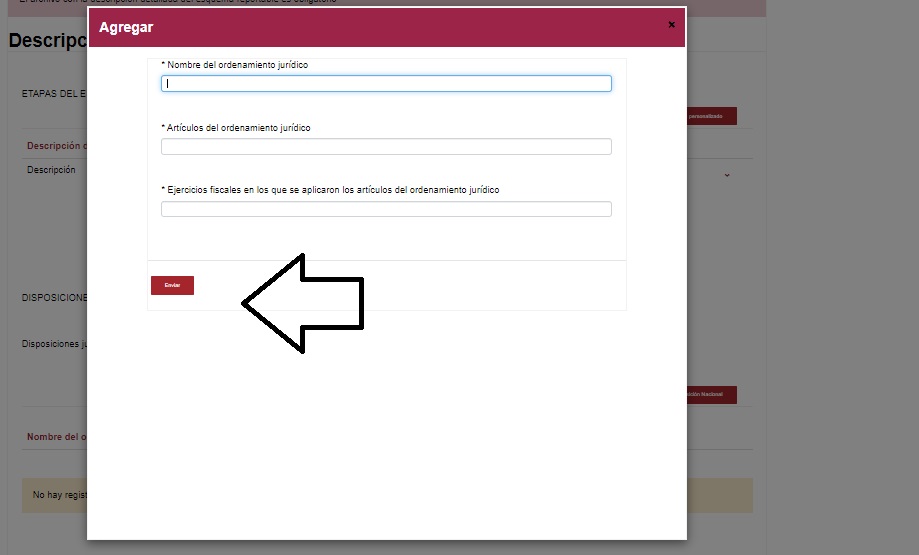

En caso de llegar a estar librado de revelar algún esquema y se deba seleccionar la opción “Sí”, el aplicativo solicitará ingresar la información específica, como se muestra en las siguientes imágenes:

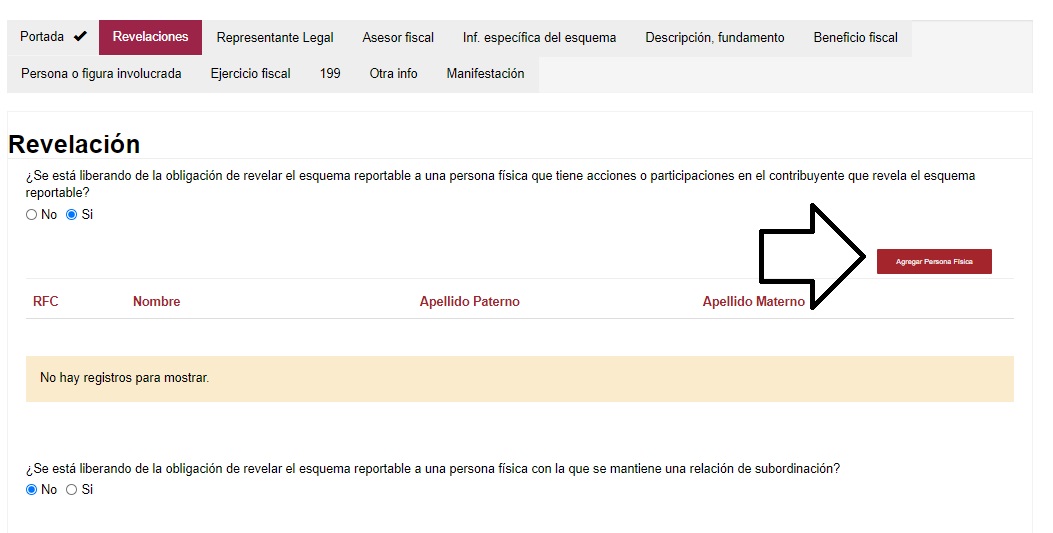

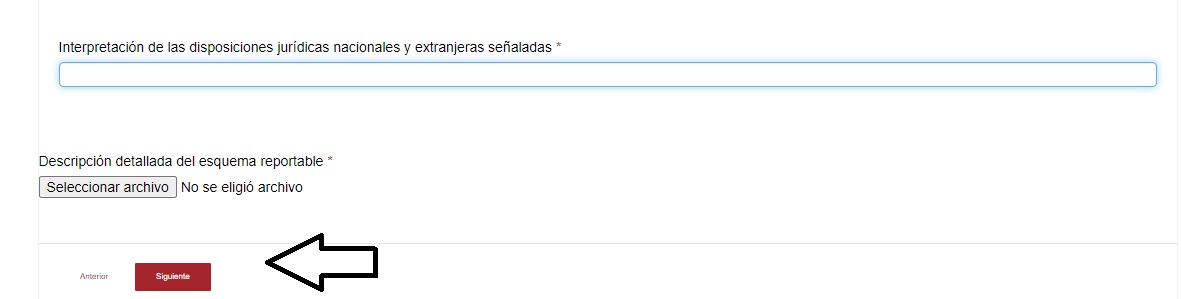

Después intentar responder la pregunta, se podrá observar que se habilita un campo en el cual se adjuntará la información que indica en las reglas de carácter general, mencionadas en la pregunta 6, recordando que deberá estar en formato PDF:

Ahorros y beneficios: La presentación de la declaración informativa para revelar esquemas reportables es una obligación, siempre y cuando el monto agregado del beneficio fiscal obtenido o que se espere obtener en México no exceda de 100 millones de pesos; no obstante, si los contribuyentes se encuentran obligados, será necesario que conozcan el aplicativo que deberán utilizar para el cumplimiento de sus obligaciones, así como las disposiciones fiscales aplicables y la información adicional por enterar en dichos esquemas reportables.

L.D. Juan José Ines Trejo

Finalidad: Analizar la liquidación de impuestos federales a través de la compensación y visualizar los supuestos en los que aún procede la compensación universal.