L.D. Joan Irwin Valtierra Guerrero

Introducción

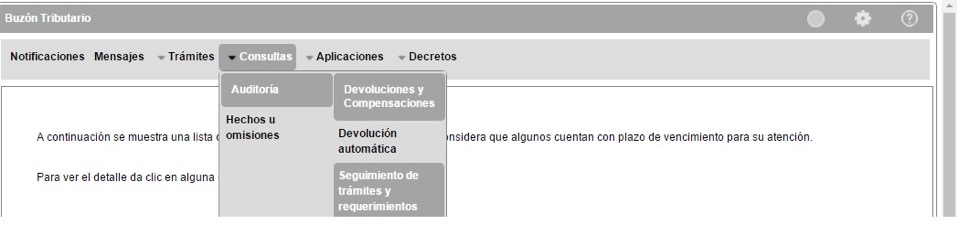

Mucho hemos hablado en artículos anteriores de los antecedentes que dieron origen a la implementación de un medio electrónico de comunicación entre las autoridades fiscales y los contribuyentes, nos referimos al Buzón Tributario, pues a partir de 2016 se han puesto en funcionamiento diversos trámites a través de este canal, con la finalidad de que los particulares se vayan familiarizando con dicho mecanismo a efecto de hacer más fácil y económica la comunicación entre el fisco y los particulares.

Derivado de lo anterior, las autoridades fiscales ya llevan a cabo notificaciones por este medio electrónico de actos administrativos que pueden ser recurribles como la imposición de alguna multa, la resolución a una solicitud de devolución, entre otros. Por ello, en el presente artículo veremos el procedimiento de las denominadas notificaciones electrónicas a efecto de conocer cómo se llevan a cabo para que el contribuyente tenga total conocimiento de dichos actos procesales y no se encuentre en desventaja ante el fisco.

Concepto de notificación

Antes de entrar a ver el procedimiento de una notificación electrónica es importante recordar el significado de la palabra notificar. De conformidad con el Diccionario de la lengua española notificar significa: “Dar noticia de algo o hacerlo saber con propósito cierto”; en el ámbito jurídico de la misma fuente tenemos la siguiente definición: “Comunicar formalmente a su destinatario una resolución administrativa o judicial”.

En ese orden de ideas, podemos definir a la notificación como la acción de dar a conocer a un particular cierta noticia que le interesa sólo a él por medio de un acto formal previsto en una norma adjetiva publicada con anterioridad.

Apoyándonos en un criterio emitido por el Poder Judicial Federal tenemos la siguiente definición:

__________________________________________________________________________________________________

Época: Octava Época

Registro: 218383

Instancia: Tribunales Colegiados de Circuito

Tipo de Tesis: Aislada

Fuente: Semanario Judicial de la Federación

Tomo X, Octubre de 1992

Materia(s): Administrativa

Tesis:

Página: 466

TÉRMINOS. CONCEPTO DE NOTIFICACIÓN PARA EFECTOS DEL CÓMPUTO DE LOS.- La notificación es un acto procesal vinculado a la garantía de audiencia consagrada en el artículo 14 constitucional. Del contenido de este precepto se infiere el propósito del Constituyente, de que ninguna persona pueda ser afectada en su vida, libertad, propiedades, posesiones o derechos, sin haber tenido oportunidad de defenderse en forma adecuada. Por derivación de ese principio constitucional, el acto procesal de notificación debe entenderse como el medio específico a través del cual se produzca la certeza de que el particular afectado por el acto que se le notifica tuvo pleno conocimiento del mismo, lo que supone que sea de tal manera claro, fidedigno y completo, que se encuentre en posibilidad de defenderse de él. Esto explica que, jurídicamente, sólo se puede hablar de notificación cuando se han cumplido los dos momentos de la misma: el dar a conocer conforme a las reglas procesales respectivas el acto o resolución y el que surta sus efectos. Consecuentemente, cuando la ley señala que algún acto se debe realizar dentro de un término contado a partir de la fecha de notificación correspondiente, debe entenderse que el cómputo de ese término sólo podrá hacerse después de que la notificación se perfecciona jurídicamente, o sea, cuando surte sus efectos.

(El uso de negrillas dentro del texto es nuestro.)

__________________________________________________________________________________________________

Entonces para que se tenga esa certeza de que el particular tenga conocimiento de la actuación de la autoridad deberá perfeccionar la realización de dicho acto procesal, y es precisamente lo que buscan asegurar las autoridades fiscales a través de las notificaciones por medio del Buzón Tributario.

Marco legal de las notificaciones electrónicas

El acto procesal de la notificación que realice cualquier autoridad deberá respetar los derechos fundamentales de legalidad, seguridad jurídica y debido proceso contenidos en los artículos 14 y 16 de la Constitución Política de los Estados Unidos Mexicanos, donde se señala que para que un particular sea molestado en su persona deberá respetarse el estado de derecho, además de que nadie puede ser molestado en su persona, familia, domicilio, papeles o posesiones, sino en virtud de mandamiento escrito de la autoridad competente, que funde y motive la causa legal del procedimiento.

En dicho mandamiento escrito deberá estar perfectamente descrito el acto administrativo de que se trate, y para ello se deberá efectuar la notificación correspondiente, por ello, es importante para las autoridades asegurarse que el acto que dé inicio a sus actuaciones se lleve a cabo sin margen de error.

En el siguiente cuadro veremos las disposiciones legales aplicables a estos principios y los relativos a las notificaciones electrónicas en términos del Código Fiscal de la Federación (CFF) y su reglamento.

| Cuerponormativo | Artículos | Descripción |

| Constitución | 14 y 16 | Atendiendo a los principios del debido proceso y seguridad jurídica:• Nadie podrá ser privado de la libertad o de sus propiedades, posesiones o derechos, sino mediante juicio seguido ante los tribunales previamente establecidos, en el que se cumplan las formalidades esenciales del procedimiento y conforme a las leyes expedidas con anterioridad al hecho.

• Nadie puede ser molestado en su persona, familia, domicilio, papeles o posesiones, sino en virtud de mandamiento escrito de la autoridad competente, que funde y motive la causa legal del procedimiento. |

| CFF | 17-K, fracción I y 134,fracción I | • Las personas físicas y morales inscritas en el Registro Federal de Contribuyentes tendrán asignado un Buzón Tributario, consistente en un sistema de comunicación electrónico ubicado en la página de internet del Servicio de Administración Tributaria (SAT), a través del cual:

• Las notificaciones de los actos administrativos se harán:

La notificación electrónica de documentos digitales se realizará en el Buzón Tributario conforme las reglas de carácter general que para tales efectos establezca el SAT. |

| Reglamento del Código Fiscal de la Federación (RCFF) | 11 | • Para los efectos del artículo 17-K, fracción I, del CFF, en caso de que el contribuyente ingrese a su Buzón Tributario para consultar los documentos digitales pendientes de notificar en día u hora inhábil, generando el acuse de recibo electrónico, la notificación se tendrá por practicada al día hábil siguiente. |

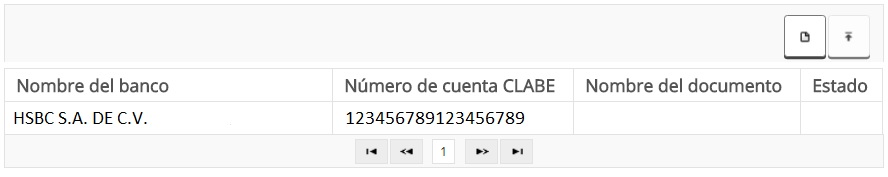

Procedimiento de notificaciones por Buzón Tributario

El procedimiento de la notificación por medio del Buzón Tributario viene descrito en la fracción I del ya mencionado artículo 134 del CFF, en este caso lo vamos analizar a efecto de que quede comprendido dicho procedimiento.

Los actos administrativos que pueden ser notificados por medio del Buzón Tributario son los siguientes:

• Citatorios.

• Requerimientos para el cumplimiento de obligaciones fiscales.

• Requerimientos de documentación o información relacionada con promociones realizadas por los particulares o con actos de fiscalización.

• Actos administrativos recurribles como determinación de créditos fiscales, la negativa a una solicitud de devolución, entre otros.

A continuación detallaremos el procedimiento que emplea la autoridad para notificar por medio del Buzón Tributario:

1. Aviso al contribuyente

Previo a la notificación del acto de que se trate, las autoridades fiscales darán aviso al contribuyente por medio de un mensaje que será enviado al correo electrónico que éste haya dado de alta en el Buzón Tributario, con la finalidad de informarle que cuenta con un plazo de tres días para consultar la notificación del acto administrativo de que se trate. El mensaje que es enviado al correo electrónico se muestra de la siguiente forma:

Como puedes observar claramente en este ejemplo, el mensaje hace mención de un acto administrativo, los cuales ya mencionamos previamente que pueden ser notificados por esta vía.

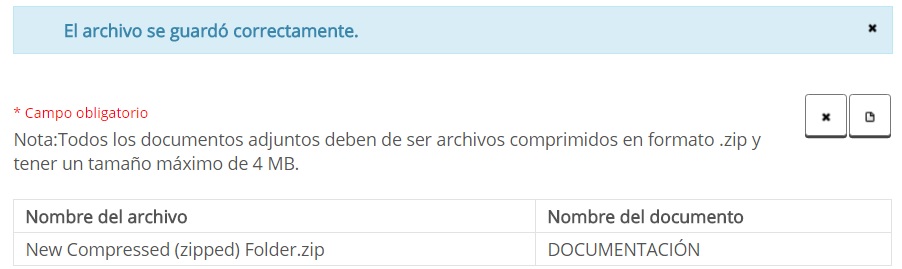

El correo tiene un archivo adjunto en formato PDF que contiene la descripción del aviso electrónico de notificación donde se detalla la hora del mismo y las disposiciones legales aplicables.

Ejemplo del aviso electrónico de notificación pendiente en el Buzón Tributario

2. Ingresar al Buzón Tributario

Una vez que el contribuyente tiene conocimiento del aviso podrá ingresar inmediatamente a consultar la notificación pendiente.

Una vez que se elige la opción aparecerán los detalles del o los actos administrativos pendientes de notificar, debiendo elegir la opción “Documento”, se mostrará un mensaje antes de firmar la notificación, se da clic en “Aceptar”.

3. Generación del acuse de recibo electrónico

Finalmente se habilitará el recuadro para que se introduzcan los datos de la firma electrónica del contribuyente, pues recordemos que tiene los mismos efectos de una firma autógrafa, y el hecho de plasmarla corrobora la autenticidad del contribuyente y se generará el acuse de recibo electrónico.

Ejemplo de acuse de recibo electrónico

Podemos concluir que se generan tres documentos cuando se llevan a cabo las notificaciones por el Buzón Tributario, dichos documentos son:

1. Aviso electrónico de notificación pendiente en el Buzón Tributario.

2. Acuse de recibo electrónico.

3. Acto administrativo que se notifica, por ejemplo, resoluciones administrativas, multas, requerimientos, etcétera

Cuándo se tendrá por realizada la notificación

La notificación se tendrá por realizada cuando se genere el acuse de recibo electrónico en el que conste la fecha y hora en que el contribuyente se autenticó con su e.firma para abrir el documento a notificar.

Recordemos que el contribuyente cuenta con un plazo de tres días hábiles para abrir el documento digital pendiente de notificar en el Buzón Tributario, contado a partir del día siguiente al envío del aviso enviado al correo electrónico. En caso de que no abra el documento digital en dicho plazo, la notificación del acto administrativo se tendrá por realizada al cuarto día, en términos del artículo 134, fracción I, séptimo párrafo, del CFF.

Ejemplo: El aviso de la notificación pendiente se envió al correo electrónico del contribuyente el 23 de mayo de 2016.

| MAYO 2016 | ||||||

| L | M | M | J | V | S | D |

| 1 | ||||||

| 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 9 | 10 | 11 | 12 | 13 | 14 | 15 |

| 16 | 17 | 18 | 19 | 20 | 21 | 22 |

| 23 * | 24**(Día 1) | 25(Día 2) | 26(Día 3) | 27***(Día 4) | 28 | 29 |

| 30 | 31 | |||||

* Se envía el aviso al correo electrónico del contribuyente.

** Inicia el cómputo de los tres días hábiles para abrir el documento pendiente de notificar.

*** En caso de no haber abierto el documento se tendrá por notificado al contribuyente y se generará en automático el acuse de recibo electrónico.

Horario para realizar las notificaciones por Buzón Tributario

En términos de la regla 2.12.2. de la Resolución Miscelánea Fiscal 2016 (RMF-16) publicada en el Diario Oficial de la Federación (DOF) el 23 de diciembre de 2015, el SAT realizará notificaciones a través del Buzón Tributario en el horario comprendido de las 9:30 a las 18:00 horas (de la Zona Centro de México).

En caso de que el acuse de recibo se genere en día u hora inhábil, la notificación se tendrá por realizada a partir de las 9:30 horas (Zona Centro de México) del día hábil siguiente.

Cuándo surtirán efectos

las notificaciones

Recordemos que en términos del artículo 135 del CFF, las notificaciones surtirán efecto al día hábil siguiente en que fueron hechas, independientemente de cómo hayan sido realizadas, además se deberá proporcionarse al interesado copia del acto administrativo que se notifique.

Conclusión

Como puedes observar, las notificaciones que se realicen por el Buzón Tributario tendrán una mayor eficacia, generándoles un gran beneficio económico y procesal a las autoridades fiscales para sus gestiones administrativas.

En cuanto a los particulares, éstos tendrán una mayor certeza jurídica de los trámites que sean parte, pues este mecanismo asegura que el acto administrativo de que se trate llegue a su destinatario, con la ventaja de que serán avisados con antelación a la notificación del mismo.