Primera parte

L.D. Juan José Ines Trejo

Finalidad: Conocer la forma de llevar a cabo la solicitud de reducción de multas a través del portal electrónico del Servicio de Administración Tributaria (SAT), cumpliendo con los requisitos necesarios para este trámite.

Orientado a: Contadores, abogados, asesores fiscales, estudiantes, público en general, así como a cualquier persona interesada en el tema.

Consideraciones: El artículo 74 del Código Fiscal de la Federación (CFF) prevé que la Secretaría de Hacienda y Crédito Público (SHCP) podrá reducir hasta el 100% las multas por infracción a las disposiciones fiscales y aduaneras, inclusive las determinadas por el propio contribuyente, para lo cual el SAT establecerá las reglas de carácter general en la Resolución Miscelánea Fiscal (RMF) los requisitos y supuestos por los cuales procederá la reducción, así como la forma y plazos para el pago de la parte no reducida.

La solicitud de reducción se podrá efectuar a través del aplicativo denominado Mi Portal, y en el mismo podrán ser enviados los documentos correspondientes con la finalidad de cumplir con los requisitos de la RMF; sin embargo, es relevante considerar que no en todos los supuestos es procedente la reducción manifestada, por lo que es necesario identificar los supuestos de procedencia.

Fundamento jurídico: Artículo del 74 del CFF; reglas 2.14.5, 2.14.6, 2.14.8, 2.14.9 de la RMF-2022, y 2.14.5, 2.14.7, 2.14.15 de la Primera Versión anticipada de la Séptima Resolución de Modificaciones a la RMF-2022.

Análisis del texto

- ¿En qué consiste la solicitud para la reducción de multas?

R: Es una solicitud que se realiza ante la autoridad fiscal (SAT) con la finalidad de que se otorgue una reducción a las multas por infracción a las disposiciones fiscales y aduaneras, inclusive las determinadas por el propio contribuyente.

- ¿Es posible solicitar la reducción de una multa al 100%?

R: Efectivamente, así lo manifiesta el artículo 74 del CFF, y a su letra manifiesta lo siguiente:

Artículo 74. La Secretaría de Hacienda y Crédito Público podrá reducir hasta el 100% las multas por infracción a las disposiciones fiscales y aduaneras, inclusive las determinadas por el propio contribuyente, para lo cual el Servicio de Administración Tributaria establecerá, mediante reglas de carácter general, los requisitos y supuestos por los cuales procederá la reducción, así como la forma y plazos para el pago de la parte no reducida.

La solicitud de reducción de multas en los términos de este artículo, no constituirá instancia y las resoluciones que dicte la Secretaría de Hacienda y Crédito Público al respecto no podrán ser impugnadas por los medios de defensa que establece este Código.

La solicitud dará lugar a la suspensión del procedimiento administrativo de ejecución, si así se pide y se garantiza el interés fiscal.

Sólo procederá la reducción de multas que hayan quedado firmes, siempre que un acto administrativo conexo no sea materia de impugnación, o bien, de un procedimiento de resolución de controversias establecido en los tratados para evitar la doble tributación de los que México es parte.

(El uso de negrillas dentro del texto es nuestro.)

- De acuerdo con la RMF-2022, ¿cuáles son los supuestos en que se puede solicitar la reducción de multas que se manifiesta en el artículo 74 del CFF?

R: De conformidad con las reglas 2.14.5 de la RMF-2022 y 2.14.5 de la primera versión anticipada de la Séptima Resolución de Modificaciones a la RMF-2022, los supuestos por los cuales se podrá solicitar la reducción de multas, conforme al artículo 74 del CFF, son los siguientes:

- Por infracción a las disposiciones fiscales y aduaneras, determinadas e impuestas por las autoridades competentes.

- Impuestas o determinadas con motivo de la omisión de contribuciones del comercio exterior.

- Autodeterminadas por el contribuyente.

- Por declarar pérdidas fiscales mayores a las realmente sufridas que, al ser disminuidas en las declaraciones del impuesto sobre la renta (ISR) de ejercicios posteriores al revisado por la autoridad, den como consecuencia la presentación de declaraciones complementarias respectivas con pago del ISR omitido actualizado y sus accesorios.

- Impuestas a ejidatarios, comuneros, pequeños propietarios, colonos, nacionaleros; o tratándose de ejidos, cooperativas con actividades empresariales de agricultura, ganadería, pesca o silvicultura, unión, mutualidad, organización de trabajadores o de empresas que pertenecen mayoritaria o exclusivamente a los trabajadores, constituidas en los términos de las leyes mexicanas.

- Por incumplimiento a las obligaciones fiscales federales a contribuyentes que tributan en los títulos II, III y IV de la Ley del Impuesto sobre la Renta (LISR) y de comercio exterior, distintas a las obligaciones de pago en dichas materias.

- ¿Cuáles son las multas por las cuales no procede la reducción de acuerdo con el artículo 74 del CFF?

R: De acuerdo con la regla 2.14.6 de la RMF-2022, las multas por las cuales no procede la reducción de multas del artículo 74 del CFF, son:

- De contribuyentes que estén o hayan estado sujetos a una causa penal en la que se haya dictado sentencia condenatoria por delitos de carácter fiscal y ésta se encuentre firme; en el caso de personas morales, el representante legal o representantes legales o los socios y accionistas o cualquier persona que tenga facultades de representación no deberán estar vinculadas a un procedimiento penal en las que se haya determinado mediante sentencia condenatoria firme su responsabilidad por la comisión de algún delito fiscal en términos del artículo 95 del CFF.

- Aquellas que no se encuentren firmes, salvo cuando el contribuyente las haya consentido.

- Se entenderá que hay consentimiento cuando realiza la solicitud de reducción conforme al artículo 74 del CFF antes que fenezcan los plazos legales para su impugnación, o cuando decide corregirse fiscalmente antes de que sea liquidado el adeudo por la autoridad revisora.

- Que sean conexas con un acto que se encuentre impugnado, o bien, que sea materia de un procedimiento de resolución de controversias establecido en los tratados para evitar la doble tributación de los que México es parte.

- De contribuyentes que sus datos como nombre, denominación o razón social y clave en el Registro Federal de Contribuyentes (RFC) estén o hayan estado publicados en términos del artículo 69-B del CFF.

- De contribuyentes que se encuentren como no localizados en el RFC.

- Tratándose de multas por infracciones contenidas en disposiciones que no sean fiscales o aduaneras.

- Tratándose de multas en las que el contribuyente haya solicitado la suspensión del procedimiento administrativo de ejecución, se haya autorizado la reducción conforme al artículo 74 del CFF y no hubiera sido cubierta la parte no reducida dentro del plazo otorgado.

- Respecto de multas que la autoridad fiscal haya autorizado su reducción conforme al artículo 74 del CFF y ésta no haya surtido efectos porque el contribuyente no realizó el pago de la parte no reducida en el plazo otorgado.

- Tratándose de multas que deriven de actos u omisiones que impliquen la existencia de agravantes en la comisión de infracciones en términos del artículo 75 del CFF.

- ¿Cuáles son las condiciones para que surta efectos la reducción de multas conforme al artículo 74 del CFF?

R: Las condiciones para que surta efectos la reducción de multas conforme al artículo 74 del CFF se localizan en la regla 2.14.7 de la primera versión anticipada de la Séptima Resolución de Modificaciones a la RMF-2022, que a su letra manifiesta:

Condiciones para que surta efectos la reducción de multas conforme al artículo 74 del CFF

2.14.7. Para los efectos del artículo 74 del CFF, la reducción de las multas a que se refiere la regla 2.14.5. surtirá efectos, de conformidad con lo siguiente:

I. Tratándose de multas que se deban pagar con motivo del ejercicio de facultades de comprobación:

a) Una vez que el contribuyente haya realizado el pago de los impuestos propios, retenidos o trasladados y sus accesorios, así como, en su caso, la parte no reducida de la multa determinada por el contribuyente en vía de autocorrección, dentro del plazo de tres días siguientes a la notificación de la resolución en que se autorice la solicitud cuando se encuentre en ejercicio de facultades de comprobación o de diez días posteriores a la notificación señalada, cuando se trate de multas determinadas mediante resolución.

b) Cuando el contribuyente cumpla con la totalidad de las parcialidades o el pago diferido autorizado, según sea el caso.

II. Tratándose de multas por incumplimiento a obligaciones fiscales federales distintas a las de pago:

a) Cuando el pago del importe de la parte no reducida, actualizado en términos del artículo 70 del CFF, se realice dentro de los diez días siguientes a la notificación de la resolución de autorización de la reducción, en los demás casos.

b) En los casos que proceda, cuando el contribuyente cumpla con la totalidad de las parcialidades o el pago diferido autorizado, según sea el caso.

CFF: 70, 74; RMF-2022: 2.14.5, 2.14.13.

- Si al contribuyente se le niega la reducción por tener su domicilio como no localizado, ¿podrá solicitar nuevamente la reducción de su multa cuando regularice su situación?

R: Efectivamente, se podrá solicitar nuevamente la solicitud de reducción una vez que el contribuyente tenga su domicilio como localizado, esto de acuerdo con lo dispuesto en la regla 2.14.8 de la RMF-2022, que señala:

Solicitud de reducción de multas conforme al artículo 74 del CFF

2.14.8. Para los efectos del artículo 74 del CFF los contribuyentes que soliciten la reducción de multas, deberán presentar su solicitud mediante buzón tributario acompañando escrito que cumpla con los requisitos señalados en las fichas de trámite 149/CFF “Solicitud de reducción de multas conforme al artículo 74 del CFF” o 200/CFF “Solicitud de reducción de multas conforme al artículo 74 del CFF, a contribuyentes sujetos a facultades de comprobación” contenidas en el Anexo 1-A, según corresponda.

Cuando dichas solicitudes no cumplan con todos los requisitos señalados en la ficha de trámite, la autoridad fiscal requerirá al contribuyente para que en un plazo de diez días se presente la información y/o documentación faltante u otra que se considere necesaria, con el apercibimiento que, en caso de no presentarla dentro de dicho plazo, se tendrá por no interpuesta su solicitud.

Lo anterior, no será impedimento para que el contribuyente presente una nueva solicitud cuando lo considere conveniente.

La presentación de la solicitud de reducción de multas conforme al artículo 74 del CFF dará lugar a la suspensión del procedimiento administrativo de ejecución en contra de los créditos fiscales, cuando así lo solicite el contribuyente y siempre que garantice el interés fiscal de la totalidad de los adeudos.

Tratándose de créditos fiscales cuya administración corresponda a las entidades federativas en términos de los convenios de colaboración administrativa en materia fiscal federal, estas definirán la forma de presentación de las solicitudes de reducción de multas conforme al artículo 74 del CFF, garantizando en todo momento que los contribuyentes cumplan con los requisitos de la presente regla en relación con el artículo 74 del CFF.

CFF: 18, 19, 74, 95; RMF-2022: 2.14.6.

(El uso de negrillas dentro del texto es nuestro.)

- ¿Es posible solicitar el pago a plazos de multas no reducidas con base en el artículo 74 del CFF?

R: Es correcto, de acuerdo con la regla 2.14.9 de la RMF-2022, se podrá realizar el pago a plazos de las multas no reducidas conforme al artículo 74 del CFF; a su letra, la citada regla manifiesta:

Solicitud de pago a plazos de las multas no reducidas conforme al artículo 74 del CFF

2.14.9. Para los efectos del artículo 74 del CFF, los contribuyentes que soliciten la reducción de multas, podrán optar por pagar a plazos ya sea en parcialidades o en forma diferida, en su caso, la parte de las multas no reducidas, así como las contribuciones, omitidas actualizadas y sus accesorios y/o los aprovechamientos y sus accesorios distintos a los que se causen con motivo de la importación y exportación, siempre y cuando dicha petición se haga en conjunto de conformidad con lo siguiente:

I. Presentar su solicitud de conformidad con lo dispuesto en los artículos 66 y 66-A del CFF, 65 de su Reglamento y la regla 2.14.8. y la ficha de trámite 103/CFF “Solicitud de autorización para pagar adeudos en parcialidades o diferido”, contenida en el Anexo 1-A.

II. La ADR o, en su caso, la entidad federativa enviará al contribuyente o a su representante legal, a través de los medios señalados en el artículo 134 del CFF la resolución de autorización de reducción de multas conforme al artículo 74 del CFF con pago a plazos y el FCF (línea de captura) para que realice el pago de cuando menos el 20% inicial del total de las contribuciones omitidas actualizadas y sus accesorios y/o de los aprovechamientos y sus accesorios distintos a los que se causen con motivo de la importación o exportación de bienes o servicios que se hayan autorizado a pagar a plazos, o bien, en aquellos casos en que el contribuyente deba presentar declaraciones para autodeterminarse o autocorregirse, el sistema de declaraciones y pagos le generará una línea de captura para cubrir el pago inicial del 20%, la cual deberá anexar a su solicitud de autorización de pago a plazos, junto con el comprobante de la realización de este pago, para que la autoridad lo considere, y si habiendo efectuado los cálculos determina una diferencia por cubrir del pago inicial, le remitirá al contribuyente el FCF para que proceda a pagar dicha diferencia.

III. El contribuyente deberá pagar cuando menos el 20% del total de las contribuciones omitidas actualizadas y sus accesorios y/o los aprovechamientos y sus accesorios distintos a los que se causen con motivo de la importación y exportación de bienes o servicios que se hayan autorizado a pagar a plazos, dentro de un plazo máximo de cinco días hábiles posteriores a aquel en que surta efectos la notificación de la autorización de la reducción de multas conforme al artículo 74 del CFF con pago a plazos.

IV. El importe parcializado, deberá pagarse en un plazo no mayor a doce meses tratándose de pago diferido y no mayor a 36 meses cuando se trate de pago en parcialidades.

Para estos efectos, una vez pagado cuando menos el 20% del total de las contribuciones omitidas actualizadas y sus accesorios y/o los aprovechamientos y sus accesorios distintos a los que se causen con motivo de la importación y exportación que se hayan autorizado a pagar a plazos, la ADR o, en su caso, la entidad federativa, para adeudos determinados remitirá por los mismos medios señalados en la fracción anterior, los FCF de las parcialidades autorizadas, considerando la fecha del pago inicial del 20% señalado.

V. En caso que, el contribuyente no cubra la totalidad del crédito por concepto de contribuciones omitidas actualizadas y sus accesorios y/o los aprovechamientos y sus accesorios distintos a los que se causen con motivo de la importación o exportación de bienes o servicios en los plazos señalados en la fracción anterior o se actualice alguna causal de revocación de la autorización del pago a plazos contenida en la fracción IV del artículo 66-A del CFF, se emitirá resolución de revocación de dicha autorización, la reducción de multas conforme al artículo 74 del CFF de multas no surtirá sus efectos y se cobrarán las diferencias mediante el procedimiento administrativo de ejecución.

VI. El pago en parcialidades no procederá tratándose de contribuciones y aprovechamientos que se causen con motivo de la importación y exportación de bienes o servicios, en los términos del artículo 66-A, fracción VI, inciso b) del CFF.

VII. Las contribuciones omitidas actualizadas y sus accesorios y/o los aprovechamientos y sus accesorios que se causen con motivo de la importación o exportación de bienes o servicios que no sean susceptibles de autorización para efectuar el pago a plazos, así como la parte no reducida de la multa deberán pagarse dentro del plazo otorgado para ello.

CFF: 66, 66-A, 74; RCFF: 65; RMF-2022: 2.14.8.

- ¿Cuáles son los pasos a seguir para llevar a cabo la presentación de la solicitud de reducción de multas conforme al artículo 74 del CFF?

R: La solicitud de reducción de multa, conforme a lo dispuesto en el artículo 74 del CFF, se efectuará de acuerdo con lo manifestado en la ficha de trámite 149/CFF del Anexo 1-A de la RMF-2022, misma que se transcribe a continuación:

| 149/CFF Solicitud de reducción de multas conforme al artículo 74 del CFF | ||||||

| Trámite Servicio | Descripción del trámite o servicio | Monto | ||||

| Solicita la reducción de multas por infracciones a las disposiciones fiscales y aduaneras pendientes de cubrir. | ||||||

Costo: | ||||||

| ¿Quién puede solicitar el trámite o servicio? | ¿Cuándo se presenta? | |||||

| Personas físicas. Personas morales. | A partir del día siguiente a aquél en que se conozcan los importes de las multas, si se está practicando una auditoría, o bien, a partir del día siguiente a aquél en el que se notifique la resolución que contenga las multas fiscales. | |||||

| ¿Dónde puedo presentarlo? | En el Portal del SAT: https://www.sat.gob.mx/tramites/operacion/17503/solicita-la-reduccion-de-tus-multas En las Oficinas de Recaudación del SAT ubicadas en los domicilios señalados en la siguiente liga: https://www.sat.gob.mx/personas/directorio-nacional-de-modulos-de-servicios-tributarios Los días y horarios siguientes: Lunes a Viernes de 8:30 a 15:00 hrs. en la Oficialía de partes de Recaudación | |||||

| INFORMACIÓN PARA REALIZAR EL TRÁMITE O SERVICIO | ||||||

| ¿Qué tengo que hacer para realizar el trámite o servicio? | ||||||

| En el Portal del SAT: 1. Ingresa en la liga del apartado de ¿Dónde puedo presentarlo? 2. Registra en Mi Portal, tu RFC y Contraseña y elige Iniciar Sesión. 3. Selecciona las opciones: Servicios por Internet/Servicio o solicitudes/Solicitud y requisita el formulario conforme a lo siguiente: En el apartado Descripción del Servicio, en la pestaña Trámite selecciona la opción REDUCCIÓN DE MULTAS 74 CFF; en Dirigido a: Servicio de Administración Tributaria; en Asunto: Reducción de Multas 74 CFF; en Descripción: Solicitud de reducción de multas conforme al artículo 74, señala brevemente el motivo, el o los periodos y monto(s) de las multas por las que solicitas la reducción; en Adjuntar Archivo: Elige en Examinar y selecciona los documentos digitalizados y comprimidos en formato ZIP que contienen la información que subirás señalados en el apartado de ¿Qué requisitos debo cumplir? y elige Cargar, selecciona Enviar, se genera el acuse de recepción que contiene el número de folio de la solicitud y tu acuse de recibo con el que puedes dar seguimiento a tu aviso, imprímelo o guárdalo. 4. Revisa tu solicitud en un plazo de 10 días hábiles para verificar si se solicitó información adicional, en caso de ser así, contarás con 10 días hábiles para entregarla, si excedes ese plazo es necesario ingresar nuevamente tu solicitud. 5. Para verificar la respuesta a tu solicitud, ingresa al Portal del SAT y con el número de folio, verifica la respuesta ingresando en la liga: https://www.sat.gob.mx/aplicacion/operacion/91727/consulta-de-servicio-o-solicitud-del-contribuyente de acuerdo a lo siguiente:

En forma Presencial: 1. Acude a la Administración Desconcentrada de Recaudación que corresponda a tu domicilio con la documentación que se menciona en el apartado ¿Qué requisitos debo cumplir? 2. Entrega la documentación solicitada al personal que atenderá tu trámite. 3. Recibe el escrito libre sellado como acuse de recibo.

| ||||||

| ¿Qué requisitos debo cumplir? | ||||||

1. Escrito libre firmado y en dos tantos, en el que se debe señalar:

Adicionalmente, deberás manifestar lo siguiente:

2. Identificación oficial, cualquiera de las señaladas en el Apartado I. Definiciones; punto 1.2. Identificaciones oficiales, comprobantes de domicilio y poderes, inciso A) Identificación oficial, del Anexo 1-A de la RMF. 3. Constancia de notificación de la resolución mediante la cual se impuso la multa. En caso de representación legal: 4. Poder notarial para acreditar la personalidad del representante legal (copia certificada y copia simple para cotejo) o carta poder firmada ante dos testigos y ratificadas las firmas ante las autoridades fiscales o fedatario público (original y copia simple para cotejo). 5. Documento notarial con el que se haya designado el representante legal para efectos fiscales, en caso de residentes en el extranjero o de extranjeros residentes en México (copia certificada y copia simple para cotejo). * Para mayor referencia, consultar en el Apartado I. Definiciones; punto 1.2. Identificaciones oficiales, comprobantes de domicilio y poderes, inciso C) Poderes, del Anexo 1-A de la RMF. | ||||||

| ¿Con qué condiciones debo cumplir? | ||||||

| Contar con Contraseña. | ||||||

| SEGUIMIENTO Y RESOLUCIÓN DEL TRÁMITE O SERVICIO | ||||||

| ¿Cómo puedo dar seguimiento al trámite o servicio? | ¿El SAT llevará a cabo alguna inspección o verificación para emitir la resolución de este trámite o servicio? | |||||

| No. | |||||

| Resolución del trámite o servicio | ||||||

| En caso de que cumplas con los requisitos y se te autorice la reducción de multas conforme al artículo 74 del CFF, la autoridad emitirá la resolución correspondiente y el formato para el pago de contribuciones federales, en caso contrario, se te proporcionará acuse de respuesta con el motivo de improcedencia, los cuales te serán notificados de manera personal en tu domicilio fiscal, en Mi Portal o ante las oficinas de la autoridad fiscal. | ||||||

| Plazo máximo para que el SAT resuelva el trámite o servicio | Plazo máximo para que el SAT solicite información adicional | Plazo máximo para cumplir con la información solicitada | ||||

| 3 meses. | 10 días hábiles. | 10 días hábiles. | ||||

| ¿Qué documento obtengo al finalizar el trámite o servicio? | ¿Cuál es la vigencia del trámite o servicio? | |||||

| Indefinida. | |||||

| CANALES DE ATENCIÓN | ||||||

| Consultas y dudas | Quejas y denuncias | |||||

Atención telefónica: desde cualquier parte del país 55 627 22 728 y para el exterior del país (+52) 55 627 22 728 Vía Chat: http://chat.sat.gob.mx

Los días y horarios siguientes: Lunes a viernes de 9:00 a 16:00 hrs. |

| |||||

| Información adicional | ||||||

| No aplica. | ||||||

| Fundamento jurídico | ||||||

| Artículos: 18, 19, 74, 134, 137 del CFF; Regla 2.14.8. de la RMF. | ||||||

Procedimiento para realizar la solicitud de reducción de multas (S1)

Ingrese al apartado del portal del SAT que manifiesta la ficha de trámite (https://www.sat.gob.mx/tramites/operacion/17503/solicita-la-reduccionde-tus-multas) y comience el siguiente procedimiento:

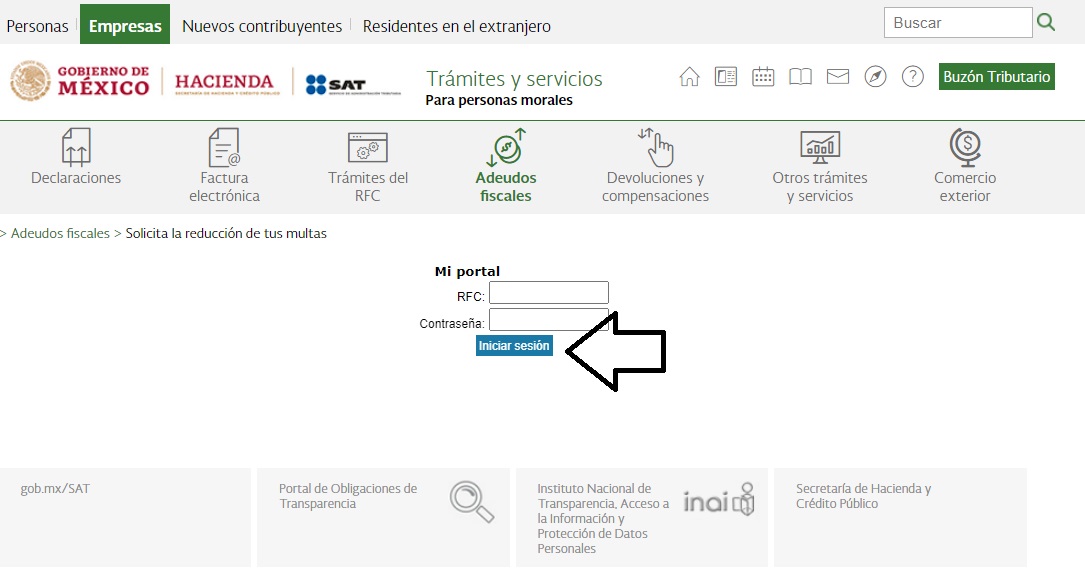

- Autentíquese con el RFC y contraseña, seguido de ello dé clic en la opción “Iniciar sesión”:

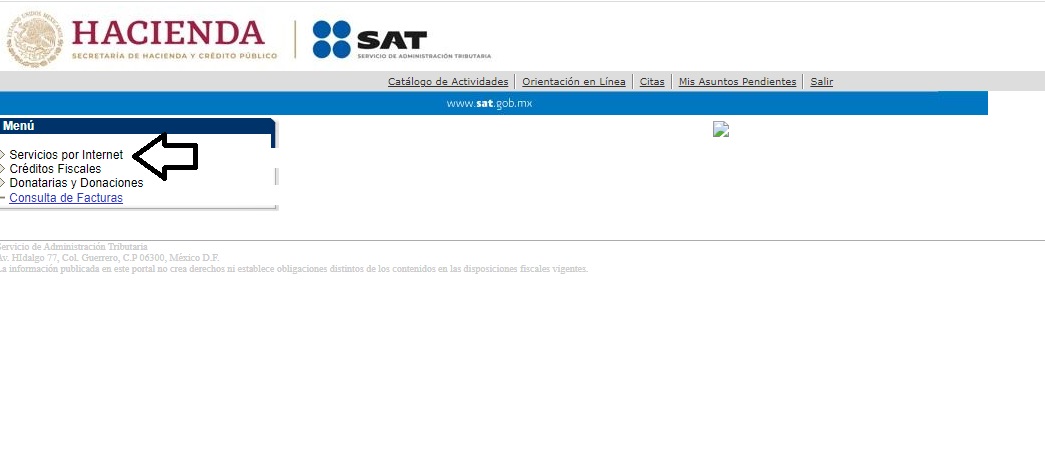

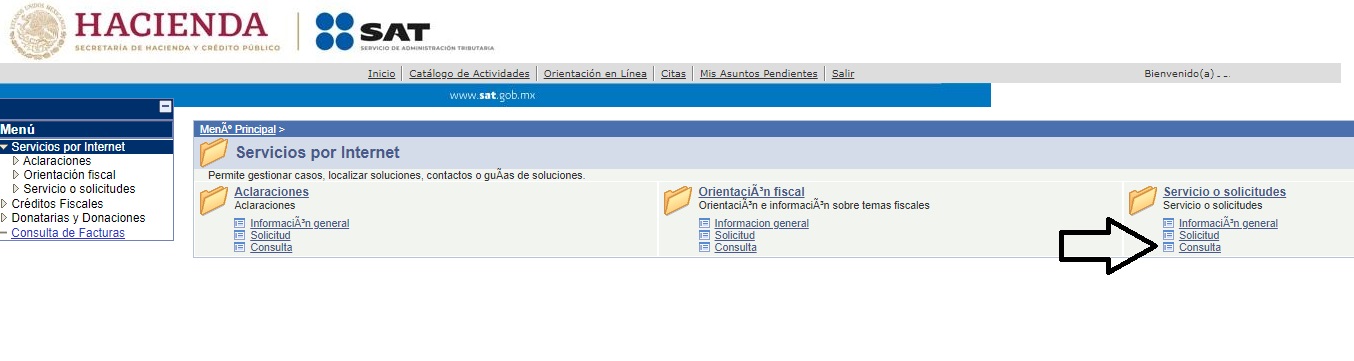

- Posiciónese en “Servicios por internet”:

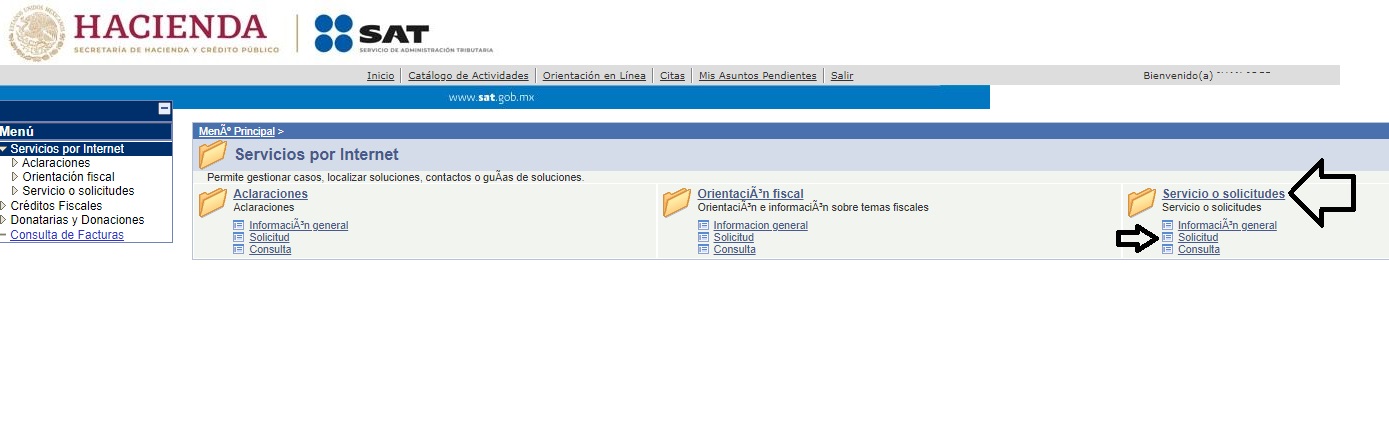

- En las opciones que se desplegaron seleccione las opciones “Servicios o solicitudes” y posteriormente “Solicitud”:

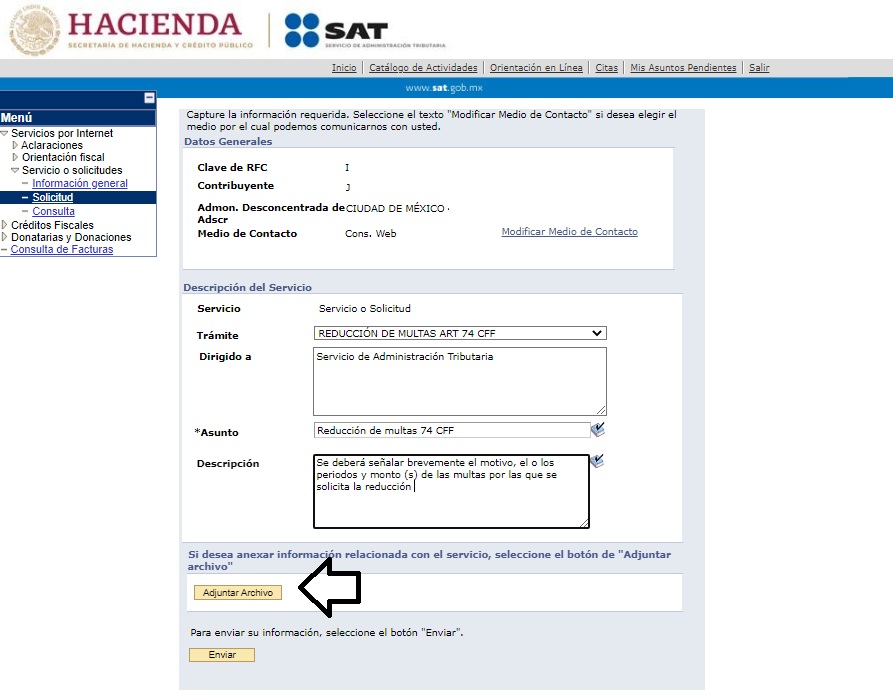

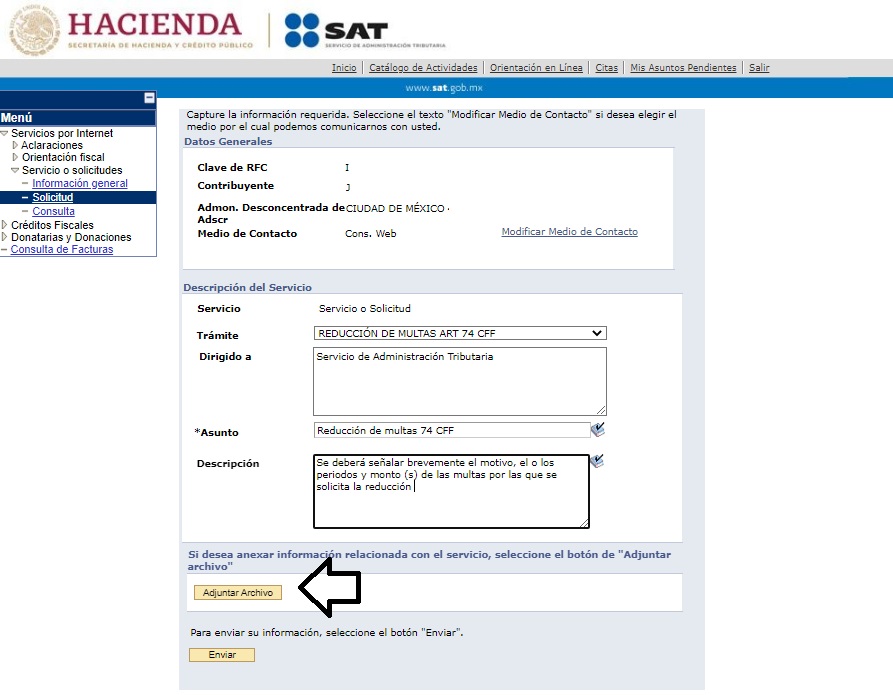

- Llene los apartados de la ventana que se desplegó, como se muestra en la siguiente imagen:

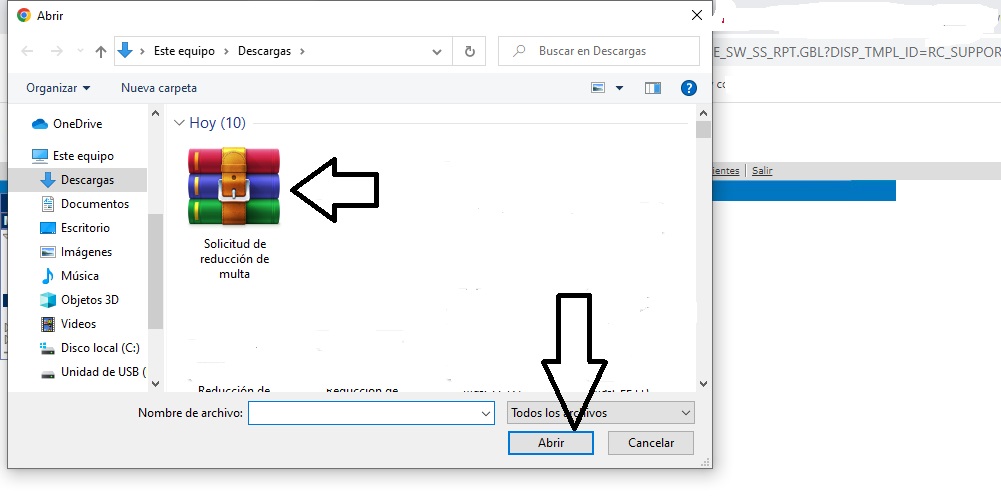

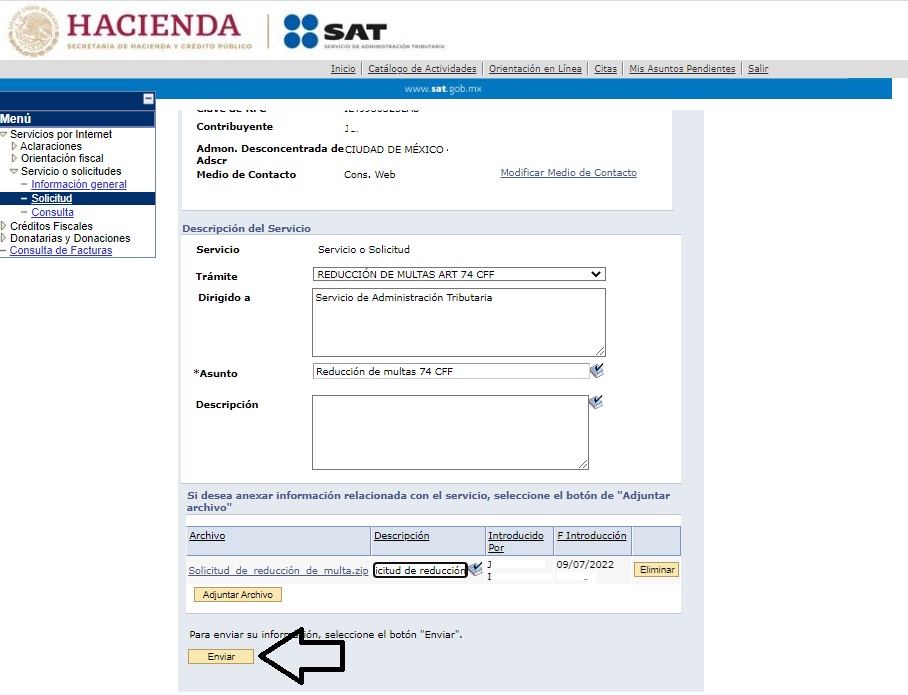

- En el apartado “Adjuntar archivo”, adjunte un escrito libre firmado en dos tantos, con los requisitos que se manifiestan en el apartado “¿Qué requisitos debo cumplir?”, de la ficha de trámite 149/CFF del Anexo 1-A de la RMF-2022, previamente manifestada, el procedimiento para adjuntar será el siguiente:

- Se podrá observar el archivo adjunto, y una vez ubicado, envíe la solicitud, para ello será necesario dar clic en la opción “Enviar”:

- La ruta a seguir para verificar la respuesta por parte de la autoridad es dentro del mismo aplicativo “Mi portal”. Una vez dentro del aplicativo será necesario dar clic en la opción “Consulta”:

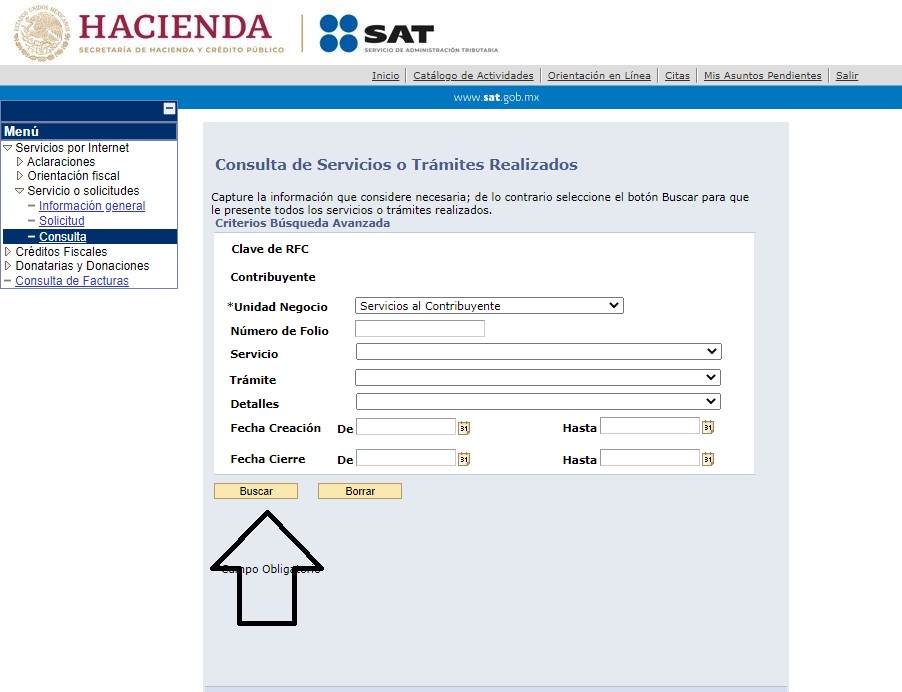

- Llene los apartados de la nueva ventana que se desplegó y dé clic en la opción “Buscar”:

- Dé clic en el número de folio que aparecerá en color azul:

- Se desplegará una ventana en la cual deberá dar clic en la opción “Imprimir respuesta”:

¿Cómo se realiza la solicitud de multas por incumplimiento de obligaciones fiscales federales distintas a las obligaciones de pago?

En la primera versión anticipada de la Séptima Resolución de Modificaciones a la RMF-2022 se adicionó la regla 2.14.15, la cual prevé el procedimiento para realizar dicha solicitud y que a su letra manifiesta lo siguiente:

Reducción de multas conforme al artículo 74 del CFF, por incumplimiento de obligaciones fiscales federales distintas a las obligaciones de pago, con motivo de la vigilancia en materia de presentación de declaraciones

2.14.15. La autoridad fiscal podrá reducir las multas derivadas del procedimiento de vigilancia de obligaciones en materia de presentación de declaraciones, a que se refiere el artículo 41 del CFF, conforme a lo siguiente:

I. Cuando la autoridad verifique que el contribuyente dio cumplimiento a la obligación requerida y la o las multas no se hubieren notificado, se considerarán reducidas al 100%.

II. Si la multa o las multas ya se hubieren notificado, también se considerarán reducidas al 100%, siempre y cuando el contribuyente haya cumplido con la obligación requerida, antes de que la autoridad hubiera iniciado el procedimiento administrativo de ejecución para su cobro.

III. Cuando la autoridad fiscal haya iniciado el procedimiento administrativo de ejecución, el porcentaje de reducción de multas se determinará conforme lo siguiente, siempre y cuando el contribuyente haya cumplido previamente con la obligación requerida:

a) La autoridad verificará los contribuyentes que se ubiquen en los supuestos establecidos en esa fracción y enviará los FCF que correspondan, los cuales contendrán las cantidades actualizadas a pagar, con el porcentaje de reducción aplicable.

b) Si los importes son cubiertos dentro de la vigencia del FCF, se entenderá que aceptó la propuesta de pago y se adhirió a este beneficio.

De no ser así la autoridad podrá iniciar o continuar, según sea el caso, con el procedimiento administrativo de ejecución.

c) El porcentaje de reducción se aplicará atendiendo a la antigüedad de la multa de que se trate, la cual se computará a partir de que haya surtido efectos su notificación y hasta la fecha de emisión del FCF, conforme a lo siguiente:

| Antigüedad | Porcentaje de reducción |

| Hasta 1 año | 90% |

| Más de 1 y hasta 2 años | 80% |

| Más de 2 y hasta 3 años | 70% |

| Más de 3 y hasta 4 años | 60% |

| Más de 4 y hasta 5 años | 50% |

| Más de 5 años | 40% |

d) Los FCF con el porcentaje aplicable de reducción le será entregado al contribuyente por buzón tributario, o a través del correo electrónico registrado como medio de contacto.

e) El contribuyente durante la vigencia de esta regla, podrá solicitar el FCF con los importes actualizados y el porcentaje de reducción que le sea aplicable, para realizar su pago.

Lo anterior podrá hacerlo desde el Portal del SAT, a través de la siguiente liga https://www.sat.gob.mx/aplicacion/32846/presenta-tu-aclaracion-como-contribuyente y después selecciona la opción Servicio o solicitudes/Solicitud/REDUCCIÓN DE MULTAS VIG 74 CFF, o bien, a través de MarcaSAT 55 627 22 728, opciones 9, 1; una vez registrada su solicitud, la autoridad fiscal le hará llegar el FCF correspondiente, a través de la cuenta de correo que al efecto proporcione.

Para obtener los beneficios a que se refiere esta regla, no será necesario que el contribuyente presente solicitud de reducción ante la autoridad fiscal.

Para los efectos de las fracciones II y III, si el contribuyente tiene interpuesto un medio de defensa en contra de las multas respectivas deberá exhibir ante la autoridad fiscal que controla su adeudo el acuse de desistimiento del mismo presentado ante la autoridad competente para obtener el beneficio de reducción que corresponda.

No será aplicable el beneficio de reducción respecto de multas derivadas de requerimientos de declaraciones omitidas que debieron presentarse en el año de calendario en curso, así como respecto de multas que deriven de la presentación de declaraciones complementarias presentadas dentro de los seis meses siguientes a la fecha en que se presentó la declaración por la cual se impuso la multa, conforme a lo previsto en el artículo 82, fracción I, inciso a), del CFF.

CFF: 74.

Ahorros y beneficios: Para realizar la solicitud de reducción de multas, es necesario cumplir con la totalidad de los requisitos que se han manifestado en el presente taller, en caso de no contar con la totalidad de dichos requisitos, la autoridad fiscal negará la solicitud correspondiente y/o negar la petición que se realice; por lo tanto, es estrictamente indispensable que al ingresar la solicitud desde el portal del SAT, se sigan todos los pasos manifestados previamente y así obtener una respuesta favorable por parte de la autoridad fiscal.