Mtro. Manuel Cuauhtémoc Parra Flores

Mtro. Erick Manuel Aranda Hernández

x

Orientado a: Abogados, contadores, administradores, estudiantes y, en general, a cualquier persona interesada en el tema.

Consideraciones al tema: En términos de la fracción III del artículo 1 de la Ley del Impuesto sobre la Renta (LISR), están obligados al pago del ISR los residentes en el extranjero respecto de los ingresos procedentes de fuentes de riqueza situadas en territorio nacional, aun cuando no tengan un establecimiento permanente en el país, o cuando teniéndolo, dichos ingresos no sean atribuibles a éste.

Fundamento jurídico: Artículos 1, 100, 153, 156 y 175 de la LISR.

Prolegómenos

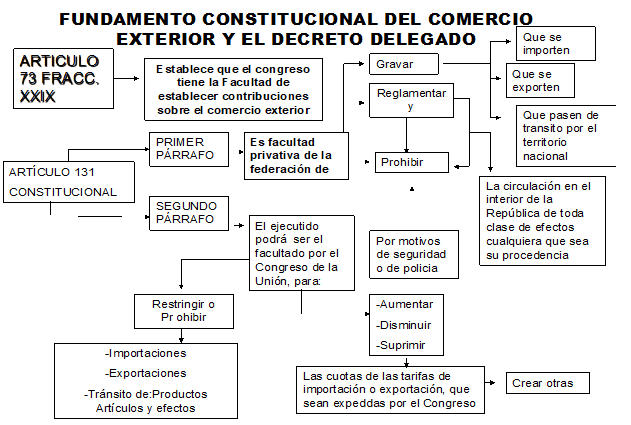

La Constitución Política de los Estados Unidos Mexicanos establece, en el artículo 31, fracción IV, la obligación de los mexicanos de contribuir para los gastos públicos de manera proporcional y equitativa que dispongan las leyes.

La obligación anterior también es aplicable a las personas extranjeras, al respecto, un Tribunal Colegiado de Circuito emitió la siguiente tesis:

Época: Séptima Época

Registro: 256186

Instancia: Tribunales Colegiados de Circuito

Tipo de Tesis: Tesis Aislada

Fuente: Gaceta del Semanario Judicial de la Federación

Materia(s): Administrativa

Página: 25

EXTRANJEROS, IMPUESTOS A, POR LOS INGRESOS QUE OBTIENEN EN FUENTES DE RIQUEZA EN TERRITORIO NACIONAL.- El artículo 21, fracción II, del Código Fiscal de la Federación de vigencia anterior, establecía que los extranjeros residentes en el extranjero eran sujetos o deudores de un crédito fiscal por ingresos que obtuvieran, por cualquier título, de fuentes de riqueza situadas en territorio nacional. De esta manera, si determinada empresa radicada en el extranjero recibe de una empresa mexicana cierta cantidad mensual por concepto de honorarios por consejos técnicos que aquélla proporciona a ésta, la única conclusión posible es que la fuente de donde emanan los ingresos, o sea la riqueza que percibe la negociación extranjera, no puede ser otra que el capital o patrimonio de la empresa nacional y no los conocimientos técnicos que proporciona la empresa extranjera. En otras palabras, el patrimonio o el capital de la empresa mexicana es la fuente de riqueza o el medio por el cual percibe la empresa extranjera ingresos que acrecientan su propio capital equivalente a dinero en efectivo mensualmente y es indudable que tales ingresos provienen, por lo tanto, de una fuente de riqueza situada en el territorio nacional, con lo que quedan cumplidos los términos del artículo 21 del Código Fiscal de la Federación.

PRIMER TRIBUNAL COLEGIADO EN MATERIA ADMINISTRATIVA DEL PRIMER CIRCUITO.

Revisión fiscal 399/70.- Hoover Mexicana, S.A. de C.V.- 26 de septiembre de 1972.- Unanimidad de votos.- Ponente: Abelardo Vázquez Cruz.

Además, la Segunda Sala de la Suprema Corte de Justicia de la Nación (SCJN) estableció lo siguiente mediante una tesis aislada:

Época: Novena Época

Registro: 171759

Instancia: Segunda Sala

Tipo de Tesis: Tesis Aislada

Tesis: 2a. CVI/2007

Fuente: Gaceta del Semanario Judicial de la Federación

Materia(s): Constitucional, Administrativa

Página: 637

EXTRANJEROS. GOZAN DE LOS DERECHOS PREVISTOS EN EL ARTÍCULO 31, FRACCIÓN IV, DE LA CONSTITUCIÓN FEDERAL, AL QUEDAR SUJETOS A LA POTESTAD TRIBUTARIA DEL ESTADO MEXICANO.- De los antecedentes constitucionales de la citada disposición suprema se advierte que la referencia que se hace solamente a los mexicanos, tratándose de la obligación de contribuir para los gastos públicos de la manera proporcional y equitativa que dispongan las leyes, obedece a que se incluyeron en el mismo precepto otros deberes patrios o de solidaridad social propios de quienes tienen la calidad de ciudadanos mexicanos, por lo que el hecho de que el texto del artículo 31, fracción IV, de la Constitución Política de los Estados Unidos Mexicanos no incluya expresamente a los extranjeros, no impide imponerles tributos por razones de territorio o ubicación de la fuente de riqueza en México, además de que al quedar vinculados a la potestad tributaria nacional por cualquier nexo, también gozan de los derechos fundamentales que estatuye dicho numeral.

Amparo en revisión 341/2007.- Silvia Arellano Ureta.- 20 de junio de 2007.- Cinco votos.- Ponente: José Fernando Franco González Salas.- Secretario: Israel Flores Rodríguez.

Por ende, la LISR, en su artículo 1, prevé:

Artículo 1. Las personas físicas y las morales están obligadas al pago del impuesto sobre la renta en los siguientes casos:

I. Las residentes en México, respecto de todos sus ingresos, cualquiera que sea la ubicación de la fuente de riqueza de donde procedan.

II. Los residentes en el extranjero que tengan un establecimiento permanente en el país, respecto de los ingresos atribuibles a dicho establecimiento permanente.

III. Los residentes en el extranjero, respecto de los ingresos procedentes de fuentes de riqueza situadas en territorio nacional, cuando no tengan un establecimiento permanente en el país, o cuando teniéndolo, dichos ingresos no sean atribuibles a éste.

(El uso de negrillas dentro del texto es nuestro.)

Para efectos de lo anterior, de acuerdo con el Código Fiscal de la Federación (CFF), en su artículo 9o., relativo a los sujetos que se consideran residentes en territorio nacional para efectos fiscales, prevé lo siguiente:

Artículo 9o. Se consideran residentes en territorio nacional:

I. A las siguientes personas físicas:

a) Las que hayan establecido su casa habitación en México. Cuando las personas físicas de que se trate también tengan casa habitación en otro país, se considerarán residentes en México, si en territorio nacional se encuentra su centro de intereses vitales. Para estos efectos, se considerará que el centro de intereses vitales está en territorio nacional cuando, entre otros casos, se ubiquen en cualquiera de los siguientes supuestos:

- Cuando más del 50% de los ingresos totales que obtenga la persona física en el año de calendario tengan fuente de riqueza en México.

- Cuando en el país tengan el centro principal de sus actividades profesionales.

b) Las de nacionalidad mexicana que sean funcionarios del Estado o trabajadores del mismo, aun cuando su centro de intereses vitales se encuentre en el extranjero.

No perderán la condición de residentes en México, las personas físicas de nacionalidad mexicana que acrediten su nueva residencia fiscal en un país o territorio en donde sus ingresos se encuentren sujetos a un régimen fiscal preferente en los términos de la Ley del Impuesto sobre la Renta. Lo dispuesto en este párrafo se aplicará en el ejercicio fiscal en el que se presente el aviso a que se refiere el último párrafo de este artículo y durante los tres ejercicios fiscales siguientes.

No se aplicará lo previsto en el párrafo anterior, cuando el país en el que se acredite la nueva residencia fiscal, tenga celebrado un acuerdo amplio de intercambio de información tributaria con México.

II. Las personas morales que hayan establecido en México la administración principal del negocio o su sede de dirección efectiva.

Salvo prueba en contrario, se presume que las personas físicas de nacionalidad mexicana, son residentes en territorio nacional.

Las personas físicas o morales que dejen de ser residentes en México de conformidad con este Código, deberán presentar un aviso ante las autoridades fiscales, a más tardar dentro de los 15 días inmediatos anteriores a aquél en el que suceda el cambio de residencia fiscal.

Respecto a los residentes en el extranjero, dependerá qué criterio de vinculación que actualice y que dé surgimiento a la obligación tributaria (fracción II o III del numeral 1 de la LISR):

Época: Séptima Época

Registro: 902108

Instancia: Pleno

Tipo de Tesis: Tesis Aislada

Tesis: 1435

Fuente: Gaceta del Semanario Judicial de la Federación

Materia(s): Constitucional

Página: 1009

INGRESOS MERCANTILES, APLICACIÓN DE LA LEY FEDERAL SOBRE, A LOS OBTENIDOS POR EMPRESAS DOMICILIADAS EN EL EXTRANJERO POR LA APORTACIÓN DE TÉCNICOS QUE PRESTAN SERVICIOS EN EL TERRITORIO NACIONAL.- Resulta aplicable la Ley del Impuesto sobre Ingresos Mercantiles a los ingresos obtenidos por empresas extranjeras, que aportan técnicos que prestan su servicio en territorio nacional, porque el hecho generador del impuesto sobre ingresos mercantiles que se reclama tiene lugar dentro del territorio nacional, pues si bien la percepción material del ingreso por el causante del impuesto en cuestión tiene importancia en la aplicación del mismo, ello no es más que para determinar su monto, o sea porque es un objeto sobre el que recae un gravamen. En la Ley Federal sobre Ingresos Mercantiles de acuerdo con lo dicho en el párrafo anterior, el hecho generador queda determinado a través de lo dispuesto en sus artículos 1o., 2o. y 3o. Del texto del artículo 1o. se desprende que el hecho de contenido económico que se grava por la ley, es el ingreso que obtenga una persona, por la realización de cualquiera de los presupuestos de hecho, actividades referidas en las diversas fracciones: I. Enajenación de bienes; II. Arrendamiento de bienes; III. Prestación de servicios; IV. Comisiones y mediaciones mercantiles. En el artículo 2o. se estipula que el ingreso es toda percepción en efectivo, en bienes, etcétera, en cualquiera forma que se obtenga por los sujetos del impuesto como resultado de las operaciones gravadas por la ley. Y agrega el artículo 3o. que el impuesto se causará sobre el ingreso total de las operaciones gravadas por la ley. De lo antes expuesto, cabe concluir que la percepción material del ingreso no constituye el hecho generador del tributo creado por la Ley Federal del Impuesto sobre Ingresos Mercantiles, que el lugar de realización de tal acto es irrelevante para el cumplimiento de la obligación de cubrir el impuesto de que se trata, y que en cambio, el verdadero hecho generador comprendido por el presupuesto de hecho que genera la obligación de cubrir el tributo; y por el hecho económico de relevancia jurídico-impositiva, tiene lugar dentro del territorio nacional de la República Mexicana, es decir, que tanto la actividad mercantil, prevista por la Ley Federal del Impuesto sobre Ingresos Mercantiles, prestación de servicios técnicos, como la operación económica gravada, ingreso, se realizan dentro de la jurisdicción territorial de las autoridades expedidoras del ordenamiento combatido. En uso de su potestad de imperio y soberanía, el Estado puede adoptar diversos criterios de vinculación que dan nacimiento a la obligación tributaria por parte de los sujetos pasivos; entre ellos, el criterio de nacionalidad, el criterio de domicilio y el criterio de la fuente de riqueza o del ingreso. Es incuestionable que en el caso en que la fuente de riqueza o del ingreso está situada dentro del territorio nacional, el Estado mexicano, en uso de su soberanía tributaria, tiene derecho a recabar los tributos legítimamente creados sin que ello pueda conceptuarse como violatorio del artículo 31, fracción IV, de la Constitución Política de los Estados Unidos Mexicanos, pues dicho precepto corresponde al capítulo “De las obligaciones de los mexicanos”; pero sin que ello signifique que por estar obligados los mexicanos a contribuir a los gastos de la Federación, de los Estados y de los Municipios en donde residen, de la manera proporcional y equitativa que señalan las leyes, los extranjeros están exentos de dicha obligación cuando la fuente de la riqueza radica en territorio nacional o en otro supuesto, cuando están domiciliados en la República Mexicana.

Amparo en revisión 8140/61.- Société Anonyme des Manufactures de Glaces et Produits Chemiques de Saint-Gobain Chuny et Ciry y Fertilizantes de Monclova, S.A.- 19 de enero de 1971.- Unanimidad de veinte votos.- Ponente: Ezequiel Burguete Farrera.

Semanario Judicial de la Federación, Séptima Época, Volumen 25, Primera Parte, página 19, Pleno.

Residentes en el extranjero con ingresos provenientes de fuente de riqueza ubicada en territorio nacional (S1)

Los residentes en el extranjero que no actualicen el criterio de vinculación previsto en la fracción II del numeral 1 de la LISR y se ubiquen en el supuesto previsto en la fracción III del citado numeral (residentes en el extranjero sin establecimiento permanente en el país) deberán pagar su impuesto con base en las reglas del Título V de la LISR. El artículo 153 de la LISR indica:

Artículo 153. Están obligados al pago del impuesto sobre la renta conforme a este Título, los residentes en el extranjero que obtengan ingresos en efectivo, en bienes, en servicios o en crédito, aun cuando hayan sido determinados presuntivamente por las autoridades fiscales, en los términos de los artículos 58-A del Código Fiscal de la Federación, 11, 179 y 180 de esta Ley, provenientes de fuentes de riqueza situadas en territorio nacional, cuando no tengan un establecimiento permanente en el país o cuando teniéndolo, los ingresos no sean atribuibles a éste. Se considera que forman parte de los ingresos mencionados en este párrafo, los pagos efectuados con motivo de los actos o actividades a que se refiere este Título, que beneficien al residente en el extranjero, inclusive cuando le eviten una erogación, pagos a los cuales les resultarán aplicables las mismas disposiciones que a los ingresos que los originaron.

…………………………………………………………………………………………………..

Cuando en los términos del presente Título esté previsto que el impuesto se pague mediante retención, el retenedor estará obligado a enterar una cantidad equivalente a la que debió haber retenido en la fecha de la exigibilidad o al momento en que efectúe el pago, lo que suceda primero. Tratándose de contraprestaciones efectuadas en moneda extranjera, el impuesto se enterará haciendo la conversión a moneda nacional en el momento en que sea exigible la contraprestación o se pague. Para los efectos de este Título, tendrá el mismo efecto que el pago, cualquier otro acto jurídico por virtud del cual el deudor extingue la obligación de que se trate.

El impuesto que corresponda pagar en los términos de este Título se considerará como definitivo y se enterará mediante declaración que se presentará ante las oficinas autorizadas.

Pagos al extranjero por concepto de servicios profesionales

Tratándose de ingresos por honorarios, el numeral 156 de la Ley del ISR prescribe:

Artículo 156. Tratándose de ingresos por honorarios y en general por la prestación de un servicio personal independiente, se considerará que la fuente de riqueza se encuentra en territorio nacional cuando el servicio se preste en el país. Se presume que el servicio se presta totalmente en México cuando se pruebe que parte del mismo se presta en territorio nacional, salvo que el contribuyente demuestre la parte del servicio que prestó en el extranjero, en cuyo caso, el impuesto se calculará sobre la parte de la contraprestación que corresponda a la proporción en que el servicio se prestó en México.

También se presume, salvo prueba en contrario, que el servicio se presta en territorio nacional cuando los pagos por dicho servicio se hagan por un residente en territorio nacional o un residente en el extranjero con establecimiento permanente en el país a un residente en el extranjero que sea su parte relacionada en los términos del artículo 179 de esta Ley.

El impuesto se determinará aplicando la tasa del 25% sobre el total del ingreso obtenido, sin deducción alguna, debiendo efectuar la retención del impuesto la persona que haga los pagos si es residente en el país o residente en el extranjero con un establecimiento permanente en México con el que se relacione el servicio. En los demás casos, el contribuyente enterará el impuesto correspondiente mediante declaración que presentará ante las oficinas autorizadas dentro de los quince días siguientes a aquél en el que se obtenga el ingreso.

Los contribuyentes que perciban ingresos de los señalados en este precepto, tendrán la obligación de expedir comprobante fiscal.

Se exceptúan del pago del impuesto a que se refiere este artículo, los ingresos por honorarios y en general por la prestación de un servicio personal independiente, pagados por residentes en el extranjero, personas físicas o morales, que no tengan establecimiento permanente en el país o que teniéndolo, el servicio no esté relacionado con dicho establecimiento, siempre que la estancia del prestador del servicio en territorio nacional sea menor a 183 días naturales, consecutivos o no, en un periodo de doce meses.

No será aplicable lo dispuesto en el párrafo anterior, cuando quien paga el servicio tenga algún establecimiento en territorio nacional con el que se relacione dicho servicio, aun cuando no constituya establecimiento permanente en los términos de los artículos 3, 168 y 170 de esta Ley, así como cuando el prestador del servicio al citado establecimiento reciba pagos complementarios de residentes en el extranjero, en consideración a servicios prestados por los que haya obtenido ingresos sujetos a retención conforme al tercer párrafo de este artículo.

El contribuyente que se encuentre obligado a pagar el impuesto en los términos de este artículo, estará obligado a continuar pagándolo mientras no demuestre que ha permanecido por más de 183 días consecutivos fuera de territorio nacional.

Se consideran ingresos por honorarios, para efectos del Título V, lo siguiente:

Artículo 175. Para los efectos de este Título, se considerarán ingresos por:

…………………………………………………………………………………………………….

II. Honorarios y, en general, por la prestación de un servicio profesional, los indicados en el artículo 100 de esta Ley.

El numeral 100 de la LISR prevé lo siguiente:

Artículo 100. …………………………………………………………………………………..

Para los efectos de este Capítulo se consideran:

…………………………………………………………………………………………………….

II. Ingresos por la prestación de un servicio profesional, las remuneraciones que deriven de un servicio personal independiente y cuyos ingresos no estén considerados en el Capítulo I de este Título.

Por ejemplo:

El señor Saúl (residente en el extranjero), llega a las instalaciones de una empresa de la ciudad de Chilpancingo, Guerrero (residente en México), a prestar un servicio profesional por el cual se pactó la cantidad de $15,000.00.

Determinación del ISR a retener

Ingreso por servicio profesional $15,000.00

(x) Tasa de retención 25%

(=) ISR a retener (LISR) $ 2,250.00

Tratados internacionales para evitar la doble tributación

No obstante lo anterior, es importante tomar en consideración si la operación que se está llevando a cabo con un residente en el extranjero es sujeto a un beneficio previsto en algún tratado internacional. El numeral 4 de la LISR prescribe:

Artículo 4. Los beneficios de los tratados para evitar la doble tributación sólo serán aplicables a los contribuyentes que acrediten ser residentes en el país de que se trate y cumplan con las disposiciones del propio tratado y de las demás disposiciones de procedimiento contenidas en esta Ley, incluyendo la de presentar la declaración informativa sobre su situación fiscal en los términos del artículo 32-H del Código Fiscal de la Federación o bien, la de presentar el dictamen de estados financieros cuando se haya ejercido la opción a que se refiere el artículo 32-A del citado Código, y de designar representante legal.

Además de lo previsto en el párrafo anterior, tratándose de operaciones entre partes relacionadas, las autoridades fiscales podrán solicitar al contribuyente residente en el extranjero que acredite la existencia de una doble tributación jurídica, a través de una manifestación bajo protesta de decir verdad firmada por su representante legal, en la que expresamente señale que los ingresos sujetos a imposición en México y respecto de los cuales se pretendan aplicar los beneficios del tratado para evitar la doble tributación, también se encuentran gravados en su país de residencia, para lo cual deberá indicar las disposiciones jurídicas aplicables, así como aquella documentación que el contribuyente considere necesaria para tales efectos.

En los casos en que los tratados para evitar la doble tributación establezcan tasas de retención inferiores a las señaladas en esta Ley, las tasas establecidas en dichos tratados se podrán aplicar directamente por el retenedor; en el caso de que el retenedor aplique tasas mayores a las señaladas en los tratados, el residente en el extranjero tendrá derecho a solicitar la devolución por la diferencia que corresponda.

Las constancias que expidan las autoridades extranjeras para acreditar la residencia surtirán efectos sin necesidad de legalización y solamente será necesario exhibir traducción autorizada cuando las autoridades fiscales así lo requieran.

(El uso de negrillas dentro del texto es nuestro.)

Respecto a la manera de acreditar la residencia fiscal, el artículo 6 del Reglamento de la Ley del Impuesto sobre la Renta (RLISR) prevé lo siguiente:

Artículo 6. Para efectos del artículo 4 de la Ley, los contribuyentes que deseen acreditar su residencia fiscal en otro país con el que México tenga celebrado un tratado para evitar la doble tributación, podrán hacerlo mediante la constancia de residencia a que se refiere el último párrafo de dicho artículo, o bien, con la documentación emitida por la autoridad competente del país de que se trate, con la que dichos contribuyentes acrediten haber presentado la declaración del Impuesto del último ejercicio.

En el caso de que al momento de acreditar su residencia no haya vencido el plazo para presentar la declaración del último ejercicio, se aceptará la documentación emitida por la autoridad competente del país de que se trate con la que acrediten haber presentado la declaración del Impuesto del penúltimo ejercicio.

Las constancias de residencia y documentación a que se refiere este artículo tendrán vigencia durante el año de calendario en el que se expidan.

(El uso de negrillas dentro del texto es nuestro.)

En esta línea de raciocinio, es importante constatar si hay algún tratado internacional que prevea algún beneficio, por ejemplo, el siguiente:

ACUERDO ENTRE LOS ESTADOS UNIDOS MEXICANOS Y LA REPÚBLICA DE COSTA RICA PARA EVITAR LA DOBLE IMPOSICIÓN Y PREVENIR LA EVASIÓN FISCAL EN MATERIA DE IMPUESTOS SOBRE LA RENTA

Los Estados Unidos Mexicanos y la República de Costa Rica, en adelante denominados “Estados Contratantes”;

Deseando fortalecer su relación económica así como incrementar la cooperación en materia tributaria con la finalidad de asegurar una efectiva prevención de la evasión y la elusión fiscal;

Con la intención de asignar sus respectivos derechos de gravamen de tal forma que se evite la doble imposición así como la doble no imposición;

Han acordado lo siguiente:

……………………………………………………………………………………………………………

Artículo 14

SERVICIOS PERSONALES INDEPENDIENTES

1. Las rentas obtenidas por una persona residente de un Estado Contratante con respecto a servicios profesionales u otras actividades de carácter independiente llevadas a cabo en el otro Estado Contratante pueden someterse a imposición en este último Estado, pero el impuesto exigible no excederá del 10 por ciento del monto bruto percibido por dichos servicios o actividades.

2. La expresión “servicios personales” incluye, entre otras, las actividades independientes, científicas, literarias, artísticas, de educación o enseñanza, así como también las actividades independientes de profesionales tales como médicos, abogados, ingenieros, arquitectos, odontólogos y contadores.

(El uso de negrillas dentro del texto es nuestro.)

Por tanto, en el ejemplo desarrollado con anterioridad, si el señor Saúl fuese residente en Costa Rica, su determinación quedaría de la siguiente manera:

El señor Saúl (residente en Costa Rica), llega a las instalaciones de una empresa de la ciudad de Chilpancingo, Guerrero (residente en México), a prestar un servicio profesional por el cual se pactó la cantidad de $15,000.00.

Determinación del ISR a retener

Ingreso por servicio profesional $ 15,000.00

(x) Tasa de retención 10%

(=) ISR retenido (conforme al tratado) $1,500.00

Comparativo

ISR retenido sin tratado $2,250.00

ISR retenido con tratado $1,500.00

Diferencia $750.00

Ahorros y beneficios: En el presente taller se dio a conocer, de manera general, el tratamiento jurídico-fiscal respecto de la retención que se debe efectuar por concepto del ISR sobre los pagos que se realicen a lo sujetos residentes en el extranjero sin establecimiento permanente en el país que presten servicios profesionales a los residentes en territorio nacional.

Artículo 4-A. …………………………………………………………………………………..

Artículo 4-A. …………………………………………………………………………………..

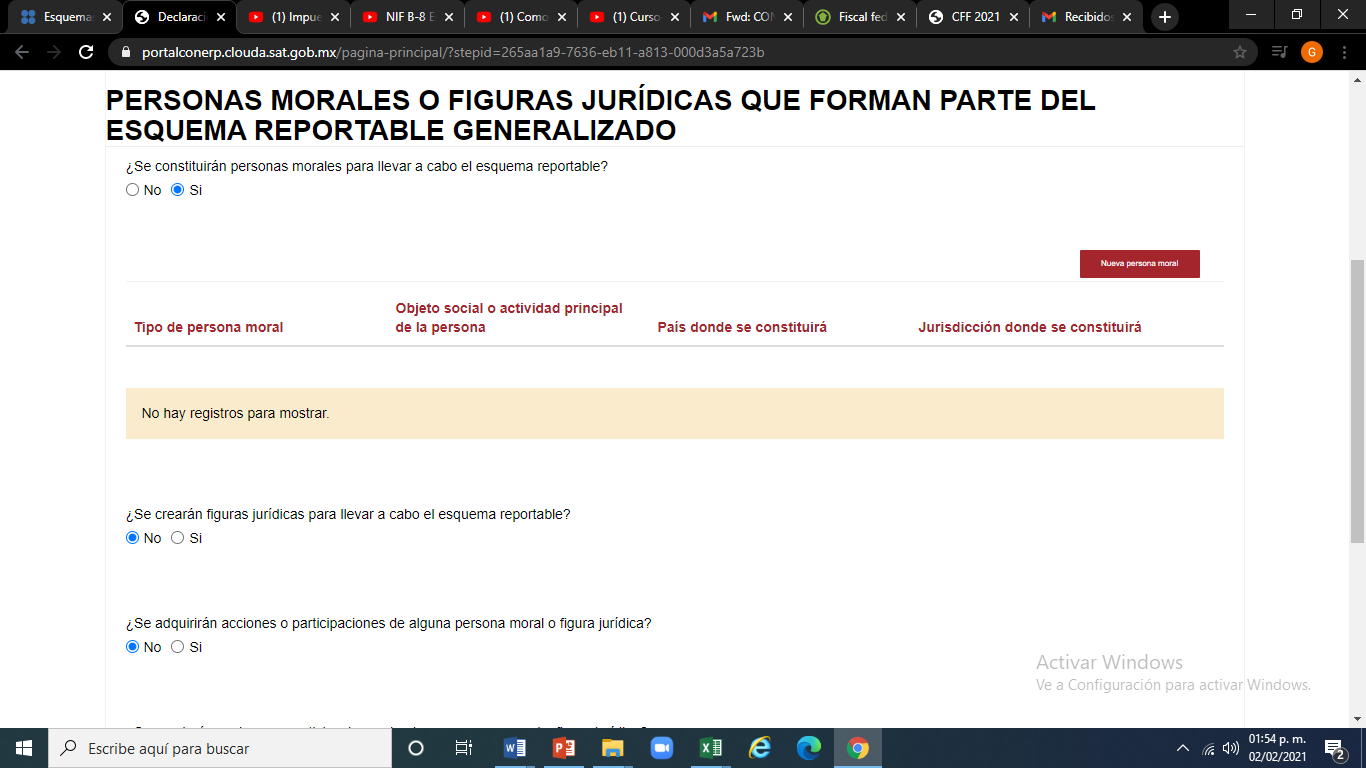

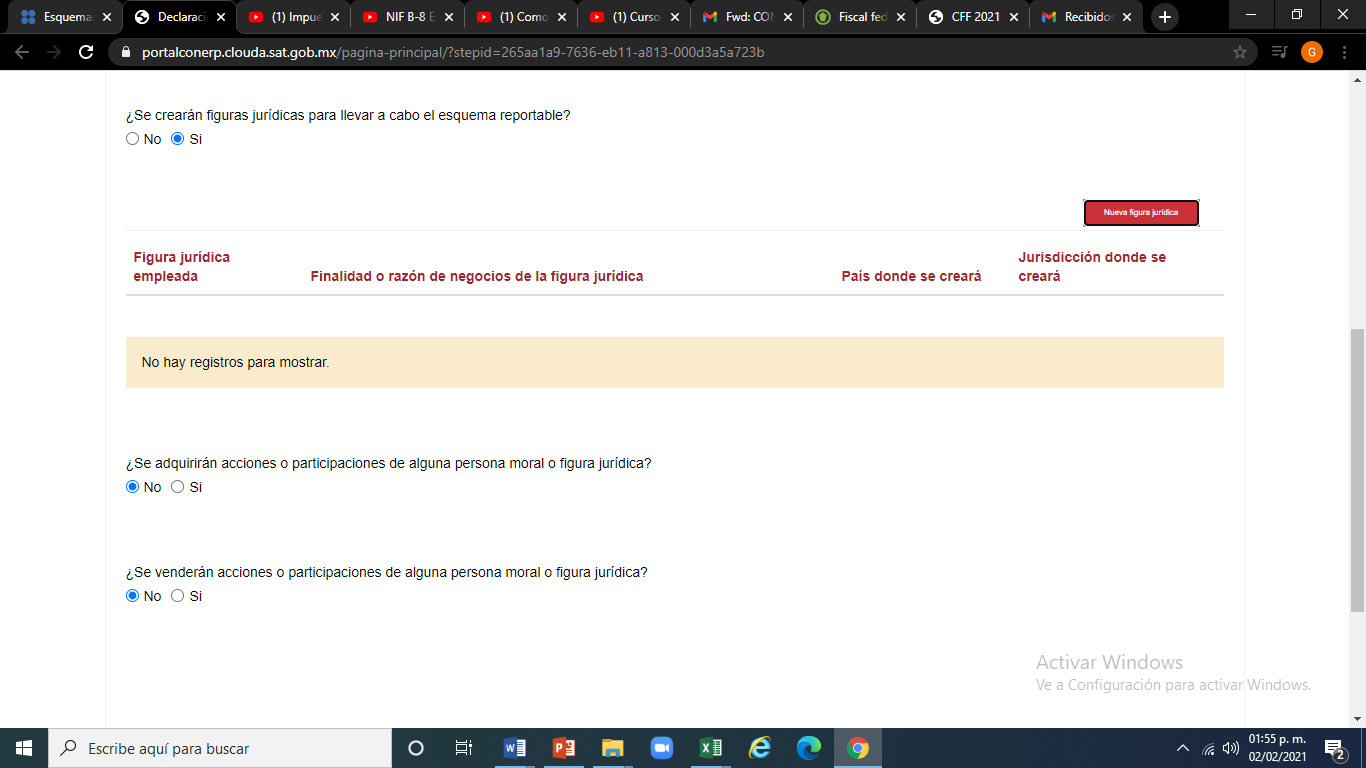

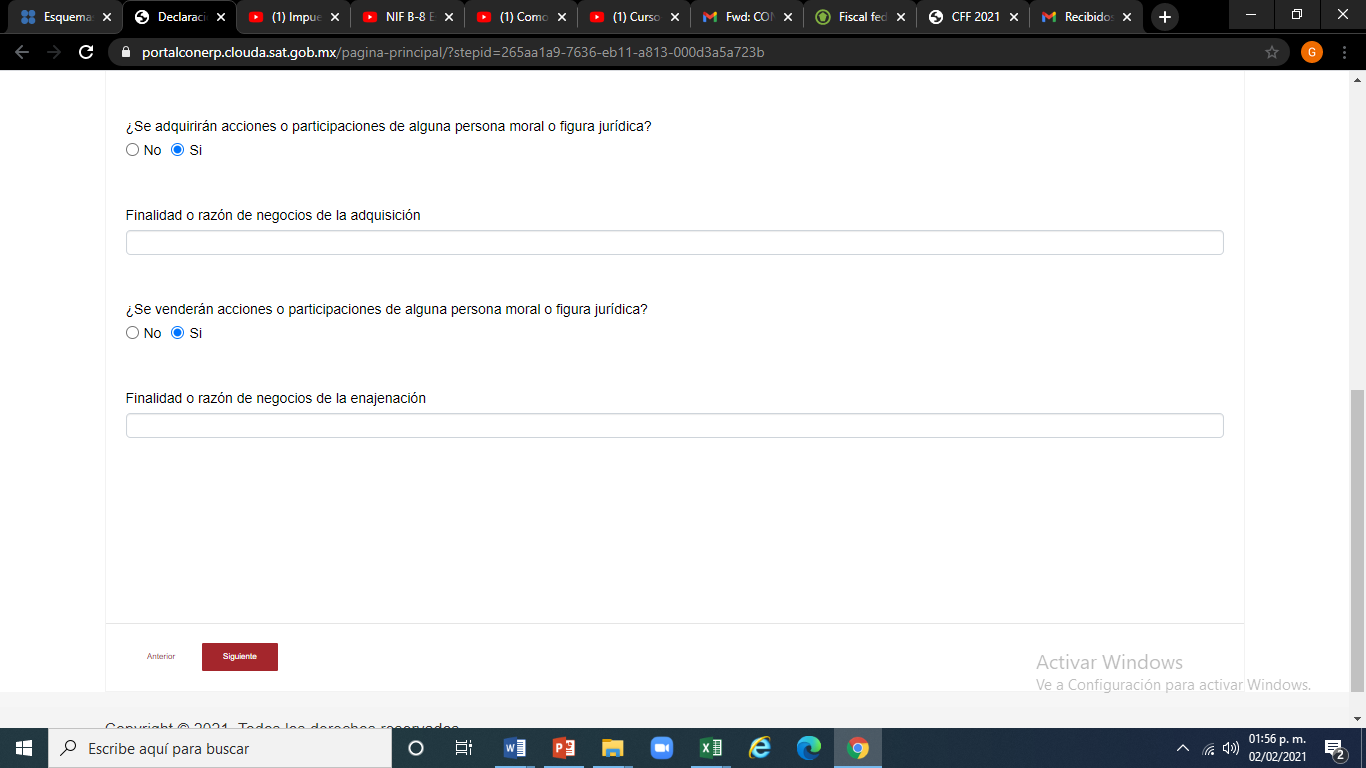

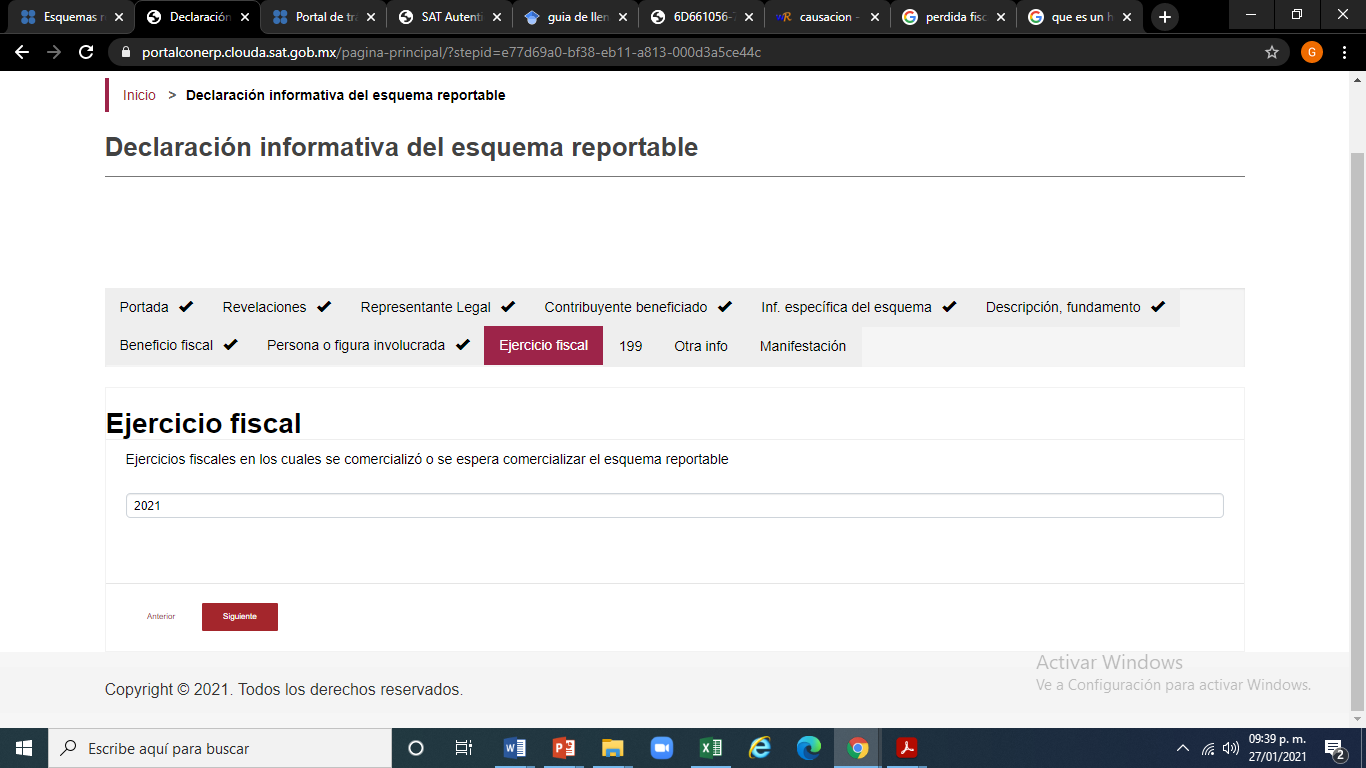

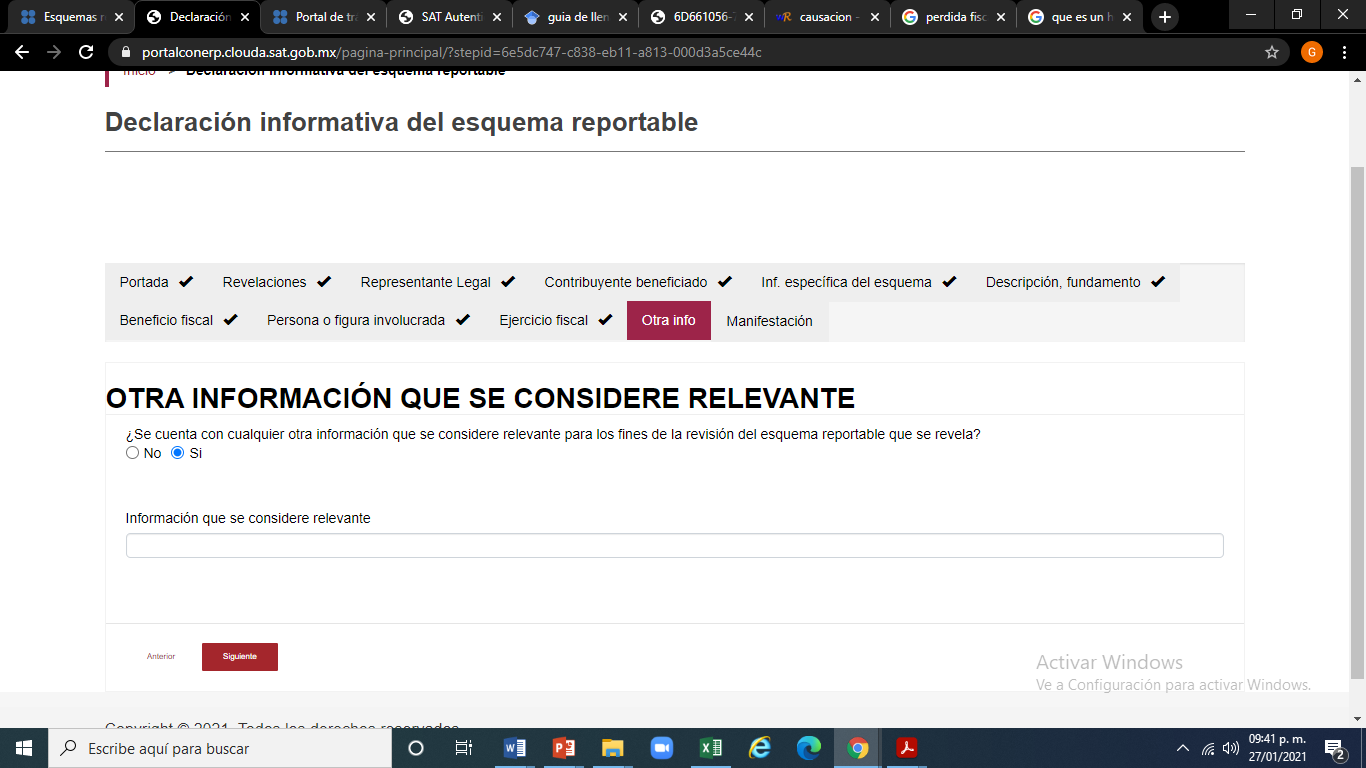

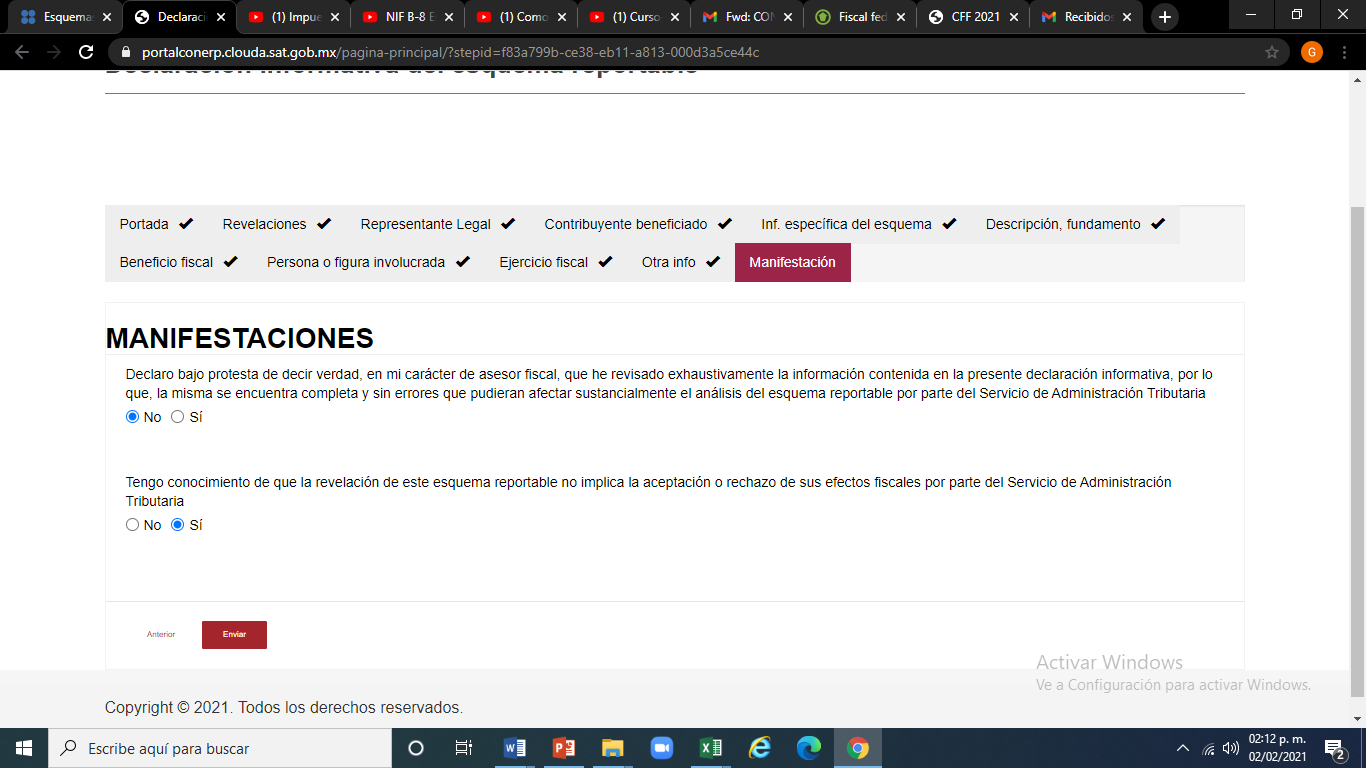

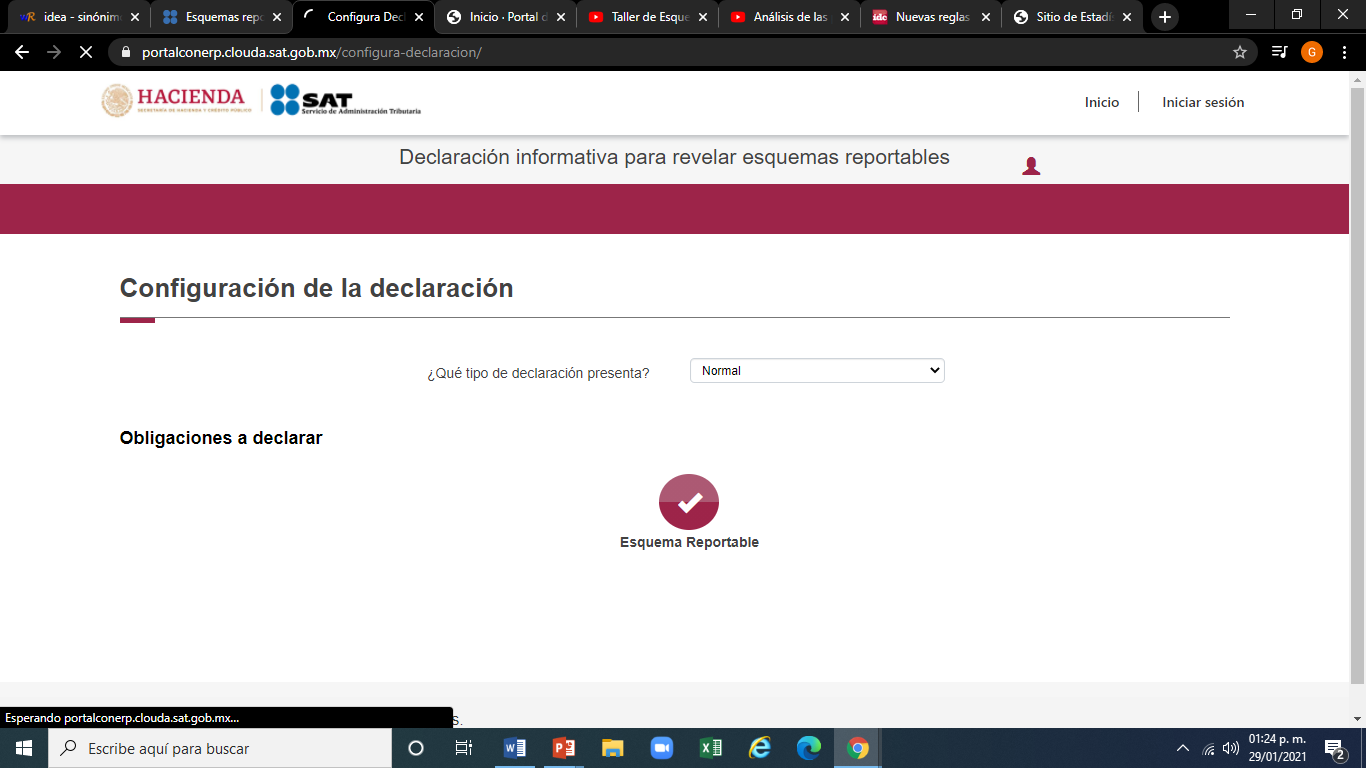

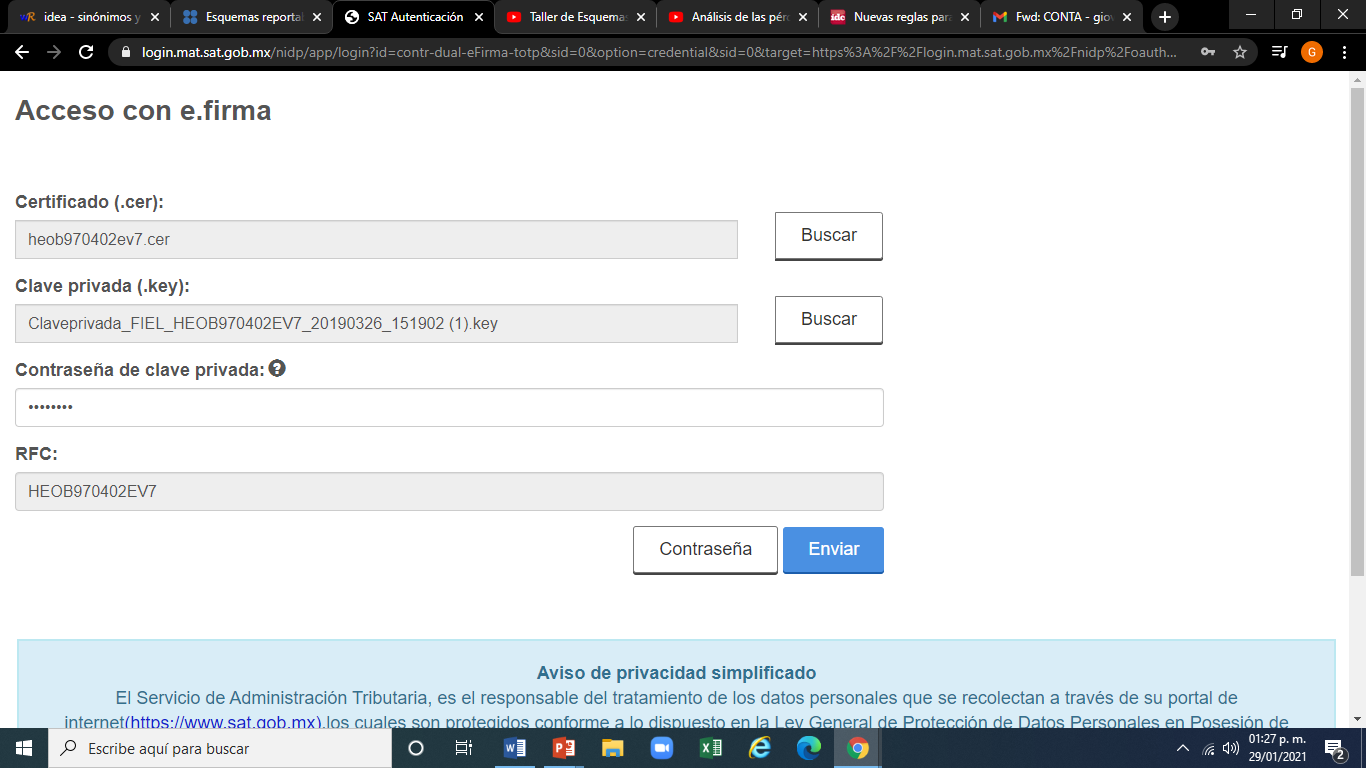

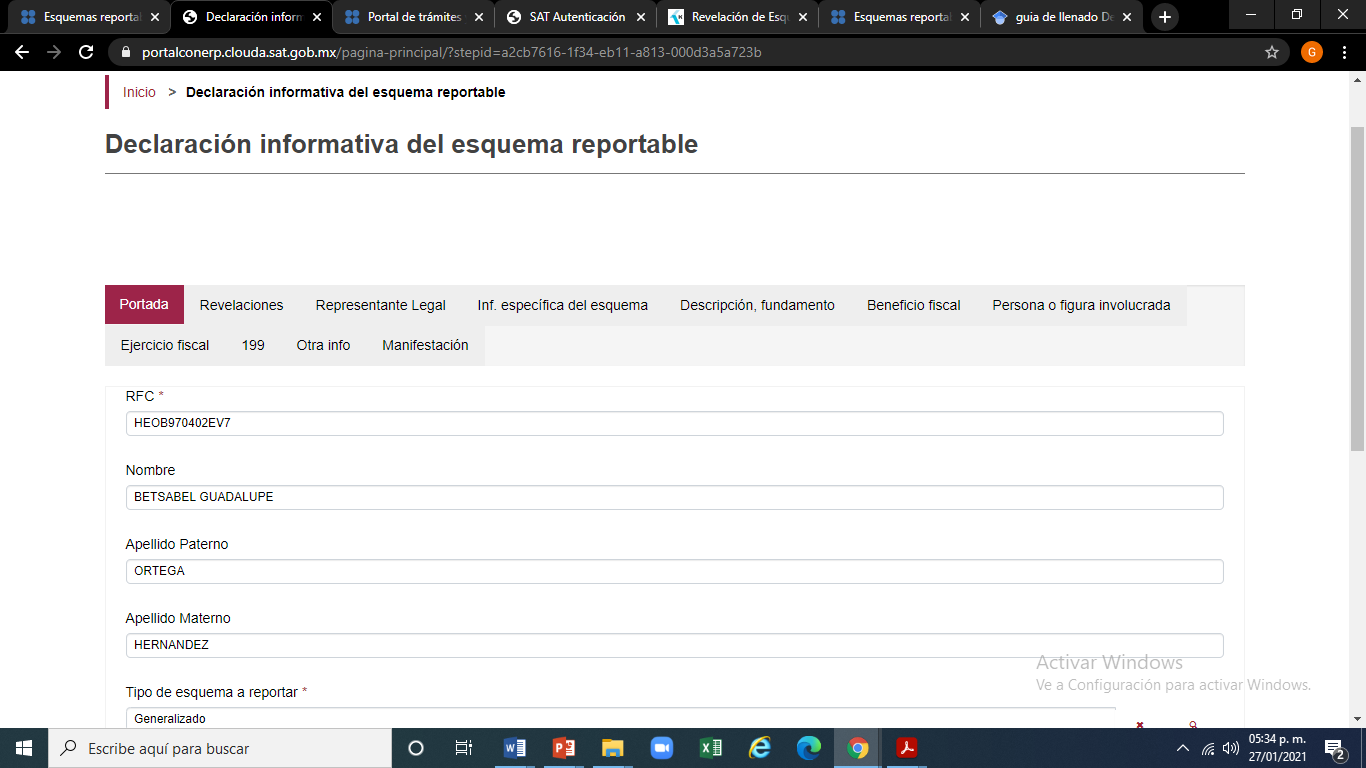

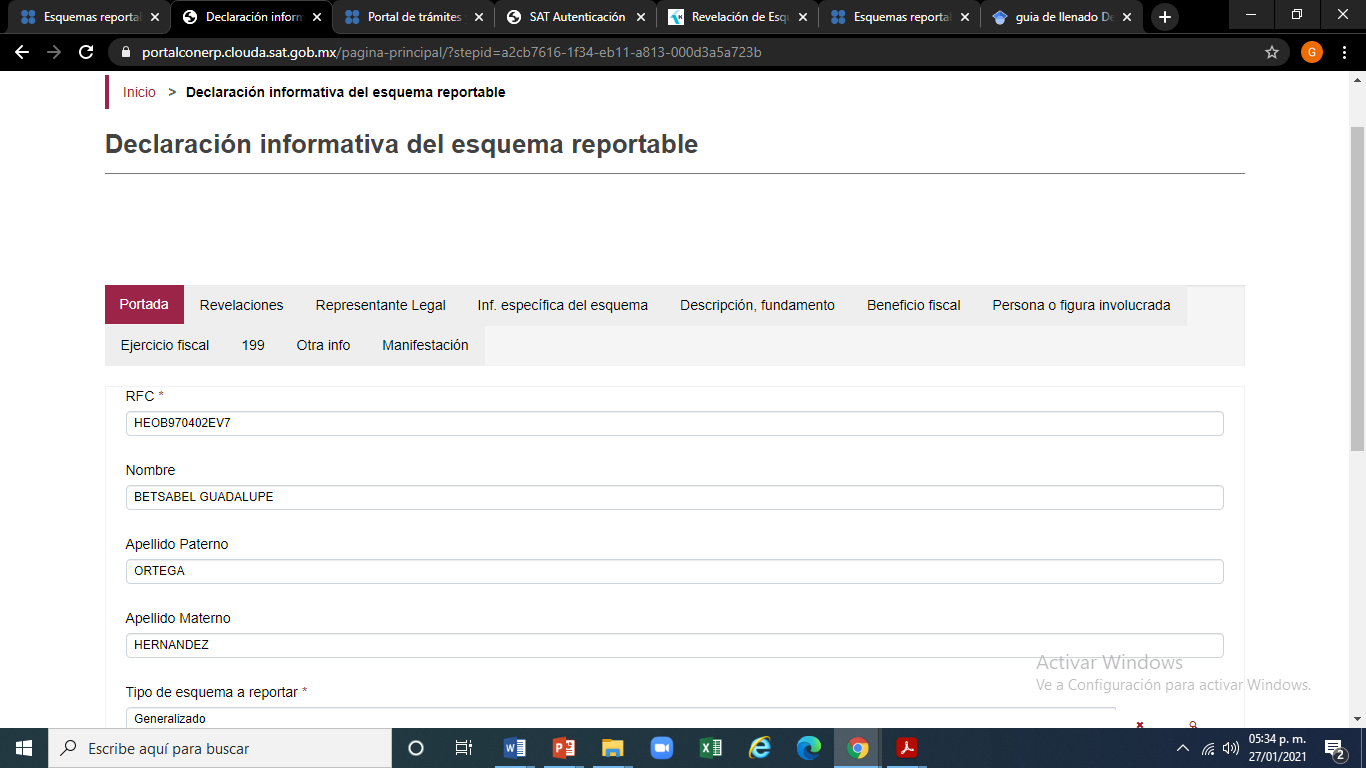

Paso 9

Paso 9