Dra. Flor de María Tavera Ramírez

Finalidad: Revisar los requisitos que se deben cumplir al emitir un comprobante fiscal digital por internet (CFDI) global, diario, semanal o mensual, el cual debe ser emitido por los contribuyentes que optaron por entregar a sus clientes comprobantes simplificados por las ventas al público en general.

Orientado a: Contribuyentes personas morales y personas físicas con actividad empresarial y profesional. Sobre la factura global que deben emitir los contribuyentes del Régimen de Incorporación Fiscal (RIF) se hablará en otra ocasión.

Consideraciones al tema: Para dar cumplimiento a la obligación de emitir CFDI marcada en los artículos 29 y 29-A del Código Fiscal de la Federación (CFF), el contribuyente puede optar por emitir comprobantes simplificados conforme a la regla 2.7.1.24 de la Resolución Miscelánea Fiscal 2021 (RMF-2021), tema que analizamos en este taller, los cuales posteriormente se deberán relacionar en el CFDI global.

Fundamento jurídico: Artículos 29 y 29-A del CFF, 39 del Reglamento del Código Fiscal de la Federación (RCFF); regla 2.7.1.24 de la RMF-2021, y Anexo 20. Guía de llenado del CFDI global publicado por el Servicio de Administración Tributaria (SAT).

Análisis del texto

- ¿Qué operaciones se deben considerar en el CFDI global?

R: En el CFDI global se deben hacer constar los importes correspondientes a cada una de las operaciones realizadas con el público en general del periodo que corresponda, por las cuales se emitió un comprobante simplificado (se habla del comprobante simplificado en la presente edición de su revista PAF).

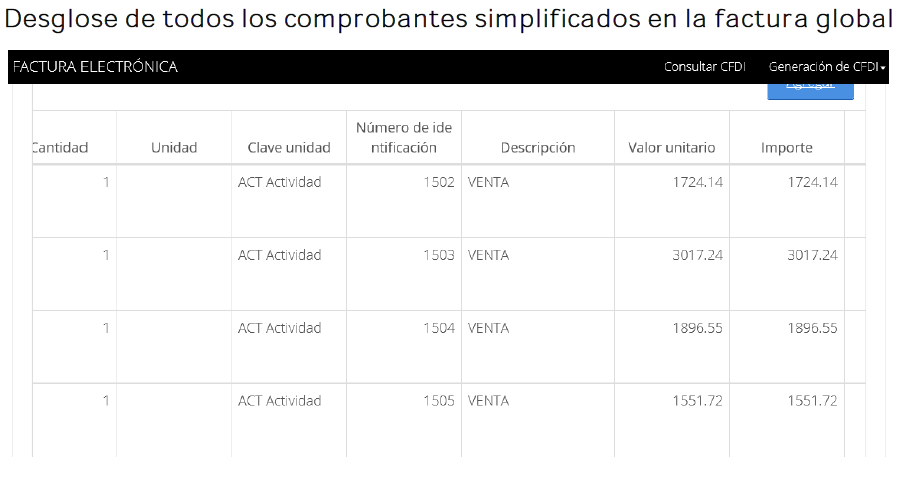

Cada operación amparada con un comprobante simplificado se deberá relacionar en el CFDI global, con el número de folio del comprobante simplificado.

La factura global puede emitirse de manera diaria, semanal o mensual.

- ¿Qué tipo de CFDI es la factura global?

R: Es un CFDI de tipo ingreso.

- ¿Con qué periodicidad se emitirá el CFDI global?

R: Se puede emitir diario, semanal o mensual, a elección del contribuyente.

- ¿Cuándo se debe timbrar el CFDI global?

R: Se tienen 72 horas siguientes al cierre de las operaciones realizadas de manera diaria, semanal o mensual, para timbrar el CFDI.

- ¿Con qué Registro Federal de Contribuyentes (RFC) se emitirá la factura global?

R: Con el RFC genérico XAXX010101000.

- ¿Qué forma de pago se debe anotar en el CFDI global?

R: Ya que en un CFDI global se van a relacionar varios comprobantes simplificados que pudieron haber sido pagados de diversas formas: alguno en efectivo, otro con tarjeta de crédito, otro más con tarjeta de débito, etcétera, la forma de pago que se debe anotar es la que corresponda a la forma en que se recibió el pago del comprobante simplificado de valor mayor de los que se relacionan en la factura global.

Si es el caso de que hay dos o más comprobantes simplificados con el mismo valor y distinta forma de pago, se podrá registrar cualquiera de las formas con las que se recibieron estos comprobantes.

- ¿Qué método de pago se debe anotar en el CFDI global?

R: El método de pago debe ser PUE (pago en una sola exhibición).

- ¿Qué uso de CFDI se debe registrar?

R: Se debe registrar la clave “P01” por definir.

- Los comprobantes simplificados que se facturan en el CFDI global, ¿se deben registrar uno por uno o se pueden englobar?

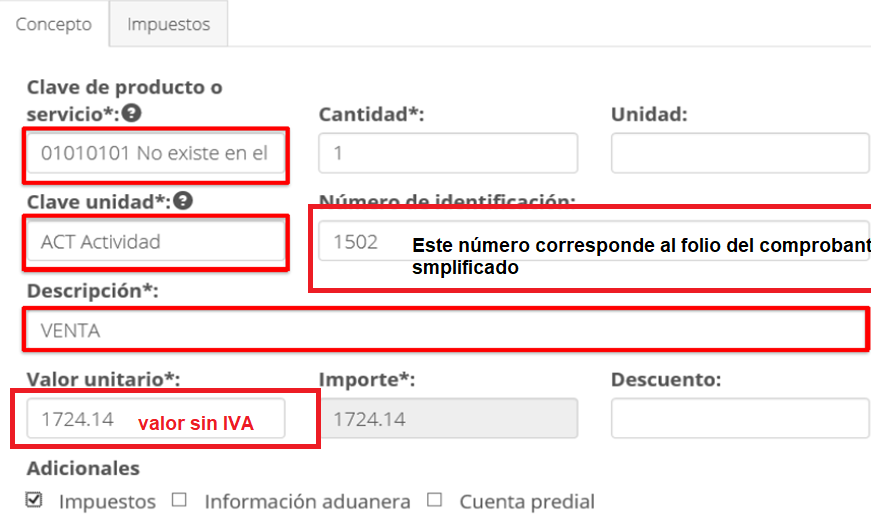

R: Los comprobantes simplificados que se facturan en el CFDI global se deben capturar uno por uno, cada uno en lo individual con el monto que ampara, antes de impuestos con los siguientes datos por cada comprobante:

| Clave de producto o servicio | 01010101 “no existe en el catálogo. |

| Número de identificación | Número de folio o de operación de cada comprobante simplificado, este campo puede contener caracteres alfanuméricos desde 1 hasta 100. |

| Cantidad | Se debe registrar el valor 1. |

| Clave de unidad | Registrar la clave “ACT” (actividad). |

| Unidad | No se registra ningún dato. |

| Descripción | Registrar el texto “Venta”. |

| Valor unitario | Valor del comprobante simplificado sin impuestos. |

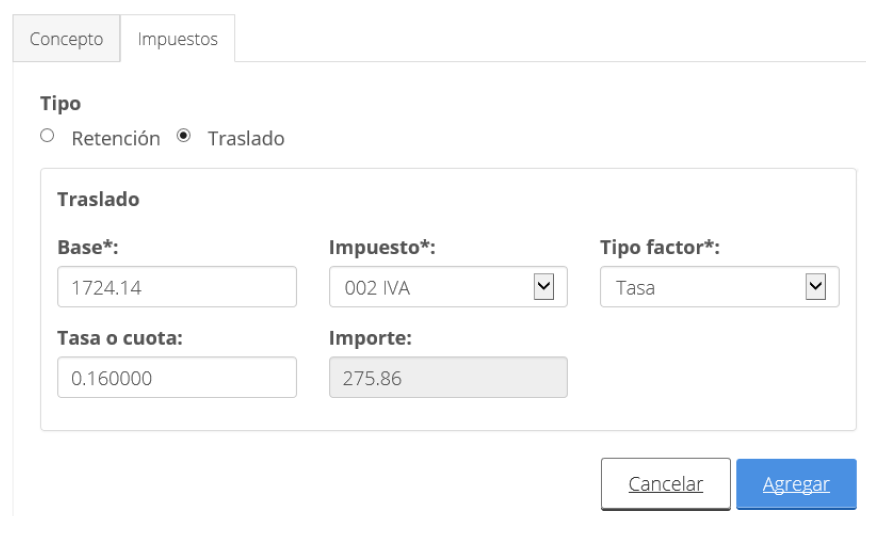

| Nodo impuestos | Expresar los impuestos aplicables a cada comprobante simplificado.

El más común sería el impuesto al valor agregado (IVA), aunque también podría aplicar el impuesto especial sobre producción y servicios (IEPS). |

| Nodo traslado | Expresar el IVA aplicable a la operación que ampara el comprobante simplificado: tase 16%, tasa 0% o exento. |

- ¿Se debe desglosar el IVA y/o en cada concepto del CFDI global?

R: Sí. En los CFDI globales se deberá separar el monto del IVA y del IEPS a cargo del contribuyente.

Como se puede observar, cada “concepto” de la factura global es cada comprobante simplificado, por lo que si los bienes o servicios que se amparan en el comprobante simplificado causan IVA, sí se debe desglosar su IVA en el CFDI global.

No hacer ese desglose implicaría que la venta del bien o prestación del servicio que ampara el comprobante simplificado no es objeto del IVA, por lo que este detalle de IVA por comprobantes simplificados de productos o servicios a tasa cero, o exento, también se deberá realizar.

- ¿Se pueden relacionar en el CFDI global comprobantes simplificados que no han sido pagados por el cliente?

R: La regla 2.7.1.24 de la RMF-2020 prevé que se puede emitir un comprobante en los términos de la citada regla para reflejar operaciones pactadas en pagos en parcialidades.

Los contribuyentes que acumulen ingresos conforme a lo devengado (personas morales) reflejarán el monto total de la operación en la factura global que corresponda. Mientras que los contribuyentes que acumulen ingresos conforme a flujo de efectivo (personas físicas) sólo deberán reflejar los montos efectivamente recibidos por la operación en cada una de las facturas que emitan, es decir, sólo comprobantes simplificados que han sido cobrados. De esta manera no será necesario hacer un recibo electrónico de pago.

- ¿Qué se debe hacer en caso de que se reciba una devolución o se conceda un descuento sobre un comprobante simplificado que ya está considerado en el CFDI global?

R: Se puede emitir un CFDI de egreso vinculándolo al CFDI donde se facturó el comprobante simplificado, haciendo uso del catálogo de CFDI relacionados con el tipo de relación “01 Nota de crédito de los documentos relacionados” y capturar el UUID de la factura global que contiene el comprobante simplificado que fue sujeto de devolución.

Para la emisión del CFDI de egreso por la devolución o descuento se utilizará la clave de producto 84111506, la clave de unidad ACT, la descripción “devolución de mercancías” o “descuento” y se captura el valor unitario de la devolución o descuento, sin IVA.

A continuación, se presenta paso a paso cómo se puede hacer el CFDI global desde el portal del SAT:

- Al ingresar comenzaremos a llenar la información para hacer el CFDI global:

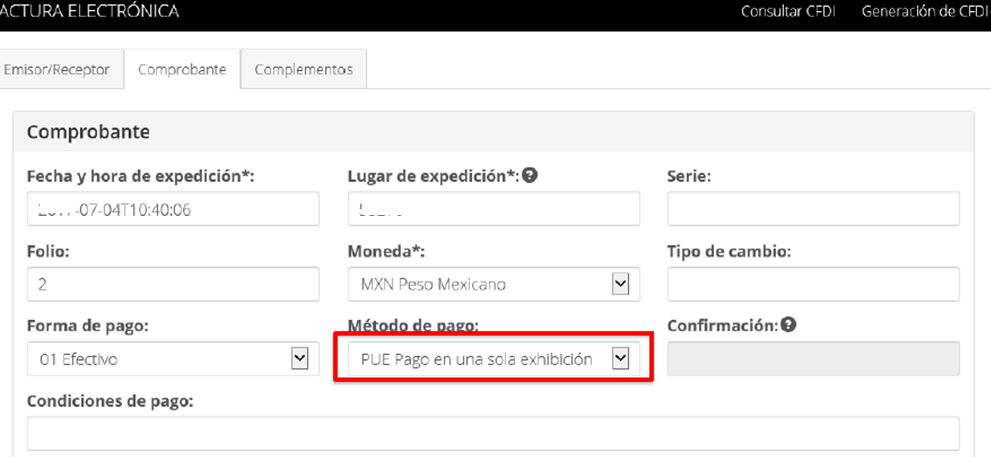

2. En la pestaña “Comprobante” seleccionamos “Método de pago” y luego “PUE Pago en una sola exhibición”:

3. Enseguida comenzamos a llenar los campos requeridos:

4. En la pantalla siguiente damos clic en la pestaña “Impuestos” y seleccionamos en “Tipo” la opción “Traslado”:

5. Se desglosan todos los comprobantes simplificados en la factura global:

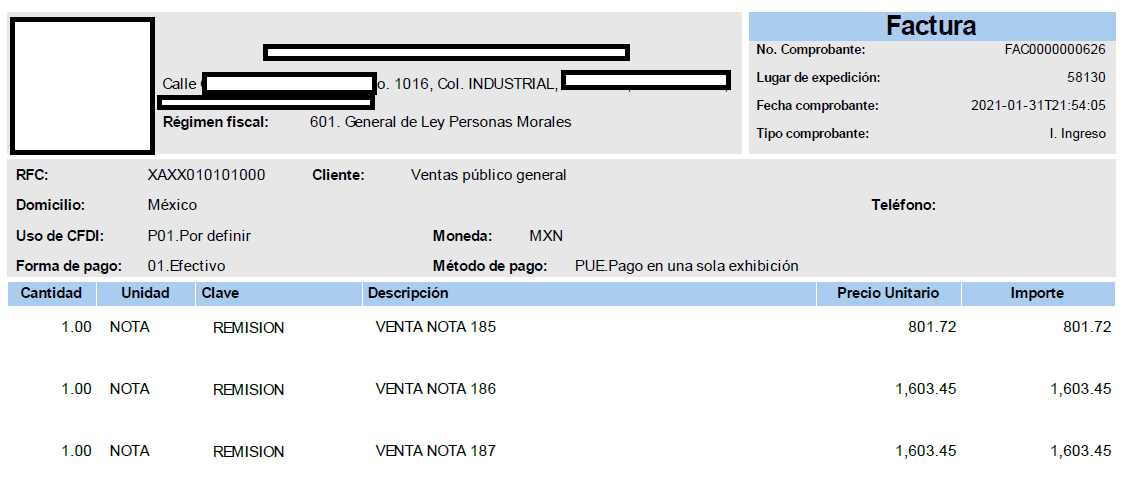

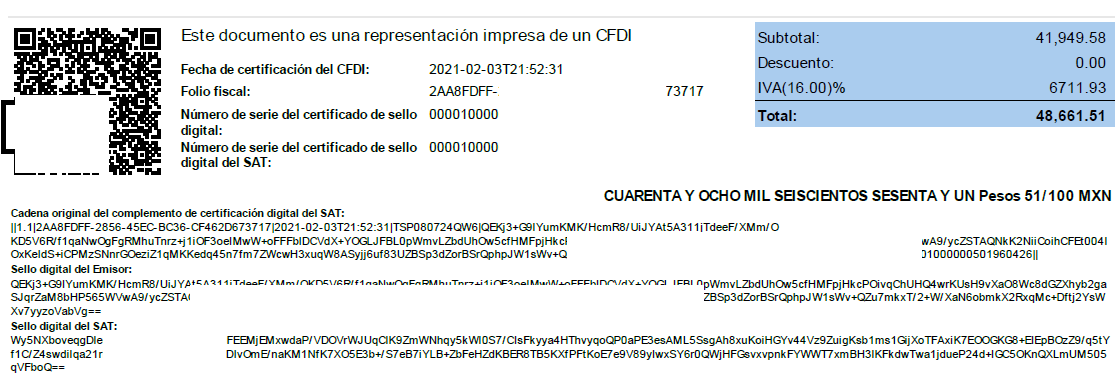

6. Finalmente, se muestra cómo podría verse la representación impresa del CFDI global, el formato impreso varía dependiendo del PAC (proveedor autorizado de certificación):

Nota: Por cuestiones de espacio se omite la relación de todas las notas de venta.

Ahorros y beneficios: La regla 2.7.1.24 de la RMF-2021 contiene la facilidad de emitir comprobantes simplificados por las operaciones al público en general, opción que conlleva la obligación de expedir posteriormente una factura global que relacione los comprobantes simplificados emitidos, cumpliendo con la obligación prevista en los artículos 29 y 29-A del CFF y demás cuerpos normativos que establecen la obligación de expedir CFDI por las operaciones que realice el contribuyente.