Inicie sesión para ver el contenido

¡Si no tiene cuenta suscríbase ahora para ver el contenido dando clic aquí!

Inicie sesión para ver el contenido

¡Si no tiene cuenta suscríbase ahora para ver el contenido dando clic aquí!

Inicie sesión para ver el contenido

¡Si no tiene cuenta suscríbase ahora para ver el contenido dando clic aquí!

Inicie sesión para ver el contenido

¡Si no tiene cuenta suscríbase ahora para ver el contenido dando clic aquí!

Dra. Flor de María Tavera Ramírez

Finalidad: Conocer el proceso para presentar un aviso de suspensión de actividades de personas morales ante el Servicio de Administración Tributaria (SAT).

Orientado a: Contadores, administradores, socios o accionistas de una persona moral que desee suspender sus actividades y, en general, a cualquier persona interesada en el tema.

Consideraciones al tema: Actualmente las personas morales que quieran presentar aviso de suspensión de actividades deben cumplir varios requisitos para que el SAT acepte dicho aviso de suspensión. Hasta diciembre de 2009, tanto el Código Fiscal de la Federación (CFF) como el Reglamento del Código Fiscal de la Federación (RCFF) contemplaban la posibilidad de que las personas morales presentaran aviso de “Suspensión de actividades”, en cuya figura la persona moral seguía existiendo y estaba en posibilidad de permanecer es ese estado de suspensión por tiempo indefinido y sin cumplir requisitos previos, lo cual ya no es posible mas que para las personas físicas.

El pasado 29 de diciembre de 2020 se publicó la Resolución Miscelánea Fiscal 2021 (RMF-2021) en la cual se prevé la opción para que las personas morales presenten aviso de suspensión de actividades ante el RFC, misma que estudiaremos en el presente taller.

Fundamento jurídico: Artículos 27 del CFF; 29, fracción V, 30, fracción IV, inciso a), del RCF y regla 2.5.12 de la RMF-2021.

R: Creemos que la razón por la que la autoridad fiscal excluyó a las personas morales de la posibilidad de presentar aviso de suspensión de actividades (artículo 30, fracción IV, inciso a), del RCFF) fue el mal uso que varias personas morales hicieron de este aviso, ya que lo usaban en lugar de cursar el proceso de liquidación, que es el que legalmente pone fin a la vida de una persona moral, facilitando la desaparición de la noche a la mañana de una empresa que bien podría tener activos, pasivos, e incluso créditos fiscales.

R: Si la persona moral, de manera definitiva, va a cesar actividades, lo mejor sería que lleve a cabo el proceso de liquidación y cancelación del RFC por liquidación total del activo. Hay dos formas para realizar este proceso, de las cuales hablaremos en otra ocasión.

Si la persona moral únicamente va a detener por algún tiempo sus actividades, con la visión de retomarlas en un futuro cercano, tiene la opción de presentar un aviso de suspensión de actividades.

Una tercera opción es que la persona moral continúe cumpliendo con sus obligaciones fiscales, a pesar de no tener ingresos.

R: Luego de las recomendaciones que la Procuraduría de la Defensa del Contribuyente (Prodecon) realizó a través de dos análisis sistemáticos de fechas 20 de febrero de 2014 y 8 de octubre de 2013, la autoridad fiscal otorga, a través de la Miscelánea Fiscal, desde 2014 y cada año desde entonces la posibilidad de que una persona moral presente aviso de suspensión de actividades, siempre que se cumplan ciertos requisitos conforme a los señalado en la regla 2.5.12 de la RMF-2021.

R: Este aviso sólo se puede presentar una ocasión.

R: Cuando la persona moral interrumpa todas las actividades económicas que den lugar a la presentación de declaraciones periódicas de pago o informativas, siempre que no deban cumplir con otras obligaciones fiscales periódicas de pago, por sí mismos o por cuenta de terceros.

Es importante señalar que la regla de Resolución Miscelánea contiene la palabra “interrumpa”, esto implica que en algún momento la persona moral que opte por este aviso de suspensión retomará las actividades.

Si una persona moral no pretende continuar en algún momento sus actividades, lo que debe hacer es llevar a cabo el proceso de liquidación.

Otro aspecto importante es señalar que la interrupción de las actividades económicas debe ser de todas las que generen obligaciones fiscales por cuenta propia, o bien por cuenta de terceros. Supongamos que una persona moral “cierra la cortina”, pero conserva a un velador para cuidar los inventarios que posee, en ese caso persiste la obligación de retención por el sueldo del velador (además de las obligaciones propias de la relación obrero patronal), por lo que no sería correcto presentar aviso de suspensión de actividades.

R: En términos del primer párrafo de la regla 2.5.12 de la RMF-2021, la persona moral debe cumplir con lo siguiente:

Si no encuentra el domicilio como localizado, es posible solicitar al SAT una verificación de domicilio en la página del SAT dentro del apartado “Otros trámites y servicios”

Recordemos que se puede consultar la opinión de cumplimiento a través del portal del SAT, para generar una opinión de cumplimiento positiva seleccionando la opción “Otros trámites y servicios”, posteriormente “Obtén tu opinión de cumplimiento de obligaciones fiscales”

Si la persona moral ha caído en alguno de estos supuestos y el SAT en el ejercicio de su facultad ha publicado su RFC en esta lista no podrá presentar el aviso de suspensión de actividades.

Como podemos observar, para presentar aviso de suspensión de actividades, una persona moral debe tener un estatus fiscal sano, de lo contrario el SAT no aceptará el aviso de suspensión de actividades.

R: Si la persona moral es sujeto obligado por realizar actividades vulnerables conforme a la Ley Federal para la Prevención e Identificación de Operaciones con Recursos de Procedencia Ilícita (LFPIORPI) y el Reglamento de la Ley Federal para la Prevención e Identificación de Operaciones con Recursos de Procedencia Ilícita (RLFPIORPI) deberá presentar baja del padrón de actividades vulnerables y presentar el acuse de la baja en el trámite de solicitud de suspensión de actividades.

R: El trámite se debe presentar dentro del mes siguiente a aquél en que se actualice el supuesto jurídico o el hecho que lo motive.

R: Conforme a lo señalado en la ficha de trámite 169/CFF “Aviso de suspensión de actividades de personas morales”:

Las personas morales que deseen presentar aviso de suspensión de actividades deberán ingresar a la sección “Mi portal” dentro del portal www.sat.gob.mx, en el que deberán generar un caso de “Servicio o solicitud” manifestando que cumple con los requisitos establecidos en la regla 2.5.12 de la RMF-2021.

Para ingresar a “Mi portal” se puede acceder en la siguiente liga: https://www.sat.gob.mx/tramites/34668/presenta-el-aviso-de-suspension-de-actividades-de-la-empresa-que-representas

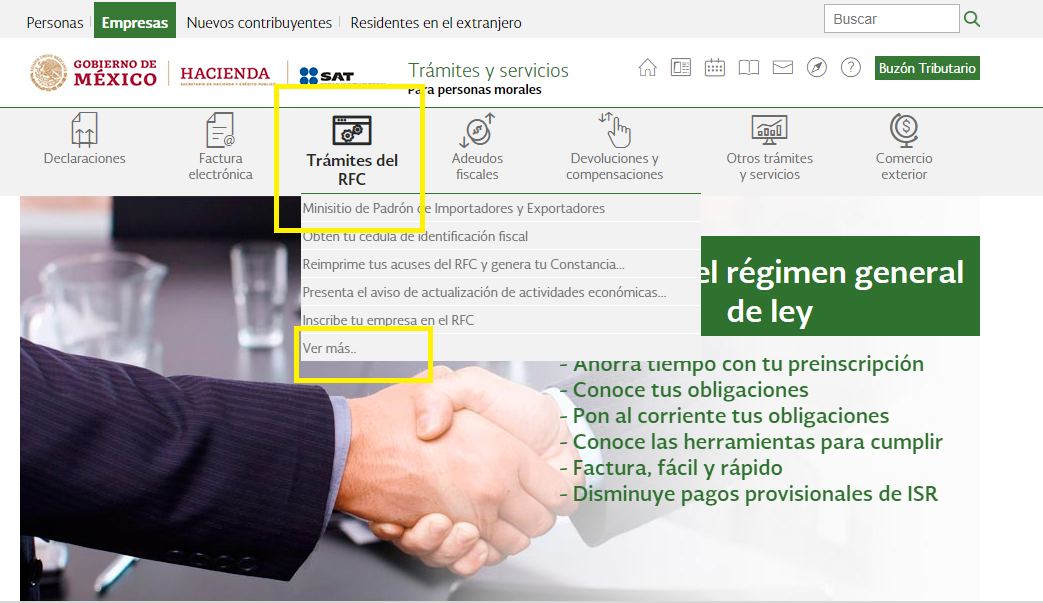

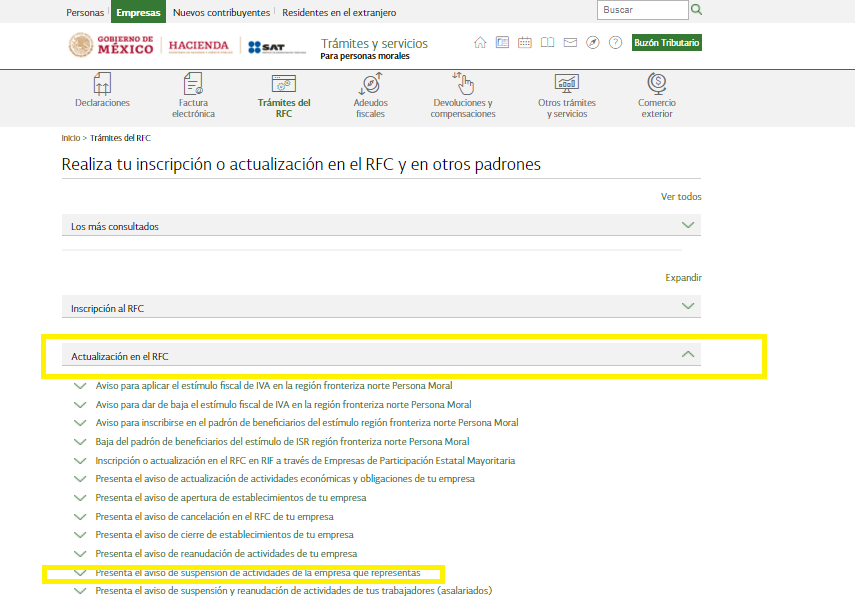

O bien, en la ruta: “Trámites del RFC”, “Ver más”, “Actualización en el RFC” y seleccionar “Presenta el aviso de suspensión de actividades de la empresa que representas”:

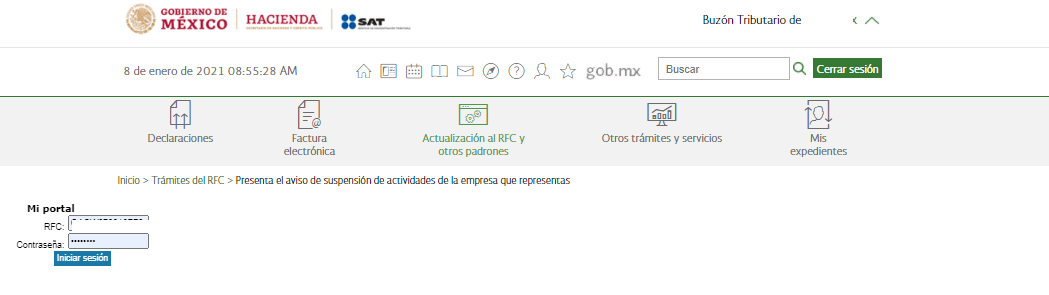

Esta ruta lleva al Buzón Tributario de la persona moral y posteriormente al apartado “Mi portal” debiendo ingresar de nuevo RFC y contraseña:

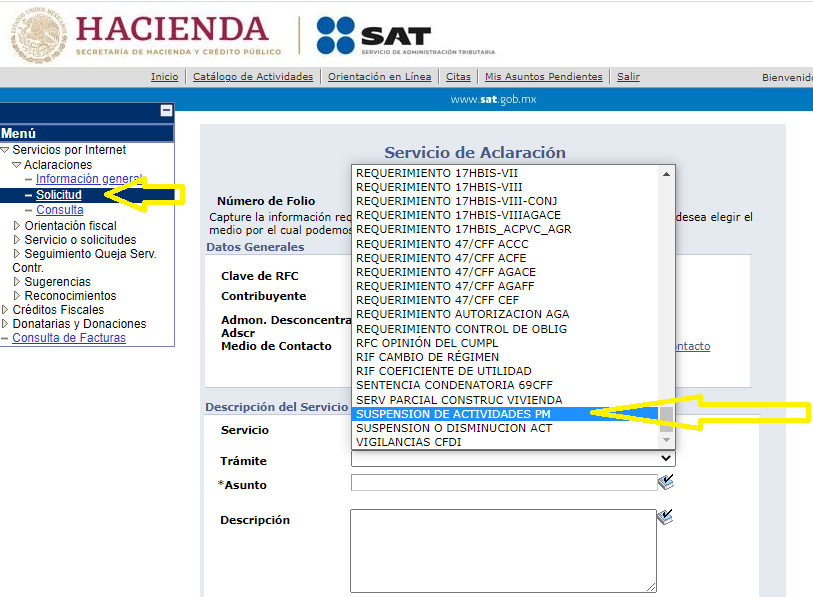

Una vez dentro de “Mi portal” se debe seleccionar “Aclaración”, “Solicitar” y dentro del espacio para elegir el trámite ubicar “Suspensión de actividades PM”:

Dentro de la descripción se deberá manifestar que el contribuyente cumple con los requisitos establecidos en la regla 2.5.12 de la RMF.

Se recomienda adjuntar a dicho trámite la opinión de cumplimiento de obligaciones fiscales emitida por el SAT en sentido positivo, así como el aviso de baja del padrón de actividades vulnerables (si fuera el caso).

Derivado del trámite, el contribuyente recibirá el Acuse de la presentación del caso de “Servicio o solicitud” con sello digital, que contiene la fecha de presentación y el número de folio del caso de “Servicio o solicitud”, en el cual vendrá la fecha estimada en que la autoridad dará respuesta de aceptación o rechazo al trámite.

R: La presentación del aviso de suspensión de actividades libera al contribuyente de la obligación de presentar declaraciones periódicas durante el periodo que dure la suspensión de actividades, excepto tratándose de las del ejercicio en que interrumpa sus actividades y cuando se trate de contribuciones causadas aún no cubiertas o de declaraciones correspondientes a periodos anteriores a la fecha de inicio de la suspensión de actividades.

Si la persona moral tiene pendientes declaraciones por presentar, ya sean de pago, informativas o anual no podrá presentar el aviso de suspensión de actividades. Para verificar esta información la autoridad establece como requisito, precisamente, el de anexar la opinión de cumplimiento de obligaciones fiscales emitida por el mismo SAT donde se compruebe que está al corriente de sus obligaciones fiscales.

En cuanto a la declaración del ejercicio en el que la persona moral interrumpió las actividades, la presentación del aviso de suspensión no libera de la obligación de presentarla.

Durante el periodo de suspensión de actividades, el contribuyente no queda relevado de presentar los demás avisos relacionados con el RFC, por lo que si se da el caso de alguno de los siguientes supuestos debe presentar el aviso correspondiente de acuerdo con el artículo 29 del RCFF:

R: Las personas morales no podrán estar en estado de suspensión de actividades de manera indefinida. La duración de la suspensión de actividades será únicamente de dos años, tiempo que se podrá prorrogar sólo hasta en una ocasión por un año siempre que antes de que venza el plazo se presente la solicitud correspondiente.

Luego de transcurridos los dos años de la suspensión solicitada, el contribuyente deberá presentar el aviso de reanudación de actividades, en caso de que se vuelva a tener operación, o bien el correspondiente a la cancelación ante el RFC.

R: Se deberá presentar aviso de reanudación, de no hacerlo el SAT realizará la reactivación de manera automática.

R: Si concluido el plazo de la suspensión solicitada el contribuyente no presenta el aviso de reanudación de actividades o el de cancelación ante el RFC, el SAT realizará la reactivación por sí solo, de tal manera que, aunque el contribuyente no haya cumplido con esta obligación, su estado ante el SAT volverá a estar activo con las características fiscales que tenia al momento de presentar el aviso de suspensión de actividades.

Recordemos que esta opción únicamente se puede tomar por una sola ocasión, y se puede prorrogar únicamente por un año más.

Ahorros y beneficios: Suspensión es la detención o interrupción temporal de un proceso, por lo que este aviso se debe presentar cuando la persona moral considere retomar sus actividades en un periodo máximo de tres años. La persona moral que de manera definitiva dejará de tener actividades deberá realizar el proceso de liquidación para, finalmente, presentar el aviso de cancelación en el RFC.

Dra. Flor de María Tavera Ramírez

Finalidad: Revisar el procedimiento contenido en la Resolución Miscelánea Fiscal (RMF) para dar cumplimiento a la obligación de expedir comprobantes simplificados por operaciones con el público en general.

Orientado a: Contribuyentes personas morales y personas físicas con actividad empresarial y profesional. Sobre el comprobante simplificado por ventas al público en general y factura global emitidos por contribuyentes del Régimen de Incorporación Fiscal (RIF) se hablará en otra ocasión.

Consideraciones al tema: Si bien una de las obligaciones de los contribuyentes, cuando las leyes fiscales así lo establezcan, es la de emitir comprobantes fiscales por los actos o actividades que realicen debiendo cumplir con lo dispuesto en los artículos 29 y 29-A del Código Fiscal de la Federación (CFF) que sienta las bases del comprobante fiscal digital por internet (CFDI), la RMF prevé una facilidad para emitir y entregar al cliente público en general un comprobante fiscal simplificado en lugar de un CFDI por cada operación, con lo cual se simplifica el proceso operativo de las empresas, ya que emitir un CFDI por cada venta realizada con público en general resultaría operativamente complicado y costoso.

Fundamento jurídico: Artículos 29 y 29-A del CFF; 39 del RCFF y regla 2.7.1.24 de la RMF-2021.

Análisis del texto (S1)

R: En que en lugar de expedir un CFDI por cada operación con el público en general, se podrá entregar un comprobante simplificado teniendo tres opciones para emitir dichos comprobantes simplificados.

Posteriormente, de manera diaria, semanal o mensual, se emitirá un solo CFDI que relacione los comprobantes simplificados entregados, haciendo constar los importes correspondientes a cada una de dichas operaciones, sobre este CFDI global se habla en otro taller de este mismo número de su revista PAF.

R: La incorporación de la definición “público en general”, para efectos de la expedición del CFDI, es de reciente publicación en la RMF-2021, y se encuentra prevista en la regla 2.7.1.50 que señala:

Definición de público en general para efectos de expedición de CFDI

2.7.1.50. Para los efectos de los artículos 29 y 29-A fracción IV, segundo párrafo del CFF, en relación con el 23, fracción I, segundo párrafo de la LIF, se entiende por actividades realizadas con el público en general, cuando se registre la clave en el RFC genérica a que se refiere la regla 2.7.1.26., consistente en: XAXX010101000, en el campo Rfc del nodo Receptor del CFDI.

CFF: 29, 29-A; LIF: 23; RMF-2021: 2.7.1.24., 2.7.1.26.

En términos simples: podemos considerar público en general a aquel cliente que no solicita la expedición de un CFDI y, por lo tanto, no informa su RFC. Situación que no lo libera de la obligación de emitir un comprobante por la operación, el beneficio de la regla que estamos estudiando en este documento es que, en lugar de emitir un CFDI, se puede emitir un comprobante simplificado.

R: Hay tres opciones para emitir comprobantes simplificados:

Cada opción de comprobante simplificado tiene sus propios requisitos, pero son requisitos comunes a los tres los siguientes:

En cuanto al domicilio: si bien en el CFDI, versión 3.3., el domicilio y lugar de expedición se cumple con el código postal, dicha disposición sólo es aplicable al CFDI, por lo que se recomienda que en los comprobantes simplificados que estamos revisando se continúe poniendo el domicilio completo del emisor, así como la ciudad y la entidad federativa de donde se emite.

R: Además de los datos que señalamos en el punto 3, los comprobantes impresos deben:

Estos comprobantes se podrán imprimir en cualquier imprenta, y mientras cumplan con los requisitos que señala la regla de la RMF se puede añadir tanta información como se quiera: teléfonos, correo electrónico, logotipo, página web, pagaré insertado, contrato de adhesión, etcétera.

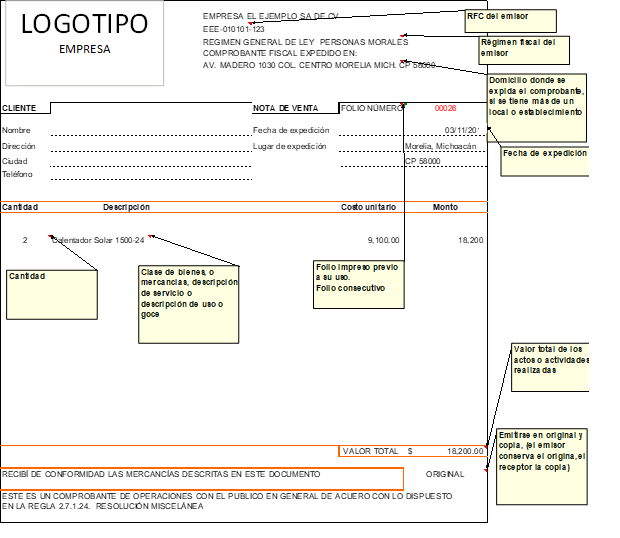

Ejemplo de comprobantes en operaciones con el público en general, versión impresa:

R: Además de los datos que señalamos en la pregunta 3, en estos comprobantes se debe observar lo siguiente:

R: Además de los datos que señalamos en la pregunta 3, en estos comprobantes que se emiten a través de softwares conocidos como “punto de venta”, se debe observar lo siguiente:

R: No, la regla 2.7.1.24 que se analiza prevé que se debe registrar en el comprobante simplificado el valor total de los actos o actividades realizados. En el comprobante simplificado que se entrega al cliente público en general no es necesario desglosar el IVA, ya que dicho comprobante no podrá ser utilizado por el receptor para deducir o acreditar impuestos, por tanto, el IVA no se debe separar sino estar contenido en el precio.

R: Sí, la regla 2.7.1.24 no hace distinción entre persona física o moral o régimen fiscal en el que se encuentre el emisor, por lo tanto, es aplicable tanto a personas físicas como morales sin importar su régimen fiscal.

R: Es obligación de los contribuyentes expedir CFDI por las operaciones que realicen, a pesar de que el cliente no lo solicite. La regla 2.7.1.24 que se analiza establece que cuando el receptor del bien o servicio no solicite un comprobante fiscal y el importe sea menor a $100 no se está obligado a entregarlo. Por lo tanto, si la operación es superior a esta cantidad se está obligado a entregar el CFDI a pesar de que el cliente no lo haya solicitado.

En resumen: siempre que la operación sea mayor o igual a $100 se debe entregar un comprobante fiscal al cliente, aunque éste no lo solicite. Si la operación es menor puede no entregar el CFDI al cliente, lo que de ninguna manera implique que dicho ingreso no se deba reconocer, puesto que esa operación se debe incluir en un CFDI global.

Concluimos, entonces, que la facilidad es no entregarlo al cliente, que no es lo mismo que no emitirlo, puesto que la emisión del comprobante se deberá ver reflejada en el CFDI global.

Recordemos que la no expedición, no entrega, o no poner a disposición de los clientes CFDI, o expedirlos sin requisitos, es una infracción que puede dar lugar a la sanción en términos de los artículos 83 y 84 del CFF.

R: De ninguna manera. Si el cliente solicita un CFDI, aun cuando el importe de la venta sea inferior a $100, por pequeña que sea la cantidad se le debe expedir.

No es correcta la práctica que hacen algunas empresas cuando niegan la emisión de un comprobante fiscal argumentando que el valor es menor a $100, ya que la regla para no entregar un comprobante por valor a ese monto claramente establece la condicionante:

…cuando los adquirentes de los bienes o receptores de los servicios no soliciten comprobantes de operaciones realizadas con el público en general, los contribuyentes no estarán obligados a expedirlos por operaciones celebradas con el público en general, cuyo importe sea inferior a $100.00.

Si el monto de la operación es superior a $100 se debe, forzosamente, entregar un comprobante, ya sea un CFDI o un comprobante simplificado.

R: Definitivamente sí, se realizará con el CFDI genérico.

La RMF-2021, en su regla 2.7.1.26, establece cuál es el RFC que se debe utilizar para elaborar un CFDI a personas que no cuentan con RFC o no lo otorgan al momento de solicitar el comprobante, dicho RFC genérico es: XAXX010101000, y tratándose de residentes en el extranjero que no se encuentren inscritos en el RFC: XEXX010101000.

La facilidad que estamos estudiando es una opción para no tener que emitir un CFDI sino un comprobante simplificado, con menos requisitos cuando las operaciones son público en general; sin embargo, si el contribuyente así lo decide, o el cliente lo solicita, se emitirá el CFDI con todos sus requisitos.

R: El comprobante simplificado emitido conforme a la regla que se está revisando tendrá efectos fiscales para el emisor, ya que al formar parte de su CFDI global se integrará a los ingresos acumulables del contribuyente emisor, además de que cumplirá con la obligación en cuanto a expedición de comprobantes fiscales.

Para el receptor, dicho comprobante tendrá efectos mercantiles o civiles, es decir, lo acreditará como poseedor del bien o contratante del servicio descrito en el comprobante; sin embargo, no podrá utilizar ese documento para deducir o acreditar impuestos.

R: Los comprobantes simplificados emitidos se tienen que relacionar en un CFDI global que se puede generar diario, semanal o mensual, y sobre el cual se habla en otro taller de esta misma edición de su revista PAF.

R: No, de hecho, la facilidad de entregar comprobantes fiscales simplificados existe desde antes de que el CFDI fuera obligatorio, desde aquellos días en los que existía la factura impresa, entonces los comprobantes fiscales simplificados se encontraban regulados en el propio CFF y a partir de 2014 fue eliminado ese texto del código, ya que se pretendía que todos, absolutamente todos los comprobantes, fueran CFDI; sin embargo, viendo la complejidad de esa disposición, la facilidad apareció en la RMF desde 2014, su texto ha sufrido pocas modificaciones, su objetivo es facilitar la expedición de comprobantes fiscales que amparen un ingreso cuando quien lo recibe no pretende dar efectos fiscales a dicha operación.

Ahorros y beneficios: Como podrá observar, estimado lector, cumplir con la emisión de comprobantes simplificados por operaciones con público en general puede ser muy sencillo, sobre todo si se elige el medio impreso, ya que los otros dos formatos implican tener un equipo de cómputo o máquina registradora. Es importante que se observe el correcto llenado del CFDI global que contenga las operaciones contenidas en los comprobantes simplificados.

Dra. Flor de María Tavera Ramírez

Finalidad: Revisar los requisitos que se deben cumplir al emitir un comprobante fiscal digital por internet (CFDI) global, diario, semanal o mensual, el cual debe ser emitido por los contribuyentes que optaron por entregar a sus clientes comprobantes simplificados por las ventas al público en general.

Orientado a: Contribuyentes personas morales y personas físicas con actividad empresarial y profesional. Sobre la factura global que deben emitir los contribuyentes del Régimen de Incorporación Fiscal (RIF) se hablará en otra ocasión.

Consideraciones al tema: Para dar cumplimiento a la obligación de emitir CFDI marcada en los artículos 29 y 29-A del Código Fiscal de la Federación (CFF), el contribuyente puede optar por emitir comprobantes simplificados conforme a la regla 2.7.1.24 de la Resolución Miscelánea Fiscal 2021 (RMF-2021), tema que analizamos en este taller, los cuales posteriormente se deberán relacionar en el CFDI global.

Fundamento jurídico: Artículos 29 y 29-A del CFF, 39 del Reglamento del Código Fiscal de la Federación (RCFF); regla 2.7.1.24 de la RMF-2021, y Anexo 20. Guía de llenado del CFDI global publicado por el Servicio de Administración Tributaria (SAT).

R: En el CFDI global se deben hacer constar los importes correspondientes a cada una de las operaciones realizadas con el público en general del periodo que corresponda, por las cuales se emitió un comprobante simplificado (se habla del comprobante simplificado en la presente edición de su revista PAF).

Cada operación amparada con un comprobante simplificado se deberá relacionar en el CFDI global, con el número de folio del comprobante simplificado.

La factura global puede emitirse de manera diaria, semanal o mensual.

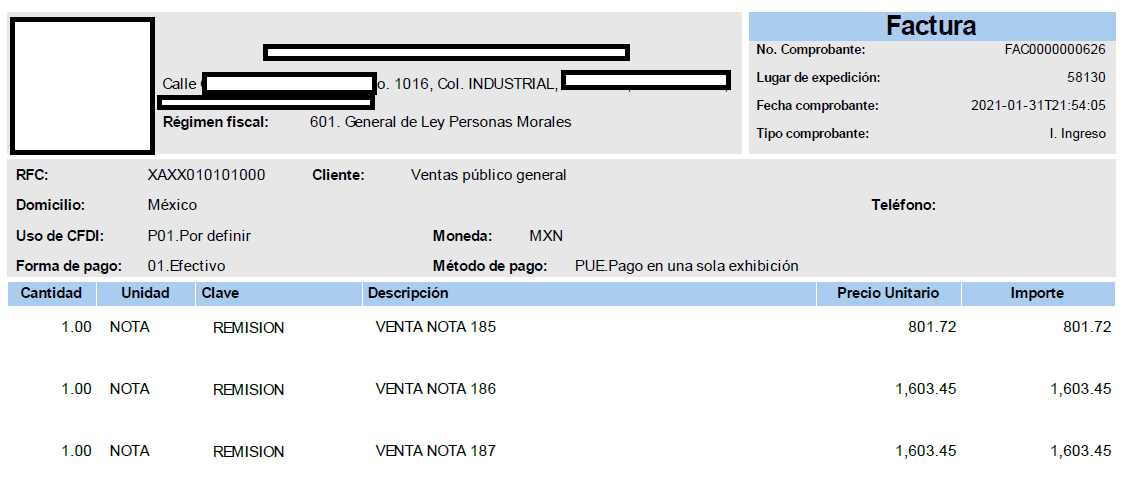

R: Es un CFDI de tipo ingreso.

R: Se puede emitir diario, semanal o mensual, a elección del contribuyente.

R: Se tienen 72 horas siguientes al cierre de las operaciones realizadas de manera diaria, semanal o mensual, para timbrar el CFDI.

R: Con el RFC genérico XAXX010101000.

R: Ya que en un CFDI global se van a relacionar varios comprobantes simplificados que pudieron haber sido pagados de diversas formas: alguno en efectivo, otro con tarjeta de crédito, otro más con tarjeta de débito, etcétera, la forma de pago que se debe anotar es la que corresponda a la forma en que se recibió el pago del comprobante simplificado de valor mayor de los que se relacionan en la factura global.

Si es el caso de que hay dos o más comprobantes simplificados con el mismo valor y distinta forma de pago, se podrá registrar cualquiera de las formas con las que se recibieron estos comprobantes.

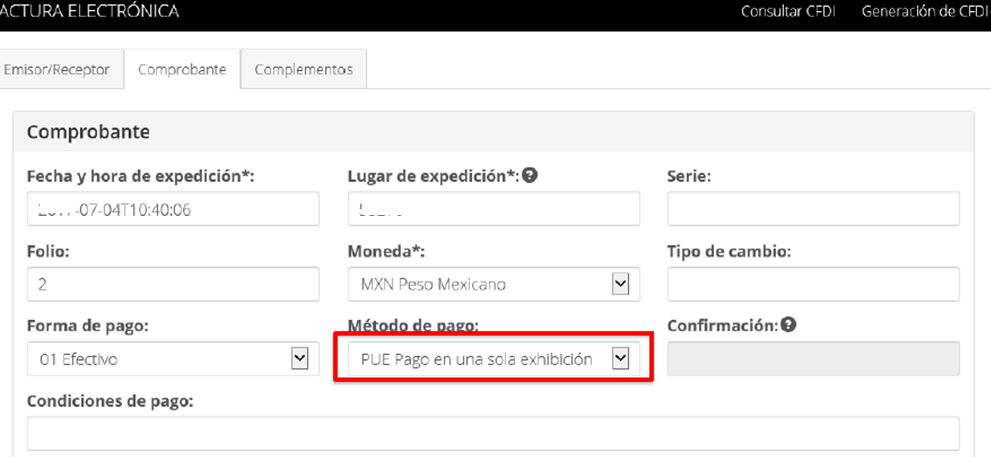

R: El método de pago debe ser PUE (pago en una sola exhibición).

R: Se debe registrar la clave “P01” por definir.

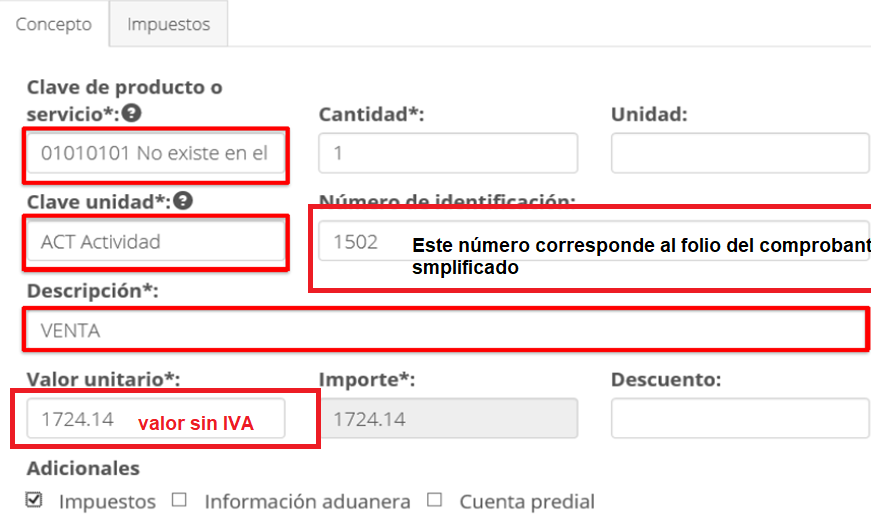

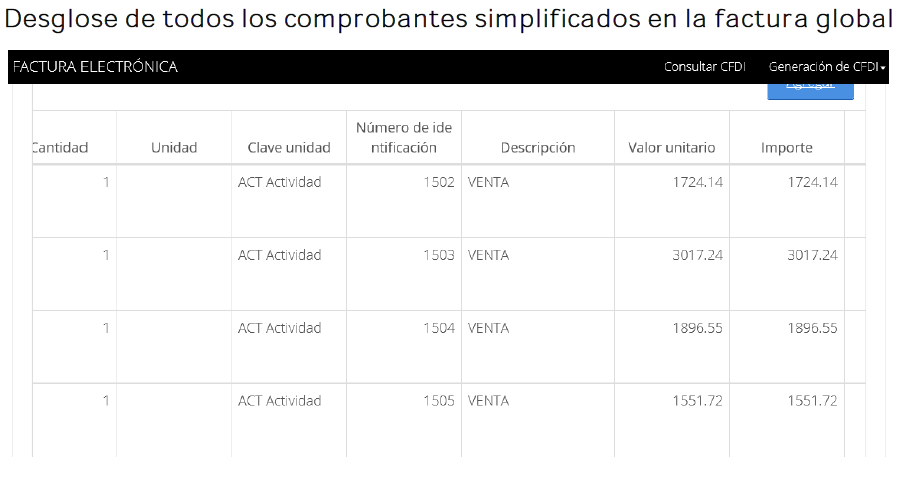

R: Los comprobantes simplificados que se facturan en el CFDI global se deben capturar uno por uno, cada uno en lo individual con el monto que ampara, antes de impuestos con los siguientes datos por cada comprobante:

| Clave de producto o servicio | 01010101 “no existe en el catálogo. |

| Número de identificación | Número de folio o de operación de cada comprobante simplificado, este campo puede contener caracteres alfanuméricos desde 1 hasta 100. |

| Cantidad | Se debe registrar el valor 1. |

| Clave de unidad | Registrar la clave “ACT” (actividad). |

| Unidad | No se registra ningún dato. |

| Descripción | Registrar el texto “Venta”. |

| Valor unitario | Valor del comprobante simplificado sin impuestos. |

| Nodo impuestos | Expresar los impuestos aplicables a cada comprobante simplificado.

El más común sería el impuesto al valor agregado (IVA), aunque también podría aplicar el impuesto especial sobre producción y servicios (IEPS). |

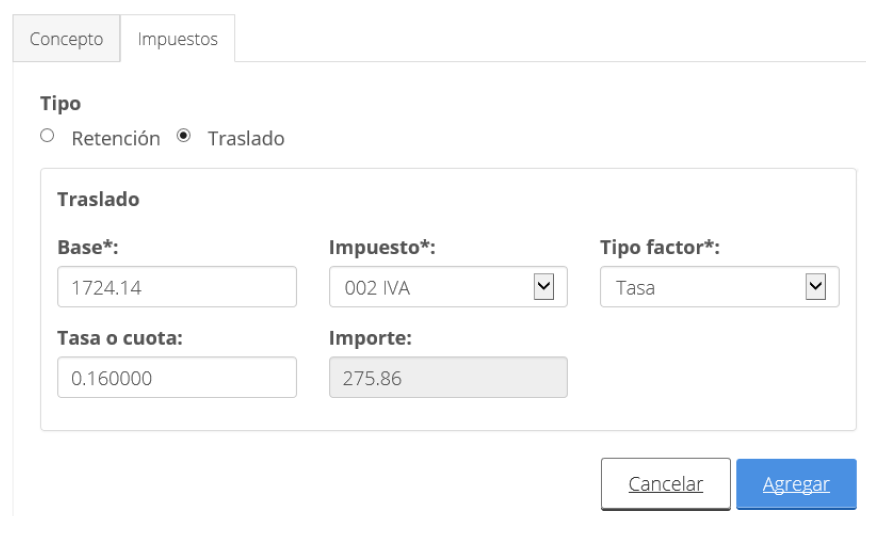

| Nodo traslado | Expresar el IVA aplicable a la operación que ampara el comprobante simplificado: tase 16%, tasa 0% o exento. |

R: Sí. En los CFDI globales se deberá separar el monto del IVA y del IEPS a cargo del contribuyente.

Como se puede observar, cada “concepto” de la factura global es cada comprobante simplificado, por lo que si los bienes o servicios que se amparan en el comprobante simplificado causan IVA, sí se debe desglosar su IVA en el CFDI global.

No hacer ese desglose implicaría que la venta del bien o prestación del servicio que ampara el comprobante simplificado no es objeto del IVA, por lo que este detalle de IVA por comprobantes simplificados de productos o servicios a tasa cero, o exento, también se deberá realizar.

R: La regla 2.7.1.24 de la RMF-2020 prevé que se puede emitir un comprobante en los términos de la citada regla para reflejar operaciones pactadas en pagos en parcialidades.

Los contribuyentes que acumulen ingresos conforme a lo devengado (personas morales) reflejarán el monto total de la operación en la factura global que corresponda. Mientras que los contribuyentes que acumulen ingresos conforme a flujo de efectivo (personas físicas) sólo deberán reflejar los montos efectivamente recibidos por la operación en cada una de las facturas que emitan, es decir, sólo comprobantes simplificados que han sido cobrados. De esta manera no será necesario hacer un recibo electrónico de pago.

R: Se puede emitir un CFDI de egreso vinculándolo al CFDI donde se facturó el comprobante simplificado, haciendo uso del catálogo de CFDI relacionados con el tipo de relación “01 Nota de crédito de los documentos relacionados” y capturar el UUID de la factura global que contiene el comprobante simplificado que fue sujeto de devolución.

Para la emisión del CFDI de egreso por la devolución o descuento se utilizará la clave de producto 84111506, la clave de unidad ACT, la descripción “devolución de mercancías” o “descuento” y se captura el valor unitario de la devolución o descuento, sin IVA.

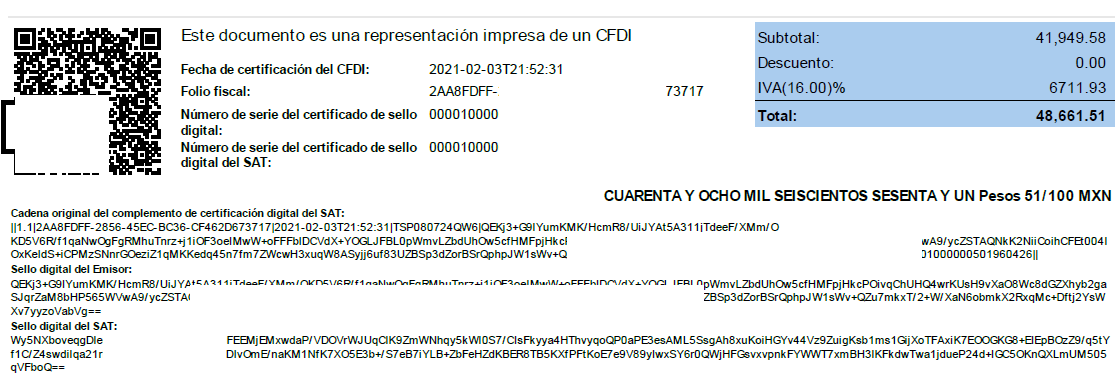

A continuación, se presenta paso a paso cómo se puede hacer el CFDI global desde el portal del SAT:

2. En la pestaña “Comprobante” seleccionamos “Método de pago” y luego “PUE Pago en una sola exhibición”:

3. Enseguida comenzamos a llenar los campos requeridos:

4. En la pantalla siguiente damos clic en la pestaña “Impuestos” y seleccionamos en “Tipo” la opción “Traslado”:

5. Se desglosan todos los comprobantes simplificados en la factura global:

6. Finalmente, se muestra cómo podría verse la representación impresa del CFDI global, el formato impreso varía dependiendo del PAC (proveedor autorizado de certificación):

Nota: Por cuestiones de espacio se omite la relación de todas las notas de venta.

Ahorros y beneficios: La regla 2.7.1.24 de la RMF-2021 contiene la facilidad de emitir comprobantes simplificados por las operaciones al público en general, opción que conlleva la obligación de expedir posteriormente una factura global que relacione los comprobantes simplificados emitidos, cumpliendo con la obligación prevista en los artículos 29 y 29-A del CFF y demás cuerpos normativos que establecen la obligación de expedir CFDI por las operaciones que realice el contribuyente.

Librado García Ramírez

Mtra. Flor de María Tavera Ramírez

En la vida diaria, por razones de negocios, de inversión, de financiamiento, de liquidez o de compra de bienes muebles e inmuebles, las personas físicas o morales recurren a la contratación de préstamos, exhibiendo una garantía para respaldar el préstamo que se ha conseguido, pactando intereses y determinando un plazo para su pago.

Puede ser que por diversas razones (personales, financieras o económicas) se incurra en mora, llegando al extremo de no poder pagar la obligación contraída, por lo que el acreedor (persona física o moral que hace el préstamo) ejerce la exigibilidad del pago interponiendo demanda por la vía judicial, o laboral en el caso de un patrón que incumple con sus obligaciones para con el trabajador.

Con motivo de haber incumplido con las obligaciones económicas contraídas por el acreditado o deudor (quien pidió el préstamo), el demandante (parte afectada, acreditante o acreedor) solicita una instancia legal para hacer valer sus derechos con relación al demandado (parte infractora, acreditado o deudor); en razón de la interposición de la demanda, la autoridad notifica de manera personal al demandado de la existencia del proceso en su contra, obligándolo a comparecer a juicio y en caso de no hacerlo se le tendrá por rebelde en el proceso.

Todo proceso judicial está determinado en las leyes, el cual contiene secuencia de etapas que debe seguir toda autoridad pública para resolver el litigio entre las partes “demandante y demandada”, llegando a la etapa procesal de sentencia definitiva o laudo, en donde en su parte medular se condena al demandado a pagar al demandante, concediéndole cierto plazo para realizar el pago; en muchos casos es costumbre que la parte demandada incurre en rebeldía, por lo que al no realizarse dicho pago se le pide designe bienes suficientes que cubran la deuda, los gastos y costas, iniciándose así la diligencia de embargo de los bienes señalados.

En virtud de la sentencia de remate, se procederá a la venta de los bienes embargados con el avalúo exhibido por cada una de las partes, cuyos valores, en caso de que no coincidieran, se toma como base para el remate el promedio de ambos, considerando que no haya una discrepancia mayor al porcentaje establecido en la ley, de lo contrario la autoridad pública podrá ordenar la práctica de un tercer avalúo.

Notificadas las partes de la venta legal de los bienes por medio de edictos, fijando la postura legal, que es la que cubre las dos terceras partes del precio fijado en el avalúo, se convocan postores para que asistan en una fecha determinada a la subasta (almoneda).

Puede darse el caso de no realizarse la venta en la primera almoneda y se señala una segunda, teniéndose como precio el de la primera con una deducción del 10 o 20%, según el tipo de juicio (mercantil o laboral), y así sucesivamente en una tercera o más almonedas, hasta que se logre vender la propiedad, o bien, el ejecutante ejerza su derecho a pedir la adjudicación a su favor.

Después de celebrada la audiencia de remate, se declara ejecutoriada y se apercibe nuevamente a la demandada para que en el término de tres días otorgue la escritura de adjudicación, apercibiéndole que en caso de no hacerlo la autoridad lo hará en su rebeldía.

Los remates judiciales son ventas forzosas de propiedades, reguladas por las autoridades, derivadas del incumplimiento de una obligación que puede haber por el cobro de un pagaré, hipoteca, ejecución de un convenio o laudo, inconformidad por la repartición de bienes, etcétera; éstos se celebran en los tribunales, juzgados o juntas de Conciliación y Arbitraje, tanto estatales como federales del país.

El remate es sinónimo de subasta y de almoneda; la adjudicación es un acto posterior al remate y en virtud del cual se atribuye la propiedad de los bienes al mejor postor o al acreedor ejecutante.

Adquisición de inmueble

En el mercado inmobiliario hay propiedades que fueron resultado de remates que provienen de un litigio o proceso judicial, que quizá representan una buena oportunidad de inversión, ya que en ocasiones tiene un precio mucho menor a su valor de mercado.

¿Será “el remate” una buena alternativa para adquirir un bien inmueble?

Veamos, antes de tomar decisiones para comprar un inmueble de esta manera, es importante conocer detalles relevantes sobre las adjudicaciones por remate de bienes inmuebles.

La adjudicación por remate judicial es un acto judicial por medio del cual se ordena la transmisión de la propiedad de un bien inmueble a favor de una persona determinada, como consecuencia de un procedimiento previo (juicio), ya sea hipotecario o de otra índole.

Podemos preguntarnos, en el caso de una adjudicación en materia laboral, cuando el adjudicatario sea el propio trabajador, el inmueble que se adquiere debe pasar a su propiedad, entre otros conceptos: ¿libre de gravamen, impuestos y derechos fiscales?

Es importante precisar que el artículo 975, fracción II, inciso b), de la Ley Federal del Trabajo (LFT) establece que las adjudicaciones de bienes a los trabajadores no causarán impuesto alguno; quizá resulta a lo mejor muy fácil y sin problema alguno el seguir al pie de la letra lo preceptuado por la ley laboral; sin embargo, “ninguna ley que no sea de carácter fiscal” y no importando su redacción puede declarar exenta una enajenación o adquisición fiscalmente hablando.

Analizando objetivamente las disposiciones fiscales de carácter local o federal, ninguna de ellas establece exención o ventaja alguna a la adjudicación por remate en favor de los trabajadores.

Lo cierto es que, en la especie, la Ley de Ingresos de la Federación (LIF), en su artículo 12, décimo quinto párrafo, prevé lo siguiente:

_____________________________________________________________________________

Artículo 12. …………………………………………………………………

Las contribuciones, productos o aprovechamientos a los que las leyes de carácter no fiscal otorguen una naturaleza distinta a la establecida en las leyes fiscales, tendrán la naturaleza establecida en las leyes fiscales.

_____________________________________________________________________________

En tal sentido, al tratarse de una ley especial, la cual prevalece sobre la específica, es claro que no se deberá aplicar en el caso que disponga la LIF en el numeral antes referido, al citar expresamente: “Se derogan las disposiciones que se opongan a lo previsto en este artículo, en su parte conducente”, de ahí que resulten aplicables las resoluciones fiscales.

Después de terminado el juicio, cuando el bien ya ha sido adjudicado, se debe solicitar a la autoridad que el expediente se ponga a disposición del notario elegido, quien estudiará el expediente y los antecedentes de la propiedad para preparar la documentación relativa a la escritura que se utilizará para cerrar la operación de compra.

Es importante tener presente que al adquirir un inmueble a través de una adjudicación por remate, el costo por pago de impuestos es mayor que el que se pagaría en una operación de compraventa común y corriente, ya que el adquirente del inmueble cubre gastos que normalmente corresponden al vendedor, como ejemplo, podemos citar el impuesto sobre la renta (ISR) que se genera por la venta del bien inmueble que es pagado por el vendedor, en el caso de un remate este impuesto es pagado por el comprador, ya que el demandado incurre en rebeldía y como es costumbre en este tipo de casos es la autoridad quien otorgará la escritura correspondiente.

De lo narrado anteriormente, el notario debe resolver la cuestión fiscal, por lo que, atendiendo al origen del caso, tenemos la fracción II del artículo 14 del Código Fiscal de la Federación (CFF):

_____________________________________________________________________________

Artículo 14. Se entiende por enajenación de bienes:

………………………………………………………………..

II. Las enajenaciones, aun cuando se realicen a favor del acreedor.

_____________________________________________________________________________

De conformidad con lo establecido por el precepto antes transcrito, nos damos cuenta que estamos ante una enajenación de bienes en la que el deudor es el enajenante y el acreedor el adquirente, pero siempre el deudor incurre en rebeldía y no va a pagar el ISR en caso de haberlo.

Determinación de los impuestos

El notario, por disposición del artículo 126, tercer párrafo, de la Ley del Impuesto sobre la Renta (LISR) deberá calcular y enterar el citado impuesto, por lo tanto, la carga impositiva es para el adquirente, so pena de nunca obtener la escritura respectiva. Más aún, lo dispuesto por los artículos 213 y 214 del Reglamento de la Ley del Impuesto sobre la Renta (RLISR), señalan que:

_____________________________________________________________________________

Artículo 213. Las personas físicas que obtengan ingresos por la enajenación de inmuebles por adjudicación judicial o fiduciaria, para efectos del artículo 14, fracción II del Código Fiscal de la Federación, considerarán que la enajenación se realiza en el momento en que se finque el remate del bien, debiendo realizar, en su caso, el pago provisional en términos del artículo 126, párrafo tercero de la Ley.

Asimismo, las personas físicas que obtengan ingresos por la adquisición de bienes inmuebles por adjudicación judicial o fiduciaria, para efectos del artículo 130, párrafo último de la Ley, considerarán como ingreso la diferencia entre el precio de remate y el avalúo practicado en la fecha en la que se haya fincado el remate, debiendo, en su caso, realizar el pago provisional que corresponda en términos del artículo 132, párrafo segundo de la Ley.

Artículo 214. Para efectos de los artículos 126, párrafo tercero, 127, párrafo tercero y 160, párrafo tercero de la Ley, los notarios, corredores, jueces y demás fedatarios que por disposición legal tengan funciones notariales, deberán calcular y, en su caso, enterar el Impuesto que corresponda a dichas enajenaciones de conformidad con las citadas disposiciones legales, aun en el supuesto de enajenaciones de inmuebles consignadas en escritura pública en las que la firma de la escritura o minuta se hubiese realizado por un juez en rebeldía del enajenante.

_____________________________________________________________________________

Tomando en consideración las fundamentaciones anteriores, se tiene que en el presente caso se actualizan dos hipótesis jurídicas:

1. ISR por enajenación. Relativo al primer párrafo del artículo 213 del RLISR, apoyado con lo establecido por el artículo 214 del mismo ordenamiento.

2. ISR por adquisición. Referido en el segundo párrafo del artículo 213 del RLISR.

Por lo que el notario, para el cálculo de los impuestos correspondientes, tomará la fecha en que se finque el remate del bien como la fecha de enajenación, debiendo calcular la actualización y recargos correspondientes.

Caso práctico

Para tener una visión más amplia en relación a las implicaciones fiscales que se tienen al adquirir un bien inmueble por medio de remate, veamos un ejemplo de los impuestos causados por la adjudicación de un bien inmueble proveniente de un juicio laboral a favor del trabajador.

Se trata de un bien inmueble, cuyo avalúo practicado arroja un valor de $632,990.00, siendo su postura legal para la primera almoneda de $421,993.32.

Se señala el 25 de noviembre de 2015 para que se lleve a cabo el remate en su segunda almoneda, debido a que en la primera no hubo postores, siendo su postura legal el valor de la primera almoneda, menos una reducción de 20%: $337,594.66.

La firma de la escritura es el 22 de junio de 2016.

| Fecha de adquisición | 26 de febrero 2008 |

| Valor de adquisición | $146,000.00 |

| Valores obtenidos de la escritura del inmueble rematado, que obra en el Registro Público de la Propiedad (RPP) | Corresponde al terreno $36,733.60Corresponde a la construcción $109,266.40 |

| Fecha de enajenación | 25 de noviembrede 2015 |

| Valor de enajenación | $337,594.66 |

| Número de añostranscurridos | Más de 7 años |

Cálculo del ISR por enajenación:

| Actualización de costo comprobado de adquisición (artículo 121 de la LISR) | |||||||||

| Factor de actualización (FA) | INPC oct-15INPC feb-08 | = | 117.41087.2480 | = | 1.3457 | Artículo 124 de la LISR | |||

| FA | Años transcurridos | De 7 a 8 años | = | 1.33 | Regla 3.15.2 de la RMF-15Anexo 9, DOF 21-may-15 | ||||

| TerrenoConstrucción

(–) Depreciación: 3% x 7 = 21% |

$109,266.40$ 22,945.94 | $36,733.60$86,320.46 | (×) 1.3457Costo total actualizado | = | $ 49,432.40$116,161.44

$165,593.84 |

Recomendable utilizar el FA más alto | |||

| Cálculo del pago provisional | ||

| Artículo 126 de la LISR | ||

| Valor de enajenación | $337,594.66 | |

| (–) | Costo de adquisición actualizado | 165,593.84 |

| (=) | Ganancia | $172,000.82 |

| (÷) | Años trascurridos | 7 |

| (=) | Ganancia acumulable | $24,571.54 |

| (–) | Límite inferior (LI) | 5,952.85 |

| (=) | Excedente del LI | $18,618.69 |

| (×) | Porcentaje sobre el LI | 6.40 |

| (=) | Impuesto | $1,191.60 |

| (+) | Cuota fija | 114.29 |

| (=) | Impuesto causado | $1,305.89 |

| (×) | Número de años transcurridos | 7 |

| (=) | ISR determinado | $9,141.23 |

| Determinación del impuesto a la entidad federativa (artículo 127 de la LISR) | ||

| Ganancia | $172,000.82 | |

| (x) | Tasa | 5% |

| (=) | Impuesto para la entidad federativa | $8,600.04 |

| Distribución del ISR determinado | ||

| Monto del pago provisional | $9,141.23 | |

| (–) | ISR para la entidad federativa | 8,600.04 |

| (=) | ISR para la federación | $541.19 |

| Aplicación de actualización y recargos | |

| Fecha de remate | 25-nov-15 |

| Último día de pago | 11-dic-15 |

| Fecha de pago | 22-jun-16 |

| FA | INPC may-16INPC nov-15 | = | 118.7700 118.0510 | = | 1.0060 | Artículo 17-A del CFF |

| Recargos | Del 11 de diciembre de 2015Al 22 de junio de 2016 | 1.13% | x | 7 meses | = | 7.91% |

| Monto actualizado | Porcentaje | Recargos | Total | |||||||

| ISR entidad federativa | $8,600.04 | x | 1.0060 | = | $ 8,651.64 | × | 7.91 | = | $684.34 | $9,335.98 |

| ISR para la Federación | $541.19 | x | 1.0060 | = | $544.44 | × | 7.91 | = | $43.06 | $587.50 |

| Cálculo del ISR por adquisición | |||||||||||

| Avalúo pericial | $632,990.00 | ||||||||||

| (–) | Valorde adjudicación | 337,594.66 | |||||||||

| (=) | Diferencia | $295,395.34 | |||||||||

| (×) | Tasa | 20% | |||||||||

| Monto actualizado | Recargos | Total | |||||||||

| (=) | Impuesto | $59,079.07 | (x) | 1.0060 | (=) | $59,433.54 | (x) | 7.91% | (=) | $4,701.19 | $64,134.73 |

| Resumen | |

| ISR por enajenación de bienes: | |

| Entidad federativa | $9,336.00 |

| Federación | 587.00 |

| Monto total a enterar | $9,923.00 |

| ISR por adquisición de bienes: | |

| Monto total a enterar | $64,135.00 |

Conclusión

Como nos podemos dar cuenta, adquirir bienes inmuebles mediante remate, no siempre es la mejor alternativa. En el caso práctico expuesto, el demandante (trabajador) deberá pagar el ISR que le corresponde al demandado (patrón) por la enajenación del bien inmueble, además del impuesto por adquisición de bienes que le corresponde pagar a él como adquirente del bien inmueble, impuesto que siempre se genera debido a que la postura legal siempre se fija en dos terceras partes del valor del avalúo, así como por la reducción que se aplica en las almonedas posteriores a la primera, lo que provoca impuestos más elevados.

Personas que han adquirido bienes por este medio, han expresado: “¡me salió bien barata la propiedad!”, pero cuando el notario les informa del monto de los impuestos a que está sujeta la operación realizada, más los honorarios y derechos, entonces es cuando se dan cuenta que en realidad “no les salió tan barata”, ya que el adquirente absorbe su carga impositiva y la que le corresponde al demandado.

Si lo reflexionamos, efectivamente se adquiere a bajo costo, en relación al valor que el avalúo da a la propiedad, es por eso que al comprar barato se obtiene una ganancia, la cual está gravada, siendo el impuesto por adquisición siempre más alto que el de enajenación, lo ideal sería que el inmueble se adjudicara en el valor total en que fue valuado para evitar este impuesto.