Requisitos de legalidad al inicio del procedimiento previsto en el artículo 69-B del CFF

Dr. Juan Raúl López Villa

El procedimiento de Presunción de operaciones inexistentes ha tenido particular trascendencia en la política fiscal implementada por las autoridades fiscales mexicanas en 2014 (derivada de las políticas internacionales de la Organización de Cooperación y Desarrollo Económico [OCDE], al cual México pertenece desde 1994), en aras de combatir frontalmente la simulación de operaciones inexistentes, principalmente de la delincuencia organizada que se “disfraza de contribuyente” a través de “operaciones fachada” como “mecanismo” que pretende aparentar a los actos ilícitos de una supuesta “legalidad”; desgraciadamente, la forma en que dicho procedimiento fue legislado, dejó muchos puntos ciegos y “campos minados” al contribuyente, que lo ponen en constante riesgo a pesar de que éste no tenga las más mínima pretensión de engañar ni a las autoridades fiscales, ni a nadie, además de no formar parte de ninguna organización criminal o delincuencia organizada; es precisamente en estos casos, en donde consideramos que la regulación jurídica actual deja en permanente y absoluto estado de indefensión al verdadero contribuyente.

Conforme las autoridades jurisdiccionales han estado resolviendo desde 2014 aquellos actos y resoluciones derivadas del Procedimiento de presunción de operaciones inexistentes regulado en el artículo 69-B del Código Fiscal de la Federación (CFF), podríamos considerar que parece que cada vez los tribunales han reducido los espacios en criterios jurisprudenciales que delimitaban el actuar de la autoridad administrativa en el ámbito de la legalidad que dicho procedimiento implica, a pesar de que, salvo su mejor opinión, podríamos enumerar todo un catálogo (casi interminable) de inconsistencias legales que per se conlleva el referido procedimiento administrativo (al cual le dedicamos todo un libro [Defensa fiscal estratégica vs. Presunción de operaciones inexistentes, con tesis de la SCJN, Flores Editores, 2018]), como, por ejemplo, la “ventaja procesal” que el legislador otorgó a la autoridad fiscal al dejar a libre su consideración y arbitrio la validación de los elementos de materialidad que en su caso exhiba el contribuyente dentro de los plazos que establece el numeral 69-B del CFF.

Lo anterior, evidentemente, implica que casi siempre para ella los datos aportados por el contribuyente para tales efectos sean insuficientes, ello independientemente de que para cada actividad económica la forma en la que se puede acreditar su materialidad será de muy diversas formas, por lo que resultaría imposible predeterminar los elementos que la integran, ya que cada actividad económica implicaría una forma particular para acreditarla, debiendo, en cada caso, los contribuyentes afectados exhibir todos los medios de prueba legales su alcance.

Un ejemplo claro lo tenemos en el caso de las empresas que deducen operaciones simuladas (EDOS), cuyas operaciones se presumen inexistentes, y que se ubiquen en el listado a que se refiere el tercer párrafo del artículo 69-B del CFF, como receptor de dichos comprobantes fiscales tendrán el derecho (a pesar de no haber sido notificados en forma personal de dicho procedimiento) para demostrar la materialidad de las operaciones cuestionadas por la autoridad a través de las documentales que en su conjunto “hagan indudable que sí recibió el servicio, de modo que al vincularse entre sí, por ejemplo, el contrato mediante el cual se pactó la prestación del servicio, con las órdenes para su realización, así como las de entrega de los resultados, se aprecie que lo ordenado es precisamente lo recibido con las características y en las fechas acordadas; siendo que en el caso concreto, la contribuyente que recibió el servicio de submaquila, lo acreditó con los comprobantes fiscales y su contabilidad -pólizas, cheques, fichas de depósito y estados de elementos que coincidieron con los movimientos de dinero, esto es, el pago o salida de su cuenta bancaria, en la fecha y cantidad en que también recibió en su cuenta y efectivamente cobró el proveedor, documentación que, en conjunto, resulta idónea para acreditar que se recibió el servicio”, como lo ha establecido el criterio jurisdiccional 57/2017, la Procuraduría de la Defensa del Contribuyente (aprobado 7a. Sesión Ordinario 29/09/2017), intitulado: “PRESUNCIÓN DE OPERACIONES INEXISTENTES. LA MATERIALIDAD DE LOS SERVICIOS AMPARADOS EN LOS COMPROBANTES FISCALES PUEDE ACREDITARSE CON DOCUMENTACIÓN IDÓNEA”, y a efecto de poder demostrar que tales operaciones son “verosímiles”, como lo refiere la tesis aislada I.4o.A.161 A (10a.) de la Suprema Corte de Justicia de la Nación (SCJN), que se cita a continuación:

Registro digital: 2019704

Instancia: Tribunales Colegiados de Circuito

Décima Época

Materia(s): Administrativa

Tesis: I.4o.A.161 A (10a.)

Fuente: Gaceta del Semanario Judicial de la Federación

Libro 65, Abril de 2019, Tomo III, página 1999

Tipo: Aislada

COMPROBANTES FISCALES. EL CONTRIBUYENTE DEBE DEMOSTRAR LA MATERIALIDAD DE LAS OPERACIONES CONSIGNADAS EN ÉSTOS, CUANDO POR LAS CARACTERÍSTICAS DEL DOMICILIO EN EL QUE SUPUESTAMENTE SE LLEVARON A CABO SE PRESUMA SU INEXISTENCIA.- Si al realizar una visita domiciliaria la autoridad encuentra que las características del domicilio fiscal son insuficientes para sustentar las operaciones que el contribuyente afirma se llevaron a cabo en éste, por carecer de infraestructura, dimensiones o empleados, entre otros aspectos, es válido que presuma la inexistencia de aquéllas. Esto es así, ya que dichas circunstancias revelan que se trata, presuntamente, de operaciones simuladas o ficticias, porque en el lugar visitado es imposible, de hecho, ejercer la actividad económica, según las especificaciones y volúmenes afirmados por el particular. Lo anterior, en el entendido de que los comprobantes fiscales únicamente son documentos que pretenden dar testimonio sobre algo que supuestamente existió, como un acto gravado para deducir y acreditar determinados conceptos y realidades con fines tributarios. En consecuencia, el contribuyente debe demostrar la materialidad de las operaciones consignadas en los comprobantes, pues de resultar aquéllas inexistentes o inverosímiles, éstos no pueden tener efecto fiscal alguno.

CUARTO TRIBUNAL COLEGIADO EN MATERIA ADMINISTRATIVA DEL PRIMER CIRCUITO.

Revisión administrativa (Ley Federal de Procedimiento Contencioso Administrativo) 153/2018.- Administradora de lo Contencioso “4” de la Administración Central de lo Contencioso de la Administración General Jurídica del Servicio de Administración Tributaria, unidad administrativa encargada de la defensa jurídica del Secretario de Hacienda y Crédito Público, del Jefe del Servicio de Administración Tributaria y de las autoridades demandadas.- 10 de enero de 2019.- Unanimidad de votos.- Ponente: Jean Claude Tron Petit.- Secretario: José Arturo Ramírez Becerra.

Esta tesis se publicó el viernes 26 de abril de 2019 a las 10:30 horas en el Semanario Judicial de la Federación.

De igual forma, la autoridad, en todos sus actos administrativos, debe cumplir con el requisito de legalidad (regulado en el artículo 38 del CFF), que implica la debida fundamentación y motivación de sus actos, como lo mandata la Constitución Política de los Estados Unidos Mexicanos en su artículo 16, por lo que es indispensable que cuando el contribuyente incurra presumiblemente en cualquiera de las causales que establece el citado numeral 69-B del CFF, deberá notificarlo cuando se encuentren en dicha hipótesis normativa, con el único objetivo de garantizar el cumplimiento de un derecho humano: el debido proceso; y así cumpla éste con su derecho de manifestar ante la autoridad fiscal federal lo que a su derecho convenga y a efecto de que aporte la documentación e información que sea pertinente para desvirtuar los hechos que llevaron a la autoridad a notificarlo.

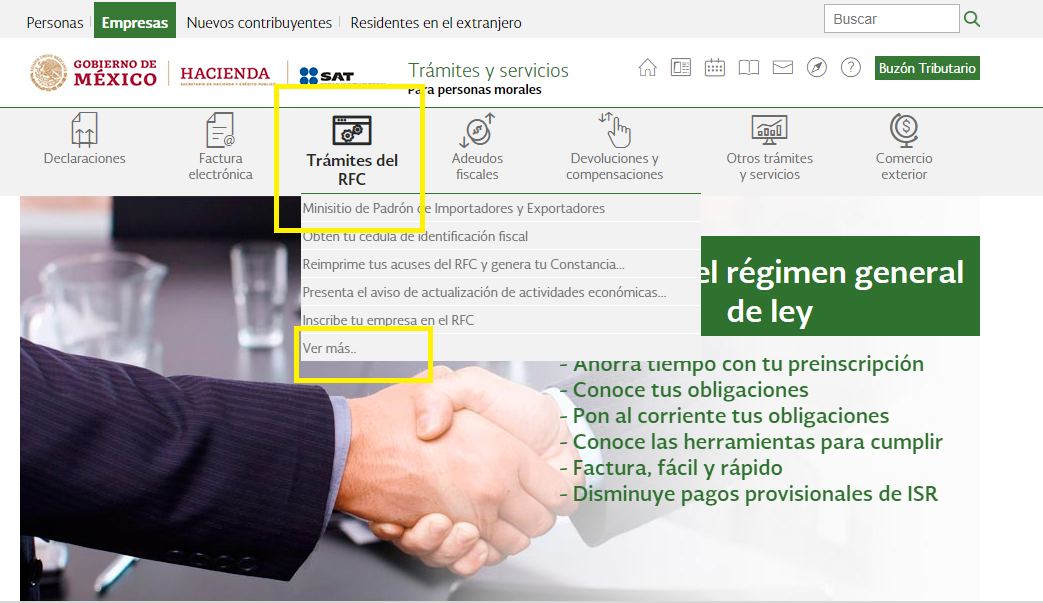

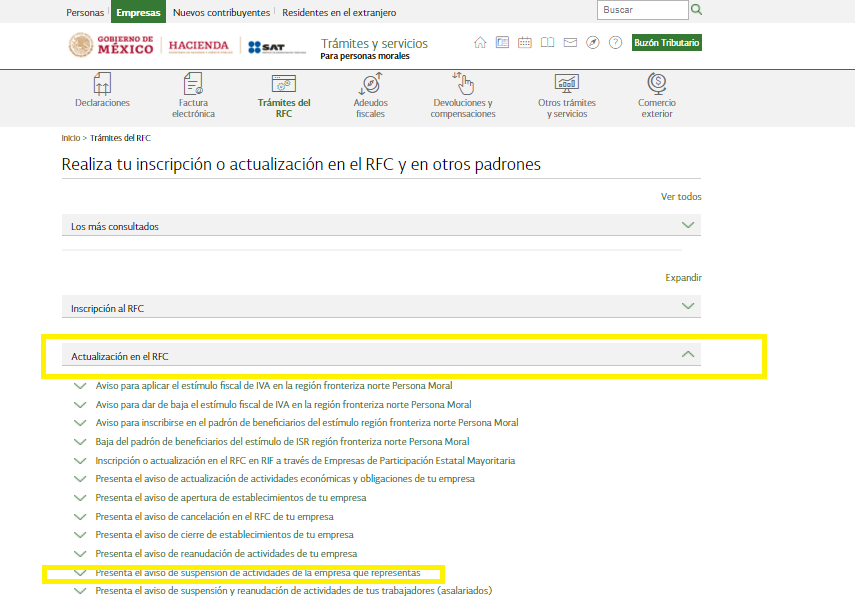

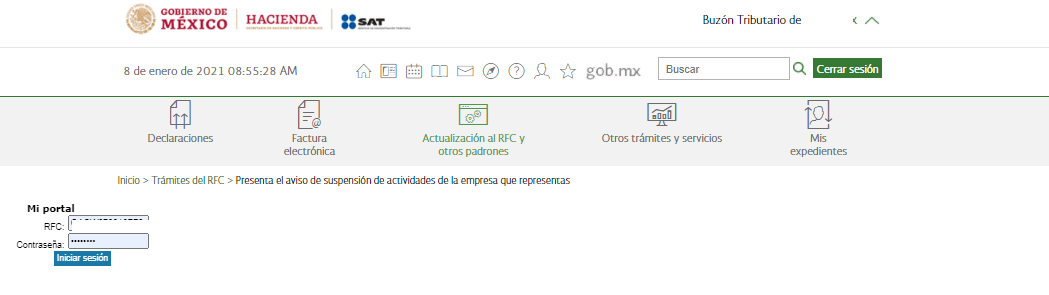

Y es precisamente en el oficio mediante el cual se inicia dicha facultad (mismo que le es notificado vía Buzón Tributario), en donde se establecen los casos en los que las autoridades fiscales podrán iniciar el referido procedimiento de presunción de operaciones inexistentes, y en el segundo párrafo se establece la forma en la que el contribuyente será “notificado” del inicio de dicho procedimiento administrativo.

Al respecto, vale la pena señalar que en los últimos dos renglones del segundo párrafo del citado artículo 69-B del CFF no le brindan, al presunto simulador de operaciones inexistentes (EFO), certeza jurídica sobre el momento en el cual deberá ofrecer las referidas pruebas para acreditar la materialidad de los actos que la autoridad fiscal pone en tela de juicio. Texto del primer párrafo del numeral 69-B, que en su última parte establece literalmente lo siguiente:

Artículo 69-B. …………………………………………………………………………………….

… Para ello, los contribuyentes interesados contarán con un plazo de quince días contados a partir de la última de las notificaciones que se hayan efectuado.

(El uso de negrillas dentro del texto es nuestro.)

Derivado de lo anterior, consideramos que en dicho párrafo se viola el principio de certeza jurídica del contribuyente por la sencilla razón de que en el artículo se dispone que éste será notificado en tres formas:

- Mediante la notificación personal por Buzón Tributario.

- Mediante la publicación de la lista que se publicará en la página del Servicio de Administración Tributaria (SAT).

- Mediante la publicación de la lista de contribuyentes con presunción de operaciones inexistentes que se publicará el Diario Oficial de la Federación (DOF).

Desafortunadamente las referidas “notificaciones” carecen de un orden preestablecido; es decir, que al no haber establecido el legislador en forma clara y precisa el momento exacto en que deberán emitirse, publicarse y notificarse al contribuyente tales notificaciones, el “plazo para el ofrecimiento de las pruebas” a su cargo queda condicionado a la “última publicación” que lleve a cabo la autoridad fiscal, ¿cuál? Así, la redacción anterior no refiere o establece el orden cronológico del “orden que deben respetar” en su caso, tales publicaciones por parte de las autoridades fiscales dejando al libre arbitrio de la autoridad la publicación de esas publicaciones, a grado tal que en la práctica éstas no se emiten en un solo momento, es decir, en una fecha incierta, ¿entonces a qué fecha se refiere el legislador?, ¿a la última publicación del Buzón Tributario?, ¿a la publicada en el DOF o a la notificación vía Buzón Tributario? Notificaciones que en la práctica llegan a emitirse incluso hasta con una o dos semanas de diferencia, de lo anterior podríamos preguntarnos: ¿realmente se respeta el principio de certeza jurídica para el contribuyente para el cómputo del plazo para el ofrecimiento de sus pruebas en el procedimiento del 69-B del CFF?

El principio de certeza y seguridad jurídica lo ha referido la SCJN, como aquél que consiste en que “la persona tenga certeza sobre su situación ante las leyes, o la de su familia, posesiones o sus demás derechos, en cuya vía de respeto la autoridad debe sujetar sus actuaciones de molestia a determinados supuestos, requisitos y procedimientos previamente establecidos en la Constitución y en las leyes, como expresión de una voluntad general soberana, para asegurar que ante una intervención de la autoridad en su esfera de derechos, sepa a qué atenerse”. Lo anterior, conforme a lo establecido en las siguientes tesis de la SCJN:

Registro digital: 2005777

Instancia: Tribunales Colegiados de Circuito

Décima Época

Materia(s): Constitucional, Común

Tesis: IV.2o.A.50 K (10a.)

Fuente: Gaceta del Semanario Judicial de la Federación

Libro 3, Febrero de 2014, Tomo III, página 2241

Tipo: Aislada

SEGURIDAD JURÍDICA. ALCANCE DE LAS GARANTÍAS INSTRUMENTALES DE MANDAMIENTO ESCRITO, AUTORIDAD COMPETENTE Y FUNDAMENTACIÓN Y MOTIVACIÓN, PREVISTAS EN EL ARTÍCULO 16, PRIMER PÁRRAFO, DE LA CONSTITUCIÓN FEDERAL, PARA ASEGURAR EL RESPETO A DICHO DERECHO HUMANO.- De las jurisprudencias 1a./J. 74/2005 y 2a./J. 144/2006, de la Primera y Segunda Salas de la Suprema Corte de Justicia de la Nación, publicadas en el Semanario Judicial de la Federación y su Gaceta, Novena Época, Tomos XXII, agosto de 2005, página 107, de rubro: “PROCEDIMIENTO SEGUIDO EN UNA VÍA INCORRECTA. POR SÍ MISMO CAUSA AGRAVIO AL DEMANDADO Y, POR ENDE, CONTRAVIENE SU GARANTÍA DE SEGURIDAD JURÍDICA.” y XXIV, octubre de 2006, página 351, de rubro: “GARANTÍA DE SEGURIDAD JURÍDICA. SUS ALCANCES.”, respectivamente, se advierte una definición clara del contenido del derecho humano a la seguridad jurídica, imbíbito en el artículo 16, primer párrafo, de la Constitución Política de los Estados Unidos Mexicanos, el cual consiste en que la persona tenga certeza sobre su situación ante las leyes, o la de su familia, posesiones o sus demás derechos, en cuya vía de respeto la autoridad debe sujetar sus actuaciones de molestia a determinados supuestos, requisitos y procedimientos previamente establecidos en la Constitución y en las leyes, como expresión de una voluntad general soberana, para asegurar que ante una intervención de la autoridad en su esfera de derechos, sepa a qué atenerse. En este contexto, de conformidad con el precepto citado, el primer requisito que deben cumplir los actos de molestia es el de constar por escrito, que tiene como propósito que el ciudadano pueda constatar el cumplimiento de los restantes, esto es, que provienen de autoridad competente y que se encuentre debidamente fundado y motivado. A su vez, el elemento relativo a que el acto provenga de autoridad competente, es reflejo de la adopción en el orden nacional de otra garantía primigenia del derecho a la seguridad, denominada principio de legalidad, conforme al cual, las autoridades sólo pueden hacer aquello para lo cual expresamente les facultan las leyes, en el entendido de que la ley es la manifestación de la voluntad general soberana y, finalmente, en cuanto a fundar y motivar, la referida Segunda Sala del Alto Tribunal definió, desde la Séptima Época, según consta en su tesis 260, publicada en el Apéndice al Semanario Judicial de la Federación 1917-1995, Tomo VI, Materia Común, Primera Parte, página 175, de rubro: “FUNDAMENTACIÓN Y MOTIVACIÓN.”, que por lo primero se entiende que ha de expresarse con exactitud en el acto de molestia el precepto legal aplicable al caso y, por motivar, que también deben señalarse con precisión las circunstancias especiales, razones particulares o causas inmediatas que se hayan tenido en consideración para su emisión, siendo necesario, además, que exista adecuación entre los motivos aducidos y las normas aplicables, lo cual tiene como propósito primordial, confirmar que al conocer el destinatario del acto el marco normativo en que el acto de molestia surge y las razones de hecho consideradas para emitirlo, pueda ejercer una defensa adecuada ante el mismo. Ahora bien, ante esa configuración del primer párrafo del artículo 16 constitucional, no cabe asumir una postura dogmatizante, en la que se entienda que por el solo hecho de establecerse dichas condiciones, automáticamente todas las autoridades emiten actos de molestia debidamente fundados y motivados, pues la práctica confirma que los referidos requisitos son con frecuencia inobservados, lo que sin embargo no demerita el hecho de que la Constitución establezca esa serie de condiciones para los actos de molestia, sino por el contrario, conduce a reconocer un panorama de mayor alcance y eficacia de la disposición en análisis, pues en la medida en que las garantías instrumentales de mandamiento escrito, autoridad competente y fundamentación y motivación mencionadas, se encuentran contenidas en un texto con fuerza vinculante respecto del resto del ordenamiento jurídico, se hace posible que los gobernados tengan legitimación para aducir la infracción al derecho a la seguridad jurídica para asegurar su respeto, únicamente con invocar su inobservancia; igualmente se da cabida al principio de interdicción de la arbitrariedad y, por último, se justifica la existencia de la jurisdicción de control, como entidad imparcial a la que corresponde dirimir cuándo los referidos requisitos han sido incumplidos, y sancionar esa actuación arbitraria mediante su anulación en los procedimientos de mera legalidad y, por lo que atañe al juicio de amparo, a través de la restauración del derecho a la seguridad jurídica vulnerado.

SEGUNDO TRIBUNAL COLEGIADO EN MATERIA ADMINISTRATIVA DEL CUARTO CIRCUITO.

Queja 147/2013.- Andrés Caro de la Fuente.- 22 de noviembre de 2013.- Mayoría de votos.- Disidente: Hugo Alejandro Bermúdez Manrique.- Ponente: José Carlos Rodríguez Navarro.- Secretario: Eucario Adame Pérez.

Esta tesis se publicó el viernes 28 de febrero de 2014 a las 11:02 horas en el Semanario Judicial de la Federación.

Registro digital: 2005777

Instancia: Tribunales Colegiados de Circuito

Décima Época

Materia(s): Constitucional, Común

Tesis: IV.2o.A.50 K (10a.)

Fuente: Gaceta del Semanario Judicial de la Federación

Libro 3, Febrero de 2014, Tomo III, página 2241

Tipo: Aislada

SEGURIDAD JURÍDICA. ALCANCE DE LAS GARANTÍAS INSTRUMENTALES DE MANDAMIENTO ESCRITO, AUTORIDAD COMPETENTE Y FUNDAMENTACIÓN Y MOTIVACIÓN, PREVISTAS EN EL ARTÍCULO 16, PRIMER PÁRRAFO, DE LA CONSTITUCIÓN FEDERAL, PARA ASEGURAR EL RESPETO A DICHO DERECHO HUMANO.- De las jurisprudencias 1a./J. 74/2005 y 2a./J. 144/2006, de la Primera y Segunda Salas de la Suprema Corte de Justicia de la Nación, publicadas en el Semanario Judicial de la Federación y su Gaceta, Novena Época, Tomos XXII, agosto de 2005, página 107, de rubro: “sjf2.scjn.gob.mx/detalle/tesis/177529″ class=”font-blue” target=”_blank” style=”text-decoration: underline; font-weight: bold;” type=10>PROCEDIMIENTO SEGUIDO EN UNA VÍA INCORRECTA. POR SÍ MISMO CAUSA AGRAVIO AL DEMANDADO Y, POR ENDE, CONTRAVIENE SU GARANTÍA DE SEGURIDAD JURÍDICA.” y XXIV, octubre de 2006, página 351, de rubro: “sjf2.scjn.gob.mx/detalle/tesis/174094″ class=”font-blue” target=”_blank” style=”text-decoration: underline; font-weight: bold;” type=10>GARANTÍA DE SEGURIDAD JURÍDICA. SUS ALCANCES.”, respectivamente, se advierte una definición clara del contenido del derecho humano a la seguridad jurídica, imbíbito en el artículo 16, primer párrafo, de la Constitución Política de los Estados Unidos Mexicanos, el cual consiste en que la persona tenga certeza sobre su situación ante las leyes, o la de su familia, posesiones o sus demás derechos, en cuya vía de respeto la autoridad debe sujetar sus actuaciones de molestia a determinados supuestos, requisitos y procedimientos previamente establecidos en la Constitución y en las leyes, como expresión de una voluntad general soberana, para asegurar que ante una intervención de la autoridad en su esfera de derechos, sepa a qué atenerse. En este contexto, de conformidad con el precepto citado, el primer requisito que deben cumplir los actos de molestia es el de constar por escrito, que tiene como propósito que el ciudadano pueda constatar el cumplimiento de los restantes, esto es, que provienen de autoridad competente y que se encuentre debidamente fundado y motivado. A su vez, el elemento relativo a que el acto provenga de autoridad competente, es reflejo de la adopción en el orden nacional de otra garantía primigenia del derecho a la seguridad, denominada principio de legalidad, conforme al cual, las autoridades sólo pueden hacer aquello para lo cual expresamente les facultan las leyes, en el entendido de que la ley es la manifestación de la voluntad general soberana y, finalmente, en cuanto a fundar y motivar, la referida Segunda Sala del Alto Tribunal definió, desde la Séptima Época, según consta en su tesis 260, publicada en el Apéndice al Semanario Judicial de la Federación 1917-1995, Tomo VI, Materia Común, Primera Parte, página 175, de rubro: “sjf2.scjn.gob.mx/detalle/tesis/394216″ class=”font-blue” target=”_blank” style=”text-decoration: underline; font-weight: bold;” type=10>FUNDAMENTACIÓN Y MOTIVACIÓN.”, que por lo primero se entiende que ha de expresarse con exactitud en el acto de molestia el precepto legal aplicable al caso y, por motivar, que también deben señalarse con precisión las circunstancias especiales, razones particulares o causas inmediatas que se hayan tenido en consideración para su emisión, siendo necesario, además, que exista adecuación entre los motivos aducidos y las normas aplicables, lo cual tiene como propósito primordial, confirmar que al conocer el destinatario del acto el marco normativo en que el acto de molestia surge y las razones de hecho consideradas para emitirlo, pueda ejercer una defensa adecuada ante el mismo. Ahora bien, ante esa configuración del primer párrafo del artículo 16 constitucional, no cabe asumir una postura dogmatizante, en la que se entienda que por el solo hecho de establecerse dichas condiciones, automáticamente todas las autoridades emiten actos de molestia debidamente fundados y motivados, pues la práctica confirma que los referidos requisitos son con frecuencia inobservados, lo que sin embargo no demerita el hecho de que la Constitución establezca esa serie de condiciones para los actos de molestia, sino por el contrario, conduce a reconocer un panorama de mayor alcance y eficacia de la disposición en análisis, pues en la medida en que las garantías instrumentales de mandamiento escrito, autoridad competente y fundamentación y motivación mencionadas, se encuentran contenidas en un texto con fuerza vinculante respecto del resto del ordenamiento jurídico, se hace posible que los gobernados tengan legitimación para aducir la infracción al derecho a la seguridad jurídica para asegurar su respeto, únicamente con invocar su inobservancia; igualmente se da cabida al principio de interdicción de la arbitrariedad y, por último, se justifica la existencia de la jurisdicción de control, como entidad imparcial a la que corresponde dirimir cuándo los referidos requisitos han sido incumplidos, y sancionar esa actuación arbitraria mediante su anulación en los procedimientos de mera legalidad y, por lo que atañe al juicio de amparo, a través de la restauración del derecho a la seguridad jurídica vulnerado.

SEGUNDO TRIBUNAL COLEGIADO EN MATERIA ADMINISTRATIVA DEL CUARTO CIRCUITO.

Queja 147/2013.- Andrés Caro de la Fuente.- 22 de noviembre de 2013.- Mayoría de votos.- Disidente: Hugo Alejandro Bermúdez Manrique.- Ponente: José Carlos Rodríguez Navarro.- Secretario: Eucario Adame Pérez.

Esta tesis se publicó el viernes 28 de febrero de 2014 a las 11:02 horas en el Semanario Judicial de la Federación.

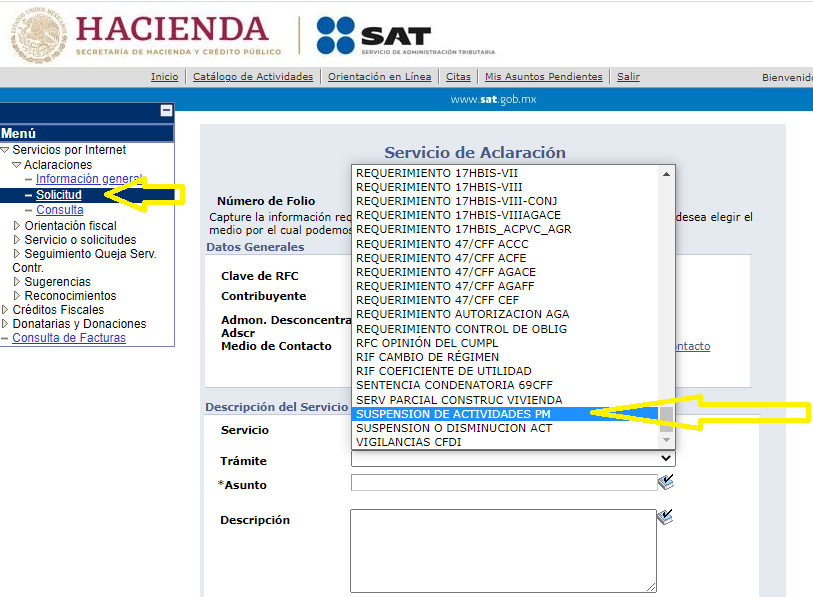

Además de lo anterior, en el oficio de inicio, es decir, en el que la autoridad fiscal le notifica vía Buzón Tributario al contribuyente el inicio del procedimiento de presunción de operaciones inexistentes (presunto simulador EFO), debe satisfacer el requisito constitucional de motivación, precisando los siguientes requisitos:

- Las circunstancias especiales.

- Las razones particulares, o causas inmediatas, que le permitieron detectar que el contribuyente estuvo emitiendo comprobantes sin contar con los activos, personal, infraestructura o capacidad material, directa o indirectamente; a efecto de que pruebe los supuestos de la presunción relativa (iuris tantum), que establece el primer párrafo del citado 69-B del CFF.

- Los números de comprobantes, su fecha, el concepto que amparan, su monto, a favor de qué personas fueron emitidos.

- El Registro Federal de Contribuyentes (RFC) del receptor del comprobante fiscal.

Lo anterior conforme lo establece la tesis de jurisprudencia emitida por el Tribunal Federal de Justicia Administrativa (TFJA), cuyo título es: “PRESUNCIÓN DE INEXISTENCIA DE OPERACIONES. MOTIVACIÓN DEL OFICIO CON EL QUE INICIA EL PROCEDIMIENTO REGULADO EN EL ARTÍCULO 69-B DEL CÓDIGO FISCAL DE LA FEDERACIÓN”, bajo el número de registro: VIII-J-SS-79, misma que se cita a continuación:

VIII-J-SS-79

PRESUNCIÓN DE INEXISTENCIA DE OPERACIONES. MOTIVACIÓN DEL OFICIO CON EL QUE INICIA EL PROCEDIMIENTO REGULADO EN EL ARTÍCULO 69-B DEL CÓDIGO FISCAL DE LA FEDERACIÓN.– De acuerdo con lo establecido en el primer párrafo, del artículo 69-B, del Código Fiscal de la Federación, cuando la autoridad fiscal detecte que un contribuyente ha estado emitiendo comprobantes sin contar con los activos, personal, infraestructura o capacidad material, directa o indirectamente para prestar los servicios o producir, comercializar o entregar los bienes que amparan tales comprobantes, o bien, que dichos contribuyentes se encuentren no localizados, presumirá la inexistencia de operaciones amparadas en tales comprobantes; y de conformidad con lo previsto en el segundo párrafo, del citado precepto legal, en ese supuesto, procederá a notificar a los contribuyentes que se encuentren en dicha situación, con el objeto de que puedan manifestar ante la autoridad fiscal lo que a su derecho convenga y aportar la documentación e información que consideren pertinentes para desvirtuar los hechos que llevaron a la autoridad a notificarlos. En esos términos, para tener por debidamente cumplido el requisito constitucional de motivación, en el oficio a través del cual la autoridad fiscal notifica al contribuyente que se encuentra en tal situación, basta que precise las circunstancias especiales, razones particulares, o causas inmediatas que le permitieron detectar que el contribuyente estuvo emitiendo comprobantes sin contar con los activos, personal, infraestructura o capacidad material, directa o indirectamente; esto es, que pruebe los supuestos de la presunción relativa (iuris tantum), establecida en el primer párrafo del artículo 69-B, del Código Fiscal de la Federación; como acontece, cuando señala los hechos que conoció derivado de la visita domiciliaria que practicó al contribuyente, así como de la consulta a las bases de datos con las que cuenta y a las cuales tiene acceso, precisando los números de comprobantes, su fecha, el concepto que amparan, su monto, a favor de qué personas fueron emitidos y el registro federal de contribuyentes de estas; sin que sea necesario que precise qué debe entenderse por activos, personal, infraestructura o capacidad material; ya que al momento de emitir dicho oficio, la autoridad no tiene certeza de que efectivamente el contribuyente no cuenta con esos elementos para prestar los servicios o producir, comercializar o entregar los bienes que amparan los comprobantes cuestionados, sino que a partir de hechos conocidos lleva a cabo una deducción lógica que le permite presumir la inexistencia de operaciones amparadas con tales comprobantes; máxime que la presunción que efectúa tiene el carácter de verdad provisional, es decir, admite prueba en contrario, y por lo tanto, es susceptible de ser destruida con las pruebas que para tal efecto aporte el contribuyente, dentro del plazo de quince días que la autoridad fiscal le otorga en respeto a su derecho fundamental de audiencia previa.

Tesis de jurisprudencia aprobada por acuerdo G/33/2018. PRECEDENTES: VII-P-SS-346 Juicio Contencioso Administrativo Núm. 1936/14-02-01-4/1054/15-PL-01-04.- Resuelto por el Pleno de la Sala Superior del Tribunal Federal de Justicia Fiscal y Administrativa, en sesión de 27 de enero de 2016, por unanimidad de 10 votos a favor.- Magistrado Ponente: Carlos Chaurand Arzate.- Secretaria: Lic. María Ozana Salazar Pérez.

Tesis aprobada en sesión de 16 de marzo de 2016.- RTFJFA.- Séptima Época.- Año VI. No. 59.- Junio 2016. p. 81 VIII-P-SS-228 Juicio Contencioso Administrativo Núm. 472/17-29-01-5/3591/17-PL-09-04.- Resuelto por el Pleno Jurisdiccional de la Sala Superior del Tribunal Federal de Justicia Administrativa, en sesión de 25 de abril de 2018, por unanimidad de 10 votos a favor.- Magistrado Ponente: Alfredo Salgado Loyo.- Secretaria: Lic. Norma Hortencia Chávez Domínguez.

Tesis aprobada en sesión de 25 de abril de 2018.- RTFJA.- Octava Época.- Año III. No. 22.- Mayo 2018. p. 74 VIII-P-SS-246 Juicio Contencioso Administrativo Núm. 255/17-14-01-9/4261/17-PL-02-04.- Resuelto por el Pleno Jurisdiccional de la Sala Superior del Tribunal Federal de Justicia Administrativa, en sesión de 8 de agosto de 2018, por unanimidad de 11 votos a favor.- Magistrada Ponente: Nora Elizabeth Urby Genel.- Secretaria: Lic. Diana Patricia Jiménez García.

Tesis aprobada en sesión de 8 de agosto de 2018.- RTFJA.- Octava Época.- Año III. No. 25.- Agosto 2018. p. 109 Así lo acordó el Pleno Jurisdiccional de la Sala Superior del Tribunal Federal de Justicia Administrativa, en sesión del día veintiséis de septiembre de dos mil dieciocho, ordenándose su publicación en la Revista de este Órgano Jurisdiccional.- Firman el Magistrado Carlos Chaurand Arzate, Presidente del Tribunal Federal de Justicia Administrativa, y el Licenciado Tomás Enrique Sánchez Silva, Secretario General de Acuerdos, quien da fe.

(El uso de negrillas dentro del texto es nuestro.)

Por lo que, en caso de que la autoridad administrativa no satisfaga los requisitos señalados el oficio de origen, dicho acto contendría un vicio procedimental de fondo, en razón de que dicha inconsistencia traería consigo una mayor afectación al contribuyente, lo anterior acorde con el criterio contenido en la tesis de jurisprudencia PC.III.A. J/50 A (10a.), emitida por la SCJN, lo cual implicaría, en caso de ser impugnada la resolución definitiva (vías juicio de nulidad) en la que apareciera el contribuyente en la lista definitiva, la imposibilidad de que el acto de autoridad aludido pudiera emitirlo de nueva cuenta. De igual forma resulta aplicable la tesis aislada P. XXXIV/2007 de la SCJN, mismas que citamos a continuación:

Registro digital: 2017416

Instancia: Plenos de Circuito

Décima Época

Materia(s): Administrativa

Tesis: PC.III.A. J/50 A (10a.)

Fuente: Gaceta del, Semanario Judicial de la Federación

Libro 56, Julio de 2018, Tomo II, página 832

Tipo: Jurisprudencia

CONCEPTO DE IMPUGNACIÓN EN SEDE CONTENCIOSA ADMINISTRATIVA FEDERAL. EL QUE SE APOYA EN LA NEGATIVA LISA Y LLANA DE LA EXISTENCIA DE TRABAJADORES DURANTE EL TIEMPO POR EL QUE SE DETERMINÓ UN CRÉDITO FISCAL, ES DE ESTUDIO PREFERENTE CON RELACIÓN AL OTRO, CONSISTENTE EN LA FALTA DE MOTIVACIÓN DEL ACTO IMPUGNADO POR NO PRECISAR EL NOMBRE DE LOS TRABAJADORES DE LA SOCIEDAD COOPERATIVA ACTORA.- Para destruir la presunción de validez de un acto de autoridad de naturaleza fiscal, el actor está en aptitud de negar los hechos que lo motivan, conforme al artículo 68 del Código Fiscal de la Federación, lo cual puede hacerse valer como concepto de impugnación ante las Salas del Tribunal Federal de Justicia Administrativa, y constituye una cuestión de fondo que, de ser fundada, origina una declaratoria de nulidad lisa y llana, con lo cual se logra garantizar los derechos humanos de acceso a una tutela judicial efectiva y al debido proceso. Por otra parte, el artículo 50, párrafo segundo, de la Ley Federal de Procedimiento Contencioso Administrativo prevé que cuando se hagan valer diversas causales de ilegalidad, la sentencia de la Sala deberá examinar primero aquellos que puedan llevar a declarar la nulidad lisa y llana. Ahora bien, si en la sentencia dictada en el juicio contencioso administrativo federal se declara la nulidad de cierta resolución determinante de un crédito fiscal emitida por el Instituto del Fondo Nacional de la Vivienda para los Trabajadores (Infonavit) con motivo de la omisión de pagos al fondo nacional de la vivienda, por estimar la juzgadora que contenía un vicio de carácter formal, consistente en no precisar el nombre de los trabajadores de una sociedad cooperativa, y omite estudiar el relativo a que el actor negó en el juicio, de forma lisa y llana, que tuviera trabajadores en el periodo por el cual se determinó el crédito fiscal, en el juicio de amparo promovido en su contra debe declararse fundado el concepto de violación por el que se alegue que debió estudiarse la referida cuestión de fondo, en razón de que, de ser favorable, le traería mayor beneficio, pues obtendría una nulidad lisa y llana, con lo cual se cumple lo ordenado en el artículo 50 indicado, porque si el actor negó categóricamente haber tenido trabajadores, es en el juicio de nulidad y no mediante un nuevo acto donde la autoridad debe probar lo contrario.

PLENO EN MATERIA ADMINISTRATIVA DEL TERCER CIRCUITO.

Contradicción de tesis 18/2017.- Entre las sustentadas por los Tribunales Colegiados Primero y Quinto, ambos en Materia Administrativa del Tercer Circuito.- 23 de abril de 2018.- Unanimidad de siete votos de los Magistrados Mario Alberto Domínguez Trejo, René Olvera Gamboa, Enrique Rodríguez Olmedo, Hugo Gómez Ávila, Lucila Castelán Rueda, Jorge Héctor Cortés Ortiz y Moisés Muñoz Padilla.- Ponente: Hugo Gómez Ávila.- Secretario: José Luis Vázquez López.

Criterios contendientes:

El sustentado por el Primer Tribunal Colegiado en Materia Administrativa del Tercer Circuito, al resolver el amparo directo 352/2016, y el diverso sustentado por el Quinto Tribunal Colegiado en Materia Administrativa del Tercer Circuito, al resolver el amparo directo 422/2016.

Nota: En términos del artículo 44, último párrafo, del Acuerdo General 52/2015, del Pleno del Consejo de la Judicatura Federal que reforma, adiciona y deroga disposiciones del similar 8/2015, relativo a la integración y funcionamiento de los Plenos de Circuito, esta tesis forma parte del engrose relativo a la contradicción de tesis 18/2017, resuelta por el Pleno en Materia Administrativa del Tercer Circuito.

Esta tesis se publicó el viernes 13 de julio de 2018 a las 10:20 horas en el Semanario Judicial de la Federación y, por ende, se considera de aplicación obligatoria a partir del miércoles 01 de agosto de 2018, para los efectos previstos en el punto séptimo del Acuerdo General Plenario 19/2013.

(El uso de negrillas dentro del texto es nuestro.)

Registro digital: 170684

Instancia: Pleno

Novena Época

Materia(s): Administrativa

Tesis: P. XXXIV/2007

Fuente: Semanario Judicial de la Federación y su Gaceta

Tomo XXVI, Diciembre de 2007, página 26

Tipo: Aislada

NULIDAD ABSOLUTA Y NULIDAD PARA EFECTOS EN EL JUICIO CONTENCIOSO ADMINISTRATIVO. SU ALCANCE DEPENDE DE LA NATURALEZA DE LA RESOLUCIÓN ANULADA Y DE LOS VICIOS QUE ORIGINARON LA ANULACIÓN.- La nulidad, entendida en un sentido amplio, es la consecuencia de una declaración jurisdiccional que priva de todo valor a los actos carentes de los requisitos de forma o fondo que marca la ley o que se han originado en un procedimiento viciado. Ahora bien, la ley contempla dos clases de nulidad: la absoluta, calificada en la práctica jurisdiccional como lisa y llana, que puede deberse a vicios de fondo, forma, procedimiento o, incluso, a la falta de competencia, y la nulidad para efectos, que normalmente ocurre en los casos en que el fallo impugnado se emitió al resolver un recurso administrativo; si se violó el procedimiento la resolución debe anularse, la autoridad quedará vinculada a subsanar la irregularidad procesal y a emitir una nueva; cuando el motivo de la nulidad fue una deficiencia formal, por ejemplo, la ausencia de fundamentación y motivación, la autoridad queda constreñida a dictar una nueva resolución fundada y motivada. En esa virtud, la nulidad lisa y llana coincide con la nulidad para efectos en la aniquilación total, la desaparición en el orden jurídico de la resolución o acto impugnado, independientemente de la causa específica que haya originado ese pronunciamiento, pero también existen diferencias, según sea la causa de anulación, por ejemplo, en la nulidad lisa y llana la resolución o acto quedan nulificados y no existe la obligación de emitir una nueva resolución en los casos en que no exista autoridad competente, no existan fundamentos ni motivos que puedan sustentarla o que existiendo se hayan extinguido las facultades de la autoridad competente; sin embargo, habrá supuestos en los que la determinación de nulidad lisa y llana, que aunque no constriñe a la autoridad tampoco le impedirá a la que sí es competente que emita la resolución correspondiente o subsane el vicio que dio motivo a la nulidad, ya que en estas hipótesis no existe cosa juzgada sobre el problema de fondo del debate, es decir, solamente la nulidad absoluta o lisa y llana que se dicta estudiando el fondo del asunto es la que impide dictar una nueva resolución, pues ya existirá cosa juzgada sobre los problemas de fondo debatidos.

Contradicción de tesis 15/2006-PL.- Entre las sustentadas por la Primera y la Segunda Salas de la Suprema Corte de Justicia de la Nación.- 15 de marzo de 2007.- Unanimidad de diez votos.- Ausente: José Ramón Cossío Díaz.- Ponente: Mariano Azuela Güitrón.- Secretaria: Oliva Escudero Contreras.

El Tribunal Pleno, el quince de octubre en curso, aprobó, con el número XXXIV/2007, la tesis aislada que antecede. México, Distrito Federal, a quince de octubre de dos mil siete.

Nota: Esta tesis no constituye jurisprudencia porque no resuelve el tema de la contradicción planteada.